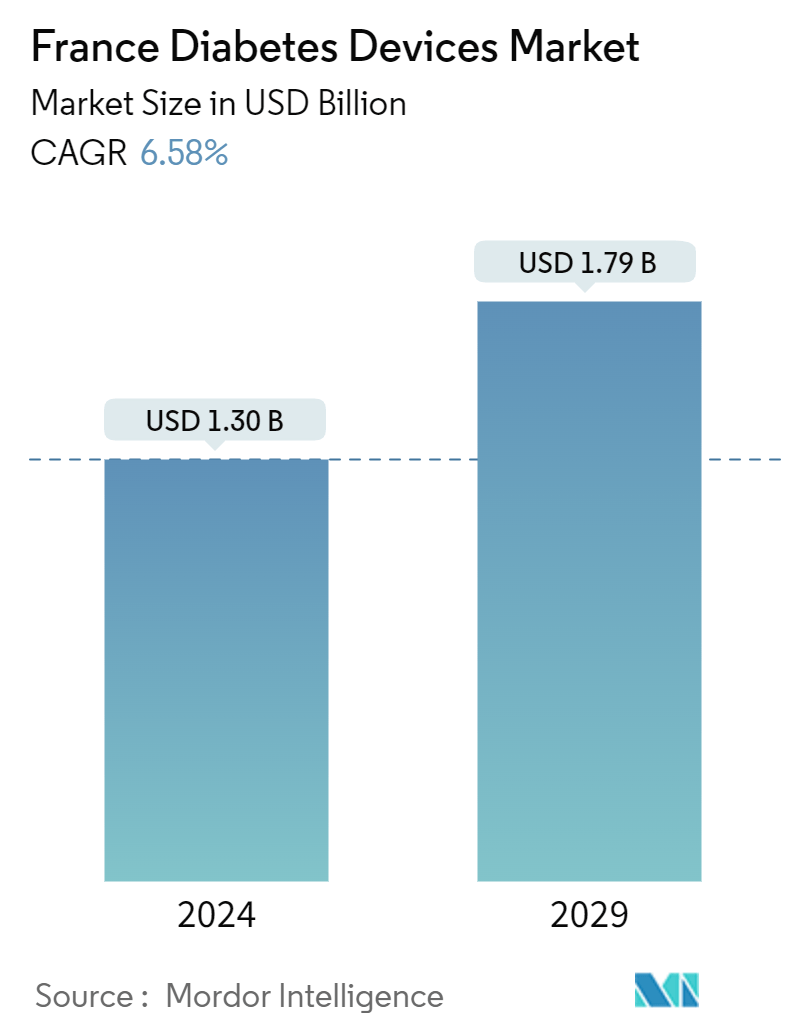

Marktgröße für Diabetesgeräte in Frankreich

| Studienzeitraum | 2018 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Marktgröße (2024) | USD 1.30 Milliarden |

| Marktgröße (2029) | USD 1.79 Milliarden |

| CAGR(2024 - 2029) | 6.58 % |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Diabetesgeräte in Frankreich

Die Größe des französischen Marktes für Diabetesgeräte wird im Jahr 2024 auf 1,30 Mrd. USD geschätzt und wird bis 2029 voraussichtlich 1,79 Mrd. USD erreichen, was einer CAGR von 6,58 % im Prognosezeitraum (2024-2029) entspricht.

In Frankreich wurde die Prävalenz von behandeltem Diabetes auf 4,6 % oder mehr als 3 Millionen Menschen geschätzt, in Nordfrankreich auf 5,2 %. Der Gesundheitsbedarf für die Behandlung und das Management von Diabetes steht im Mittelpunkt des Diabetesmarktes. In Frankreich ist der Diabetesmarkt in Selbstüberwachung des Blutzuckers (SBMG), kontinuierliche Glukoseüberwachung (CGM) und Insulinpumpen unterteilt. Eine Umfrage der EU-Kommission ergab, dass jeder zehnte Mensch in Frankreich an Diabetes leidet.

Frankreich hat jedoch nicht die höchste Diabetes-Prävalenzrate in Europa. Im Jahr 2022 hatte Deutschland mit 15,4 % den höchsten Anteil an Erwachsenen mit Diabetes. Portugal folgte mit der zweithöchsten Rate von 14,6 %. Auf der anderen Seite hatte Irland mit 4,5 % die niedrigste Diabetesrate in Europa. Dennoch wird in Frankreich nach Angaben der Weltgesundheitsorganisation (WHO) bei fast einer Million Menschen Diabetes diagnostiziert. Und Diabetes hat die höchste Prävalenz unter allen chronischen Erkrankungen in Frankreich.

Diabetes hat die höchste Prävalenz unter allen chronischen Erkrankungen, die zu 100 % von der gesetzlichen Krankenversicherung Frankreichs (GKV) abgedeckt werden, und die Zahl der versicherten Patienten hat sich in den letzten 10 Jahren verdoppelt. Frankreich ist eines der wichtigsten Länder in der Region Europa.

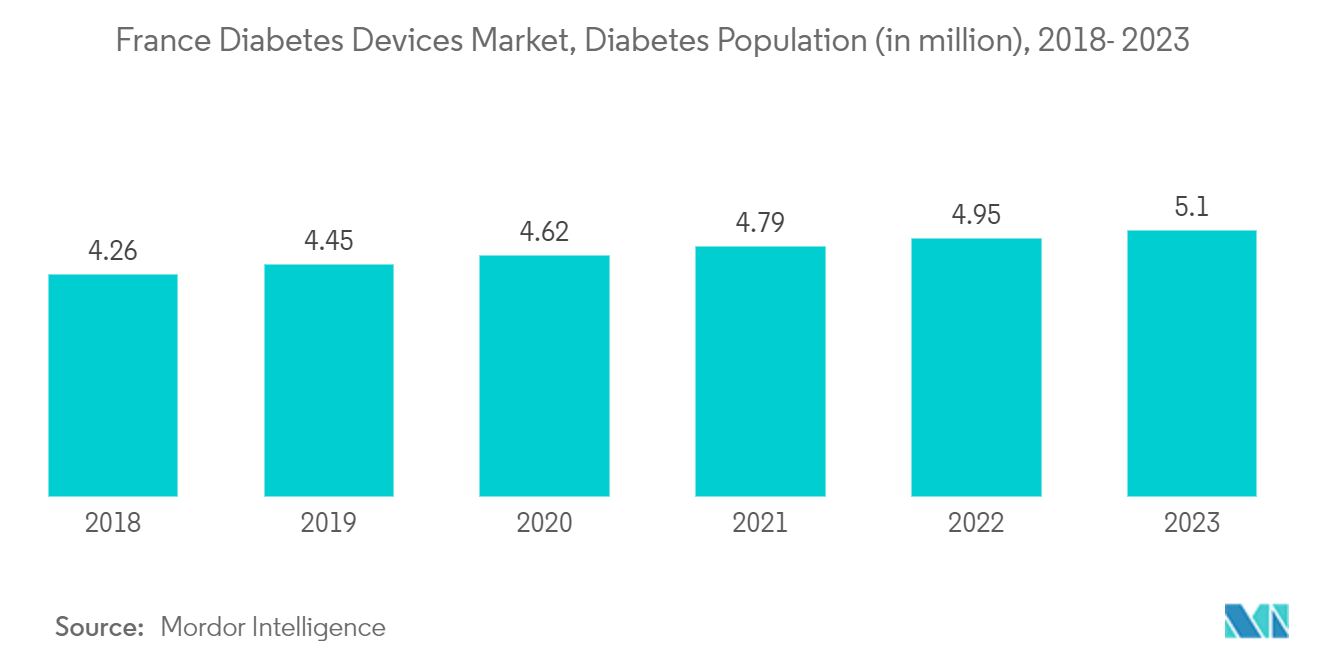

Nach Angaben der Weltgesundheitsorganisation (WHO) wird in Frankreich bei etwa einer Million Menschen Diabetes diagnostiziert. Die Prävalenz von Diabetes nimmt in Frankreich in allen Altersgruppen zu, was auf die wachsende fettleibige Bevölkerung sowie auf ungesunde Ernährung und Bewegungsmangel der Menschen zurückzuführen ist.

Darüber hinaus leben in der Region schätzungsweise etwa 0,26 Millionen Menschen mit Typ-1-Diabetes. Daher sind die steigende Prävalenz von Diabetes und Fettleibigkeit, das wachsende Bewusstsein für die Diabetikerversorgung, die Gesundheitsausgaben und der technologische Fortschritt einige Faktoren, die den Markt für Diabetesversorgungsgeräte in Frankreich weiter vorantreiben.

In Frankreich gibt es ein zentralisiertes Gesundheitssystem, in dem alle Erstattungsentscheidungen auf nationaler Ebene getroffen werden und dann für alle Länder gelten. Für Diabetes-Technologiegeräte in Frankreich basiert die Erstattung auf dem Tarifsystem.

Markttrends für Diabetesgeräte in Frankreich

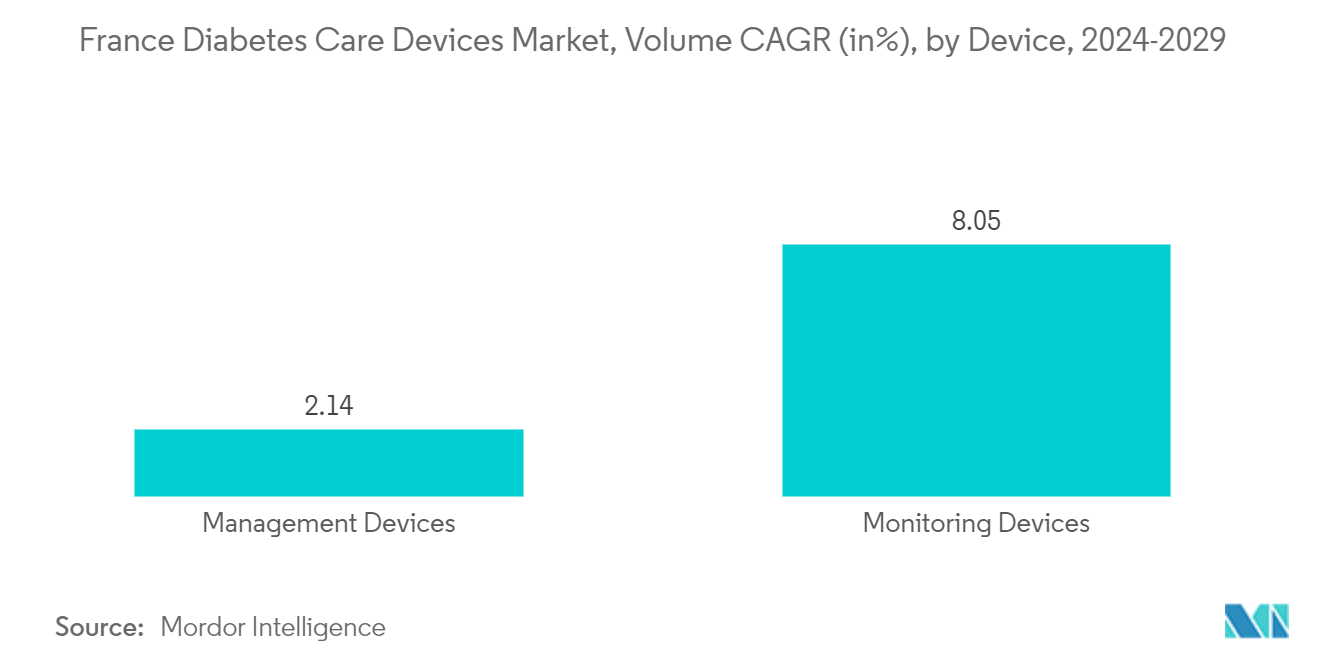

Überwachungsgeräte halten den höchsten Marktanteil auf dem französischen Markt für Diabetes-Pflegegeräte

In Frankreich dürfte das G6 RT-CGM-System über einen Lebenshorizont hinweg im Vergleich zu SMBG für Personen mit langjähriger T1D kostengünstig sein. Eine der in der französischen Nationalen Gesundheitsstrategie für 2018-2022 festgelegten Verpflichtungen bestand darin, einen schnellen und universellen Zugang zu Innovationen wie neuen Medizinprodukten zu gewährleisten.

Es gibt jedoch zunehmende finanzielle Belastungen für viele Gesundheitssysteme, so dass ein beträchtlicher klinischer Nutzen, der die derzeit verfügbaren Technologien überwiegt, ausreichen sollte, um die Kosten neuartiger Technologien zu rechtfertigen. Angesichts der inkrementellen klinischen und QoL-Vorteile, die das Dexcom G6 RT-CGM-System in Frankreich bietet. Da Diabetiker ein erhöhtes Risiko für eine COVID-19-Infektion hatten, stellten die französischen Unternehmen eine ausreichende Versorgung mit den erforderlichen Überwachungsgeräten auf dem Markt sicher, um das Wohlergehen der betroffenen Bürger zu gewährleisten.

In Frankreich verringern die Versicherungen die Belastung der Diabetiker. Es gibt jedoch unterschiedliche Richtlinien sowohl für Typ-1- als auch für Typ-2-Diabetiker. Zum Beispiel deckt die Versicherung bis zu 200-400 Teststreifen pro Jahr für die Typ-2-Bevölkerung ab, während sie für die Typ-1-Bevölkerung etwa 3.000 Teststreifen pro Jahr abdeckt.

Steigende Diabetes-Bevölkerung in Frankreich kurbelt den französischen Markt für Diabetesgeräte im Prognosezeitraum an

In Frankreich stieg die Typ-1-Diabetes-Bevölkerung im Prognosezeitraum mit einer CAGR von mehr als 3 %.

Frankreich ist eine der 59 Nationen im IDF-EUR-Raum. Darüber hinaus wurde erwartet, dass im Jahr 2022 62 Millionen Menschen in der Region Europa und 538 Millionen Menschen weltweit an Diabetes leiden werden; Bis 2045 soll diese Zahl auf 69 Millionen steigen. Laut einer Umfrage der EU-Kommission ist die Zahl der Menschen in Frankreich, die an chronischem Diabetes leiden, am höchsten, und jeder zehnte Mensch in Frankreich leidet an Diabetes.

Die Prävalenz von Diabetes ist in Frankreich erheblich, obwohl das Ziel der Vorschriften, die empfohlenen Gesundheitskonsultationen zu 80 % einzuhalten, nicht immer erreicht wird. Um eine proaktive Therapieanpassung zu fördern und die therapeutische Trägheit zu verringern, sind neue Techniken erforderlich, die sich auf die Aufklärung und Information von Patienten und Ärzten konzentrieren, um die Belastung durch Komplikationen und Krankenhausaufenthalte im Zusammenhang mit Diabetes zu verringern.

Laut einem Artikel aus dem Jahr 2022 mit dem Titel Epidemiologie und gesundheitliche Auswirkungen von Diabetes in Frankreich traten Probleme im Zusammenhang mit Diabetes bei Menschen mit Typ-1-Diabetes über einen Zeitraum von 5 Jahren häufiger auf als bei Typ-2-Diabetes (52,2 vs. 34,7 %). Über einen Zeitraum von zwei Jahren waren diabetesbedingte Einweisungen auch bei Diabetes-Typ-1-Patienten häufiger als bei Diabetes-Typ-2-Patienten (29,8 % vs. 16,9 %).

Wenn Risikofaktoren, einschließlich Fettleibigkeit und Bewegungsmangel, in Frankreich und anderswo weiter zunehmen, ist es schwierig, den Diabetes-Trend dort umzukehren. Um die Belastung durch die Erkrankung zu verringern, wurde das französische Gesundheitsgesetz im Jahr 2022 geändert, um zwei Bestimmungen hinzuzufügen, die darauf abzielen, die Einhaltung der empfohlenen medizinischen Überwachung von Diabetespatienten zu verbessern und das Auftreten von Komplikationen durch Diabetes zu verringern, wobei der Schwerpunkt auf kardiovaskulären Ereignissen liegt.

Die französische Gesundheitsbehörde (HAS) hat die empfohlenen Behandlungsrouten für Patienten mit DT1 und DT2 entwickelt und dabei den Schwerpunkt auf die Problemerkennung und die Überwachung des kardiovaskulären Risikos gelegt. Trotz dieser Initiativen hat die französische Diabetikerbevölkerung aufgrund ihrer Trägheit Schwierigkeiten, die Empfehlungen zu akzeptieren.

Aufgrund der oben genannten Faktoren wird daher das Wachstum des untersuchten Marktes in Frankreich erwartet.

Frankreich Überblick über die Diabetes-Geräte

Die neuen Technologien in Diabetesgeräten, wie die kontinuierliche Glukoseüberwachung, haben den Markt für Überwachungsgeräte vergrößert. Die Fusionen und Übernahmen zwischen den Akteuren, wie die Übernahme von TypeZero Technologies durch Dexcom, ebnen den Weg für eine automatisierte Insulinabgabe. Die Übernahme brachte Dexcom im Rennen um die Entwicklung eines künstlichen Bauchspeicheldrüsensystems voran, anstatt nur den Markt für kontinuierliche Glukoseüberwachungsgeräte anzukurbeln.

Frankreich Marktführer für Diabetes-Geräte

-

Dexcom

-

Abbott

-

Roche

-

Novo Nordisk

-

Medtronic

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Diabetesgeräte in Frankreich

- September 2023 Dexcom hat bekannt gegeben, dass sein Dexcom ONE-System, das eine kontinuierliche Glukoseüberwachung (CGM) in Echtzeit bietet, jetzt in Frankreich für Personen mit Diabetes zugänglich ist. Dieser Fortschritt in der Zugänglichkeit der Diabetes-Technologie ist ein bedeutender Sieg für Diabetiker, da er diese lebensrettende Technologie auf eine weitere halbe Million Menschen mit Diabetes in Frankreich ausdehnen wird.

- April 2022 CamDiab und Ypsomed gaben die Partnerschaft zur Entwicklung und Vermarktung eines integrierten automatisierten Insulinabgabesystems (AID) bekannt, das dazu beitragen soll, die Belastung durch das Diabetes-Management für Menschen mit Diabetes in europäischen Ländern zu verringern. Das neue integrierte AID-System wurde entwickelt, um den FreeStyle Libre 3-Sensor von Abbott, den weltweit kleinsten und genauesten kontinuierlichen Glukoseüberwachungssensor, mit der CamAPS FX Mobile App von CamDiab zu verbinden, die sich mit der mylife YpsoPump von Ypsomed verbindet und einen intelligenten, automatisierten Prozess zur Verabreichung von Insulin auf der Grundlage von Echtzeit-Glukosedaten schafft.

Marktbericht für Diabetesgeräte in Frankreich - Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.3 Marktbeschränkungen

4.4 Attraktivität der Branche – Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Käufer/Verbraucher

4.4.2 Verhandlungsmacht der Lieferanten

4.4.3 Bedrohung durch Neueinsteiger

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Überwachungsgeräte

5.1.1 Geräte zur Blutzuckerselbstüberwachung

5.1.1.1 Glucometer-Geräte

5.1.1.2 Teststreifen

5.1.1.3 Lanzetten

5.1.2 Kontinuierliche Blutzuckerüberwachung

5.1.2.1 Sensoren

5.1.2.2 Dauerhafte Güter

5.2 Verwaltungsgeräte

5.2.1 Insulinpumpe

5.2.1.1 Insulinpumpengerät

5.2.1.2 Insulinpumpen-Reservoir

5.2.1.3 Infusionsset

5.2.2 Insulinspritzen

5.2.3 Insulinpatronen

5.2.4 Einwegstifte

6. MARKTINDIKATOREN

6.1 Typ-1-Diabetes-Population

6.2 Typ-2-Diabetes-Population

7. WETTBEWERBSLANDSCHAFT

7.1 Firmenprofile

7.1.1 Becton and Dickenson

7.1.2 Medtronic

7.1.3 Insulet

7.1.4 Tandem

7.1.5 Ypsomed

7.1.6 Novo Nordisk

7.1.7 Sanofi

7.1.8 Eli Lilly

7.1.9 Abbottt

7.1.10 Roche

7.1.11 Lifescan (Johnson &Johnson)

7.1.12 Dexcom

7.2 Unternehmensaktienanalyse

8. Marktchancen und zukünftige Trends

Branchensegmentierung für Diabetesgeräte in Frankreich

Es stehen benutzerfreundlichere und unauffälligere Geräte zur Verfügung, von verbesserten Insulinpumpen bis hin zu kontinuierlichen Glukosemonitoren (CGM) und Blutzuckermessgeräten. Der französische Markt für Diabetesgeräte umfasst Komponentenmanagementgeräte und Überwachungsgeräte. Der Bericht bietet den Wert (in USD) und das Volumen (in Einheiten) für die oben genannten Segmente.

| Überwachungsgeräte | ||||||||

| ||||||||

|

| Verwaltungsgeräte | ||||||||

| ||||||||

| ||||||||

| ||||||||

|

Häufig gestellte Fragen zur Marktforschung für Diabetesgeräte in Frankreich

Wie groß ist der französische Markt für Diabetesgeräte?

Es wird erwartet, dass der französische Markt für Diabetesgeräte im Jahr 2024 1,30 Mrd. USD erreichen und mit einer CAGR von 6,58 % wachsen wird, um bis 2029 1,79 Mrd. USD zu erreichen.

Wie groß ist der aktuelle Markt für Diabetesgeräte in Frankreich?

Im Jahr 2024 wird die Größe des französischen Marktes für Diabetesgeräte voraussichtlich 1,30 Mrd. USD erreichen.

Wer sind die Hauptakteure auf dem französischen Markt für Diabetesgeräte?

Dexcom, Abbott, Roche, Novo Nordisk, Medtronic sind die wichtigsten Unternehmen, die auf dem französischen Markt für Diabetesgeräte tätig sind.

Welche Jahre deckt dieser französische Markt für Diabetesgeräte ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des französischen Marktes für Diabetesgeräte auf 1,21 Mrd. USD geschätzt. Der Bericht deckt die historische Marktgröße des französischen Marktes für Diabetesgeräte für Jahre ab 2018, 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Marktgröße für Diabetesgeräte in Frankreich für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für Diabetesgeräte in Frankreich

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Diabetesgeräten in Frankreich im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von France Diabetes Devices enthält einen Marktprognoseausblick bis 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.