| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

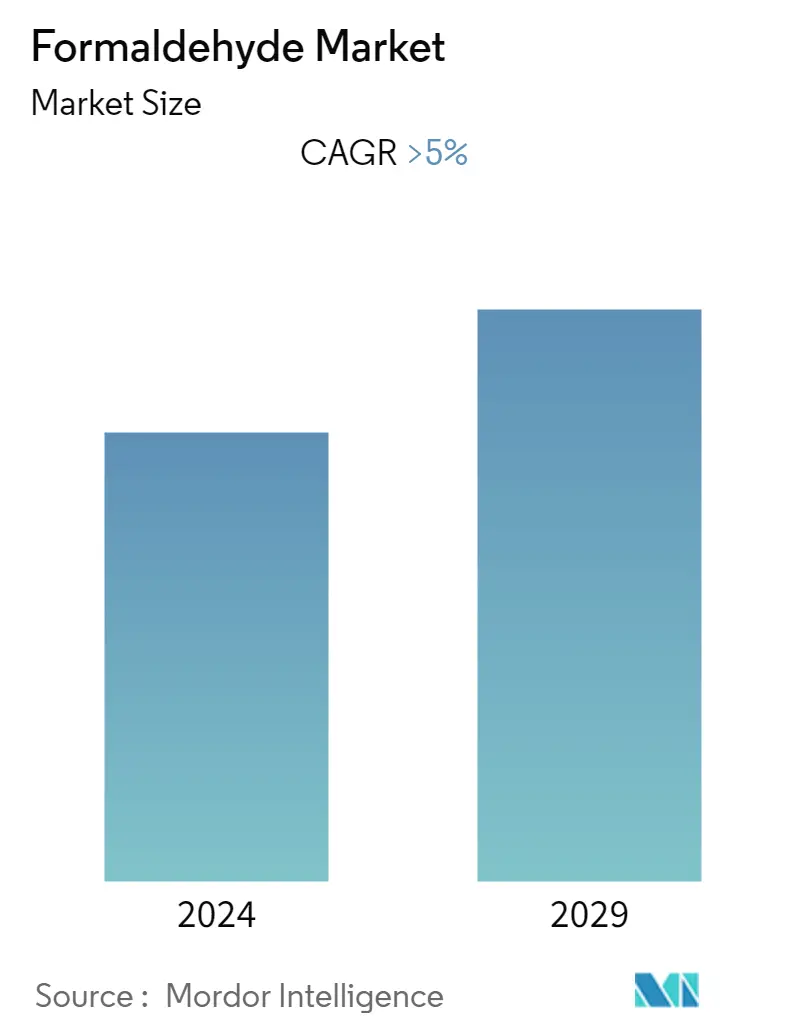

| CAGR | 5.00 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Formaldehyd-Marktanalyse

Es wird erwartet, dass der Formaldehydmarkt im Prognosezeitraum weltweit eine jährliche Wachstumsrate von mehr als 5 % verzeichnen wird.

Aufgrund des COVID-19-Ausbruchs wirkten sich landesweite Sperren rund um den Globus, Unterbrechungen der Bauaktivitäten und Lieferketten, Produktionsstopps und die Nichtverfügbarkeit von Arbeitskräften negativ auf den Formaldehydmarkt aus. Im Gesundheitssegment ist jedoch eine Verbesserung des Marktes zu verzeichnen, was das Wachstum des untersuchten Marktes unterstützt.

- Aufgrund der vielseitigen und günstigen chemischen Eigenschaften von Formaldehyd nimmt seine Anwendung in der Automobil- und Bauindustrie exponentiell zu und treibt damit das Marktwachstum voran.

- Allerdings dürften die toxische und krebserregende Natur von Formaldehyd und die strengen Vorschriften mehrerer Behörden in Bezug auf Formaldehydemissionen das Wachstum des untersuchten Marktes behindern.

- Die Forschung und technologische Entwicklung (FTE) im Zusammenhang mit der Anwendung von Formaldehyd-Derivaten zur Behandlung organischer Fraktionen fester Siedlungsabfälle (OFMSW) wird in den nächsten fünf Jahren wahrscheinlich Chancen für den Formaldehyd-Markt bieten.

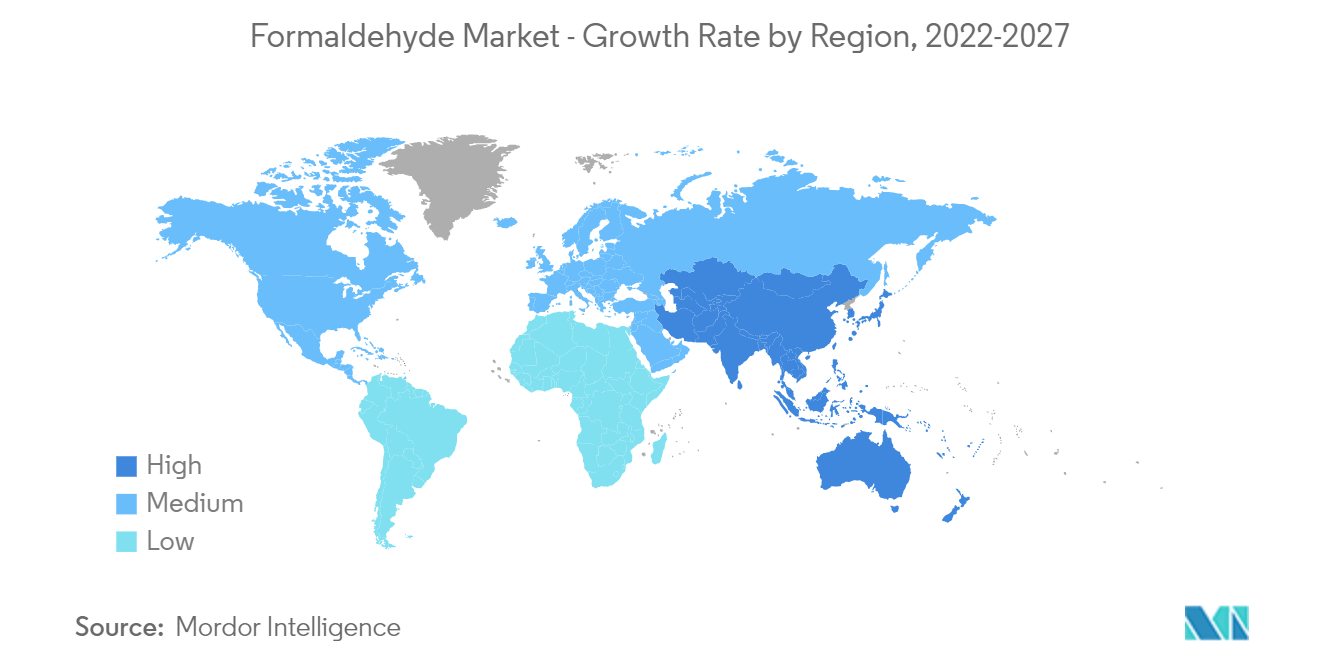

- Aufgrund des steigenden Formaldehydverbrauchs in Ländern wie China und Indien dominiert der asiatisch-pazifische Raum den Formaldehydmarkt.

Markttrends für Formaldehyd

Bauindustrie soll den Markt dominieren

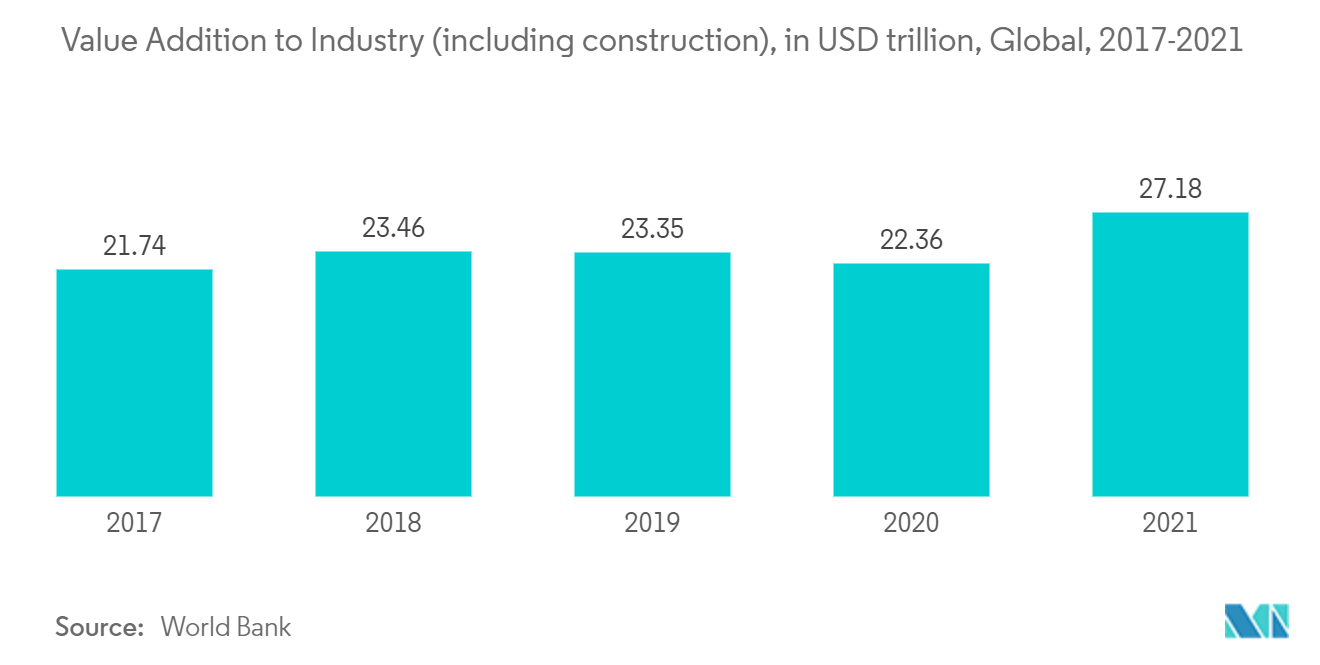

- Die Bauindustrie ist aufgrund des großen Formaldehydverbrauchs im Baugewerbe, bei Umbauarbeiten und in der Möbelproduktion das dominierende Segment.

- Harze auf Formaldehydbasis werden zur Herstellung von Verbund- und Holzwerkstoffprodukten für Leisten, Möbel, Arbeitsplatten, Schränke, Regale, Treppen, Wandverkleidungen, Stützbalken, Fußböden und Traversen sowie für viele andere Einrichtungsgegenstände und Strukturen im Haushalt verwendet.

- Der Prognose des Ministeriums für Wohnungsbau und Stadt-Land-Entwicklung zufolge wird Chinas Bausektor bis 2025 voraussichtlich einen Anteil von 6 % am BIP des Landes halten. Unter Berücksichtigung der gegebenen Prognosen stellte die chinesische Regierung im Januar einen Fünfjahresplan vor Im Jahr 2022 lag der Schwerpunkt darauf, den Bausektor nachhaltiger und qualitätsorientierter zu gestalten.

- Im Mai 2022 erhielt die Entwicklung des Erdgasfeldes Crux vor der Küste Westaustraliens die endgültige Investitionsgenehmigung von Shell Australia Pty Ltd (Shell Australia) und seinem Joint-Venture-Partner SGH Energy. Die derzeitige schwimmende Flüssigerdgasanlage (FLNG) Prelude wird zusätzliche Erdgaslieferungen von Crux erhalten. Der Bau des Projekts begann im Jahr 2022 und das erste Gas wird für 2027 erwartet.

- Die Vereinigten Staaten verfügen über einen riesigen Bausektor, der eine herausragende Rolle im kommerziellen, industriellen, institutionellen, Wohn-, Infrastruktur-, Energie- und Versorgungsbau spielt. Die Bauausgaben im Januar 2022 wurden auf eine saisonbereinigte Jahresrate von 1.677,2 Milliarden US-Dollar geschätzt. Darüber hinaus stiegen die Bauausgaben in den Vereinigten Staaten im Februar um 1,3 %, verglichen mit einer saisonbereinigten Jahresrate von 1,677 Billionen US-Dollar im Januar 2022.

- Deutschland hat die größte Bauindustrie Europas. Die Bauindustrie im Land wächst langsam, was vor allem auf den zunehmenden Wohnungsneubau zurückzuführen ist. Es wird erwartet, dass die Nichtwohn- und Gewerbegebäude des Landes im Prognosezeitraum erhebliche Wachstumsaussichten verzeichnen werden. Gestützt werden dürfte das Wachstum durch niedrigere Zinsen, einen Anstieg der real verfügbaren Einkommen sowie zahlreiche Investitionen der Europäischen Union und der Bundesregierung.

Asien-Pazifik-Region wird den Markt dominieren

- Der asiatisch-pazifische Raum gilt als dominierender Markt für die Automobil- und Bauindustrie. Faktoren wie die gute Haftfestigkeit und Feuchtigkeitsbeständigkeit von Harzen auf Formaldehydbasis sowie die anhaltende Nachfrage aus dem Möbelsektor dürften das Marktwachstum vorantreiben.

- Laut der Internationalen Energieagentur (IEA) und dem BP Statistical Review of World Energy 2022 ist China einer der größten Rohölimporteure und importierte im Jahr 2020 mehr als 10 Millionen Barrel pro Tag. Nach Angaben des National Bureau of Statistics ist das der Durchschnitt Der Rohöldurchsatz in chinesischen Raffinerien betrug im Jahr 2021 14,5 Millionen, was einem Anstieg von 7,3 % gegenüber dem Vorjahr entspricht. Darüber hinaus wird nach Angaben der China National Petroleum Corporation (CNPC) erwartet, dass der durchschnittliche jährliche Anstieg der Erdgasnachfrage im Land im 14. Fünfjahresplan (2021-2025) 20 Milliarden Kubikmeter übersteigt und 430 Milliarden Kubikmeter erreicht im Jahr 2025.

- Indien bereitet sich auf die Urbanisierung vor, indem es seine bestehende Infrastruktur in den Städten verbessert. Um dies zu unterstützen, hat das Land seine Reformen wie das Immobiliengesetz, die GST, REITs usw. überarbeitet, um unnötige Verzögerungen bei den Bauzielen zu beseitigen. Die industrielle und kommerzielle Infrastruktur des Landes hat sich zu einem der wachstumsstarken Sektoren entwickelt. Die indische Regierung hat Initiativen wie eine Lockerung der Regeln formuliert, um den Zufluss ausländischer Direktinvestitionen in den Bausektor anzulocken und die Entwicklung im ganzen Land zu beschleunigen.

- Die Öl- und Gasindustrie ist eine der acht Kernindustrien Indiens. Indien ist der drittgrößte Öl- und Energieverbraucher und der viertgrößte Importeur von Flüssigerdgas weltweit. Nach Angaben der India Brand Equity Foundation wird sich der Ölbedarf des Landes bis 2045 voraussichtlich verdoppeln und bis zum Jahr 2045 bei 11 Millionen Barrel pro Tag liegen. Andererseits wird erwartet, dass der Verbrauch von Erdgas nach einem Jahr um 25 Milliarden Kubikmeter steigen wird jährliche durchschnittliche Wachstumsrate von 9 % bis 2024.

- In Japan stellt die Bevölkerungsgruppe der über 65-Jährigen etwa 30 % der Gesamtbevölkerung des Landes dar und wird voraussichtlich bis 2050 etwa 40 % erreichen. Die rasch alternde japanische Bevölkerung, die zunehmende Zahl von Patienten mit chronischen Krankheiten und Zivilisationskrankheiten sowie die allgemeine Gesundheit Versicherungsschutz und regulatorische Maßnahmen bestimmen den japanischen Gesundheitsmarkt. Japan baut seinen medizinischen Sektor aus, da seine Bürger schneller älter werden als die Bürger jedes anderen Landes.

- Darüber hinaus plant Indonesien die Entwicklung eines 900-MW-Wasserkraftprojekts im Wert von 1 Milliarde US-Dollar im Kayan-Fluss in der Provinz Nord-Kalimantan (Kalutara). Das Projekt befindet sich im EPC-Stadium, der Starttermin ist für 2022 geplant. Die Inbetriebnahme des Projekts wird nach Abschluss der Bauarbeiten im Jahr 2025 erwartet.

- Nach Angaben der International Trade Administration belief sich die lokale Produktion medizinischer Geräte in Südkorea im Jahr 2021 auf 11.257 Millionen US-Dollar. Die Exporte von Medizinprodukten beliefen sich auf 8.629 Millionen US-Dollar, während die Importe aus den Vereinigten Staaten 5.353 Millionen US-Dollar betrugen.

- Darüber hinaus ist die Region Asien-Pazifik mit einem Produktionsanteil von fast 60 % an der Welt das größte Zentrum der Automobilproduktion. Laut OICA belief sich die Gesamtproduktion an Fahrzeugen in den ersten neun Monaten des Jahres 2021 auf 32,67 Millionen Einheiten, was einem Anstieg von 11 % im Vergleich zum Vorjahreszeitraum entspricht.

Überblick über die Formaldehyd-Branche

Der globale Formaldehydmarkt ist fragmentiert und besteht aus einigen großen und vielen kleinen Anbietern. Einige große Unternehmen (nicht in einer bestimmten Reihenfolge) sind Perstorp Orgnr, Hexion, Georgia-Pacific Chemicals, Celanese Corporation und Foremark Performance Chemicals.

Marktführer für Formaldehyd

-

Perstorp Orgnr

-

Hexion

-

Georgia-Pacific Chemicals

-

Celanese Corporation

-

Foremark Performance Chemicals

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Formaldehyd-Marktnachrichten

- Im Juli 2022 kündigte Hexion die Umstellung auf nachhaltige Wachstumsziele an und begann mit der Verwendung von biobasiertem Methanol für die Produktion von Formaldehyd. Dieser Schritt wird die strategische Wirkung des Unternehmens auf dem Markt erhöhen.

- Im Juli 2022 kündigte Foremark Performance Chemicals eine Preiserhöhung für Formaldehyd um 0,020 USD/Pfund für Formaldehydlösung 50 % und 0,015 USD/Pfund für Formaldehydlösung 37 % an.

Segmentierung der Formaldehyd-Industrie

Formaldehyd (Methanol) ist eine natürlich vorkommende organische Verbindung mit der Formel CH2O (HCHO). Es ist ein wesentlicher Vorläufer vieler anderer Materialien und chemischer Verbindungen. Aufgrund der vielseitigen und günstigen chemischen Eigenschaften von Formaldehyd wird es in einem breiten Anwendungsspektrum eingesetzt. Der Formaldehydmarkt ist nach Derivaten, Endverbraucherindustrie und Geografie segmentiert. Nach Derivaten ist der Markt in Harnstoff-Formaldehyd, Phenol-Formaldehyd, Melamin-Formaldehyd, Hexamin, Polyoxymethylen und andere Derivate unterteilt. Nach Endverbraucherindustrie ist der Markt in die Bau-, Automobil-, Landwirtschafts-, Gesundheits-, Chemie- und Petrochemieindustrie sowie andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Formaldehyd-Markt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Derivat | Harnstoff-Formaldehyd | ||

| Phenolformaldehyd | |||

| Melamin-Formaldehyd | |||

| Hexamin | |||

| Polyoxymethylen | |||

| Andere Derivate (Methylendiphenyldiisocyanat, Butandiol) | |||

| Endverbraucherindustrie | Automobil | ||

| Konstruktion | |||

| Landwirtschaft | |||

| Gesundheitspflege | |||

| Chemie und Petrochemie | |||

| Andere Endverbraucherindustrien (Farben, Textilien) | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Formaldehyd-Marktforschung

Wie groß ist der Formaldehyd-Markt derzeit?

Der Formaldehyd-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem Formaldehyd-Markt?

Perstorp Orgnr, Hexion, Georgia-Pacific Chemicals, Celanese Corporation, Foremark Performance Chemicals sind die wichtigsten Unternehmen, die auf dem Formaldehydmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Formaldehyd-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Formaldehyd-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Formaldehydmarkt.

Welche Jahre deckt dieser Formaldehyd-Markt ab?

Der Bericht deckt die historische Marktgröße des Formaldehyd-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Formaldehyd-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Bericht der Formaldehyd-Industrie

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Formaldehyd im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Formaldehyd-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.