Marktanalyse für Futtermittel

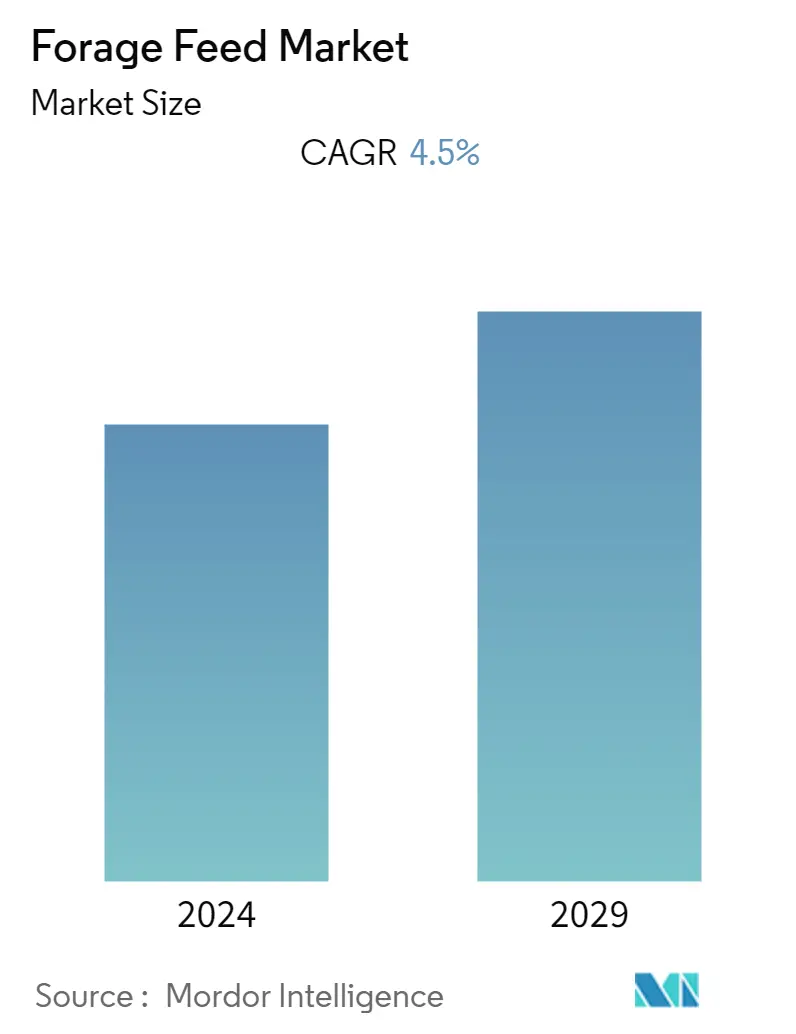

Der Futtermittelmarkt wird im Prognosezeitraum (2022 – 2027) voraussichtlich eine jährliche Wachstumsrate von 4,5 % verzeichnen. Die COVID-19-Pandemie hat die Funktionsweise mehrerer Märkte gestört, darunter auch den Markt für Futtermittel. Die Pandemie beeinträchtigte den Herstellungsprozess und die Lieferkettennetzwerke, was zu großen Verlusten sowohl für Luzerneheu produzierende Unternehmen als auch für Landwirte führte. In China hat die Pandemie aufgrund des eingeschränkten Zugangs zu Futtermitteln und des Mangels an Arbeitskräften größere Auswirkungen auf die Viehhaltung.

Mittelfristig würde der Futtermittelmarkt ein gesundes Wachstum verzeichnen, da die Nachfrage nach Futtermitteln steigt. Aufgrund der Schrumpfung der Weideflächen und der Vorliebe der Verbraucher für Bio-Tierfutter wird der Futtermittelbedarf ein erhebliches Wachstum verzeichnen. Futtermittel versorgen das Vieh mit Nährstoffen. Getrieben durch Urbanisierung, zunehmenden Wohlstand und Bevölkerungswachstum wächst die Nachfrage nach Futtermitteln in Entwicklungsländern rasant. Die Viehhaltung ist einer der am schnellsten wachsenden Sektoren in der Landwirtschaft und bietet potenzielle Chancen auf dem Weltmarkt.

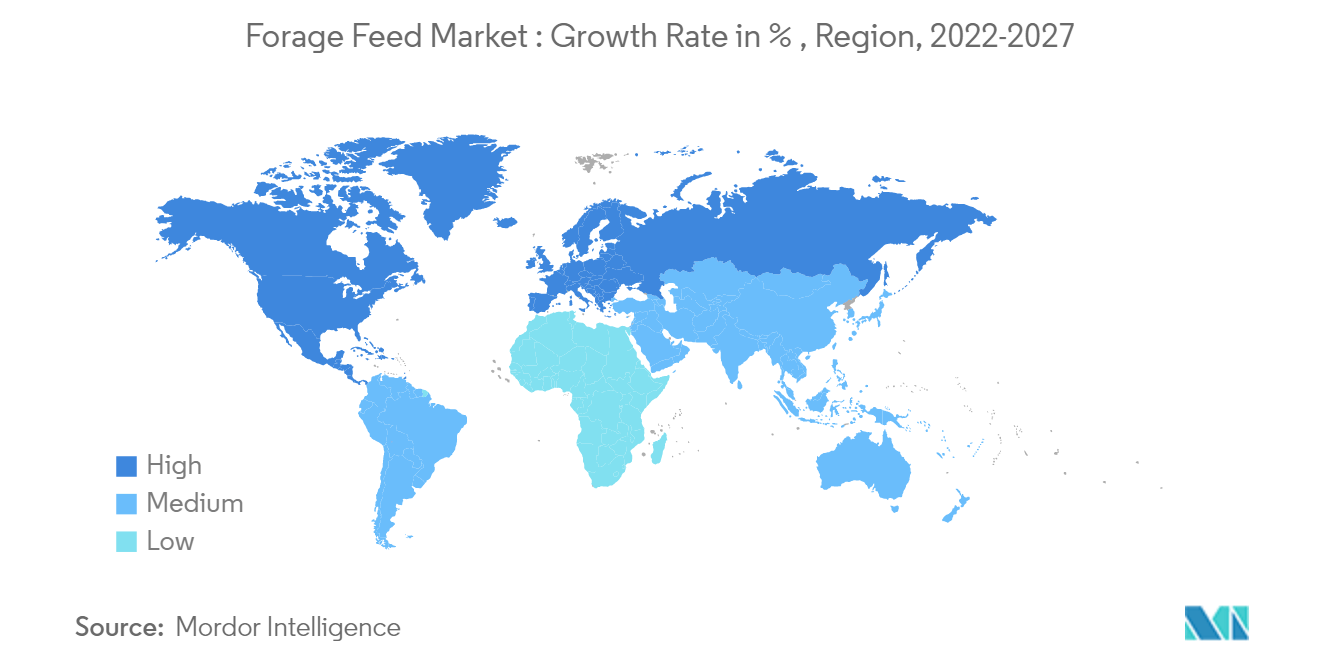

Nordamerika und Europa sind derzeit führend auf dem globalen Futtermittelmarkt. Beide Regionen zusammengenommen machen einen erheblichen Teil des Marktes aus. Es wird erwartet, dass dies aufgrund der Zunahme der in diesen Regionen geernteten Flächen für den Futteranbau anhalten wird. Der Futtermittelmarkt im asiatisch-pazifischen Raum wächst aufgrund der steigenden Nachfrage nach Milchprodukten und Milchprodukten und dem erhöhten Fleischkonsum in der Region. Indien und China sind wichtige Länder auf dem Futtermittelmarkt in dieser Region.

Markttrends für Futtermittel

Steigende Nachfrage nach Milch und anderen Milchprodukten

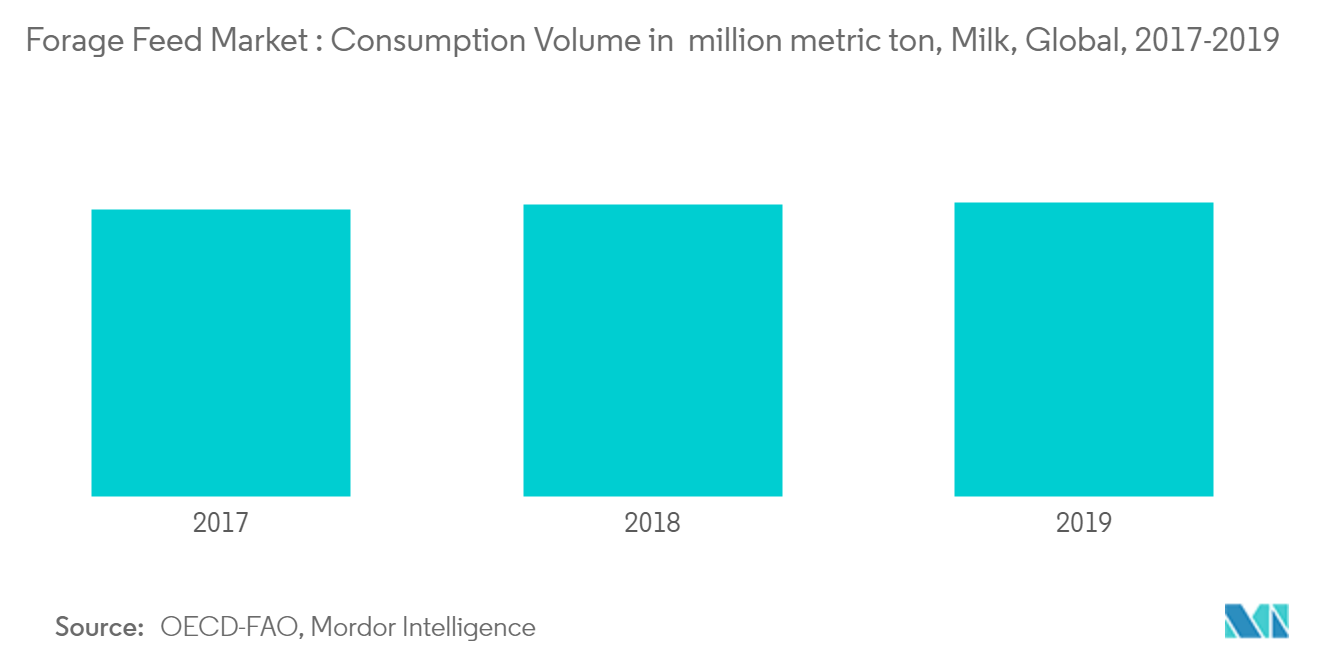

Der Konsum tierischer Produkte wie Milch und Fleisch nimmt weltweit zu, was auf das zunehmende Bewusstsein für die gesundheitlichen Vorteile von Milch und den höheren Bedarf an Proteinen zurückzuführen ist. Die hohe Nachfrage nach Qualitätsprodukten erhöht die Nachfrage nach Qualitätsfuttermitteln, was wiederum den Markt für Futterpflanzen antreibt, da Landwirte hochwertiges Futter für ihre Rinder wählen, um hochwertige tierische Produkte zu produzieren. Weltweit ist die Nachfrage nach Milch gestiegen, und um den steigenden Bedarf an Milch zu decken, wächst die Rinderpopulation, was wiederum den Markt für Futtermittel antreibt.

Laut einer Datenquelle des USDA stieg der Milchverbrauch weltweit von 179.757.000 Tonnen im Jahr 2016 auf 187.615.000 Tonnen im Jahr 2019, was zu einer erhöhten Nachfrage nach Tieren für die Milch- und Fleischproduktion führte. Diese pflanzenfressenden Tiere sind in hohem Maße auf Futterpflanzen angewiesen. Um den wachsenden Bedarf der Milchviehhaltung zu decken, greifen Landwirte daher auf Futterfutter zurück, um diese Tiere gesund zu halten und den Verbrauchern nahrhafte und qualitativ hochwertige tierische Produkte zur Verfügung zu stellen.

Die Versorgung von Rindern mit nährstoffreichem Futter steigert die Milchproduktion. Futter dient als Grundstoff für Milchkühe und liefert dem Vieh Ballaststoffe und Ballaststoffe. Die Qualität des Futters trägt zur Steigerung der Tierproduktion und der Tiergesundheit bei. Wiederkäuer wie Kühe werden mit Grünfutter (Silage) und Heu mit hohem Futterwert gefüttert, was den Nährstoffbedarf in der Ernährung erhöht. Im Gegenzug wird die ernährungsphysiologische Ernährung die Qualität der Milch bei Wiederkäuern verbessern und somit den Futtermittelmarkt im Prognosezeitraum ankurbeln. Der steigende Milchkonsum in Entwicklungsländern ist einer der Haupttreiber, der den Futtermittelmarkt im Prognosezeitraum ankurbeln wird.

Nordamerika ist der größte Futtermittelmarkt

Oregon, der wichtigste Futtergrasanbaustaat der Vereinigten Staaten, produziert mehr Gras- und Hülsenfruchtsamen als der Rest der Welt. In Europa nimmt die Anbaufläche für Futtersaatgut aufgrund der steigenden Nachfrage stetig zu. Die am häufigsten angebauten kanadischen Futtergräser Lieschgras und Brombeergras sind die weltweit am häufigsten produzierten Grassamen.

Aufgrund der gestiegenen Nachfrage nach Rind- und Hühnerfleisch in der Region ist außerdem ein Anstieg des Viehbestands zu verzeichnen. Darüber hinaus wird aufgrund der Exportziele in Kanada für asiatische Länder ein Marktwachstum erwartet. Um der wachsenden Nachfrage nach Milchviehbetrieben und Pferderennbahnen in Mexiko gerecht zu werden, wird außerdem erwartet, dass der Futtermarkt im Land wächst. Somit bestimmen diese Faktoren die Region Nordamerika, und es wird erwartet, dass der Markt hier im Prognosezeitraum wachsen wird.

Aufgrund seines Rohproteingehalts wird die Verwendung von Luzerneheu als vorteilhaft angesehen, insbesondere für Geflügelfutter, gefolgt von Tierfutter. Die Rinderproduktion ist der wichtigste landwirtschaftliche Wirtschaftszweig in den Vereinigten Staaten. Darüber hinaus wird laut USDA erwartet, dass die Rindfleischnachfrage in den Vereinigten Staaten im Jahr 2019 um schätzungsweise 8,9 % steigen wird. Es wird erwartet, dass die erhöhte Nachfrage nach Rindfleisch die Nachfrage nach Heusilage im Land ankurbeln wird.

Überblick über die Futtermittelbranche

Auf dem Futtermittelmarkt konkurrieren Unternehmen auf der Grundlage hochwertiger Produkte und Werbestrategien. Angesichts des Verdrängungswettbewerbs bei der Preisgestaltung von Produkten spielen strategische Maßnahmen eine wichtige Rolle, um einen größeren Marktanteil zu halten. Zwischen Unternehmen finden große Übernahmen und Fusionen statt, um das Geschäft mit Futtersaatgut auszubauen.

ADM Alliance Nutrition, Wilbur Ellis Holdings Inc., Mitsubishi Corporation (Riverina Australia Pty Ltd), Al Dahra ACX Global Inc. und Standlee Premium Products LLC sind einige der Hauptakteure auf dem Futtermarkt.

Marktführer bei Futtermitteln

-

ADM

-

Wilbur Ellis Holdings Inc

-

Standlee Premium Products, LLC

-

Al Dahra ACX Global Inc.

-

Riverina Australia Pty Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Futtermittel

Partnerschaften sind eine weitere, von prominenten Akteuren am häufigsten angewandte Strategie, um ihre Position auf dem Markt zu festigen. Beispielsweise trat die Cubeit Hay Company aus Hamer im April 2021 der United States Team Penning Association (USTPA) als Unternehmenspartner bei. Diese Partnerschaft wird dazu beitragen, die verschiedenen Werbe- und Marketinginitiativen zu verbessern. Dies kann daher in den kommenden Jahren zu einer Steigerung des Unternehmensumsatzes führen.

Außerdem erwarb Wilbur-Ellis Nutrition im Jahr 2021 das Futterpelletgeschäft von Ametza LLC. Ametza hat seinen Sitz in Holtville, Kalifornien, und produziert und vertreibt Futterpellets für den Vieh- und Heimtiermarkt über große Einzelhändler in den Vereinigten Staaten.

Segmentierung der Futtermittelindustrie

Futtermittel sind Pflanzen, die direkt an Nutztiere verfüttert oder durch teilweise Trocknung oder Vorvergärung leicht verarbeitet werden können. Der Bericht umfasst eine umfassende Untersuchung der Segmente und Faktoren, die das Wachstum des Marktes für kommerzielle Futtermittel vorantreiben. Der Futtermittelmarkt ist nach Produkten (Lagerfutter, Frischfutter und andere Produkte), Tierart (Wiederkäuer, Geflügel, Schweine und andere Tierarten) und Geografie (Nordamerika, Europa, Asien-Pazifik, Südamerika) segmentiert. und Afrika). Der Bericht bietet eine Markteinschätzung und Prognose für den Marktwert (in Mio. USD) für die oben genannten Segmente.

| Gespeichertes Futter |

| Frisches Futter |

| Andere Produkte |

| Wiederkäuer |

| Geflügel |

| Schwein |

| Andere Tierarten |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Russland | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Ägypten | |

| Rest des Nahen Ostens und Afrikas |

| Nach Produkten | Gespeichertes Futter | |

| Frisches Futter | ||

| Andere Produkte | ||

| Nach Tierart | Wiederkäuer | |

| Geflügel | ||

| Schwein | ||

| Andere Tierarten | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Russland | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Südafrika | ||

| Ägypten | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Futtermittel

Wie groß ist der Futtermittelmarkt derzeit?

Der Futtermittelmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Futtermittelmarkt?

ADM, Wilbur Ellis Holdings Inc, Standlee Premium Products, LLC, Al Dahra ACX Global Inc., Riverina Australia Pty Ltd sind die wichtigsten Unternehmen, die auf dem Futterfuttermarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Futtermittelmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Futtermittelmarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Futtermittelmarkt.

Welche Jahre deckt dieser Futtermittelmarkt ab?

Der Bericht deckt die historische Marktgröße des Futterfuttermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Futterfuttermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Futtermittel

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Futtermitteln im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Futtermitteln umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.