| Studienzeitraum | 2019-2029 |

| Marktvolumen (2024) | 7.91 Million tons |

| Marktvolumen (2029) | 9.07 Million tons |

| CAGR | 2.50 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

| Marktkonzentration | Mittel |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Flussspat

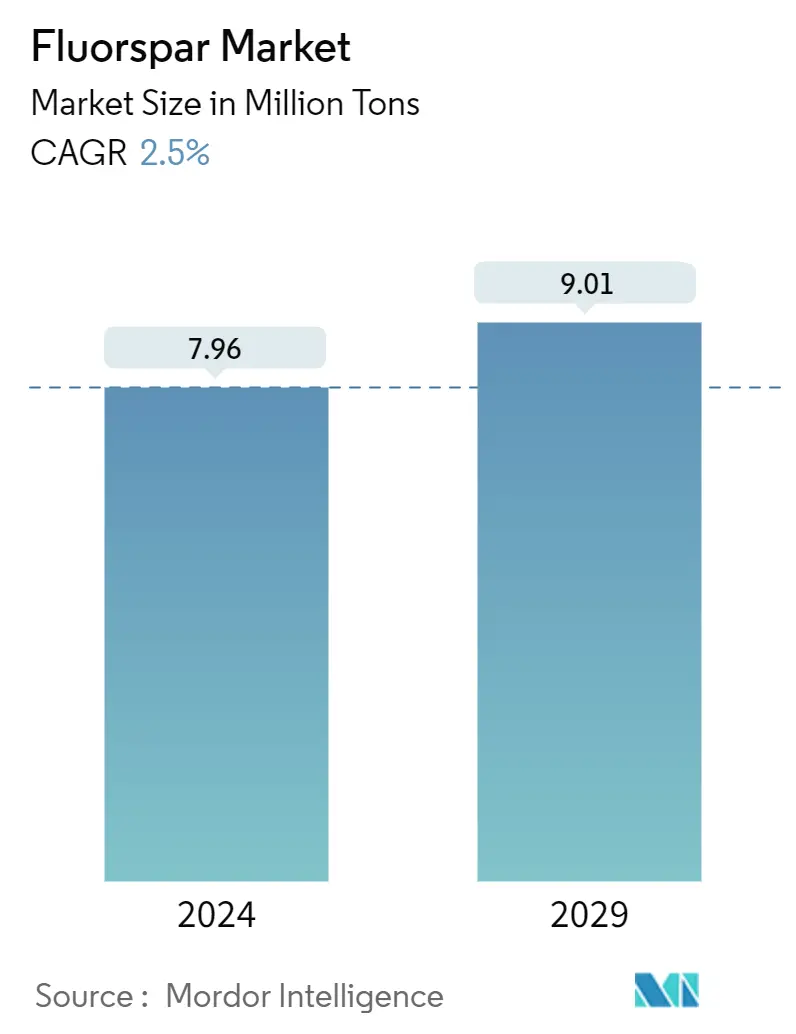

Die Größe des Flussspat-Marktes wird im Jahr 2024 auf 7,96 Millionen Tonnen geschätzt und soll bis 2029 9,01 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 2,5 % im Prognosezeitraum (2024–2029) entspricht.

Der Ausbruch der COVID-19-Pandemie führte zu längeren Lockdowns und strengen sozialen Distanzierungsnormen. Dies führte auch zu Unterbrechungen der Lieferkette und einem Mangel an Arbeitskräften, was sich stark auf Bergbaubetriebe auf der ganzen Welt auswirkte. Darüber hinaus wurde die Flussspatnachfrage in diesem Zeitraum durch einen Einbruch der Stahlnachfrage zusätzlich beeinträchtigt.

- Da das verarbeitende Gewerbe und der Dienstleistungssektor langsam wieder das Aktivitätsniveau vor der Pandemie erreichen, wird erwartet, dass sich die chemische Industrie stetig erholt. Es wird erwartet, dass die Nachfrage nach Flussspat durch die wachsende Nachfrage nach aus Flussspat gewonnenen Chemikalien getrieben wird. Es wird erwartet, dass diese Nachfrage mit der Erholung der Stahlindustrie und der steigenden Stahlproduktion weiter zunehmen wird.

- Die negativen Auswirkungen der Bergbauaktivitäten auf die Umwelt haben jedoch dazu geführt, dass strenge Vorschriften für die Gewinnung von Chemikalien wie Flussspat erlassen wurden, was möglicherweise das Wachstum des Marktes behindern könnte.

- Auf der anderen Seite wird erwartet, dass die bevorstehende weltweite Umstellung auf Elektrofahrzeuge langfristig eine Nachfrage nach Lithium-Ionen-Batterien schaffen und die Nachfrage nach aus Flussspat hergestellten Fluorpolymeren erhöhen wird, die zunehmend in diesen Batterietypen verwendet werden.

- Aufgrund des starken Wachstums in der chemischen Industrie und der zunehmenden Stahlproduktion dürfte der asiatisch-pazifische Raum der größte Flussspatmarkt der Welt sein.

Markttrends für Flussspat

Metallurgische Anwendung ist die am schnellsten wachsende Anwendung

- Flussspat wird hauptsächlich bei der Herstellung von Stahl, Eisen und anderen Metallen verwendet.

- Es dient als Flussmittel, das Verunreinigungen wie Schwefel und Phosphor aus der Metallschmelze entfernt und die Fließfähigkeit der Schlacke verbessert.

- Bei der Herstellung jeder Tonne Metall werden zwischen 20 und 60 Pfund Flussspat verwendet.

- Flussspat kann ohne Aufbereitungsprozess direkt als metallurgisches Flussmittel verwendet werden. Es ist reich an Fluorit und enthält geringe Mengen anderer Verbindungen, die als Teil der Schlacke zugeführt werden müssen.

- Es wird auch als Schmelzofen mit Kalk verwendet, um die Fließfähigkeit der Schlacke bei der Stahlherstellung und dem metallurgischen Prozess des Topfes zu verbessern. Der Flussspatverbrauch bei der Stahlproduktion stieg von 2 auf 10 kg bzw. um 5 bis 10 % der Kalkmenge.

- Die metallurgische Industrie bezieht sich auf die Exploration, den Abbau, die Reinigung, das Schmelzen und das Walzen von Metallmineralien.

- Es wird erwartet, dass die steigende Nachfrage nach Flussspat die metallurgischen Aktivitäten auf der ganzen Welt fördern und so das Wachstum des Flussspatmarktes im Prognosezeitraum begünstigen wird.

- Es wird erwartet, dass die zunehmenden Bergbauaktivitäten in den Vereinigten Staaten der metallurgischen Industrie des Landes zugute kommen. Zu den führenden Bergbauunternehmen des Landes gehören Newmount Mining Corp., Peabody Energy Corp., Arch Resources Inc, Suncoke Energy Inc. und andere.

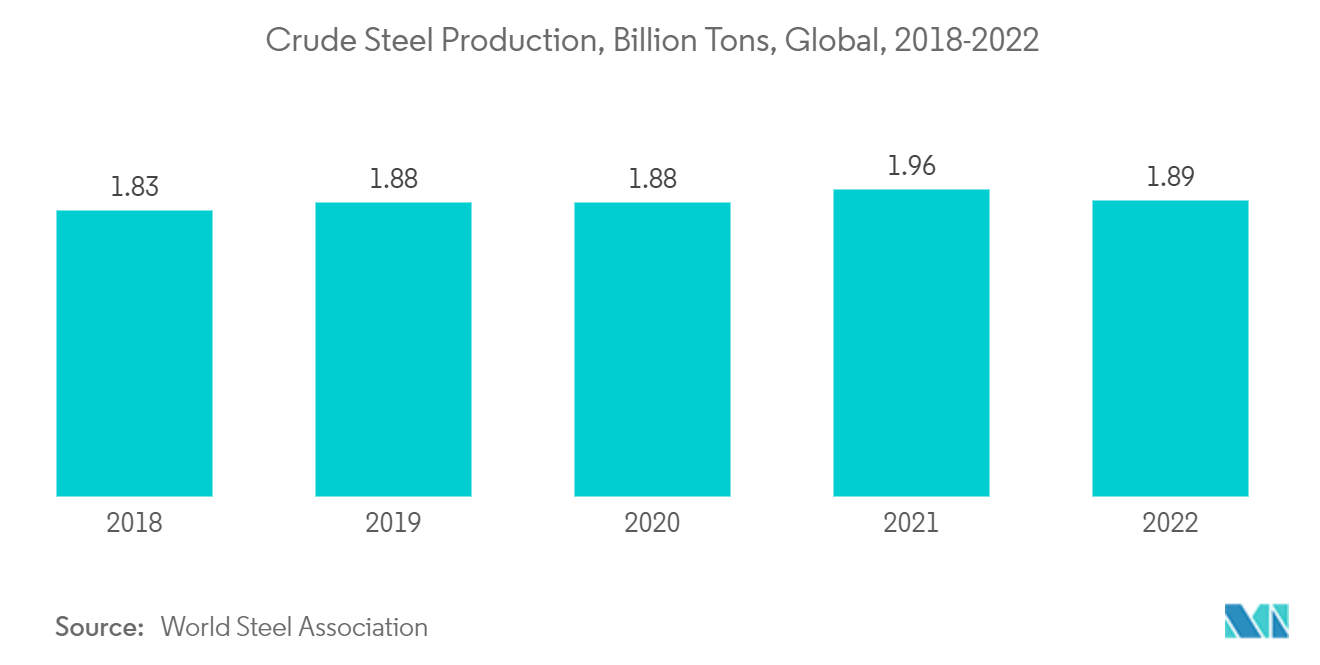

- Nach Angaben der World Steel Association erreichte die weltweite Rohstahlproduktion im Jahr 2022 1.887,80 Millionen Tonnen, was einem Rückgang von 3,8 % im Vergleich zu 2021 aufgrund der geopolitischen Szenarien in Europa und dem Nahen Osten entspricht. Die Stahlnachfrage hat sich jedoch erholt und liegt über dem Niveau von 2018. Es wird erwartet, dass sie im Prognosezeitraum deutlich ansteigt, insbesondere im asiatisch-pazifischen Raum.

- Die oben genannten Faktoren deuten auf ein starkes Potenzial für einen Anstieg der Nachfrage nach Flussspat aus metallurgischen Anwendungen im Prognosezeitraum hin.

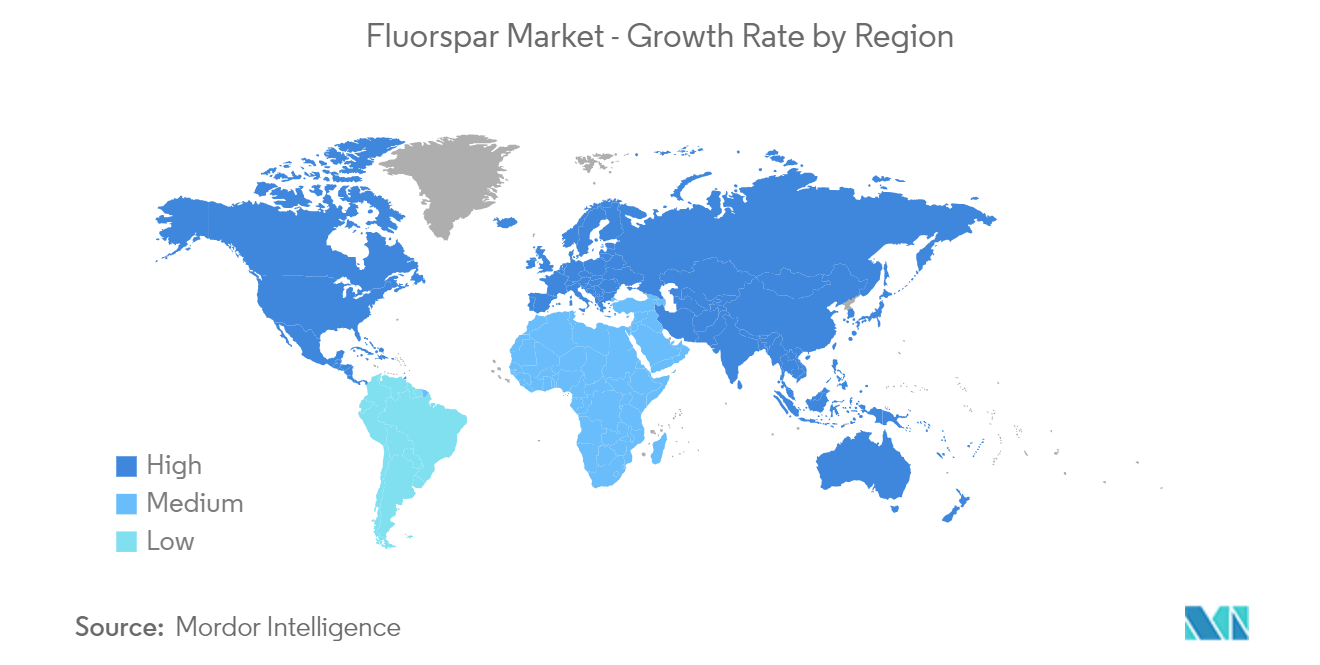

Asien-Pazifik-Region wird den Markt dominieren

- Es wird erwartet, dass der asiatisch-pazifische Raum im Prognosezeitraum den Markt für Flussspat dominieren wird. Es wird erwartet, dass die steigende Nachfrage nach Flussspat aus der chemischen Industrie und ihre wachsenden Anwendungen in der Stahl- und Automobilindustrie in Entwicklungsländern wie China, Japan und Indien die Nachfrage nach Flussspat in dieser Region ankurbeln werden.

- Im asiatisch-pazifischen Raum ist China gemessen am BIP die größte Volkswirtschaft. Chinas BIP stieg im Jahr 2020 um 2,3 % und im Jahr 2021 um 8 %, was vor allem auf eine Erholung der Verbraucherausgaben nach der Pandemie zurückzuführen ist. Im Jahr 2022 verringerte sich das BIP-Wachstum laut IWF auf 3 %.

- Nach Angaben der World Steel Association wurde die Rohstahlproduktion in China im Jahr 2022 auf 1.017,95 Tonnen geschätzt, verglichen mit 1.035,24 Tonnen im Jahr 2021. Ab dem dritten Quartal 2021 wurde vor Ort deutlich weniger Flussspat hergestellt, da sich mehrere Hersteller Sorgen machten die Umwelt, als sie Flussspat abbauten.

- In Indien wird Flussspat hauptsächlich in zwei Qualitäten verbraucht und gehandelt Säurequalität (Acidspar) und Subsäurequalität. Metallurgische und keramische Qualitäten sind in der Sub-Säure-Qualität enthalten, die auch als metallurgische Qualität (Metspar) bekannt ist. Im Vergleich zur weltweiten Produktion produziert Indien äußerst wenig Flussspat.

- Laut der Datenbank des National Mineral Inventory (NMI) werden die gesamten Flussspatreserven und -ressourcen des Landes auf der Grundlage der UNFC-Methodik auf 18,18 Millionen Tonnen geschätzt. Davon entfallen 0,29 Millionen Tonnen auf Reserven, davon fallen 0,22 Millionen Tonnen in die Kategorie nachgewiesen und 0,06 Millionen Tonnen in die Kategorie wahrscheinlich. Es sind noch 17,89 Millionen Tonnen Ressourcen übrig.

- Die oben genannten Faktoren deuten auf ein starkes Potenzial für einen Anstieg der Nachfrage nach Flussspat im asiatisch-pazifischen Raum hin, insbesondere aus China, Indien und den ASEAN-Ländern im Prognosezeitraum.

Überblick über die Flussspat-Branche

Der Flussspatmarkt ist teilweise konsolidiert, nur wenige große Player dominieren den Markt. Einige der größten Unternehmen (nicht in einer bestimmten Reihenfolge) sind Mexichem Fluor SA de CV (Koura), China Kings Resources Group Co. Ltd., Mongolrostsvetmet LLC, Minersa Group und Masan Resources.

Marktführer für Flussspat

-

Mexichem Fluor SA de CV (Koura

-

China Kings Resources Group Co. Ltd

-

Mongolrostsvetmet LLC

-

Minersa Group

-

Masan Resources

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Flussspat-Markt

- April 2022 Die Gujarat Mineral Development Corporation (GMDC), Indiens größter Braunkohlebergbau, gab bekannt, dass sie derzeit als Joint Venture mit Gujarat Fluorochemicals und Navine Fluorine International eine Flussspat-Aufbereitungsanlage in Kadipani errichten wird. Die geplante Kapazität der Anlage wird 40.000 Tonnen pro Jahr betragen.

Segmentierung der Flussspat-Industrie

Flussspat oder Fluorit ist die mineralische Form von Calciumfluorid; CaF2 ist ein chemisches Halogenidmineral vom Typ Calciumfluorid. Obwohl die isometrische kubische Kristallisation vorherrscht, kommen im Material auch oktaedrische und kompliziertere isometrische Formen vor.

Der Flussspatmarkt ist nach Qualität, Sorte, Anwendung und Geografie segmentiert. Nach Qualität ist der Markt in Säurequalität, Keramikqualität, metallurgische Qualität, optische Qualität und Lapidarqualität unterteilt. Je nach Sorte ist der Markt in Antozonit, Blue John, Chlorophan, Yttrocerit, Yttrofluorit und andere Sorten unterteilt. Je nach Anwendung ist der Markt in metallurgische, keramische, chemische und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Holzwerkstoffmarkt in 15 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Tonnen) erstellt.

| Grad | Säuregrad | ||

| Keramikqualität | |||

| Metallurgischer Grad | |||

| Optische Qualität | |||

| Lapidar-Qualität | |||

| Vielfalt | Anthozonit | ||

| Blauer John | |||

| Chlorophan | |||

| Äußeres Cerit | |||

| Yttrofluorit | |||

| Andere Sorten | |||

| Anwendung | Metallurgisch | ||

| Keramik | |||

| Chemikalien | |||

| Andere Anwendungen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Flussspat-Marktforschung

Wie groß ist der Flussspat-Markt?

Es wird erwartet, dass die Größe des Flussspat-Marktes im Jahr 2024 7,96 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,5 % auf 9,01 Millionen Tonnen wachsen wird.

Wie groß ist der Flussspat-Markt derzeit?

Im Jahr 2024 wird die Größe des Flussspat-Marktes voraussichtlich 7,96 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Flussspat-Markt?

Mexichem Fluor SA de CV (Koura, China Kings Resources Group Co. Ltd, Mongolrostsvetmet LLC, Minersa Group, Masan Resources sind die wichtigsten Unternehmen, die auf dem Flussspat-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Flussspat-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Fluorspat-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Flussspat-Markt.

Unsere Bestseller-Berichte

Popular Ceramics Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Bericht der Flussspat-Branche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Flussspat im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Flussspat-Analyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.