Marktanalyse für GCC-Düngemittel

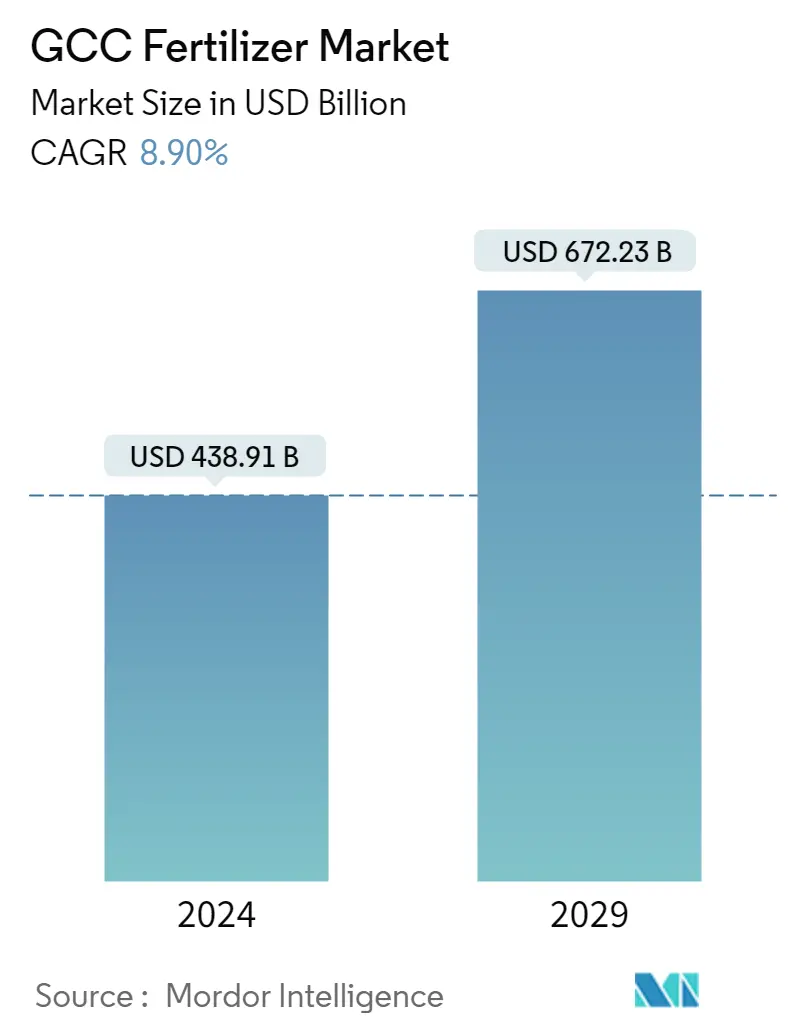

Die Größe des GCC-Düngemittelmarktes wird im Jahr 2024 auf 438,91 Milliarden US-Dollar geschätzt und soll bis 2029 672,23 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,90 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hatte im Jahr 2020 erhebliche Auswirkungen auf die GCC-Wirtschaft aufgrund sozialer Distanzierungsmaßnahmen, landesweiter Sperrungen und sinkender Düngemittelpreise. Die chemische Industrie in der Region ist eng mit der Wirtschaftstätigkeit, dem Gegenwind bei Nachfrage und Angebot, Schwankungen der Rohstoffpreise und dem Wachstum der Endverbraucherindustrien verbunden. Es erlebte die negativen Auswirkungen der Pandemie und der gesamtwirtschaftlichen Situation.

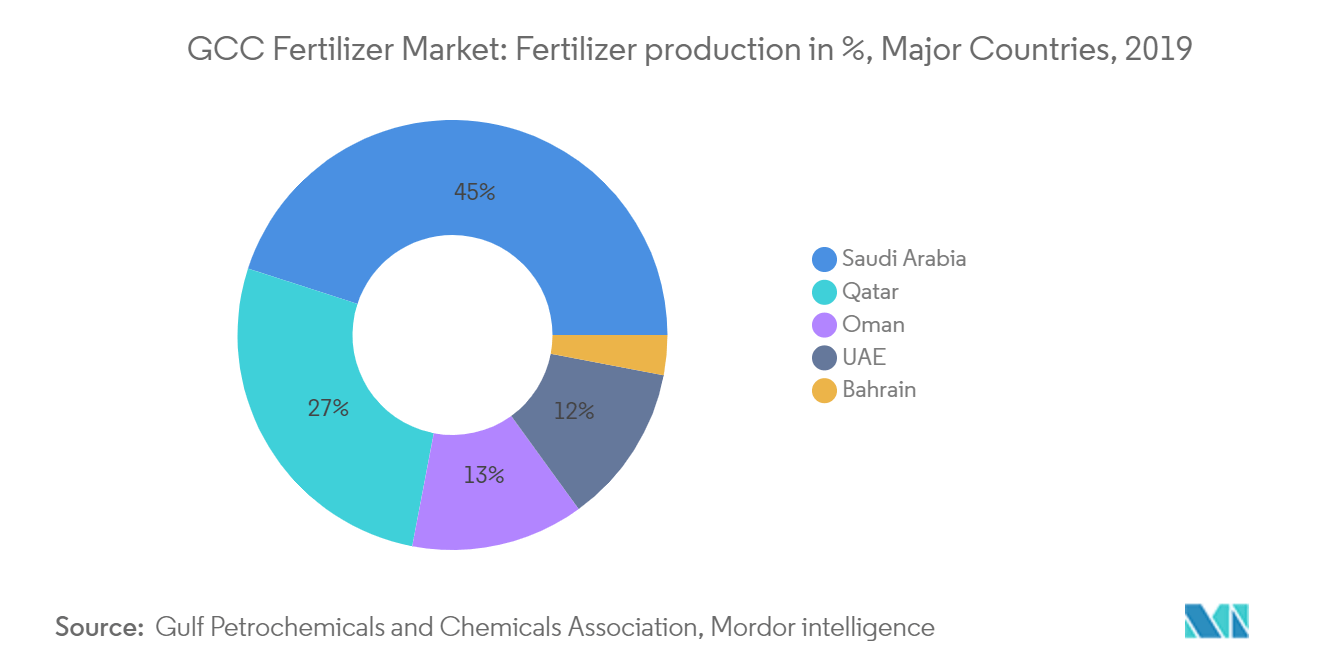

Die steigende Nachfrage nach Nahrungsmittelgetreide und das wachsende Bewusstsein der Bauerngemeinschaften für den Einsatz von Düngemitteln zur Steigerung der Produktivität treiben den Düngemittelmarkt an. Die steigende Nachfrage nach Düngemitteln aus anderen Ländern treibt die Produktion in den GCC-Ländern an. Saudi-Arabien trug im Jahr 2019 49 % zur gesamten Düngemittelproduktion der GCC-Länder bei.

Das Segment stickstoffhaltiger Düngemittel nimmt einen größeren Marktanteil ein. Allerdings nimmt der Einsatz von Kaliumdüngern rasant zu, da sie die Toleranz der Pflanzen gegenüber abiotischem Stress, insbesondere Wassermangel, erhöhen können, was die Ernteerträge erheblich verringern kann.

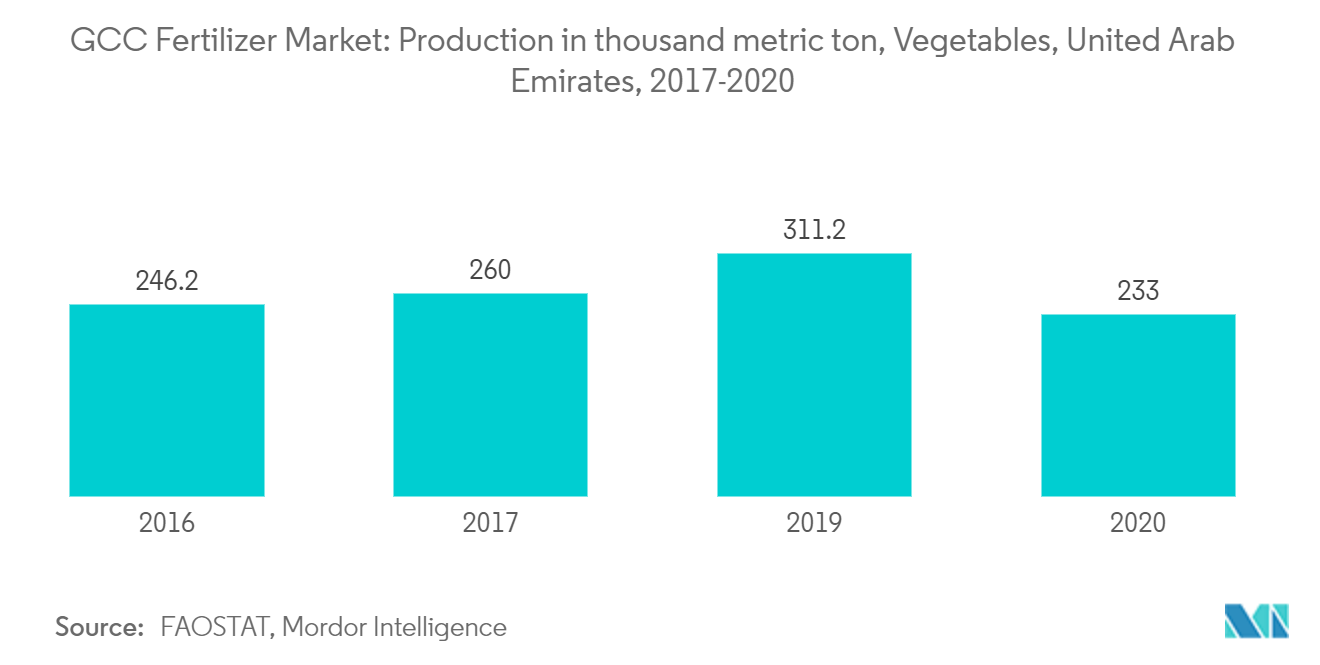

Die Obst- und Gemüseproduktion in der Region nimmt zu, da die Regierungen in den GCC-Ländern sich auf die Erreichung der Selbstversorgung konzentrieren. Darüber hinaus hat die COVID-19-Pandemie den Schwerpunkt auf die Entwicklung lokaler Nahrungsquellen gelegt. Nach Angaben der Ernährungs- und Landwirtschaftsorganisation belief sich die Primärproduktion von Obst und Gemüse im Jahr 2020 in Saudi-Arabien auf 2.913,9 Tausend Tonnen und 1.052,1 Tausend Tonnen.

Markttrends für GCC-Düngemittel

Ausweitung der Pflanzenproduktion angesichts der gestiegenen Nachfrage nach Nahrungsmittelgetreide

Zu den wichtigsten Faktoren, die das Wachstum des Düngemittelmarktes begünstigen, gehören die steigende Nachfrage nach Nahrungsmittelgetreide und das wachsende Bewusstsein der Landwirte für den Einsatz von Düngemitteln zur Steigerung der Produktivität pro Jahr, mit einer Wachstumsrate von 10,3 %. Die hohe Bevölkerungsdichte, die zu Nahrungsmittelknappheit führt, treibt das Wachstum des Marktes an. Auch die hohe Düngemittelnachfrage aus Indien und Brasilien stimuliert das Wachstum der Düngemittelindustrie in der GCC-Region.

Derzeit exportiert Saudi-Arabien Weizen, Datteln, Obst, Gemüse und Blumen auf den Weltmarkt. Datteln, die einst ein Grundnahrungsmittel der saudischen Ernährung waren, werden heute hauptsächlich für die weltweite humanitäre Hilfe angebaut. Solche Initiativen führen zu einem verstärkten Einsatz von Düngemitteln im Pflanzenbau. Darüber hinaus hat die saudische Regierung im Rahmen der Vision 2030 ihren Agrarsektor verbessert. Eine der obersten Prioritäten des Königreichs besteht darin, die Effizienz bei der Nutzung begrenzter natürlicher Ressourcen zu steigern und gleichzeitig ländliche Gebiete zu entwickeln.

Die moderne Intensivierung der Landwirtschaft im Land könnte den kontinuierlichen Anbau und die Düngung aufgrund der kontinuierlichen Bewässerung weiter steigern. Nach Angaben der Weltbank ist beispielsweise der Düngemittelverbrauch in den Vereinigten Arabischen Emiraten von 708,5 kg pro Hektar Ackerland im Jahr 2017 auf 745,35 kg pro Hektar Ackerland im Jahr 2018 gestiegen voraussichtlich schrittweise zunehmen.

Saudi-Arabien ist der größte Düngemittelproduzent

Saudi-Arabien und Katar sind wichtige Produktionszentren für Ammoniak und Harnstoff in der Region, wobei die DAP-Produktion derzeit nur in Saudi-Arabien möglich ist.

Es wird erwartet, dass das Königreich bis 2024 40 % des GCC-Ammoniakproduktionsanteils und 25 % der GCC-Harnstoffproduktion ausmachen wird, während Katar 24 % bzw. 34 % ausmachen könnte. Zuvor waren Düngemittel die wichtigsten Exportprodukte der Golfstaaten nach China. Da sich China jedoch zunehmend auf die Deckung seines Düngemittelbedarfs konzentrierte, verschwand diese Handelsstruktur praktisch.

Infolgedessen wurde Indien im Jahr 2018 zum größten Exportmarkt für GCC-Düngemittel und machte 27,9 % der Gesamtexporte aus, gefolgt von den Vereinigten Staaten, Brasilien, Thailand, Australien und Südafrika. Die GCC-Düngemittelindustrie entwickelt sich weiter und wächst weiter, da regionale Produzenten neue Wachstumschancen innerhalb und außerhalb der Region nutzen. Die Branche bleibt mit erhöhter Produktionskapazität und einem sich weiterentwickelnden Produktportfolio auf einem positiven Wachstumskurs.

Überblick über die GCC-Düngemittelindustrie

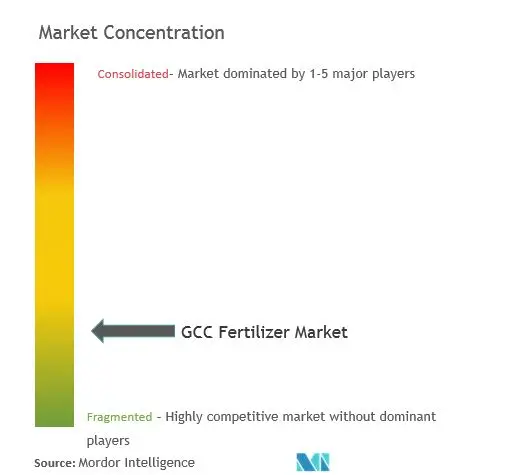

Der GCC-Düngemittelmarkt ist fragmentiert. Zu den führenden Akteuren auf dem Markt gehören Qatar Fertilizer Company, Saudi Arabian Fertilizer Company, Gulf Petrochemical Industries Company, Fertil und Emirates Bio Fertilizer Factory. Im Februar 2017 unterzeichnete das japanische Unternehmen JGC Gulf International eine Vereinbarung mit der Gulf Petrochemical Industries Company zur Produktion von Harnstoff-Formaldehyd im Wert von 8,8 Millionen US-Dollar.

Marktführer bei GCC-Düngemitteln

-

Qatar Fertilizer Company

-

Saudi Arabian Fertilizer Company

-

Gulf Petrochemical Industries Company

-

Emirates Bio Fertilizer Factory

-

Fertil

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für GCC-Düngemittel

Im Januar 2022 erwarb die SABIC Agri-Nutrients Company die ETC Group (ETG) mit einem 49-prozentigen Anteil an der ETG Inputs Holdco Limited für einen Transaktionswert von 320 Millionen US-Dollar. Die Vereinbarung ist Teil der Strategie der SABIC Agri-Nutrients Company, die Wertschöpfungskette und den Vertrieb von Agrarnährstoffmärkten zu integrieren.

Im Oktober 2021 erweiterte JAS Global Industries seine Präsenz in Saudi-Arabien durch die Eröffnung einer neuen Produktionsstätte in Riad. Diese strategische Investition ermöglicht es JAS, seine Präsenz zu erweitern und seine Dienstleistungen in Saudi-Arabien zu verbessern.

Im Jahr 2020 gründete Fertil in den Vereinigten Arabischen Emiraten ein Joint Venture mit den OCI-Herstellern in Ägypten und Algerien und ist damit das größte stickstoffbasierte Düngemittelunternehmen im Nahen Osten und Nordafrika.

Im Jahr 2020 wurde die Oman India Fertilizer Company SAOC (OMIFCO) auf Initiative der Regierungen von Oman und Indien gegründet, um dort eine moderne, zweisträngige Ammoniak-Harnstoff-Düngemittelproduktionsanlage im Weltmaßstab zu bauen, zu besitzen und zu betreiben Sur Industrial Estate im Sultanat Oman.

Segmentierung der GCC-Düngemittelindustrie

Zum Umfang des Berichts gehören auch eine umfassende Liste der wichtigsten Marktteilnehmer, eine Analyse ihrer aktuellen strategischen Interessen und andere wichtige Informationen. Der GCC-Düngemittelmarkt ist nach Produkttyp und Geografie segmentiert. Der Bericht bietet Marktgrößen und Prognosen in Bezug auf den Wert (in Mio. USD) für die oben genannten Segmente.

| Produktart | Stickstoffhaltig | Harnstoff | |

| Calcium-Ammonium-Nitrat (CAN) | |||

| Ammoniumnitrat | |||

| Ammoniumsulfat | |||

| Ammoniak | |||

| Andere stickstoffhaltige Düngemittel | |||

| Phosphatisch | Mono-Ammoniumphosphat (MAP) | ||

| Di-Ammoniumphosphat (DAP) | |||

| Dreifaches Superphosphat (TSP) | |||

| Andere Phosphatdünger | |||

| Kalium | Kalisalz (MOP) | ||

| Kalisulfat (SOP) | |||

| Sekundärnährstoffdünger | |||

| Mikronährstoffdünger | |||

| Anwendung | Getreide und Getreide | ||

| Hülsenfrüchte und Ölsaaten | |||

| Früchte und Gemüse | |||

| Kommerzielle Pflanzen | |||

| Andere Anwendungen | |||

| Erdkunde | Saudi-Arabien | ||

| Katar | |||

| Mein eigenes | |||

| Vereinigte Arabische Emirate | |||

| Rest von GCC | |||

Häufig gestellte Fragen zur GCC-Düngemittel-Marktforschung

Wie groß ist der GCC-Düngemittelmarkt?

Die Größe des GCC-Düngemittelmarktes wird im Jahr 2024 voraussichtlich 438,91 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 8,90 % auf 672,23 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für GCC-Düngemittel?

Im Jahr 2024 wird die Größe des GCC-Düngemittelmarktes voraussichtlich 438,91 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem GCC-Düngemittel-Markt?

Qatar Fertilizer Company, Saudi Arabian Fertilizer Company, Gulf Petrochemical Industries Company, Emirates Bio Fertilizer Factory, Fertil sind die wichtigsten Unternehmen, die auf dem GCC-Düngemittelmarkt tätig sind.

Welche Jahre deckt dieser GCC-Düngemittelmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des GCC-Düngemittelmarktes auf 403,04 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des GCC-Düngemittelmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die GCC-Düngemittelmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Fertilizers Reports

Popular Agriculture Reports

Other Popular Industry Reports

GCC-Düngemittel-Branchenbericht

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von GCC-Düngemitteln im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die GCC-Düngemittelanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.