Marktanalyse für Ferrosilicium

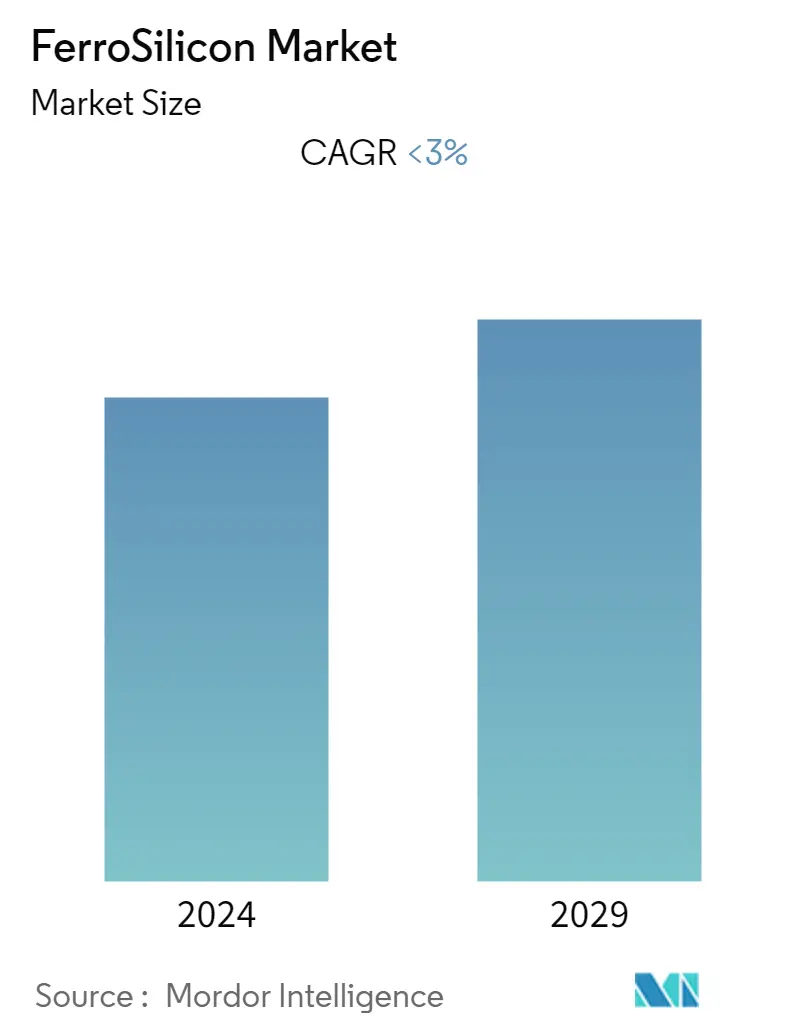

Es wird erwartet, dass der Markt für Ferrosilicium im Prognosezeitraum weltweit mit einer jährlichen Wachstumsrate von weniger als 3 % wächst.

COVID-19 hatte aufgrund der Rohstoffknappheit moderate Auswirkungen auf den globalen Ferrosiliciummarkt. Allerdings haben aufstrebende Halbleitersektoren auf der ganzen Welt den Verbrauch von Ferrosilicium beschleunigt.

- Zunehmende Anwendungen für Korrosionsbeständigkeit und eine wachsende Nachfrage aus der Stahlproduktionsindustrie treiben das Marktwachstum voran.

- Es wird erwartet, dass der Faktor Ersatz durch andere Ersatzstoffe das Marktwachstum behindern wird.

- Es wird prognostiziert, dass die steigende Nachfrage aus der Bau- und Automobilindustrie im Prognosezeitraum neue Wachstumschancen für das Branchenwachstum bieten wird.

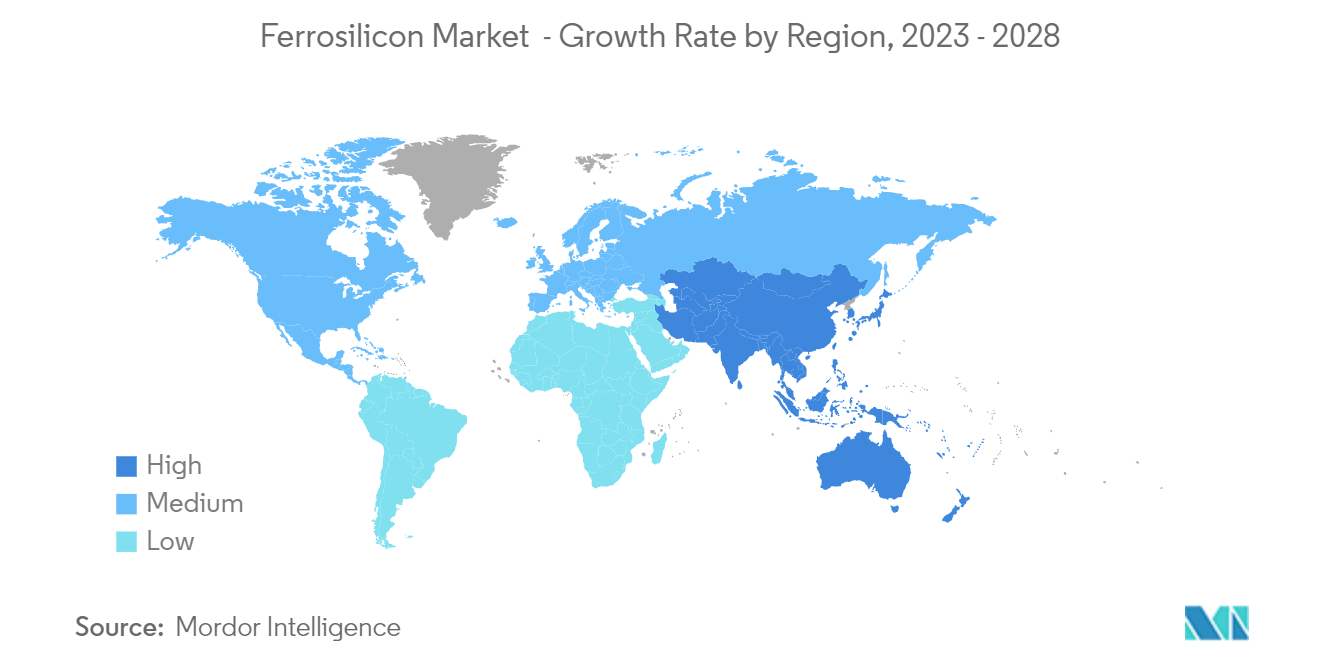

- Der asiatisch-pazifische Raum dominierte den Weltmarkt mit der zunehmenden Anwendung von Ferrosilicium in China und Indien, hauptsächlich in der Metallurgie- und Halbleiterindustrie.

Ferrosilicium-Markttrends

Wachsende Nachfrage aus der Metallurgieindustrie

- Ferrosilicium ist eine Legierung, die für Anwendungen in der Stahl- und Gussproduktion verwendet wird. FerroSilicon findet seine Anwendung in der Metallurgie, Halbleiterindustrie, Solarenergie und Chemie.

- Ferrosilicium verfügt über enge Beziehungen zur Stahlproduktionsindustrie. Aufgrund seiner Eigenschaften wird Ferrosilicium als Desoxidationsmittel für Stahl und als Impfmittel in der Gussindustrie verwendet.

- Zu den Eigenschaften von Ferrosilicium gehören Korrosions- und Abriebfestigkeit, hohes spezifisches Gewicht, hohe Festigkeit, hoher Magnetismus, Härte und Hochtemperaturbeständigkeit. Mehr als 80 % des Ferrosiliciums werden bei der Eisen- und Stahlproduktion verbraucht.

- Korrosion kann die Festigkeit verringern, die Oberflächeneigenschaften und die Flüssigkeitsbeständigkeit beeinträchtigen. Insgesamt verschlechtert es die mechanischen und chemischen Eigenschaften bestimmter Materialien.

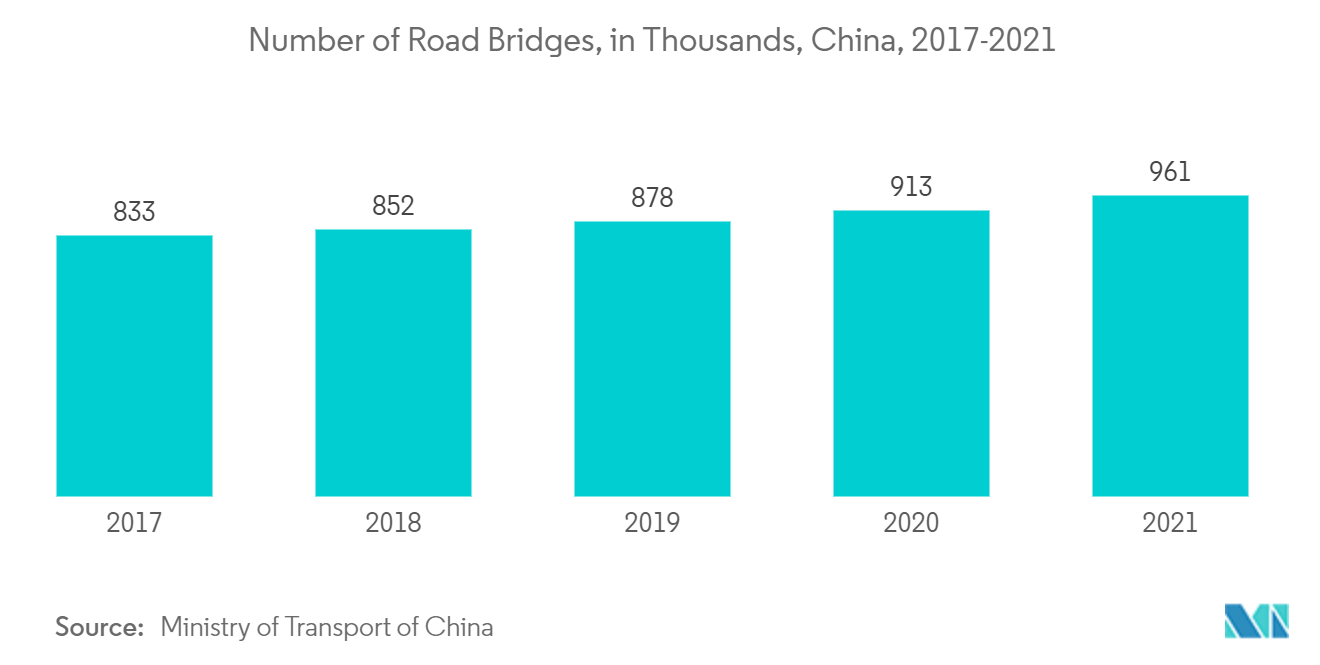

- Die Nachfrage nach Korrosionsbeständigkeit aus der Bau- und Automobilindustrie wächst. Brücken, strukturelle Trägermaterialien und Automobilkarosserien müssen lange ohne Korrosionseffekte halten. Daher bevorzugen viele Unternehmen Ferrosilicium im Baugewerbe und in der Automobilindustrie, um eine bessere Qualität zu erzielen.

- Im Jahr 2021 wurden in China 961.100 Straßenbrücken gebaut, ein Anstieg von 48.300 gegenüber dem Vorjahr. Chinas Straßenbrücken sind in den letzten 12 Jahren um etwa 46 % gewachsen.

- Durch das Legieren von Ferrosilicium mit anderen Metallen eignet sich die Verbindung für die Herstellung von Halbleitern. Die Nachfrage nach Halbleitern in der Elektronikindustrie ist enorm. Die rasante Industrialisierung und die wachsende Nachfrage nach Elektronik haben den Einsatz von Ferrosilicium in verschiedenen Anwendungen erhöht.

- Im Jahr 2021 erreichten die Verkäufe von Halbleitereinheiten einen historischen Wert von 1,15 Billionen Einheiten, was auf eine Steigerung der Fabrikauslastung zurückzuführen ist, die weit über der normalen Vollauslastung von 80 Prozent liegt. Um die langfristige Nachfrage nach Chips zu decken, hat die globale Halbleiterindustrie im Jahr 2022 darüber hinaus erhebliche Kapitalinvestitionen getätigt und mehr als 166 Milliarden US-Dollar investiert.

- Nach Angaben der Semiconductor Industry Association (SIA) betrug der weltweite Umsatz der Halbleiterindustrie im Jahr 2022 insgesamt 573,5 Milliarden US-Dollar. China blieb mit einem Umsatz von insgesamt 180,3 Milliarden US-Dollar im Jahr 2022 der größte Markt für Halbleiter.

- Darüber hinaus bieten staatliche Maßnahmen und Anreize in verschiedenen Ländern auch Vorteile zur Verbesserung der globalen Halbleiterforschung und des Arbeitskräfte-Ökosystems. Im Mai 2021 stellte Südkorea die K-Semiconductor Belt-Strategie vor, die darauf abzielt, bis 2030 die weltweit größte Halbleiterlieferkette aufzubauen. Darüber hinaus begann die mexikanische Bundesregierung im September 2022 mit der Ausarbeitung eines neuen Anreizpakets, um insbesondere Halbleiterinvestitionen anzuziehen Der Schwerpunkt liegt auf Montage, Prüfung und Verpackung.

- Daher dürfte die wachsende Nachfrage nach Ferrosilicium für metallurgische Zwecke in den kommenden Jahren zunehmen.

Asien-Pazifik-Region wird den Markt dominieren

- Es wird erwartet, dass der asiatisch-pazifische Raum aufgrund des hochentwickelten Baugewerbes und kontinuierlicher regionaler Investitionen zur Weiterentwicklung des Automobil- und Bausektors im Laufe der Jahre den Weltmarkt dominieren wird.

- Die Nachfrage aus der Baubranche steigt. Laut einer Studie der Institution of Civil Engineers (ICE) wird erwartet, dass die weltweite Bauindustrie bis 2030 ein Volumen von 8 Billionen US-Dollar erreichen wird, was vor allem auf China, Indien und die Vereinigten Staaten zurückzuführen ist.

- Das Legieren von Stahl mit Ferrosilicium weist verschiedene Eigenschaften auf, die seinen Bedarf im Automobilsektor erhöhen, wie z. B. Dicke und Qualität.

- China verfügt über die größte Automobilproduktionsbasis aller anderen Regionen und ist für die Nachfrage nach Ferrosilicium im asiatisch-pazifischen Raum verantwortlich. Laut der China Association of Automobile Manufacturers (CAAM) produzierten chinesische Automobilhersteller im Jahr 2022 27,02 Millionen Einheiten, ein Plus von 3,4 % gegenüber dem Vorjahr, während der Absatz um 2,1 % auf 26,86 Millionen Einheiten stieg.

- Die Produktion und der Verkauf von Elektrofahrzeugen (EV) in China wuchsen im Jahr 2022 rasant und brachen im letzten Monat des Jahres bisherige Rekorde. Der Absatz von Elektrofahrzeugen stieg im Jahr 2022 um 93,4 % auf 6,89 Millionen Einheiten, was einem Anstieg von 7,1 Millionen Einheiten oder einer Produktionssteigerung von 96,9 % gegenüber dem Vorjahr entspricht.

- Der asiatisch-pazifische Raum ist der größte Hersteller elektronischer Komponenten. In den letzten Jahren haben die in fast allen elektronischen Geräten verwendeten Halbleiter die Nachfrage nach Ferrosilicium bei der Halbleiterherstellung erhöht.

- Daher wird erwartet, dass die oben genannten Faktoren den Verbrauch von Ferrosilicium im asiatisch-pazifischen Raum steigern werden.

Überblick über die Ferrosiliciumindustrie

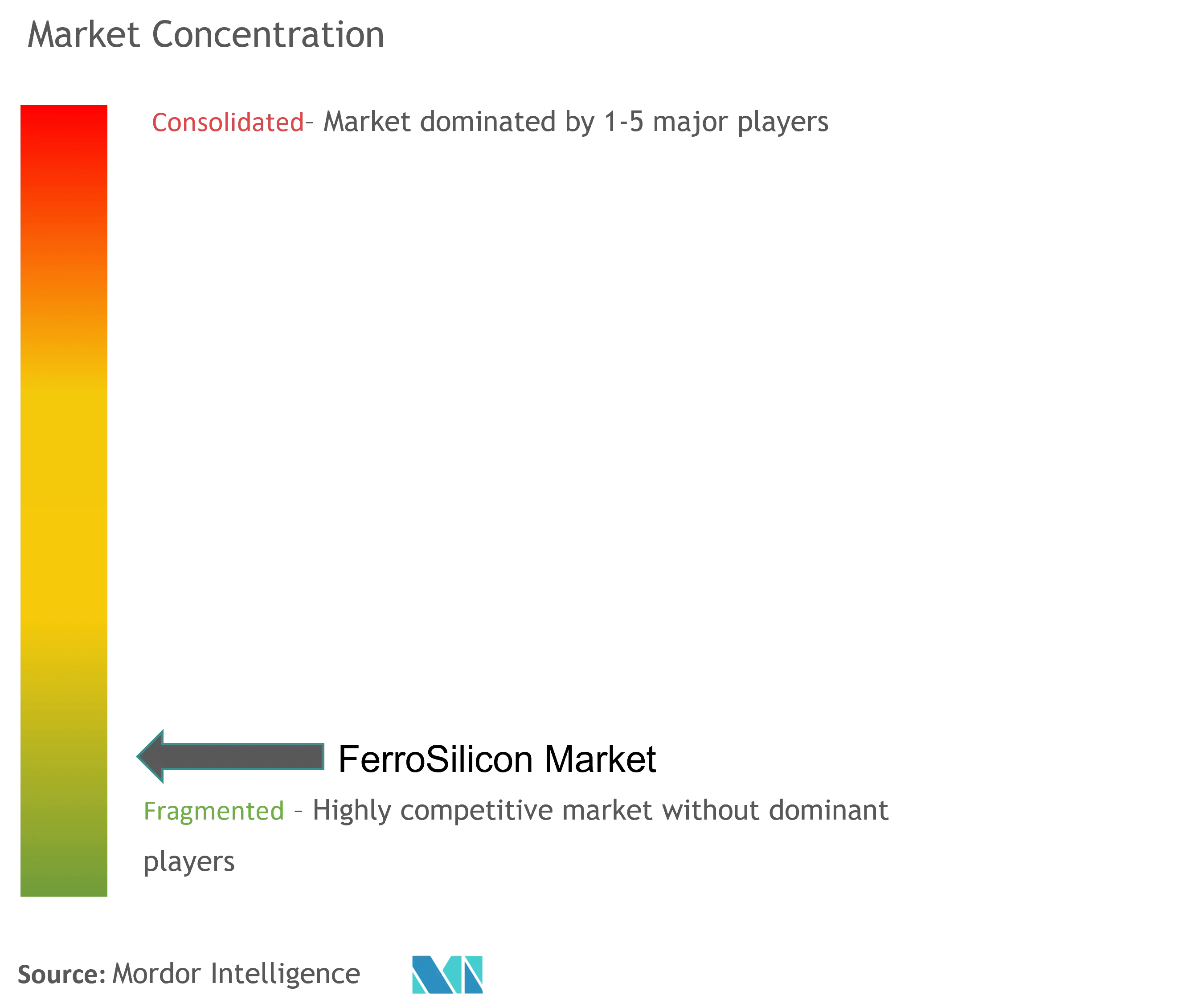

Der globale Ferrosiliciummarkt ist fragmentiert und viele Akteure konkurrieren. Einige große Unternehmen sind unter anderem China Minmetals Corporation, Eurasian Resources Group, Ferroglobe, OM Holdings Ltd und Mechel (nicht in einer bestimmten Reihenfolge).

Marktführer bei Ferrosilicium

-

China Minmetals Corporation

-

Eurasian Resources Group

-

Ferroglobe

-

Mechel

-

OM Holdings Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Ferrosilicium-Markt

- Juli 2022 Ferroglobe PLC tritt in eine neue Phase seines Siliziummetallpulverprojekts für Batterien und andere fortschrittliche Technologien ein und erreicht eine hochreine Produktion (bis zu 99,995 %) in Mikrometer- und Submikrometergröße.

- Juni 2022 Ferroglobe PLC gibt ein Memorandum of Understanding (MOU) mit REC Silicon bekannt. Im Rahmen der Absichtserklärung verpflichtet sich Ferroglobe, seine Asset-Plattform in den Vereinigten Staaten zu nutzen, um hochreines Siliziummetall an REC Silicon zu liefern, mit dem Ziel, gemeinsam eine kohlenstoffarme und vollständig rückverfolgbare Solarlieferkette in den USA aufzubauen.

Segmentierung der Ferrosiliciumindustrie

Bei einem industriellen Verfahren zur Herstellung von Ferrosilicium (FeSi) wird Sand oder Siliciumdioxid in Gegenwart von Eisen bei extrem hohen Temperaturen reduziert. Der Ferrosiliciummarkt ist in Anwendung und Geografie unterteilt. Basierend auf der Anwendung ist der Markt in Metallurgie, Halbleiter, Photovoltaik-Solarenergie, chemische Verarbeitung und andere Anwendungen unterteilt. Der Bericht deckt auch die Marktgrößen und Prognosen für den Ferrosilicium-Markt in 15 Ländern in den wichtigsten Regionen ab. Die Marktgröße und Prognosen wurden für jedes Segment auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Metallurgie |

| Halbleiter |

| Photovoltaische Solarenergie |

| Chemische Verarbeitung |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Anwendung | Metallurgie | |

| Halbleiter | ||

| Photovoltaische Solarenergie | ||

| Chemische Verarbeitung | ||

| Andere Anwendungen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Ferrosilicium-Marktforschung

Wie groß ist der Ferrosilicium-Markt derzeit?

Der FerroSilicon-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von weniger als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem Ferrosilicium-Markt?

China Minmetals Corporation, Eurasian Resources Group, Ferroglobe, Mechel, OM Holdings Ltd sind die wichtigsten Unternehmen, die auf dem FerroSilicon-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im FerroSilicon-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Ferrosilicium-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am FerroSilicon-Markt.

Welche Jahre deckt dieser Ferrosilicium-Markt ab?

Der Bericht deckt die historische Marktgröße des Ferrosilicium-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des Ferrosilicium-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Ferrosilicium-Industrie

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Ferrosilicium im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Ferrosilicium-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.