Marktanalyse für Fermentationschemikalien

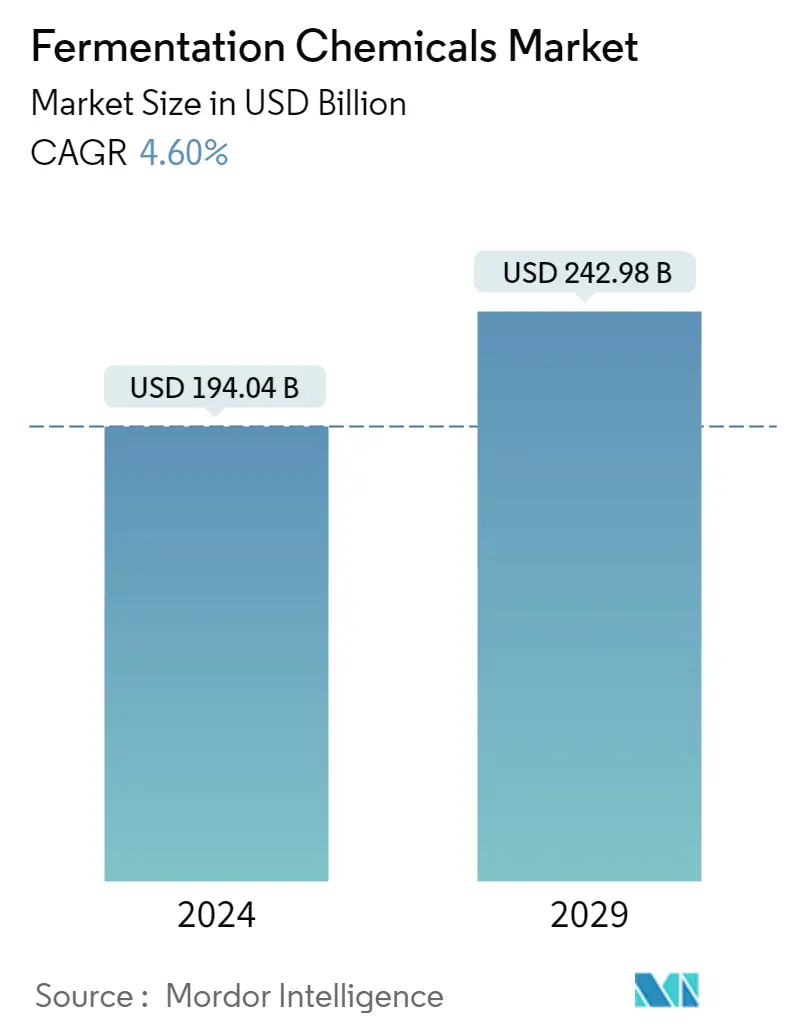

Die Marktgröße für Fermentationschemikalien wird im Jahr 2024 auf 194,04 Milliarden US-Dollar geschätzt und soll bis 2029 242,98 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,60 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie wirkte sich negativ auf den Markt für Fermentationschemikalien aus. Im Jahr 2021 erholte sich der Markt jedoch deutlich.

- Kurzfristig sind die wachsende Nachfrage der Methanol- und Ethanolindustrie sowie die steigende Nachfrage der Pharmaindustrie wesentliche Wachstumsfaktoren des untersuchten Marktes.

- Allerdings dürften hohe Kosten aufgrund der Komplexität des Herstellungsprozesses das Wachstum des untersuchten Marktes bremsen.

- Dennoch dürften die zunehmenden Chancen im Bereich der grünen Chemie bald lukrative Wachstumschancen für den Weltmarkt schaffen.

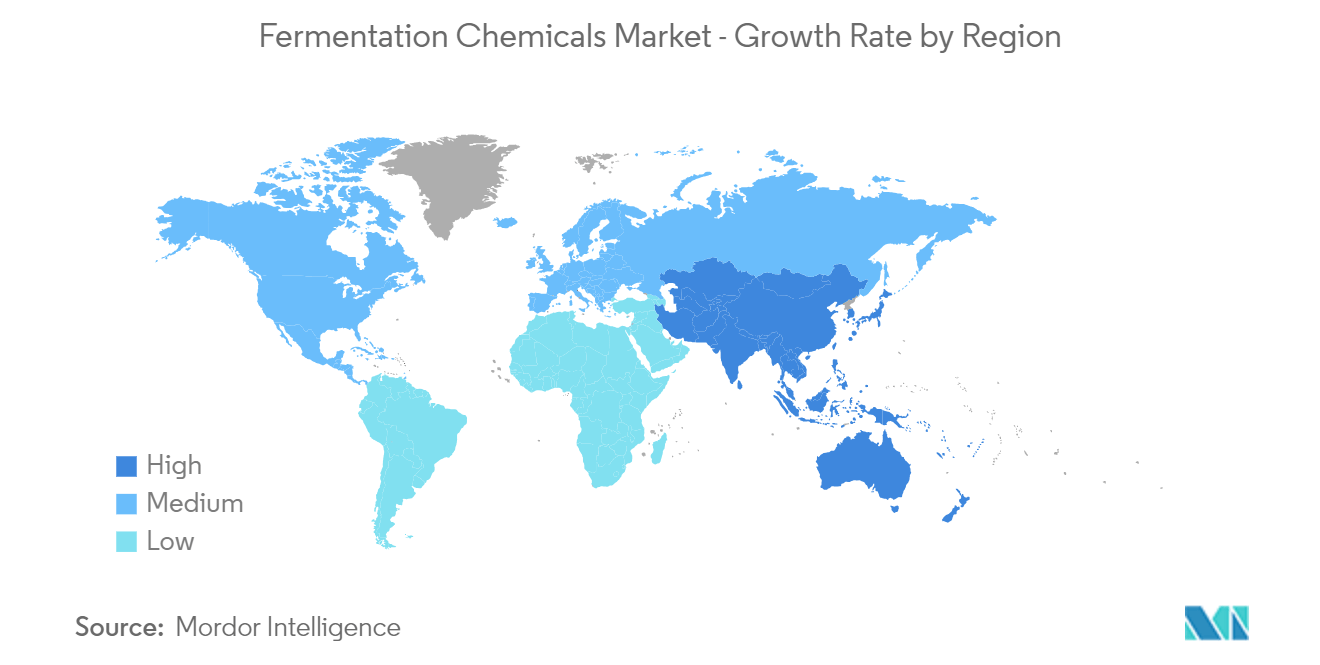

- Die nordamerikanische Region dominiert den Markt für Fermentationschemikalien, wobei der größte Verbrauch aus Ländern wie den Vereinigten Staaten, Kanada und Mexiko stammt.

Markttrends für Fermentationschemikalien

Lebensmittel- und Getränkesektor soll den Markt dominieren

- Fermentation bedeutet in der Regel, dass die Wirkung von Mikroorganismen erwünscht ist. Durch die Fermentation entstehen alkoholische Getränke wie Wein, Bier und Apfelwein. Die Fermentation wird auch zur Herstellung von Milchprodukten und zum Aufgehen von Brot genutzt.

- Fermentationschemikalien sind in der Lebensmittel- und Getränkeindustrie sehr gefragt, da es sich dabei um die älteste von Menschen eingesetzte Biotechnologie handelt, um sicherere, stabilere und bessere Lebensmittel herzustellen.

- Im asiatisch-pazifischen Raum wächst die Nachfrage nach verarbeiteten Lebensmitteln aufgrund zunehmender Änderungen des Lebensstils, des verfügbaren Einkommens der Menschen, der Berufstätigen und der Vorliebe für Fast Food. Verbraucher bevorzugen verzehrfertige Lebensmittel, da diese deutlich weniger Zeit zum Garen benötigen, frisch sind und eine attraktive und stabile Verpackung haben.

- Darüber hinaus wird erwartet, dass China weiterhin Asiens größter Lebensmittelmarkt bleiben wird und Indien und Südostasien den deutlichsten Anstieg der Lebensmittelausgaben verzeichnen werden.

- Der Markt für Lebensmittelverarbeitung in Nordamerika ist aufgrund der übermäßigen Abhängigkeit der Menschen von verpackten Lebensmitteln und der starken Präsenz der Lebensmittelverarbeitungsunternehmen robust. PepsiCo, Tyson Foods und Nestle sind große Lebensmittelverarbeitungsunternehmen, die in der Region tätig sind.

- Deutschland ist mit Abstand Europas größter Markt für Lebensmittel und Getränke und Heimat von mehr als 83 Millionen der wohlhabendsten Verbraucher der Welt. Im Jahr 2023 soll der deutsche Lebensmittelmarkt einen Umsatz von 245,50 Milliarden US-Dollar erwirtschaften. Es wird erwartet, dass der Markt zwischen 2023 und 2027 jährlich um 3,64 % wächst.

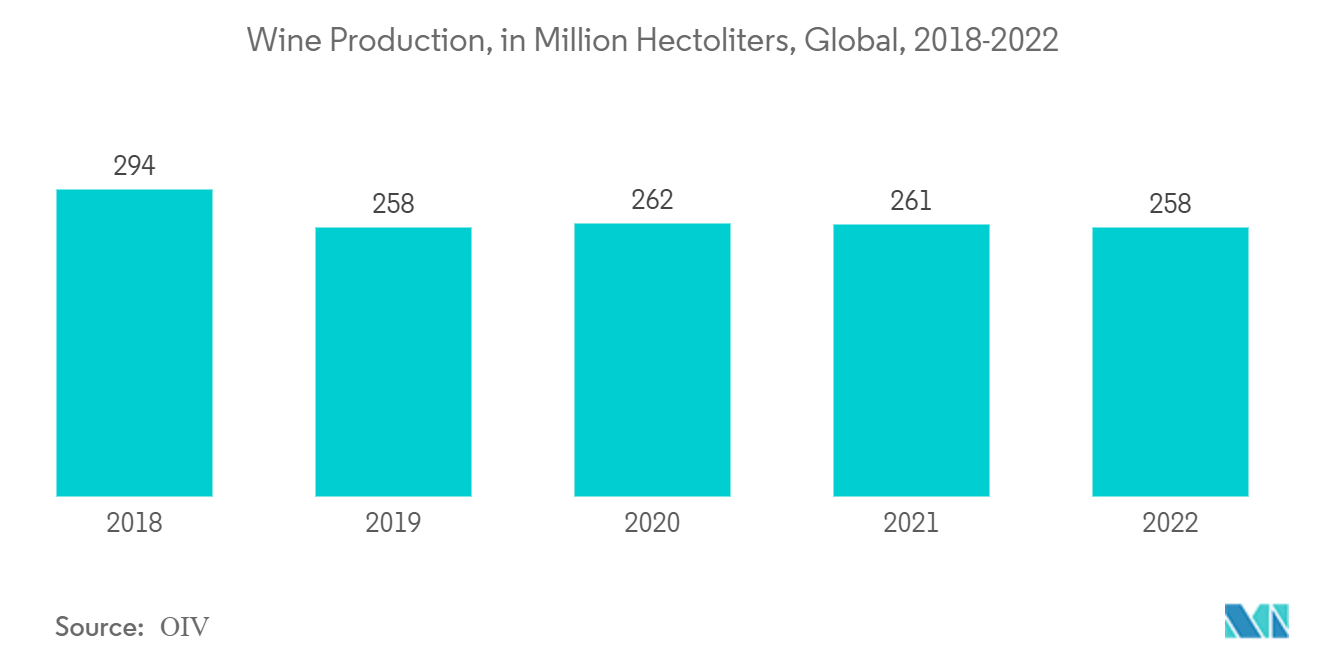

- Nach Angaben der OIV (Internationale Organisation für Rebe und Wein) belief sich die weltweite Weinproduktion im Jahr 2022 auf rund 258 Millionen Hektoliter.

- Darüber hinaus war Italien im Jahr 2022 der weltweit größte Weinproduzent und exportierte mit 21,9 Millionen Hektolitern den meisten Wein. Die Top-Exporteure waren die beiden anderen Top-Weinproduzenten. Frankreich exportierte 14 Millionen Hektoliter, während Spanien 21,2 Millionen exportierte.

- Solche Faktoren dürften die Nachfrage nach dem untersuchten Markt aus dem Lebensmittel- und Getränkesegment unterstützen.

Nordamerika wird den Markt dominieren

- Nordamerika hat derzeit den höchsten globalen Marktanteil bei Fermentationschemikalien.

- Die Pharmaindustrie treibt den nordamerikanischen Markt in den Vereinigten Staaten stark voran und konzentriert sich zunehmend darauf, sich zu einer umweltfreundlichen Industrie zu entwickeln.

- In Nordamerika erwirtschaften die Vereinigten Staaten den größten Anteil an den weltweiten Arzneimittelverkäufen. Laut AstraZeneca werden die Vereinigten Staaten im Jahr 2024 voraussichtlich zwischen 605 und 635 Milliarden US-Dollar für Medikamente ausgeben. Damit wird das Land die mit Abstand höchsten Arzneimittelausgaben erzielen.

- Kanadas Pharmamarkt ist mit einem Anteil von 2,1 % am Weltmarktumsatz der neuntgrößte weltweit. Der pharmazeutische Sektor in Kanada schreitet mit direkter Unterstützung der Regierung voran. Beispielsweise kündigte die kanadische Regierung im August 2021 neue Investitionen in die Diabetesforschung an.

- In jüngster Zeit verzeichnete die Lebensmittel- und Getränkeindustrie in den Vereinigten Staaten ein starkes Wachstum, das wahrscheinlich den untersuchten Markt vorantreiben wird.

- Im März 2022 kündigte Nestlé seine Pläne an, 675 Millionen US-Dollar in ein neues Werk in Metro Phoenix, Arizona, USA, zu investieren, um Getränke, darunter Hafermilch-Kaffeeweißer, herzustellen, da die Verbrauchernachfrage nach pflanzlichen Produkten steigt. Die Anlage wird voraussichtlich im Jahr 2024 in Betrieb gehen.

- Darüber hinaus besteht eine steigende Nachfrage nach Fermentationschemikalien aus Kanada und Mexiko für den Einsatz in der Pharma-, Lebensmittel- und Getränkeindustrie.

- Daher tragen die oben genannten Faktoren zur steigenden Nachfrage nach dem Markt für Fermentationschemikalien in Nordamerika im Prognosezeitraum bei.

Überblick über die Fermentationschemikalien-Branche

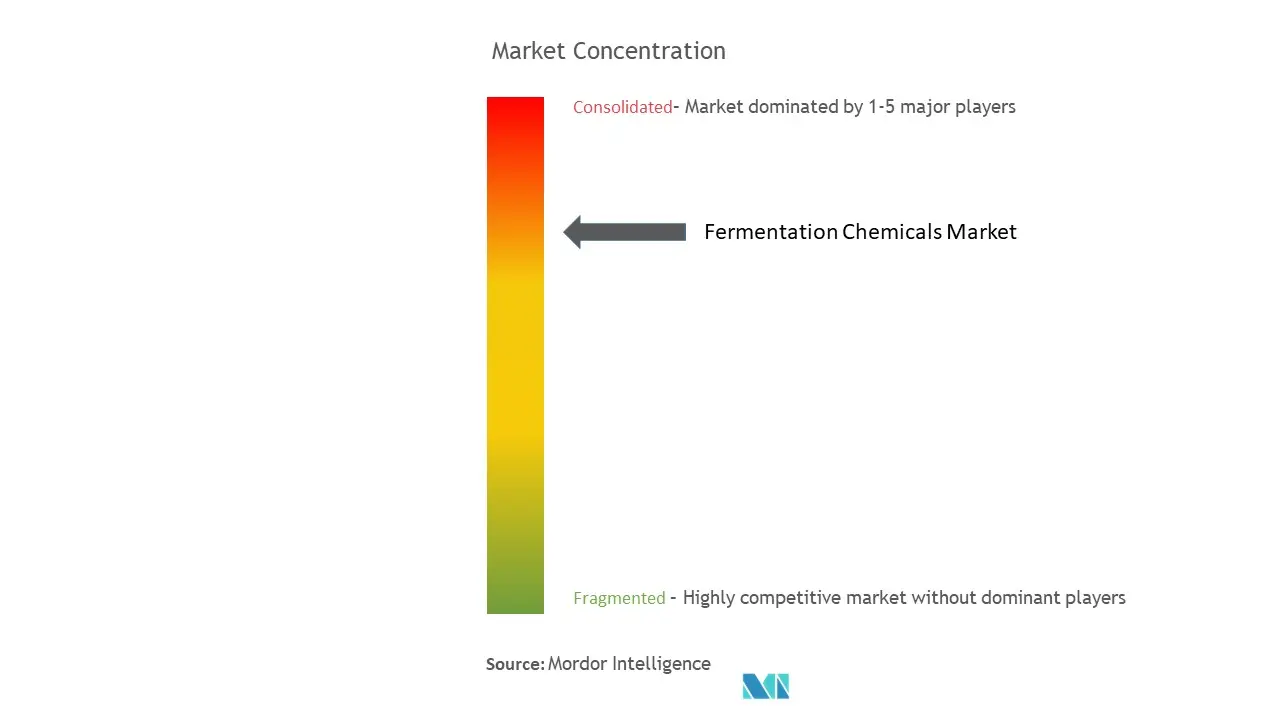

Der globale Markt für Fermentationschemikalien ist in der Natur teilweise konsolidiert. Zu den wichtigsten Spielern zählen BASF SE, Cargill, Incorporated. , Evonik Industries AG, DSM und Lonza unter anderem (nicht in einer bestimmten Reihenfolge).

Marktführer bei Fermentationschemikalien

-

BASF SE

-

Cargill, Incorporated.

-

Evonik Industries AG

-

DSM

-

Lonza

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Fermentationschemikalien

Oktober 2022: ScaleUp Bio, ein Joint Venture von ADM und Temasek – Asia Sustainable Foods Platform, kündigt die Eröffnung von zwei Präzisionsfermentationsanlagen im Jahr 2023 in Singapur an. Die erste Anlage wird bis zu 100 l Fermentations- und Weiterverarbeitungskapazität mit Test- und Prozessoptimierungsfunktionen unterstützen. Die zweite Anlage bietet Start-ups und jungen Lebensmitteltechnologieunternehmen Raum für den Zugriff auf bis zu 10.000 l Fermentationskapazität.

Januar 2022: Die BASF SE gibt die Erweiterung der Produktionskapazität ihrer Enzymanlage in Ludwigshafen bekannt. Durch die Erweiterung der bestehenden Anlage steigerte BASF die jährlich realisierbaren Fermentationsläufe deutlich.

Segmentierung der Fermentationschemikalien-Industrie

Die Fermentation ist ein Stoffwechselprozess, bei dem ein Organismus Kohlenhydrate wie Stärke oder Zucker in einen Alkohol oder eine Säure umwandelt. Beispielsweise nutzt Hefe die Gärung zur Energiegewinnung und wandelt Zucker in Alkohol um. Fermentation ist der Prozess, bei dem Bakterien Kohlenhydrate in Milchsäure umwandeln.

Der Markt für Fermentationschemikalien ist nach Produkttyp, Anwendung und Geografie segmentiert. Der Markt ist nach Produkttyp in Alkohole, organische Säuren, Enzyme und andere Produkttypen unterteilt. Der Markt ist nach Anwendung in Industrie-, Lebensmittel- und Getränke-, Pharma- und Ernährungsanwendungen, Kunststoffe und Fasern sowie andere Anwendungen unterteilt. Der Bericht deckt auch die Marktgröße und Prognosen für Fermentationschemikalien in 15 Ländern in wichtigen Regionen ab. Die Marktgröße und Prognosen basieren auf dem Umsatz (USD) für jedes Segment.

| Alkohole |

| Organische Säuren |

| Enzyme |

| Andere Produkttypen |

| Industriell |

| Nahrungsmittel und Getränke |

| Pharmazeutik und Ernährung |

| Kunststoffe und Fasern |

| Andere Anwendungen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN-Länder | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Produktart | Alkohole | |

| Organische Säuren | ||

| Enzyme | ||

| Andere Produkttypen | ||

| Anwendung | Industriell | |

| Nahrungsmittel und Getränke | ||

| Pharmazeutik und Ernährung | ||

| Kunststoffe und Fasern | ||

| Andere Anwendungen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN-Länder | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Fermentationschemikalien

Wie groß ist der Markt für Fermentationschemikalien?

Es wird erwartet, dass der Markt für Fermentationschemikalien im Jahr 2024 194,04 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,60 % auf 242,98 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Fermentationschemikalien derzeit?

Im Jahr 2024 wird die Marktgröße für Fermentationschemikalien voraussichtlich 194,04 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Fermentationschemikalien-Markt?

BASF SE, Cargill, Incorporated., Evonik Industries AG, DSM, Lonza sind die wichtigsten Unternehmen, die auf dem Markt für Fermentationschemikalien tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Fermentationschemikalien?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Fermentationschemikalien?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Fermentationschemikalien.

Welche Jahre deckt dieser Markt für Fermentationschemikalien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Fermentationschemikalien auf 185,51 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Fermentationschemikalien für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Fermentationschemikalien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Fermentationschemikalien

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Fermentationschemikalien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Fermentationschemikalien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.