Marktanalyse für Agrarmanagement-Software

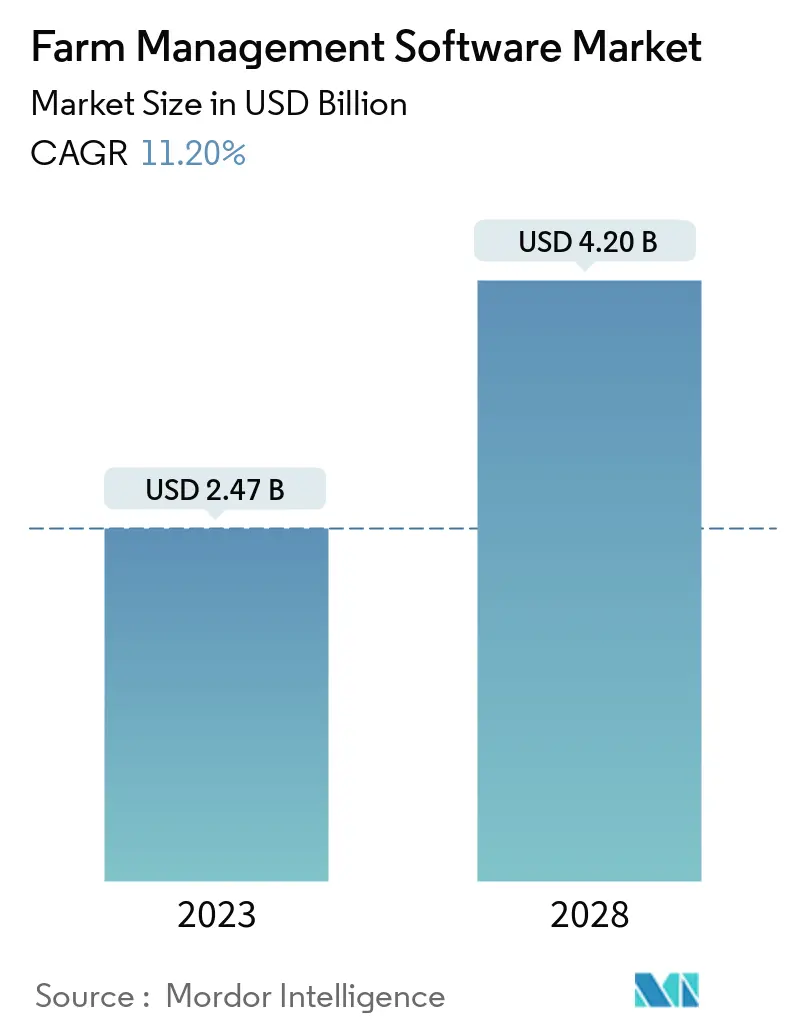

Die Marktgröße für Farm-Management-Software wird im Jahr 2024 auf 2,75 Milliarden US-Dollar geschätzt und soll bis 2029 4,67 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 11,20 % im Prognosezeitraum (2024–2029) entspricht.

- Die Akzeptanz von Software für die Betriebsführung nimmt von Jahr zu Jahr zu, da sich die Bedürfnisse der Landwirte in Richtung hoher Produktivität und Kapitalrendite verlagern. Die Entwicklung maßgeschneiderter technologischer Systeme für Forschungstests, die verschiedene Hardware und Software umfassen, die für Landwirte leicht zugänglich sind, beschleunigt das Wachstum des Marktes für Agrarmanagementsoftware.

- Das Wachstum des Marktes für Agrarmanagementsoftware wird auch maßgeblich durch die zunehmenden landwirtschaftlichen Aktivitäten und den steigenden Bedarf an Echtzeitdaten für die Entscheidungsfindung vorangetrieben. Maschinelles Lernen und künstliche Intelligenz werden zu den Mainstream-Technologien für verschiedene landwirtschaftliche Anwendungen, wie etwa Präzisionslandwirtschaft, Viehbestandsüberwachung, Fischzucht und intelligente Gewächshauspraktiken. Sie verwalten die zwischen Hardwaregeräten und Einzelpersonen ausgetauschten Daten, um den Farmmanagementprozess zu optimieren.

- Darüber hinaus ergreifen Regierungen Initiativen, um die Einführung moderner Agrartechnologien zu fördern. Beispielsweise haben sich das britische Ministerium für Umwelt, Ernährung und ländliche Angelegenheiten (Defra) und UK Research and Innovation im Oktober 2021 zusammengetan, um ein Förderprogramm zu starten, das darauf abzielt, die Einführung innovativer Technologien im Agrarsektor voranzutreiben und so die Rentabilität der Landwirte zu verbessern.

- Innovation ist ein entscheidender Faktor bei der Bewältigung der Herausforderungen, mit denen der Agrarsektor konfrontiert ist. Die Durchdringung von künstlicher Intelligenz und maschinellem Lernen hat Datenverwaltungsaktivitäten wie Planung, Einkauf, Fütterung, Ernte, Marketing und Bestandskontrolle vereinfacht. Neue Ideen, Technologien und Prozesse, wie z. B. Farm-Management-Software, werden eine Schlüsselrolle dabei spielen, Landwirten, Erzeugern und Unternehmen dabei zu helfen, produktiver zu werden, was zu einem Wachstum des untersuchten Marktes im Prognosezeitraum führen wird.

Markttrends für Agrarmanagement-Software

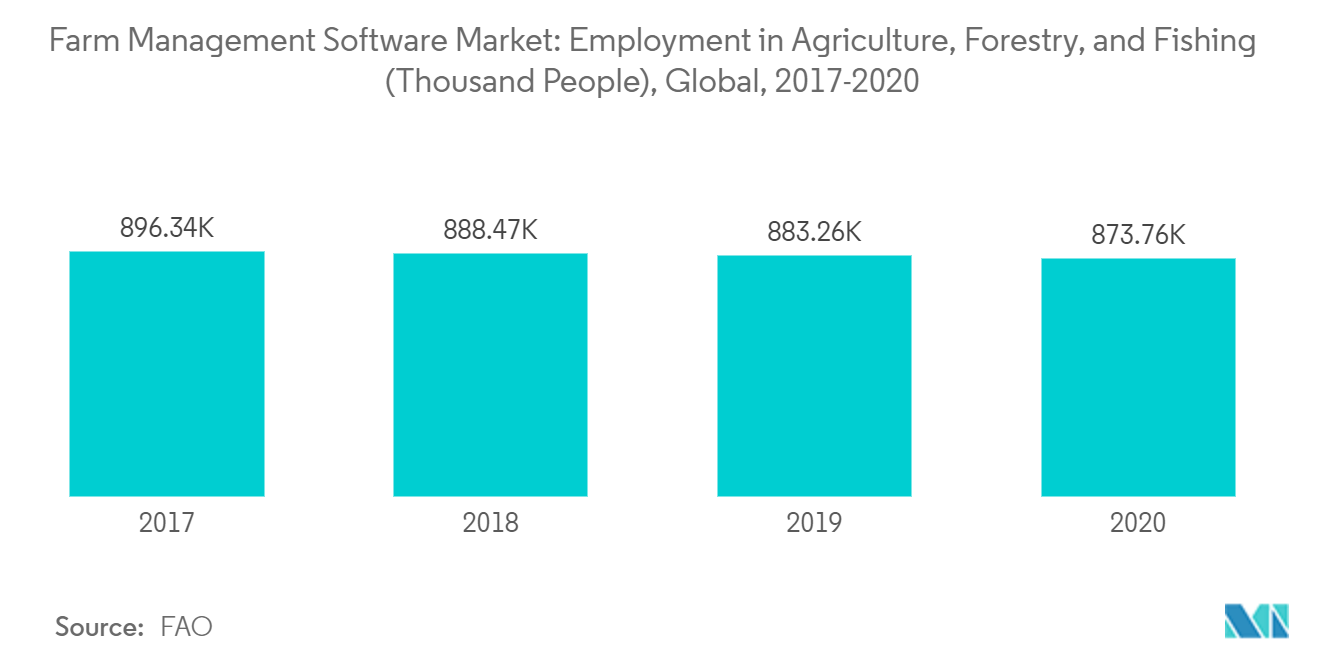

Mangel an landwirtschaftlichen Arbeitskräften und abnehmende Ackerfläche

Die Zahl der Arbeitskräfte in der Landwirtschaft ist in den letzten Jahren aufgrund des geringeren Interesses an der Landwirtschaft in Verbindung mit der Alterung der Landwirtebevölkerung zurückgegangen. Laut dem FAO-Statistikbericht 2021 ist der Beschäftigungsbeitrag des Land-, Forst- und Fischereisektors von 896.341.000 Menschen im Jahr 2017 auf 873.757.000 Menschen im Jahr 2020 zurückgegangen. Darüber hinaus ist unter anderem die Agrarindustrie in den USA und im Vereinigten Königreich davon abhängig auf Arbeitskräfte, und ein ähnlicher Trend ist auch in anderen entwickelten Ländern zu beobachten. In ähnlicher Weise ist im asiatisch-pazifischen Raum, wo Land- und Forstwirtschaft sowie Fischerei einen erheblichen Teil der Wirtschaft ausmachen, ein massiver Rückgang der Erwerbsbevölkerung zu verzeichnen, der fast einen Rückgang von 618.147.000 Menschen im Jahr 2017 auf 589.103.000 Menschen im Jahr 2020 bedeutet.

Da die technologisch unterstützte Landwirtschaft qualifizierte Arbeitskräfte benötigt, die in einem akuten Mangel an verfügbaren Arbeitskräften sind, schätzen Präzisionslandwirte Software, die angesichts der aktuellen Herausforderung produktiv sein kann, und neigen dazu, sie zu konsumieren. Dieses Szenario ist einer der Hauptfaktoren, die den Markt vorantreiben. Die abnehmende Ackerfläche und die steigende Weltbevölkerung zählen zu den Haupttreibern des Marktes.

Darüber hinaus sank die Ackerfläche (Hektar) pro Person laut Weltbank von 0,19 Hektar im Jahr 2017 auf 0,18 Hektar im Jahr 2020. Dies veranlasste die Landwirte dazu, ihre Produktivität pro Hektar verfügbarer Fläche zu steigern, um den wachsenden Bedarf an Nahrungsmitteln zu decken. Darüber hinaus führten zunehmende Probleme, wie etwa die Umweltsicherheit beim Einsatz von Pflanzenschutzmitteln, dazu, dass die Regierungen verschiedener Länder strenge Vorschriften für den Einsatz von Pflanzenschutzmitteln einführten. All diese Veränderungen in der Landwirtschaft fördern den Einsatz von Agrarmanagementsoftware, die den Landwirten hilft, ihre Produktivität und den Return on Investment zu steigern. Infolgedessen wird erwartet, dass der Mangel an landwirtschaftlichen Arbeitskräften und die abnehmende Ackerfläche die Akzeptanzrate von Agrarmanagementsoftware bei Landwirten steigern und dem Gesamtmarkt im Prognosezeitraum Auftrieb geben werden.

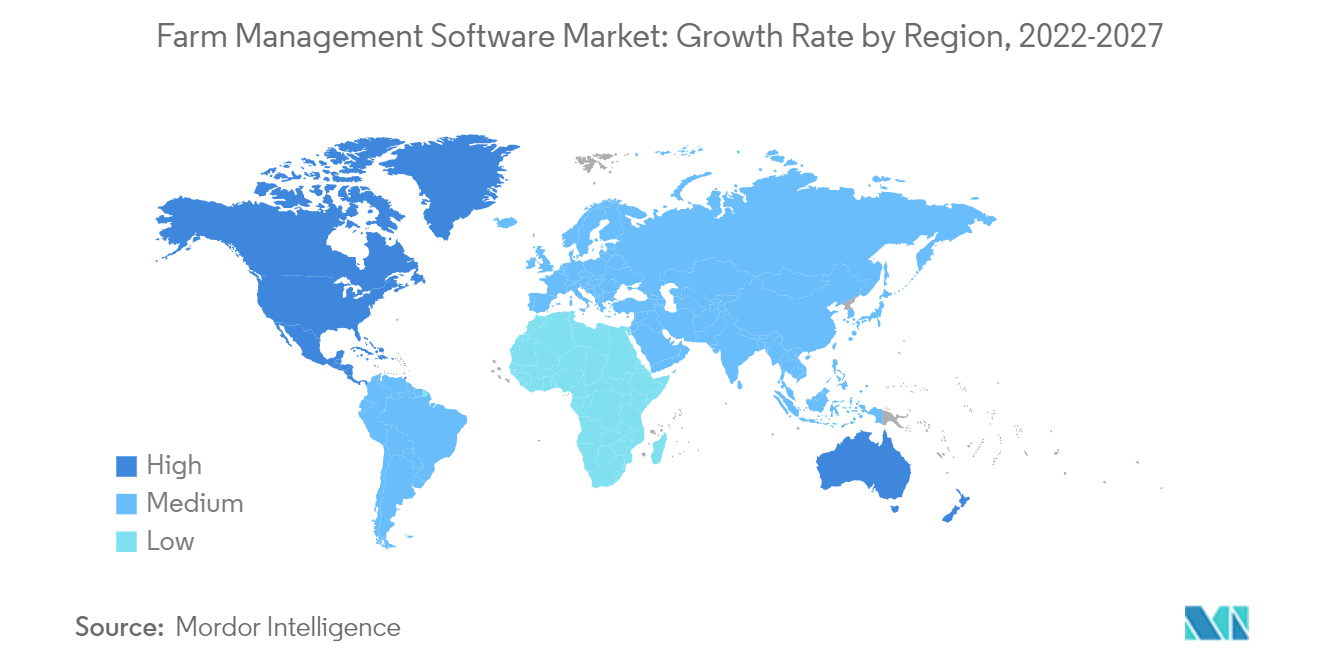

Nordamerika dominiert den Markt

In Nordamerika wird aufgrund der führenden industriellen Automatisierungsbranche und der Einführung von Lösungen für künstliche Intelligenz in der Region in den kommenden Jahren ein exponentielles Wachstum im Bereich Agrarmanagementsoftware erwartet. Die größeren landwirtschaftlichen Betriebe und das Bewusstsein der Landwirte führen dazu, dass moderne Technologien in entwickelten Ländern im Vergleich zu Entwicklungsländern schneller eingeführt werden. Damit ist die nordamerikanische Region der größte Markt für Agrarmanagement-Softwaretechnologien.

Im Laufe der Jahre waren die Vereinigten Staaten Vorreiter beim Einsatz von Präzisionstechnologie für landwirtschaftliche Techniken. Laut einem Bericht des US-Landwirtschaftsministeriums (USDA) betrug die durchschnittliche Betriebsgröße in den Vereinigten Staaten im Jahr 2017 441 Acres, diese Zahl stieg und erreichte im Jahr 2021 445 Acres. Da landwirtschaftliche Großbetriebe eher dazu neigen, intelligente Landwirtschaftstechnologien einzuführen und Software. Angesichts der Zunahme der durchschnittlichen Betriebsgröße in den Vereinigten Staaten und des Mangels an Landarbeitern sind Großbauern gut aufgestellt, um mithilfe von Landwirtschaftssoftware datengesteuerte Erkenntnisse zur Optimierung der Ernteerträge zu gewinnen.

Darüber hinaus ergreifen Akteure und Regierungen in der Region Initiativen, die den Markt weiter ankurbeln. Beispielsweise investierte die kanadische Regierung im Jahr 2022 in die Digitalisierung der Landwirtschaft, um die Nachhaltigkeit des kanadischen Agrarsektors zu stärken, indem sie Mojow Autonomous Solutions Inc. über die Canadian Agricultural Partnership im Rahmen des AgriScience-Programms bis zu 419.000 US-Dollar gewährte.

Ebenso hat die kanadische Proteinindustrie eine Partnerschaft mit Farmers Edge Inc. und OPI Systems geschlossen und 21 Millionen US-Dollar in das Projekt zur Datenanalyse von Landwirten und zur Erfassung von Daten auf Betriebsebene im Zusammenhang mit dem Pflanzen- und Lagergesundheitsmanagement investiert, die zur Entwicklung von Vorhersagemodellen verwendet werden können Das kann künstliche Intelligenz (KI) und maschinelles Lernen nutzen, um Landwirten dabei zu helfen, ihre Produktion zu verbessern und bessere Lagerungs- und Marketingentscheidungen zu treffen. Es wird erwartet, dass dies die Kapitalrendite in den Bereichen Saatgutauswahl, Geräteauswahl, Bewässerung und Nacherntemanagement steigern wird.

Durch die Integration digitaler Technologien und künstlicher Intelligenz können Landwirte daher Ressourcen effektiver und effizienter verwalten. Daher kurbeln die großen landwirtschaftlichen Betriebe, die hohe Akzeptanzrate bei Landwirten und staatliche Initiativen den untersuchten Markt in der Region im Prognosezeitraum an.

Überblick über die Branche der Agrarmanagementsoftware

Der Markt für Agrarmanagementsoftware ist stark fragmentiert. Raven Industries, Inc., Trimble Inc., Topcon Corporation, Cropio Group (Syngenta) und Relex Group (Proagrica) sind einige der wichtigsten Akteure auf dem Markt. Die Spieler investieren in neue Produkte und improvisieren ihre bestehenden. Sie sind auch an Partnerschaften, Erweiterungen und Übernahmen beteiligt.

Marktführer für Farm-Management-Software

-

Raven Industries, Inc.

-

Trimble Inc.

-

Topcon Corporation

-

Cropio Group (Syngenta)

-

Relex Group (Proagrica)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Agrarmanagement-Software

- Mai 2022: AGCO übernimmt JCA Industries, um die Engineering- und Softwareentwicklungskapazitäten zu erweitern und die Entwicklung hochautomatisierter und autonomer Maschinen zu beschleunigen.

- April 2022: Deere Company und GUSS Automation gründen ein Joint Venture mit einer LLC in Kingsburg, Kalifornien. Global Unmanned Spray System (GUSS) ist ein Pionier bei halbautonomen Sprühgeräten für Obstgärten und Weinberge.

- April 2021: Cropin Technology Solutions Private Limited, ein führendes KI- und datengesteuertes Agtech-Unternehmen, eröffnet im Rahmen seiner Expansionspläne sein erstes internationales Büro in Amsterdam. Dies hat dem Unternehmen neue Märkte eröffnet.

Segmentierung der Agrarmanagement-Software-Branche

Farm-Management-Software bietet dem Landwirt über eine einzige Plattform einen ganzheitlichen Überblick über alle landwirtschaftlichen Aktivitäten und Inputs und ermöglicht so eine effiziente Planung, die Verfolgung von Aktivitäten in Echtzeit und das Treffen der richtigen Entscheidungen.

Der Markt für Agrarmanagementsoftware ist nach Typ (lokal/webbasiert und cloudbasiert), Anwendung (Präzisionslandwirtschaft, Viehüberwachung, intelligentes Gewächshaus, Aquakultur und andere Anwendungen) und Geografie (Nordamerika, Europa, Asien-Pazifik) segmentiert , Südamerika und Afrika). Der Bericht liefert Marktgrößen in Bezug auf den Wert (in Mio. USD) für die oben genannten Segmente.

| Typ | Lokal/webbasiert | ||

| Cloudbasiert | Software as a Service (SaaS) | ||

| Plattform als Service (PaaS) | |||

| Anwendung | Präzisionslandwirtschaft | ||

| Viehüberwachung | |||

| Intelligentes Gewächshaus | |||

| Aquakultur | |||

| Andere Anwendungen | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Rest von Nordamerika | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Russland | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | Indien | ||

| China | |||

| Australien | |||

| Japan | |||

| Rest des asiatisch-pazifischen Raums | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Afrika | Südafrika | ||

| Rest von Afrika | |||

Häufig gestellte Fragen zur Marktforschung für Agrarmanagement-Software

Wie groß ist der Markt für Farm-Management-Software?

Es wird erwartet, dass der Markt für Farm-Management-Software im Jahr 2024 2,75 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 11,20 % auf 4,67 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Farm-Management-Software derzeit?

Im Jahr 2024 wird die Marktgröße für Farm-Management-Software voraussichtlich 2,75 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Farm-Management-Software-Markt?

Raven Industries, Inc., Trimble Inc., Topcon Corporation, Cropio Group (Syngenta), Relex Group (Proagrica) sind die wichtigsten Unternehmen, die auf dem Markt für Farm-Management-Software tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Agrarmanagement-Software?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Farm-Management-Software-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Farm-Management-Software.

Welche Jahre deckt dieser Farm-Management-Software-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Farm-Management-Software auf 2,47 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Farm-Management-Software-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Farm-Management-Software-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Agricultural Machinery and Technology Reports

Popular Agriculture Reports

Other Popular Industry Reports

Branchenbericht für Agrarmanagement-Software

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Farm Management Software im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Farm Management Software umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.