Bauernhof Ausrüstung Vermietung Marktgröße und Marktanteil

Bauernhof Ausrüstung Vermietung Marktanalyse von Mordor Intelligenz

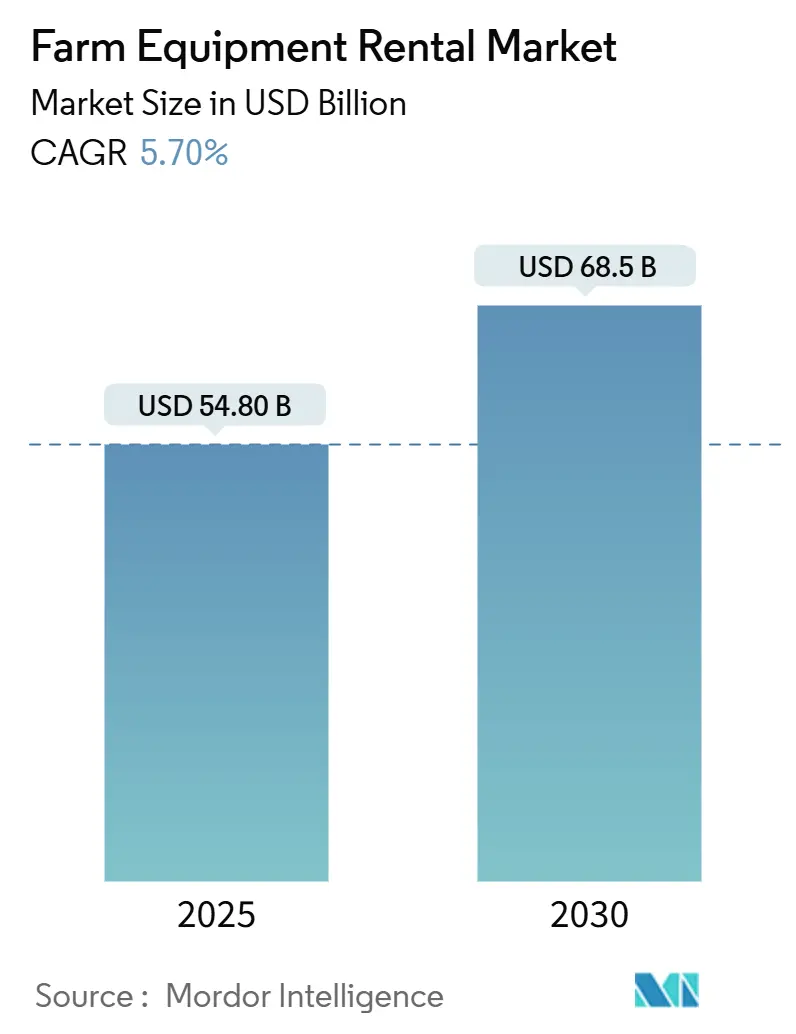

Die Größe des Bauernhof Ausrüstung Vermietung Marktes wird auf 54,8 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 68,5 Milliarden USD erreichen, mit einer CAGR von 5,70% während des Prognosezeitraums (2025-2030). Die konstante Nachfrage nach Traktoren, das schnelle Wachstum digitaler Mietplattformen und gezielte staatliche Mechanisierungsprogramme untermauern diese stetige Expansion. Die vorherrschende Kleinbauernstruktur im asiatisch-pazifischen Raum, Nordamerikas kurze aber intensiv Erntefenster und Europas Nachhaltigkeitsvorschriften prägen deutlich regionale Chancen. Digitale Marktplätze, die KI-gesteuerte Flottenmanagement mit An-Nachfrage-Buchung verbinden, erweitern den Zugang, während ESG-verknüpfte Finanzierung Anbieter zu elektrischen und emissionsarmen Flotten drängt. Der Wettbewerb hängt nun von Auslastungsanalysen, autonomen Fähigkeiten und Last-Mile-Dienstleistung ab und zwingt sowohl OEM-gestützte Händler als auch technologieorientierte Newcomer dazu, kapitalschonende, datenreiche Modelle für profitables Wachstum zu verfeinern.

Wichtige Berichtsergebnisse

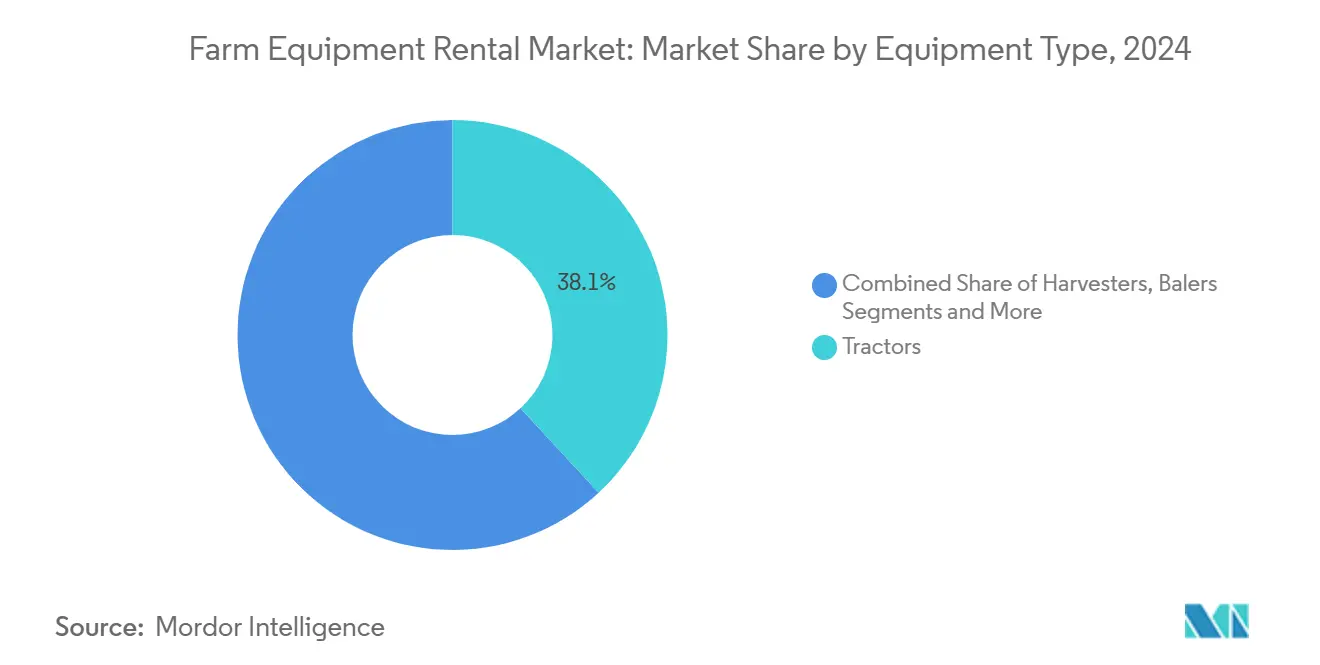

- Nach Gerätetyp führten Traktoren mit 38,10% Marktanteil im Bauernhof Ausrüstung Vermietung Markt 2024, während Mähdrescher mit einer CAGR von 7,40% bis 2030 projiziert sind.

- Nach Leistung machte das 71-130 PS-Segment 27,40% der Bauernhof Ausrüstung Vermietung Marktgröße 2024 aus; >250 PS-Einheiten sollen mit einer CAGR von 8,50% bis 2030 steigen.

- Nach Antriebsart erzielten Vierradantrieb-Maschinen 60,30% Umsatz 2024; Zweiradantrieb-Geräte zeigen die höchste projizierte CAGR von 7,80% bis 2030.

- Nach Geschäftsmodell hielten Offline-Händler und Genossenschaftshöfe 89,50% Anteil der Bauernhof Ausrüstung Vermietung Marktgröße 2024, während online-Plattformen mit einer CAGR von 15,20% bis 2030 steigen.

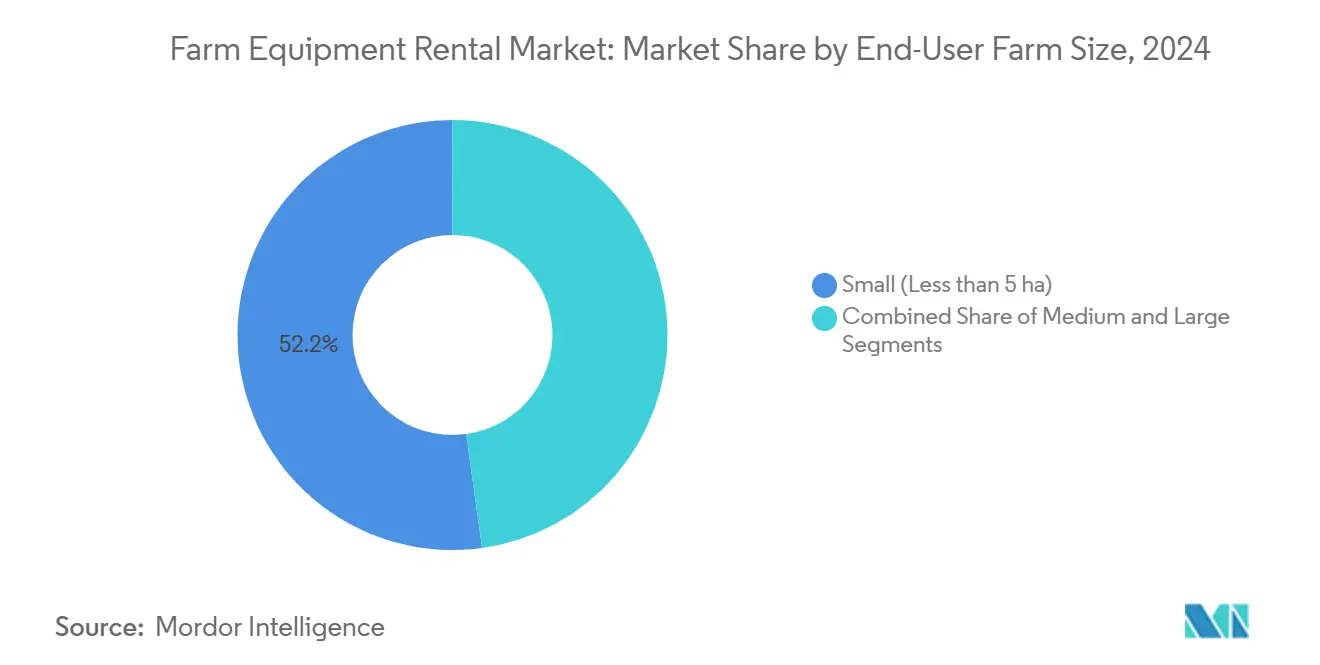

- Nach Endnutzer-Betriebsgröße repräsentierten kleine Betriebe (<5 ha) 52,50% Anteil 2024, aber Große Betriebe (>20 ha) expandieren am schnellsten mit einer CAGR von 6,50% bis 2030.

- Nach Mietdauer machten saisonale Verträge (3-9 Monate) 50,80% des Umsatzes 2024 aus; Jahresvereinbarungen (>9 Monate) sollen mit einer CAGR von 6,15% bis 2030 wachsen.

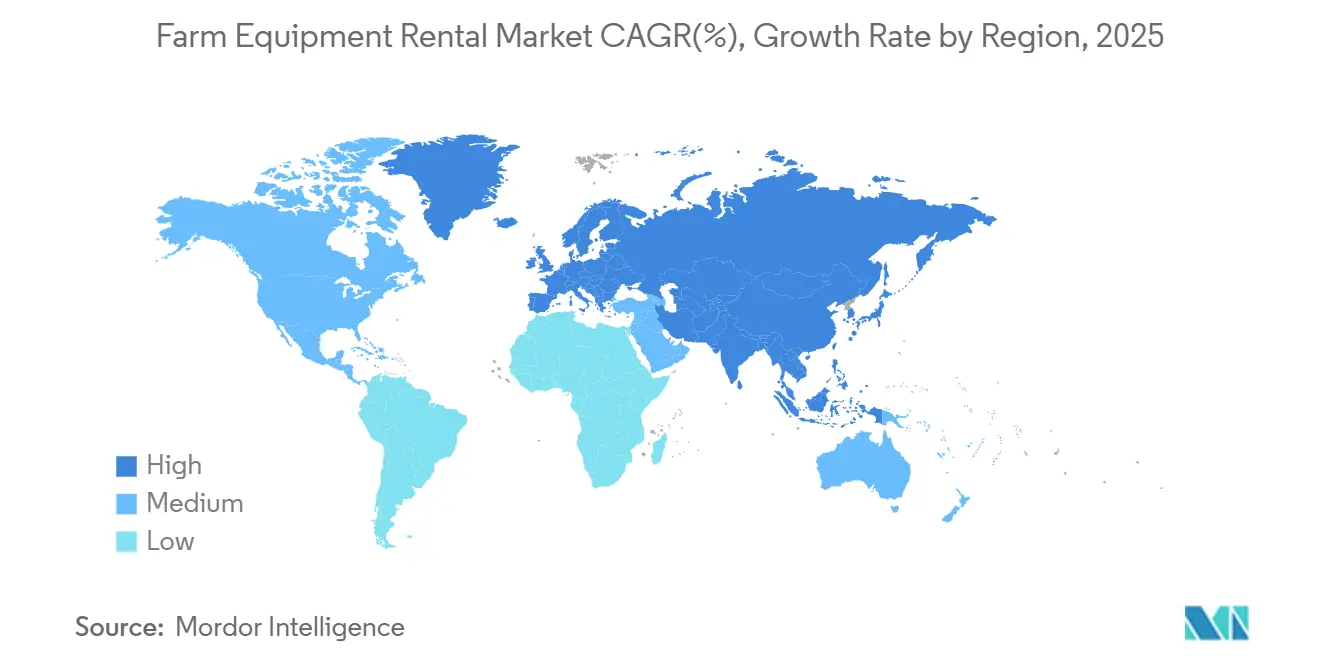

- Nach Region trug der asiatisch-pazifische Raum einen dominanten Anteil von 44,25% 2024 bei, während Afrika für das schnellste Wachstum mit einer CAGR von 7,50% zwischen 2025-2030 positioniert ist.

Globale Bauernhof Ausrüstung Vermietung Markttrends und Einblicke

Treiber-Impact-Analyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| App-basierte Flottenmarktplätze In Westeuropa | +1.5% | Europa, mit Spillover nach Nordamerika | Mittelfristig (2-4 Jahre) |

| Kosteninflation intelligenter Maschinen im asiatisch-pazifischen Raum | +1.2% | Asiatisch-pazifischer Raum, mit Spillover nach Afrika | Mittelfristig (2-4 Jahre) |

| Indische CHC-verknüpfte Subventionen | +1.0% | Asiatisch-pazifischer Raum (primär Indien) | Mittelfristig (2-4 Jahre) |

| Saisonales Arbeitskräftedefizit In OECD-Ländern | +0.8% | Nordamerika, Europa | Mittelfristig (2-4 Jahre) |

| Spitzenernte-Nachfragespitzen im uns-Mais-Gürtel | +0.6% | Nordamerika | Kurzfristig (≤ 2 Jahre) |

| ESG-verknüpfte Finanzierung für elektrifizierte Flotten | +0.6% | Europa, Nordamerika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Intelligente-Maschinen-Kosteninflation steuert Pay-per-Use

Steigende Anschaffungspreise für GPS-fähige Traktoren und sensorenreiche Mähdrescher erweitern die Erschwinglichkeitslücke für Kleinbauern im asiatisch-pazifischen Raum. Die Mietnachfrage stieg um 35%, während die durchschnittlichen Maschinenpreise um 25-30% kletterten. Indiens Unter-Mission für landwirtschaftliche Mechanisierung vergab zwischen 2014-2024 Subventionen In Höhe von 872 Millionen USD und katalysierte 74.144 Benutzerdefiniert Hiring Zentren, die kapitalintensive Anlagen für den Zugang auf Dorfebene poolen. Diese Hubs, die nun IoT-Flottenüberwachung mit Smartphone-Buchung paaren, lassen Landwirte Präzisionslandwirtschaft nutzen, ohne abschreibende Geräte zu besitzen.[1]Agro Spektrum Indien. "Präzision Landwirtschaft Archives - Agro Spektrum Indien." agrospectrumindia.com

Saisonales Arbeitskräftedefizit treibt autonome Traktor-Mieten an

Arbeitskräftemangel In OECD-Volkswirtschaften hat die verfügbare Feldarbeitskraft um fast ein Fünftel reduziert und drängt Erzeuger zu autonomen Traktoren, die In flexiblen Verträgen verfügbar sind. Mietflotten, ausgestattet mit Robotik, Lidar und Routenplanungssoftware, decken sich wiederholende Bodenbearbeitung und Sprühaufgaben während Spitzenzeiten ab, steigern die Auslastung und mildern die Lohninflation. Ethische und Haftungsdebatten um reine Maschinenbetriebe bestehen fort, dennoch reduzieren Echtzeitdiagnose und Geofencing Ausfallzeiten und unterstützen die Einhaltung von Sicherheitsvorschriften.

App-basierte Flottenmarktplätze skalieren schnell in Westeuropa

Digitale Plattformen, die sich auf Bauernhof Ausrüstung Vermietung spezialisiert haben, matchen nun Gerätebesitzer mit Nutzern durch Echtzeitalgorithmen, transparente Preisgestaltung und sofortige Zahlungen. Das Modell reduziert Such- und Verhandlungszeit, lässt Besitzer ihre Maschinen mehr Stunden arbeiten und gibt Landwirten flexiblen Zugang ohne Reisen zu entfernten Händlerhöfen. Westeuropa bietet fruchtbaren Boden, weil durchschnittliche Maschinenpreise hoch bleiben, Betriebsgrößen stark variieren und die Breitbandabdeckung dicht ist. Telematik-Feeds von Traktoren und Mähdreschern fließen direkt In die Apps, ermöglichen Anbietern Standort, Betriebsstunden und Kraftstoffverbrauch zu überwachen und dann Transaktionen auf verified-usage-Basis abzurechnen, was Vertrauen und Akzeptanz weiter erhöht.

ESG-verknüpfte Finanzierung steuert elektrifizierte Mietflotten

Banken und öffentliche Agenturen knüpfen niedrigere Kreditkosten an klare Umweltziele und veranlassen Mietfirmen, elektrische oder hybride Traktoren und emissionsarme Geräte zu bestellen. In Kalifornien zum Beispiel hat das FARMER-Programm mehr als 760 Millionen USD für saubere landwirtschaftliche Geräte bereitgestellt, wodurch Anbieter Flotten modernisieren können, während sie Margen bewahren. Europa folgt einem ähnlichen Pfad, da Kreditgeber Nachhaltigkeitsklauseln einbetten, die bis zu 150 Basispunkte von Zinssätzen abziehen, wenn CO2-Reduktionsmeilensteine erreicht werden. Der resultierende Kostenvorteil hilft Mietflotten, den Aufpreis batterie-elektrischer Modelle zu absorbieren und macht es Landwirten leichter, verschärfende Emissionsregeln einzuhalten, ohne neue Geräte direkt zu kaufen.

Beschränkungen-Impact-Analyse

| Beschränkungen | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Hohe Logistikkosten | -0.8% | Asiatisch-pazifischer Raum | Mittelfristig (2-4 Jahre) |

| Geringe Bewusstheit | -0.7% | Afrika | Mittelfristig (2-4 Jahre) |

| Gerätemissbrauch und Wartungsprobleme | -0.6% | Global, mit höherem Impact In Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Knappheit von mehr als 250 PS-Einheiten | -0.5% | Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Geringe Bewusstheit für Mietökonomie unter subsaharischen Kleinbauern

Mechanisierungsraten In vielen afrikanischen Ländern bleiben unter 6% trotz mobiler Matching-Apps. Informationsasymmetrien und Risikoaversion Dämpfen die Akzeptanz, selbst wenn Geräte In der Nähe sind. Pilot-Beratungsprogramme, die Benutzerdefiniert hire mit Ernteversicherungsprämien verknüpfen, beginnen diese Lücke zu schließen, aber nachhaltige Öffentlichkeitsarbeit und Mikroschulungen bleiben für die Skalierung wesentlich.

Hohe First-/Last-Mile-Logistikkosten in fragmentierten APAC-Märkten

Das Bewegen von Mähdreschern und hochleistungsfähigen Traktoren über kleine, nicht zusammenhängende Parzellen erhöht die Lieferkosten um bis zu 20%. Schlechte Landstraßen und saisonale Monsune drücken die Flottenauslastung weiter. Anbieter experimentieren mit Mikro-Depots, modularen Transportanhängern und dynamisch bepreisten Verlagerungsgebühren, dennoch bremst der Logistikwiderstand weiterhin die Margenerweiterung In mehreren Südostasiatischen Märkten.

Segmentanalyse

Nach Gerätetyp: Vielseitigkeit hält Traktoren vorn, während Mähdrescher beschleunigen

Traktoren generierten den Großteil des Umsatzes 2024, unterstützt durch konstante Nachfrage über Bodenbearbeitung, Transport und Zapfwellenanwendungen. Ihr 38,10%-Anteil am Bauernhof Ausrüstung Vermietung Markt spiegelt eine Kernrolle In jeder Flotte wider und untermauert ganzjährige Auslastungsraten. Mähdrescher, obwohl sie einen kleineren Anteil des Bauernhof Ausrüstung Vermietung Marktes repräsentieren, sind auf Kurs für die schnellste CAGR von 7,40%, da ihre hohen Anschaffungspreise kurzzeitige Miete zur einzigen machbaren Option für viele Erzeuger machen. Präzisions-Ertragskartierung und Auto-Lenk-Kontrollen, die In neuere Mähdreschermodelle eingebettet sind, erhöhen den Stundenwert und ermutigen Anbieter, ergebnisbasierte Preisgestaltung einzuführen. Sprühgeräte, Pressen und Sämaschinen belegen schmalere Mietfenster, die an Pflanzenphänologie gebunden sind, was Planungsspitzen schafft, die digitale Plattformen durch prädiktive Nachfragealgorithmen glätten. Spezialgeräte werden In Mehrgeräte-Pakete gebündelt, verstärken die Korbgröße und sichern Kunden für vollständige Produktionszyklen.

Ein zweiter Trend ist die Migration der Autonomie von Reihenkultur-Traktoren zu Erntemaschinen. Frühe Adoptierer In Nordamerika suchen nun selbstfahrende Mähdrescher, die Arbeitskosten während kurzer Erntefenster senken. Diese Verschiebung formt Abschreibungskurven um und zwingt Mietfirmen, Restwertannahmen neu zu kalibrieren und Leasingbedingungen an schnelle Technologie-Refresh-Zyklen anzupassen. Während sich Gerätekonnektivität vertieft, entsteht Datenmonetarisierung - Ertragskarten, Bodenverdichtungseinblicke und Maschinengesundheitstelemetrie - als sekundäre Umsatzlinie neben traditionellem Mieteinkommen.[2]Harvard Geschäft Review. "Schwer Maschinen Meets KI." hbr.org

Notiz: Segmentanteile aller einzelnen Segmente verfügbar nach Berichtskauf

Nach Leistung: Mittelbereich-Balance weicht wachsender Nachfrage nach Leistung

Mittlere 71-130 PS-Traktoren verankerten 27,40% der Bauernhof Ausrüstung Vermietung Marktgröße 2024 dank einer optimalen Mischung aus Kraftstoffeffizienz und Fähigkeit über Kleinparzellenbetriebe. Größere Einheiten über 250 PS, obwohl derzeit nischig, sollen alle anderen Kategorien mit 8,50% CAGR übertreffen, da Betriebskonsolidierung und regulierte Arbeitszeiten größere, intelligentere Maschinen bevorzugen. Diese hochleistungsfähigen Fahrzeuge verlangen Prämie-Tagessätze und stellen strenge Transport- und Wartungsanforderungen, die nur Full-Dienstleistung-Anbieter erfüllen können. Unter-30 PS-Traktoren bleiben lebenswichtig für Gartenbau und enge Reihenkulturen, während 131-250 PS-Modelle die Lücke zwischen vielseitigen Mittelbereich- und spezialisierten Schwerlasteinsätzen überbrücken. Die Leistungsmix-Evolution drängt Mietfirmen, Flotten zu diversifizieren, Auslastungsrisiken abzusichern und dynamische Preisgestaltung zu schaffen, die an Kraftstoffkosten und telematik-verifizierte Lastfaktoren gekoppelt ist.

Parallel dazu integrieren OEMs Tier 4-Final-Motoren und Hybridantriebe über Leistungsklassen hinweg und erfüllen verschärfende Emissionsregeln In Europa und Kalifornien. Anbieter, die ESG-verknüpfte Kredite nutzen, entsperren niedrigere Kapitalkosten, die In wettbewerbsfähige Stundensätze einfließen. Telematik-fähige Lastüberwachung ermöglicht auch eine Verschiebung hin zu nutzungsbasierter Abrechnung, die Kosten mit gelieferten Pferdestärkenstunden statt Kalendertagen ausrichtet.

Nach Antriebsart: Vierrad-Zuverlässigkeit führt, während Zweirad-Ökonomien Boden gewinnen

Vierradantrieb-(4WD)-Maschinen hielten 60,30% des Umsatzes 2024, geschätzt für Traktion In nassen oder welligen Feldern. Sie dominieren schwere Bodenbearbeitung, Aussaat und Transport, besonders In hohen Breitengraden, wo Bodenfeuchtigkeit anhält. Zweiradantrieb-(2WD)-Geräte, leichter und billiger, sollen mit 7,80% CAGR expandieren, da Kleinbauern im asiatisch-pazifischen Raum und Afrika zunehmend Erschwinglichkeit über ultimative Traktion priorisieren. Mietanbieter führen gestaffelte Servicepakete ein, wo Kraftstoff und Wartung optional um 2WD-Einheiten gewickelt werden, um Eigentumssorgen zu lindern. Fortschritte In Reifentechnologie und Gewichtsballast-Systemen verengen Leistungslücken und veranlassen einige mittelgroße Betriebe, kostengünstigere 2WD-Optionen für sekundäre Aufgaben zu substituieren.

4WD-Modelle integrieren gleichzeitig Auto-Differentialsperren, geländeadaptive Drehmomentverteilung und Ferndiagnose. Diese Konnektivität verbessert die Betriebszeit und ermöglicht Anbietern, minimale Verfügbarkeitsschwellen In Dienstleistung-Ebene-Agreements zu garantieren. Die von diesen Systemen geernteten Daten leiten auch vorbeugende Wartung und verlängern die Anlagenlebensdauer und glätten Ausgabenprofile über Mietzyklen.

Nach Geschäftsmodell: Physische Netzwerke dominieren, während Online-Plattformen aufsteigen

Brick-Und-Mortar-Händler und Genossenschaften kommandierten 89,50% der Bauernhof Ausrüstung Vermietung Marktgröße 2024 und hebeln physische Höfe, Ersatzteil-Inventare und über Jahrzehnte geschmiedete Beziehungen. Sie bleiben kritisch für Erstnutzungsschulung, Bedienerschulung und schnelle Pannenunterstützung. Dennoch steigen App-basierte Marktplätze mit 15,20% CAGR und schnitzen Anteil durch transparente Preisgestaltung, KI-gesteuerte Flottenzuteilung und reibungslose digitale Verträge. Diese Plattformen optimieren Leerkapazität, indem sie Geräte als gepooltes Versorgungsunternehmen behandeln, ähnlich wie Ride-Share-Modelle. Integrierte Telematik-Feeds unterstützen Pay-als-you-verwenden-Abrechnung, reduzieren Eintrittsbarrieren für kapitaleingeschränkte Landwirte und glätten Umsätze für Besitzer.

Hybride Ansätze entstehen: Legacy-Händler fügen Weiß-Etikett-Apps hinzu, während Marktplatz-Startups mit regionalen Servicedepots für Last-Mile-Lieferung partnern. Wettbewerbsvorteil hängt zunehmend von Matching-Algorithmus-Genauigkeit, Netzwerkdichte und der Reichhaltigkeit von Nebendienstleistungen ab - Kraftstoffversorgung, agronomische Beratung oder Ernteversicherung -, die auf Kern-Mietangeboten hinzugefügt werden können.

Nach Endnutzer-Betriebsgröße: Kleine Betriebe regieren noch, große Betriebe treiben Wachstum voran

Kleine Betriebe unter 5 ha generierten 52,50% des Umsatzes 2024, da Miete ihr primärer Mechanisierungsweg bleibt. Staatlich finanzierte Hubs über Indien und Indonesien bündeln Traktoren, Sämaschinen und Dreschmaschinen zu subventionierten Bedingungen. Bei diesen Holdings übersetzen sich selbst begrenzte Maschinenstunden zu erheblichen Arbeitseinsparungen. Große Betriebe über 20 ha werden jedoch die schnellste CAGR von 6,50% bis 2030 verzeichnen, weil sie Mieten strategisch einsetzen, um eigene Flotten zu ergänzen, Arbeitslücken zu schließen oder aufkommende elektrische und autonome Modelle zu testen, ohne Komplettaustausch. Mittlere Betriebe (5-20 ha) folgen dualen Strategien, behalten Kern-Bodenbearbeitungstraktoren, lagern aber Mähdrescher oder Sprühgeräte aus, um Kapitalintensität zu balancieren.

Diese divergierenden Motive drängen Anbieter, Angebote zu schneidern: Pay-pro-Hour-Mikropakete für Kleinbauern, saisonlange Bündel mit Betriebszeitgarantien für Große Konzerne. Daten, die von Maschinensensoren generiert werden, speisen auch Betriebsmanagement-Software und lassen sowohl kleine als auch Große Kunden Produktivität gegen regionale Peers benchmarken, wodurch Klebrigkeit vertieft wird.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar nach Berichtskauf

Nach Mietdauer: Saisonverträge dominieren, während Jahresbedingungen steigen

Saisonale Vereinbarungen von 3-9 Monaten trugen 50,80% des Gesamtumsatzes 2024 bei. Sie passen zu Fruchtkalendern für Getreide, Ölsaaten und Hülsenfrüchte und geben Erzeugern Geräte von der Bodenvorbereitung bis zur Ernte ohne ganzjährige Haftung. Kurzzeitmieten unter 3 Monaten adressieren Notfallausfälle und Spitzenernte-Kapazitätsspitzen und ziehen oft höhere Tagessätze an. Jahres- oder mehrjährige Mieten, obwohl nur ein Zehntel des aktuellen Volumens, werden eine CAGR von 6,15% registrieren, da steigende Zinssätze Eigentumsbesitz weniger attraktiv machen und da Dienstleistung-inklusive Verträge lease-ähnliche Gewissheit replizieren. Autonome und elektrische Flotten, die spezialisierte Wartung benötigen, sind besonders förderlich für mehrjährige Zugriffsmodelle, die Software-Updates und Batterieleistung garantieren.

Das Wachstum längerfristiger Verträge stupst Anbieter zu prädiktiven Wartungsregimen. IoT-abgeleitete Maschinengesundheits-Scores lösen geplante Wartung aus, minimieren ungeplante Ausfallzeiten und schützen Restwerte - Schlüssel zur Underwriting längerer Verpflichtungen zu wettbewerbsfähigen Preisen.[3]Ausrüstung Finanzen News. "Ausrüstung-als-eine-Dienstleistung Modell fahrten Vermietung Branche Boom." equipmentfinancenews.com

Geografieanalyse

Der asiatisch-pazifische Raum generierte 44,25% des Umsatzes 2024 für den Bauernhof Ausrüstung Vermietung Markt, untermauert durch kleinbauern-orientierte Subventionsprogramme. Indiens 74.144 Benutzerdefiniert Hiring Zentren und Chinas subventions-verknüpfte Landausschreibungsregeln expandieren die Mechanisierung, ohne Betriebsschulden zu erhöhen. Smartphones und Mundart-Apps integrieren transparente Buchung und digitale Zahlungen, heben die Auslastung über Reis-, Weizen- und Gartenbau-Wertschöpfungsketten. Präzisionshardware-Kosten sind noch hoch, so verwenden Anbieter geteilte Eigentumsstrukturen, um Technologie über breitere Nutzerbasen zu amortisieren und Pro-Hektar-Mietgebühren erschwinglich zu halten.

Nordamerika präsentiert eine reife, aber sich entwickelnde Landschaft. Spitzenernte im Mais Gürtel treibt intensiv, kurzfristige Nachfrage nach >250 PS-Traktoren und Mähdreschern und erweitert Preisaufschläge während September-Oktober. Right-Zu-reparieren-Gesetzgebung In Colorado und anderen Staaten verpflichtet nun OEMs, Diagnosewerkzeuge zu liefern, was potenziell Ausfallzeiten und Mietsätze senkt. Autonome Nachrüstungen und elektrische Antriebe qualifizieren für klima-verknüpfte Anreize und ermutigen Flottenerneuerung bei Mietriesen und regionalen Unabhängigen gleichermaßen.

Europa zeigt ausgeprägte Heterogenität. Westeuropäische Erzeuger adoptieren App-basierte Miete, um hohe Landpreise und strenge Emissionsgrenzen zu navigieren. ESG-verknüpfte Finanzierung reduziert Kreditkosten für Flotten, die elektrische Traktoren, Biokraftstoff-Mähdrescher und niedrig-Till-Geräte integrieren. Die Nachhaltigkeitsziele des europäisch Grün Deal machen Miete zu einem attraktiven Einhaltung-Pfad und verschieben den Schwerpunkt von Anlagenbesitz zu ergebnisbasiertem Dienstleistung. Mittel- und Osteuropa, noch dominiert von mittelgroßen Familienbetrieben, balanciert Kosten und Technologie durch Mischen eigener Kerntraktoren mit gemieteten Spezialmaschinen.

Wettbewerbslandschaft

Der Bauernhof Ausrüstung Vermietung Markt bleibt moderat fragmentiert. Global OEM-affiliierte Händler wie Deere & Company, CNH Industrie und AGCO nutzen Fertigungstiefe, Captive Finanzen und Teilenetzwerke, um regionale Dominanz zu behalten. Regionale Spezialisten wie Titan Maschinen In den Vereinigten Staaten und Mahindras Trringo In Indien nutzen lokale Einblicke und bieten maßgeschneiderte Logistik und eingebettete agronomische Unterstützung, die Große Multinationale manchmal übersehen.

Technologie-first-Disruptoren schließen Boden. Plattformen, die KI-Dispatch, IoT-Diagnose und dynamische Preisgestaltung integrieren, verbessern die Flottenauslastung um zweistellige Prozentsätze und zwingen Etablierte zu digitalisieren oder zu partnern. Finanzierungsmodelle verschieben sich auch: ESG-verknüpfte Noten und Pay-pro-Ausgabe-Verträge helfen, Kapitalintensität zu verwalten und Restwertrisiko an Anbieter zu übertragen. Elektrische Traktor-Versuche von Kubota In den Niederlanden und Deeres autonomer Flotten-Pilot In Iowa illustrieren das Rennen, Nachhaltigkeit mit arbeitssparender Automatisierung zu verschmelzen.

Wettbewerbsintensität dreht sich nun um drei Hebel: Betriebszeitgarantien, Pro-Hektar-Kostenreduktion und Datenertrag. Anbieter, die Gerätezugang mit agronomischen Analysen und CO2-Fußabdruck-Reporting umhüllen, können multisaisonale Verträge sichern und sich als ganzheitliche "Landwirtschaft-als-eine-Dienstleistung"-Verbündete statt bloße Gerätevermieter positionieren.

Bauernhof Ausrüstung Vermietung Branchenführer

-

Deere & Company

-

CNH Industrie N.V

-

AGCO Corporation

-

Kubota Corporation

-

Titan Maschinen Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neueste Branchenentwicklungen

- Mai 2025: JFarm Dienstleistungen ist eine Chennai-basierte Plattform, die Landwirten ermöglicht, Traktoren und Geräte über App oder Anruf zu mieten und den Zugang zur Mechanisierung In 16 indischen Staaten zu verbessern.

- April 2025: CASE lancierte neue Kompaktlader und erweiterte Maschinen, die für Mietgeschäfte maßgeschneidert sind - bieten intuitive Bedienung, einfache Wartung und Vielseitigkeit, um Auslastung, Kundenzufriedenheit und Flottenprofitabilität zu steigern.

Globaler Bauernhof Ausrüstung Vermietung Marktberichtsumfang

Bauernhof Ausrüstung Vermietung ist definiert als Mieten oder Leasen von Landwirtschaftsgeräte-Prozessen wie Traktoren und Mähdreschern für eine kurze Periode.

Der Bauernhof Ausrüstung Vermietung Markt ist segmentiert nach Gerätetyp (Traktoren, Mähdrescher, Heugeräte und andere Gerätetypen) und Geografie (Nordamerika, Europa, asiatisch-pazifischer Raum und Rest der Welt). Der Bericht bietet auch Marktgrößenbestimmung und Prognosen In Wert (Milliarden USD) für alle oben genannten Segmente.

| Traktoren |

| Mähdrescher |

| Pressen |

| Sprühgeräte |

| Sämaschinen & Pflanzmaschinen |

| Bodenbearbeitungs- & Bodenkultivierungsgeräte |

| Andere Geräte |

| Weniger als 30 PS |

| 31-70 PS |

| 71-130 PS |

| 131-250 PS |

| Mehr als 250 PS |

| Zweiradantrieb |

| Vierradantrieb |

| Offline-Händler & Genossenschaftshöfe |

| Online / App-basierte Plattformen |

| Klein (weniger als 5 ha) |

| Mittel (5-20 ha) |

| Groß (mehr als 20 ha) |

| Kurzzeitmiete (weniger als 3 m) |

| Saisonal (3-9 m) |

| Jährlich / Langfristig (mehr als 9 m) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asiatisch-pazifischer Raum | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Naher Osten und Afrika | Saudi-Arabien |

| VAE | |

| Türkei | |

| Südafrika | |

| Ägypten | |

| Rest des Nahen Ostens und Afrikas |

| Nach Gerätetyp | Traktoren | |

| Mähdrescher | ||

| Pressen | ||

| Sprühgeräte | ||

| Sämaschinen & Pflanzmaschinen | ||

| Bodenbearbeitungs- & Bodenkultivierungsgeräte | ||

| Andere Geräte | ||

| Nach Leistung (PS) | Weniger als 30 PS | |

| 31-70 PS | ||

| 71-130 PS | ||

| 131-250 PS | ||

| Mehr als 250 PS | ||

| Nach Antriebsart | Zweiradantrieb | |

| Vierradantrieb | ||

| Nach Geschäftsmodell | Offline-Händler & Genossenschaftshöfe | |

| Online / App-basierte Plattformen | ||

| Nach Endnutzer-Betriebsgröße | Klein (weniger als 5 ha) | |

| Mittel (5-20 ha) | ||

| Groß (mehr als 20 ha) | ||

| Nach Mietdauer | Kurzzeitmiete (weniger als 3 m) | |

| Saisonal (3-9 m) | ||

| Jährlich / Langfristig (mehr als 9 m) | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asiatisch-pazifischer Raum | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| VAE | ||

| Türkei | ||

| Südafrika | ||

| Ägypten | ||

| Rest des Nahen Ostens und Afrikas | ||

Wichtige im Bericht beantwortete Fragen

Welche Gerätekategorie wird am häufigsten gemietet?

Traktoren bleiben das Rückgrat der Nachfrage und machten 38,1% des Umsatzes 2024 dank ihrer multifunktionalen Rolle über Bodenbearbeitung, Transport und Geräteleistung aus.

Warum gewinnen online-Mietplattformen so schnell Boden?

App-basierte Marktplätze wachsen mit einer CAGR von 15,2%, weil sie Transaktionsreibung senken, Leer-Flottenkapazität mit KI-Matching optimieren und transparente Preisgestaltung bieten, die kostenempfindliche Landwirte anspricht.

Was treibt den Anstieg bei hochleistungsfähigen Traktor-Mieten?

Betriebskonsolidierung und enge Erntefenster drängen größere Betriebe, mehr als 250 PS-Maschinen zu sichern, ein Segment, das mit 8,5% CAGR bis 2030 fortschreiten soll.

Wie beeinflussen Nachhaltigkeitsziele Mietflotten?

ESG-verknüpfte Finanzierung und regionale Emissionsregeln ermutigen Anbieter, elektrische oder emissionsarme Modelle hinzuzufügen, wodurch Landwirte regulatorische Ziele ohne Kapitalbelastung erfüllen können.

Seite zuletzt aktualisiert am: