Marktgröße von Saatgutbehandlung in Europa Industrie

|

|

Studienzeitraum | 2019 - 2029 |

|

|

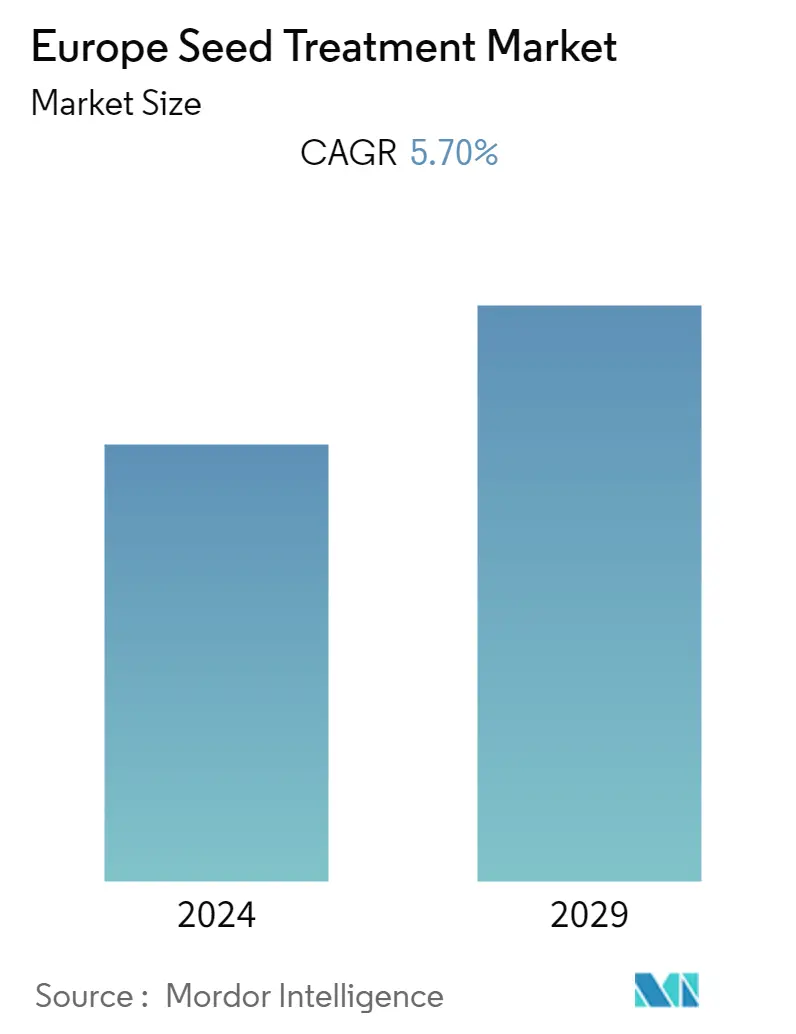

CAGR | 5.70 % |

|

|

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Saatgutbehandlung in Europa

Der europäische Saatgutbehandlungsmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,7 % verzeichnen

- Die wachsende Bevölkerung und die Notwendigkeit, den Nahrungsmittelbedarf zu decken, führen zwangsläufig zu einer Steigerung der Produktivität, was den Saatgutbehandlungsmarkt in der Region antreibt. Mit dem wachsenden Bewusstsein für innovative landwirtschaftliche Methoden wechseln Landwirte von traditionellen zu modernen Anbaumethoden. Sie konsumieren und investieren zunehmend in kommerzielles Saatgut, um die damit verbundenen Vorteile zu nutzen. Aufgrund der Verschiebung der Bevorzugung von Bio-Produkten wächst die nicht-chemische oder biobasierte Saatgutbehandlung im Prognosezeitraum am stärksten. Laut FiBL-Bericht 2022 wurden in Europa im Jahr 2020 17,1 Millionen Hektar biologisch bewirtschaftet (EU 14,9 Millionen Hektar). Mit fast 2,5 Millionen Hektar ist Frankreich die neue Nummer eins bei der biologisch bewirtschafteten Agrarfläche, gefolgt von Spanien (2,4 Millionen Hektar), Italien (2,1 Millionen Hektar) und Deutschland (1,7 Millionen Hektar). Die Nachfrage nach behandeltem Saatgut ist in Deutschland hoch, da in Deutschland in großem Umfang Getreidepflanzen wie Mais, Gerste sowie Obst und Gemüse wie Weintrauben und Zuckerrüben angebaut werden. Das Verbot von gentechnisch verändertem Saatgut, die Forderung nach höheren Erträgen und die Ablehnung chemischer Produkte durch die Regierung in der Region fördern den Einsatz biologischer Saatgutbehandlungsprodukte.

- Darüber hinaus fördern einige Systeme wie das European Seed Treatment Assurance Scheme (ESTA), ein Qualitätssicherungssystem, das sicherstellt, dass die Saatgutbehandlung und das daraus resultierende behandelte Saatgut den vom Gesetzgeber und der Industrie festgelegten Anforderungen entsprechen, das Marktwachstum. Das ESTA wurde so konzipiert, dass es mit den nationalen Qualitätssicherungssystemen in Frankreich (PQP) und Deutschland (SeedGuard) kompatibel ist. Der Schritt erfolgt, da die Saatgutindustrie bestrebt ist, wichtige Pflanzenschutzmittel zu erhalten, die Umwelt zu schützen, den internationalen Handel aufrechtzuerhalten und fortlaufende Investitionen sicherzustellen. Mehrere große Player wie Syngenta International AG, Bayer CropScience AG, Philagro France, Germains Seed Technology und einige andere nehmen einen großen Teil des untersuchten Marktes ein.

Unter Saatgutbehandlung versteht man die Anwendung chemischer Inhaltsstoffe oder biologischer Organismen auf das Saatgut, die einen Schutz durch Unterdrückung, Kontrolle oder Abwehr von Pflanzenpathogenen, Insekten oder anderen Schädlingen ermöglicht, die Samen, Sämlinge oder Pflanzen befallen. Es ermöglicht auch eine Verbesserung des Saatguts, indem es seine Leistung nach der Ernte verbessert und es vor der Aussaat konditioniert

Der europäische Saatgutbehandlungsmarkt ist segmentiert nach chemischem Ursprung (synthetisch und biologisch), Produkttyp (Insektizide, Fungizide und andere Produkttypen), Anwendung (kommerziell und auf landwirtschaftlicher Ebene), Anwendungstechnik (Saatgutbeschichtung, Saatgutpelletierung, Saatgutbeizung, und andere Anwendungstechniken), Kulturart (Getreide und Getreide, Hülsenfrüchte und Ölsaaten, Obst und Gemüse sowie andere Kulturarten) und Geographie (Deutschland, Vereinigtes Königreich, Frankreich, Spanien, Russland, Italien und übriges Europa). Der Bericht bietet Marktgrößen in Bezug auf Werte in Mio. USD für die oben genannten Segmente

This section covers the major market trends shaping the Europe Seed Treatment Market according to our research experts:

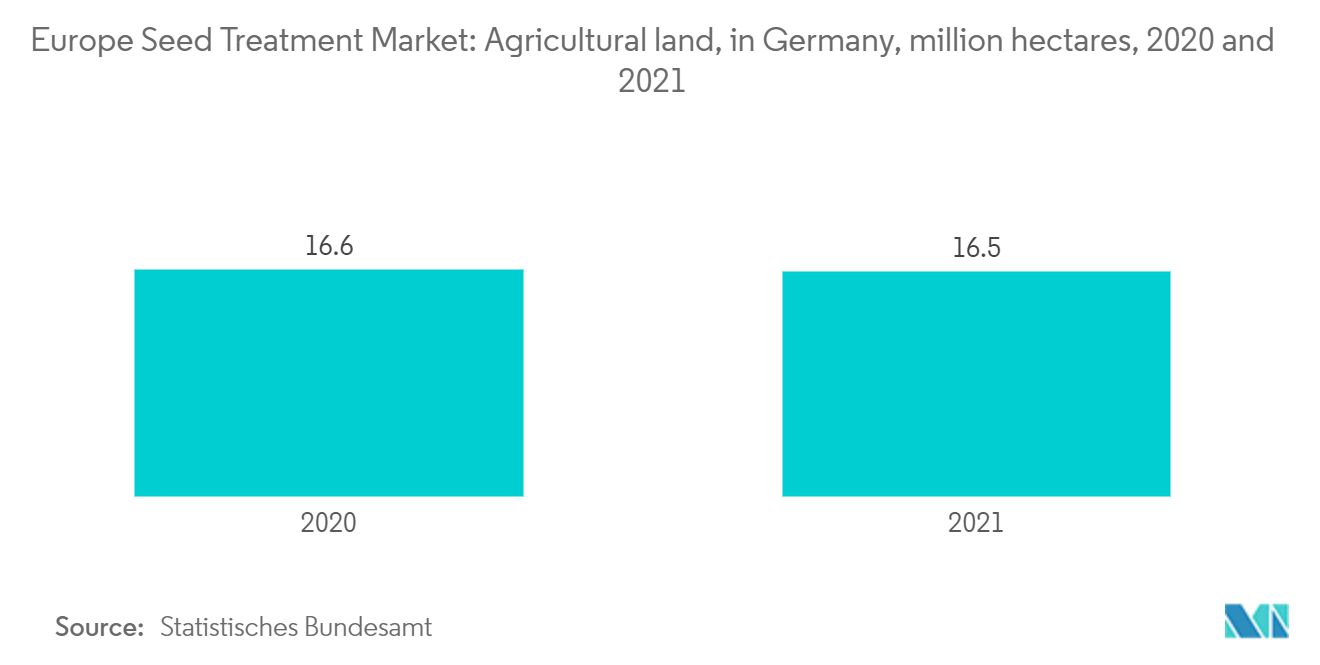

Abnehmende Ackerfläche

Die Anbaufläche der wichtigsten Kulturpflanzen der Region wie Getreide, Körner, Hülsenfrüchte, Obst und Gemüse nimmt von Jahr zu Jahr ab. So wurden nach Angaben des Statistischen Bundesamtes im Jahr 2021 in Deutschland rund 11,66 Millionen Hektar landwirtschaftliche Nutzfläche als Ackerland genutzt, ein Rückgang im Vergleich zu 2020, als es in Deutschland rund 11,69 Millionen Hektar landwirtschaftliche Nutzfläche waren als Ackerland genutzt. Ebenso machen laut Eurostat 52 % der Ackerfläche in Frankreich Getreide an. Der Wert des gesamten Getreideproduktionssektors im Land sank jedoch von 13.012 Millionen Euro (13.377 Millionen US-Dollar) im Jahr 2019 auf 10.574 Millionen Euro (10.871 Millionen US-Dollar) im Jahr 2020. Um der steigenden Nachfrage gerecht zu werden, entscheiden sich Landwirte daher für behandeltes Saatgut den Ertrag trotz der Verringerung der Anbaufläche zu steigern. Darüber hinaus fördern das Verbot von GVO-Saatgut und die Notwendigkeit, die Produktivität zu steigern, die Saatgutbehandlungspraxis

Darüber hinaus sind die wachsende Bevölkerung und die zunehmende inländische und internationale Nachfrage nach solchen Nutzpflanzen in der Region treibende Kräfte für den untersuchten Markt. Die Saatgutbehandlung wird in der Region am häufigsten bei Getreide und Körnern eingesetzt. Damit hat dieses Segment den größten Anteil am gesamten Marktvolumen der Saatgutbehandlung. Daher wird erwartet, dass die geringere Ackerfläche in der Region zu einem Anstieg der Nachfrage nach behandeltem Saatgut führen wird