Marktgröße für Biopestizide in Europa

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 2.39 Milliarden US-Dollar | |

| Marktgröße (2029) | 3.84 Milliarden US-Dollar | |

| Größter Anteil nach Form | Biofungizide | |

| CAGR (2024 - 2029) | 10.19 % | |

| Größter Anteil nach Land | Frankreich | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Europa-Marktanalyse für Biopestizide

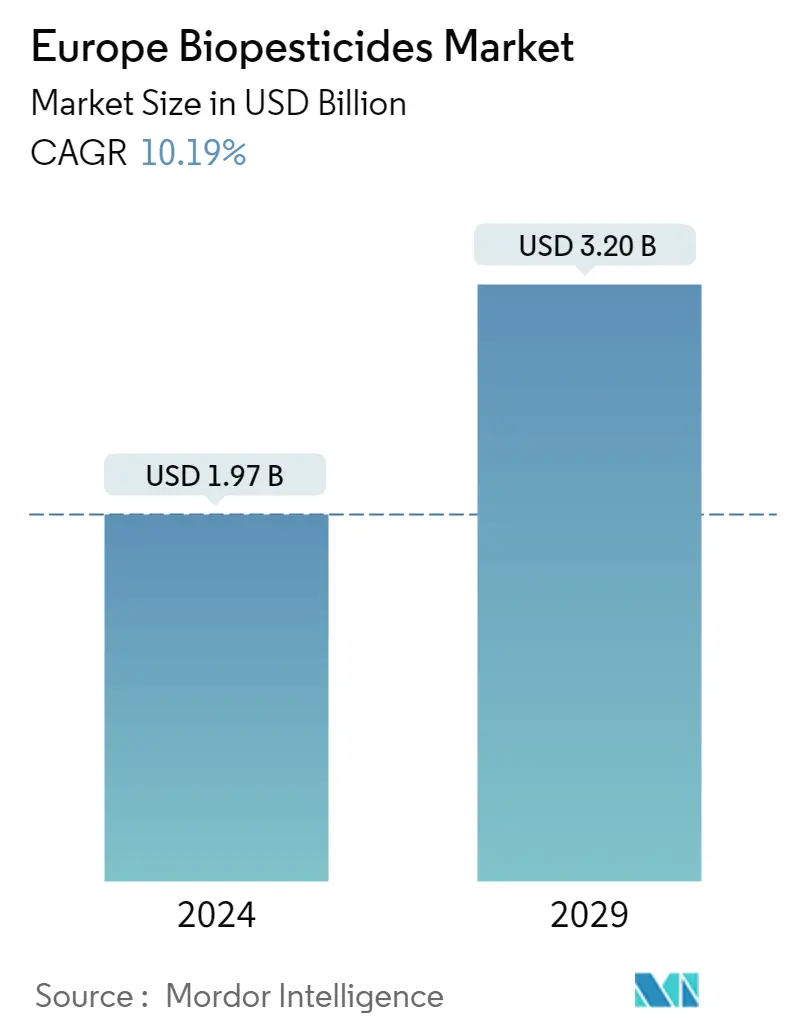

Die Größe des europäischen Marktes für Biopestizide wird im Jahr 2024 auf 1,97 Milliarden US-Dollar geschätzt und soll bis 2029 3,20 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 10,19 % im Prognosezeitraum (2024–2029) entspricht.

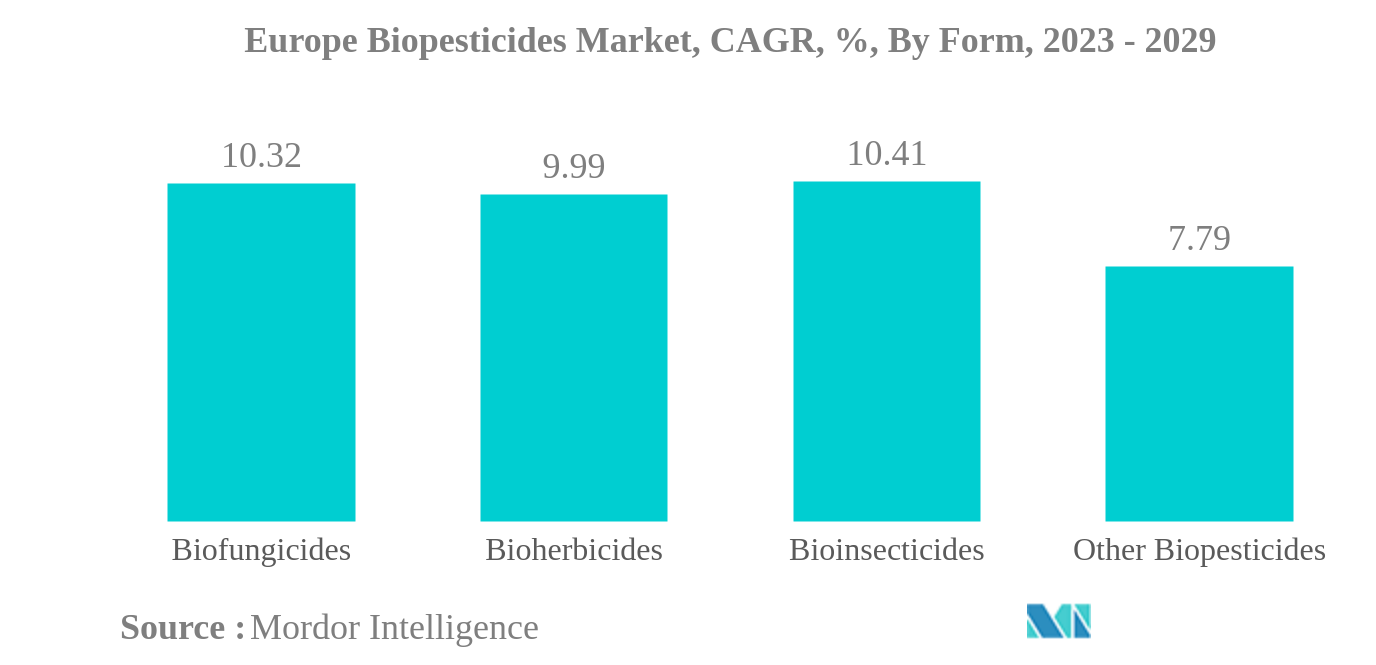

- Biofungizide sind die größte Form Biofungizide sind Formulierungen, die zur Bekämpfung der Aktivität pflanzenpathogener Pilze eingesetzt werden, die Pflanzenkrankheiten verursachen. Biofungizide können mikrobiellen oder botanischen Ursprungs sein.

- Bioinsektizide sind die am schnellsten wachsende Form Bioinsektizide werden aus Pilzen, Bakterien oder Pflanzenextrakten zur Bekämpfung von Schädlingen gewonnen. Feldfrüchte dominierten den Bioinsektizidmarkt mit einem Anteil von 77,9 % im Jahr 2022.

- Reihenkulturen sind die größte Kulturart Weizen, Mais, Mais, Gerste und Hafer sind die wichtigsten Reihenkulturen, die in der europäischen Region angebaut werden. Im Jahr 2022 machten Biofungizide etwa 45,6 % des Marktvolumens aus.

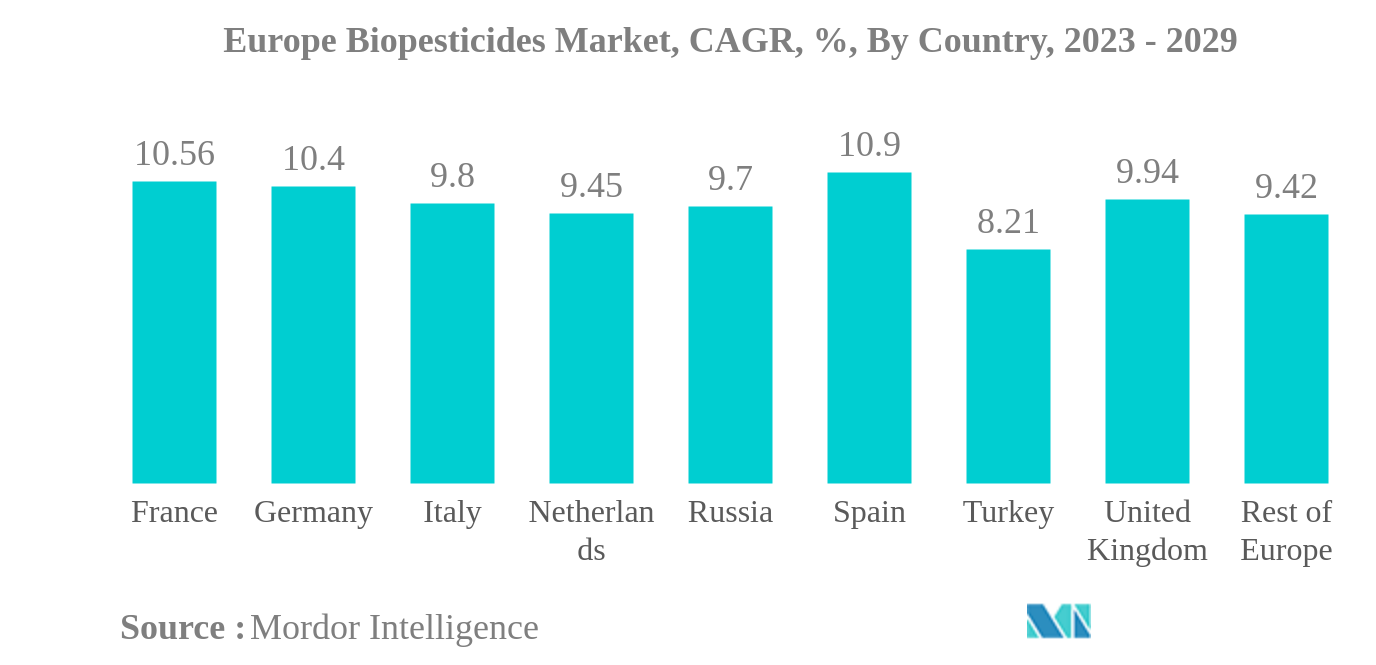

- Frankreich ist das größte Land Frankreich ist der größte Markt für Biopestizide in Europa. Biofungizide sind mit einem Mengenanteil von 49,5 % im Jahr 2022 die am meisten verbrauchte Art im Pflanzenbau.

Biofungizide sind die größte Form

- Biopestizide sind natürlich vorkommende Substanzen oder Wirkstoffe, die von Tieren, Pflanzen, Insekten und Mikroorganismen, einschließlich Bakterien und Pilzen, stammen und zur Bekämpfung landwirtschaftlicher Schädlinge und Infektionen eingesetzt werden. Im Jahr 2022 machte der europäische Biopestizidmarkt wertmäßig etwa 77,9 % des weltweiten Pflanzenschutzmarktes aus.

- Der europäische Marktwert für Biopestizide stieg im historischen Zeitraum (2017–2022) um etwa 31,2 %. Der Marktwert soll bis zum Ende des Prognosezeitraums um etwa 77,9 % steigen und 3,20 Milliarden US-Dollar erreichen. Während die Verbreitung chemischer oder synthetischer Pestizide im Pflanzenschutz anhält, spielen Bedenken hinsichtlich der Gesundheit von Mensch und Tier eine Schlüsselrolle bei der Förderung des Wachstums von Biopestiziden.

- Der Markt für Biopestizide wird von Feldfrüchten dominiert, die einen Anteil von 78,6 % ausmachen und im Jahr 2022 einen Wert von etwa 1,28 Milliarden US-Dollar haben. Die Dominanz der Feldfrüchte ist hauptsächlich auf die große Anbaufläche in der Region zurückzuführen, die etwa 81,2 % ausmacht die gesamte Bio-Anbaufläche im Jahr 2022.

- Biofungizide dominieren den europäischen Biopestizidmarkt. Das Segment hatte im Jahr 2022 einen Marktanteil von 59,3 % im Wert von 971,3 Mio. USD.

- Der europäische Grüne Deal hat sich das anspruchsvolle Ziel gesetzt, den Einsatz und das Risiko chemischer Pestizide bis 2030 um 50 % zu reduzieren. Dabei dürften IPM-Strategien zum Einsatz kommen, die auf einer ganzheitlichen Betrachtung von Agrarökosystemen basieren, mit dem Ziel, Schädlinge und Krankheiten zu entwickeln -resistente Anbausysteme, die hauptsächlich nichtchemische Schädlingsbekämpfungsmaßnahmen einsetzen. Sie fördern außerdem IPM-Instrumente (Integrated Pest Management), die Landwirte bei der Suche nach den erforderlichen Lösungen unterstützen. Es wird erwartet, dass solche Faktoren und der zunehmende Trend der Landwirte, auf ökologischen Landbau umzusteigen, den europäischen Biopestizidmarkt im Prognosezeitraum antreiben werden.

Frankreich ist das größte Land

- Der europäische Markt für Biopestizide könnte in den kommenden Jahren aufgrund einer Verlagerung hin zu nachhaltigen landwirtschaftlichen Praktiken und einer steigenden Nachfrage nach Bio-Produkten wachsen. Frankreich dominierte den Markt mit einem Marktanteil von 19,1 % im Jahr 2022, da französische Landwirte Biopestizide einsetzten, um die Abhängigkeit von chemischen Inputs in der Landwirtschaft zu verringern, was den politischen Zielen des Landes entsprach.

- Italien ist der zweitgrößte Markt für Biopestizide in Europa. Es wird ein Wachstum von 75,2 % prognostiziert, mit einem CAGR von 9,8 % im Prognosezeitraum. Kürzlich hat die Europäische Kommission vier Rechtsakte gebilligt, die das Genehmigungs- und Zulassungsverfahren für biologische Pflanzenschutzmittel, die Mikroorganismen enthalten, vereinfachen. Sie sollen den Landwirten Werkzeuge an die Hand geben, um chemische Pflanzenschutzmittel zu ersetzen und die Ziele des Farm-to-Fork-Konzepts zu unterstützen Strategie.

- Der ökologische Landbau ist ein Schlüsselsektor der EU-Landwirtschaft, mit fast 330.000 Biobauern in der Europäischen Union im Jahr 2019 und einem Anteil von 20 % der landwirtschaftlichen Fläche in den Mitgliedstaaten. Die Farm-to-Fork-Strategie zielt darauf ab, die gesamte landwirtschaftliche Fläche im ökologischen Landbau in der Europäischen Union bis 2030 auf mindestens 25 % zu erhöhen und so Möglichkeiten für nachhaltige Alternativen zur Bekämpfung von Pflanzenschädlingen zu schaffen.

- Die steigenden Produkteinführungen und die staatliche Unterstützung für den Einsatz von Biopestiziden dürften in den kommenden Jahren erhebliche Auswirkungen auf den Markt haben und das Potenzial für weiteres Wachstum und Innovation bei nachhaltigen landwirtschaftlichen Lösungen bieten. Während sich der Markt weiterentwickelt, müssen die Akteure der Branche mit den sich ändernden Verbraucherpräferenzen und regulatorischen Anforderungen Schritt halten und in Forschung und Entwicklung investieren, um der wachsenden Nachfrage nach nachhaltigen landwirtschaftlichen Lösungen gerecht zu werden.

Überblick über die europäische Biopestizidindustrie

Der europäische Markt für Biopestizide ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 2,67 % einnehmen. Die Hauptakteure in diesem Markt sind Certis USALLC, Corteva Agriscience, Koppert Biological Systems Inc., Seipasa, SA und Valent Biosciences LLC (alphabetisch sortiert).

Europas Marktführer für Biopestizide

Certis U.S.A. L.L.C.

Corteva Agriscience

Koppert Biological Systems Inc.

Seipasa, SA

Valent Biosciences LLC

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Europa-Marktnachrichten für Biopestizide

- Oktober 2022 Seipasa bringt sein neues fortschrittliches biofungizides Produkt Fungisei in Frankreich auf den Markt, nachdem es von der Europäischen Kommission pflanzengesundheitlich registriert wurde.

- September 2022 Corteva Agriscience unterzeichnet eine Vereinbarung zur Übernahme von Symborg, einem auf biologische Produkte spezialisierten Unternehmen, als Teil seiner Strategie zur Erweiterung seines biologischen Portfolios. Der Schritt zielte darauf ab, Corteva Agriscience dabei zu helfen, sein Ziel zu erreichen, weltweit führend auf dem Markt für landwirtschaftliche Biologika zu werden.

- Juni 2022 Certis Biologicals und Novozymes, zwei führende landwirtschaftliche Biotechnologieunternehmen, haben zusammengearbeitet, um neue Technologien für die hochwirksame Bekämpfung von Pilzkrankheiten zu entwickeln. Diese Zusammenarbeit wird den Reihenkulturanbauern neue Lösungen bieten.

Europa-Marktbericht für Biopestizide – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Fläche im biologischen Anbau

- 4.2 Pro-Kopf-Ausgaben für Bio-Produkte

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Bilden

- 5.1.1 Biofungizide

- 5.1.2 Bioherbizide

- 5.1.3 Bioinsektizide

- 5.1.4 Andere Biopestizide

- 5.2 Erntetyp

- 5.2.1 Geldernten

- 5.2.2 Gartenbaukulturen

- 5.2.3 Reihenkulturen

- 5.3 Land

- 5.3.1 Frankreich

- 5.3.2 Deutschland

- 5.3.3 Italien

- 5.3.4 Niederlande

- 5.3.5 Russland

- 5.3.6 Spanien

- 5.3.7 Truthahn

- 5.3.8 Großbritannien

- 5.3.9 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Andermatt Group AG

- 6.4.2 Atlántica Agrícola

- 6.4.3 Biolchim SPA

- 6.4.4 Bionema

- 6.4.5 Certis U.S.A. L.L.C.

- 6.4.6 Corteva Agriscience

- 6.4.7 Koppert Biological Systems Inc.

- 6.4.8 Lallemand Inc.

- 6.4.9 Seipasa, SA

- 6.4.10 Valent Biosciences LLC

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON AGRAR-BIOLOGIKA

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Biopestizidindustrie in Europa

Biofungizide, Bioherbizide und Bioinsektizide werden als Segmente nach Formular abgedeckt. Cash Crops, Gartenbaukulturen und Reihenkulturen werden als Segmente nach Kulturart abgedeckt. Frankreich, Deutschland, Italien, Niederlande, Russland, Spanien, Türkei und Vereinigtes Königreich werden als Segmente nach Ländern abgedeckt.| Biofungizide |

| Bioherbizide |

| Bioinsektizide |

| Andere Biopestizide |

| Geldernten |

| Gartenbaukulturen |

| Reihenkulturen |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Russland |

| Spanien |

| Truthahn |

| Großbritannien |

| Rest von Europa |

| Bilden | Biofungizide |

| Bioherbizide | |

| Bioinsektizide | |

| Andere Biopestizide | |

| Erntetyp | Geldernten |

| Gartenbaukulturen | |

| Reihenkulturen | |

| Land | Frankreich |

| Deutschland | |

| Italien | |

| Niederlande | |

| Russland | |

| Spanien | |

| Truthahn | |

| Großbritannien | |

| Rest von Europa |

Marktdefinition

- DURCHSCHNITTLICHE DOSIERRATE - Dabei handelt es sich um die durchschnittliche Menge an ausgebrachten Biopestiziden pro Hektar Ackerland in der jeweiligen Region/dem jeweiligen Land.

- PFLANZENART - Reihenkulturen Getreide, Hülsenfrüchte, Ölsaaten und Futterpflanzen, Gartenbau Obst und Gemüse, Nutzpflanzen Plantagenkulturen und Gewürze.

- FUNKTIONEN - Biopestizide

- Markteinschätzungsebene - Marktschätzungen für verschiedene Arten von Biopestiziden wurden auf Produktebene durchgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.