Marktanalyse für Aquafutter in Europa

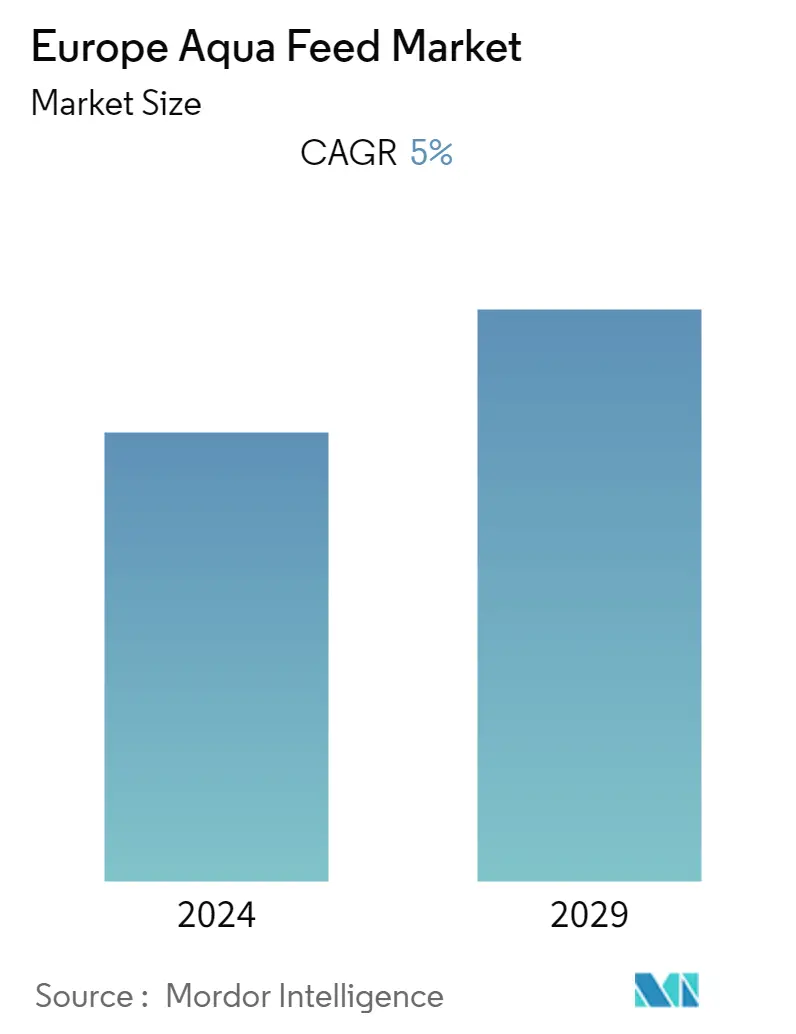

Der europäische Markt für Aquarienfutter wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,0 % verzeichnen.

- Der europäische Aquafeed-Markt ist im Vergleich zu anderen Regionen wie der Asien-Pazifik-Region und Nordamerika recht klein. Aufgrund strenger Vorschriften und steigender Rohstoffpreise besteht in naher Zukunft das Potenzial für ein stetiges Wachstum. Das Wachstum des europäischen Aquafeed-Marktes wird hauptsächlich durch eine Zunahme der Fischzucht und die Einführung neuer Arten, Programme und Strategien zur Förderung der Aquakultur durch die Europäische Kommission sowie den erhöhten Konsum von Meeresfrüchten aufgrund des zunehmenden Bewusstseins für ihre gesundheitlichen Vorteile vorangetrieben.

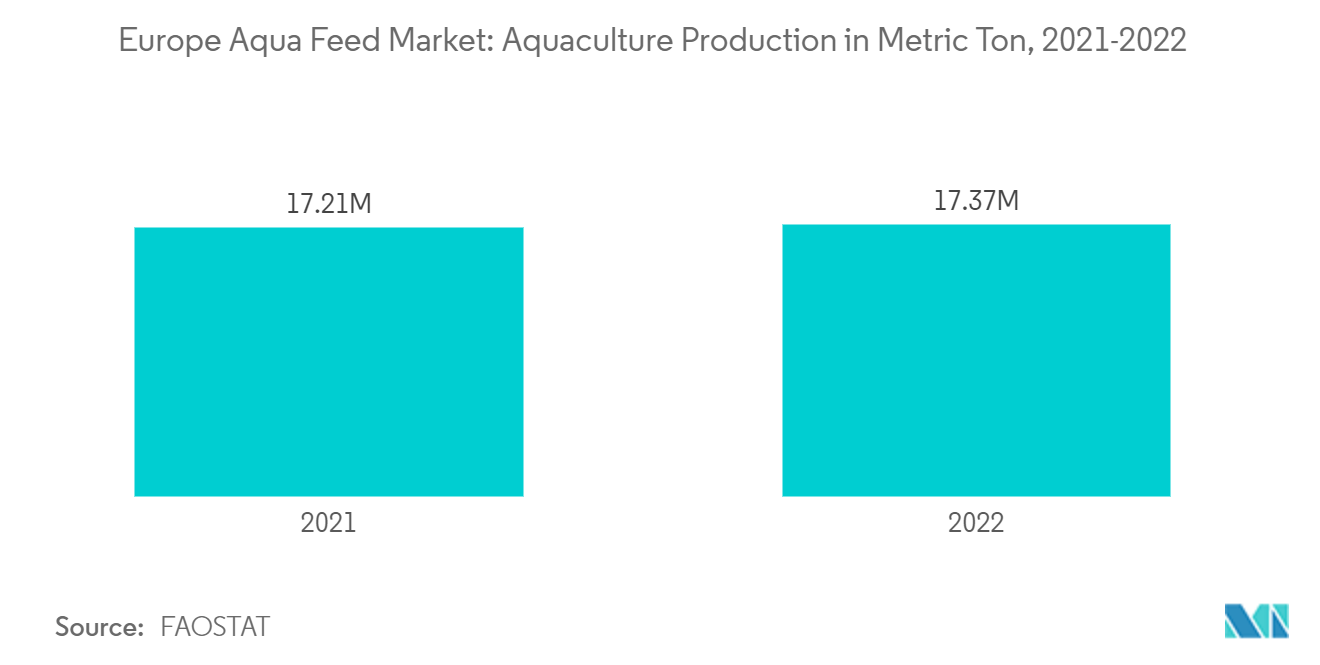

- Die gesamte Aquakulturproduktion in Europa betrug im Jahr 2022 17,4 Millionen Tonnen, was einem Anstieg von 1,4 % gegenüber 2019 entspricht. Die Produktionssteigerung führt zu einer erhöhten Nachfrage nach Futtermitteln und treibt damit den Markt an.

- Aquakulturarten benötigen für hochwertige Produkte einen hohen Proteingehalt in Futtermitteln wie Fischmehl. Nachhaltige Aquakulturpraktiken sind aufgrund des Gehalts an pflanzlichen Proteinen wie Pangasius djambal und Pangasianodon hypophthalmus sowie Sojabohnenmehl wirksam, was voraussichtlich die Nachfrage nach Futtermitteln auf dem Markt steigern wird.

Markttrends für Aquafutter in Europa

Anstieg des Konsums von Meeresfrüchten mit steigendem Bewusstsein für deren gesundheitliche Vorteile

- Der Konsum von Meeresfrüchten ist in der gesamten Region stetig gestiegen. Bevölkerungswachstum, Urbanisierung, Demografie, Einkommen, Preise sowie Umwelt- und Gesundheitsbedenken sind Schlüsselfaktoren, die das Ausmaß und die Art des Fischkonsums beeinflussen. Dies steigert die Nachfrage nach dem Aquafuttermarkt.

- Meeresfrüchte sind nahrhaft und enthalten lebenswichtige Nährstoffe für Gesundheit und Wohlbefinden in jedem Alter. Es ist eine reichhaltige Quelle an Vitaminen, Proteinen, Mineralien und essentiellen Fettsäuren. Fisch und Schalentiere liefern die Nährstoffe, Vitamine und Omega-3-Fettsäuren, die für starke Knochen, die Entwicklung des Gehirns sowie ein gesundes Herz und Immunsystem unerlässlich sind. Ein zunehmendes Bewusstsein für diese Faktoren steigert den regionalen Konsum und kurbelt damit die Produktion an.

- In Europa ist Fisch die wichtigste in der Aquakultur produzierte und konsumierte Art. Thunfisch, Lachs und Kabeljau waren die am stärksten nachgefragten Arten auf dem Markt. Aus den jüngsten Zahlen geht hervor, dass in Europa eine große Chance besteht, auf der aktuellen Dynamik aufzubauen und weiter zu wachsen. Es wird erwartet, dass der erhöhte Pro-Kopf-Verbrauch von Aquakulturprodukten und die mit Meeresfrüchteprodukten verbundenen Vorteile die kommerzielle Aquakulturproduktion im Land intensivieren werden. Es wird erwartet, dass dieser Faktor den Aquafeed-Markt in Zukunft antreiben wird.

Das Fischsegment dominiert den Markt

- Fische sind die wichtigsten in der europäischen Region produzierten Aquakulturarten. Im Jahr 2022 betrug die gesamte Fischproduktion 15,6 Millionen Tonnen, was einem Anstieg von 1,8 % gegenüber 2019 entspricht. Eine Steigerung der Fischproduktion beflügelt den Fischfuttermarkt in der Region. Die Fischproduktion in der Region machte 89,9 % der gesamten Aquakulturproduktion aus. Daher dominiert das Fischsegment den Markt. Die Fischerei wird immer mehr zu einer Hauptquelle für Proteine, Devisen, Lebensunterhalt und das Wohlergehen der Bevölkerung in der Region.

- Spanien, Frankreich, Italien und Griechenland sind die großen europäischen Länder, die mengenmäßig den meisten Fisch produzieren. Trotz der Vielfalt der Aquakultur konzentriert sich die europäische Region hauptsächlich auf einige wenige Arten. Die wichtigsten sind Muscheln, Lachs, Dorade, Regenbogenforelle, Seebarsch, Austern und Karpfen.

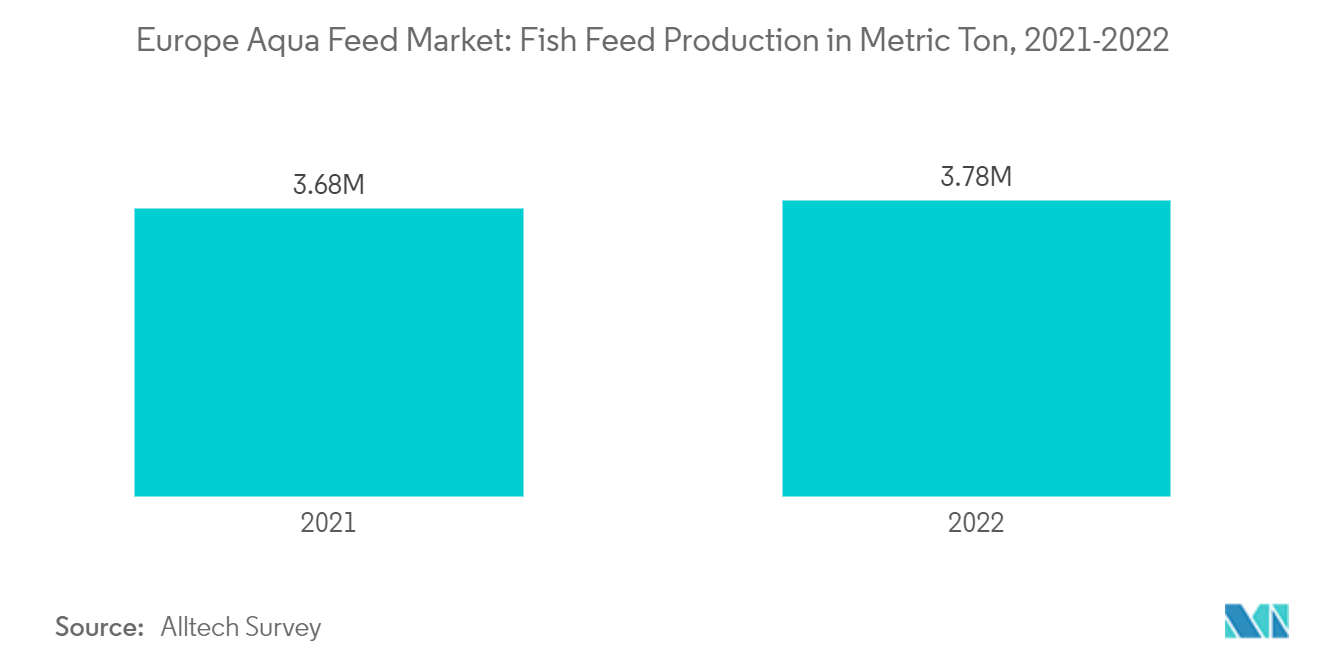

- Das Unterscheidungsmerkmal, das die Fischfutterindustrie in der europäischen Region kennzeichnet, ist die kontinuierliche Erforschung und Berücksichtigung alternativer Proteinquellen wie Fischreste, Insekten und andere auf Wirbellosen basierende Inhaltsstoffe in Fischfutter. Auf Europa entfielen 8,9 % der weltweiten Fischfutterproduktion mit einem Produktionsvolumen von 3,8 Millionen Tonnen im Jahr 2022, ein deutlicher Anstieg gegenüber 3,3 Millionen Tonnen im Jahr 2018. Der Anstieg der Futterproduktionsmenge ist auf den entsprechenden Anstieg zurückzuführen Fischproduktion in der Region.

Überblick über die Aquafutterindustrie in Europa

Der europäische Markt für Aquafutter ist relativ konsolidiert, wobei die Hauptakteure einen erheblichen Marktanteil halten. Alltech, Nutreco NV, Cargill Inc., Biomar Group und Aller Aqua Group sind einige wichtige Akteure in dieser Region. Die Einführung neuer Produkte, Partnerschaften und Erweiterungen gehören zu den wichtigsten Strategien dieser Akteure, um ihre Position auf dem Markt zu stärken.

Europas Marktführer für Aquafutter

-

Alltech

-

BioMar Group

-

Cargill, Inc.

-

Nutreco N.V.

-

Inve Aquaculture

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum europäischen Aquafuttermarkt

- November 2022 Der norwegische RAS-Forellenzüchter Hima Seafood unterzeichnete einen Fünfjahresvertrag mit Skretting Norwegen als Hauptfutterlieferant für die Forellenproduktion, die 2023 in Rjukan in Telemark aufgenommen wird

- August 2022 Skretting hat sich mit eniferBio zusammengetan, um die zukünftigen Schritte zum Testen des PEKILO-Proteins in Atlantischem Lachs und Regenbogenforelle zu stärken. Dieser alle zwei Jahre stattfindende Wettbewerb würdigt die besten bahnbrechenden Innovationen in der Aquakultur.

- September 2021 Das Freshwater Institute des Conservation Fund und Cargill haben sich zusammengetan, um Futtermittel für die wachsende landbasierte Aquakulturindustrie zu bewerten und zu verbessern. Die Partnerschaft bestätigte die Wirksamkeit der neuen Diät von Cargill für Atlantischen Lachs.

Segmentierung der Aquafutterindustrie in Europa

Aquafeed ist eine Mischung aus Rohstoffen, Zusatzstoffen und anderen Nahrungsergänzungsmitteln, die aus natürlichen oder synthetischen Quellen stammen und in Form von Pellets, Granulat und Pulver an Zuchtfische verfüttert werden. Aquafeed wird hauptsächlich aus Getreide, Fischmehl, Nahrungsergänzungsmitteln und anderen Zutaten gewonnen.

Der europäische Aquafeed-Markt ist nach Typ (Fischfutter, Krebstierfutter, Weichtierfutter und anderes Aquafeed), Zutaten (Getreide, Fischmehl, Nahrungsergänzungsmittel und andere Zutaten) und Geografie (Deutschland, Frankreich, Italien, Spanien, Vereinigtes Königreich, Norwegen, übriges Europa).

Der Bericht bietet die Marktgröße und Prognosen in Bezug auf den Wert in Mio. USD für alle oben genannten Segmente.

| Fischfutter | Karpfen |

| Lachs | |

| Tilapia | |

| Wels | |

| Andere Fischarten | |

| Krebstierfutter | Garnele |

| Andere Krebstiere | |

| Molluskenfutter | |

| Anderes Aquafutter |

| Getreide |

| Fischmahlzeit |

| Ergänzungen |

| Andere Zutaten |

| Deutschland |

| Frankreich |

| Italien |

| Spanien |

| Großbritannien |

| Norwegen |

| Rest von Europa |

| Typ | Fischfutter | Karpfen |

| Lachs | ||

| Tilapia | ||

| Wels | ||

| Andere Fischarten | ||

| Krebstierfutter | Garnele | |

| Andere Krebstiere | ||

| Molluskenfutter | ||

| Anderes Aquafutter | ||

| Nach Zutat | Getreide | |

| Fischmahlzeit | ||

| Ergänzungen | ||

| Andere Zutaten | ||

| Nach Land | Deutschland | |

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Großbritannien | ||

| Norwegen | ||

| Rest von Europa | ||

Häufig gestellte Fragen zur Aquafutter-Marktforschung in Europa

Wie groß ist der Aquafuttermarkt in Europa derzeit?

Der europäische Aquafuttermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Aquafuttermarkt?

Alltech, BioMar Group, Cargill, Inc., Nutreco N.V., Inve Aquaculture sind die größten Unternehmen, die auf dem europäischen Aquafuttermarkt tätig sind.

Welche Jahre deckt dieser europäische Aquafuttermarkt ab?

Der Bericht deckt die historische Marktgröße des europäischen Aquafuttermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die europäische Marktgröße für Aquafutter für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der europäischen Aquafutterindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Aqua Feed in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Europa-Aqua-Feed-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.