Marktgröße für Molkenproteinzutaten in Europa

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 427.7 Millionen US-Dollar | |

| Marktgröße (2029) | 554.3 Millionen US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 4.81 % | |

| Größter Anteil nach Land | Großbritannien | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Molkenproteinzutaten in Europa

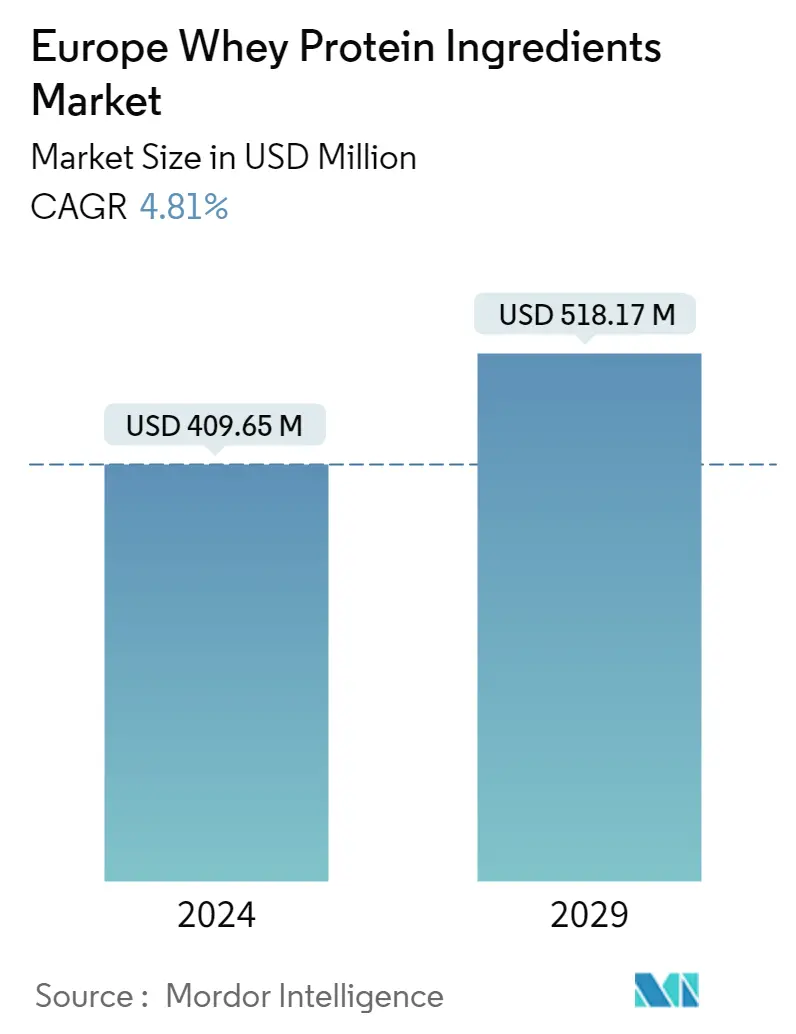

Die Marktgröße für Molkenproteinzutaten in Europa wird im Jahr 2024 auf 409,65 Millionen US-Dollar geschätzt und soll bis 2029 518,17 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,81 % im Prognosezeitraum (2024–2029) entspricht.

Der zunehmende Fitnesstrend bei der jungen Bevölkerung führte zu einem Anstieg des Marktanteils von Nahrungsergänzungsmitteln in der gesamten Region

- Im Jahr 2022 blieben Lebensmittel und Getränke der größte Verbraucher des Molkenproteinsegments in Europa. Der größere Anteil des Segments wurde vor allem durch seine Untersegmente wie Snacks, Backwaren und Getränke erzielt, die im Jahr 2022 einen Volumenanteil von 37 % hatten. In der Kategorie Snacks erwogen im Jahr 2021 46 % der europäischen Verbraucher Proteinriegel gesunde Snacks, und 16 % der Verbraucher verwendeten einmal pro Woche proteinangereicherte Snacks wie Proteinriegel, -pulver, Müsli und Pfannkuchen. Diese Nachfrage treibt den Molkenproteinmarkt in der Kategorie Snacks an und es wird prognostiziert, dass er im Prognosezeitraum eine jährliche Wachstumsrate von 2,30 % nach Wert verzeichnen wird.

- Im Zuge der landesweiten Lockdowns zur Eindämmung der Ausbreitung des Coronavirus kam es auf dem Markt zu einer Abwanderung der Verbraucher von der Gastronomie hin zum Einzelhandel. Die Verbraucher engagierten sich für den Großeinkauf von Lebensmitteln, was den Anteil des Lebensmittel- und Getränkesegments im Jahr 2022 steigerte. Die Molkenproteinnachfrage in diesem Segment stieg im Jahr 2022 um 12 %, was etwa dem Vierfachen der Wachstumsrate des Vorjahres entspricht.

- Auf den Lebensmittel- und Getränkemarkt folgte das Segment Nahrungsergänzungsmittel, das hauptsächlich vom Untersegment Sport-/Leistungsernährung angetrieben wurde. Im Jahr 2022 stammten etwa 80 % des im Nahrungsergänzungsmittelbereich konsumierten Molkenproteins allein aus der Sporternährung. In Europa betrug die Gesamtzahl der Fitnessclubs im Jahr 2021 63.173. Sport ist für viele Verbraucher zu einem Bestandteil eines aktiven, gesunden Lebensstils geworden. Diese aktive Lebensweise hat Auswirkungen auf die explosionsartige Zunahme der Nutzung von Fitnessstudios und des Konsums von Sporternährungsprodukten. Die Ergänzung mit Molkenprotein reduziert Muskelschäden und erleichtert die Muskelregeneration nach anstrengendem Training, wodurch die sportliche Leistung unterstützt wird.

Die Neigung der Verbraucher zu funktionellen Getränken hat zu einer höheren Nachfrage nach Molkenproteinzutaten geführt

- Nach Ländern behielt das Vereinigte Königreich im Jahr 2022 seine Spitzenposition auf dem Markt, gemessen am Volumen. Die Nachfrage nach Molkenprotein im Land wird hauptsächlich durch eine wachsende Zahl von Fitnessbegeisterten und einen starken Zustrom von Verbrauchern in Fitnessstudios und Fitnessclubs angeführt. Im Jahr 2021 hatten beispielsweise 10,3 Millionen Menschen eine Mitgliedschaft im Fitnessstudio, was über 15 % der gesamten britischen Bevölkerung ausmacht. Dies spiegelt die im Laufe der Jahre zunehmende Abhängigkeit der Verbraucher von leistungssteigernden Nahrungsergänzungsmitteln wider. Der Molkenproteinmarkt im Vereinigten Königreich wird stark von der Nahrungsergänzungsmittelindustrie (64 %) angetrieben, die im Jahr 2022 einen erheblichen Anteil hatte, gefolgt von der Lebensmittel- und Getränkeindustrie (33,1 %). Somit wurde die Verwendung von Molkenprotein hauptsächlich im Sport beobachtet Ernährung aufgrund der zunehmenden Zahl von Fitnessbegeisterten und Fitnessclubs.

- Deutschland war 2022 ein weiteres führendes Land auf dem Markt, getrieben durch den hohen Proteinkonsum in der Lebensmittel- und Getränkeindustrie. Getränke sind das am schnellsten wachsende Teilsegment mit einer erwarteten CAGR von 7,09 % im Prognosezeitraum. Die Nachfrage nach Molkenprotein in Getränken steigt mit dem wachsenden Gesundheitsbewusstsein im Land. Produkte wie Proteinwasser und Energiegetränke werden zum Trend, da Verbraucher sich dafür entscheiden, von kohlensäurehaltigen Getränken auf gesündere Optionen umzusteigen.

- Die Türkei ist das am schnellsten wachsende Land für Molkenprotein und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6,02 % verzeichnen. Die Einstellung zu gesunder Ernährung liegt bei der Mehrheit der Teilnehmer auf einem hohen und idealen Niveau. Insbesondere Produkte mit Molkenprotein haben aufgrund ihrer gesundheitlichen Vorteile an Bedeutung gewonnen. Der boomende Trend zu gesunden Lebensmitteln im Land hat zu einer erheblichen Nachfrage nach Zutaten wie Molkenprotein geführt.

Markttrends für Molkenproteinzutaten in Europa

- Die Marktreife und sinkende Geburtenraten sind für das langsame Wachstum verantwortlich

- Der starke Einfluss des Einzelhandelssektors unterstützt das Marktwachstum

- Gesunde Trends bei Getränken wirken sich auf das Marktwachstum aus

- Nachhaltige und innovative Verpackungstrends beeinflussen den Markt für Frühstückscerealien

- Die Vorlieben der Verbraucher verlagern sich hin zu Premium-Gewürzen und Soßen, weg von verpackten Suppen

- Innovationen bei Schokolade steigern den Umsatz

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Die wachsende Nachfrage nach ernährungsspezifischen Diäten könnte die Marktnachfrage ankurbeln

- Innovationen bei Produktformulierungen haben auf dem Markt einen größeren Spielraum

- Ein-Kopf-Haushalte treiben den RTE/RTC-Markt voran

- Gesünderes Naschen dürfte den Markt ankurbeln

- Erhöhte Fleischproduktion, um das Marktwachstum voranzutreiben

- Natürliche und biologische Produkte erobern den Markt

- Der steigende Verbrauch tierischer Proteine eröffnet Chancen für wichtige Akteure im Zutatensektor

Überblick über die europäische Molkenproteinzutaten-Branche

Der europäische Markt für Molkenproteinzutaten ist ziemlich konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 86,43 % einnehmen. Die Hauptakteure in diesem Markt sind Agrial Enterprise, Arla Foods amba, Glanbia PLC, Groupe Lactalis und Koninklijke FrieslandCampina NV (alphabetisch sortiert).

Europas Marktführer für Molkenproteinzutaten

Agrial Enterprise

Arla Foods amba

Glanbia PLC

Groupe Lactalis

Koninklijke FrieslandCampina N.V.

Other important companies include Carbery Food Ingredients Limited, Lactoprot Deutschland GmbH, MEGGLE GmbH & Co. KG, Morinaga Milk Industry Co. Ltd, Sodiaal Union SCA.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für europäische Molkenproteinzutaten

- November 2021 Lactalis Ingredients bringt neue proteinreiche Produktkonzepte auf den Markt, die Pronativ® Native Micellar Casein und Pronativ® Native Whey Protein verwenden. Einige der abgeleiteten Konzepte sind proteinreiche Shakes und proteinreiche Puddings.

- August 2021 Arla Foods bringt seine neue Molkenprotein-Zutatenlösung Nutrilac CH-7694 auf den Markt, die angeblich den Frischkäse-Herstellungsprozess auf nur 30 Minuten verkürzt und gleichzeitig die Ausbeute erhöht.

- Juli 2021 Die MILEI GmbH, eine hundertprozentige Tochtergesellschaft von Morinaga, die 1972 als japanisch-deutsches Joint Venture gegründet wurde, hat ihr neues Gebäude für die kommerzielle Produktion aller ihrer Produkte fertiggestellt und eröffnet.

Europa-Marktbericht für Molkenproteinzutaten – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Frankreich

- 3.4.2 Deutschland

- 3.4.3 Italien

- 3.4.4 Großbritannien

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Bilden

- 4.1.1 Konzentrate

- 4.1.2 Hydrolysiert

- 4.1.3 Isoliert

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.6 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.7 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Belgien

- 4.3.2 Frankreich

- 4.3.3 Deutschland

- 4.3.4 Italien

- 4.3.5 Niederlande

- 4.3.6 Russland

- 4.3.7 Spanien

- 4.3.8 Truthahn

- 4.3.9 Großbritannien

- 4.3.10 Rest von Europa

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Agrial Enterprise

- 5.4.2 Arla Foods amba

- 5.4.3 Carbery Food Ingredients Limited

- 5.4.4 Glanbia PLC

- 5.4.5 Groupe Lactalis

- 5.4.6 Koninklijke FrieslandCampina N.V.

- 5.4.7 Lactoprot Deutschland GmbH

- 5.4.8 MEGGLE GmbH & Co. KG

- 5.4.9 Morinaga Milk Industry Co. Ltd

- 5.4.10 Sodiaal Union SCA

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Branchensegmentierung für Molkenproteinzutaten in Europa

Konzentrate, Hydrolysate und Isolate werden durch Form als Segmente abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Belgien, Frankreich, Deutschland, Italien, Niederlande, Russland, Spanien, Türkei und Vereinigtes Königreich werden als Segmente nach Ländern abgedeckt.

- Im Jahr 2022 blieben Lebensmittel und Getränke der größte Verbraucher des Molkenproteinsegments in Europa. Der größere Anteil des Segments wurde vor allem durch seine Untersegmente wie Snacks, Backwaren und Getränke erzielt, die im Jahr 2022 einen Volumenanteil von 37 % hatten. In der Kategorie Snacks erwogen im Jahr 2021 46 % der europäischen Verbraucher Proteinriegel gesunde Snacks, und 16 % der Verbraucher verwendeten einmal pro Woche proteinangereicherte Snacks wie Proteinriegel, -pulver, Müsli und Pfannkuchen. Diese Nachfrage treibt den Molkenproteinmarkt in der Kategorie Snacks an und es wird prognostiziert, dass er im Prognosezeitraum eine jährliche Wachstumsrate von 2,30 % nach Wert verzeichnen wird.

- Im Zuge der landesweiten Lockdowns zur Eindämmung der Ausbreitung des Coronavirus kam es auf dem Markt zu einer Abwanderung der Verbraucher von der Gastronomie hin zum Einzelhandel. Die Verbraucher engagierten sich für den Großeinkauf von Lebensmitteln, was den Anteil des Lebensmittel- und Getränkesegments im Jahr 2022 steigerte. Die Molkenproteinnachfrage in diesem Segment stieg im Jahr 2022 um 12 %, was etwa dem Vierfachen der Wachstumsrate des Vorjahres entspricht.

- Auf den Lebensmittel- und Getränkemarkt folgte das Segment Nahrungsergänzungsmittel, das hauptsächlich vom Untersegment Sport-/Leistungsernährung angetrieben wurde. Im Jahr 2022 stammten etwa 80 % des im Nahrungsergänzungsmittelbereich konsumierten Molkenproteins allein aus der Sporternährung. In Europa betrug die Gesamtzahl der Fitnessclubs im Jahr 2021 63.173. Sport ist für viele Verbraucher zu einem Bestandteil eines aktiven, gesunden Lebensstils geworden. Diese aktive Lebensweise hat Auswirkungen auf die explosionsartige Zunahme der Nutzung von Fitnessstudios und des Konsums von Sporternährungsprodukten. Die Ergänzung mit Molkenprotein reduziert Muskelschäden und erleichtert die Muskelregeneration nach anstrengendem Training, wodurch die sportliche Leistung unterstützt wird.

| Konzentrate |

| Hydrolysiert |

| Isoliert |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Belgien |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Russland |

| Spanien |

| Truthahn |

| Großbritannien |

| Rest von Europa |

| Bilden | Konzentrate | ||

| Hydrolysiert | |||

| Isoliert | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Belgien | ||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.