Marktanalyse für Veterinärimpfstoffe in Europa

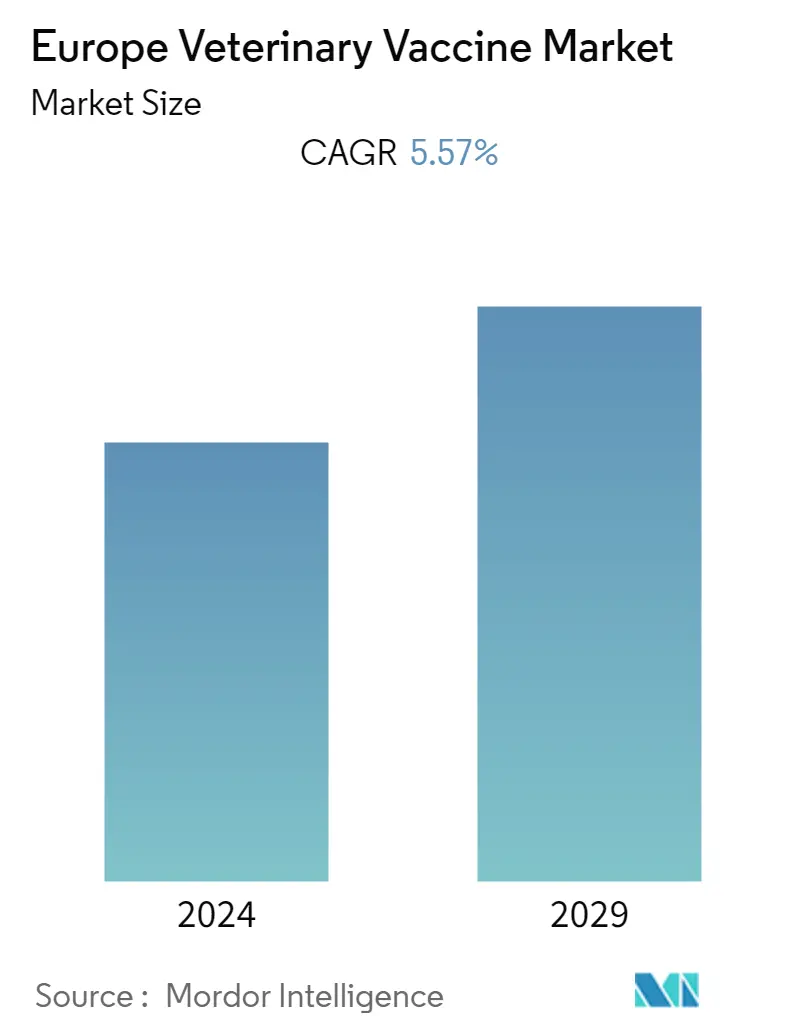

Es wird erwartet, dass der europäische Markt für Veterinärimpfstoffe im Prognosezeitraum eine jährliche Wachstumsrate von 5,57 % verzeichnen wird.

Das Auftreten von COVID-19 wirkte sich in den ersten Tagen der Pandemie auf den europäischen Markt für Veterinärimpfstoffe aus, da die Regierung strenge Sperrbeschränkungen zur Eindämmung der Ausbreitung von COVID-19 verhängte, was zu einem Rückgang der Nachfrage nach Veterinärimpfstoffen führte in Europa. Allerdings erholt sich der Markt seit der Aufhebung der Lockdown-Beschränkungen in der europäischen Region, da die Fälle von COVID-19 zurückgehen und die Nachfrage nach Veterinärimpfstoffen in Europa steigt, was das Wachstum des Marktes über die Prognose hinaus ankurbelt Zeitraum.

Die Schlüsselfaktoren, die das Wachstum dieses Marktes vorantreiben, sind das zunehmende Auftreten von Tierkrankheiten, Initiativen verschiedener Regierungsbehörden und Tierverbände sowie die Strategien der wichtigsten Marktteilnehmer in der europäischen Region. Laut einem im November 2021 veröffentlichten NCBI-Artikel lag die Inzidenz von Cryptosporidium, das Kühe befällt, beispielsweise in Belgien bei 25,7 %, in Frankreich bei 24,9 % und in den Niederlanden bei 20,8 %. In dem Bericht wurde auch erwähnt, dass insgesamt 93 % der landwirtschaftlichen Betriebe in Westeuropa Cryptosporidium-positiv waren. Es wird erwartet, dass eine derart hohe Inzidenz von Tierkrankheiten einer der entscheidenden Faktoren für das Wachstum des Marktes im Prognosezeitraum sein wird.

Darüber hinaus wurden nach Angaben der Regierung des Vereinigten Königreichs im Mai 2022 in Europa fast 1.832 Fälle von Afrikanischer Schweinepest bei Hausschweinen registriert. Es wird erwartet, dass eine solche Belastung durch Infektionskrankheiten bei Tieren in der gesamten europäischen Region die Nachfrage nach Veterinärimpfstoffen erhöhen und so zum Wachstum des Marktes im Prognosezeitraum beitragen wird. Auch die zunehmenden Produktentwicklungen der Marktteilnehmer in Europa dürften im Prognosezeitraum zum Marktwachstum beitragen. Beispielsweise erhielt Boehringer Ingelheim im September 2021 eine positive Stellungnahme der Europäischen Union für den kombinierten Einsatz von Ingelvac CircoFLEX und Ingelvac PRRSFLEX EU für das Gesundheitsmanagement von Schweinen. Die kombinierte Verabreichung beider Impfstoffe stellt eine Innovation im Gesundheitsmanagement von Schweinen dar.

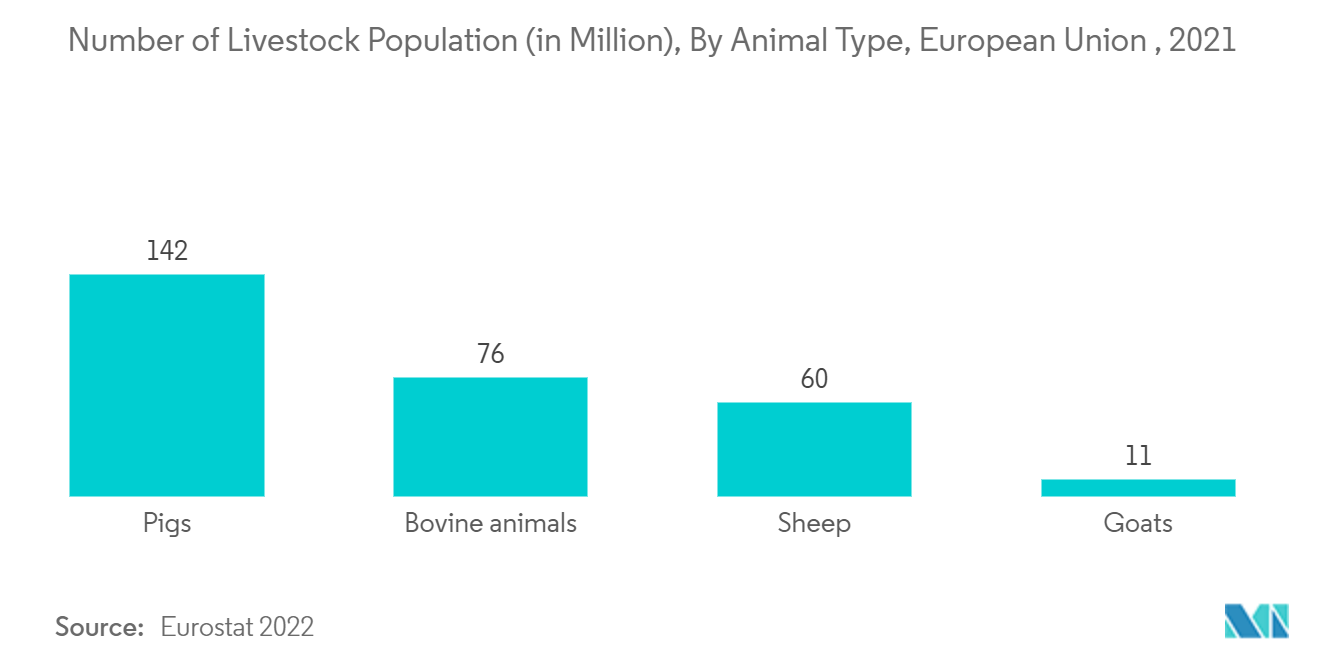

Ebenso wird erwartet, dass die große Größe des Vieh- und Rinderbestands in der europäischen Region zur wachsenden Nachfrage nach Veterinärimpfstoffen beitragen und so das Marktwachstum ankurbeln wird. Den von Eurostat im Mai 2022 veröffentlichten Daten zufolge gab es in der Europäischen Union im Dezember 2021 beispielsweise etwa 289 Millionen Nutztiere. und zunehmende Produkteinführungen dürften das Wachstum des untersuchten Segments im Prognosezeitraum vorantreiben. Es wird jedoch erwartet, dass hohe Lagerkosten für Impfstoffe, ein Mangel an Tierärzten und ein Mangel an qualifizierten Landwirten das Wachstum des Marktes im Prognosezeitraum bremsen.

Markttrends für Veterinärimpfstoffe in Europa

Das Segment Lebendimpfstoffe dürfte im Prognosezeitraum den größten Marktanteil halten

Das Segment der attenuierten Lebendimpfstoffe auf dem europäischen Veterinärimpfstoffmarkt dürfte im Prognosezeitraum aufgrund der steigenden Nachfrage nach attenuierten Lebendimpfstoffen für die wirksame Behandlung von Tierkrankheiten schneller wachsen. Lebendimpfstoffe/abgeschwächte Impfstoffe enthalten eine abgeschwächte Version der lebenden Mikrobe, wodurch sie bei der Entstehung von Krankheiten unwirksam wird. Die abgeschwächten Lebendimpfstoffe rufen im Vergleich zu natürlichen Infektionen eine ähnliche, jedoch abgeschwächte Reaktion hervor, wodurch sie wirksamer sind als die anderen Arten von Veterinärimpfstoffen. Es wird erwartet, dass die Wirksamkeit der abgeschwächten Lebendimpfstoffe, wie z. B. starke Zell- und Antikörperreaktionen, die oft mit nur einer oder zwei Dosen lebenslange Immunität verleihen, das Wachstum des untersuchten Segments im Prognosezeitraum vorantreiben wird.

Es wird auch erwartet, dass die Wirksamkeit des attenuierten Lebendimpfstoffs gegenüber den herkömmlichen Impfstoffen das Wachstum des untersuchten Segments ankurbeln wird. Beispielsweise wird in den im Jahr 2021 veröffentlichten Daten des MSD-Handbuchs erwähnt, dass die Verwendung lebender Organismen in Veterinärimpfstoffen bei der Auslösung zellvermittelter Immunantworten wirksamer ist als inaktivierte Impfstoffe.

Diese Impfstoffe müssen ordnungsgemäß und unter strenger Beachtung der Temperatur gelagert und gehandhabt werden, auch im lyophilisierten (frei getrockneten) Zustand. Nach der Rekonstitution sollte die Impfstoffdosis umgehend (innerhalb einer Stunde) verabreicht oder verworfen werden. Einige Beispiele für diese Arten von Impfstoffen umfassen Staupevirus-Impfstoffe sowie alle Parvovirus- und Adenovirus-2-Impfstoffe bei Hunden. Beispielsweise veröffentlichte die EMA im August 2021, dass es sich bei Nobivac DP plus um einen attenuierten Veterinärlebendimpfstoff handelt, der zum Schutz von Hunden vor zwei verschiedenen Infektionen durch das Hundestaupevirus und das Hundeparvovirus eingesetzt werden kann. Es wird erwartet, dass eine solche Verfügbarkeit abgeschwächter Lebendimpfstoffe, die von Regierungsorganisationen zugelassen wurden, zum Wachstum des untersuchten Segments beitragen wird. Aufgrund des zunehmenden Einsatzes attenuierter Lebendimpfstoffe trägt das Segment zum größten Marktanteil am europäischen Veterinärimpfstoffmarkt bei.

Es wird erwartet, dass Deutschland im Prognosezeitraum einen nennenswerten Marktanteil halten wird

Es wird erwartet, dass Deutschland im Prognosezeitraum einen erheblichen Anteil am europäischen Markt für Veterinärimpfstoffe halten wird.

Die Faktoren, die für das Wachstum des Marktes in Deutschland verantwortlich sind, sind die Zunahme zoonotischer Erkrankungen und die Aktivitäten wichtiger Marktteilnehmer. Beispielsweise führte Boehringer Ingelheim im Januar 2021 den Impfstoff VAXXITEK HVT+IBD+ND ein, der eine starke Immununterstützung und eine verbesserte Abwehr gegen Mareks infektiöse Schleimbeutelkrankheit (klassische und Varianten) und die Newcastle-Krankheit bietet.

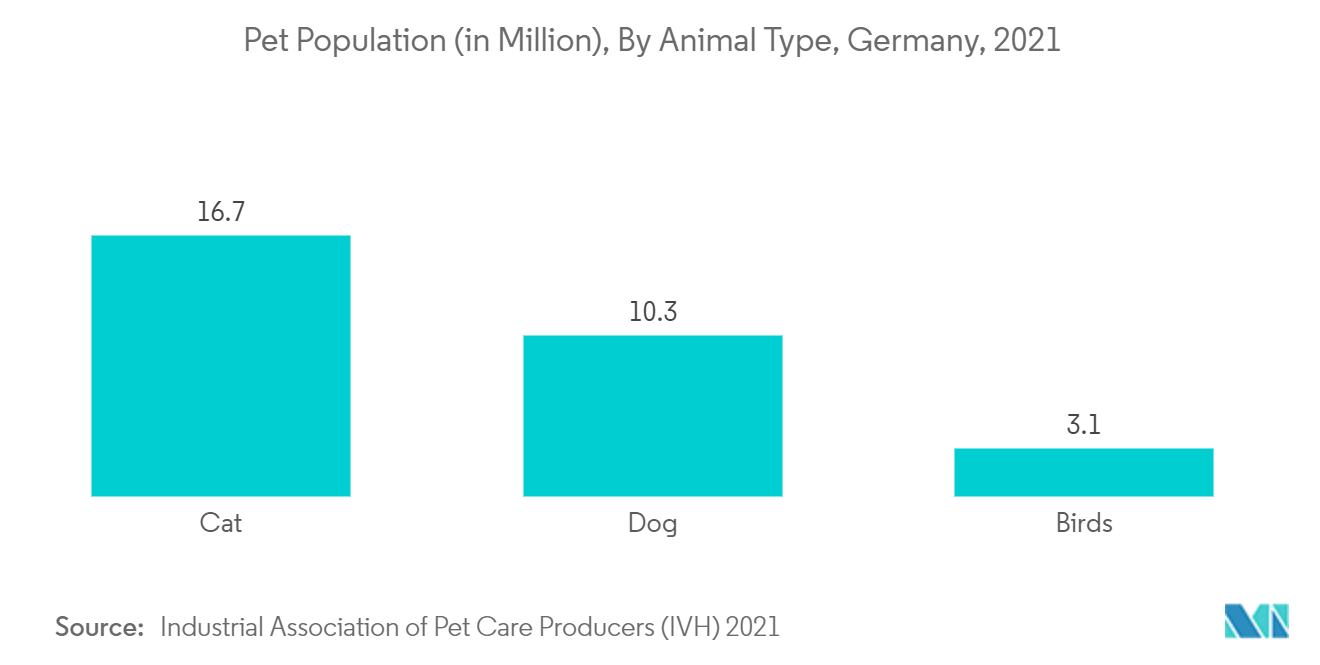

Laut DDH, 2022, werden im Jahr 2021 47 % der Haushalte in Deutschland Haustiere haben. Darüber hinaus wurden 34,7 Millionen Hunde, Katzen, Kleintiere und Ziervögel von der Bevölkerung im Land gehalten. Laut derselben Quelle war die Zahl der adoptierten Katzen in Deutschland höher als die der Hunde, da 16,7 Millionen Katzen in 26 % der deutschen Haushalte leben, verglichen mit 10,3 Millionen Hunden in 21 % der Familien, einschließlich der Zahl der Mischlinge Hunde. Daher wird erwartet, dass die zunehmende Adoption von Haustieren und anderen Haustieren im Land den Bedarf an Impfungen erhöhen wird, um sie und sich selbst vor der Entwicklung zoonotischer Krankheiten zu schützen, was das Marktwachstum im Prognosezeitraum ankurbeln dürfte.

Ebenso dürfte der große Nutztier- und Rinderbestand in Deutschland zur Nachfrage nach Veterinärimpfstoffen und damit zum Wachstum des Marktes beitragen. So heißt es in dem im März 2021 von German Livestock veröffentlichten Artikel, dass es in Deutschland insgesamt rund 12,9 Millionen Rinder gebe, darunter 4,2 Millionen Milchkühe und 0,7 Millionen Mutterkühe. In dem Artikel wurde auch erwähnt, dass Deutschland die größte Milchviehherde und den zweitgrößten Rinderbestand in der Europäischen Union hat.

Darüber hinaus berichtete eine im September 2022 veröffentlichte deutsche Studie aus dem Jahr 2021, dass die Inzidenz von Durchfall bei 18,5 % liegt und die häufigste Krankheit ist, die bei fast 14.000 neugeborenen Kälbern beobachtet wurde, die in 731 deutschen Milchviehherden untersucht wurden. Daher wird davon ausgegangen, dass sich diese Änderungen positiv auf den Markt auswirken und die Marktexpansion im Prognosezeitraum in Deutschland vorantreiben werden.

Überblick über die europäische Veterinärimpfstoffindustrie

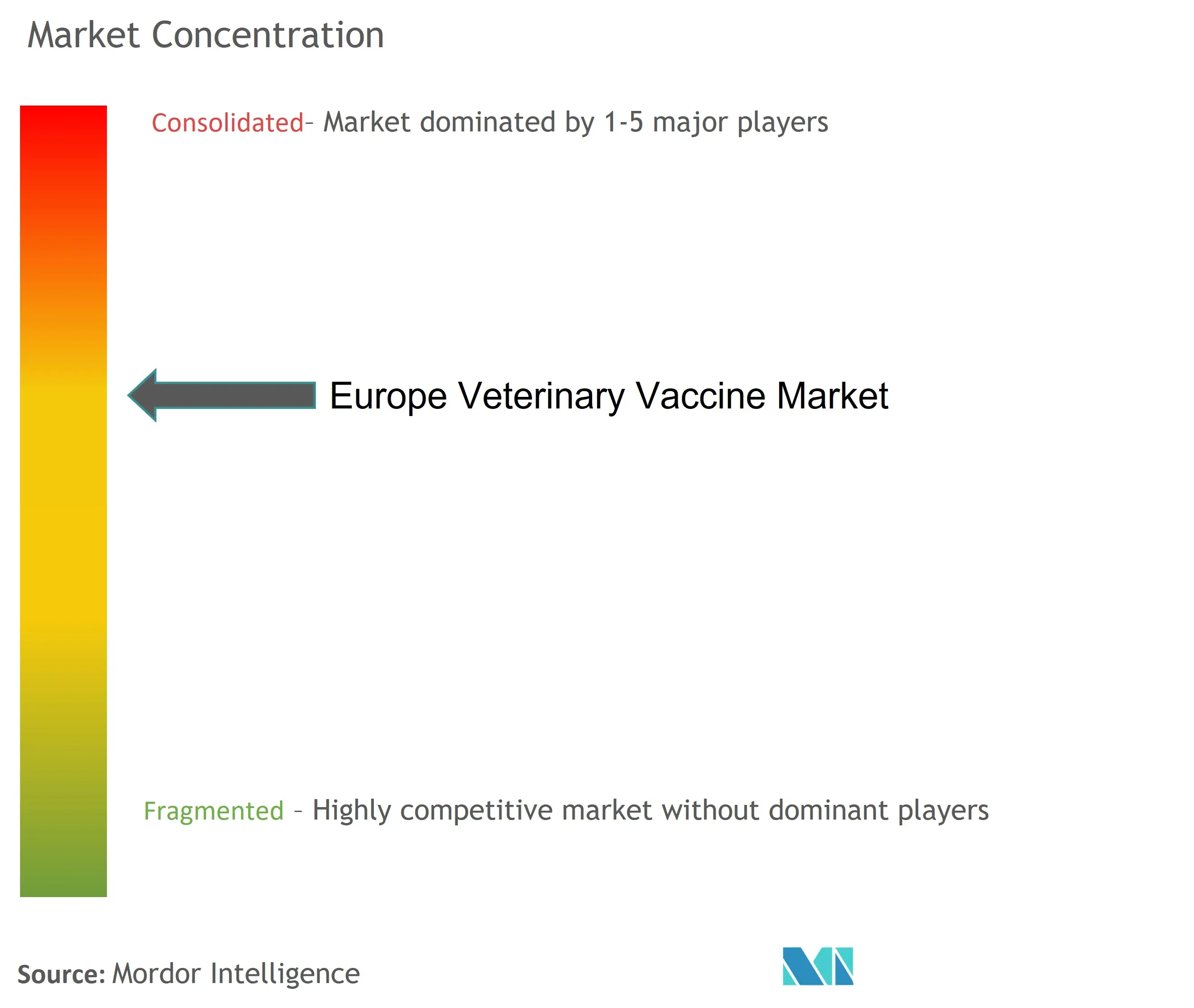

Der europäische Markt für Veterinärimpfstoffe ist mäßig wettbewerbsintensiv und besteht aus wenigen großen Akteuren. Gemessen am Marktanteil dominieren derzeit einige große Player den Markt. Unternehmen wie Zoetis Inc., Merck Co. Inc., Virbac, Elanco und Boehringer Ingelheim International GmbH halten einen erheblichen Marktanteil auf dem europäischen Markt für Veterinärimpfstoffe.

Europas Marktführer für Veterinärimpfstoffe

Zoetis Inc.

Merck & Co. Inc.

Virbac SA

Boehringer Ingelheim International GmbH

Elanco

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Veterinärimpfstoffe in Europa

- Januar 2022 Das deutsche Unternehmen Boehringer Ingelheim und MabGenesis, ein privates biopharmazeutisches Unternehmen mit Sitz in Yokohama, Japan, sind eine Partnerschaft eingegangen, um neue monoklonale Antikörper für therapeutische Therapien bei Hunden zu identifizieren und zu entwickeln.

- Juli 2021 Zoetis spendete mehr als 11.000 Dosen seines experimentellen COVID-19-Impfstoffs, um die Gesundheit und das Wohlbefinden von mehr als 100 Säugetierarten zu schützen, die in fast 70 Zoos sowie mehr als einem Dutzend Gewächshäusern und Schutzgebieten in 27 Bundesstaaten leben.

Segmentierung der europäischen Veterinärimpfstoffindustrie

Im Rahmen des Berichts werden Veterinärimpfstoffe zur Immunisierung von Haus-, Nutz- und Haustieren eingesetzt, um die Ausbreitung von Infektionskrankheiten zu verhindern, die durch verschiedene Krankheitserreger verursacht werden, und um Tiere vor verschiedenen lebensbedrohlichen Krankheiten zu schützen. Der europäische Veterinärimpfstoffmarkt ist nach Tierimpfstofftyp (Nutztierimpfstoffe und Haustierimpfstoffe), Technologie (abgeschwächte Lebendimpfstoffe, inaktivierte Impfstoffe, Toxoidimpfstoffe, rekombinante Impfstoffe und andere Technologien) und Geografie (Deutschland, Vereinigtes Königreich, Frankreich, Italien, Spanien und übriges Europa). Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Viehimpfstoffe | Rinderimpfstoffe |

| Geflügelimpfstoffe | |

| Schweineimpfstoffe | |

| Andere Nutztierimpfstoffe | |

| Impfstoffe gegen Haustiere | Hundeimpfstoffe |

| Katzenimpfstoffe | |

| Impfstoffe für Pferde |

| Abgeschwächte Lebendimpfstoffe |

| Inaktivierte Impfstoffe |

| Toxoid-Impfstoffe |

| Rekombinante Impfstoffe |

| Andere Technologien |

| Deutschland |

| Großbritannien |

| Frankreich |

| Spanien |

| Italien |

| Rest von Europa |

| Nach Tierimpfstofftyp | Viehimpfstoffe | Rinderimpfstoffe |

| Geflügelimpfstoffe | ||

| Schweineimpfstoffe | ||

| Andere Nutztierimpfstoffe | ||

| Impfstoffe gegen Haustiere | Hundeimpfstoffe | |

| Katzenimpfstoffe | ||

| Impfstoffe für Pferde | ||

| Durch Technologie | Abgeschwächte Lebendimpfstoffe | |

| Inaktivierte Impfstoffe | ||

| Toxoid-Impfstoffe | ||

| Rekombinante Impfstoffe | ||

| Andere Technologien | ||

| Erdkunde | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Spanien | ||

| Italien | ||

| Rest von Europa | ||

Häufig gestellte Fragen zur Marktforschung für Veterinärimpfstoffe in Europa

Wie groß ist der europäische Markt für Veterinärimpfstoffe derzeit?

Der europäische Veterinärimpfstoffmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,57 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Markt für Veterinärimpfstoffe?

Zoetis Inc., Merck & Co. Inc., Virbac SA, Boehringer Ingelheim International GmbH, Elanco sind die größten Unternehmen, die auf dem europäischen Markt für Veterinärimpfstoffe tätig sind.

Welche Jahre deckt dieser europäische Markt für Veterinärimpfstoffe ab?

Der Bericht deckt die historische Marktgröße des europäischen Marktes für Veterinärimpfstoffe für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Veterinärimpfstoffe für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der europäischen Veterinärimpfstoffindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Veterinärimpfstoffen in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Europa-Veterinärimpfstoffanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.