Europa TIC-Marktanalyse

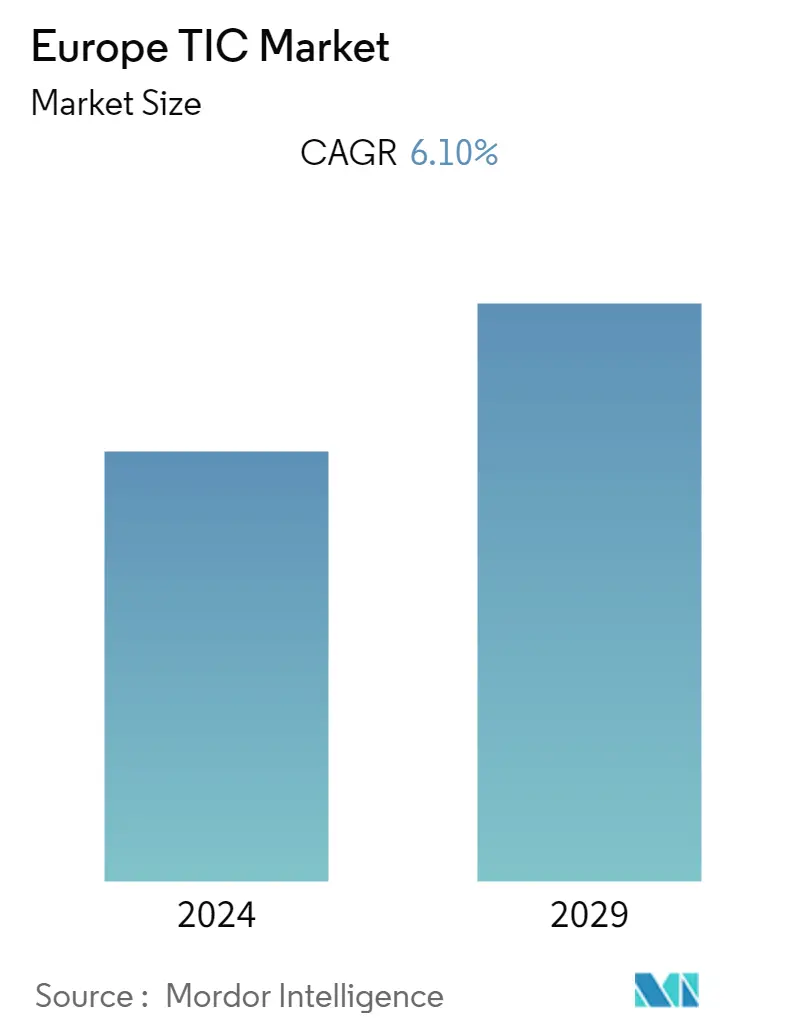

Der europäische Test-, Inspektions- und Zertifizierungsmarkt hatte im vergangenen Jahr einen Wert von 56,22 Milliarden US-Dollar und es wird erwartet, dass er im Prognosezeitraum eine jährliche Wachstumsrate von 6,1 % verzeichnen und in den nächsten fünf Jahren 80,20 Milliarden US-Dollar erreichen wird. Die kontinuierliche Verbesserung der Industriepraxis zur Erzielung einer besseren Qualitätskontrolle und Sicherheit am Arbeitsplatz treibt weiterhin die Nachfrage nach verbesserten und effizienten Tests, Inspektionen und zertifizierungsbasierten Anforderungen voran.

- Tests, Inspektionen und Zertifizierungen (TIC) spielen eine wichtige Rolle, vor allem um sicherzustellen, dass die Infrastruktur, Dienstleistungen und Produkte den Standards und Vorschriften für Sicherheit und Qualität entsprechen. Aufgrund der gestiegenen Nachfrage nach Inspektionen und Tests in regelmäßigen Abständen bei einigen Unternehmen, wie z. B. der Öl- und Gasindustrie, wird erwartet, dass der TIC-Markt unabhängig von der industriellen Saisonalität wächst. Beispielsweise richtete Rakuten Symphony im März 2023 in Zusammenarbeit mit seiner Muttergesellschaft Rakuten Mobile offiziell sein Open RAN Customer Experience Centre ein, ein Testlabor in Weybridge, in dem mehrere Einzelhandelspartner in seinem cloudbasierten Funkzugangsnetzwerk vor Ort installiert sind Installation.

- Darüber hinaus wird erwartet, dass der Anstieg des Import- und Exportvolumens in Europa, insbesondere für Produkte in den Märkten Lebensmittel und Getränke, Unterhaltungselektronik, Landwirtschaft und Automobil (EV), mehr Spielraum für TIC-Dienste in der Region schaffen wird. So stiegen laut Eurostat die EU-Warenimporte im Jahr 2022 im Vergleich zum Vorjahr um 41,3 %, während die Exporte im Jahr 2022 um 17,9 % stiegen.

- Die steigende Nachfrage nach Sicherheits- und Infrastrukturinvestitionen in der Region steigert das Wachstum des untersuchten Marktes. Darüber hinaus treiben der Einsatz komplexer Technologien, kürzere Produktlebenszyklen und die Komplexität der Lieferketten in vielen Endverbraucherbranchen das Wachstum des untersuchten Marktes voran. Beispielsweise investierte die EU im Juni 2022 5,4 Milliarden Euro in eine nachhaltige, sichere und effiziente Verkehrsinfrastruktur.

- Darüber hinaus wählte die Europäische Kommission 135 Verkehrsinfrastrukturprojekte für EU-Zuschüsse aus 399 Projektvorschlägen aus, die im Rahmen der CEF, dem Finanzierungsinstrument der EU für strategische Investitionen in die Verkehrsinfrastruktur, eingereicht wurden. Darüber hinaus beschleunigt die Europäische Kommission die Finanzierung von 35 militärischen Mobilitätsprojekten zur Unterstützung des Transports von Truppen und Ausrüstung entlang des transeuropäischen Verkehrsnetzes (TEN-T).

- Es wird erwartet, dass der rasante technologische Fortschritt, der zu einer Produktvielfalt und in einigen Fällen zu kürzeren Lebenszyklen geführt hat, die Nutzung von TIC-Diensten steigern wird. Aufkommende Technologietrends wie vernetzte Geräte (IoT), mobiles Bezahlen, Smart Cities und vernetzte Autos erhöhen die Bedeutung von Softwaretests und -inspektionen ebenso wie Hardwaretests und -inspektionen. Mit zunehmender Verbreitung dieser Technologien wird die Abhängigkeit von TIC-Diensten voraussichtlich zunehmen.

- Darüber hinaus erfordern bestimmte Produkte eine Verifizierung durch Dritte für Test-, Inspektions- und Zertifizierungsdienste, was zu einem zeitaufwändigen Prozess führt. Das Auftreten zeitaufwändiger Verfahren zur Bereitstellung von TIC für bestimmte Produkte behindert den Produktexport und -import. Die meisten Unternehmen sind darüber besorgt, da zeitaufwändige Qualifikationsprüfungen zu Verzögerungen beim Warenimport führen und die Produktivität weiter beeinträchtigen. Als Folge dieser kritischen Herausforderung wird das Wachstum des TIC-Marktes verlangsamt.

- Darüber hinaus war jede Branche von der COVID-19-Pandemie betroffen, und der Grad der Widerstandsfähigkeit variiert je nachdem, wo Nachfrage und Produktion negativ beeinflusst wurden und wo der Bedarf stabil war, wenn nicht sogar gestiegen ist. Die Marktteilnehmer führten schnell Fern- und digitale Tests ein, um sicherzustellen, dass sie ihre Dienste weiterhin anbieten konnten. Trotz betrieblicher Einschränkungen und Kundenherausforderungen blieb der TIC-Sektor in der Region während der Pandemie widerstandsfähig. Darüber hinaus wird erwartet, dass der untersuchte Markt in der Zukunft wachsen wird, da mehrere Branchen wie Automobil, Lebensmittel und Landwirtschaft, Fertigung sowie Öl und Gas in der Region schnell wachsen.

Europa TIC-Markttrends

Das Konsumgüter- und Einzelhandelssegment wird voraussichtlich einen erheblichen Marktanteil halten

- Aufgrund des zunehmenden Wettbewerbs in Europa durch neue Märkte und steigender Qualitätsanforderungen der Verbraucher sind Qualitätssicherheits- und Compliance-Lösungen für Kunden von entscheidender Bedeutung. Die meisten Einzelhandelsdienstleistungen und Konsumgüter nutzen Prüfungen und Zertifizierungen. Angesichts des Wachstums der Online-Einzelhandelsplattformen in der Region wird erwartet, dass Einzelhandel und Konsumgüter das am schnellsten wachsende Segment werden.

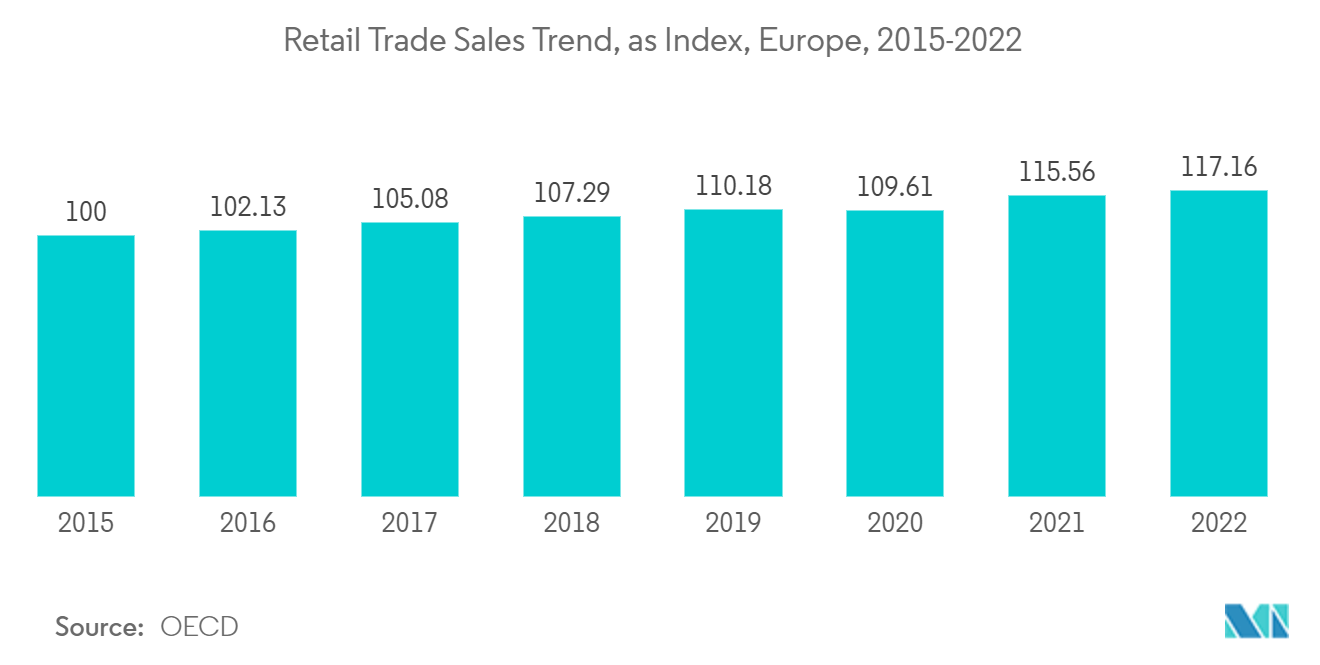

- Nach Angaben der OECD blieb der Gesamtindex des Einzelhandelsumsatzvolumens in der Europäischen Union im Jahr 2022 nahezu unverändert bei rund 117,08. Dennoch erreichte der Gesamtumsatzindex des Einzelhandels im Jahr 2022 seinen höchsten Wert im Beobachtungszeitraum.

- Die von den Marktanbietern angebotenen TIC-Dienste decken die gesamte Wertschöpfungskette von Konsumgütern ab, von der Planung, dem Kauf und der Lieferung bis hin zum Versand, der Lagerung und dem Verkauf, um fundierte Qualitäts- und Beschaffungsentscheidungen zu ermöglichen. Die Prüfdienste überprüfen, ob die Produkte sicher sind und verschiedenen Spezifikationen entsprechen. Die Beratungs- und Inspektionsdienste sind hilfreich, da sie es Verbrauchern ermöglichen, regulatorische Anforderungen zu erfüllen.

- Darüber hinaus hat die Pandemie die Nachfrage nach vernetzter Unterhaltungselektronik und IoT-Geräten angeheizt. Daher bieten verschiedene europäische Anbieter zunehmend Dienste für IoT-Geräte an und bauen ihre Präsenz in diesem Bereich aus. Das Wachstum bei drahtlosen Geräten erfordert auch eine Zertifizierung für mehrere Technologien, darunter Bluetooth SIG, NFC Forum, LoRa Alliance, Sigfox, GCF und PTCRB für Mobilfunk.

- Darüber hinaus führt die steigende Konsumgüterproduktion in der Region auch zu einer erheblichen Nachfrage nach TIC-Dienstleistungen. Laut Eurostat beispielsweise stieg die Produktion von Verbrauchsgütern im September 2022 im Vergleich zu September 2021 in der EU um 5,7 % und die von langlebigen Konsumgütern um 3,6 %.

- Unterhaltungs- und Haushaltselektronik unterliegt in der EU einer breiten Palette politischer Instrumente, darunter Rechtsvorschriften zur allgemeinen Produktsicherheit, sektorspezifischen Vorschriften und Verbraucherschutzbestimmungen. Folglich müssen Hersteller und Verkäufer viele Regeln einhalten, was zu einer erheblichen Nachfrage nach TIC-Diensten führt.

Für Deutschland wird ein deutliches Wachstum erwartet

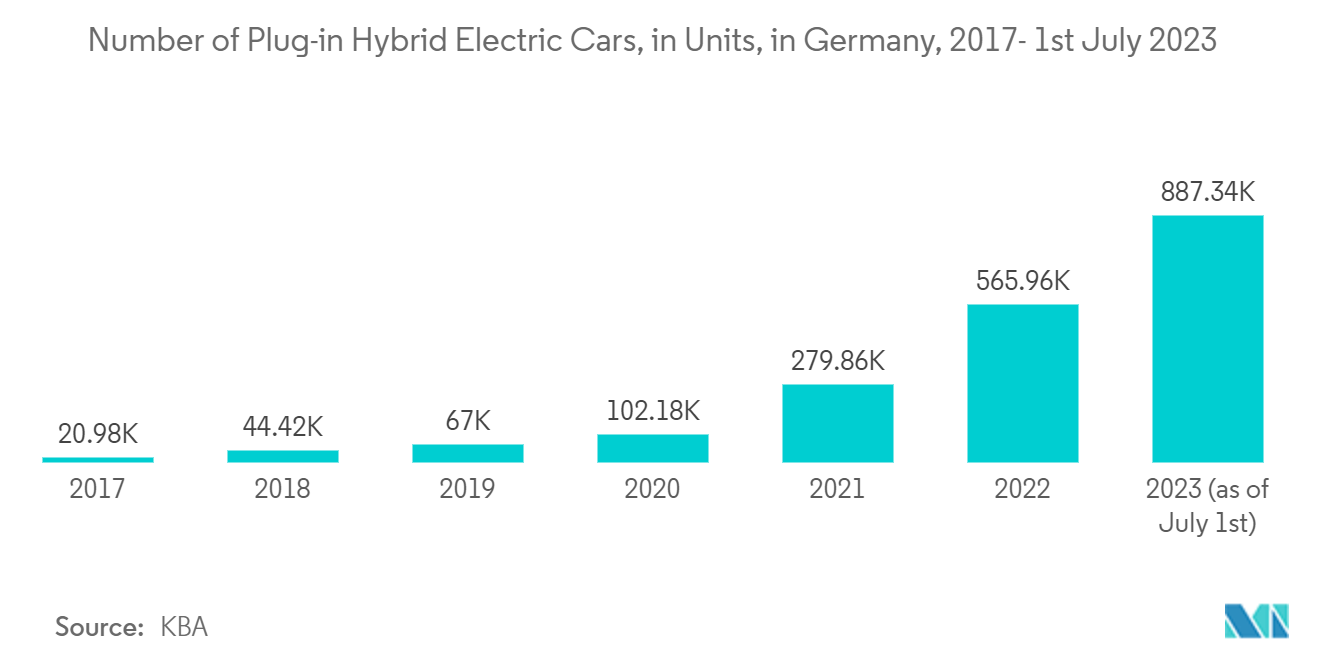

- Es wird erwartet, dass die wachsende Automobilproduktion und Trends wie Elektrofahrzeuge und autonome Autos den Bedarf und die Akzeptanz von TIC-Diensten in Deutschland erhöhen werden. Laut KBA gab es im Jahr 2023 bisher in Deutschland 887.335 Plug-in-Hybrid-Elektroautos (PHEV), ein deutlicher Anstieg im Vergleich zum Vorjahr.

- Darüber hinaus hat das unabhängige Prüfinstitut ISP kürzlich sein neues Prüfzentrum für Elektrofahrzeugbatterien in Salzbergen im Nordwesten Deutschlands in Betrieb genommen, das voraussichtlich alle Prüfdienstleistungen für Elektrofahrzeugbatterien erbringen wird.

- Darüber hinaus ist das Land ein bedeutender Öl-, Kohle- und Erdgasverbraucher. Der Ölbedarf des Landes wächst mit seiner Wirtschaft. Mit dem Austritt des Vereinigten Königreichs aus den EU-Ländern hat Deutschland mehr Vormachtstellung auf dem EU-Markt als zuvor. Aufgrund seiner Größe und Lage hat das Land erheblichen Einfluss auf den Energiesektor der Europäischen Union. Laut dem Bundesverband der Energie- und Wasserwirtschaft belief sich der Erdgasverbrauch des Landes im Jahr 2022 auf 866,2 Milliarden kWh (fast 80 Milliarden Kubikmeter). Die inländische Produktion deckte 5,5 % der Nachfrage des Landes.

- Darüber hinaus ist nach Angaben des Branchenverbandes AGEB der Primärstromverbrauch von Erdgas in Deutschland gestiegen. Im Jahr 2022 stieg der Erdgasverbrauch im Land auf 4.160 Petajoule von 4.039 Petajoule im Vorjahr.

- Angesichts der steigenden Trends hat sich die Regierung eine Reduzierung der Emissionen im Öl- und Gassektor sowie im Automobilsektor um 55 Prozent bis 2030 zum Ziel gesetzt und beabsichtigt, ab 2021 eine CO2-Bepreisung für Emissionen im Gebäude- und Verkehrssektor einzuführen. Darüber hinaus ist der deutsche Energiesektor eine der Hauptquellen Bedarf an Prüf- und Inspektionsdienstleistungen nach dem Öl- und Gassektor.

- In Deutschland sind die Bundesländer für die amtliche Lebensmittelbewirtschaftung und Kontrolluntersuchungen zuständig. Unternehmen, die Lebensmittel herstellen, verarbeiten und verkaufen, müssen die Qualität der verwendeten Rohstoffe durch betriebsinterne Kontrollen dokumentieren. Der wachsende Bedarf an Lebensmittelsicherheit und der zunehmende internationale Handel dürften im Prognosezeitraum potenzielle Chancen bieten.

Überblick über die europäische TIC-Branche

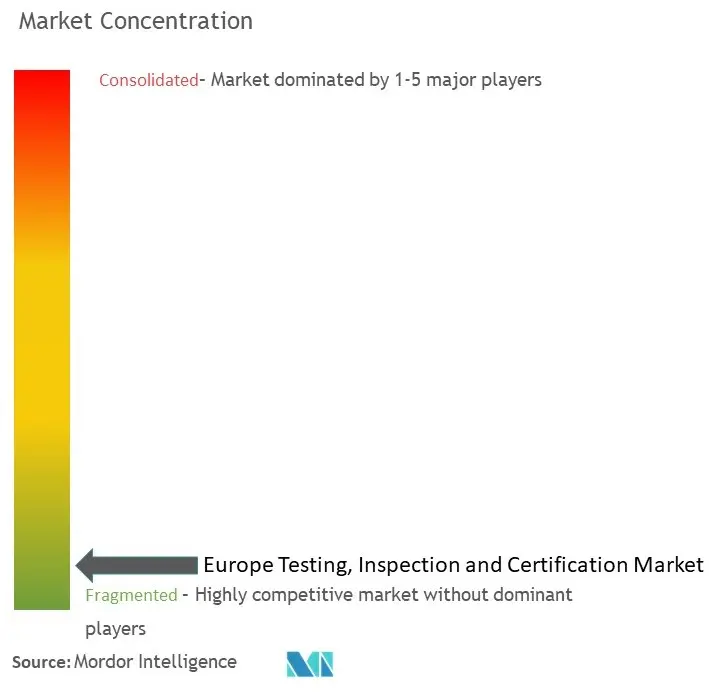

Der europäische TIC-Markt ist stark fragmentiert und verfügt über große Akteure wie Société Générale de Surveillance SA (SGS SA), TÜV SÜD Limited, Applus Services SA, Bureau Veritas SA und Intertek Group PLC. Marktteilnehmer verfolgen Strategien wie Partnerschaften und Übernahmen, um ihr Produktangebot zu verbessern und nachhaltige Wettbewerbsvorteile zu erlangen.

- Juni 2023 – Applus+, einer der weltweit führenden Anbieter im Bereich Prüfung, Inspektion und Zertifizierung (TIC), gab die Übernahme von Rescoll bekannt , einem führenden Technologiepartner für Materialprüfung und Forschung und Entwicklung mit Sitz in Frankreich.

- November 2022 – SGS übernimmt das in Bukarest ansässige Industry Laboratory und verbessert damit sein Angebot an Testdienstleistungen für den rumänischen Lebensmittelmarkt weiter. Das Labor bietet eine breite Palette mikrobiologischer Forschungsdienstleistungen an, von der Zählung von Indikatororganismen bis zum Nachweis lebensmittelbedingter Krankheitserreger.

Europas TIC-Marktführer

-

Société Générale de Surveillance SA (SGS SA)

-

TÜV SÜD Limited

-

Applus Services SA

-

Bureau Veritas SA

-

Intertek Group PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Europa TIC-Marktnachrichten

- Juni 2023 – NMi, einer der Marktführer in der Zertifizierung von Mess- und Dosiertechnologien, und CCIC Europe (CCIC EU), das regionale Unternehmen der China Inspection Certification Group, haben eine Partnerschaft zur Bereitstellung von Tests, Inspektionen und Zertifizierungen bekannt gegeben Dienstleistungen für Hersteller in der Volksrepublik China (VRC).

- Oktober 2022 – TÜV NORD erhielt über seine Tochtergesellschaft ALTER TECHNOLOGY eine Minderheitsbeteiligung an der in Edinburgh ansässigen Global Surface Intelligence, die eine Fernerkundungsplattform entwickelt hat, um Waldbesitzern regelmäßig, wiederholbar und in Echtzeit Informationen über Vermögenswerte bereitzustellen automatisierte Mode. Ziel der strategischen Investition war die Kombination von KI-basierter Bildanalyse mit Zertifizierungsdienstleistungen.

- Januar 2022 – SGS gibt eine Zusammenarbeit mit Microsoft bekannt. Ziel der Partnerschaft war es, das branchenübergreifende Fachwissen, die fortschrittlichen Datenlösungen, die Produktivitätskanäle von Microsoft und das globale Netzwerk und die Branchenkompetenz von SGS zu integrieren, um innovative Lösungen für die Kunden der TIC-Branche zu entwickeln.

Segmentierung der europäischen TIC-Branche

Die Prüf-, Inspektions- und Zertifizierungsbranche besteht aus Konformitätsbewertungsstellen, die Dienstleistungen anbieten, die von Auditierung und Inspektion bis hin zu Tests, Verifizierung, Qualitätssicherung und Zertifizierung reichen.

Der europäische Markt für Prüfungen, Inspektionen und Zertifizierungen ist nach Beschaffungsart (ausgelagert und intern/staatlich), Endbenutzerbranche (Konsumgüter und Einzelhandel, Automobilindustrie, Lebensmittel und Landwirtschaft, Fertigung, Schwermaschinen und Maschinen, Energie und Versorgungsunternehmen) segmentiert , Öl und Gas und Chemie, Bauwesen, Verkehr, Luft- und Raumfahrt sowie Schiene, Biowissenschaften sowie Schifffahrt und Bergbau) und Land (Deutschland, Frankreich, Italien, Vereinigtes Königreich und das übrige Europa). Der Bericht bietet die wertmäßige Marktgröße in USD für alle oben genannten Segmente.

| Nach Beschaffungstyp | Ausgelagert | Art der Leistung | Prüfung und Inspektion |

| Zertifizierung | |||

| Intern/Regierung | |||

| Nach Endbenutzer-Branche | Konsumgüter und Einzelhandel | ||

| Automobil | |||

| Ernährung und Landwirtschaft | |||

| Fertigungs- und Industriegüter | |||

| Energie und Versorgung | |||

| Öl & Gas und Chemikalien | |||

| Konstruktion | |||

| Verkehr, Luft- und Raumfahrt und Schiene | |||

| Biowissenschaften | |||

| Marine und Bergbau | |||

| Andere Branchen für Endbenutzer | |||

| Nach Land | Deutschland | ||

| Frankreich | |||

| Italien | |||

| Großbritannien | |||

| Rest von Europa |

Häufig gestellte Fragen zur TIC-Marktforschung in Europa

Wie groß ist der europäische TIC-Markt derzeit?

Der europäische TIC-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 6,10 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen TIC-Markt?

Société Générale de Surveillance SA (SGS SA), TÜV SÜD Limited, Applus Services SA, Bureau Veritas SA, Intertek Group PLC sind die größten Unternehmen, die auf dem europäischen TIC-Markt tätig sind.

Welche Jahre deckt dieser europäische TIC-Markt ab?

Der Bericht deckt die historische Marktgröße des europäischen TIC-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen TIC-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Testing, Inspection and Certification Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Europa-TIC-Branchenbericht

Statistiken für den TIC-Marktanteil, die Größe und die Umsatzwachstumsrate in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die TIC-Analyse für Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.