Marktanalyse für kleine UAVs in Europa

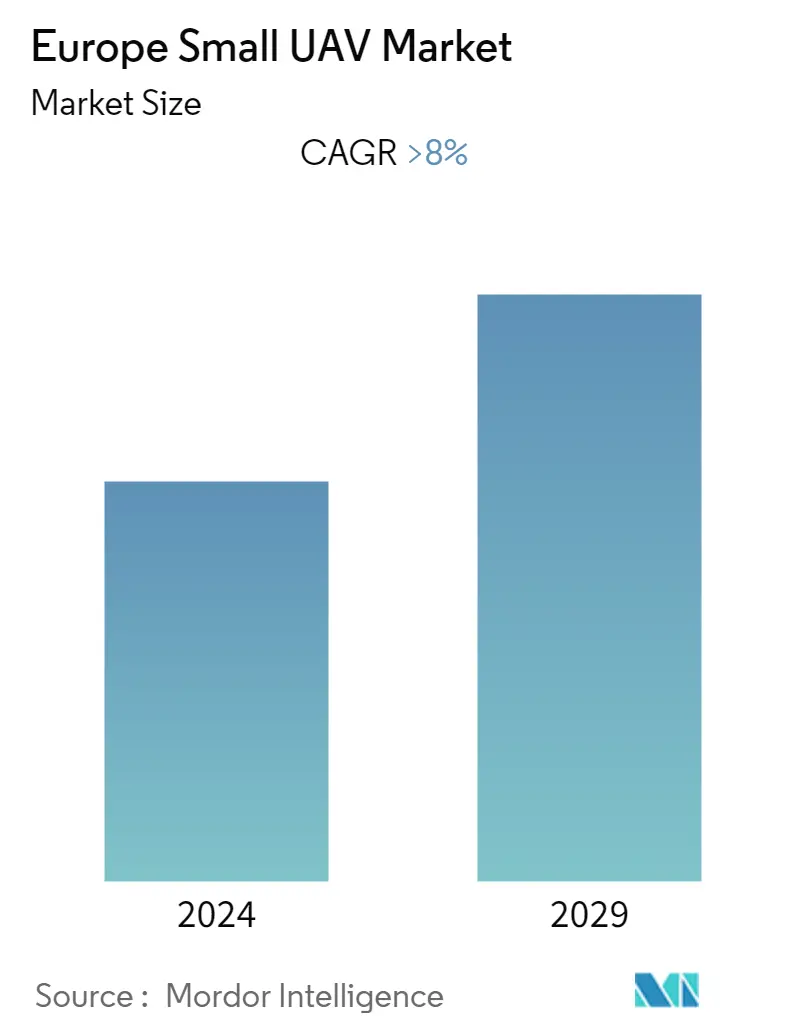

Der europäische Markt für kleine UAVs wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 8 % verzeichnen.

- Der kleine UAV-Markt entwickelt sich langsam zu einem der wichtigsten Game-Changer im modernen Technologiezeitalter. Aufgrund ihres breiten Anwendungsspektrums wird erwartet, dass kleine UAVs in europäischen Ländern eine hohe Akzeptanzrate erreichen werden, wobei Unternehmen aus verschiedenen Branchen in diese Produkte investieren.

- Der Einsatz kleiner UAVs im kommerziellen Bereich hat im Laufe der Jahre zugenommen. Die kostengünstigen Anwendungen kleiner UAVs in der Forstwirtschaft, Präzisionslandwirtschaft, Flugverkehrsmanagement, Straßenverkehrsüberwachung, Bergbau, Wildtierüberwachung usw. sind einige der Faktoren, die das Wachstum des Marktes in der europäischen Region vorantreiben.

- Die Vorschriften der CAA und anderer Organisationen für die kommerzielle Nutzung kleiner UAVs sind jedoch umfassender. In Ländern wie dem Vereinigten Königreich ist für jede kommerzielle Arbeit mit einer Drohne eine Genehmigung der CAA erforderlich. Solche Vorschriften können eine Herausforderung für das Marktwachstum in der Region darstellen.

Markttrends für kleine UAVs in Europa

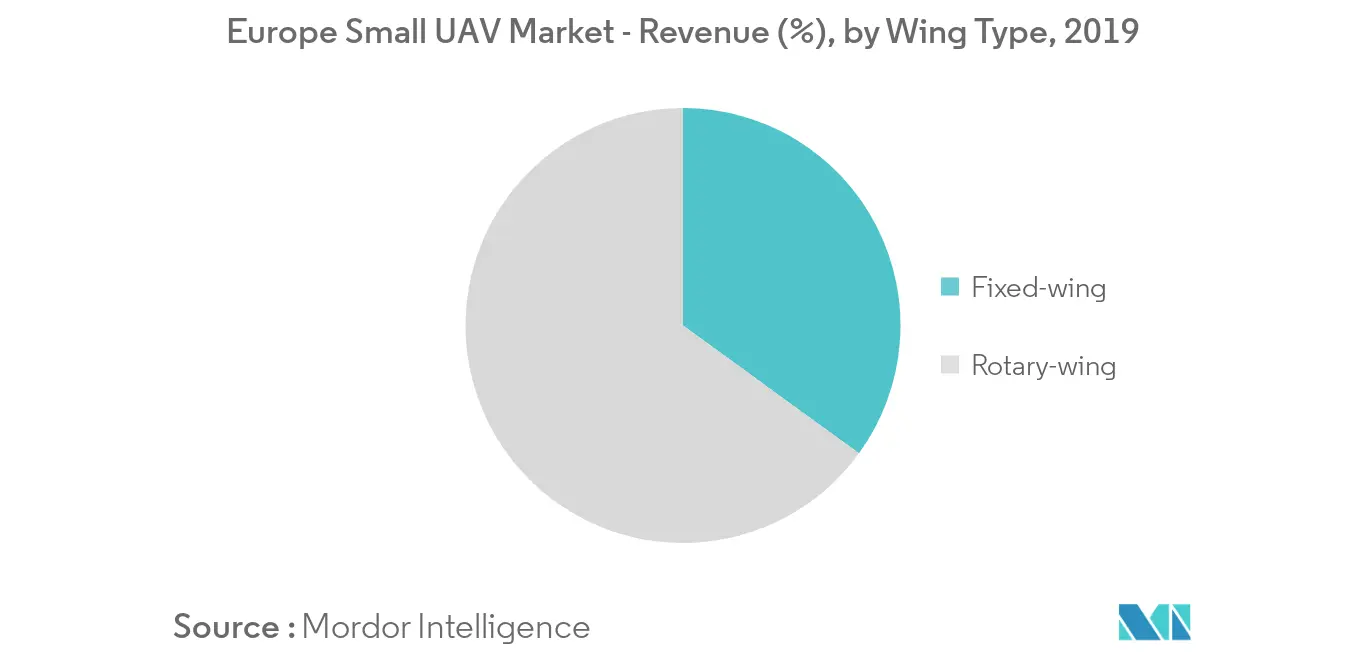

Das Drehflügelsegment wird im Prognosezeitraum die höchste CAGR verzeichnen

Nach Flügeltyp hält das Drehflügelsegment derzeit einen größeren Marktanteil als das Starrflügelsegment. Kleine Helikopter- und Quadrocopter-Drohnen werden in Europa sowohl für militärische als auch für kommerzielle Zwecke in großem Umfang eingesetzt, da sie über vertikale Start- und Landefähigkeiten (VTOL) verfügen und den Vorteil haben, dass sie direkt vom Boden aus eingesetzt werden können von Hand oder einer Startplattform gestartet werden. Darüber hinaus sind die hohe Manövrierfähigkeit von Drehflügel-UAVs und ihre inhärente Fähigkeit, über einer bestimmten Position zu schweben, außerordentlich nützlich für die Durchführung von Überwachungsmissionen für die Verteidigungskräfte. Darüber hinaus hat in den letzten Jahren der Einsatz von Drehflügel-UAVs im Agrarsektor zugenommen, da sie eine evidenzbasierte Planung unterstützen, sowie bei der Erfassung räumlicher Daten für die Durchführung von Bodengesundheitsscans, die Überwachung der Pflanzengesundheit, die Ausbringung von Düngemitteln und die Erkennung von Bedrohungen Auswirkungen auf die Ernte haben, wie etwa Schädlinge, Krankheiten und Unkräuter. Daher treiben vielfältige Anwendungen die Einführung von Drehflügel-UAVs in der Region voran.

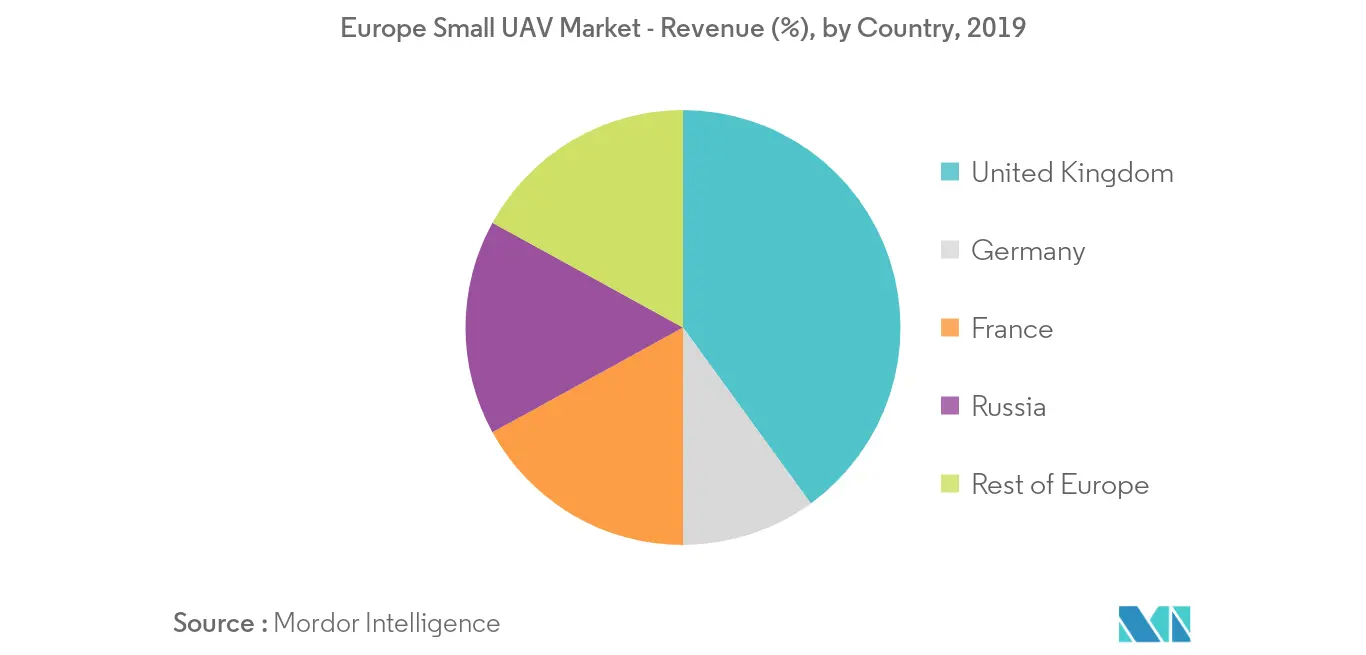

Das Vereinigte Königreich wird im Prognosezeitraum die höchste CAGR verzeichnen

Das Vereinigte Königreich verfügt über eine der größten Flotten kleiner UAVs in Europa. Kleine UAVs werden größtenteils von der Polizei und den Strafverfolgungsbehörden im Vereinigten Königreich eingesetzt. Das Militär plant außerdem die Anschaffung kleiner UAVs für Überwachungszwecke. Da der Einsatz kleiner UAVs weiter zunimmt, hat die britische Regierung Gesetze erlassen, um das Fliegen im ganzen Land sicherer zu machen. Daher ist ab November 2019 die Registrierung bei der Zivilluftfahrtbehörde für Drohnen mit einem Gewicht von mehr als 250 g obligatorisch. Mit der zunehmenden Verbreitung kleiner UAVs im kommerziellen Sektor werden niedrigere Kosten und eine verbesserte Produktivität die unmittelbarsten wirtschaftlichen Auswirkungen haben. Der Einsatz von UAVs zur Automatisierung von Routineaufgaben wird auch die Sicherheitsleistung verbessern, Risiken reduzieren, die Qualität verbessern und den Menschen die Möglichkeit geben, sich auf wertschöpfende Arbeiten zu konzentrieren. British Telecom arbeitet an Prototypen kleiner UAVs, um an schwierigen Standorten, beispielsweise in Gebieten, die von einem Erdbeben heimgesucht wurden, vorübergehend eine Internetverbindung bereitzustellen. Die British Broadcasting Corporation (BBC) und andere Mediengruppen haben damit begonnen, kleine UAVs für Filmaufnahmen einzusetzen. Der Einsatz kleiner UAVs nimmt auch in Bereichen wie der Brandbekämpfung, der Bauindustrie, der Öl- und Gasindustrie sowie der Bergbauindustrie zu, da in diesen Bereichen die Inspektion von Standorten erforderlich ist, zu denen der Zugang für Menschen schwierig und riskant ist. Daher wird der kleine UAV-Markt im Vereinigten Königreich im Prognosezeitraum weiter wachsen. Gleichzeitig setzen Länder im übrigen Europa wie Belgien, Dänemark, Polen und Griechenland zunehmend Drohnen für verschiedene Zwecke ein.

Überblick über die kleine UAV-Branche in Europa

SZ DJI Technology Co. Ltd, Parrot Drones SAS, Northrop Grumman Corporation, AeroVironment Inc., Lockheed Martin Corporation und Textron Inc. sind einige der Hauptakteure auf dem Markt. Der Markt ist derzeit fragmentiert, viele Akteure produzieren ihre Drohnen für zivile und kommerzielle Zwecke. In Europa sind beim Betrieb einer Drohne die neu formulierten Drohnenvorschriften strikt einzuhalten. Da sich der kleine UAV-Markt noch in der Anfangsphase befindet, haben die Akteure das Privileg, unerschlossene Märkte zu erschließen, um erhebliche Einnahmen zu erzielen. Technologische Innovationen können den Spielern auch dabei helfen, neue Kunden zu gewinnen und so ihr Umsatzwachstum zu steigern. Beispielsweise stellte DJI im Dezember 2019 eine neue Wärmebildkamera, die Zenmuse XT, für seine Drohnen der Matrice 200-Serie vor. Die Kamera verfügt über einen Infrarot-Wärmebildsensor mit hoher thermischer Empfindlichkeit und Auflösung für klare und detaillierte Wärmebilder. Im April 2019 stellte Parrot Drone SAS ANAFI Thermal vor, eine All-in-One-Thermografielösung auf Drohnenbasis (Drohne+Sensor+Software). Das Produkt verfügt über eine integrierte 4K-HDR-Kamera und einen integrierten FLIR-Wärmesensor. Außerdem stellte DJI im September 2019 die P4 Multispektraldrohne für Präzisionslandwirtschaft und Landmanagement vor. Laut DJI kombiniert der P4 Multispectral Daten von sechs Sensoren, um den Gesundheitszustand von Nutzpflanzen zu messen, von einzelnen Pflanzen bis hin zu ganzen Feldern, sowie von Unkraut, Insekten und einer Vielzahl von Bodenbedingungen.

Marktführer für kleine UAVs in Europa

Lockheed Martin Corporation

Parrot Drones SAS

Northrop Grumman Corporation

Textron Inc.

SZ DJI Technology Co., Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der kleinen UAV-Industrie in Europa

Die kleine UAV-Klasse der unbemannten Luftfahrzeuge ist leicht genug, um von Menschen transportiert und von einer unkonventionellen Startplattform aus eingesetzt zu werden. Das maximale Bruttostartgewicht kleiner UAVs beträgt weniger als 20 Pfund. Die Marktstudie umfasst den Einsatz kleiner UAVs in militärischen, Strafverfolgungs- und kommerziellen Anwendungen, einschließlich Landwirtschaft, Brandbekämpfung sowie Öl und Gas, im europäischen Raum.

| Reparierter Flügel |

| Drehflügel |

| Mikro |

| Mini |

| Nano |

| Militär und Strafverfolgung |

| Zivil- und Handelsrecht |

| Land | Großbritannien |

| Deutschland | |

| Frankreich | |

| Russland | |

| Rest von Europa |

| Flügeltyp | Reparierter Flügel | |

| Drehflügel | ||

| Größe | Mikro | |

| Mini | ||

| Nano | ||

| Anwendung | Militär und Strafverfolgung | |

| Zivil- und Handelsrecht | ||

| Erdkunde | Land | Großbritannien |

| Deutschland | ||

| Frankreich | ||

| Russland | ||

| Rest von Europa | ||

Häufig gestellte Fragen zur Marktforschung für kleine UAVs in Europa

Wie groß ist der Markt für kleine UAVs in Europa derzeit?

Der europäische Markt für kleine UAVs wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 8 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Markt für kleine UAVs?

Lockheed Martin Corporation, Parrot Drones SAS, Northrop Grumman Corporation, Textron Inc., SZ DJI Technology Co., Ltd. sind die größten Unternehmen, die auf dem europäischen Markt für kleine UAVs tätig sind.

Welche Jahre deckt dieser europäische Markt für kleine UAVs ab?

Der Bericht deckt die historische Marktgröße des europäischen Marktes für kleine UAVs für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für kleine UAVs für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für kleine UAVs in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate kleiner UAVs in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse kleiner UAVs für Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.