Größe des europäischen Private-Equity-Marktes

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

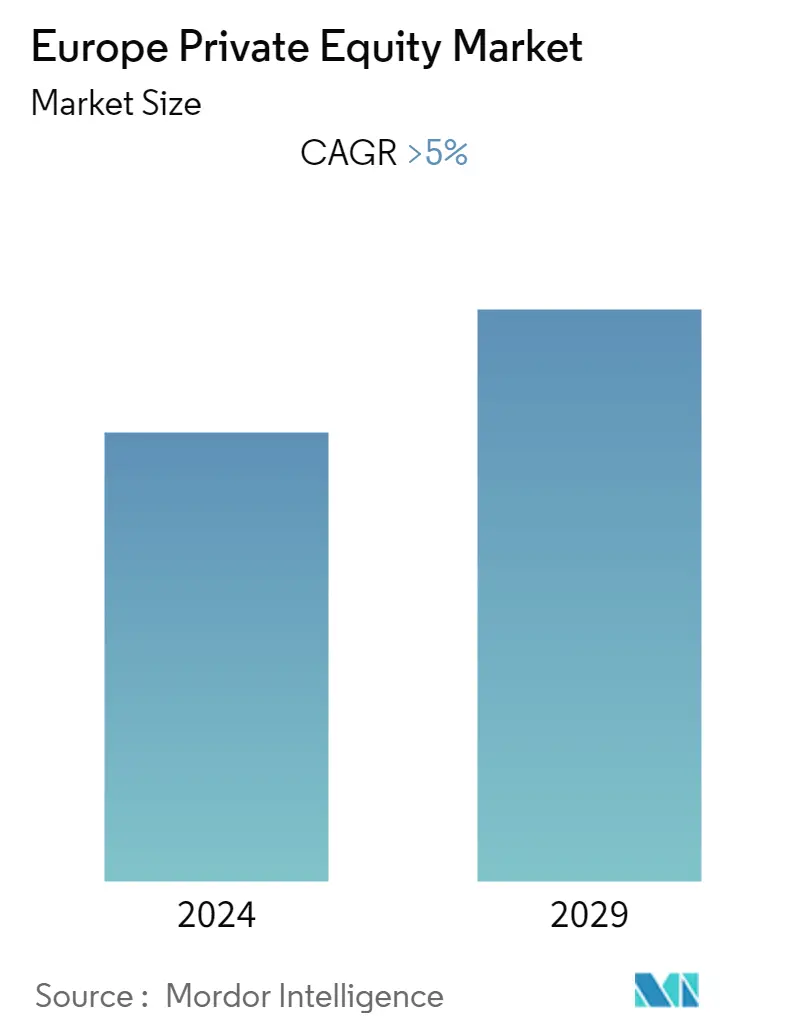

| CAGR | > 5.00 % |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des europäischen Private-Equity-Marktes

Der europäische Private-Equity-Markt hat im laufenden Jahr einen Umsatz von mehr als 150 Milliarden US-Dollar erwirtschaftet und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen. Es gab negative Auswirkungen von COVID-19 auf die Private Equity (PE)-Branche in Europa. Die Zahl der europäischen Private-Equity-Geschäfte sank während der Pandemie auf den tiefsten Stand seit fünf Jahren, ein Rückgang von 13 % im Vergleich zum Vorjahreszeitraum. COVID-19 verursachte für die meisten Finanzdienstleistungen in Europa einen unerwarteten Schock, und das volle Ausmaß seiner Auswirkungen war schwer vorherzusagen. Zu Beginn der Pandemie lag der Fokus unmittelbar auf der Stabilisierung bestehender Portfolios.

Jetzt kehren PE-Akteure dazu zurück, neue Investitionsmöglichkeiten zu beschaffen und umzusetzen. Die Mehrheit der Umfrageteilnehmer, mehr als 55 %, rechnet mit gezielten Neuinvestitionen.

Europäische Wachstums-PE-Fonds machen 17 % der jährlichen europäischen Private-Equity-Mittelbeschaffung aus, verglichen mit 5 % noch vor fünf Jahren. Das europäische Private-Equity-Fundraising belief sich im laufenden Jahr auf 118 Milliarden Euro (129,6 Milliarden US-Dollar). Das Ausmaß des Marktwachstums ermöglicht es den Spielern, auch in seinen Teilsegmenten reichlich Möglichkeiten zu finden. Die Akteure auf dem Markt haben unterschiedliche Vorlieben, Ressourcen und Fähigkeiten. Dies spiegelt ihre besondere Positionierung im Gesamtmarkt wider. Die Entwicklung des Private-Equity-Marktes wird vor allem durch einen erheblichen Anstieg der Nachfrage nach Produkten und Dienstleistungen dieser Branche unterstützt.

Trends auf dem europäischen Private-Equity-Markt

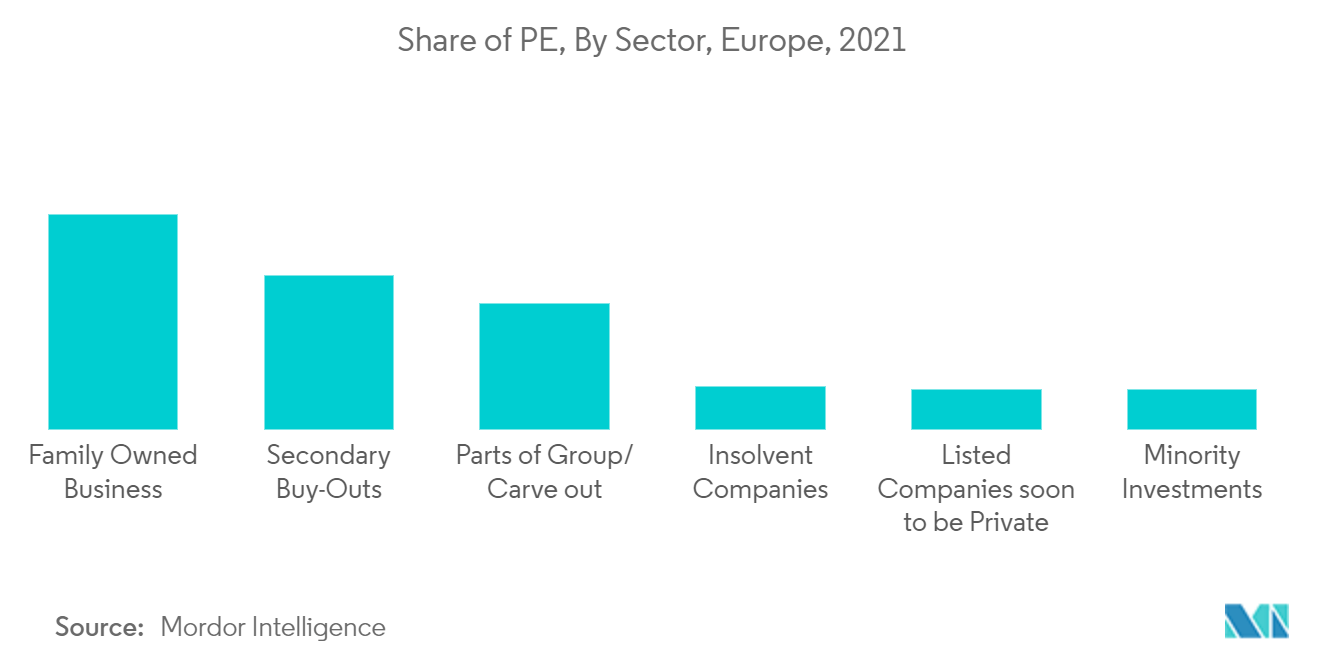

Familienunternehmen mit Mehrheitsbeteiligung an der europäischen Private-Equity-Branche

Auf dem europäischen Private-Equity-Markt sind Familienunternehmen die Hauptquelle des Private-Equity-Marktes, da sie den größten Anteil des Sektors beisteuern, gefolgt von anderen nichtöffentlichen Sektoren, entweder durch Risikokapitalfinanzierung oder durch Übernahmen, sofern der Investor dies wünscht Erwerb von mehr als 50 % der Unternehmensanteile. 70 % der Mehrheitsbeteiligungen sind Familienunternehmen, die die Private-Equity-Finanzierung anpassen, gefolgt von sekundären Buy-outs mit 50 %, wobei Teile von Gruppen/Carve-outs zu 41 % durch Private Equity finanziert werden, 14 % aus dem Sektor insolventer Unternehmen/Distress-Deals 13 % aus börsennotierten Unternehmen, die privat sein werden, und 13 % aus Minderheitsbeteiligungen.

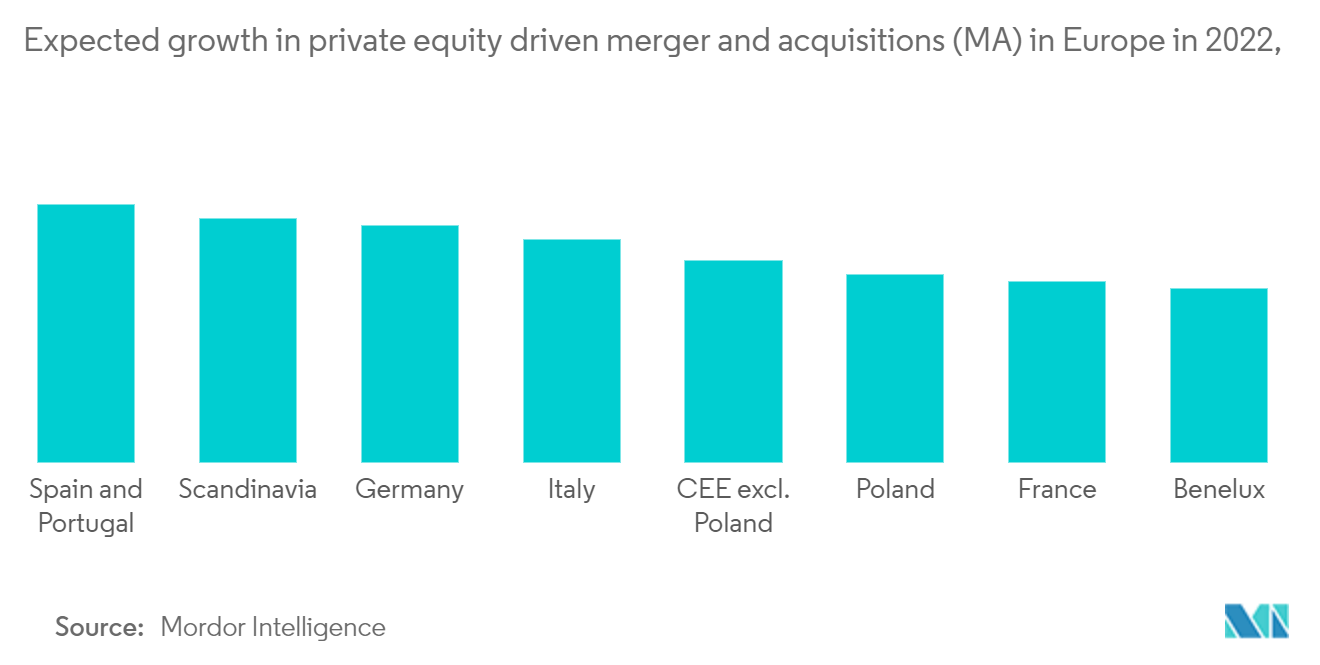

Die Technologiebranche erlebt ein Maximum an MA-Transaktionen durch Private-Equity-Beteiligung

In den letzten Jahren verzeichnete die Technologie- und Medienbranche in Europa die meisten MA-Transaktionen durch Private-Equity-Beteiligung mit 90 % Fusionen und Übernahmetransaktionen durch Private-Equity-Beteiligung, gefolgt vom Pharmasektor mit 81 %, Unternehmensdienstleistungen mit 59 % und Finanzdienstleistungen 41 %, Verbrauchereinzelhandel mit 29 %, Industriegüter und Maschinenbau mit 26 %, Energie und Versorgung mit 18 %, Chemieindustrie mit 18 %, Baugewerbe mit 11 % und Automobilindustrie mit 7 %. Dies führte zu einem Aufwärtstrend bei der Private-Equity-Finanzierung in Europa, und im gesamten Prognosezeitraum ist voraussichtlich ein Aufwärtstrend zu beobachten.

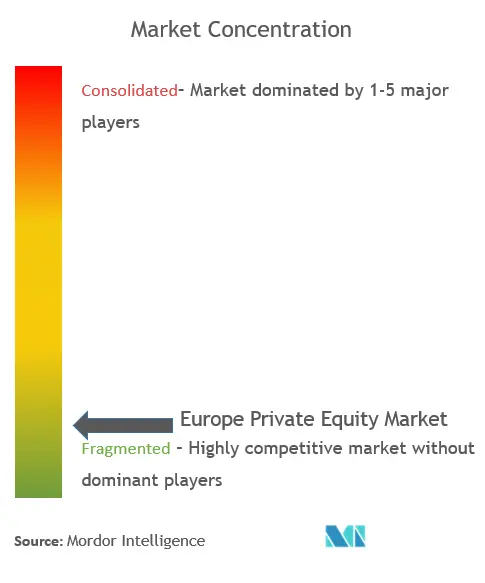

Überblick über die europäische Private-Equity-Branche

Der europäische Private-Equity-Markt ist hart umkämpft und fragmentiert, da die Private-Equity-Geschäftsmechanismen und wachstumsorientierten Ansätze von den führenden Unternehmen in diesem Markt verfolgt werden. Der Bericht hebt die zahlreichen strategischen Initiativen hervor, wie z. B. neue Geschäftsabschlüsse und Kooperationen, Fusionen und Übernahmen, Joint Ventures, Produkteinführungen und technologische Verbesserungen, die von den führenden Marktteilnehmern umgesetzt wurden, um sich einen festen Platz im Markt zu verschaffen. Die Hauptakteure auf dem Markt sind Spring Hill Management, Oakley Capital, CVC, Permira Partners und Apax.

Europas Private-Equity-Marktführer

-

Oakley Capital

-

CVC

-

Permira partners

-

Apax

-

IXO Private Equity

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Private-Equity-Markt

- Im Februar 2023 sammelt Oakley Capital die Rekordsumme von 2,85 Milliarden Euro (3,13 Milliarden US-Dollar) für seinen fünften Flaggschifffonds. Oakley wird weiterhin in die langfristigen Megatrends investieren, die das Wachstum und die Erträge über alle Wirtschaftszyklen hinweg unterstützt haben, darunter die Verlagerung der Verbraucher ins Internet, die Migration von Unternehmen in die Cloud und die wachsende weltweite Nachfrage nach hochwertiger, zugänglicher Bildung.

- Im Februar 2023 möchte Apax bis zu 40 % der Anteile hauptsächlich von den beiden bestehenden Investoren Advent International und Bain Capital erwerben und das Unternehmen mit 2,1 Milliarden US-Dollar bewerten. Dadurch kann das Unternehmen den Markt besser beherrschen und seine Anlagestrategien besser planen.

Europa-Private-Equity-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK UND EINBLICKE

4.1 Marktübersicht

4.2 Marktführer

4.3 Marktbeschränkungen

4.4 Analyse der Branchenwertschöpfungskette

4.5 Porters Fünf-Kräfte-Analyse

4.5.1 Bedrohung durch neue Marktteilnehmer

4.5.2 Verhandlungsmacht der Käufer

4.5.3 Verhandlungsmacht der Lieferanten

4.5.4 Bedrohung durch Ersatzspieler

4.5.5 Wettberbsintensität

4.6 Einblicke in technologische Innovationen auf dem Markt

4.7 Einblicke in die regulatorische Landschaft, die den Markt regelt

4.8 Auswirkungen von COVID-19 auf den Markt

5. MARKTSEGMENTIERUNG

5.1 Nach Anlagetyp

5.1.1 Große Kappe

5.1.2 Mittelkappe

5.1.3 Kleine Mütze

5.2 Auf Antrag

5.2.1 Risikokapitalinvestition im Frühstadium

5.2.2 Private Equity

5.2.3 Leverage Buyout

5.3 Nach Geographie

5.3.1 Italien

5.3.2 Deutschland

5.3.3 Frankreich

5.3.4 Schweiz

5.3.5 Großbritannien

5.3.6 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Überblick über die Marktkonzentration

6.2 Firmenprofile

6.2.1 Apax Partners

6.2.2 AXA Private Equity

6.2.3 Permira und Partnergruppe

6.2.4 CVC Capital Partners

6.2.5 Spring Hill Management

6.2.6 Soft Bank Vision Fund

6.2.7 IXO Private Equity

6.2.8 Heartland

6.2.9 Oakley Capital

6.2.10 Accent Equity Partners*

6.2.11 Other Key Players

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. HAFTUNGSAUSSCHLUSS UND ÜBER UNS

Segmentierung der europäischen Private-Equity-Branche

Private Equity ist eine Art alternativer Investition, die in private Unternehmen investiert oder diese kauft, die nicht börsennotiert sind. Europe Private Equity ist eine der am schnellsten wachsenden Private-Equity-Branchen, da Unternehmen und Menschen die Digitalisierung bei der Auswahl eines Finanzprodukts für ihre Investitionsbewertung und Zahlungen bevorzugen. Der Bericht enthält eine vollständige Hintergrundanalyse des europäischen Private-Equity-Marktes, die eine Einschätzung der Wirtschaft, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente, aufkommende Markttrends, Marktdynamik und wichtige Unternehmensprofile umfasst.

Der europäische Private-Equity-Markt ist nach Investitionstyp (Large Cap, Mid Cap und Small Cap), nach Anwendung (Early Stage Venture Capitals, Private Equity und Leveraged Buyouts) und nach Geografie (Italien, Deutschland, Frankreich, Schweiz) segmentiert. Vereinigtes Königreich und übriges Europa). Der Bericht bietet Marktgrößen und Prognosen für den europäischen Private-Equity-Markt im Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Anlagetyp | ||

| ||

| ||

|

| Auf Antrag | ||

| ||

| ||

|

| Nach Geographie | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur europäischen Private-Equity-Marktforschung

Wie groß ist der europäische Private-Equity-Markt derzeit?

Der europäische Private-Equity-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Private-Equity-Markt?

Oakley Capital, CVC, Permira partners, Apax, IXO Private Equity sind die größten Unternehmen, die auf dem europäischen Private-Equity-Markt tätig sind.

Welche Jahre deckt dieser europäische Private-Equity-Markt ab?

Der Bericht deckt die historische Marktgröße des europäischen Private-Equity-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Private-Equity-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der europäischen Private-Equity-Branche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Private Equity in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Europa-Private-Equity-Analyse umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.