| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

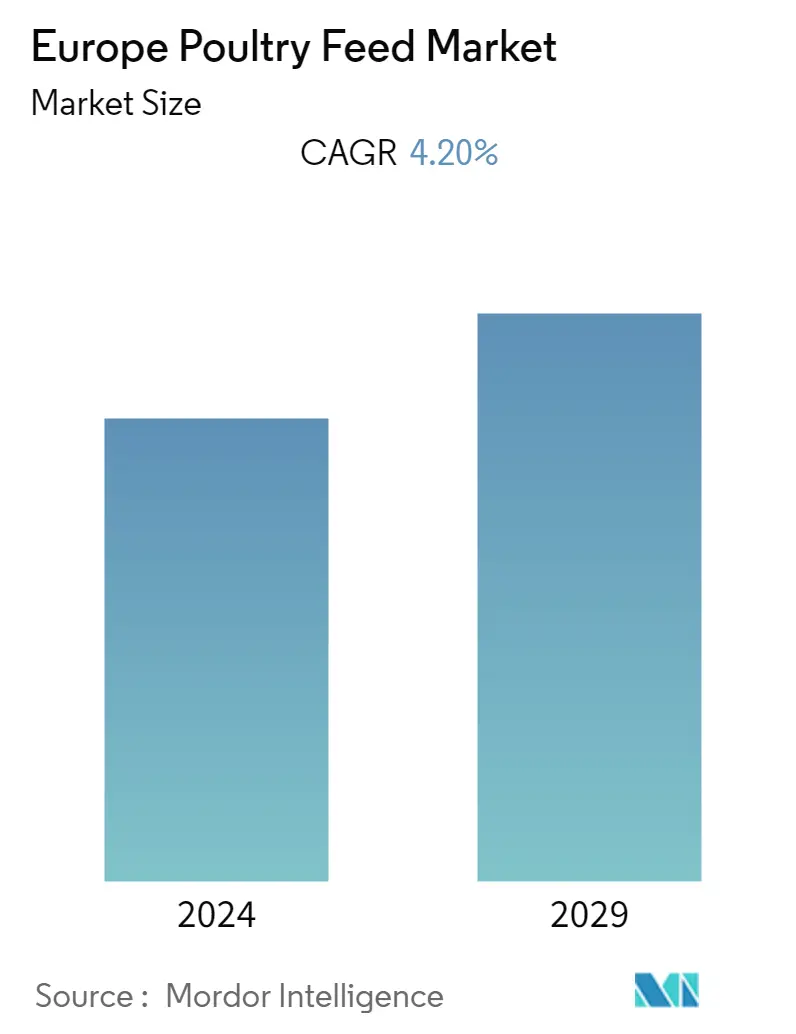

| CAGR | 4.20 % |

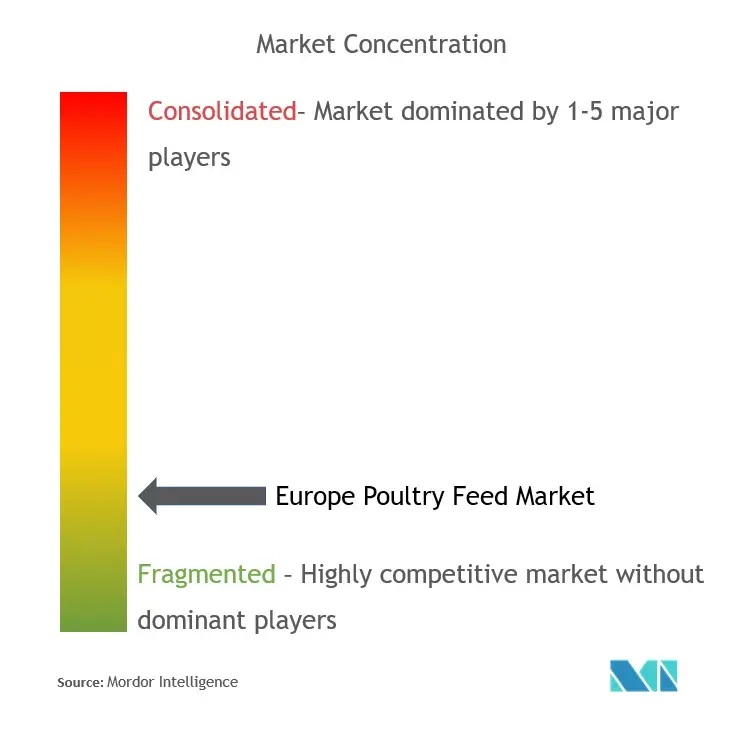

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Geflügelfutter in Europa

Der europäische Geflügelfuttermarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 4,2 % verzeichnen.

- Futterzutaten für die Geflügelernährung werden aufgrund der Nährstoffe, die sie liefern können, des Fehlens ernährungshemmender oder toxischer Faktoren, ihrer Schmackhaftigkeit oder Wirkung auf die freiwillige Futteraufnahme sowie ihrer Kosten ausgewählt. Derzeit ist in der EU die Nachfrage nach proteinreichen Futtermitteln hoch, was den Markt ankurbeln wird.

- Die EU hat ihr Verbot der Verwendung tierischer Nebenprodukte für Tierfutter aufgehoben, was die Verwendung von verarbeitetem tierischem Protein von Schweinen in Geflügelfutter ermöglicht und die Verwendung von Nebenprodukten aus der Lebensmittelindustrie sowie die Verwendung von Nebenprodukten fördert nachhaltige und lokale Zutaten. Die Vorschriften müssen die Verwendung zusätzlicher Arten verarbeiteter tierischer Proteine in Geflügel- und Schweinefutter zulassen, wenn diese sich als sicher erwiesen haben. Das Verbot der Verwendung von verarbeitetem tierischem Eiweiß in Futtermitteln für Kühe, Schafe und andere Wiederkäuer sowie das Verbot der Wiederverwertung innerhalb der Tierart bleibt in Kraft.

- Laut der European Feed Manufacturers Federation (FEFAC) stieg die Geflügelfutterproduktion im Jahr 2021 trotz der schweren Vogelgrippe in mehreren Teilen Europas leicht um 0,8 %, da die HORECA-Kette (Hotel/Restaurant/Catering) nach der Erholung wiedereröffnet wurde Sperrung.

- Die Hauptfaktoren, die den Markt antreiben, sind die relativ niedrigen und wettbewerbsfähigen Preise für Geflügelfleisch im Vergleich zu anderem Fleisch, das Fehlen kultureller oder religiöser Hindernisse sowie die diätetischen und ernährungsphysiologischen (Protein-)Qualitäten sind die Hauptanziehungsfaktoren, die das Marktwachstum antreiben. Angesichts der zunehmenden Gesundheitskrise konzentrierte sich die Aufmerksamkeit der Verbraucher hauptsächlich auf die Produktionsmethoden und die Zuverlässigkeit der Informationen. Die wachsende Geflügelproduktion führte zu einer erhöhten Futtermittelproduktion in der Region.

Trends auf dem europäischen Geflügelfuttermarkt

Wachsende Fleischproduktion treibt den Markt an

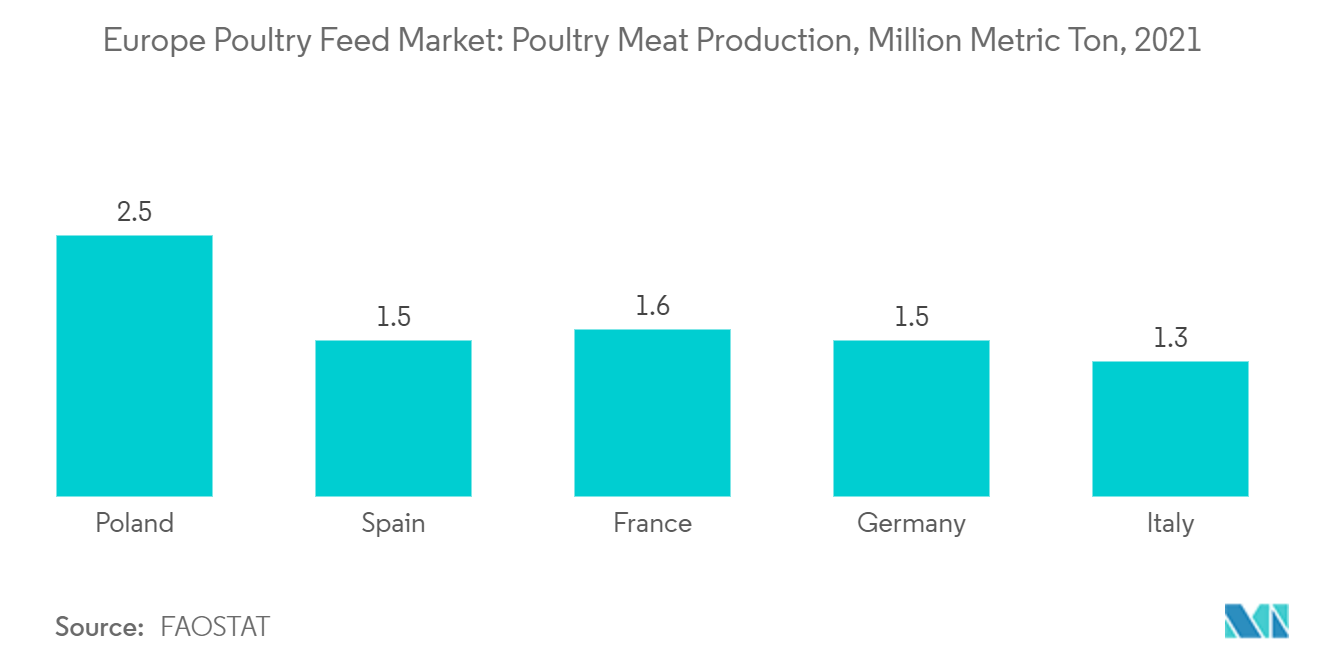

Aufgrund des steigenden Fleischkonsums ändern die Produzenten auch ihre Produktionstrends, um der Verbrauchernachfrage gerecht zu werden. Die Europäische Union ist einer der weltweit größten Geflügelfleischproduzenten und Nettoexporteur von Geflügelprodukten mit einer Jahresproduktion von rund 13,4 Millionen Tonnen und importiert hochwertige Geflügelprodukte, darunter Brustfleisch und Geflügelzubereitungen, hauptsächlich aus Brasilien, Thailand und anderen Ländern Ukraine.

Da der Konsum in Hotels, Restaurants und institutionellen (HRI) Verkaufsstellen wieder ansteigt, steigt die Nachfrage nach preiswertem Hühnerfleisch, insbesondere aus Brasilien und Thailand. EU-Hühnerfleischimporte profitieren nun auch von der Entscheidung der EU, Einfuhrkontingente und Zölle auf ukrainische Produkte vorübergehend auszusetzen. Innerhalb der EU werden die zunehmende Lebensmittelinflation und die höheren Energiekosten weiterhin den Verzehr von Hühnerfleisch begünstigen, da andere tierische Proteine vergleichsweise teurer bleiben.

Nach Angaben der FAO stieg die Produktion von Geflügelfleisch im vergangenen Jahr in Polen um 2,5 Millionen Tonnen, gefolgt von Frankreich und Deutschland. Die Fleischproduktion in der Region wird im Prognosezeitraum voraussichtlich weiter wachsen, was die Geflügelfutterproduktion ankurbeln wird.

Das Segment Getreide dominiert den Markt

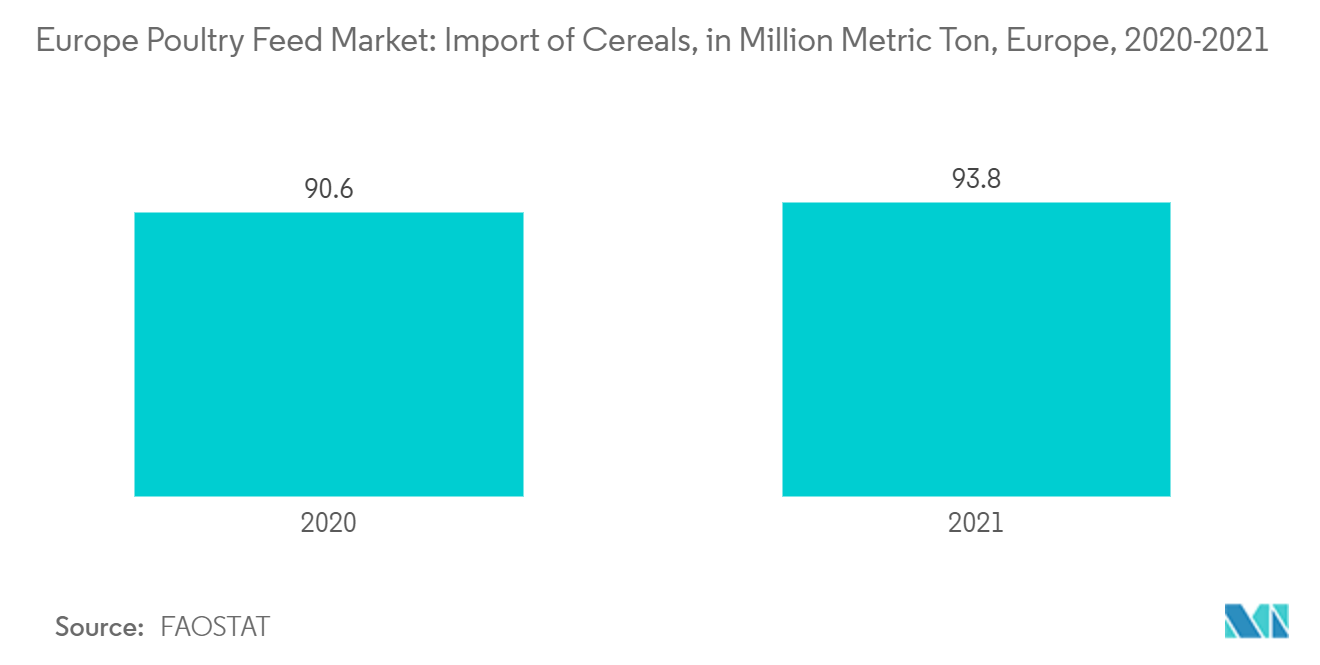

Getreidekörner werden hauptsächlich zur Deckung des Energiebedarfs von Geflügel verwendet. Das vorherrschende Futtergetreide ist Mais, obwohl in verschiedenen Ländern und Regionen der Welt unterschiedliche Getreidesorten verwendet werden. Beispielsweise ist Mais in den USA, Brasilien und den meisten asiatischen Ländern die mit Abstand wichtigste Energiequelle für das gesamte Geflügelfutter, während Weizen in Europa, Kanada, Australien, Neuseeland und den USA der vorherrschende Energielieferant für die Geflügelernährung ist Russische Föderation. Neben dem Getreide selbst werden auch dessen Nebenprodukte wie Weizenkleie, Reiskleie und DDGS häufig in Geflügelfutter verwendet.

Die Ukraine produziert durchschnittlich 26 Millionen Tonnen Weizen pro Jahr, der Großteil davon wird exportiert. Die FAO schätzt, dass die Getreideproduktion in der Ukraine aufgrund des Krieges voraussichtlich um 20 bis 30 % zurückgehen wird. Ein extremeres Szenario mit einem Rückgang der ukrainischen Weizenproduktion um 50 %, einem Defizit von 13 Millionen Tonnen Weizen und vielen einkommensschwächeren Ländern außerhalb der EU, die auf Nahrungsmittel angewiesen sind, dürfte aufgrund des Krieges stark zurückgehen. Die wichtigsten Auswirkungen des Krieges auf die EU-Landwirte sind ein begrenzter Rückgang der Tierfutterimporte und eine Unterbrechung der Lieferketten für synthetische Düngemittel, die größtenteils für den Anbau von Tierfutter für die industrielle Fleischproduktion verwendet werden.

Laut FAOSTAT importierte Europa im Jahr 2021 auch Getreide in Höhe von 90,6 Millionen Tonnen, verglichen mit 93,8 Millionen Tonnen im Jahr 2020, was aufgrund der Auswirkungen der Pandemie in der Region leicht rückläufig ist. Daher wird der wachsende Geflügelbestand in Verbindung mit intensiven Produktionstrends das Wachstum des Segments im Prognosezeitraum weiter vorantreiben.

Überblick über die europäische Geflügelfutterindustrie

Der europäische Markt für Geflügelfutter ist fragmentiert und in mehreren Regionen gibt es verschiedene Teilnehmer. Der untersuchte Markt weist einzigartige Merkmale auf, wie z. B. sehr wenige große Produktionsunternehmen und einen stark unorganisierten Markt mit mehreren regionalen Akteuren mit kleinen Marktanteilen. Die führenden Unternehmen konzentrieren sich auf den Erwerb von Futtermittelfabriken und kleinen Produktionsstätten, um ihr Geschäft auf dem nationalen und internationalen Markt auszubauen. Terrena, Royal Agrifirm Group, Cargill Incorporated, De Hues und Danish Agro gehören zu den führenden Akteuren auf dem Markt.

Europas Marktführer für Geflügelfutter

-

Terrena

-

Royal Agrifirm Group

-

Cargill, Incorporated.

-

De Hues

-

Danish Agro

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Geflügelfuttermarkt

- September 2022 Cargill führt ein neues Mini-Pellets-Kükenfutter ein, um den Start von Küken in den ersten 120 Lebensstunden eines Vogels zu fördern. Es enthält präzise Mengen an Protein, Stärke, Fett und Zusatzstoffen in hochverdaulichen Zutaten, um eine maximale Nährstoffverdaulichkeit zu fördern.

- Januar 2022 Die EU verbietet den routinemäßigen Einsatz von Antibiotika bei Nutztieren, da die meisten dieser Tiere in Massentierhaltungen leiden, wo ihnen Antibiotika über ihr Futter oder Wasser verabreicht werden, um zu verhindern, dass sie aufgrund grausamer Behandlung einer Krankheit erliegen. Der übermäßige Einsatz von Antibiotika führt zu einer globalen Krise der öffentlichen Gesundheit, in der weltweit bis zu 3.500 Menschen an antimikrobiell resistenten Infektionen sterben. Mittlerweile ist der Einsatz von Antibiotika als Ausgleich für Missstände bei Tierschutz illegal.

- März 2021 De Heus übernimmt das polnische Mischfutterunternehmen Golpasz, einen führenden Broilerfutterhersteller in Polen. Durch diese Übernahme wird De Heus seine führende Position in Polen stärken.

Segmentierung der europäischen Geflügelfutterindustrie

Geflügelfutter ist Futter für Nutzgeflügel, darunter Hühner, Enten, Gänse und andere Hausvögel. Es enthält alle Nährstoffe für das beste Wachstum der Herde oder der Eierproduktion.

Der europäische Geflügelfuttermarkt ist segmentiert nach Tierart (Legehenne, Broiler, Truthahn und andere Tierarten), Inhaltsstoffen (Getreide, Ölsaatenmehl, Melasse, Fischöl und Fischmehl, Nahrungsergänzungsmittel und andere Zutaten), Nahrungsergänzungsmitteln (Vitamine, Aminosäuren). Säuren, Antibiotika, Enzyme, Antioxidantien, Säuerungsmittel, Probiotika und Präbiotika sowie andere Nahrungsergänzungsmittel) und Geographie (Vereinigtes Königreich, Deutschland, Italien, Frankreich, Spanien, Russland und übriges Europa). Der Bericht bietet Marktgrößen und Prognosen in Bezug auf den Wert (in Mio. USD) für alle oben genannten Segmente.

| Tierart | Schicht |

| Broiler | |

| Truthahn | |

| Andere Tierarten | |

| Zutat | Getreide |

| Ölsaatenmahlzeiten | |

| Melasse | |

| Fischöle und Fischmehle | |

| Ergänzungen | |

| Andere Zutaten | |

| Erdkunde | Großbritannien |

| Spanien | |

| Italien | |

| Deutschland | |

| Frankreich | |

| Russland | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Geflügelfutter in Europa

Wie groß ist der europäische Geflügelfuttermarkt derzeit?

Der europäische Geflügelfuttermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,20 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Geflügelfuttermarkt?

Terrena, Royal Agrifirm Group, Cargill, Incorporated., De Hues, Danish Agro sind die größten Unternehmen, die auf dem europäischen Geflügelfuttermarkt tätig sind.

Welche Jahre deckt dieser europäische Geflügelfuttermarkt ab?

Der Bericht deckt die historische Marktgröße des europäischen Geflügelfuttermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des europäischen Geflügelfuttermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Compound Feed Reports

Popular Animal Nutrition & Wellness Reports

Other Popular Industry Reports

Bericht der europäischen Geflügelfutterindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Geflügelfutter in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Geflügelfutter für Europa umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.