Marktanalyse für Bio-Lebensmittel und -Getränke in Europa

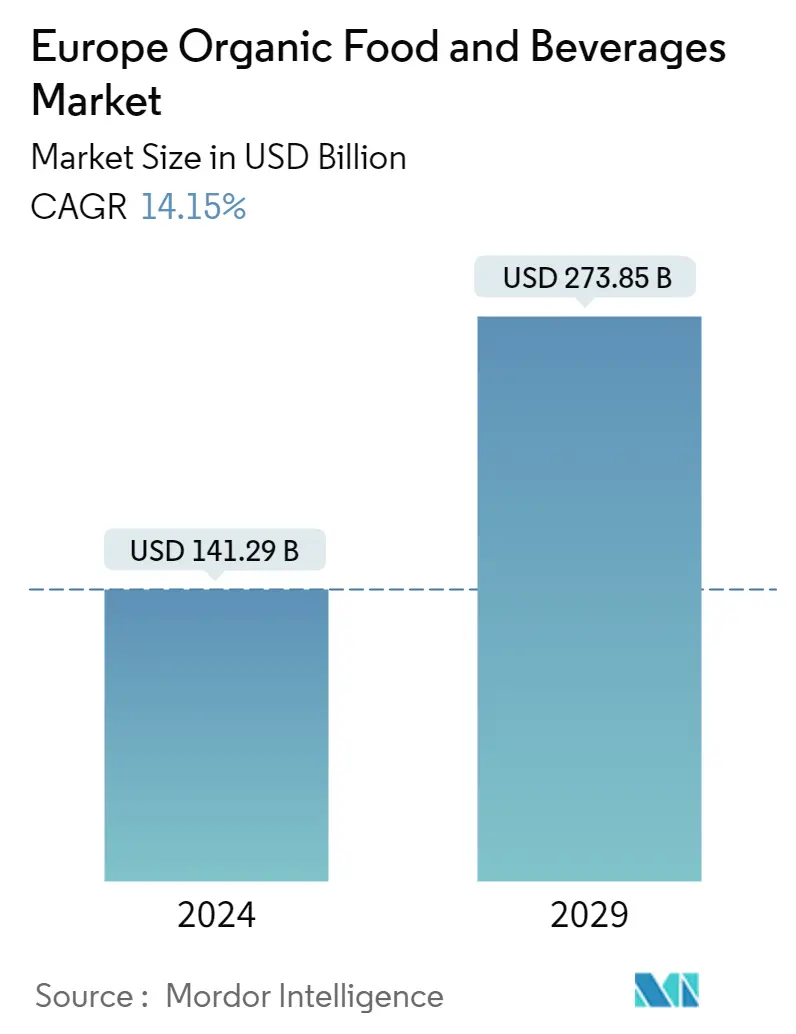

Die Marktgröße für Bio-Lebensmittel und -Getränke in Europa wird im Jahr 2024 auf 141,29 Milliarden US-Dollar geschätzt und soll bis 2029 273,85 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 14,15 % im Prognosezeitraum (2024–2029) entspricht.

In Europa verzeichnet die Branche eine Nachfrage nach saubereren und minimalistischeren Lebensmitteln, was sich im steigenden Bewusstsein der Verbraucher widerspiegelt, da sie mehr nach Produkten verlangen, die den Anspruch erheben, biologisch oder frei von zu sein. Darüber hinaus treiben die Eingriffe und Vorschriften der Regierung zur Sicherung der Qualität von Bio-Lebensmitteln den Markt voran. Ab 2021 stellen die Vorschriften der Europäischen Union zur ökologischen Produktion und Produktkennzeichnung sicher, dass in der gesamten Europäischen Union die gleichen hohen Standards eingehalten werden. Die Vorschriften umfassen Anbaumethoden in der Landwirtschaft und Aquakultur, die Lebensmittelverarbeitung und -kennzeichnung, Zertifizierungsprozesse von Landwirten sowie den Import von Bio-Produkten aus Nicht-EU-Ländern.

Die zunehmende Besorgnis der Verbraucher über die negativen Auswirkungen von GVO, Konservierungsmitteln, synthetischen Zusatzstoffen usw. auf die Gesundheit führt vor allem zu einer steigenden Nachfrage nach Bio-Lebensmitteln und -Getränken. Dementsprechend treibt die zunehmende Akzeptanz gesunder Ernährungsgewohnheiten aufgrund der hohen Verbreitung von Laktose- und Glutenunverträglichkeiten in der breiten Masse auch die Nachfrage nach glutenfreien und laktosefreien Produktvarianten voran. Darüber hinaus hat die zunehmende Urbanisierung in Verbindung mit dem verbesserten Lebensstandards der Verbraucher die Nachfrage nach hochwertigen Bio-Lebensmitteln und -Getränken erhöht.

Markttrends für Bio-Lebensmittel und -Getränke in Europa

Wachsende Nachfrage nach Clean-Label-Produkten

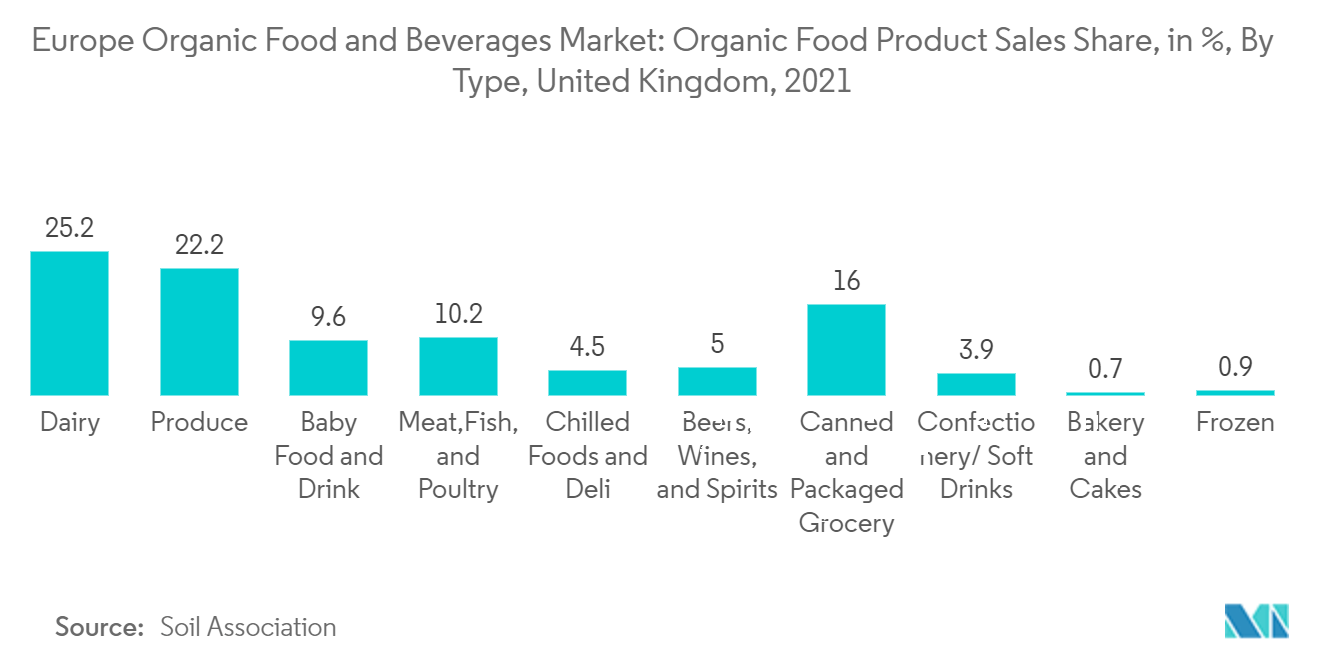

Die Vorliebe der Verbraucher für innovative Geschmacksrichtungen, gesundheitliche Vorteile, Bequemlichkeit und alternative natürliche Quellen für Nahrungsergänzungsmittel hat den Markt für Clean-Label-Lebensmittel und -Getränkeprodukte in der gesamten Region vergrößert. Auch das Interesse der Verbraucher an der Identifizierung der in Lebensmitteln und Getränken enthaltenen Inhaltsstoffe hat zum Wachstum des Marktes für Bio-Lebensmittel und -Getränke geführt. Europäische Verbraucher sind sehr besorgt über die langfristigen Auswirkungen der Lebensmittel, die sie konsumieren, im Hinblick auf den Nährstoffgehalt und ihre Auswirkungen auf Gesundheit, Umweltverträglichkeit, Beschaffung und soziale Verantwortung. Dies hat zu einer steigenden Nachfrage nach Lebensmitteln und Getränken aus biologischem Anbau im europäischen Raum geführt. Nach Angaben der Soil Association hatten Milchprodukte, basierend auf Käufen über zahlreiche Einzelhandelsgeschäfte, im Jahr 2021 den höchsten Anteil am Einzelhandelsumsatz im Vereinigten Königreich (UK) und machten 25,2 % des Gesamtumsatzes aus, gefolgt von Obst und Gemüse, das rund 22,2 % ausmachte % des Gesamtumsatzes.

Deutschland hat einen herausragenden Marktanteil

In Deutschland verzeichnete die Branche einen Rückgang bei synthetischen Inhaltsstoffen aufgrund der zunehmenden Verwendung von Pflanzenstoffen, dem Ersatz von Emulgatoren durch Enzyme und andere Texturgeber sowie der steigenden Nachfrage nach Naturprodukten. Es wird erwartet, dass dieser sich ändernde Trend und die Nachfrage nach Nährstoffprodukten die Nachfrage nach Bio-Lebensmitteln und -Getränken weiter ankurbeln werden. Darüber hinaus tendieren die Verbraucher mit der zunehmenden Alterung der Bevölkerung in Deutschland aufgrund zunehmender Gesundheitsbedenken immer mehr zu nahrhaften Produkten, und die Nachfrage nach Spezialzutaten in funktionellen und biologischen Getränken im Land steigt kontinuierlich.

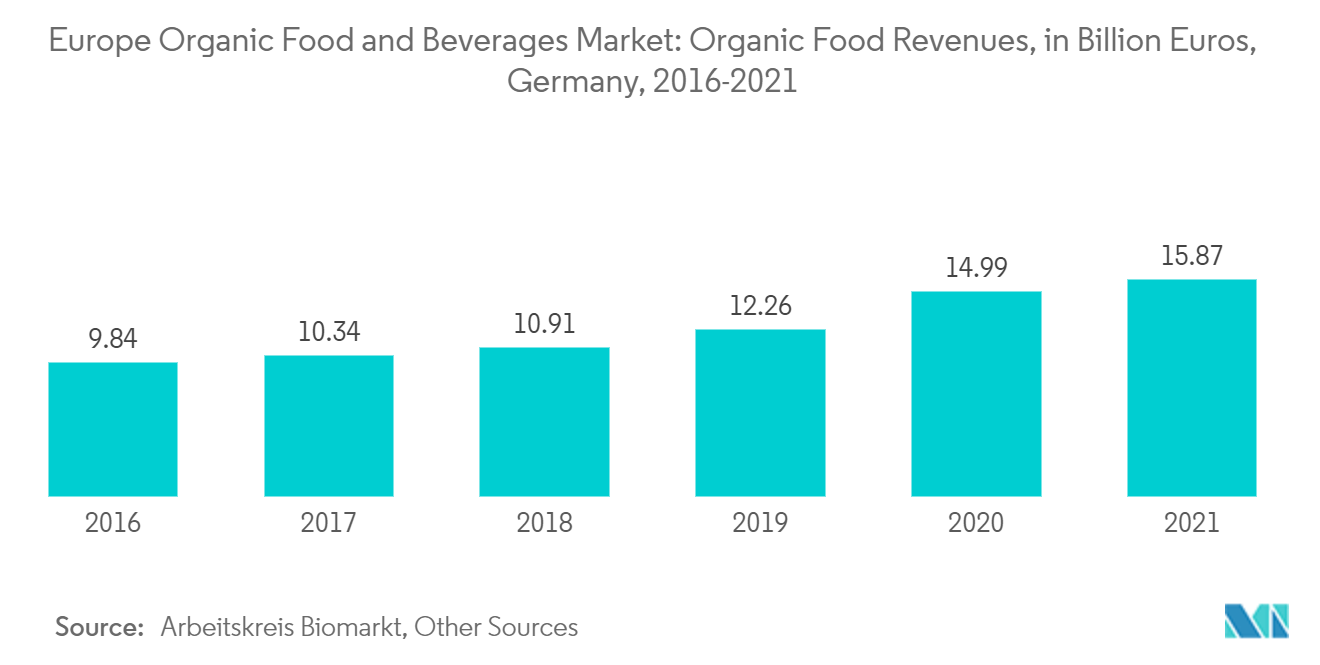

Darüber hinaus werden nach Angaben der Investmentgruppe Germany and Trade Invest (GATI) deutsche Verbraucher gesundheitsbewusster und legen Wert auf zuckerarme, fair gehandelte und biologische Süßwaren. Dadurch steigt im Land die Nachfrage nach nachhaltigen Produkten. Nach Angaben des Arbeitskreises Biomarkt ist der Umsatz mit Bio-Lebensmitteln in Deutschland in den letzten zehn Jahren von 6,64 Milliarden Euro im Jahr 2011 auf über 15,9 Milliarden Euro im Jahr 2021 gestiegen. Aufgrund des steigenden Kundeninteresses an den Lebensmitteln wird dieser Trend voraussichtlich noch eine Weile anhalten Produktionsprozess und Bewusstsein für einen gesunden Lebensstil.

Überblick über die europäische Bio-Lebensmittel- und Getränkeindustrie

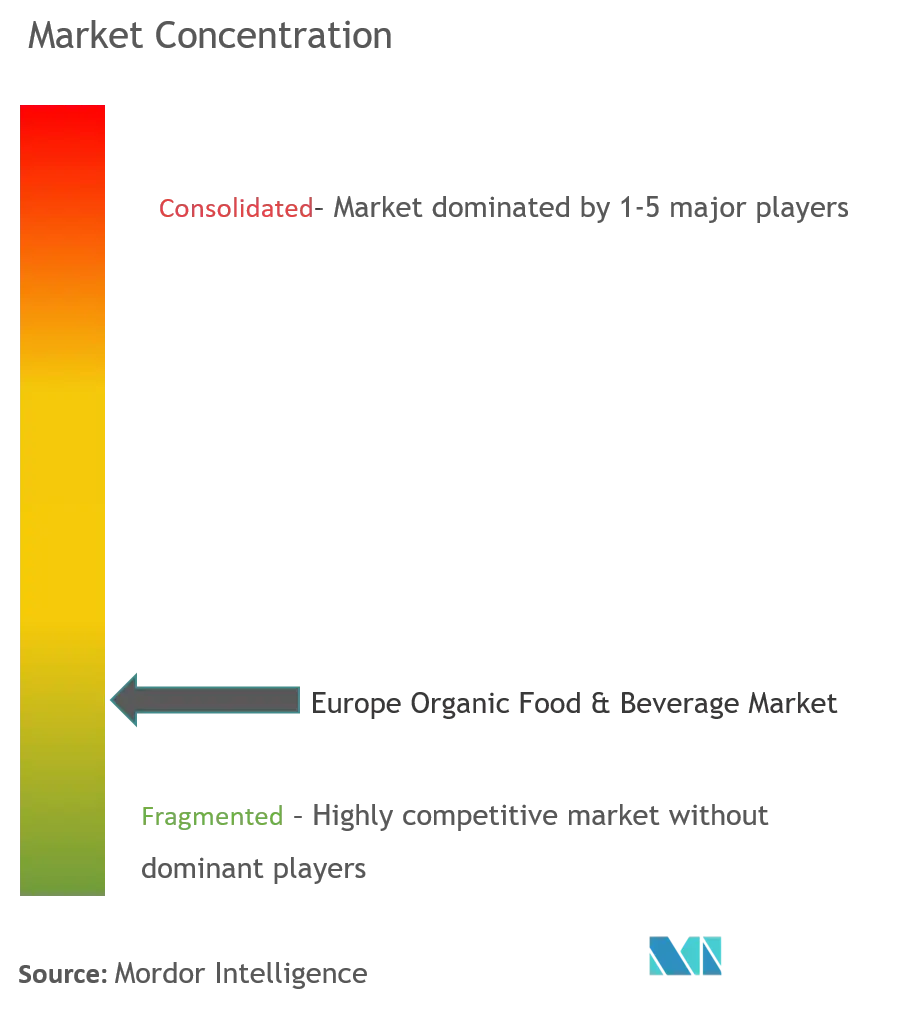

Der europäische Markt für Bio-Lebensmittel und -Getränke ist wettbewerbsintensiv und stark fragmentiert. Im Segment der Bio-Lebensmittel und -Getränke konkurrieren mehrere große und mittlere Lebensmittel- und Getränkeunternehmen. Zu den führenden Unternehmen auf dem Markt gehören Amys Kitchen Inc., General Mills Inc., The Hain Celestial Group Inc, Nestle SA und Danone SA. Um die potenziellen Marktchancen zu nutzen, investieren führende Akteure aktiv in die Entwicklung von innovative Produkte, Erweiterungen, Fusionen und Übernahmen sowie Partnerschaften.

Europas Marktführer für Bio-Lebensmittel und -Getränke

General Mills, Inc.

Nestlé S.A.

Danone S.A.

Amy's Kitchen, Inc.

The Hain Celestial Group, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Europa-Marktnachrichten für Bio-Lebensmittel und -Getränke

- Im November 2022 gab MeliBio, das erste Unternehmen, das behauptet, echten Honig ohne Bienen zu produzieren, in einer Partnerschaft mit Narayan Foods, einem renommierten Anbieter von Bio-Lebensmitteln, bekannt, dass es zusätzliche 2,2 Millionen US-Dollar an Finanzmitteln eingeworben hat und plant, seine Produkte in zu verkaufen 75.000 europäische Geschäfte. Im Rahmen der Partnerschaft gab Narayan Foods seine Pläne bekannt, den pflanzlichen Honig von MeliBio ab Anfang 2023 unter der Marke Better Foodie zu vermarkten.

- Im November 2022 waren Ocado und Planet Organic die ersten Supermärkte, die die pflanzliche Mehlmarke allplants anboten. Proteinpulver-Buddha-Bowl, Mac and Greens, klebrige Teriyaki-Udon-Nudeln und Trüffelpilz-Orzo gehörten zu den Artikeln, die in Geschäften und auf der Speisekarte des reinen Online-Lebensmittelhändlers erhältlich waren. Die UVP für diese Produkte begann bei 5,50 Euro, andere Artikel aus der Speisekarte der Marke waren weiterhin über die Online-Shops erhältlich.

- Im Juli 2021 kündigte die Hain Celestial Group, Inc. mehrere Innovationen im Snack- und Teesegment an. Die neuesten Celestial Seasonings bieten Cold Brew Iced Tea in fünf Geschmacksrichtungen an. New Garden Veggie Puffs gibt es in drei köstlichen Geschmacksrichtungen. Sie werden gebacken, nie frittiert und enthalten 30 % weniger Fett als der führende Puffsnack. Garden Veggie Puffs werden aus gentechnikfreien Zutaten hergestellt, enthalten keine künstlichen Aromen oder Konservierungsstoffe und haben die ideale Portionsgröße für jede Snackzeit oder Lunchbox. Diese Produkte werden auch auf dem europäischen Markt angeboten.

Segmentierung der europäischen Bio-Lebensmittel- und Getränkeindustrie

Der europäische Markt für Bio-Lebensmittel und -Getränke ist nach Produkttyp, Vertriebskanal und Geografie segmentiert. Basierend auf der Produktart wurde der Markt in Bio-Lebensmittel und Bio-Getränke segmentiert. Das Segment der Bio-Lebensmittel ist weiter unterteilt in Bio-Obst und -Gemüse, Bio-Fleisch, Fisch und Geflügel, Bio-Milchprodukte, Bio-Tiefkühl- und verarbeitete Lebensmittel und andere. Das Segment der Bio-Getränke wird weiter in alkoholische und alkoholfreie Getränke unterteilt. Basierend auf dem Vertriebskanal wurde der Markt in Supermärkte/Hypermärkte, Convenience-Stores, Fachgeschäfte, Online-Einzelhandel und andere Vertriebskanäle segmentiert. Basierend auf der geografischen Lage bietet der Bericht eine detaillierte regionale Analyse, die das Vereinigte Königreich, Frankreich, Deutschland, Italien, Russland, Spanien und das übrige Europa umfasst. Für jedes Segment wurden die Marktgröße und Prognosen basierend auf dem Wert (in Mio. USD) erstellt.

| Organisches Essen | Obst und Gemüse | |

| Fleisch, Fisch und Geflügel | ||

| Milchprodukte | ||

| Gefrorene und verarbeitete Lebensmittel | ||

| Andere Produkttypen | ||

| Bio-Getränke | Alkoholiker | Wein |

| Bier | ||

| Spirituosen | ||

| Alkoholfrei | Obst- und Gemüsesäfte | |

| Milchgetränke | ||

| Kaffee | ||

| Tee | ||

| Kohlensäurehaltige Getränke | ||

| Andere alkoholfreie Getränke | ||

| Supermärkte/Hypermärkte |

| Convenience-Stores |

| Fachgeschäfte |

| Online-Handel |

| Andere Vertriebskanäle |

| Großbritannien |

| Frankreich |

| Deutschland |

| Italien |

| Russland |

| Spanien |

| Rest von Europa |

| Produktart | Organisches Essen | Obst und Gemüse | |

| Fleisch, Fisch und Geflügel | |||

| Milchprodukte | |||

| Gefrorene und verarbeitete Lebensmittel | |||

| Andere Produkttypen | |||

| Bio-Getränke | Alkoholiker | Wein | |

| Bier | |||

| Spirituosen | |||

| Alkoholfrei | Obst- und Gemüsesäfte | ||

| Milchgetränke | |||

| Kaffee | |||

| Tee | |||

| Kohlensäurehaltige Getränke | |||

| Andere alkoholfreie Getränke | |||

| Vertriebsweg | Supermärkte/Hypermärkte | ||

| Convenience-Stores | |||

| Fachgeschäfte | |||

| Online-Handel | |||

| Andere Vertriebskanäle | |||

| Erdkunde | Großbritannien | ||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Russland | |||

| Spanien | |||

| Rest von Europa | |||

Häufig gestellte Fragen zur europäischen Marktforschung für Bio-Lebensmittel und -Getränke

Wie groß ist der europäische Markt für Bio-Lebensmittel und -Getränke?

Die Marktgröße für Bio-Lebensmittel und -Getränke in Europa wird im Jahr 2024 voraussichtlich 141,29 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 14,15 % auf 273,85 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Bio-Lebensmittel und -Getränke in Europa derzeit?

Im Jahr 2024 wird der europäische Markt für Bio-Lebensmittel und -Getränke voraussichtlich ein Volumen von 141,29 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Markt für Bio-Lebensmittel und -Getränke?

General Mills, Inc., Nestlé S.A., Danone S.A., Amy's Kitchen, Inc., The Hain Celestial Group, Inc. sind die größten Unternehmen, die auf dem europäischen Markt für Bio-Lebensmittel und -Getränke tätig sind.

Welche Jahre deckt dieser Europa-Markt für Bio-Lebensmittel und -Getränke ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Marktes für Bio-Lebensmittel und -Getränke auf 123,78 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Marktes für Bio-Lebensmittel und -Getränke für die Jahre 2018, 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Bio-Lebensmittel und -Getränke für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der europäischen Bio-Lebensmittel- und Getränkeindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Bio-Lebensmitteln und -getränken in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Bio-Lebensmitteln und Getränken in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.