Marktanalyse für Optoelektronik in Europa

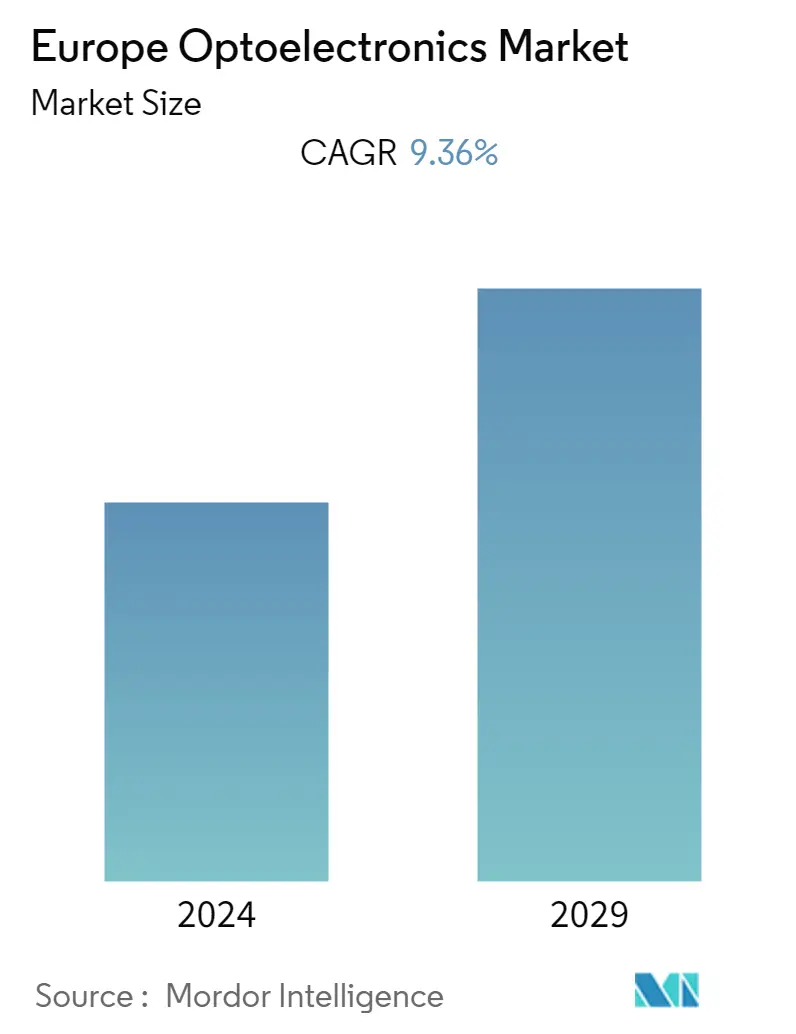

Der europäische Markt für Optoelektronik wird im Prognosezeitraum (2021 – 2026) voraussichtlich eine jährliche Wachstumsrate von 9,36 % verzeichnen. Der Ausbruch von COVID-19 beeinträchtigte die Produktionsanlagen der Automobilindustrie auf der ganzen Welt. Der Ausbruch von COVID-19 in europäischen Ländern beeinträchtigte die Automobilindustrie in der Region. Spanien, Russland, das Vereinigte Königreich, Italien, Frankreich und Deutschland sind nach den Vereinigten Staaten das am stärksten betroffene Land, und die beispiellose Abriegelung des Landes hat den angeschlagenen Automobilsektor der Region erneut unter Druck gesetzt. Aufgrund des COVID-19-Ausbruchs dort Bei einigen Komponenten, wie z. B. Lasersendern, kam es aufgrund der Nachfrage nach größerer Bandbreite zu einem leichten Anstieg. Allerdings kam es zu einem Rückgang bei der Nachfrage nach anderen Komponenten wie Bildsensoren in Automobilen, Infrarotgeräten usw.

- Die zunehmende Beteiligung der Regionalregierung an Programmen zur Suche nach Förderern hat vielen halbleiterorientierten Industrien Auftrieb verliehen und wird durch ein hochtechnologisches Konnektivitätsumfeld unterstützt. So hat sich die Bundesregierung zum Ziel gesetzt, die Zahl der forschenden Unternehmen bis zum Jahr 2020 auf 20.000 und der innovativen Unternehmen auf 140.000 zu erhöhen.

- Nach Angaben von Germany Trade Invest stellen deutsche Elektronik- und Elektrounternehmen mehr als 100.000 verschiedene elektronische Produkte und Systeme her, darunter Automatisierungssysteme, elektronische medizinische Geräte, Automobilelektronik und mikroelektronische Komponenten.

- In der Automobilindustrie konzentrieren sich OEMs auf die Entwicklung der nächsten Generation elektrifizierter, autonomer Fahrzeuge. Das Vereinigte Königreich fördert die Einführung autonomer Autos. Die britische Regierung hat außerdem 100 Millionen Pfund für das UK Connected Intelligence Transport Environment (UKCITE) bereitgestellt, ein Projekt, das darauf abzielt, eine fortschrittliche Umgebung zum Testen autonomer und vernetzter Fahrzeuge zu schaffen, die Technologien wie Notfallfahrzeugwarnung (EVW) und Straßenarbeiten umfasst Warnung (RWW), elektronisches Notbremslicht (EEBL) und Verkehrszustandswarnung (TCW).

- Darüber hinaus ist das Vereinigte Königreich das führende Ziel für ausländische Direktinvestitionen in der Europäischen Union, wobei ein wachsender Anteil in Hochtechnologiesektoren erfolgt. Mit der umfassenden Fachkompetenz in Design und Fertigung, gepaart mit Richtlinien und einem unternehmensfreundlichen Umfeld, bietet die Beleuchtungsindustrie des Vereinigten Königreichs Unternehmen durch Zusammenarbeit und Direktinvestitionen erhebliche Investitionsmöglichkeiten.

- Der Ausbruch von COVID-19 beeinträchtigte die Produktionsanlagen der Automobilindustrie auf der ganzen Welt. Der Ausbruch von COVID-19 in europäischen Ländern beeinträchtigte die Automobilindustrie in der Region. Spanien, Russland, das Vereinigte Königreich, Italien, Frankreich und Deutschland sind nach den USA die am stärksten betroffenen Länder, und die beispiellose Abriegelung des Landes hat den angeschlagenen Automobilsektor der Region erneut unter Druck gesetzt.

Markttrends für Optoelektronik in Europa

Automobilindustrie soll das Marktwachstum vorantreiben

- Die sich verbessernden globalen Wirtschaftsbedingungen, der sich ändernde Lebensstil, die wachsende Mittelschicht und die Erhöhung des verfügbaren Einkommens der Verbraucher haben die Anforderungen an den Verkauf von Luxus- und Ultra-Luxusautos auf der ganzen Welt erhöht. In einem Fahrzeug können optoelektronische Geräte zur Insassenerkennung, zur Erkennung schläfriger Fahrer, zur Nachtsicht, zur optischen Wegfahrsperre und zum schlüssellosen Fernzugang verwendet werden.

- Optoelektronik wird in Automobilen zunehmend eingesetzt, um Fahrzeugfunktionen wie Beleuchtung und Bremsen zu automatisieren. Darüber hinaus wird die Optoelektronik nach und nach in Fahrzeugsicherheitssysteme wie Nachtsichtsysteme integriert, die aktive oder passive Infrarotsysteme nutzen, um die Sichtweite des Fahrers außerhalb der Reichweite von Scheinwerfern oder bei gefährlichen Fahrbedingungen zu verbessern.

- Das Hauptanliegen der Fahrzeugkäufer ist die Sicherheit der Passagiere und des Fahrzeugs. Das Ziel der Regulierungsbehörden auf der ganzen Welt ist es, die Sicherheit im Automobil zu erhöhen. Aufgrund des gestiegenen öffentlichen Bewusstseins für die Fahrzeugsicherheit und der staatlichen Anforderungen an Sicherheitsfunktionen bietet Optoelectronics nun eine Vielzahl von Sicherheitsfunktionen als Standardausrüstung in Automobilen an. Adaptive Scheinwerfer von BMW und Mercedes Multibeam LED-Scheinwerfer gehören zu den besten Scheinwerfern, die in der Automobilindustrie erhältlich sind. Sie verbessern die Anzeige und Sichtbarkeit auf der Straße und machen das Fahrzeug dadurch sicherer und sicherer für die Passagiere.

- Es wird erwartet, dass der Markt für optoelektronische Automobile erheblich von der Einführung von LEDs profitieren wird. Sie werden unter anderem für Bremslichter, Pfützenlichter, Warnblinklichter und Warnlichter verwendet. Die wachsende Automobilproduktion auf der ganzen Welt ist einer der Gründe, warum der globale Markt für optoelektronische Automobile vorangetrieben wird. Darüber hinaus würde die steigende Nachfrage nach Luxusautos in Entwicklungsländern wie Brasilien, China und Indien die Marktexpansion vorantreiben.

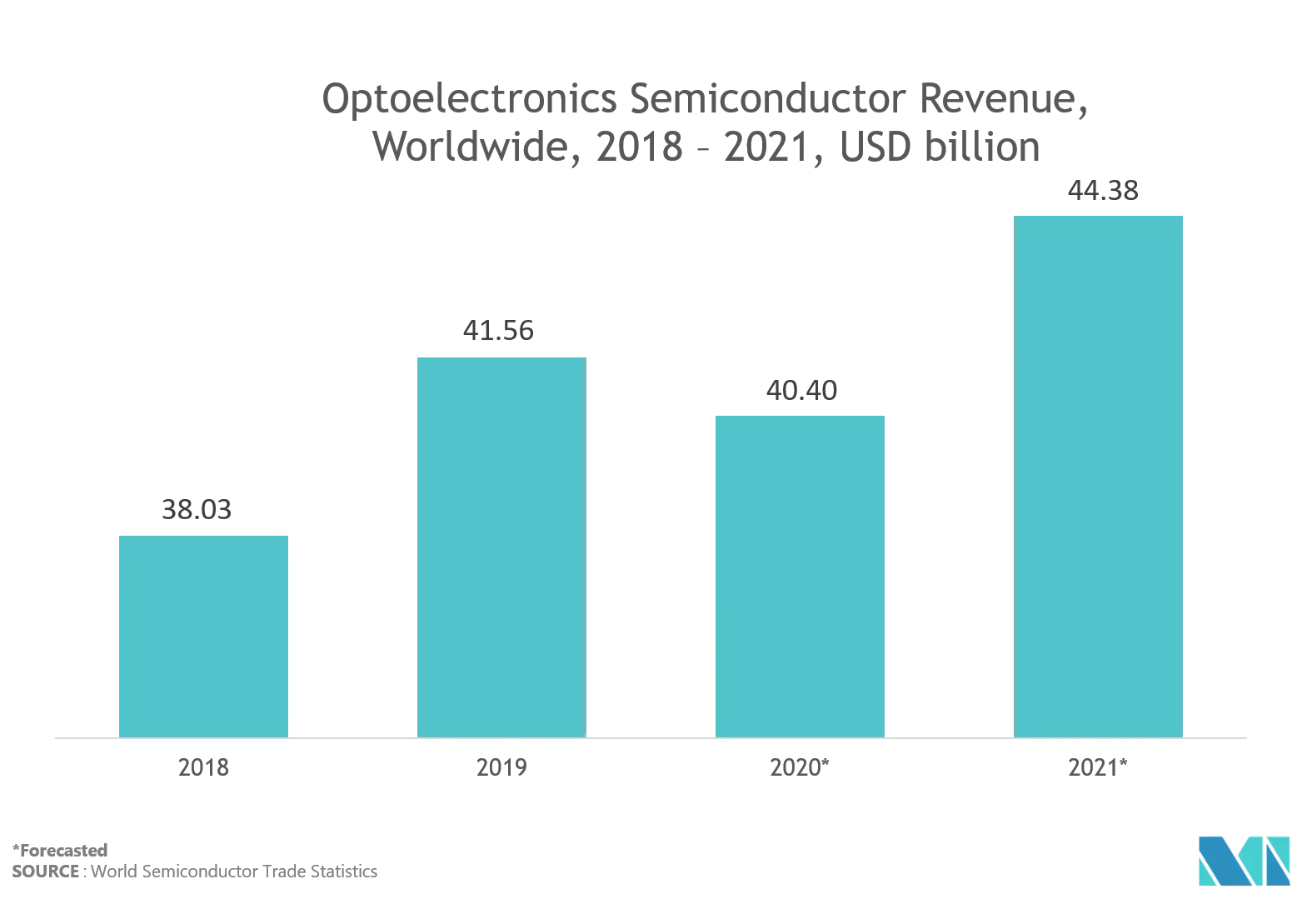

- Laut der World Semiconductor Trade Statistics erreichten die Einnahmen aus dem Verkauf von Halbleitern in Europa im Jahr 2020 37,52 Milliarden US-Dollar, Prognosen gehen davon aus, dass sie im Jahr 2021 auf 45,45 Milliarden US-Dollar steigen werden.

LED-Industrie soll das Marktwachstum vorantreiben

- Europa ist eine der lukrativsten Regionen für die LED-Nachfrage und wird voraussichtlich die Nachfrage im Prognosezeitraum aufrechterhalten. Dies spiegelt strenge staatliche Vorschriften wider, wie z. B. Energieleistungsverträge (Energy Performance Contracting, EPC) in Ländern wie Deutschland, Italien und Frankreich.

- Die Förderung der industriellen Forschung ist einer der Hauptgründe dafür, dass Deutschland über so viele fortschrittliche und innovative Produkte verfügt, egal in welchem Bereich. Die enormen Ausgaben der Bundesregierung sind eines der herausragenden Merkmale, die die Forschungskultur in Deutschland befeuern. Allerdings ist die deutsche Privatwirtschaft der Hauptinvestor, wenn es um die Suche nach neuen Methoden, Produkten und Anwendungen geht. Die Forschungskultur sowie Subventionen und Mittel der Regierung befeuern auch den Bedarf der Optoelektronik-Forschung. Damit ist Bayern mit mehr als 500 Unternehmen im Bereich der optischen Technologien der Standort Nummer eins in Deutschland.

- Aufgrund geänderter Beleuchtungsvorschriften der Europäischen Union verzeichnet Deutschland einen Anstieg der Nachfrage nach LED-Beleuchtungslösungen sowohl für Wohn- als auch für Gewerbeanwendungen. Im Jahr 2018 verbot die Europäische Union im Rahmen der letzten Stufe der EU-Energierichtlinie (EG 244/2009) die Verwendung von weniger effizientem Licht und Halogenlampen mit dem Ziel, die Energieeffizienz zu verbessern und den CO2-Fußabdruck überall zu verringern Region.

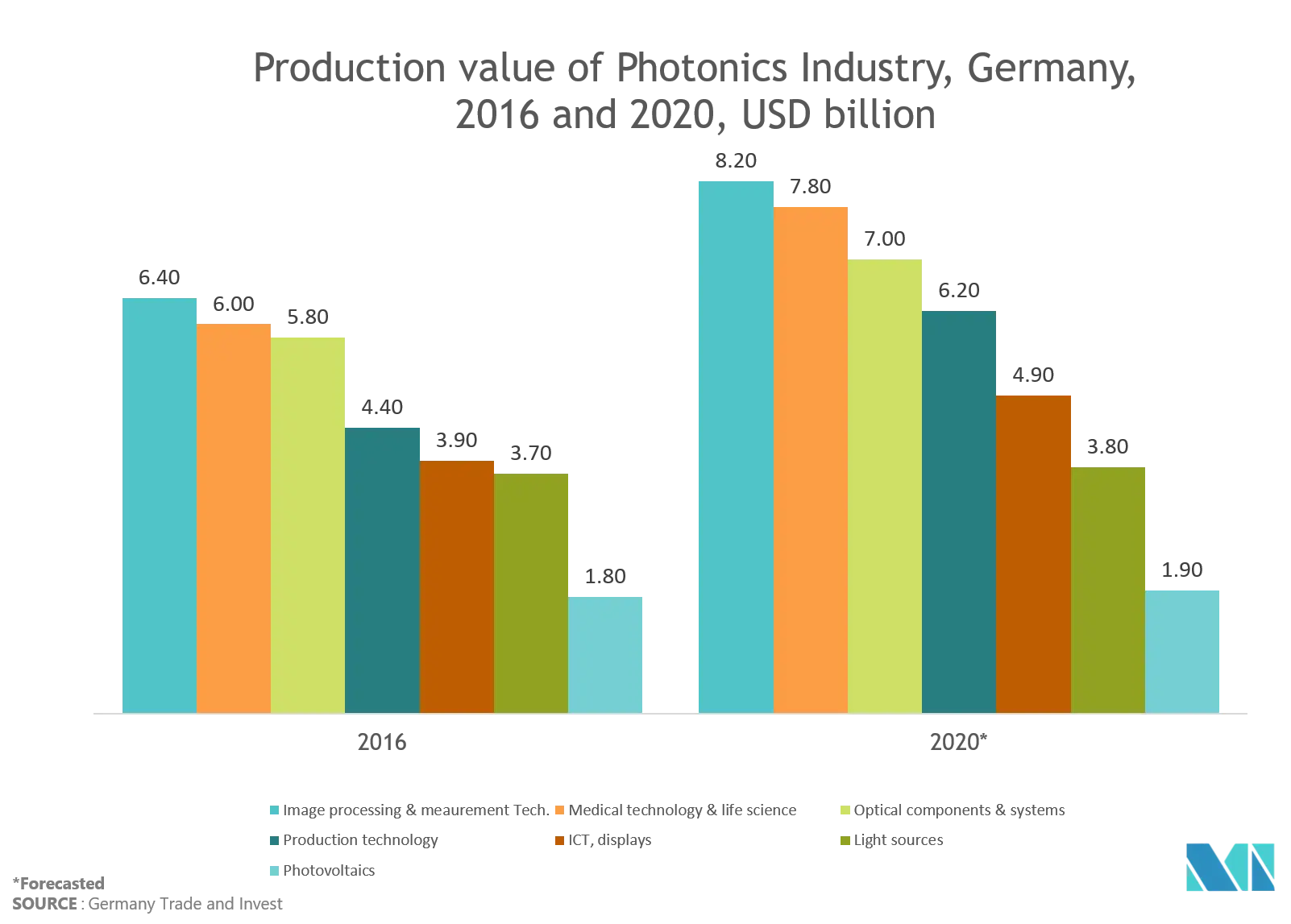

- Seit 2011 wächst die Photonikindustrie in Deutschland jedes Jahr. In Deutschland gibt es rund 20 mittelständische, lokale Fertigungsunternehmen, die optoelektronische Komponenten und Produkte herstellen. Sie beliefern eine Vielzahl von Branchen wie Präzisionswerkzeuge, optische Inspektionssysteme, Lasertechnik, Mess- und Regeltechnik, Luft- und Raumfahrt, Medizintechnik usw. sowohl lokal als auch international.

- Wichtige internationale Player wie die Ficosa-Tochter Adasens Automotive, Agfa-Gevaert HealthCare, Sill Optik, Osram Opto Semiconductors, Menlo Systems und Toptica Photonics haben alle Standorte in Deutschland. Die regionalen Schwerpunkte für Optische Technologien sind München-Augsburg, Erlangen-Nürnberg und Regensburg.

Überblick über die Optoelektronik-Branche in Europa

Der Konkurrenzkampf auf dem Optoelektronikmarkt ist aufgrund der Präsenz großer Player wie Osram Licht AG, Koninklijke Philips NV, Panasonic Corporation, Texas Instruments Inc., Stanley Electric Co. und vielen mehr hoch. Strategische Partnerschaften sowie Fusionen und Übernahmen haben es den Unternehmen ermöglicht, zu wachsen, erhebliche Marktanteile zu gewinnen und eine starke Marktposition zu behaupten.

- Juli 2021 – Volpi, einer der führenden Anbieter in der Optoelektronik mit Niederlassungen in den USA und der Schweiz, ist eine Partnerschaft mit dem niederländischen Unternehmen TOPIC Embedded Systems eingegangen, um sein Portfolio an optoelektronischen Messlösungen zu erweitern und seine digitalen Initiativen weiter voranzutreiben. Die Produktentwicklung ist bereits im Gange und Volpi und TOPIC arbeiten bei den Kundenaufträgen aktiv zusammen.

- Februar 2021 – Die Toshiba Electronics Europe GmbH kündigte eine neue Ergänzung ihres umfangreichen Optoelektronik-Portfolios an. Das Bisa-Hochstrom-Fotorelais TLP241 ist für den Einsatz in Industrieanlagen wie speicherprogrammierbaren Steuerungen (SPS) und E/A-Schnittstellen sowie in Gebäudeautomationssystemen wie HVAC (Heizung, Lüftung und Klimaanlage) konzipiert.

Europas Marktführer für Optoelektronik

-

Osram Licht AG

-

Koninklijke Philips NV

-

Panasonic Corporation

-

Texas Instruments Inc.

-

Mitsubishi Electric

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Optoelektronik-Industrie in Europa

Die Optoelektronik ermöglicht die Kommunikation zwischen der Optik und der Elektronik, einschließlich der Entwicklung, Untersuchung und Herstellung eines Hardwaregeräts, das elektrische Energie in Lichtenergie und Licht in Energie über Halbleiter umwandelt. Optoelektronische Geräte finden ihre Anwendung in Telekommunikationslasern, blauen Lasern, optischen Fasern, LED-Ampeln, Fotodioden und Solarzellen. Der europäische Markt für Optoelektronik ist segmentiert nach Komponententyp (LED, Laserdiode, Bildsensoren, Optokoppler, Photovoltaikzellen), Endverbraucherindustrie (Automobilindustrie, Luft- und Raumfahrt und Verteidigung, Unterhaltungselektronik, Informationstechnologie, Gesundheitswesen, Wohn- und Gewerbeimmobilien, Industrie). und Land.

| LED |

| Laserdiode |

| Bildsensoren |

| Optokoppler |

| Photovoltaik-Zellen |

| Andere Komponententypen |

| Automobil |

| Luft- und Raumfahrt und Verteidigung |

| Unterhaltungselektronik |

| Informationstechnologie |

| Gesundheitspflege |

| Wohn- und Gewerbeimmobilien |

| Industriell |

| Andere Endverbraucherbranchen |

| Großbritannien |

| Deutschland |

| Frankreich |

| Italien |

| Restliche andere Länder |

| Nach Komponententyp | LED |

| Laserdiode | |

| Bildsensoren | |

| Optokoppler | |

| Photovoltaik-Zellen | |

| Andere Komponententypen | |

| Nach Endverbraucherbranche | Automobil |

| Luft- und Raumfahrt und Verteidigung | |

| Unterhaltungselektronik | |

| Informationstechnologie | |

| Gesundheitspflege | |

| Wohn- und Gewerbeimmobilien | |

| Industriell | |

| Andere Endverbraucherbranchen | |

| Nach Land | Großbritannien |

| Deutschland | |

| Frankreich | |

| Italien | |

| Restliche andere Länder |

Häufig gestellte Fragen zur Optoelektronik-Marktforschung in Europa

Wie groß ist der Markt für Optoelektronik in Europa derzeit?

Der europäische Markt für Optoelektronik wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 9,36 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Markt für Optoelektronik?

Osram Licht AG, Koninklijke Philips NV, Panasonic Corporation, Texas Instruments Inc., Mitsubishi Electric sind die größten Unternehmen, die auf dem europäischen Markt für Optoelektronik tätig sind.

Welche Jahre deckt dieser europäische Markt für Optoelektronik ab?

Der Bericht deckt die historische Marktgröße des europäischen Marktes für Optoelektronik für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Optoelektronik für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der europäischen Optoelektronik-Industrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Optoelektronik in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der europäischen Optoelektronik umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.