Europäischer Nutrazeutika-Markt Größe und Anteil

Europäischer Nutrazeutika-Markt Analyse von Mordor Intelligenz

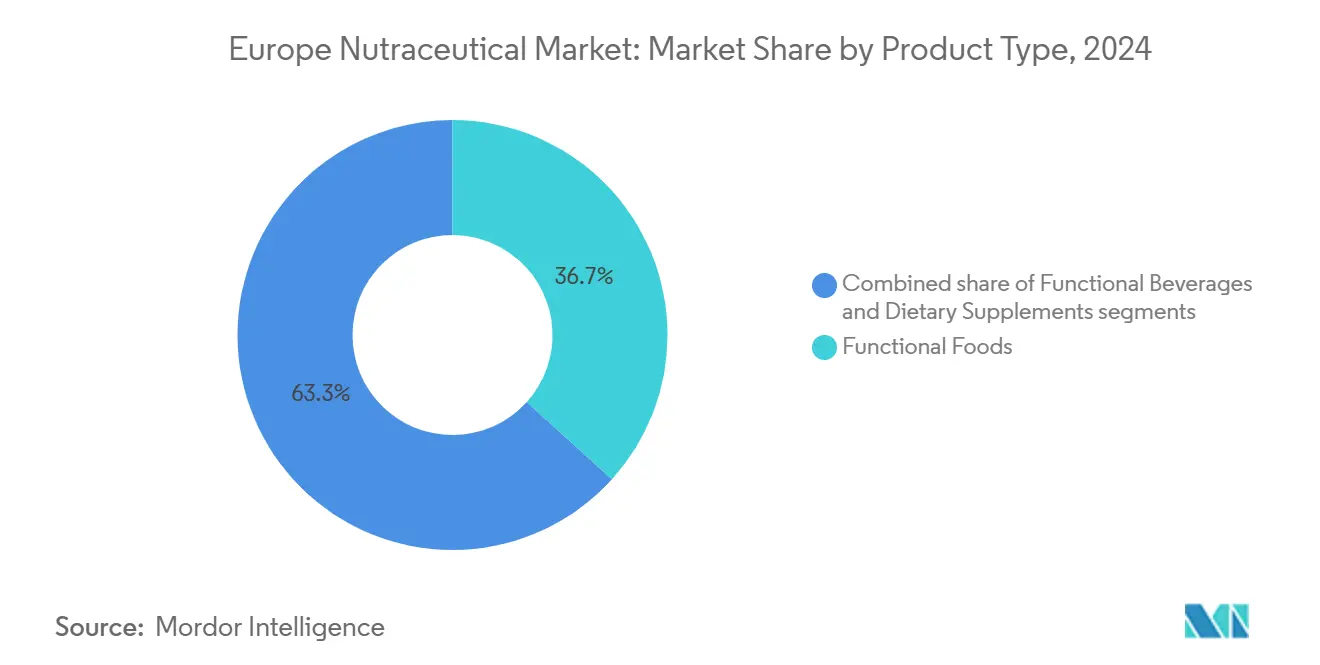

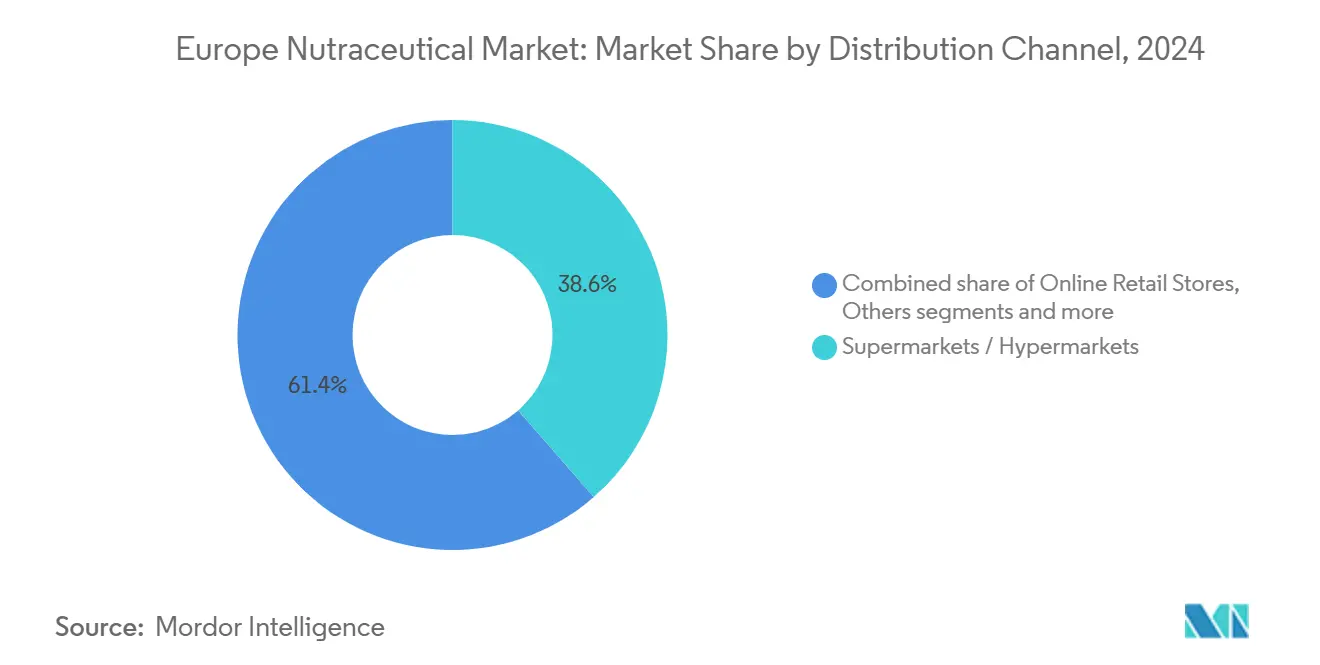

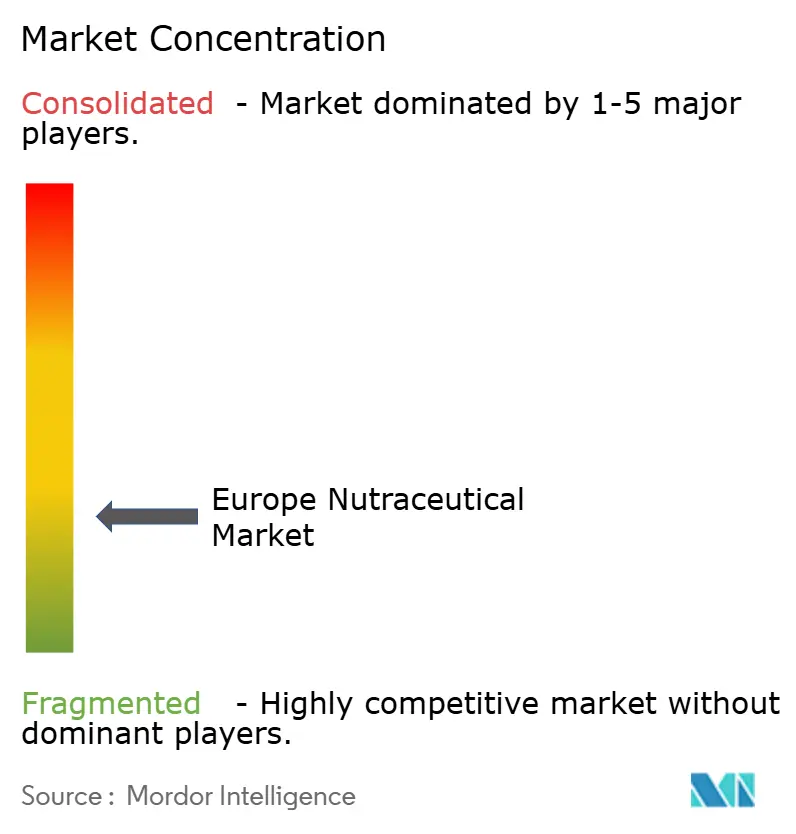

Der europäische Nutrazeutika-Markt wird auf 88 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich auf 111,83 Milliarden USD bis 2030 wachsen, mit einer CAGR von 4,91 % während des Prognosezeitraums. Dieses Wachstum wird durch steigende Ausgaben für präventive Gesundheitsvorsorge und unterstützende Richtlinien für funktionale Ernährung angetrieben. Steigende Adipositas-Raten und die damit verbundenen wirtschaftlichen Kosten drängen den Markt zu evidenzbasierten Lösungen, um das Auftreten chronischer Krankheiten zu verzögern. Bei den Produkttypen hatten funktionale Lebensmittel den größten Marktanteil, während Nahrungsergänzungsmittel voraussichtlich am schnellsten wachsen werden. Bei der Quelle erzielten pflanzenbasierte Inhaltsstoffe 2024 den höchsten Umsatz, während mikrobielle Alternativen voraussichtlich schnell wachsen werden. Bei den Vertriebskanälen machten Supermärkte/Hypermärkte den größten Marktanteil aus, aber online-Einzelhandelsgeschäfte werden voraussichtlich erheblich wachsen. Geografisch führte Deutschland den Markt an, während das Vereinigte Königreich voraussichtlich die höchste CAGR bis 2030 verzeichnen wird. Der Markt bleibt fragmentiert, wobei agile Unternehmen Direct-Zu-Verbraucher-Modelle nutzen, um spezifische Gesundheitsbedürfnisse anzusprechen, während etablierte Lebensmittel- und Pharmaunternehmen wie Glanbia PLC, Amway Corp. und andere ihre klinischen Anspruchsportfolios erweitern, um ihre Marktposition zu behaupten.

Wichtige Berichtsergebnisse

- Nach Produkttyp kontrollierten funktionale Lebensmittel 36,70 % des europäischen Nutrazeutika-Marktanteils im Jahr 2024, während Nahrungsergänzungsmittel voraussichtlich die schnellste CAGR von 6,78 % bis 2030 verzeichnen werden.

- Nach Quelle lieferten pflanzenbasierte Inhaltsstoffe 54,60 % Umsatzanteil im Jahr 2024, während mikrobielle Alternativen voraussichtlich mit 7,00 % CAGR bis 2030 beschleunigen werden.

- Nach Vertriebskanal hielten Supermärkte/Hypermärkte 38,59 % der europäischen Nutrazeutika-Marktgröße 2024, dennoch werden online-Einzelhandelsgeschäfte voraussichtlich mit 7,25 % CAGR über den Ausblickzeitraum expandieren.

- Nach Geographie führte Deutschland mit 19,50 % Marktanteil im Jahr 2024, während das Vereinigte Königreich auf Kurs für die höchste CAGR von 7,50 % bis 2030 ist.

Europäischer Nutrazeutika-Markt Trends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkung Zeitrahmen |

|---|---|---|---|

| Steigender Verbraucherfokus auf präventive Gesundheit und Wellness-Ernährung | +1.2% | stärkste Akzeptanz In Deutschland, Niederlande, Schweden | Mittelfristig (2-4 Jahre) |

| Alternde Bevölkerung steigert funktionale Aufnahme | +1.5% | Europaweit, besonders Deutschland, Italien, Frankreich mit höchsten Altersbevölkerungen | Langfristig (≥ 4 Jahre) |

| Steigende Nachfrage nach Sauber-Etikett und natürlichen Produkten | +0.8% | Westeuropa Kern, expandiert nach Mittel- und Osteuropa | Kurzfristig (≤ 2 Jahre) |

| Hohe Sport- und Fitness-Teilnahmequoten | +0.6% | Nordeuropa (Schweden, Niederlande, Vereinigtes Königreich) mit Übertragung auf Stadtzentren | Mittelfristig (2-4 Jahre) |

| Adipositas und Gewichtsmanagement-Bedenken | +1.0% | Paneuropäisch, mit akutem Fokus im Vereinigten Königreich, Deutschland, Malta mit höchsten Adipositas-Raten | Kurzfristig (≤ 2 Jahre) |

| Integration mit öffentlichen Gesundheitsprogrammen | +0.4% | Frankreich, Niederlande, Schweden führende Integrationsmodelle | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Alternde Bevölkerung steigert funktionale Aufnahme

Europas alternde Bevölkerung steigert die Nachfrage nach Nutrazeutika, die kognitive Gesundheit, Knochenstärke und Herzgesundheit unterstützen. Zum Januar 2024 wurde Europas Gesamtbevölkerung auf 449,3 Millionen geschätzt, wobei über 21,6 % 65 Jahre und älter sind, laut der Europäischen Union[1]Quelle: Europäische Union, Bevölkerungsstruktur und Alterung,

ec.europa.eu. Da 1 von 6 Europäern vor dem 70. Lebensjahr an nicht übertragbaren Krankheiten stirbt, wie pro PubMed zentral, Stand Mai 2025, fördern Politikgestalter präventive Ernährung durch Subventionen, um langfristige Gesundheitskosten zu senken[2]Quelle: PubMed zentral, von Trägheit zu Wirkung: Echte Lösungen für nicht übertragbare Krankheiten liefern,

pmc.ncbi.nlm.nih.gov. Dies hat zu einem Anstieg von Produkten wie Omega-3-Ergänzungen für Cholesterinkontrolle und Kollagenpeptiden für Gelenkgesundheit geführt, die auf Senioren abzielen, die sich darauf konzentrieren, im Alter aktiv zu bleiben. Jüngste Produkteinführungen In Europa haben fortgeschrittene Formulierungen eingeführt, die diese funktionalen Inhaltsstoffe kombinieren, um die spezifischen Bettürfnisse älterer Erwachsener anzusprechen. Unternehmen, die sich auf Seniorengesundheit In ihrer Produktentwicklung konzentrieren, profitieren von unterstützenden Richtlinien, wie Mehrwertsteuerermäßigungen auf medizinisch ausgerichtete Ergänzungen und schnelleren Genehmigungen der Europäischen Behörde für Lebensmittelsicherheit (EFSA) für gesundheitsbezogene Angaben im Zusammenhang mit dem Altern.

Steigender Verbraucherfokus auf präventive Gesundheit und Wellness-Ernährung

Der europäische Nutrazeutika-Markt wächst, da sich mehr Menschen auf präventive Gesundheit und Wellness konzentrieren. Dieser Wandel hat die Nachfrage nach Produkten erhöht, die dabei helfen, chronische Krankheiten zu verhindern und die Gesamtgesundheit zu unterstützen. Verbraucher suchen nach Nahrungsergänzungsmitteln und funktionalen Lebensmitteln, die Immunität stärken, Verdauung verbessern, Energie steigern und Wohlbefinden fördern. Laut der Weltgesundheitsorganisation wird erwartet, dass bis 2025 8,9 Millionen mehr Menschen In Deutschland bessere Gesundheit erfahren werden, was einen breiteren Trend des Gesundheitsbewusstseins In ganz Europa widerspiegelt[3]Quelle: Weltgesundheitsorganisation, Deutschland: Gesundheitsdatenüberblick für die Bundesrepublik Deutschland,

Daten.who.int. Auf der Vitafoods Europa 2024, einer führenden Branchenveranstaltung, präsentierten Unternehmen innovative Produkte, um diese Bettürfnisse zu erfüllen. Zum Beispiel lancierte Evonik AvailOm®, ein Omega-3-Pulver mit Boswellia-Extrakt für Gelenkgesundheit, und In VIVO BIOTICS™, eine synbiotische Lösung zur Verbesserung der Darmgesundheit und Immunität. Diese Entwicklungen heben den Fokus des Marktes auf die Schaffung effektiver und bequemer Nutrazeutika-Produkte hervor, die mit dem wachsenden Interesse an präventiver Gesundheit übereinstimmen.

Adipositas und Gewichtsmanagement-Bedenken

Adipositas und Gewichtsmanagement sind Große Gesundheitsherausforderungen In Europa, was Regierungen dazu veranlasst, verschiedene Maßnahmen zur Bewältigung des Problems umzusetzen. Dazu gehören Zuckersteuern, klare Nährwertkennzeichnung auf der Vorderseite der Verpackung und Reformen In Schulverpflegungsprogrammen, um den Konsum kalorienreicher Lebensmittel zu reduzieren. Laut dem Welt Bevölkerung Review 2025 hat Russland mit 30,3 % die höchste Adipositas-Rate In Europa[4]Quelle: Welt Bevölkerung Review, Europäische Adipositas-Raten nach Land 2025,

worldpopulationreview.com. Als Reaktion darauf verlassen sich Verbraucher zunehmend auf Nutrazeutika, um ihre Gewichtsmanagement-Ziele zu unterstützen. Unternehmen betonen von der Europäischen Behörde für Lebensmittelsicherheit (EFSA) genehmigte Angaben im Zusammenhang mit Gewichtskontrolle, um ihre Produkte von allgemeinen Wellness-Ergänzungen zu unterscheiden. Apotheken schaffen spezialisierte Bereiche, die sich auf Anti-Adipositas-Lösungen konzentrieren und eine Kombination aus Messwerkzeugen und klinisch validierten Nahrungsergänzungsmitteln anbieten. Dieser wachsende Fokus auf gezielte Lösungen spiegelt die steigende Nachfrage nach effektiven und wissenschaftlich fundierten Produkten zur Bekämpfung von Adipositas und zur Förderung gesünderer Lebensstile In der gesamten Region wider.

Steigende Nachfrage nach Clean-Label und natürlichen Produkten

Verbraucher In Europa suchen zunehmend nach Sauber-Etikett und natürlichen Nutrazeutika-Produkten aufgrund des wachsenden Bewusstseins für Inhaltsstofftransparenz und einer Präferenz für gesündere, minimal verarbeitete Optionen. Sie wollen Produkte ohne künstliche Zusätze, Konservierungsstoffe oder synthetische Inhaltsstoffe und wählen solche mit einfachen, natürlichen Komponenten, die zu einem gesunden Lebensstil passen. Dieser Wandel hat Hersteller dazu gedrängt, bestehende Produkte zu aktualisieren und neue zu schaffen, die Bio-Zertifizierungen, natürliche Extrakte und umweltfreundliche Verpackungen hervorheben. Zum Beispiel starteten Unternehmen auf der Vitafoods Europa 2024 Sauber-Etikett-Produkte wie Naturacares lebenswichtig Extend, eine zweischichtige Tablette mit natürlichen energiefördernden Inhaltsstoffen, und SIRIO Pharmas PureOrganix™-Reihe, die Bio-Gummibärchen mit Inhaltsstoffen wie Nachtkerzenöl und Leinsamenöl umfasst, um der wachsenden Nachfrage nach natürlichen und transparenten Formulierungen gerecht zu werden.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkung Zeitrahmen |

|---|---|---|---|

| Strenge EFSA-Gesundheitsangaben-Validierungsprozesse | -0.8% | Europaweit, mit besonderer Auswirkung auf kleinere Unternehmen ohne regulatorische Ressourcen | Mittelfristig (2-4 Jahre) |

| Hohe Produktentwicklungs- und Einhaltung-Kosten | -0.6% | Paneuropäisch, mit akutem Druck auf KMU und neue Marktteilnehmer | Kurzfristig (≤ 2 Jahre) |

| Verbraucher- Gegenreaktion gegen ultra-verarbeitete 'Gesundheits'-Lebensmittel | -0.4% | Zunächst Westeuropa, ausbreitend auf osteuropäische Märkte | Mittelfristig (2-4 Jahre) |

| Gefälschte und minderwertige Produkte online | -0.3% | konzentrierte Auswirkungen In europäischen Märkten mit hoher e-Handel-Durchdringung | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge Gesundheitsangaben-Validierungsprozesse der Europäischen Behörde für Lebensmittelsicherheit (EFSA)

Der strenge Genehmigungsprozess für Gesundheitsangaben durch die Europäische Behörde für Lebensmittelsicherheit (EFSA) schafft erhebliche Hürden für den europäischen Nutrazeutika-Markt. Unternehmen müssen einen langwierigen Genehmigungsprozess durchlaufen, der oft 3 bis 5 Jahre dauert und teure klinische Studien zur Validierung von Gesundheitsangaben umfasst. Die aktualisierte Europäische Verordnung 2015/2283, Gültig ab 2025, hat strengere Regeln eingeführt, die detaillierte Dokumentation der Produktionsprozesse erfordern. Dies hat die Genehmigungszeiten weiter verlängert und die Komplexität der Markteinführung neuer Produkte erhöht. Infolgedessen sind größere multinationale Unternehmen mit dedizierten regulatorischen Teams besser positioniert, um diese Herausforderungen zu bewältigen. Während der Markt weiter wächst, hat sich das Tempo der Innovation verlangsamt. Jedes Mal, wenn die Europäische Behörde für Lebensmittelsicherheit (EFSA) neue Regeln einführt oder bestehende aktualisiert, schafft dies Unsicherheit für Produktentwickler und macht es für Unternehmen schwieriger, neue Produkte zu planen und zu lancieren.

Hohe Produktentwicklungs- und Compliance-Kosten

Die Einführung eines neuen Inhaltsstoffs auf dem europäischen Nutrazeutika-Markt ist sowohl teuer als auch zeitaufwändig aufgrund strenger regulatorischer Anforderungen. Unternehmen müssen toxikologische Studien durchführen, gute Herstellungspraktiken (GMP) befolgen und die Einhaltung detaillierter Kennzeichnungsregeln sicherstellen. Zum Beispiel hat das Nahrungsergänzungsmittel-Benachrichtigungssystem In den Niederlanden mehrere Stufen, wobei risikoreiche Produkte Sicherheitsbewertungen ähnlich denen benötigen, die für neuartige Lebensmittelgenehmigungen erforderlich sind. Diese komplexen und kostspieligen Prozesse zwingen kleinere Unternehmen oft dazu, sich auf Auftragshersteller zu verlassen, was das Wachstum von Nischen- und handwerklichen Marken einschränkt. Dies hat zu einer verstärkten Konsolidierung In der Branche geführt, da größere Unternehmen mit mehr Ressourcen den Markt dominieren. Investoren konzentrieren sich jetzt darauf, wie effizient Unternehmen regulatorische Kosten verwalten, wie die Kosten für die Erlangung genehmigter Gesundheitsangaben. Dies hebt hervor, wie die Einhaltung regulatorischer Bestimmungen eine entscheidende Rolle bei der Gestaltung des Wettbewerbs und der allgemeinen Markttrends spielt.

Segmentanalyse

Nach Produkttyp: Funktionale Lebensmittel führen, während Nahrungsergänzungsmittel beschleunigen

Funktionale Lebensmittel führen den europäischen Nutrazeutika-Markt im Jahr 2024 mit einem Anteil von 36,70 %. Die Beliebtheit von angereicherten Cerealien, probiotischen Milchgetränken und proteinangereicherten Backwaren treibt diese Dominanz an. Diese Artikel profitieren von starker Sichtbarkeit In Supermärkten, reduziertem Zuckergehalt und hoher Verbraucherloyalität. Ballaststoffangereicherte Frühstücksartikel und langsam verdauliche Proteine bleiben Haushaltsgrundnahrungsmittel, während Süßwarenhersteller Pflanzensterole und Omega-3-Fettsäuren hinzufügen, um gesünderen Snack-Trends gerecht zu werden. Laktosefreie Spezial-Milchgetränke mit Probiotika stärken ihre Position weiter, indem sie die Verdauungsgesundheitsbedürfnisse aller Altersgruppen ansprechen.

Nahrungsergänzungsmittel werden voraussichtlich am schnellsten wachsen, mit einer CAGR von 6,78 % bis 2030, was erheblich zur europäischen Nutrazeutika-Marktgröße während des Prognosezeitraums beiträgt. Dieses Wachstum wird durch präzise Dosierung, Teleernährungsdienste und zustandsspezifische Produkte wie Enzymmischungen für die Verdauung oder Botanicals für Menopause-Linderung angetrieben. Personalisierte tägliche Beutel verbessern die Adhärenz und Kundenbindung, während Sauber-Etikett-Sportnahrungskapseln ein breiteres Publikum jenseits von Athleten ansprechen. Da sich die e-Pharmazie-Bestimmungen In der Region verschärfen, sind Marken, die klinisch fundierte Produkte In bequemen Formaten anbieten, gut positioniert, um Marktanteile sowohl In physischen als auch In online-Stores zu gewinnen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Quelle: Pflanzenbasierte Inhaltsstoffe dominieren, mikrobieller Weg gewinnt an Schwung

Pflanzenbasierte Inhaltsstoffe machten 54,60 % des europäischen Nutrazeutika-Marktanteils im Jahr 2024 aus, angetrieben von der starken Geschichte der Region mit botanischen Extrakten, Kräuterheilmitteln und fruchtbasierten Antioxidantien. Verbraucher verbinden pflanzenbasierte Produkte mit Sicherheit und Nachhaltigkeit und ermutigen Einzelhändler, umweltfreundliche Kennzeichnungen und Bauernhof-Zu-Table-Geschichten hervorzuheben. Etablierte Lieferanten nutzen vertikale Integration und Fair-Handel-Zertifizierungen, um eine stetige Versorgung mit Rohstoffen sicherzustellen, während Hersteller verschiedene Botanicals kombinieren, um Produkte zu schaffen, die auf Immunität, Schlaf und Stoffwechsel abzielen. Beispiele wie Kollagen aus Zitrusschalen und fermentierte Soja-Isoflavone zeigen, wie sogar traditionell tierbasierte oder synthetische Inhaltsstoffe zu pflanzenbasierten Optionen wechseln und dabei helfen, ihre führende Position zu behaupten.

Mikrobielle Produktion wird voraussichtlich mit der schnellsten Rate wachsen, mit einer CAGR von 7,00 % bis 2030, was Präzisionsfermentation zu einem Haupttreiber des europäischen Nutrazeutika-Marktwachstums macht. Fermentationsbasierte Inhaltsstoffe wie Riboflavin, Resveratrol und neue postbiotische Peptid vermeiden landwirtschaftliche Herausforderungen, erfüllen Sauber-Etikett-Anforderungen und reduzieren CO2-Fußabdrücke, was umweltbewusste Verbraucher anspricht. Kollaborationen zwischen Inhaltsstoffherstellern und Biotechnologie-Startups haben die Produktionskosten im Vergleich zu traditionellen Methoden gesenkt und diese Produkte erschwinglicher gemacht. Genehmigungen der Europäischen Behörde für Lebensmittelsicherheit (EFSA) für fermentierte Bioaktiva validieren diesen Ansatz weiter und ziehen Investitionen für die Entwicklung neuer Stämme an und steigern deren Verwendung In Nahrungsergänzungsmitteln und angereicherten Lebensmitteln.

Nach Vertriebskanal: Supermärkte bleiben Anker, während E-Commerce anschwillt

Supermärkte/Hypermärkte blieben der führende Vertriebskanal mit 38,59 % des europäischen Nutrazeutika-Marktanteils im Jahr 2024. Diese Dominanz ist auf hohen Kundenverkehr, dedizierte Wellness-Bereiche und Treueprogramme zurückzuführen, die funktionale Lebensmittel mit Nahrungsergänzungsmitteln kombinieren. Apotheker und Ernährungsberater im Geschäft beraten Kunden zu von der Europäischen Behörde für Lebensmittelsicherheit (EFSA) genehmigten Angaben und bauen Vertrauen beim Kauf auf. Handelsmarkenprodukte, die niedriger als nationale Marken bepreist sind, ziehen preisbewusste Käufer an, während prominente Platzierung von Immunitäts-Shots und Proteinriegeln diese Artikel zu regelmäßigen Käufen macht. Einige Geschäfte testen sogar Nachfüllstationen für Vitamin-Gummibärchen und zeigen Innovation im physischen Einzelhandel.

online-Einzelhandelsgeschäfte werden voraussichtlich mit 7,25 % CAGR bis 2030 wachsen und ihren Anteil am europäischen Nutrazeutika-Markt erhöhen. Vereinfachte Einhaltung-Werkzeuge ermöglichen es jetzt, Produkte In Minuten länderübergreifend zu listen. e-Handel-Plattformen nutzen KI-basierte Quizzes und Abonnement-Angebote, um Verkäufe zu steigern und Kunden zu binden, während schnelle städtische Lieferung den Zugang zu gekühlten Probiotika erweitert. Funktionen wie QR-Codes und Blockchain-Tracking helfen, Bedenken über gefälschte Produkte anzugehen und ermutigen zu mehr Käufen von Prämie-Artikeln. Da sich die grenzüberschreitende Logistik unter dem EU-Gesetz über digitale Dienste verbessert, werden online-Shops weiterhin Marktanteile gewinnen, insbesondere bei jüngeren Verbrauchern, die die Bequemlichkeit des Einkaufens auf ihren Telefonen bevorzugen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Geographieanalyse

Im Jahr 2024 machte Deutschland 19,50 % des europäischen Nutrazeutika-Marktanteils aus, angetrieben von seinem starken Fokus auf klinische Tests und die Einhaltung strenger Qualitätsstandards. Diese Faktoren machen deutsche Produkte für gesundheitsbewusste und vorsichtige Verbraucher sehr attraktiv. Das Land hält auch strenge Anforderungen der Europäischen Behörde für Lebensmittelsicherheit (EFSA) ein und gewährleistet Produktsicherheit und -zuverlässigkeit. Deutsche Unternehmen arbeiten aktiv mit Partnern In ganz Europa zusammen und teilen Forschung und Expertise. Dieses Engagement für Qualität und Innovation hat Deutschland einen starken Ruf aufgebaut und es als wichtigen Marktführer im europäischen Nutrazeutika-Markt positioniert.

Das Vereinigte Königreich ist der am schnellsten wachsende Markt mit einer prognostizierten CAGR von 7,50 % bis 2030. Seit dem Brexit war das Vereinigte Königreich schneller bei der Genehmigung neuer Lebensmittel und der Anpassung von Kennzeichnungsbestimmungen, was ihm einen Vorteil am Markt verschafft. Lokale Marken konzentrieren sich auf innovative Produkte wie Gummibärchen für kognitive Gesundheit und Getränke für Stressabbau, die mit dem wachsenden Verbraucherinteresse an geistiger und körperlicher Gesundheit übereinstimmen. Diese Anpassungsfähigkeit und der Fokus auf sich entwickelnde Gesundheitsbedürfnisse haben das Vereinigte Königreich als dynamischen und sich schnell expandierenden Markt für Nutrazeutika positioniert.

Südeuropa bietet vielfältige Wachstumsmöglichkeiten im Nutrazeutika-Markt. Italien führt bei den Pro-Kopf-Ausgaben für Nahrungsergänzungsmittel und treibt die Nachfrage nach Prämie-Anti-Altern-Produkten an. Spanien integriert funktionale Lebensmittel In seine mediterrane Ernährung und fördert Artikel wie olivenölbasierte Aufstriche und ballaststoffangereichertes Gazpacho. Frankreich kombiniert seine kulinarischen Traditionen mit Expertise In Schönheitsprodukten und steigert die Beliebtheit von Nutrikosmetika wie Kollagen-Nahrungsergänzungsmitteln für die Hautgesundheit. Diese regionalen Trends heben die einzigartigen Verbraucherpräferenzen und das Wachstumspotenzial In ganz Südeuropa hervor.

Wettbewerbslandschaft

Der europäische Nutrazeutika-Markt ist hochkompetitiv, ohne dass ein einzelnes Unternehmen die Branche dominiert. Führende Unternehmen wie Nestlé SA, Glanbia PLC und Herbalife Ernährung Ltd. arbeiten daran, ihre Geschäftstätigkeit über die gesamte Wertschöpfungskette auszuweiten, von der Beschaffung von Rohstoffen bis zur Lieferung von Fertigprodukten. Trotz ihrer Bemühungen bleibt ihr kombinierter Marktanteil unter 30 %, was erhebliche Möglichkeiten für kleinere und innovative Unternehmen lässt, einzutreten und zu wachsen. Dieses wettbewerbsintensive Umfeld fördert Innovation und ermöglicht es neuen Akteuren, sich auf spezifische Verbraucherbedürfnisse zu konzentrieren. Kleinere Unternehmen sind oft erfolgreich, indem sie einzigartige Produkte anbieten oder Nischensegmente ansprechen, was ihnen hilft, sich einen Platz im Markt zu schaffen.

Technologie wird zu einem Schlüsselfaktor für Wachstum und Innovation im Nutrazeutika-Markt. Zum Beispiel hat Danones Übernahme von Die Akkermansia Company seine Expertise In der Mikrobiom-Forschung verbessert und die Entwicklung fortschrittlicher Darmgesundheitsprodukte ermöglicht. Diese Fortschritte helfen Unternehmen dabei, die wachsende Nachfrage nach maßgeschneiderten und effektiven Gesundheitsprodukten zu erfüllen, die gesundheitsbewusste Verbraucher zunehmend suchen. Technologie ermöglicht es Unternehmen auch, personalisiertere Lösungen zu schaffen, die Verbraucher ansprechen, die nach Produkten suchen, die ihre spezifischen Gesundheitsbedürfnisse ansprechen.

Kollaborationen zwischen Unternehmen spielen auch eine bedeutende Rolle bei der Gestaltung des Marktes, indem sie Innovation fördern und die Effizienz verbessern. Zum Beispiel hat sich Arla mit Volac zusammengetan, um ein proteinreiches Produktionszentrum In Wales zu etablieren, während AstaReal und Polaris zusammenarbeiten, um algenbasiertes Astaxanthin kombiniert mit pflanzlichen Omega-3-Fettsäuren für sportliche Erholung zu schaffen. Startups nutzen regulatorische Technologie, um die Einhaltung der Anforderungen der Europäischen Behörde für Lebensmittelsicherheit (EFSA) zu vereinfachen und schnellere Markteintritte oder Lizenzierungsmöglichkeiten zu ermöglichen. Diese Partnerschaften und Fortschritte helfen Unternehmen dabei, wettbewerbsfähig zu bleiben und gleichzeitig steigende regulatorische Herausforderungen zu bewältigen.

Führende Unternehmen der europäischen Nutrazeutika-Industrie

-

Die Coca-Cola Company

-

Nestlé S.eine.

-

Amway Corp.

-

Herbalife Ernährung Ltd.

-

Glanbia PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Danone schloss die Übernahme von Die Akkermansia Company ab, was ihm Zugang zum EFSA-genehmigten pasteurisierten Akkermansia muciniphila-Stamm verschaffte. Dieser Stamm wurde für sein Potenzial bei der Behandlung kardiometabolischer Gesundheitsprobleme anerkannt und ermöglichte es Danone, seine Position im wachsenden Markt für fortschrittliche Darmgesundheitslösungen zu stärken.

- Mai 2025: Rousselot stellte Nextida GC Kollagenpeptide auf der Vitafoods Europa vor, um ausgewogene Glukosespiegel zu unterstützen. Diese Einführung hob den Fokus des Unternehmens auf die Behandlung spezifischer Gesundheitsbedenken durch innovative kollagenbasierte Lösungen hervor.

- April 2025: Azelis erweiterte sein Nutrazeutika-Portfolio In Spanien durch die Übernahme von Solchem Nature S.L. Dieser strategische Schritt ermöglichte es Azelis, seine Position auf dem spanischen Markt zu stärken, indem es Solchem Natures Expertise In hochwertigen Nutrazeutika-Inhaltsstoffen integrierte.

- Dezember 2023: Bayers führende Multivitamin-Marke für Energieunterstützung im Vereinigten Königreich, Berocca, führte zwei neue Produktformate ein: Berocca Immun und mehrere-Action Gummies. Diese Einführungen zielten darauf ab, das Portfolio der Marke zu erweitern und vielfältigen Verbraucherpräferenzen gerecht zu werden.

Europäischer Nutrazeutika-Markt Berichtumfang

Nutrazeutika-Produkte sind Substanzen, die physiologische Vorteile haben, vor chronischen Krankheiten schützen, die Gesundheit verbessern, das Altern verzögern und die Lebenserwartung erhöhen. Der europäische Nutrazeutika-Markt ist nach Produkttyp In funktionale Lebensmittel, funktionale Getränke und Nahrungsergänzungsmittel segmentiert. Nach Vertriebskanal ist der Markt In Supermärkte/Hypermärkte, Convenience-Stores, Fachgeschäfte, online-Einzelhandelsgeschäfte und andere Vertriebskanäle segmentiert. Basierend auf der Geographie ist der Markt In das Vereinigte Königreich, Deutschland, Frankreich, Spanien, Italien, Russland und das übrige Europa segmentiert. Für jedes Segment wurden Marktbemessung und Prognosen basierend auf dem Wert (In USD Million) erstellt.

| Funktionale Lebensmittel | Frühstückscerealien |

| Backwaren und Süßwaren | |

| Snacks | |

| Milchprodukte | |

| Andere funktionale Lebensmittel | |

| Funktionale Getränke | Energy-Drinks |

| Sportgetränke | |

| Angereicherte Säfte | |

| Andere funktionale Getränke | |

| Nahrungsergänzungsmittel | Vitamine und Mineralstoffe |

| Botanicals | |

| Enzyme | |

| Omega | |

| Andere Nahrungsergänzungsmittel |

| Pflanzenbasiert |

| Tierbasiert |

| Mikrobiell basiert |

| Andere |

| Supermärkte / Hypermärkte |

| Convenience-Stores |

| Apotheken und Drogerien |

| Online-Einzelhandelsgeschäfte |

| Andere |

| Vereinigtes Königreich |

| Deutschland |

| Frankreich |

| Italien |

| Spanien |

| Niederlande |

| Schweden |

| Polen |

| Schweiz |

| Russland |

| Übriges Europa |

| Nach Produkttyp | Funktionale Lebensmittel | Frühstückscerealien |

| Backwaren und Süßwaren | ||

| Snacks | ||

| Milchprodukte | ||

| Andere funktionale Lebensmittel | ||

| Funktionale Getränke | Energy-Drinks | |

| Sportgetränke | ||

| Angereicherte Säfte | ||

| Andere funktionale Getränke | ||

| Nahrungsergänzungsmittel | Vitamine und Mineralstoffe | |

| Botanicals | ||

| Enzyme | ||

| Omega | ||

| Andere Nahrungsergänzungsmittel | ||

| Nach Quelle | Pflanzenbasiert | |

| Tierbasiert | ||

| Mikrobiell basiert | ||

| Andere | ||

| Nach Vertriebskanal | Supermärkte / Hypermärkte | |

| Convenience-Stores | ||

| Apotheken und Drogerien | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere | ||

| Nach Geographie | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Niederlande | ||

| Schweden | ||

| Polen | ||

| Schweiz | ||

| Russland | ||

| Übriges Europa | ||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist der europäische Nutrazeutika-Markt im Jahr 2025?

Die europäische Nutrazeutika-Marktgröße wird auf 88 Milliarden USD im Jahr 2025 bewertet.

Wie ist die prognostizierte Wachstumsrate für Nutrazeutika In ganz Europa?

Der Markt wird voraussichtlich mit einer CAGR von 4,91 % voranschreiten und bis 2030 111,83 Milliarden USD erreichen.

Welche Produktkategorie wächst am schnellsten?

Nahrungsergänzungsmittel sind für die schnellste Expansion mit einer CAGR von 6,78 % bis 2030 positioniert.

Welches Land wird voraussichtlich am schnellsten wachsen?

Das Vereinigte Königreich führt das Prognosewachstum mit einer CAGR von 7,50 % an.

Seite zuletzt aktualisiert am: