Marktgröße für Bildsensoren in Europa

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2019 - 2022 |

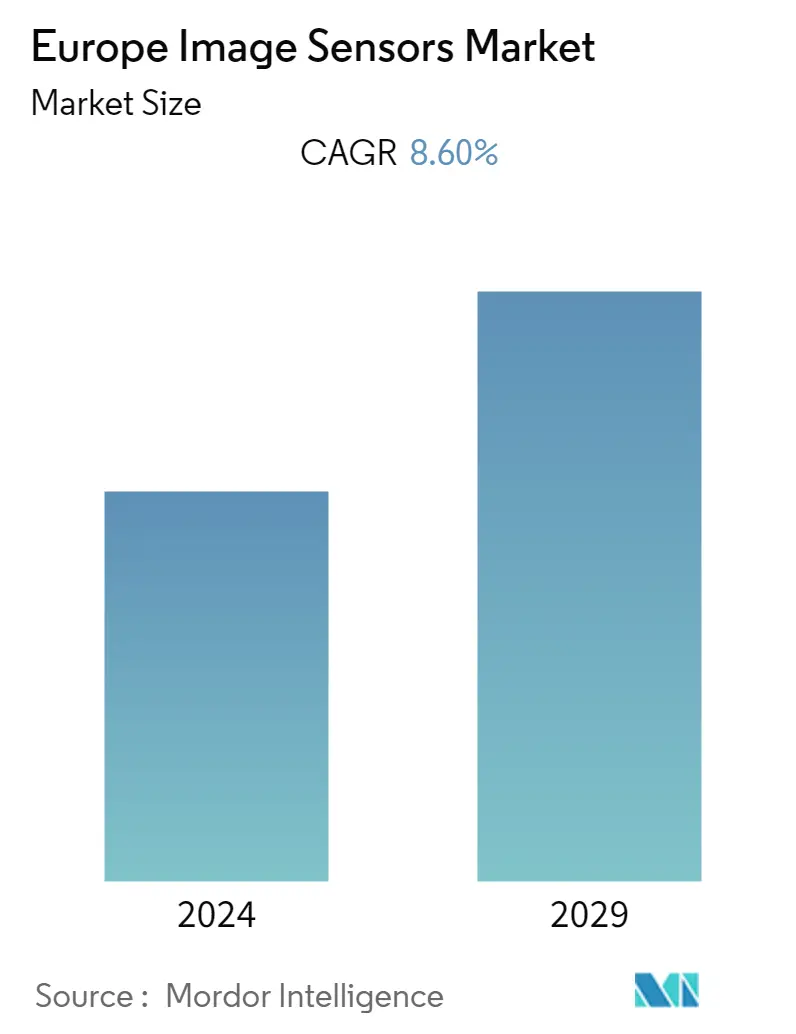

| CAGR | 8.60 % |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Bildsensoren in Europa

Es wird erwartet, dass der europäische Markt für Bildsensoren im Prognosezeitraum eine CAGR von 8,6 % verzeichnen wird. Die zunehmende Verwendung hochauflösender Kameras mit Bildsensoren für mobile, Automobil-, Medizin- und Life-Science-Anwendungen treibt das Wachstum von Bildsensoren auf dem Markt voran.

- Das Hauptelement, das die Expansion des Bildsensormarktes vorantreibt, ist der Anstieg der Produktion von Smartphones und Tablets und die steigende Anzahl von Kameras, die in solche Geräte integriert sind. Da der Bedarf an verbesserten Kamerafunktionen und guter Bildqualität in solchen Geräten schnell wächst, entwickeln OEMs ständig Bildsensoren, die ihre Vielseitigkeit erhöhen und gleichzeitig die Dünnheit und Benutzerfreundlichkeit des Geräts beibehalten, was den Markt ankurbelt.

- Weitere Gründe, die das Wachstum des Bildsensormarktes vorantreiben, sind der Wunsch, zahlreiche Kameras in ein einziges Gerät zu integrieren, z. B. für optischen Zoom, Low-Light-Fotografie, Porträtmodus, 3D-Bildgebungsfunktionen und verbesserten hohen Dynamikbereich. Laut Ericsson wird es beispielsweise bis 2027 439 Millionen Smartphone-Abonnements in Westeuropa geben. Im Jahr 2021 gab es in Westeuropa etwa 404 Millionen Smartphone-Abonnenten.

- In einer industriellen Anwendung wie einer Leiterplattenbestückung ermöglichen die verbesserten CSG-Sensoren der verbesserten Bildqualität und Bildrate einer automatisierten optischen Inspektionskamera (AOI), Defekte wie ein fehlendes oder falsch eingesetztes elektronisches Bauteil schnell und zuverlässig zu erkennen. Darüber hinaus treiben die Industrie 4.0-Initiativen weltweit auch den Einsatz von 3D-Bildgebung mit Bildsensoren voran. Außerdem werden Bildsensoren verwendet, um Fertigungsprozesse zu automatisieren und Betriebsabläufe zu überwachen. Die Anbieter auf dem Markt kombinieren auch Bildsensoren und 3D-Kameras für ein besseres Angebot. Die 3D-Kamera Ranger 3 von SICK beispielsweise verwendet den CMOS-Bildsensor M30, um ein 3D-Profil mit reduzierten On-Chip-Daten zu erstellen.

- Eine raue und komplexe Betriebsumgebung prägt die Luft- und Raumfahrtindustrie. Daher ist die Auswahl eines geeigneten Sensors, der solchen äußeren Umgebungsextremen standhält und mit der gewünschten Genauigkeit, Zuverlässigkeit, Präzision und Wiederholbarkeit arbeitet, für die Endbenutzer von größter Bedeutung. Das Spektrum der industriellen Sensoren in einem modernen Flugzeug ist recht breit. Im Februar 2021 lieferte Teledyne Technologies viele seiner fortschrittlichen, leistungsstarken Bildsensoren für die komplizierten Instrumente des Mars-Rovers Perseverance. Während der Mars 2020-Mission werden Teledyne-Sensoren die chemische Zusammensetzung der Oberfläche und der Mineralien, einschließlich Gy und der Atmosphäre, mit Strom versorgen, erfassen und bewerten.

- Im Februar 2022 kündigte Maxar Technologies einen neuen Fünfjahresvertrag mit European Space Imaging und Space Imaging Middle East an, wichtigen Partnern, die Kunden in Europa, Nordafrika und dem Nahen Osten bedienen. European Space Imaging und Space Imaging Middle East stellen hochauflösende Maxar-Satellitenbilder für ein breites Spektrum von Regierungs- und Wirtschaftsorganisationen für Grenzsicherheit, Katastrophenschutz und Landwirtschaft zur Verfügung. Entwicklungen in der Weltraumtechnologie werden den untersuchten Markt antreiben.

- Da es sich bei dem Sensor um einen PN-Übergang handelt, erzeugt er durch einfallendes Licht Elektron-Loch-Paare und leitet Strom. Dadurch entstehen die Pixel innerhalb der Bildsensoren, die wiederum die Bilder erzeugen. Die Sensoren werden häufig verwendet, um die Effizienz und Geschwindigkeit von Industriemaschinen zu erhöhen und gleichzeitig weniger Strom zu verbrauchen. Im März 2021 wurde beispielsweise der TCD2726DG, ein linearer CCD-Bildsensor mit Objektivverkleinerung für A3-Multifunktionsdrucker, die Hochgeschwindigkeitsscans durchführen, von der Toshiba Electronic Devices & Storage Corporation zur Verfügung gestellt. Die Timing-Generator-Schaltung und weniger CCD-Treiberpins im neuen Sensor reduzieren erhöhte elektromagnetische Störungen (EMI), ein Nachteil einer schnelleren Taktrate. Die Systementwicklung wird durch eine Verringerung der Anzahl der Peripherieteile, der EMI- und Timing-Einstellarbeiten der Kunden und beides erleichtert.

- Der Ausbruch der Pandemie wirkte sich aber auch negativ auf viele Bildbranchen aus. Im ersten Quartal 2020 war beispielsweise die Produktion in der Automobil- und Prozessindustrie auf Eis gelegt oder zurückgegangen. Infolgedessen verzeichneten diese Unternehmen einen erheblichen Rückgang der Nachfrage nach allen Arten von Sensoren. Aufgrund von Sicherheitsbedenken und strengen staatlichen Beschränkungen nahm das Angebot an Industrie- und IoT-Geräten für Drucksensoren zu, da immer mehr Prozessunternehmen begannen, in Automatisierungsüberwachungssysteme zu investieren. In China beispielsweise meldeten die in Taiwan ansässigen Unternehmen OSAT und ASE Technology im November 2020 im Vergleich zu November 2019 und Oktober 2020 ebenfalls einen Umsatzanstieg. Die chinesische Tochtergesellschaft von KYEC für Halbleitertests, King Long Technology (Suzhou), gab ebenfalls bekannt, dass sie mindestens 50 % ihres neu erhaltenen Konsortialkredits in Höhe von 552 Mio. CNY in den Kauf weiterer Testgeräte investiert hat, um zusätzliche Kapazitäten für neue Chips bereitzustellen.

Markttrends für Bildsensoren in Europa

Es wird erwartet, dass das Automobilsegment das Wachstum des Marktes vorantreiben wird

- Bildsensoren für Automobilanwendungen sind ein wesentliches Merkmal für die Fahrzeugsicherheit. Über die Sensor- und Anzeigeanwendungen herkömmlicher Rückfahrkameras hinaus ist die Nachfrage nach umfassenden Überwachungs- und Anzeigefunktionen für den Innen- und Außenbereich zu einer eindeutigen Notwendigkeit geworden. Durch die Entwicklung und Implementierung von Fahrerassistenzsystemen (ADAS) und Fahrerüberwachungssystemen (DMS) sind Autos in Bezug auf Sicherheit und Zuverlässigkeit zu Fortschritten geworden und werden dies auch weiterhin tun, um den Fahrer nicht nur vor potenziellen Vorfällen zu warnen, sondern auch einzugreifen. Dies treibt das Wachstum des untersuchten Marktes voran.

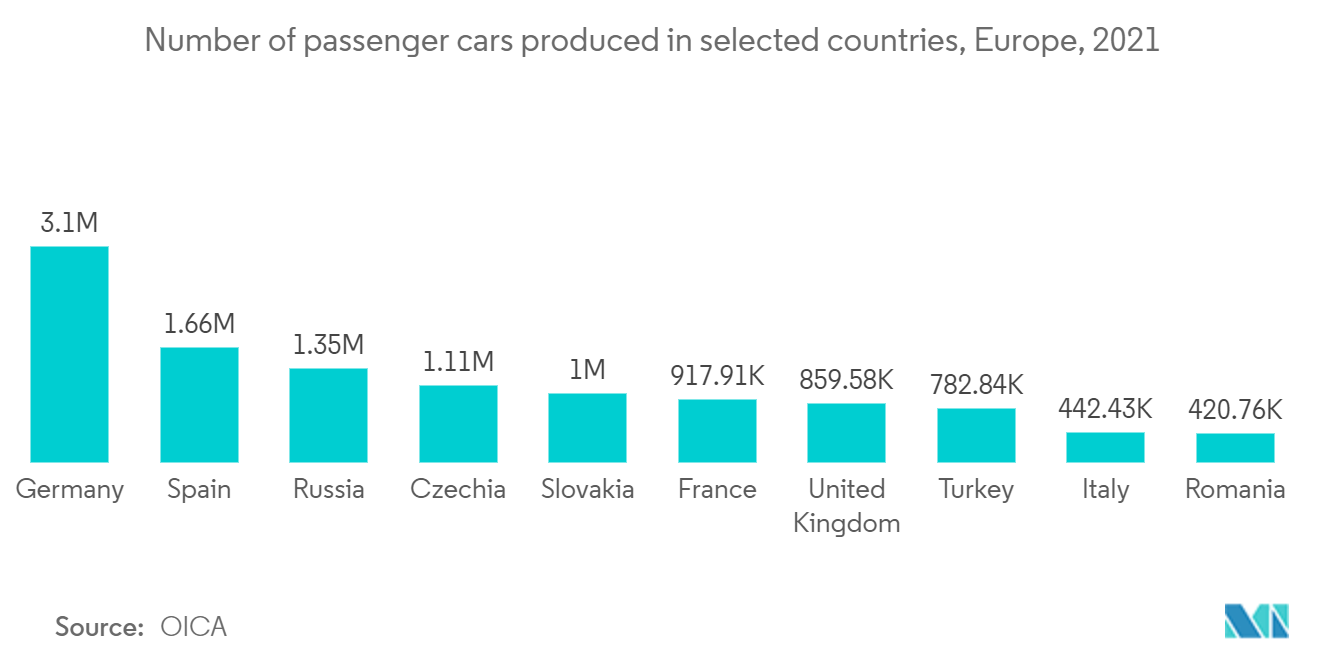

- Laut OICA (International Organization of Motor Vehicle Manufacturers) hat Deutschland im Jahr 2021 die meisten Pkw in Europa hergestellt. In diesem Jahr wurden rund 3,1 Millionen Personenwagen produziert. Mit über 1,7 Millionen produzierten Pkw belegte Spanien den zweiten Platz. Darüber hinaus wurden im Jahr 2021 mehr als 16,3 Millionen Fahrzeuge im europäischen Automobilsektor produziert, wobei Pkw etwa 85 % der Gesamtmenge ausmachten. Eine solche riesige Produktion von Autos wird den lokalen Anbietern die Möglichkeit geben, ihr Produktportfolio entsprechend den Anforderungen der Kunden zu erweitern und einen großen Marktanteil zu erobern.

- Nahtlose Vernetzung mit neuen Diensten, innovative Car-Cockpits und verbesserte passive Sicherheit 3D-Tiefensensoren spielen eine wichtige Rolle bei Überwachungssystemen im Fahrzeuginnenraum. Sie sind unerlässlich, um Vorschriften und NCAP-Ratings zu erfüllen. Sie sind auch wichtig, um die Vision zu verwirklichen, dass der Fahrer zum Passagier wird.

- Zu diesem Zweck hat die Infineon Technologies AG im Juni 2022 in Zusammenarbeit mit dem 3D-Time-of-Flight-Systemspezialisten pmd technologies ag die zweite Generation des Automobilbildsensors REAL3 entwickelt - einen ISO26262-konformen hochauflösenden 3D-Bildsensor. Der Sensor ist in einem 9 x 9 mm² großen Kunststoff-BGA-Gehäuse untergebracht und bietet eine VGA-Systemauflösung von 640 x 480 Pixeln bei einem winzigen Bildkreis von 4 mm. Es ermöglicht Linsengrößen, wie man sie von Smartphones bis hin zu Automobilanwendungen kennt. Die hohe Auflösung des REAL3-Sensors macht ihn für Kameraanwendungen mit einem weiten Sichtfeld geeignet, wie z. B. komplette Insassenüberwachungssysteme in der ersten Reihe. Die daraus resultierenden 3D-Karosseriemodelle ermöglichen genaue Schätzungen der Größe und des Gewichts der Insassen sowie hochpräzise Daten zur Beifahrer- und Sitzposition, die wichtige Informationen für intelligente Airbagauslösung und Rückhaltesysteme sind. Neben sicherheitskritischen Anwendungen ermöglichen die 3D-Daten Komfortfunktionen wie Gestensteuerung oder eine intuitive Innenraumbeleuchtung, die den Bewegungen der Passagiere folgt.

- Die Region erlebt auch einen Aufschwung bei der Innovation neuer und umfassender Produkte und Lösungen. Im Mai 2022 entwickelte STMicroelectronics einen Global-Shutter-Bildsensor für Fahrerüberwachungssysteme (DMS). Sie beobachten ständig die Kopfbewegungen des Fahrers, um Anzeichen von Schläfrigkeit und Ablenkung zu erkennen, sodass Systeme im Fahrzeug Warnungen generieren können, die die Sicherheit der Insassen gewährleisten können. Der Global-Shutter-Sensor, der VB56G4A, nutzt die internen Investitionen von ST in die Herstellung fortschrittlicher 3D-Stacked Back-Side Illuminated (BSI-3D) Bildsensoren. Diese sind empfindlicher, kleiner und zuverlässiger als herkömmliche frontseitig beleuchtete Sensoren (FSI), die typischerweise in DMS der ersten Generation verwendet werden.

- Im Juli 2021 brachte Samsung seinen neuen ISOCELL Auto 4AC auf den Markt, seinen ersten Bildsensor, der auf Autos zugeschnitten ist. Es ist für den Einsatz als Rückfahrkamera oder (auf fortschrittlicheren Systemen) zur Stromversorgung von Surround-View-Monitoren vorgesehen. Die Technologie integriert zwei Fotodioden pro Pixel - eine 3,0 μm für den Betrieb bei schlechten Lichtverhältnissen und eine 1,0 μm in der Ecke, die für helle Umgebungen verwendet wird. Dieser Aufbau ermöglicht es dem Sensor, sich schnell an Änderungen des Umgebungslichts anzupassen, z. B. beim Verlassen eines Tunnels. Es bietet auch einen hohen Dynamikbereich mit wenig Bewegungsunschärfe und reduziert das Flackern von LED-Leuchten.

Es wird erwartet, dass der Gesundheitssektor einen bedeutenden Marktanteil halten wird

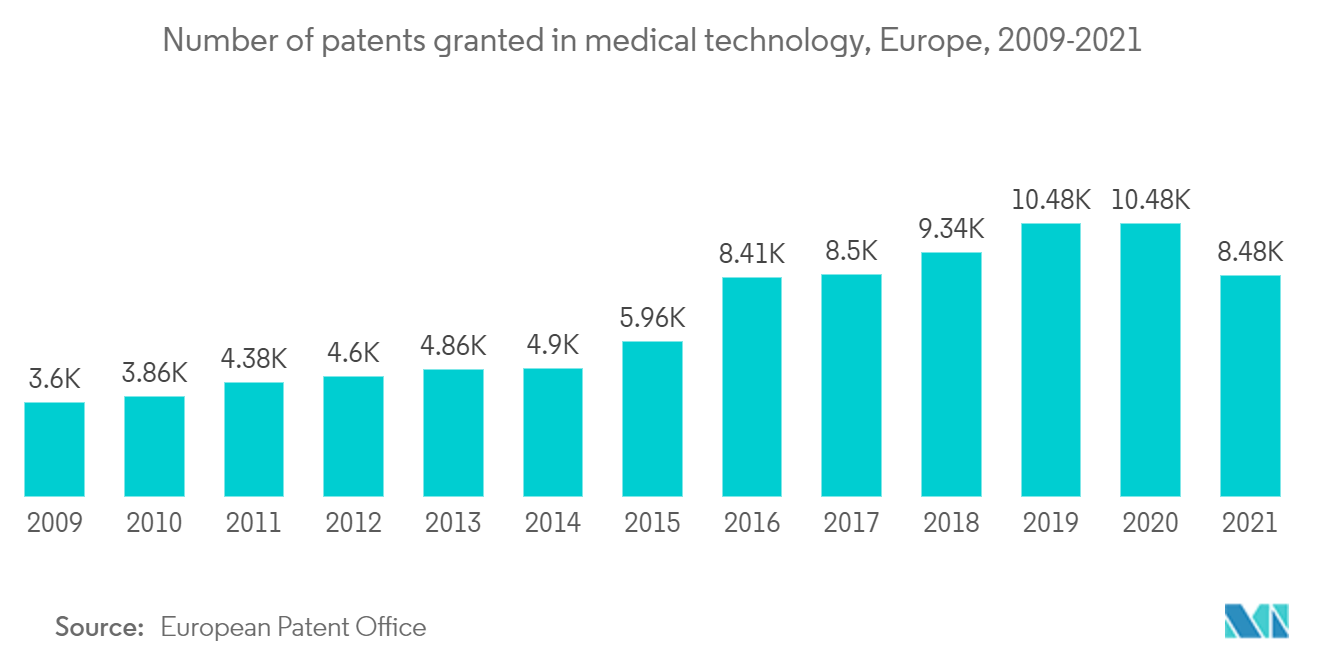

- Bildgebende Sensoren finden Anwendung in verschiedenen medizinischen Bereichen wie zahnärztliche Bildgebung, digitale Mammographie, Augenheilkunde, Röntgenbildrekonstruktion, Endoskopie und digitale Pathologie, orthopädische und chirurgische Eingriffe. Hohe Auflösung, schnelle Bildrate, hohe NIR-Empfindlichkeit, hervorragende Bildqualität und medizinisch qualifizierte Imager-Sensoren sind die wichtigsten Verbesserungen, die zur Weiterentwicklung der Technik beitragen. Mehrere regionale Unternehmen entwickeln innovative Produkte, darunter zuverlässige, genaue und leistungsstarke Bildverarbeitungs- und Kamerasensoren, um die Bildeffizienz und -genauigkeit zu verbessern und die immer anspruchsvolleren Anforderungen des Medizin- und Life-Science-Sektors zu erfüllen.

- So kündigte beispielsweise OmniVision Technologies, Inc., ein Anbieter fortschrittlicher digitaler Bildgebungslösungen, im Juni 2021 seine CMOS-Bildsensoren OH08A und OH08B der nächsten Generation an, die ersten Sensoren mit einer Auflösung von 8 Megapixeln (MP) für Einweg- und Mehrwegendoskope. Darüber hinaus ist der neue OH08B der erste medizinische Bildsensor, der die Nyxel-Nahinfrarot-Technologie (NIR) von OmniVision verwendet und der medizinischen Industrie revolutionäre Bildgebungsfunktionen jenseits des sichtbaren Spektrums bietet. Darüber hinaus ist der OH08B der erste medizinische Bildsensor, der die Nyxel-Nahinfrarot-Technologie (NIR) von OmniVision verwendet und der medizinischen Industrie fortschrittliche Bildgebungsfunktionen jenseits des sichtbaren Spektrums bietet.

- Darüber hinaus gaben OMNIVISION Technologies, Inc. und Diaspective Vision GmbH, Entwickler hochwertiger hyperspektraler und multispektraler Kamerasysteme für medizinische Anwendungen, im November 2021 ihre Partnerschaft bei der Entwicklung einer neuen Art von endoskopischer Kamera, dem MALYNA-System, bekannt, das auf proprietärer multispektraler Bildgebungstechnologie basiert. Laut Diaspective Vision, der fünften Dimension der medizinischen Bildgebung, soll die MALYNA zu einem Standard-Diagnosewerkzeug wie Ultraschall-, MRT- und CT-Scans werden, da sie neben der hyperspektralen und multispektralen Bildgebung, die die verschiedenen Perfusionsparameter und Risikostrukturen des Gewebes zeigt, und der ICG-Bildgebung zur Krebserkennung auch Live-Bildgebung bietet. Diese Kombination verschiedener bildgebender Verfahren maximiert die Produktivität bei der Endoskopie. Der Bildsensor eignet sich für den Einsatz in Gastroskopen, Duodenoskopen, Amnioskopen, Laparoskopen und Koloskopen.

- Darüber hinaus werden anstelle von amorphen Silizium-Flachbildschirmen heute häufig CMOS-Bildsensoren für die medizinische Röntgenbildgebung eingesetzt. Da für CMOS-basierte Röntgenanwendungen kein Objektiv erforderlich ist, muss die Größe des Bildsensors mit der Größe des Zielbereichs übereinstimmen.

- Im März 2021 wurde die Entwicklung der neuen Built-in AEC1 assistance-Technologie für die digitale Radiographie (DR)2 von Canon Inc. angekündigt. Bei dieser Technik verwendet der Röntgenbildsensor des Geräts ähnliche Teile, die sowohl die Bildproduktion als auch die Echtzeiterkennung des Pixelwerts3 entsprechend der emittierten Röntgenstrahlung übernehmen können, und alarmiert den Röntgengenerator, wenn der Pixelwert einen vorgegebenen Wert erreicht. Canon hat seine neue Built-in AEC Assistance-Technologie entwickelt, indem es die Bild- und Röntgensensortechnologien nutzt, die das Unternehmen im Laufe seiner langen Geschichte entwickelt hat, um solche Standardvorgänge zu verbessern. Mit der Ermöglichung moderner Technologien verfügen bildgebende Geräte jetzt über integrierte Funktionen, für die früher separate Geräte erforderlich waren.

Europa Bildsensoren Branchenübersicht

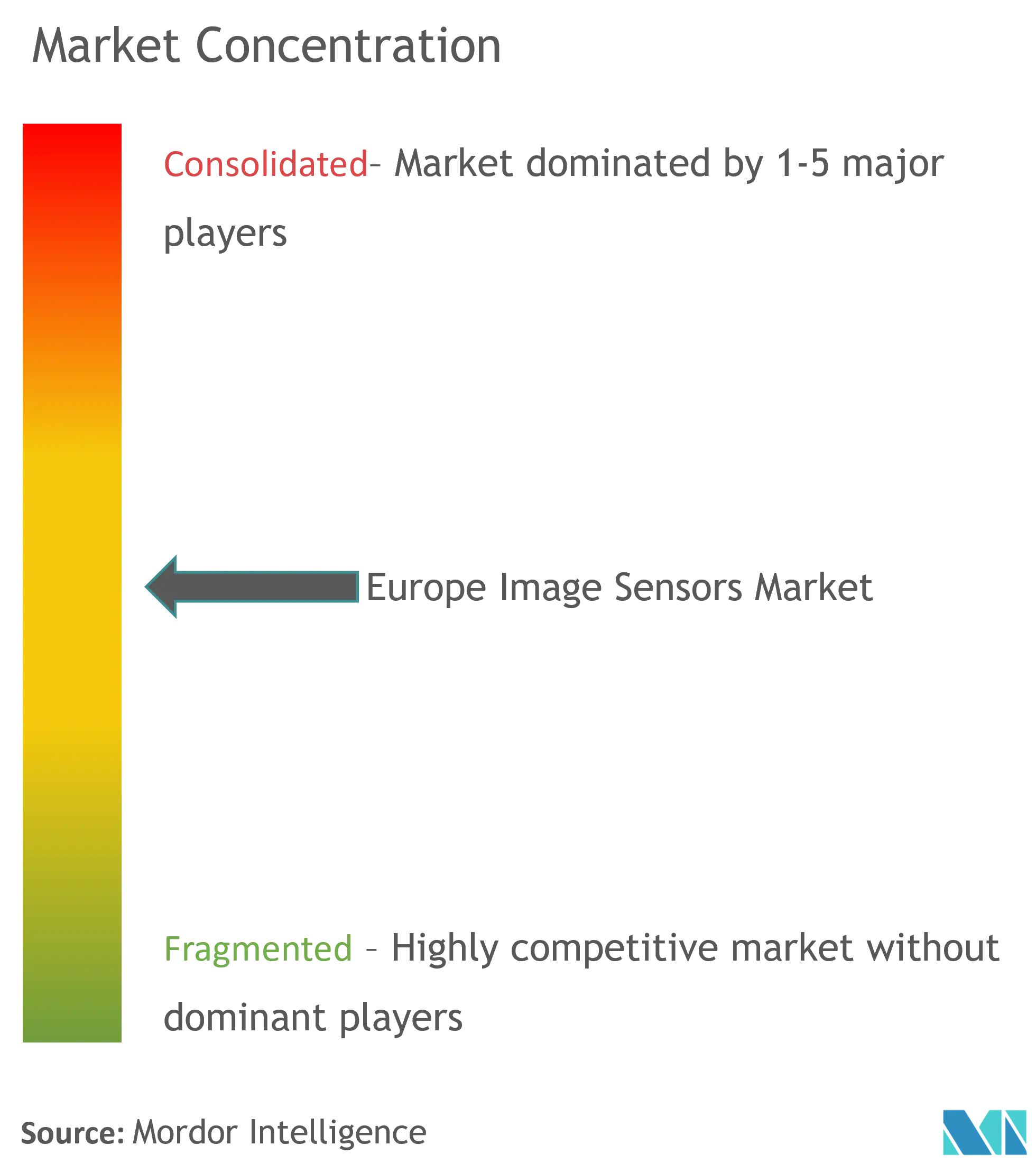

Der europäische Markt für Bildsensoren ist aufgrund vieler großer und kleiner Akteure, die den Wettbewerb auf dem Markt aufwühlen, mäßig konsolidiert. Durch Produkt- und Technologieeinführungen, strategische Partnerschaften, Akquisitionen, Expansion und Zusammenarbeit versuchen diese Akteure, sich einen Wettbewerbsvorteil auf dem Markt zu verschaffen. Hauptakteure auf dem Markt sind ST Microelectronics, BAE System, On Semiconductor usw.

- Dezember 2021 - Die Sony Semiconductor Solutions Corporation gab bekannt, dass sie die neue gestapelte CMOS-Bildsensortechnologie mit 2-Layer-Transistorpixeln entwickelt hat. Während die Fotodioden und Pixeltransistoren herkömmlicher CMOS-Bildsensoren dasselbe Substrat belegen, trennt die neueste Technologie von Sony Fotodioden und Pixeltransistoren auf verschiedenen Substratschichten. Diese neue Architektur verdoppelt ungefähr den Sättigungssignalpegel im Vergleich zu herkömmlichen Bildsensoren, erweitert den Dynamikbereich und reduziert das Rauschen, wodurch die Abbildungseigenschaften erheblich verbessert werden.

- Oktober 2021 - Onsemi, eine führende Persönlichkeit im Bereich intelligenter Leistungs- und Sensortechnologien, kündigte die Verfügbarkeit eines neuen digitalen 1/1,7-Zoll-CMOS-Bildsensors mit 8,3 MP und Rolling-Shutter und eingebetteter High Dynamic Range (eHDR)-Technologie an. Das AR0821CS erfüllt verschiedene Anforderungen von kommerziellen, Verbraucher- und Industrieanwendungen, indem es eine hervorragende Bildqualität bei schwierigen Lichtverhältnissen bietet. Zu diesen Anwendungen gehören Scanner/Lesegeräte, Bildverarbeitungskameras, High-End-Drohnen, Armaturenbrettkameras und intelligente Gebäudeüberwachungs-/Sicherheitssysteme.

Marktführer für Bildsensoren in Europa

-

STMicroelectronics

-

On Semiconductor (Semiconductor Components Industries, LLC)

-

Sony Corporation

-

Samsung Electronics Co., Ltd

-

Panasonic Corporation

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Bildsensoren in Europa

- Januar 2022 - SK Hynix begann mit der Massenproduktion von 0,7-Bildsensoren und konkurrierte damit mit Sony und Samsung Electronics auf dem globalen Bildsensormarkt. Das Unternehmen hat kürzlich mit der Massenproduktion von 0,7 50-Millionen-Pixel-Bildsensoren begonnen, die auf dem gleichen Niveau wie Sony-Produkte liegen. Samsung Electronics brachte im Juni 2021 einen 0,64 50-Millionen-Pixel-Bildsensor auf den Markt, einen der kleinsten der Branche, und führte im September 2021 einen 0,64-200-Millionen-Pixel-Sensor ein. Kürzlich hat auch Omnivision of China auf der CES 2022 einen 0,62-Pixel-Bildsensor enthüllt.

- Dezember 2021 - Canon hat einen neuen Bildsensor entwickelt, der hochwertige Farbfotos im Dunkeln aufnehmen kann. Während Digitalkameras in der Regel einen CMOS-Sensor verwendeten, verwendete Canon stattdessen eine Einzelphotonen-Avalanche-Diode (SPAD). Ein SPAD verstärkt ein einzelnes Photon und ermöglicht es ihm, eine große Menge an Details mit nur einem Zehntel der Helligkeit zu erfassen, die von typischeren Bildsensoren benötigt wird.

Marktbericht für Bildsensoren in Europa - Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Attraktivität der Branche – Porters Fünf-Kräfte-Analyse

4.2.1 Verhandlungsmacht der Lieferanten

4.2.2 Verhandlungsmacht der Käufer

4.2.3 Bedrohung durch neue Marktteilnehmer

4.2.4 Bedrohung durch Ersatzprodukte

4.2.5 Wettberbsintensität

4.3 Technologie-Überblick

4.4 Wertschöpfungskettenanalyse

4.5 Bewertung der Auswirkungen von COVID-19 auf den Markt

5. MARKTDYNAMIK

5.1 Marktführer

5.1.1 Zunehmender Einsatz hochauflösender Kameras mit Bildsensoren in mobilen Geräten

5.1.2 Verbesserung medizinischer Bildgebungslösungen

5.1.3 Steigende Ausgaben für Sicherheit und Überwachung an öffentlichen Orten

5.2 Marktbeschränkungen

5.2.1 Hohe Herstellungskosten

5.3 Marktchancen

5.3.1 Zunehmende Automobilanwendungen

6. MARKTSEGMENTIERUNG

6.1 Nach Typ

6.1.1 CMOS

6.1.2 CCD

6.2 Nach Endverbraucherbranche

6.2.1 Unterhaltungselektronik

6.2.2 Gesundheitspflege

6.2.3 Industrie

6.2.4 Sicherheit und Überwachung

6.2.5 Automobil und Transport

6.2.6 Luft- und Raumfahrt und Verteidigung

6.2.7 Andere Endverbraucherbranchen

6.3 Nach Land

6.3.1 Großbritannien

6.3.2 Deutschland

6.3.3 Frankreich

6.3.4 Italien

6.3.5 Rest von Europa

7. WETTBEWERBSLANDSCHAFT

7.1 Firmenprofile

7.1.1 STMicroelectronics

7.1.2 BAE Systems

7.1.3 On Semiconductor

7.1.4 Toshiba

7.1.5 Sony Corporation

7.1.6 Samsung Electronics Co., Ltd

7.1.7 Nikon

7.1.8 Panasonic Corporation

7.1.9 SK Hynix

7.1.10 Omnivision

8. INVESTITIONSANALYSE

9. ZUKUNFTSAUSBLICK

Branchensegmentierung für Bildsensoren in Europa

Ein Bildsensor ist ein elektronisches Gerät, das ein optisches Bild in ein elektronisches Signal umwandelt.

Der europäische Markt für Bildsensoren ist nach Typ (CMOS, CCD), Endverbraucherindustrie (Unterhaltungselektronik, Gesundheitswesen, Industrie, Sicherheit und Überwachung, Automobil und Transport, Luft- und Raumfahrt und Verteidigung) und Land unterteilt.

| Nach Typ | ||

| ||

|

| Nach Endverbraucherbranche | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Nach Land | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Bildsensoren in Europa

Wie groß ist der aktuelle Markt für Bildsensoren in Europa?

Der europäische Markt für Bildsensoren wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 8,60 % verzeichnen

Wer sind die Hauptakteure auf dem europäischen Markt für Bildsensoren?

STMicroelectronics, On Semiconductor (Semiconductor Components Industries, LLC), Sony Corporation, Samsung Electronics Co., Ltd, Panasonic Corporation sind die wichtigsten Unternehmen, die auf dem europäischen Markt für Bildsensoren tätig sind.

Welche Jahre deckt dieser europäische Markt für Bildsensoren ab?

Der Bericht deckt die historische Marktgröße des europäischen Bildsensormarktes für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Marktgröße für Bildsensoren in Europa für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für Bildsensoren in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Bildsensoren in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Europe Image Sensors umfasst einen Marktprognoseausblick für 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.