Marktgröße für Wasserstoffperoxid in Europa

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2019 - 2022 |

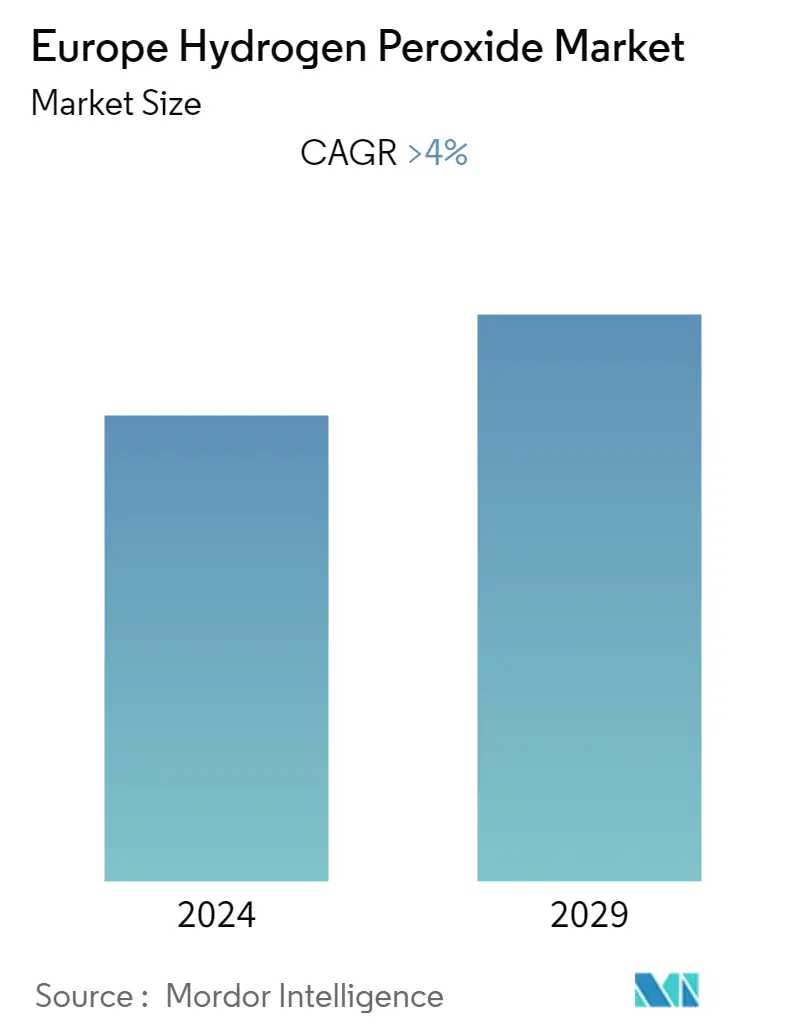

| CAGR | > 4.00 % |

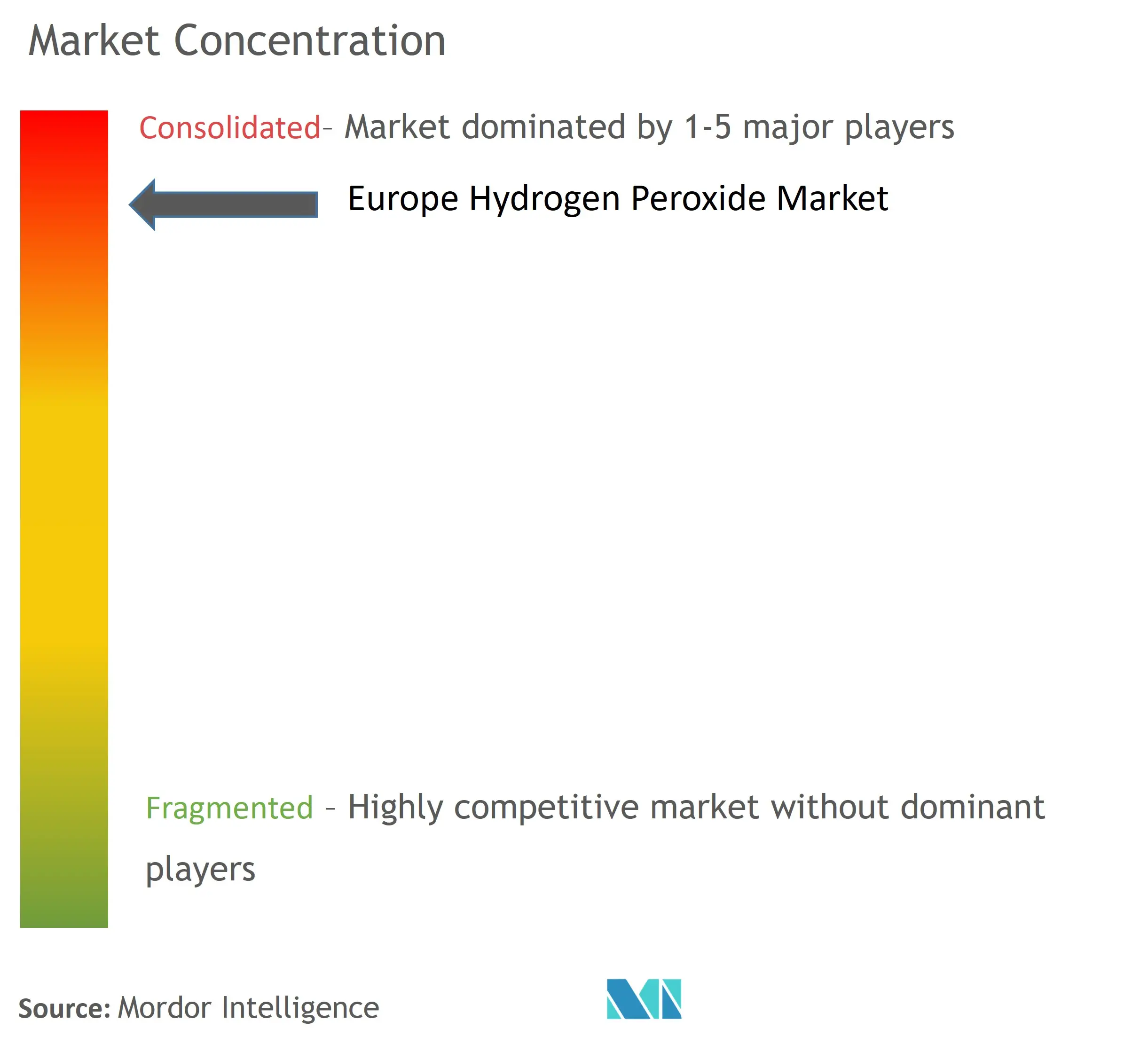

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Wasserstoffperoxid in Europa

Der europäische Wasserstoffperoxid-Markt wird bis Ende dieses Jahres schätzungsweise 1160 Kilotonnen erreichen. Es wird erwartet, dass es in den nächsten fünf Jahren 1360 Kilotonnen erreichen wird, was einer CAGR von 4 % im Prognosezeitraum entspricht.

COVID-19 wirkte sich aufgrund landesweiter Lockdowns, sozialer Distanzierungsvorschriften usw. negativ auf den Markt aus, was zu Unterbrechungen der Lieferkette führte. Die Nachfrage blieb jedoch intakt, was vor allem auf die Notwendigkeit der Desinfektion und den zunehmenden Einsatz der Chemikalie in pharmazeutischen und Gesundheitseinrichtungen zurückzuführen ist. Derzeit hat sich der Markt von der Pandemie erholt und wächst mit erheblicher Geschwindigkeit.

- Kurzfristig sind die zunehmende Nutzung in der Papier- und Zellstoffindustrie und die zunehmende Anwendung in der Wasseraufbereitungsindustrie wichtige Faktoren, die das Wachstum des Marktes vorantreiben.

- Es wird jedoch erwartet, dass ein Anstieg der Wasserstoffperoxidpreise das Wachstum des Marktes hemmen wird.

- Dennoch wird erwartet, dass wachsende Investitionen in den Ausbau der Wasserstoffperoxid-Anlagenkapazität lukrative Wachstumschancen für den europäischen Markt schaffen werden.

- Deutschland stellt im Prognosezeitraum aufgrund des Verbrauchs aus verschiedenen Branchen wie Papier und Zellstoff, Textilien, Elektronik und anderen den größten Markt dar.

Markttrends für Wasserstoffperoxid in Europa

Zellstoff- und Papiersegment dominiert den Markt

- Wasserstoffperoxid ist ein gutes Bleichmittel für mechanischen Zellstoff. Dadurch erreicht mechanischer Zellstoff einen höheren Weißgrad. Es ist ungiftig und umweltfreundlich und schädigt die Faser beim Bleichen kaum, mit weniger als 1% Bleichung.

- Die Verwendung von Wasserstoffperoxid hat in der Zellstoff- und Papierindustrie aufgrund der Benutzerfreundlichkeit, der verbesserten Papierqualität, der niedrigeren Produktionskosten, des höheren Ausbeuteprozentsatzes und der Umweltfreundlichkeit erheblich zugenommen. Die Helligkeit des Papiers, das aus Wasserstoffperoxidbleiche hergestellt wird, ist stabiler.

- Laut Eurostat erwirtschaftete die europäische Zellstoff- und Papierindustrie im Jahr 2022 einen Umsatz von 115 Mrd. EUR (~121,19 Mrd. USD).

- Die Mitgliedsländer des Verbands der europäischen Papierindustrie (CEPI) verbrauchten im Jahr 2022 72,5 Millionen Tonnen Papier und Karton.

- Darüber hinaus produzierten die CEPI-Mitgliedsländer im Jahr 2022 32,5 Millionen Tonnen Kartonmaterialien, was es zur meistproduzierten Papier- und Kartonsorte in diesem Jahr machte, wodurch der Wasserstoffperoxidmarkt gestärkt wurde.

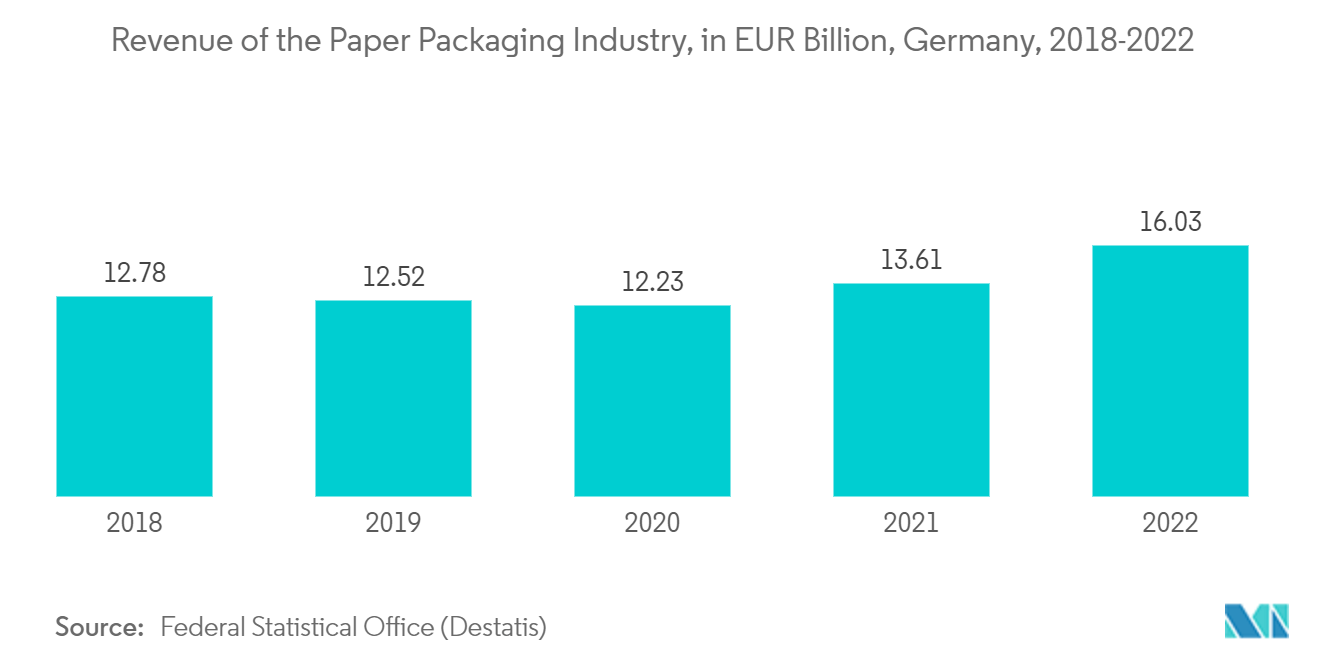

- Darüber hinaus erwirtschaftete die deutsche Papierverpackungsindustrie laut Statistischem Bundesamt (Destatis) im Jahr 2022 einen Umsatz von rund 16 Milliarden Euro (~16,86 Milliarden US-Dollar). Dies war ein Anstieg gegenüber dem Vorjahr auf 13,6 Mrd. EUR (~14,33 Mrd. USD).

- Darüber hinaus belief sich der Wert der vom Vereinigten Königreich exportierten Zellstoff-, Papier- und Kartonexporte im Jahr 2022 auf 2,6 Mrd. GBP (~3,22 Mrd. USD), so HM Revenue and Customs.

- Daher wird erwartet, dass die wachsende Papier- und Zellstoffindustrie die Nachfrage nach Wasserstoffperoxid im Prognosezeitraum erhöhen wird.

Deutschland dominiert den Markt

- Im Prognosezeitraum wird erwartet, dass Deutschland den Wasserstoffperoxidmarkt aufgrund der wachsenden Papier- und Zellstoffindustrie und der steigenden Nachfrage aus verschiedenen Endverbraucherbranchen wie Elektronik, Textilien und anderen dominieren wird.

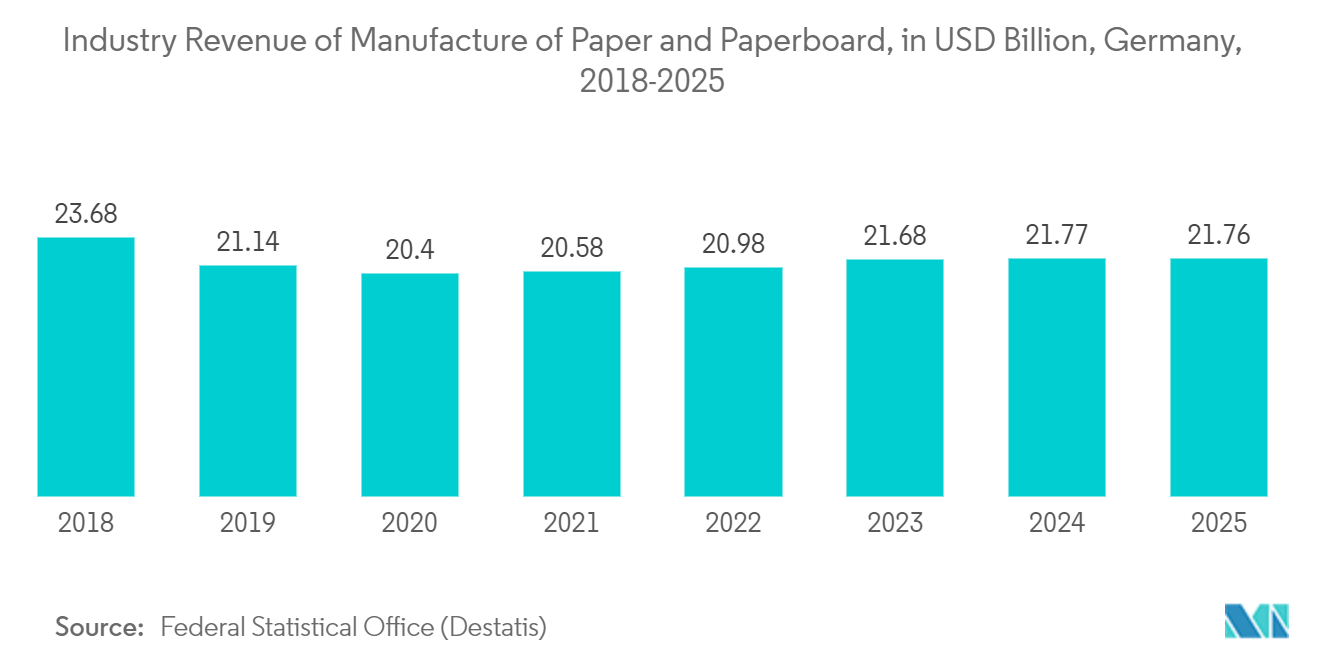

- Nach Angaben des Statistischen Bundesamtes (Destatis) wird der Umsatz aus der Herstellung von Papier und Pappe in Deutschland bis 2025 voraussichtlich rund 21,76 Milliarden US-Dollar betragen. Es wird erwartet, dass dies die Nachfrage nach Wasserstoffperoxid im Prognosezeitraum erhöhen wird.

- Wasserstoffperoxid wird häufig zum Bleichen von natürlichen und synthetischen Fasern wie Baumwolle, Wolle, Viskose, Seide, Leinen und Viskose verwendet. Seine Verwendung sorgt für eine hohe Helligkeit und bewahrt die mechanischen Eigenschaften der Fasern. Diese Eigenschaften erhöhen die Nachfrage nach Wasserstoffperoxid aus der Textilindustrie in Deutschland.

- Laut Statistischem Bundesamt (Destatis) verzeichnete die deutsche Textilindustrie im Jahr 2022 einen Umsatz von rund 12,8 Milliarden Euro (~13,49 Milliarden US-Dollar).

- In der Elektronikindustrie wird Wasserstoffperoxid häufig zum Reinigen und Ätzen verwendet. Es wird auch häufig zur Herstellung von Flachbildschirmen und sauberen Halbleiterwafern verwendet.

- Laut dem European Information Technology Observatory (EITO) belief sich der Umsatz mit Unterhaltungselektronik in Deutschland im Jahr 2022 auf 8,2 Mrd. EUR (~8,64 Mrd. USD).

- Darüber hinaus liefert die Evonik Industries AG in Deutschland als einer der größten Anbieter von Wasserstoffperoxid an Kunden in verschiedenen Branchen wie Elektronik, Zellstoff- und Papierproduktion, Hygiene und Desinfektion, chemische Synthese, Bergbau, Landwirtschaft, Wasser- und Abwasseraufbereitung oder Pharma und Gesundheitswesen. Dadurch wird die Nachfrage nach Wasserstoffperoxid in der Region erhöht.

- Daher wird erwartet, dass alle oben genannten Faktoren die Nachfrage nach Wasserstoffperoxid im Prognosezeitraum ankurbeln werden.

Überblick über die Wasserstoffperoxid-Industrie in Europa

Der europäische Wasserstoffperoxid-Markt ist konsolidiert. Zu den Hauptakteuren (nicht in einer bestimmten Reihenfolge) gehören unter anderem Arkema, Evonik Industries AG, Nouryon, Nuberg und Solvay.

Europäische Wasserstoffperoxid-Marktführer

-

Arkema

-

Evonik Industries AG

-

Nouryon

-

Nuberg

-

Solvay

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Wasserstoffperoxid in Europa

Juni 2023 Solvay kündigte seine Partnerschaft mit Sapio an, um bis Mitte 2026 Europas erstes Zentrum für die Herstellung von grünem Wasserstoffperoxid zu entwickeln und die Dekarbonisierung der Anlage zu unterstützen.

April 2022 Die Evonik Industries AG hat eine neue Nachhaltigkeitsstrategie veröffentlicht, um den vorteilhaften Handabdruck von Wasserstoffperoxid zu erweitern und den ökologischen Fußabdruck zu verringern.

Table of Contents

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Zunehmende Nutzung in der Papier- und Zellstoffindustrie

4.1.2 Zunehmende Anwendung in der Wasseraufbereitungsindustrie

4.1.3 Andere Treiber

4.2 Beschränkungen

4.2.1 Anstieg des Wasserstoffperoxidpreises

4.2.2 Andere Beschränkungen

4.3 Branchen-Wertschöpfungskettenanalyse

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch Neueinsteiger

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße in Volumen)

5.1 Produktfunktion

5.1.1 Desinfektionsmittel

5.1.2 Bleichen

5.1.3 Oxidationsmittel

5.1.4 Weitere Produktfunktionen (Antiseptisch, Geschirrspülmittel, Gemüsewäsche)

5.2 Endverbraucherindustrie

5.2.1 Zellstoff und Papier

5.2.2 Chemische Synthese

5.2.3 Abwasserbehandlung

5.2.4 Bergbau

5.2.5 Nahrungsmittel und Getränke

5.2.6 Kosmetik und Gesundheit

5.2.7 Textilien

5.2.8 Andere Endverbraucherbranchen (Elektronik, Verpackung)

5.3 Erdkunde

5.3.1 Deutschland

5.3.2 Großbritannien

5.3.3 Frankreich

5.3.4 Italien

5.3.5 Rest von Europa

6. WETTBEWERBSLANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteil (%)**/Ranking-Analyse

6.3 Strategien führender Akteure

6.4 Firmenprofile

6.4.1 Akzo Nobel N.V.

6.4.2 Arkema

6.4.3 BASF SE

6.4.4 Chang Chun Group.

6.4.5 Evonik Industries AG

6.4.6 FMC Corporation

6.4.7 Kemira

6.4.8 Nouryon

6.4.9 Nuberg

6.4.10 Solvay

7. Marktchancen und zukünftige Trends

7.1 Steigende Investitionen zur Kapazitätserweiterung der Wasserstoffperoxid-Anlage

7.2 Weitere Möglichkeiten

Segmentierung der Wasserstoffperoxid-Industrie in Europa

Wasserstoffperoxid ist eine farblose Flüssigkeit bei Raumtemperatur mit bitterem Geschmack. Kleine Mengen von gasförmigem Wasserstoffperoxid kommen natürlich in der Luft vor. Wasserstoffperoxid ist instabil und zersetzt sich unter Wärmeabgabe leicht zu Sauerstoff und Wasser. Obwohl es nicht brennbar ist, ist es ein starkes Oxidationsmittel, das bei Kontakt mit organischem Material eine Selbstentzündung verursachen kann.

Der Markt ist nach Produktfunktion, Endverbraucherbranche und Geografie unterteilt. Nach Produktfunktion ist der Markt in Desinfektionsmittel, Bleichmittel, Oxidationsmittel und andere Produktfunktionen (Antiseptikum, Geschirrspüler, Gemüsewaschmittel) unterteilt. Nach Endverbraucherindustrie ist der Markt in Zellstoff und Papier, chemische Synthese, Abwasserbehandlung, Bergbau, Lebensmittel und Getränke, Kosmetik und Gesundheitswesen, Textilien und andere Endverbraucherbranchen (Elektronik, Verpackung) unterteilt.

Der Bericht behandelt auch die Marktgröße und die Prognosen für den europäischen Wasserstoffperoxidmarkt für vier große Länder. Für jedes Segment werden die Marktgrößen und Prognosen in Bezug auf Volumen (Tonnen) bereitgestellt.

| Produktfunktion | ||

| ||

| ||

| ||

|

| Endverbraucherindustrie | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||

| ||

| ||

| ||

| ||

|

Frequently Asked Questions

Wie groß ist der aktuelle europäische Wasserstoffperoxid-Markt?

Der europäische Wasserstoffperoxidmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von mehr als 4 % verzeichnen

Wer sind die Hauptakteure auf dem europäischen Wasserstoffperoxidmarkt?

Arkema, Evonik Industries AG, Nouryon, Nuberg, Solvay sind die wichtigsten Unternehmen, die auf dem europäischen Wasserstoffperoxidmarkt tätig sind.

Welche Jahre deckt dieser europäische Wasserstoffperoxid-Markt ab?

Der Bericht deckt die historische Marktgröße des europäischen Wasserstoffperoxid-Marktes für die Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des europäischen Wasserstoffperoxid-Marktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Europe Hydrogen Peroxide Industry Report

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Wasserstoffperoxid in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Wasserstoffperoxid in Europa umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.