Größe des europäischen Marktes für allgemeine Luftfahrt

| Studienzeitraum | 2016 - 2029 | |

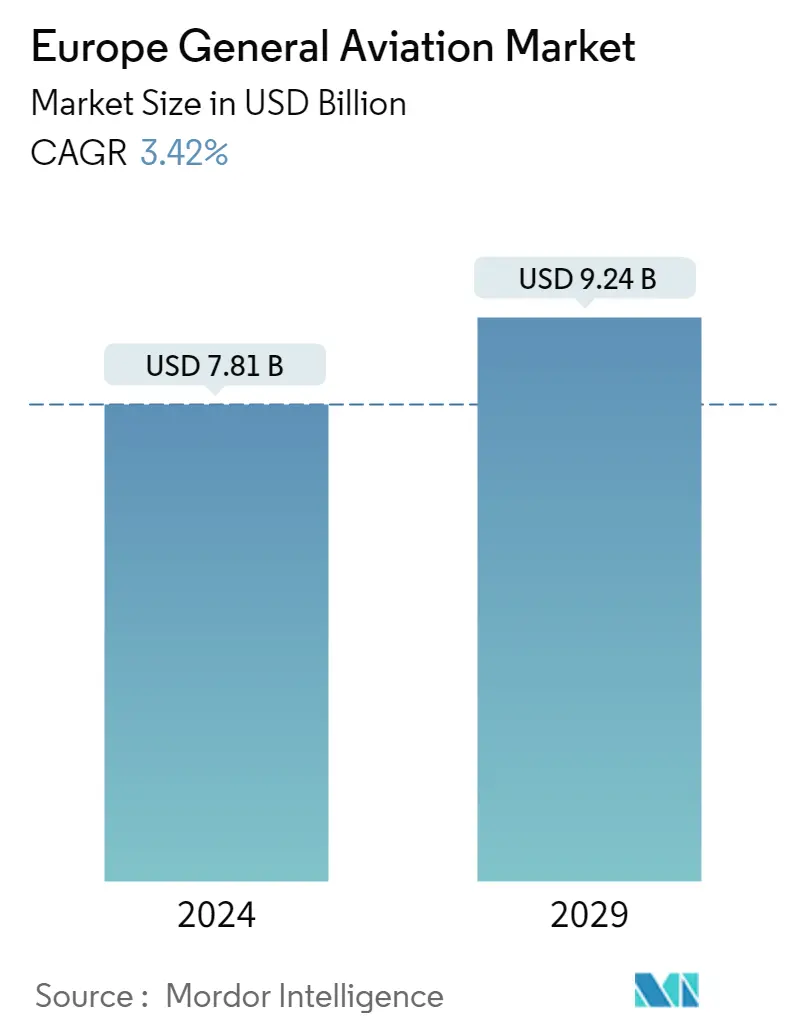

| Marktgröße (2024) | 6.84 Milliarden US-Dollar | |

| Marktgröße (2029) | 9.29 Milliarden US-Dollar | |

| Größter Anteil nach Flugzeuguntertyp | Business-Jets | |

| CAGR (2024 - 2029) | 3.42 % | |

| Größter Anteil nach Land | Deutschland | |

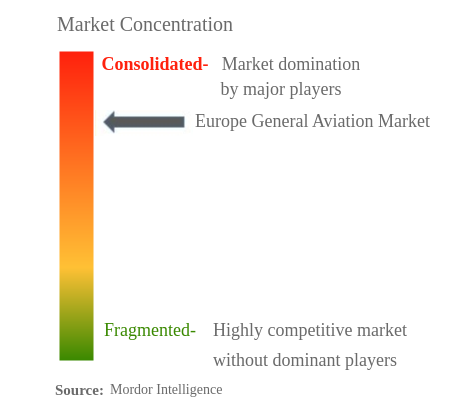

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für die allgemeine Luftfahrt in Europa

Die Größe des europäischen Marktes für Allgemeine Luftfahrt wird im Jahr 2024 auf 7,81 Milliarden US-Dollar geschätzt und soll bis 2029 9,24 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 3,42 % im Prognosezeitraum (2024–2029) entspricht.

- Größter Markt nach U-Boot-Typ – Geschäftsflugzeuge Eine wachsende Zahl von HNWIs und UHNWIs in der Region treibt vor allem das Wachstum des Marktes voran.

- Am schnellsten wachsender Markt nach U-Boot-Typ – Business Jets Die Einführung großer Jets in der Region durch verschiedene Länder und Unternehmen in verschiedenen Sektoren treibt das schnellere Wachstum des Marktes voran.

- Größter Markt nach Karosserietyp – Großjet Die Vorliebe der Verbraucher für große Jets in der gesamten Region treibt die Nachfrage an. Daher bieten Hersteller den Verbrauchern eine breite Produktpalette entsprechend ihrer Bequemlichkeit an.

- Größter Markt nach Land – Deutschland Die Beschaffung großer Jets durch verschiedene Unternehmen oder Einzelpersonen aus verschiedenen Branchen treibt das Marktwachstum im Land voran.

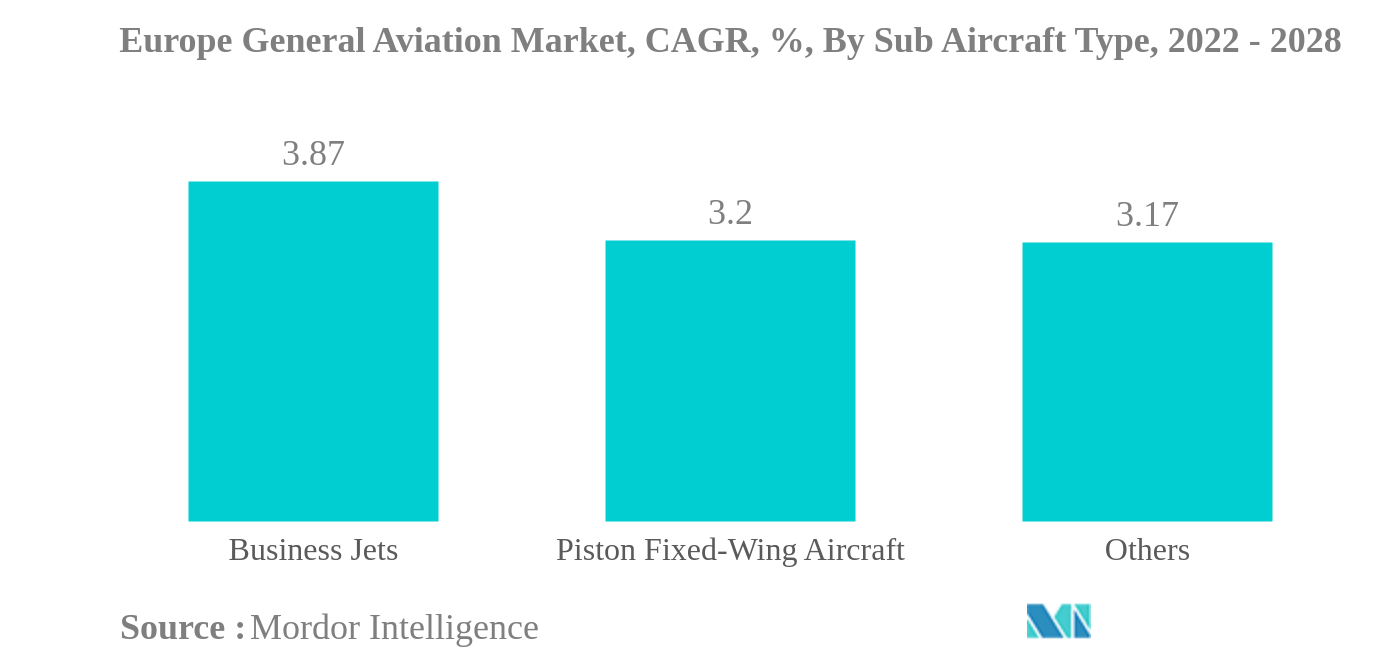

Business Jets sind der größte Sub-Flugzeugtyp

- Die Erholung der Geschäftsluftfahrt war im Jahr 2021 im Vergleich zu 2020 nachhaltiger. Große Urlaubsziele verzeichneten ein deutliches Wachstum der Flugaktivität und des Passagieraufkommens, was auf den erheblichen Beitrag der Freizeit zur Geschäftsluftfahrt hinweist. Allerdings war das Wachstum das ganze Jahr über nicht konstant, da mehrere Monate im Jahr 2021 einen Rückgang der Nachfrage im Vergleich zum Niveau von 2019 verzeichneten. Es wird erwartet, dass sich dieses Wachstum im Jahr 2022 durch die Eröffnung weiterer Strecken verstärken wird.undefined

- Die Nachfrage nach Geschäftsflugzeugen in Europa stieg im Vergleich zum Januar 2021 um 53 % und im Vergleich zum Jahr 2020 um 16 %. Im Jahr 2020 verlief die Erholung im Geschäftsluftfahrtsektor in Europa besser als im Bereich der kommerziellen Luftfahrt, der einen Rückgang von rund 74 % verzeichnete. mit 12 % in der Geschäftsluftfahrt.undefined

- Die Auslieferungen von Geschäftsflugzeugen in Europa waren während der COVID-19-Pandemie beeinträchtigt und verzeichneten einen Rückgang von 17,5 %. Weltweite Reisebeschränkungen und die erheblichen Auswirkungen von COVID-19 auf Europa wirkten sich negativ auf den europäischen Markt für Geschäftsflugzeuge aus. Im Jahr 2021 wurde Bombardier mit rund 36 ausgelieferten Flugzeugen zum führenden OEM bei der Auslieferung von Geschäftsflugzeugen, gefolgt von Embraer, Pilatus, Cessna, Gulfstream und CIRRUS mit 21, 17, 15 bzw. 10 Auslieferungen. Es wird erwartet, dass die Erholung im Geschäftsluftfahrtsektor im Prognosezeitraum das gesamte Business-Jet-Segment unterstützen wird.undefined

- Cessna ist mit 30 % der aktuellen operativen Flottengröße der führende OEM, gefolgt von Bombardier und Dassault mit 23 % bzw. 14 % in der europäischen Business-Jet-Flotte (Stand Juli 2022). Es wird mit einem Anstieg der UHNWI-Personen in der Region gerechnet um das Business-Jet-Segment in der Region zu unterstützen, und es wird erwartet, dass im Zeitraum 2022-2028 mehr als 200 Flugzeuge ausgeliefert werden.undefined

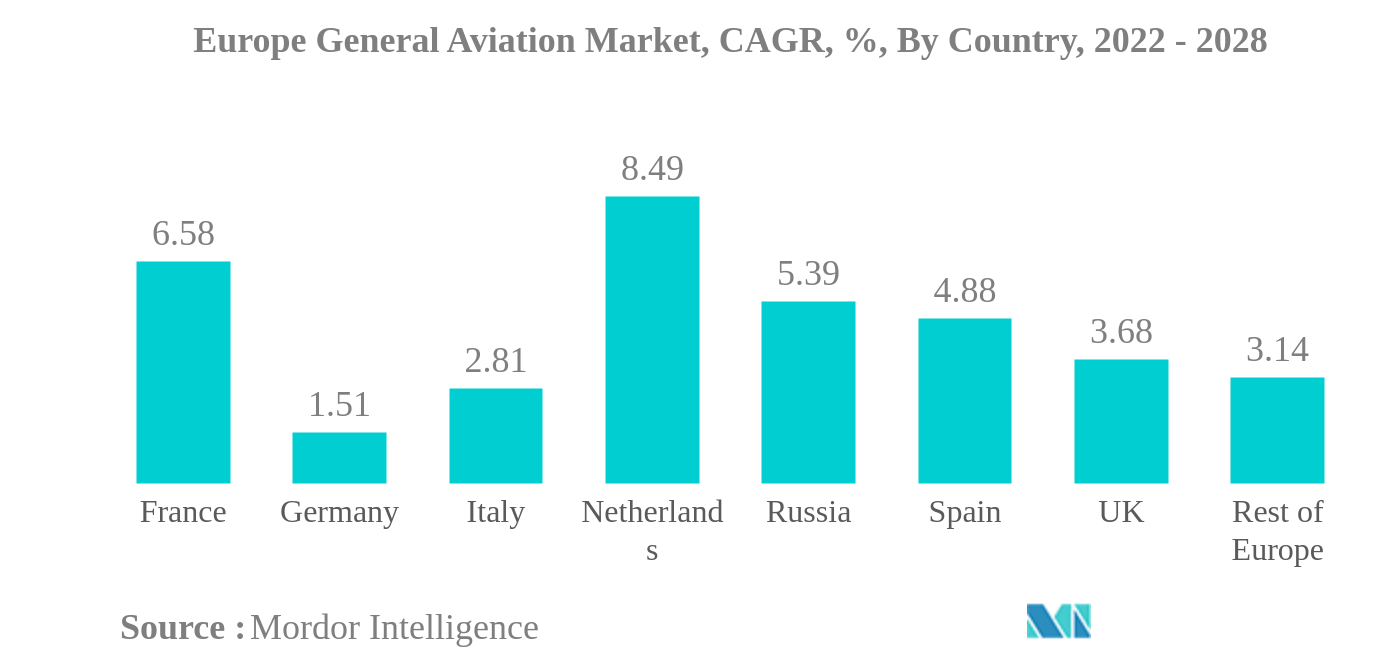

Deutschland ist das größte Land

- Der Aufstieg von HNWIs und UHNWIs, die Privatjets und Hubschrauber für Privat- oder Geschäftsreisen in Europa bevorzugen, begünstigte die Beschaffung von Flugzeugen im allgemeinen Luftfahrtsektor. Von 2016 bis 2021 ist die HNWI-Bevölkerung in der Region um 60 % gestiegen.

- Im Jahr 2021 verzeichneten Luftcharterdienstleister in ganz Europa eine hohe Nachfrage mit einem Anstieg der Neumitgliedschaften für die Geschäftsluftfahrt. Im Jahr 2021 beispielsweise verzeichnete VistaJet, ein großer in Europa ansässiger Anbieter von Flugcharterdiensten, im ersten Halbjahr 2021 einen Anstieg der Neumitgliedschaften um rund 53 % im Vergleich zum ersten Halbjahr 2020. Von den neuen Mitgliedschaften stammen mehr als 50 % aus der europäischen Region.

- Nach Angaben der großen Charterdienstleister in Europa stieg die Nachfrage gegen Ende 2021 deutlich an und konnte das Verkehrsaufkommen von 2019 übertreffen. Der Geschäftsflugverkehr ist seit August 2021 etwa 20–30 % höher als im Jahr 2019. Aufgrund der starken Nachfrage erweitern Charterjet-Serviceunternehmen ihre Flotten, um der wachsenden Nachfrage gerecht zu werden.

- Bezogen auf die aktuelle operative Flotte ist Deutschland mit rund 18 % der gesamten europäischen Business-Jet-Flotte das führende Land, gefolgt vom Vereinigten Königreich, Frankreich und Russland mit rund 11 %, 10 % und 8 % der aktiven Flotte Flotte, Stand Juli 2022. In der Kategorie Hubschrauber ist das Vereinigte Königreich mit rund 13 % der gesamten Hubschrauberflotte das führende Land, gefolgt von Frankreich, Deutschland und Italien mit rund 12 %, 11 % und 11 % % der aktiven Flotte, Stand Juli 2022.

- Von den gesamten Neuauslieferungen von Flugzeugen der allgemeinen Luftfahrt (ca. 6.000 Einheiten) zwischen 2022 und 2028 könnten 32 % dieser Auslieferungen auf den Rest der europäischen Region entfallen.

Überblick über die allgemeine Luftfahrtindustrie in Europa

Der europäische Markt für Allgemeine Luftfahrt ist ziemlich konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 75,52 % ausmachen. Die Hauptakteure in diesem Markt sind Airbus SE, Bombardier Inc., General Dynamics Corporation, Leonardo SpA und Textron Inc. (alphabetisch sortiert).

Europas Marktführer in der Allgemeinen Luftfahrt

Airbus SE

Bombardier Inc.

General Dynamics Corporation

Leonardo S.p.A

Textron Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für die Allgemeine Luftfahrt in Europa

- August 2022 Der erste in Europa stationierte Challenger 3500 Business Jet wurde von Bombardier fest für den Einsatz im Charterbetrieb bei Air Corporate SRL bestellt.

- Juli 2022 Der Kodiak 900 wird von Daher auf den Markt gebracht.

- Juli 2022 Oyonnair, ein französischer Betreiber, bestellt einen neuen Avanti Evo bei Piaggio Aerospace.

Europa-Marktbericht für Allgemeine Luftfahrt – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Vermögende Privatperson (HNWI)

- 4.2 Gesetzlicher Rahmen

- 4.3 Wertschöpfungskettenanalyse

5. MARKTSEGMENTIERUNG

- 5.1 U-Boot-Typ

- 5.1.1 Business-Jets

- 5.1.1.1 Großer Jet

- 5.1.1.2 Leichter Jet

- 5.1.1.3 Mittelgroßer Jet

- 5.1.2 Kolbenstarrflügler

- 5.1.3 Andere

- 5.2 Land

- 5.2.1 Frankreich

- 5.2.2 Deutschland

- 5.2.3 Italien

- 5.2.4 Niederlande

- 5.2.5 Russland

- 5.2.6 Spanien

- 5.2.7 Vereinigtes Königreich

- 5.2.8 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Airbus SE

- 6.4.2 Bombardier Inc.

- 6.4.3 Cirrus Design Corporation

- 6.4.4 Daher

- 6.4.5 Dassault Aviation

- 6.4.6 Diamond Aircraft

- 6.4.7 Embraer

- 6.4.8 General Dynamics Corporation

- 6.4.9 Leonardo S.p.A

- 6.4.10 PIAGGIO AERO INDUSTRIES S.p.A

- 6.4.11 Pilatus Aircraft Ltd

- 6.4.12 Robinson Helicopter Company Inc.

- 6.4.13 Tecnam Aircraft

- 6.4.14 Textron Inc.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR AVIATION-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der europäischen allgemeinen Luftfahrtindustrie

Business Jets, Kolbenstarrflügelflugzeuge und andere werden als Segmente nach Unterflugzeugtyp abgedeckt. Frankreich, Deutschland, Italien, Niederlande, Russland, Spanien und Großbritannien werden als Segmente nach Ländern abgedeckt.| Business-Jets | Großer Jet |

| Leichter Jet | |

| Mittelgroßer Jet | |

| Kolbenstarrflügler | |

| Andere |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Russland |

| Spanien |

| Vereinigtes Königreich |

| Rest von Europa |

| U-Boot-Typ | Business-Jets | Großer Jet |

| Leichter Jet | ||

| Mittelgroßer Jet | ||

| Kolbenstarrflügler | ||

| Andere | ||

| Land | Frankreich | |

| Deutschland | ||

| Italien | ||

| Niederlande | ||

| Russland | ||

| Spanien | ||

| Vereinigtes Königreich | ||

| Rest von Europa |

Marktdefinition

- Flugzeugtyp - Die Allgemeine Luftfahrt umfasst Flugzeuge, die für die Geschäftsluftfahrt, die Geschäftsluftfahrt und andere Luftarbeiten eingesetzt werden.

- Körpertyp - In diese Studie wurden Light Jets, Mid-Size Jets und Large Jets entsprechend ihrer Fähigkeit, Passagiere zu befördern, und ihrer Flugreichweite einbezogen.

- Unterflugzeugtyp - Berücksichtigt werden Business Jets, Kolbenstarrflügler sowie Hubschrauber und Turboprop-Flugzeuge.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen