Marktanalyse für Flugtraining und Simulation in Europa

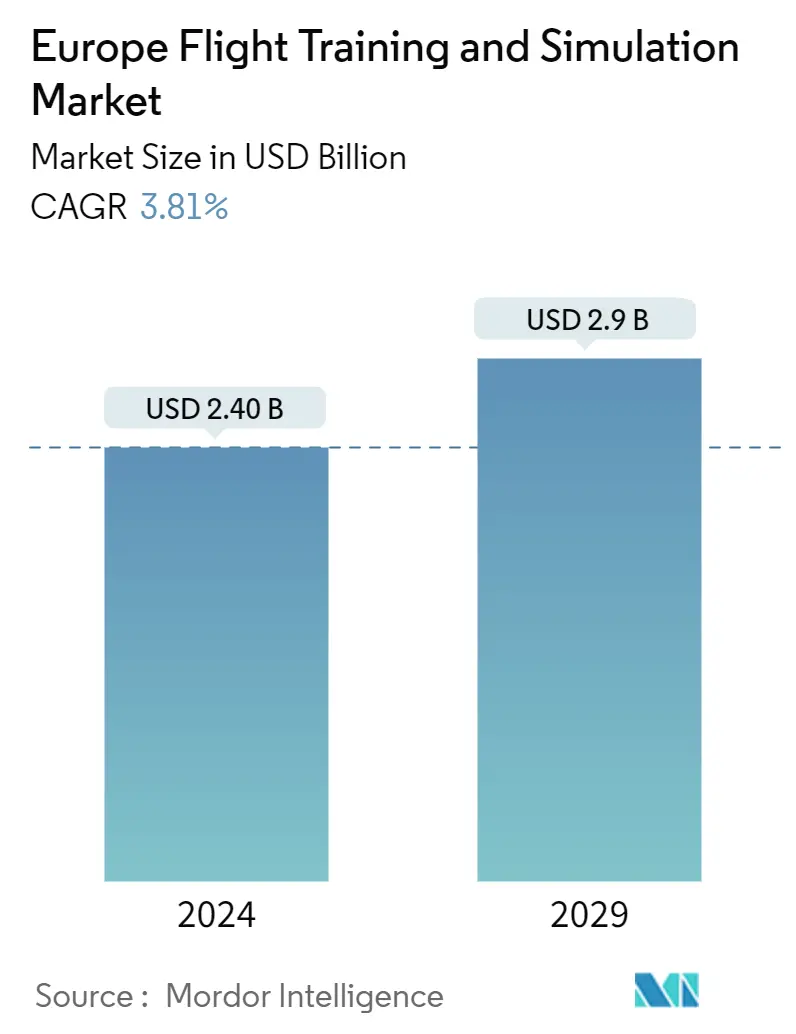

Die Größe des europäischen Marktes für Flugtraining und -simulation wird im Jahr 2024 auf 2,40 Milliarden US-Dollar geschätzt und soll bis 2029 2,9 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 3,81 % im Prognosezeitraum (2024–2029) entspricht.

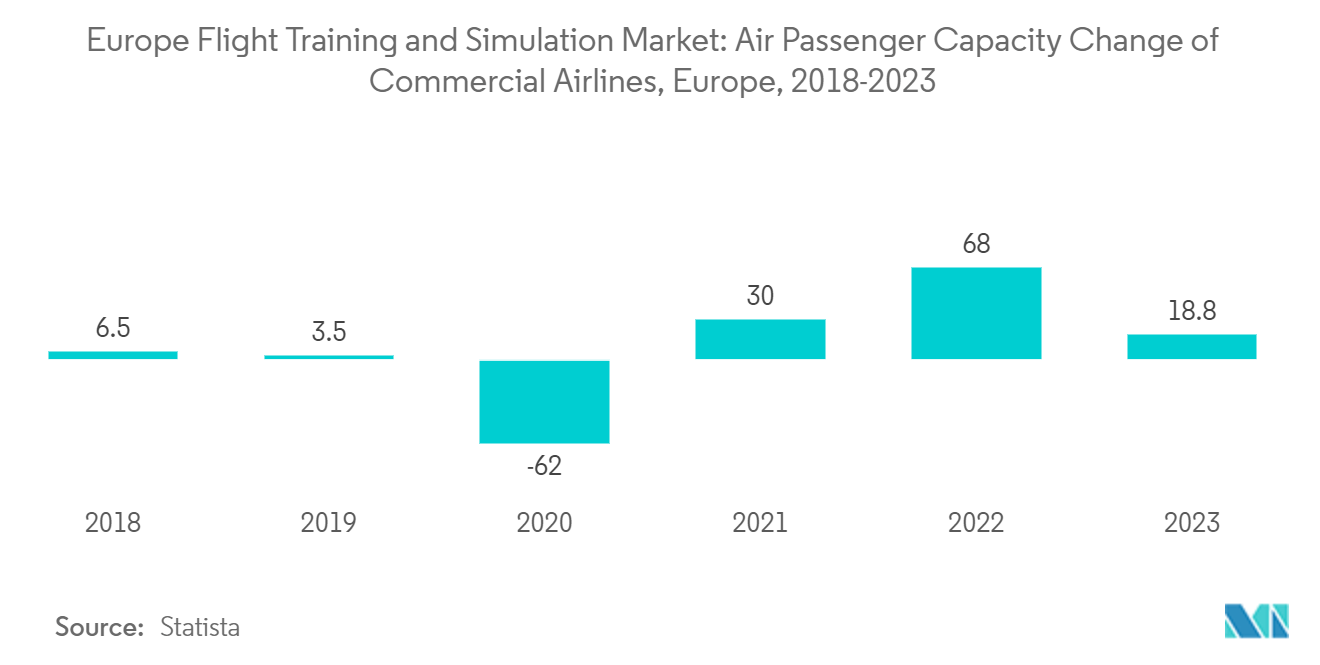

Der zunehmende Passagierverkehr veranlasst die Fluggesellschaften zur Anschaffung neuer Flugzeuge, was wiederum zu einem akuten Pilotenmangel führt. Daher modernisieren Luftfahrtausbildungsinstitute in der Region ihre Ausbildungskapazitäten durch die Anschaffung neuer Simulatorausrüstung, um eine größere Gruppe von Luftfahrtanwärtern pro Jahr auszubilden und gleichzeitig die Zertifizierungskriterien der Regulierungsbehörden einzuhalten.

Ein weiterer Markttreiber ist die steigende Nachfrage nach gut ausgebildeten Luftfahrtpiloten in Europa. Da die Luftfahrtindustrie einer kontinuierlichen Expansion und Modernisierung unterliegt, besteht ein wachsender Bedarf an qualifizierten Piloten und Besatzungsmitgliedern. Flugtraining und Simulatoren spielen eine entscheidende Rolle bei der Bereitstellung realistischer und umfassender Trainingserlebnisse und ermöglichen es angehenden Piloten, die erforderlichen Fähigkeiten in einer sicheren und kontrollierten Umgebung zu erwerben.

Auch regulatorische Initiativen und Standards der Flugsicherheitsbehörden tragen zum Wachstum des Marktes bei. Die Einhaltung strenger Sicherheitsvorschriften erfordert standardisierte Trainingsprogramme, die die Einführung fortschrittlicher Flugtrainings- und Simulationssysteme vorantreiben. Diese Systeme ermöglichen es Ausbildungsschulen, ihre Programme an den gesetzlichen Anforderungen auszurichten und sicherzustellen, dass Piloten eine Ausbildung erhalten, die den höchsten Sicherheitsstandards entspricht.

Trotz der Nachfrage kann die Einführung von Flugsimulatoren durch die naturgemäß hohen Betriebs- und Wartungskosten abgeschreckt werden, die um ein Vielfaches höher sind als der ursprüngliche Anschaffungspreis. Die Gründung eines Flugausbildungsinstituts erfordert hohe Anfangsinvestitionen in die Anschaffung und Wartung moderner Flugsimulationssysteme. Die Kosten für die Implementierung hochmoderner Simulatoren können insbesondere für kleinere Flugausbildungsorganisationen und aufstrebende Marktteilnehmer hoch sein.

Markttrends für Flugtraining und Simulation in Europa

Starrflügler werden im Prognosezeitraum Marktanteile dominieren

Das Starrflügelsegment hatte im Jahr 2023 den größten Marktanteil und wird voraussichtlich im gesamten Prognosezeitraum den Markt dominieren. Der Haupttreiber für den Marktanteil des Segments ist das anhaltende Wachstum der kommerziellen Luftfahrtindustrie in Europa.

Angesichts der steigenden Nachfrage nach Flugreisen rekrutieren und schulen Fluggesellschaften kontinuierlich Piloten für den Betrieb von Starrflüglern. Flugsimulatoren für Starrflügelplattformen spielen eine entscheidende Rolle bei der Gewöhnung von Piloten an die Komplexität der modernen kommerziellen Luftfahrt, einschließlich großer Passagierflugzeuge und Frachtflugzeuge. Laut IATA wird erwartet, dass die Passagierreisen im nächsten Jahrzehnt jährlich um 4,2 % zunehmen werden. Der zunehmende Passagierverkehr zwingt die Fluggesellschaften dazu, ihre Flotte zu vergrößern, was zu einem Anstieg der Anschaffung neuer Flugzeuge führt.

Die zunehmende Besorgnis über die Emissionen des Luftverkehrs hat den Fokus auch auf neue treibstoffeffiziente Flugzeugmodelle verlagert. Der Bedarf an qualifizierten Piloten reicht über kommerzielle Fluggesellschaften hinaus bis hin zu militärischen Streitkräften, bei denen Starrflügler eine wesentliche Rolle spielen. Die Einführung des neuen Starrflüglermodells führt auch zu einem Bedarf an Piloten, die auf diesem Flugzeug ausgebildet werden, was wiederum die Nachfrage nach neuen Starrflüglersimulatoren erzeugt. Aufgrund der Einführung solcher neuer Flugzeuge und des Bedarfs an ausgebildeten Piloten durch kommerzielle Fluggesellschaften wird erwartet, dass dieses Marktsegment im Prognosezeitraum stetig wächst.

Beispielsweise erhielt Elbit Systems Ltd im Dezember 2022 einen Auftrag über 36 Millionen US-Dollar zur Lieferung von vier F-16 Full Mission Simulators (FMS) an die polnische Luftwaffe (PLAF). Diese F-16-Full-Mission-Simulatoren (FMS) verfügen über ein 360-Grad-Anzeigesystem und die miteinander verbundenen Simulatoren bieten ein originalgetreues, vollständiges Missionstrainingserlebnis. Gemäß dem Vertrag soll die Trainingslösung von Elbit Systems F-16-Piloten eine Reihe von Fähigkeiten vermitteln, von grundlegender Vertrautheit mit dem F-16-Flugzeug bis hin zu fortgeschrittenen Kampfflugkompetenzen in komplexen Einsatzszenarien.

Deutschland wird im Prognosezeitraum den Markt dominieren

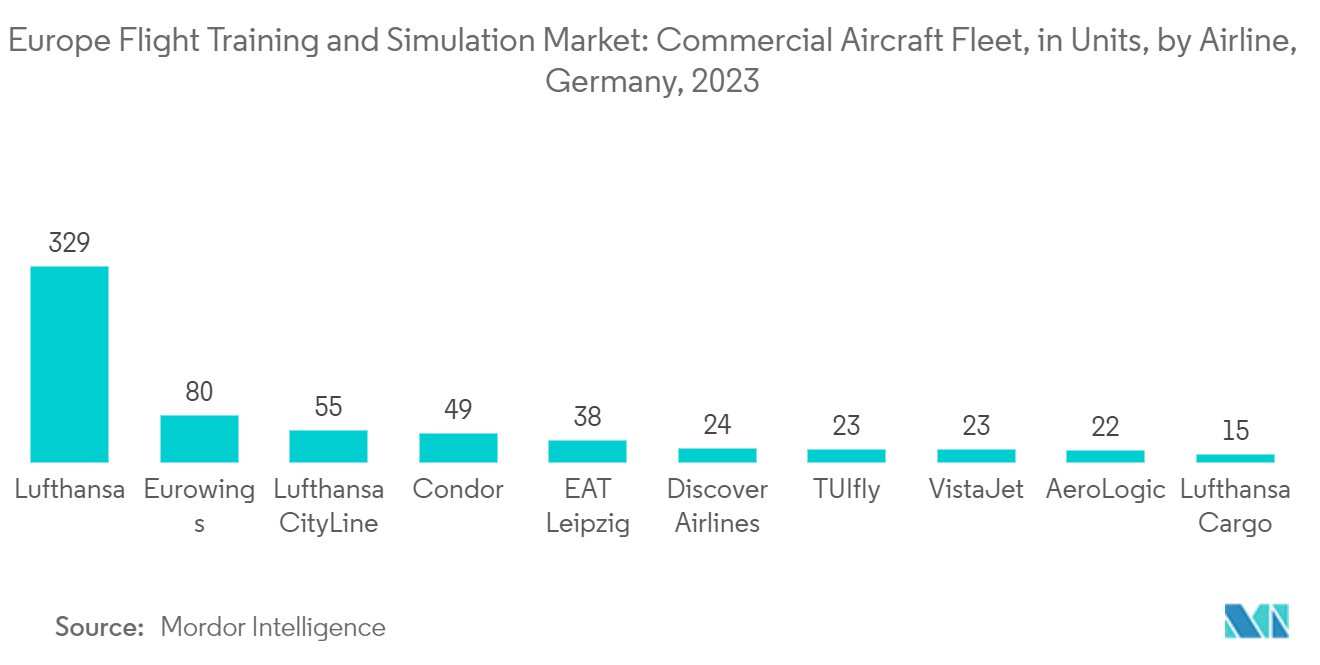

Die strategische Positionierung Deutschlands als Luftfahrtdrehkreuz gepaart mit einer starken Infrastruktur für Luft- und Raumfahrtforschung und -entwicklung bildet eine solide Grundlage für seine Dominanz in der Flugausbildung und -simulation. Ein Schlüsselfaktor für die Dominanz Deutschlands ist die Präsenz erstklassiger Ausbildungseinrichtungen und Simulationstechnologieunternehmen. Diese Unternehmen haben sich einen Ruf für Überlegenheit erworben und ziehen angehende Piloten aus ganz Europa und der ganzen Welt an. Daher ist Deutschland ein bevorzugtes Reiseziel für diejenigen, die erstklassige Flugausbildung und Simulationserfahrungen suchen.

Der proaktive Ansatz der Bundesregierung zur Förderung von Innovationen spielt eine entscheidende Rolle für die Dominanz des Landes. So lieferte die CAE GmbH im Dezember 2023 ein voll ausgestattetes NH90-Schulungszentrum an die Deutsche Marine. Die Fortbildungseinrichtung umfasst mehrere Simulatoren für die Pilotenausbildung für den Marinetransporthubschrauber NH90 NTH Sea Lion. CAE erhielt im November 2019 einen Vertrag mit der NSPA zur Lieferung der Simulatoren. Die Trainingseinrichtung umfasst High-Fidelity-Simulatoren für das Training auf dem Bordhubschrauber Mk88A Sea Lynx, dem Seepatrouillenflugzeug P-3C Orion und dem NH90 NTH Sea Lion Multi -Rollenhubschrauber. Da die Nachfrage nach qualifizierten Luftfahrtfachkräften weiter wächst, dürfte Deutschlands Einfluss in diesem Sektor zunehmen.

Überblick über die Flugtrainings- und Simulationsbranche in Europa

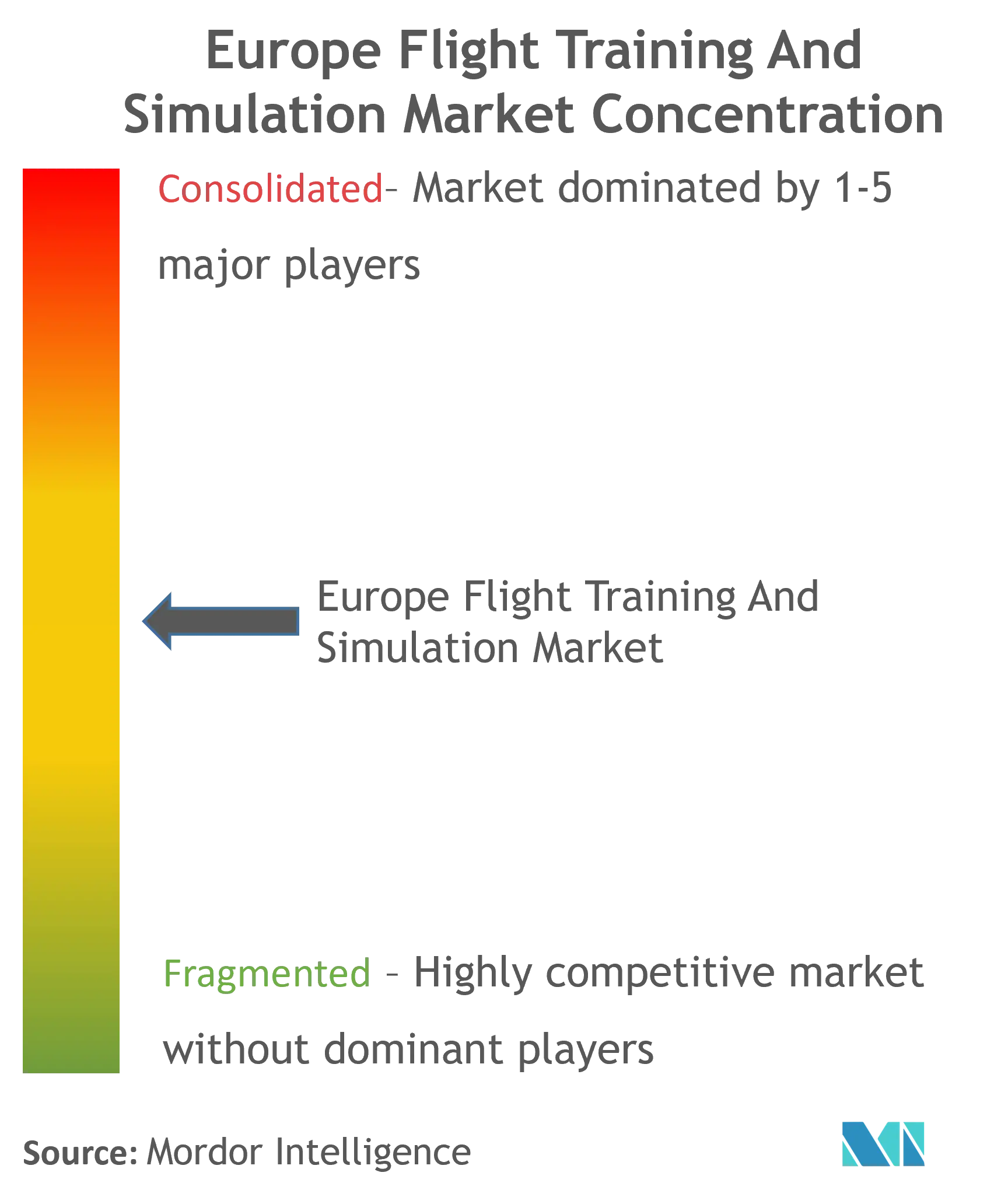

Der europäische Markt für Flugtraining und Simulation ist halbkonsolidiert. CAE Inc. ist Marktführer, vor allem aufgrund seiner großen geografischen Präsenz und seines Markenimages. L3Harris Technologies Inc., Thales, FlightSafety International Inc. und The Boeing Company sind die anderen Akteure, die einen bedeutenden Marktanteil erobert haben.

Von Flugsicherheits- und Regulierungsbehörden wird erwartet, dass sie Änderungen in der Pilotenausbildung vornehmen. Sie können auch die Zulassungskriterien für den Erwerb einer Berufspilotenlizenz, der Besatzung, des Ingenieurs, der Navigationsausbildung und der Simulationsaktivität erleichtern. Beispielsweise erhielt Coptersafety, das erste und einzige unabhängige internationale Hubschraubersimulator-Teil-142-Schulungszentrum in Nordeuropa, im Dezember 2021 von der Federal Aviation Authority die Zertifizierung als Teil-142-Schulungszentrum. Seitdem werden dort auch FAA-lizenzierte Piloten ausgebildet.

Europas Marktführer für Flugtraining und Simulation

-

CAE Inc.

-

FlightSafety International Inc.

-

THALES

-

The Boeing Company

-

L3Harris Technologies, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Flugtraining und Simulation in Europa

Dezember 2023 Die in Europa ansässige OSM Aviation Academy wählte VRpilot für die Bereitstellung interaktiver Verfahrensschulungstools für ihre Flugzeugflotte aus Cessna 172 JT-A- und Diamond DA42-Flugzeugen sowie den Boeing B737NG-Simulator. Die Virtual-Reality-Verfahrenstrainingstechnologie von VRpilot wird Piloten und Ausbilder der OSM Aviation Academy vom ersten Flug an während des gesamten MCC-Kurses mit modernen und standardisierten Verfahrenstrainingstools schulen.

November 2023 Airbus Helicopters und die ADAC HEMS Academy geben die Gründung des Joint Ventures HMotion bekannt, eines neuen Simulator-Schulungszentrums für die Hubschrauber der H135- und H145-Familie. Das HMotion-Schulungszentrum wird eine breite Palette kostengünstiger Schulungskurse für Hubschrauberpiloten anbieten, einschließlich Missions- und kritischer Flugschulung. Die Ausbildungsschule soll Anfang 2024 in Betrieb gehen.

Segmentierung der Flugtrainings- und Simulationsbranche in Europa

Flugsimulatoren stellen die Umgebung für Pilotenausbildungszwecke künstlich nach. Sie vermitteln das Wissen des Fliegens und vermitteln dem Piloten die Erfahrung, in Notfällen zu reagieren. Flugzeug-Flugsimulatoren setzen Verkehrsflugzeug- und Business-Jet-Piloten Echtzeitsituationen wie schlechtem Wetter, Verlust von Elektronik, Vorfällen wie Reifenplatzern bei der Landung und Hydraulikausfällen aus.

Der europäische Markt für Flugtraining und -simulation ist nach Simulatortyp, Trainingsmöglichkeiten und Geografie segmentiert. Nach Simulatortyp wurde der Markt in Vollflugsimulatoren (FFS) und Flugtrainingsgeräte (FDS) unterteilt. Aufgrund der Ausbildungsfähigkeit wurde der Markt in Drehflügler und Starrflügelflugzeuge unterteilt. Der Bericht bietet auch die Marktgröße und Prognosen für sechs Länder in der Region. Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (USD) erstellt.

| Simulatortyp | Vollständiger Flugsimulator (FFS) |

| Flugtrainingsgeräte (FTD) | |

| Schulungsfähigkeit | Drehflügler |

| Reparierter Flügel | |

| Erdkunde | Großbritannien |

| Frankreich | |

| Deutschland | |

| Polen | |

| Spanien | |

| Italien | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Flugtraining und Simulation in Europa

Wie groß ist der europäische Markt für Flugtraining und Simulation?

Es wird erwartet, dass der Markt für Flugtraining und Simulation in Europa im Jahr 2024 ein Volumen von 2,40 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 3,81 % bis 2029 auf 2,9 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Flugtraining und Simulation in Europa derzeit?

Im Jahr 2024 wird der europäische Markt für Flugtraining und -simulation voraussichtlich ein Volumen von 2,40 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Flugtrainings- und Simulationsmarkt?

CAE Inc., FlightSafety International Inc., THALES, The Boeing Company, L3Harris Technologies, Inc. sind die größten Unternehmen, die auf dem europäischen Flugtrainings- und Simulationsmarkt tätig sind.

Welche Jahre deckt dieser europäische Flugtrainings- und Simulationsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Marktes für Flugtraining und Simulation auf 2,31 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Marktes für Flugtraining und -simulation für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Flugtraining und -simulation für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Aviation Reports

Popular Aerospace & Defense Reports

Other Popular Industry Reports

Bericht der europäischen Flugtrainings- und Simulationsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Flugtraining und Simulation in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Flugtraining und Simulation in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.