Marktanalyse für festverzinsliche Vermögensverwaltung in Europa

Es wird erwartet, dass die europäische Fixed-Income-Asset-Management-Branche im Prognosezeitraum (2024–2029) eine jährliche Wachstumsrate von mehr als 2 % verzeichnen wird.

Portfolioallokationen in festverzinsliche Wertpapiere werden in erster Linie von den Renditeerwartungen der Anleger bestimmt, gefolgt von Bedenken hinsichtlich der Volatilität und des Liquiditätsbedarfs. Bei festverzinslichen Anleihen aus Kerneuropa werden Unternehmensanleihen mit Investment-Grade-Rating in erster Linie zur Erzielung von Renditen eingesetzt. Im Gegensatz dazu verfügen Staatsanleihen mit niedrigerer Rendite über eine operativere Funktion der Liquiditäts- und Durationsanpassung. Es wird erwartet, dass nicht zum Kerngeschäft gehörende festverzinsliche Klassen wie globale Hochzinsanleihen und Schwellenländeranleihen insgesamt die stärkste Performance liefern. Umgekehrt sind globale Hochzinsanleihen und Schwellenländeranleihen, die die oben genannten Renditeerwartungen widerspiegeln, gefragte Quellen für Gesamtrendite und Renditegenerierung.

Im Durchschnitt investieren europäische Institutionen 56 % ihrer Portfolios in festverzinsliche Wertpapiere und das Doppelte ihres Aktienanteils. Zwei Drittel der europäischen Institutionen verwalten ihre festverzinslichen Wertpapiere vollständig aktiv. Allerdings gibt es eine wachsende Minderheit, die Kernvermögenswerte wie inländische Staatsanleihen passiv verwalten möchte und dabei vor allem Indexfonds einsetzt. Die Hälfte der europäischen Institutionen verfügt über ein Rentenportfolio mit einer Laufzeit von fünf bis zehn Jahren.

Die COVID-19-Pandemie hat die Notwendigkeit deutlich gemacht, die technologische Modernisierung auf allen Ebenen der Investmentmanagement-Lieferkette fortzusetzen, um die besten Kundenergebnisse zu erzielen. Das Betriebsmodell konzentriert sich auch zunehmend auf die Bedeutung der Diversity and Inclusion (DI)-Agenda.

Markttrends für festverzinsliche Vermögensverwaltung in Europa

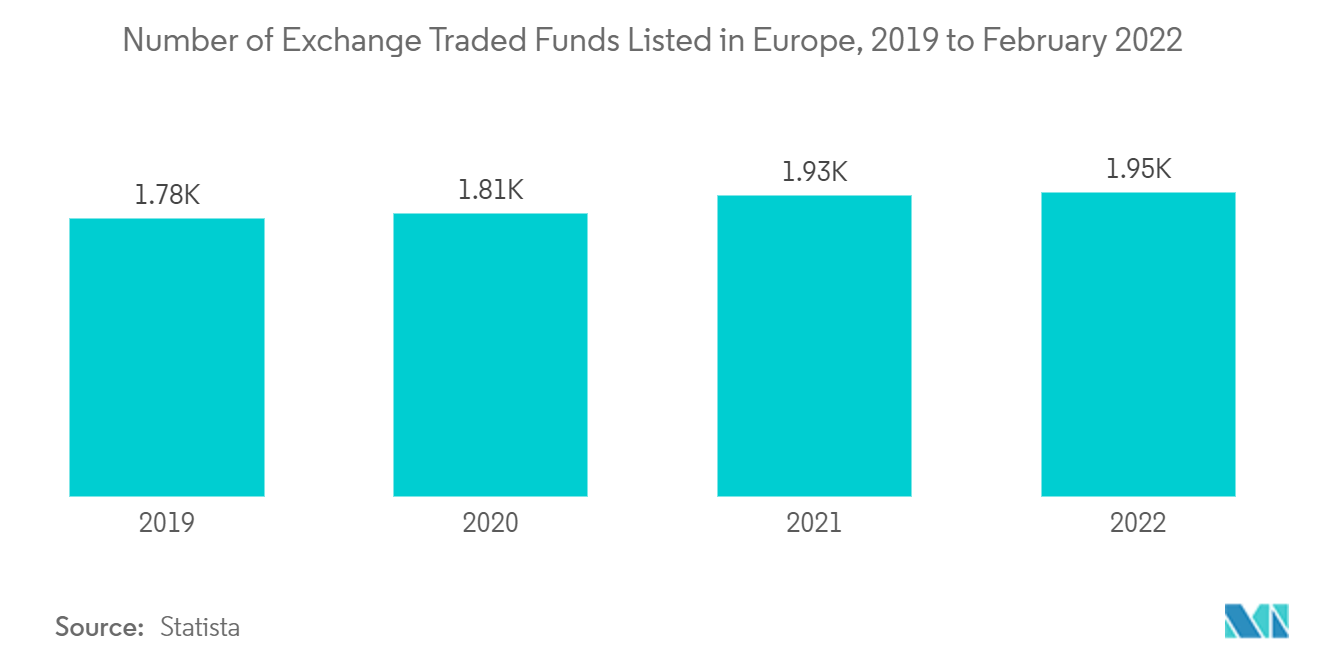

Steigende Zahl börsengehandelter Fonds in Europa

Anleger haben aufgrund ihrer Liquidität, Diversifizierungsvorteile und Kosteneffizienz ein wachsendes Interesse an ETFs gezeigt. Diese Nachfrage hat zur Einführung neuer ETFs geführt, um verschiedene Anlageziele zu erreichen. Finanzinstitute und Vermögensverwalter arbeiten kontinuierlich an Innovationen und führen neue ETF-Produkte ein, um bestimmte Marktsegmente, Anlageklassen oder Anlagestrategien abzudecken. Der Aufstieg thematischer und ökologischer, sozialer und Governance-Investitionen (ESG) hat die Schaffung von ETFs vorangetrieben, die sich auf bestimmte Themen, Branchen oder Nachhaltigkeitskriterien konzentrieren.

ETFs, die Smart-Beta- oder faktorbasierte Anlagestrategien nutzen, erfreuen sich zunehmender Beliebtheit. Diese Strategien gehen über die traditionelle Gewichtung nach Marktkapitalisierung hinaus und bieten Anlegern alternative Risiko- und Renditeprofile. ETFs haben sich über die traditionellen Anlageklassen Aktien und festverzinsliche Wertpapiere hinaus erweitert. Neue ETFs decken Rohstoffe, Währungen, Immobilien und andere alternative Anlagen ab. Auf dem europäischen ETF-Markt wurden ETFs eingeführt, die bestimmte geografische Regionen abbilden und es Anlegern ermöglichen, sich in Märkten außerhalb Europas zu engagieren. Die Kosteneffizienz von ETFs, die im Vergleich zu herkömmlichen Investmentfonds typischerweise mit niedrigeren Verwaltungsgebühren einhergeht, macht sie zu einer attraktiven Anlagewahl.

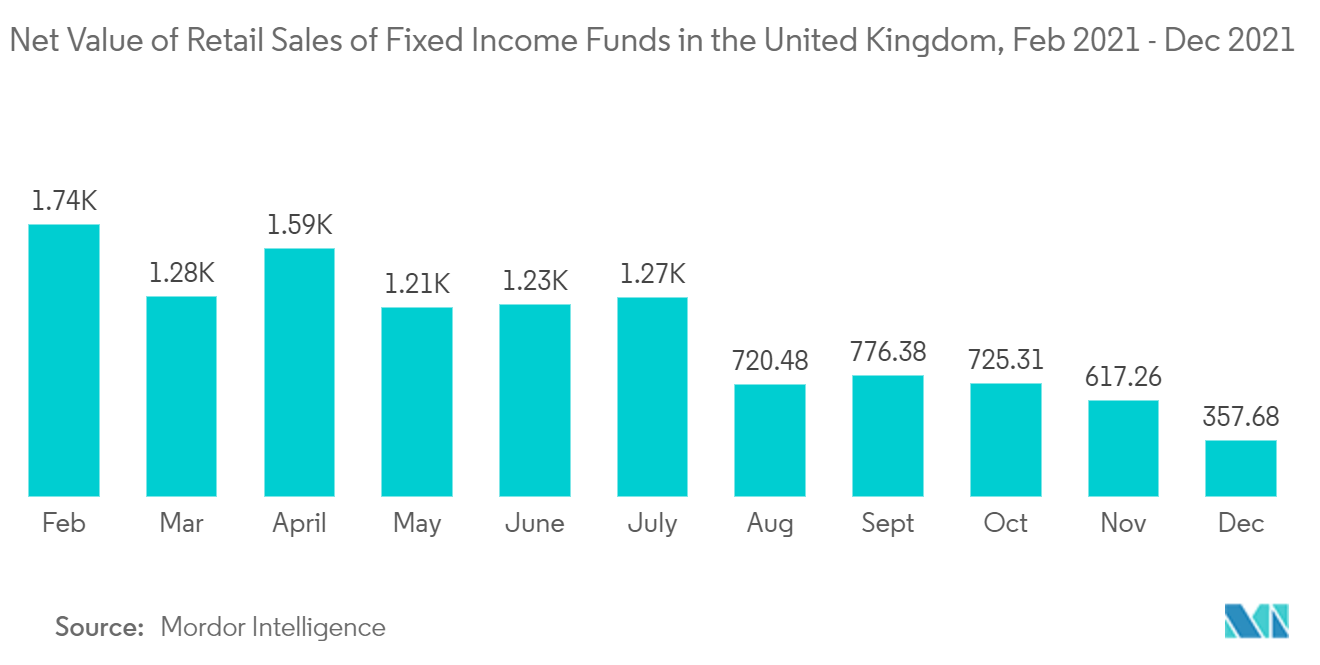

Anleihenmarkt in Großbritannien fördert Marktwachstum

Rentenfonds sind Wertpapierfonds, die ihr Vermögen überwiegend oder ausschließlich in variabel oder festverzinsliche Wertpapiere investieren. Bei den Anleiheemittenten handelt es sich entweder um Regierungen, multinationale Organisationen oder Unternehmen. Der Fonds investiert hauptsächlich in auf Euro lautende Staatsanleihen und Unternehmensanleihen mit Investment-Grade-Rating. Renditen werden hauptsächlich durch die Positionierung auf der Zinskurve, die Vermögensallokation, die Sektorallokation und die Wertpapierauswahl bestimmt. Britische Staatsanleihen und Nicht-Staatsanleihen (hauptsächlich Unternehmensanleihen) übertrafen globale Anleihen und erzielten eine Rendite von 9 % bzw. 8 %. Der Anstieg der Allokation in Auslandsanleihen fiel mit der Entscheidung des Vereinigten Königreichs zusammen, aus der Europäischen Union auszutreten. Der Nettoeinzelhandelsumsatz von Rentenfonds belief sich im Dezember 2021 auf 357 Millionen US-Dollar.

Überblick über die europäische Fixed-Income-Asset-Management-Branche

Der Bericht enthält einen Überblick über europaweit tätige Vermögensverwalter. Der Bericht umfasst eine detaillierte Profilierung einiger großer Unternehmen, einschließlich ihrer Produktangebote, der für sie geltenden Vorschriften, ihres Hauptsitzes und ihrer finanziellen Leistung. Zu den großen Akteuren, die derzeit den Markt dominieren, gehören die börsennotierten Unternehmen Legal General Investment Management, JP Morgan, Franklin Templeton, BlackRock und Insight Investment.

Europas Marktführer im Fixed Income Asset Management

-

Legal & General Investment Management

-

JP Morgan

-

Franklin Templeton

-

BlackRock

-

Insight Investment

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für festverzinsliche Vermögensverwaltung in Europa

- Februar 2023 Legal General Assurance Society Limited (Legal General) gab bekannt, dass sie einer Buy-in-Transaktion mit der Amey Services-Abteilung des Citrus Pension Plan (der Plan) zugestimmt hat. Es beläuft sich auf insgesamt 8,05 Millionen US-Dollar und sichert die Leistungen von 70 pensionierten und ausgeschiedenen Mitgliedern.

- November 2022 Insight Investment, ein führender globaler Vermögens- und Risikomanager mit einem verwalteten Vermögen von 846,81 Milliarden US-Dollar, wurde zum Sicherheitenverwalter und Sicherheitenbewertungsagenten für eine Langlebigkeits-Swap-Transaktion im Wert von 2,1 Milliarden US-Dollar ernannt. Es besteht zwischen dem Balfour Beatty Pension Fund, der Zurich Assurance Ltd und der SCOR.

Segmentierung der europäischen Fixed-Income-Asset-Management-Branche

Festverzinsliche Wertpapiere sind ein Anlageansatz, der auf die Erhaltung von Kapital und Erträgen ausgerichtet ist. Dazu gehören typischerweise Anlagen wie Staats- und Unternehmensanleihen. Der Bericht umfasst ein Verständnis der europäischen Anlageverwaltungsbranche für festverzinsliche Wertpapiere, des regulatorischen Umfelds, der Vermögensverwalter und ihrer Geschäftsmodelle, einer detaillierten Marktsegmentierung, Produkttypen, aktuellen Markttrends, Veränderungen der Marktdynamik und Wachstumschancen. Eine detaillierte Marktgrößenanalyse und -prognose für die verschiedenen Segmente werden ebenfalls behandelt.

Die europäische Branche für die Verwaltung festverzinslicher Vermögenswerte ist segmentiert nach der Herkunft der Mittel (Pensionsfonds und Versicherungsgesellschaften, Privatanleger, institutionelle Anleger, staatliche/souveräne Vermögensfonds und andere Finanzierungsquellen), der Art der Vermögensverwaltungsfirmen (große Finanzinstitute/Bulge-Bracket-Banken, Investmentfonds-ETFs, Private Equity und Risikokapital, festverzinsliche Fonds, verwaltete Pensionsfonds und andere Arten von Vermögensverwaltungsfirmen) und dem Land (Vereinigtes Königreich, Frankreich, Deutschland, Schweiz, Niederlande, Italien und Rest von Europa). Der Bericht bietet Marktgröße und Prognosen für die europäische Branche für die Verwaltung festverzinslicher Vermögenswerte in Wert (USD) für alle oben genannten Segmente.

| Pensionskassen und Versicherungsgesellschaften |

| Privatanleger |

| Institutionelle Anleger |

| Regierung/Staatlicher Vermögensfonds |

| Andere Finanzierungsquellen |

| Große Finanzinstitute/Bulge-Bracket-Banken |

| Investmentfonds-ETFs |

| Private Equity und Risikokapital |

| Rentenfonds |

| Verwaltete Pensionsfonds |

| Andere Arten von Vermögensverwaltungsunternehmen |

| Großbritannien |

| Frankreich |

| Deutschland |

| Schweiz |

| Niederlande |

| Italien |

| Rest von Europa |

| Nach Finanzierungsquelle | Pensionskassen und Versicherungsgesellschaften |

| Privatanleger | |

| Institutionelle Anleger | |

| Regierung/Staatlicher Vermögensfonds | |

| Andere Finanzierungsquellen | |

| Nach Art der Vermögensverwaltungsunternehmen | Große Finanzinstitute/Bulge-Bracket-Banken |

| Investmentfonds-ETFs | |

| Private Equity und Risikokapital | |

| Rentenfonds | |

| Verwaltete Pensionsfonds | |

| Andere Arten von Vermögensverwaltungsunternehmen | |

| Nach Land | Großbritannien |

| Frankreich | |

| Deutschland | |

| Schweiz | |

| Niederlande | |

| Italien | |

| Rest von Europa |

Häufig gestellte Fragen zur europäischen Marktforschung für festverzinsliche Vermögensverwaltung

Wie groß ist der Markt für festverzinsliche Vermögensverwaltung in Europa derzeit?

Der europäische Markt für festverzinsliche Vermögensverwaltung wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 2 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Markt für festverzinsliche Vermögensverwaltung?

Legal & General Investment Management, JP Morgan, Franklin Templeton, BlackRock, Insight Investment sind die größten Unternehmen, die in der europäischen Fixed-Income-Asset-Management-Branche tätig sind.

Welche Jahre deckt dieser europäische Markt für festverzinsliche Vermögensverwaltung ab?

Der Bericht deckt die historische Marktgröße des europäischen Marktes für festverzinsliche Vermögensverwaltung für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für festverzinsliche Vermögensverwaltung für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur europäischen Fixed-Income-Asset-Management-Branche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Fixed-Income-Asset-Management-Branche in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der europäischen Fixed-Income-Asset-Management-Branche umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.