| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

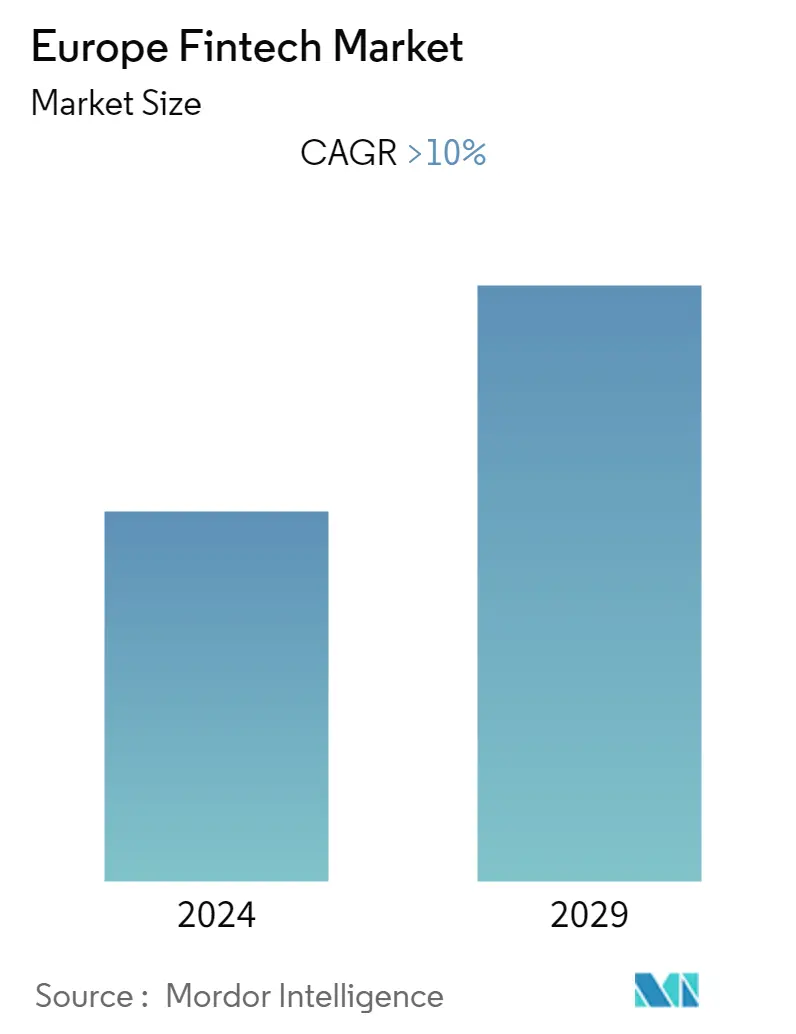

| CAGR | 10.00 % |

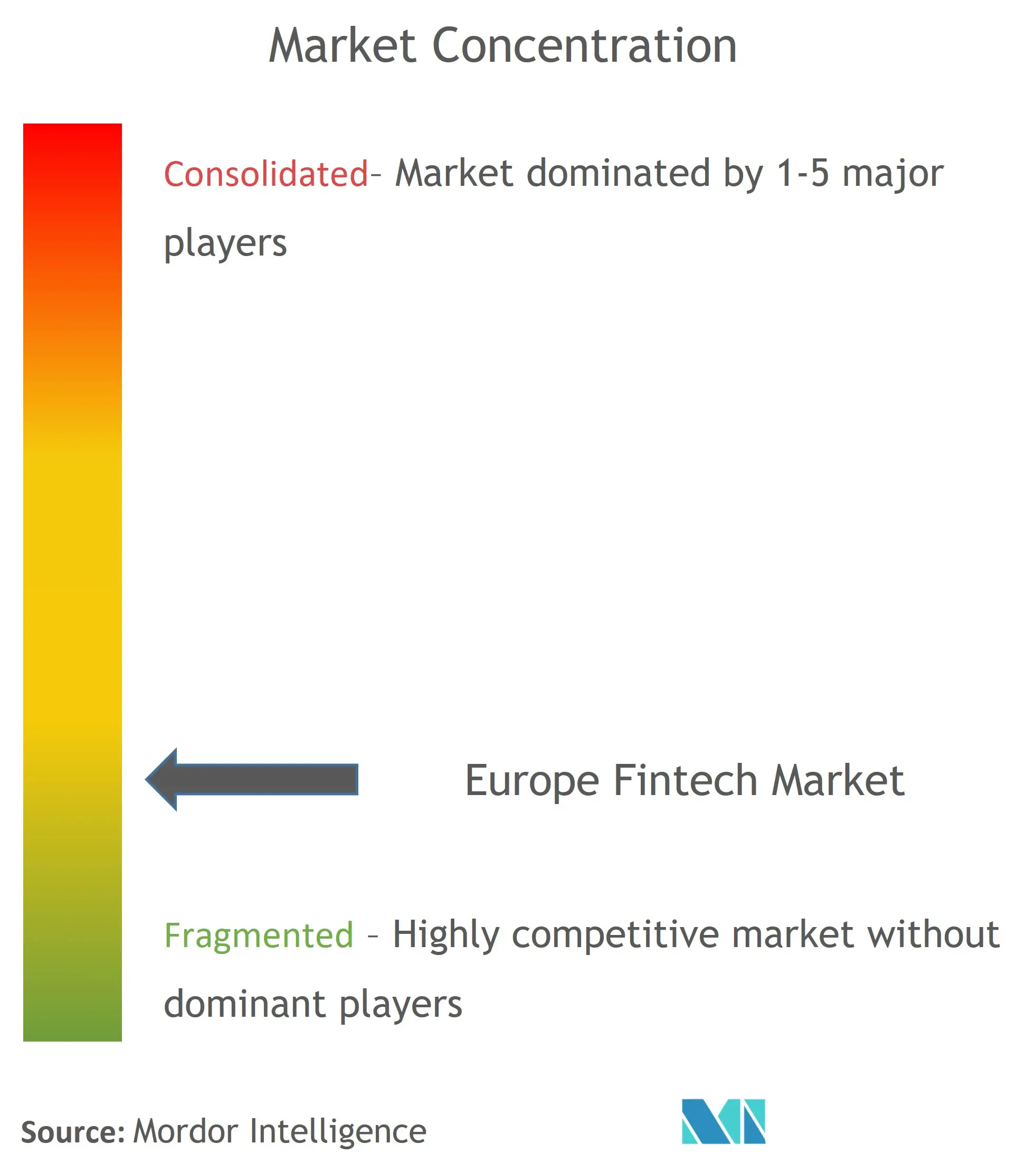

| Marktkonzentration | Mittel |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Europa Fintech-Marktanalyse

Der europäische Fintech-Markt wird im laufenden Jahr auf 3.600 Milliarden US-Dollar (in Bezug auf den Transaktionswert) geschätzt und dürfte im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 10 % verzeichnen.

Europa ist die Wiege der Fintech, da es weltweit führend beim Wachstum von Finanzinstituten und Finanzmärkten ist. Fintech-Unternehmen in Europa sind doppelt so viel wert wie jeder andere Technologiesektor auf dem Kontinent. Die Region, die im Hinblick auf Energie und Internetzugang weltweit führend ist, bietet ideale Bedingungen für das Fintech-Wachstum. Darüber hinaus wird bis 2025 durch weitere technologische Infrastruktur eine 5G-Netzabdeckung für 75 % der Bevölkerung der Region gewährleistet. Da mehrere europäische Länder (z. B. die Schweiz, die Niederlande und die nordischen Länder) den Global Innovation Index 2020 dominieren, bietet Europa ein Unternehmensumfeld, das für Innovation und Technologieentwicklung geeignet ist.

COVID-19-Szenarien zeigen, dass die europäischen Volkswirtschaften im Jahr 2020 um 11 % schrumpfen und sich negativ auf das Fintech-Ökosystem ausgewirkt haben. Fintech-Verträge sind zurückgegangen, da Investoren lieber in reife Unternehmen investieren als in Transaktionen im Frühstadium. Experten der Emerging Payments Association stellten einen deutlichen Rückgang des Marktes fest, wobei die Fintech-Finanzierung im ersten Quartal 2020 bereits um 2 Milliarden US-Dollar gegenüber dem vierten Quartal 2019 zurückging. Als die Regierungen schlossen und Investoren Bilanz zogen, schien die Branche zu Beginn des Jahres 2020 anfällig zu sein, was zu einem Schlaganfall führte ein Dreijahrestief. Im Jahr 2020 hat das europäische Fintech während der COVID-19-Krise insgesamt 9,01 Milliarden US-Dollar eingesammelt. Die Branche scheint sich erholt zu haben, unterstützt durch den Übergang zur Digitalisierung und das gestiegene Interesse der Banken an neuer Infrastruktur. Bis Juni 2021 hat das europäische Fintech-Unternehmen 11,16 Milliarden US-Dollar eingesammelt und damit die 9,98 Milliarden US-Dollar im gesamten Jahr 2019 übertroffen – das bisher höchste Jahr seit Beginn der Aufzeichnungen.

Seit dem Ausbruch der COVID-19-Pandemie nehmen neue Risikokapital-Fintech-Investitionen in Europa rasant zu. Fintech dürfte auch seine Position als am stärksten finanzierter Bereich im europäischen Technologiesektor behaupten. Europäische Fintech-Unternehmen haben einen Kapitalzufluss sowohl von US-amerikanischen als auch von chinesischen Investoren angezogen, angezogen vom wachsenden Erfolg der Fintech-Unternehmen der ersten Generation. Das wirkte sich auch negativ auf die Bewertungen aus, so dass es in Europa mittlerweile mehr als 30 Fintech-Einhörner gibt und mehrere weitere bald die Marke von 1 Milliarde US-Dollar erreichen sollen. Auf Europa entfallen 17 % der weltweiten kumulierten Bewertung von Fintech (rund 2,26 Billionen US-Dollar), wobei seine größte Risikokapital-Investitionskategorie 20 % des gesamten Risikokapitals in Europa erhält ein höherer Prozentsatz als in Asien und den Vereinigten Staaten.

Europas Fintech-Markttrends

Eine günstige Regulierungslandschaft treibt den europäischen Fintech-Markt an

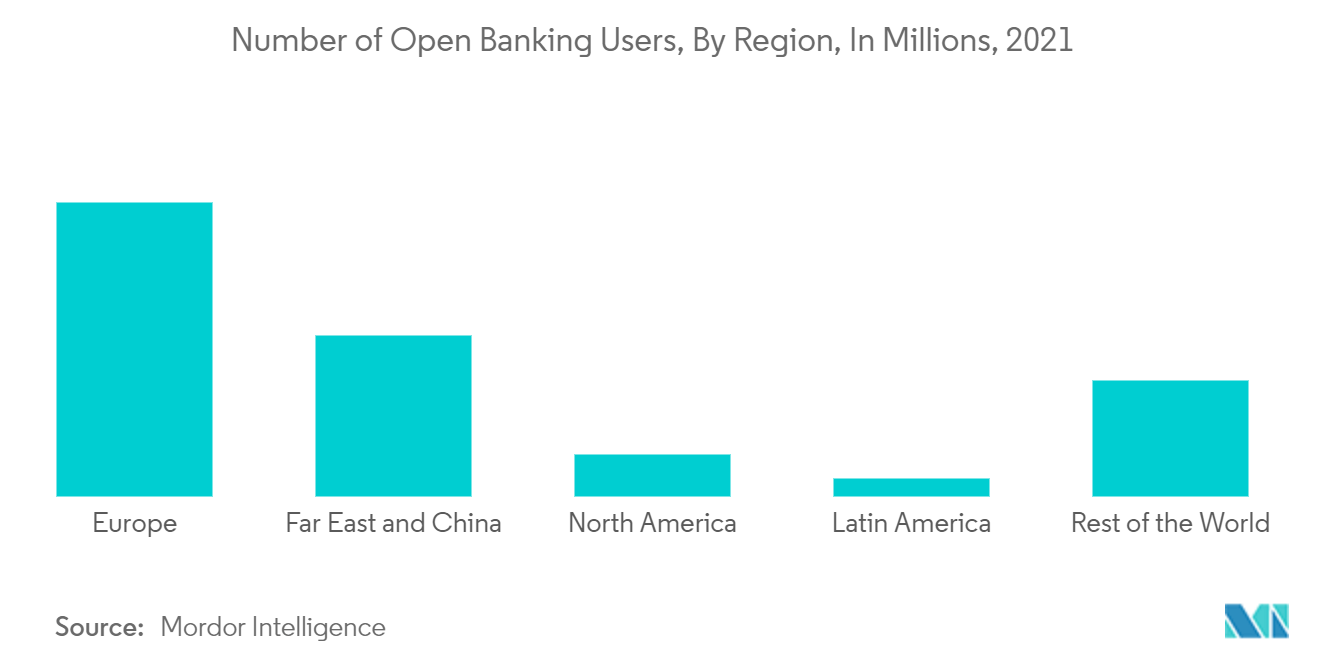

In Europa haben regulatorische Rückenwinde dazu beigetragen, den Kontinent in eine Hochburg der Fintech-Aktivitäten zu verwandeln. Open Banking und PSD2 haben den Aufstieg von Challenger-Banken und Middleware-Datenanbietern ermöglicht und auch zu einer Marktkonsolidierung geführt. Open Banking, Zahlungen und Transaction Banking sind die drei wichtigsten Entwicklungsbereiche im europäischen Fintech-Ökosystem.

In den letzten Jahren hat die europäische Fintech-Szene eine deutliche Expansion erfahren. Open Banking ist einer der Haupttreiber dieser Expansion. Aus diesem Grund arbeiten Finanzinstitute und Fintech zusammen, um Verbrauchern in ganz Europa kreativere und benutzerfreundlichere Produkte anzubieten. Laut dem Global FinTech Adoption Index von EY sind europäische Kunden empfänglich für die Idee, dass Nicht-Finanzakteure Finanzlösungen verkaufen. Der Umfrage zufolge liegt die Akzeptanz von Fintech in ganz Europa, insbesondere in Ländern wie den Niederlanden, dem Vereinigten Königreich, Deutschland, Schweden und der Schweiz, deutlich über dem globalen Durchschnitt von 64 %.

Hometrack, ein Anbieter von Einblicken und Informationen zum britischen Hypothekenmarkt, hat Moneyhub, die Open-Finance-Daten-, Informations- und Zahlungsplattform für kundenorientierte Organisationen, zu seinem bevorzugten Open-Banking-Partner ernannt. Die Integration der Open-Banking-Technologie von FinTech Moneyhub in den Credit Risk Hub von Hometrack wird eine optimierte Hypothekenreise für Kreditgeber, Makler und Verbraucher gleichermaßen ermöglichen.

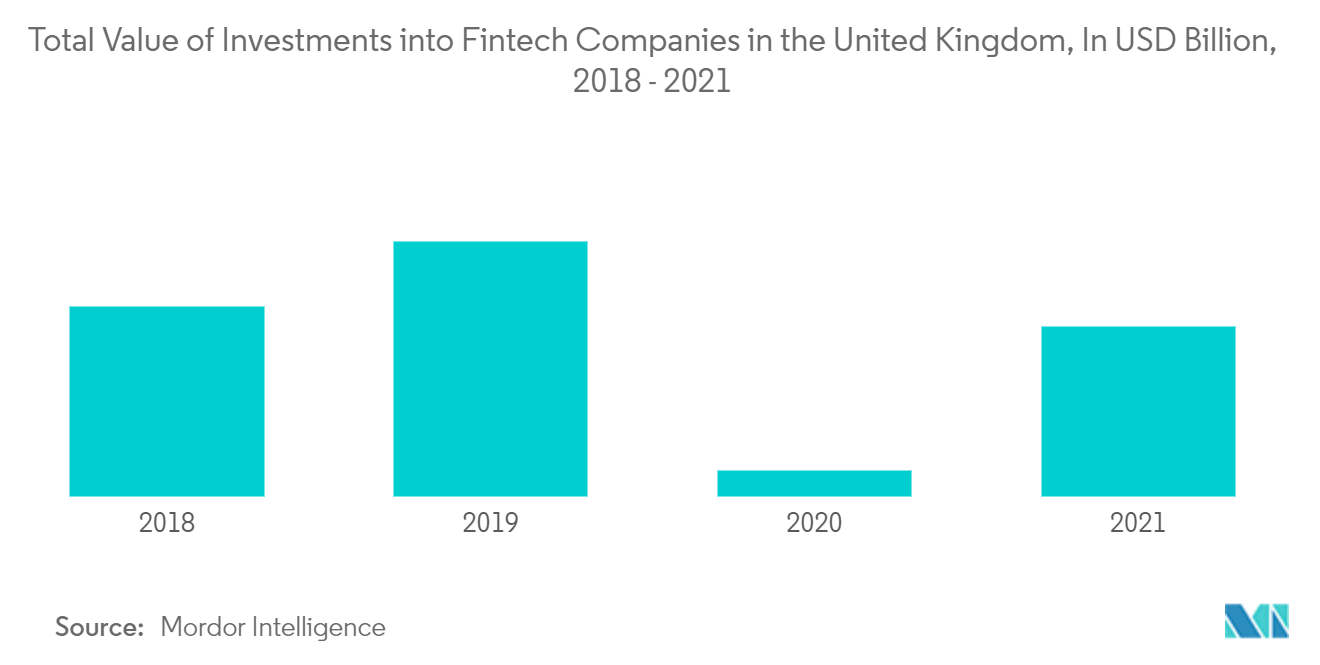

Das Vereinigte Königreich hat die Fintech-Finanzierung in Europa dominiert

Das Vereinigte Königreich dominiert seit langem die Fintech-Finanzierung in Europa und weltweit. Was Investitionen in die Raumfahrt angeht, liegt es nach den USA an zweiter Stelle, da sein Fintech-Unternehmen durch den Zukunftsfonds der Regierung des Landes einen weiteren kleinen Aufschwung erhält.

Dennoch hat sich der Vorsprung Großbritanniens in Europa im vergangenen Jahr verringert. Laut Dealroom-Daten haben Deutschland, Schweden und Frankreich bisher alle ein Rekordjahr erlebt und liegen nun vor Großbritannien. Alle drei Länder verzeichneten im vergangenen Jahr einen deutlich größeren Zuwachs an Fördermitteln als das Vereinigte Königreich.

Darüber hinaus machte das Vereinigte Königreich im Jahr 2019 53 % der europäischen Fintech-Finanzierung aus, bis Juni 2021 waren es 41 %. Der Fintech-Anteil des Vereinigten Königreichs wird auf fast 40 Milliarden US-Dollar geschätzt, gefolgt von den Niederlanden.

Es wird erwartet, dass das Vereinigte Königreich weiterhin ein wichtiger Finanzknotenpunkt in Europa und eine attraktive Plattform für Start-ups bleibt, da es über gute Handelsbeziehungen zu den Vereinigten Staaten und anderen asiatischen Fintech-Zentren verfügt. Die Fintech-Landschaft wird sich wahrscheinlich verändern, und das Ausmaß dieser Veränderung wird stark vom Ergebnis der aktuellen Verhandlungen abhängen.

Überblick über die europäische Fintech-Branche

Die Studie untersucht die Top-Unternehmen der Fintech-Branche in Europa. Digitale Zahlungssysteme nehmen innerhalb der Länder zu, während grenzüberschreitende und euroraumweite Instrumente noch nicht üblich sind. Der Wettbewerb zwingt viele traditionelle Banken dazu, Fintech-Instrumente einzuführen, entweder intern oder durch Übernahmen. Diese Entwicklungen könnten die Effizienz und Reichweite der Finanzintermediation verbessern und gleichzeitig den Rentabilitätsdruck für einige Banken erhöhen. Start-ups verfolgen plattformbasierte Ansätze unter minimaler Regulierung. Die aktuelle Situation begünstigt die Unternehmen, die eine Jetzt kaufen, später bezahlen-Lösung oder schnelles Betriebskapital für KMU bereitstellen, einen Kredit- oder Kreditmarktplatz betreiben, benutzerfreundliche Apps für Privat- oder Geschäftsbanking anbieten oder eine Möglichkeit für Benutzer entwickeln können, dies zu tun Reduzieren Sie die Kosten für Dinge wie Online-Geldüberweisungen, Geldbeschaffung und andere Arten von Transaktionen. Zu den wichtigsten Playern, die den Markt dominieren, gehören Adyen, Nexi, Revolut, Klarna, N26, Oaknorth, Monzo, Rapyd, Transferwise und Funding Circle.

Europas Fintech-Marktführer

-

Adyen

-

Nexi

-

Klarna

-

N26

-

Revolut

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Fintech-Markt

- März 2022 Adyen, eine globale Finanztechnologieplattform der Wahl für führende Unternehmen, plant, über den Zahlungsverkehr hinaus zu expandieren, um eingebettete Finanzprodukte zu entwickeln. Diese Produkte werden es Plattformen und Marktplätzen ermöglichen, maßgeschneiderte Finanzerlebnisse für ihre Benutzer zu schaffen, beispielsweise für Kleinunternehmer oder einzelne Verkäufer. Die Produktsuite wird es Plattformen ermöglichen, neue Einnahmequellen zu erschließen und die Benutzerbindung zu erhöhen.

- Juni 2021 Raisin und Deposit Solutions, zwei große deutsche Fintech-Startups und Konkurrenten, planen, sich zu einer paneuropäischen Gruppe zusammenzuschließen, die innovative, API-basierte B2B- und B2C-Produkte in den Bereichen Sparen und Portfoliomanagement anbieten wird. Das Unternehmen behält seine Büros in New York, London, Manchester und Madrid geöffnet. Raisin DS wird die Best Practices im B2B- und B2C-Bereich – tägliche Spar- und Anlageprodukte – zu einem neuen Unternehmen vereinen.

Segmentierung der europäischen Fintech-Branche

Ein Verständnis des aktuellen Status des europäischen Fintech-Marktes sowie eine detaillierte Marktsegmentierung, aktuelle Markttrends, Veränderungen in der Marktdynamik, Wachstumschancen und eine eingehende Analyse der Marktgröße und -prognose für die verschiedenen Segmente finden Sie in der Bericht.

Der europäische Fintech-Markt ist nach Serviceangebot (Geldtransfer und Zahlungen, Ersparnisse und Investitionen, digitale Kredit- und Kreditmarktplätze, Online-Versicherungen und Versicherungsmarktplätze sowie andere Serviceangebote) und Land (Vereinigtes Königreich, Deutschland, Frankreich und das übrige Europa) segmentiert ). Der Bericht bietet Marktgrößen und Prognosen für den europäischen Fintech-Markt im Wert (Milliarden US-Dollar) für alle oben genannten Segmente.

| Durch Serviceangebot | Geldtransfer und Zahlungen |

| Sparen und Investieren | |

| Digitale Kreditvergabe und Kreditmarktplätze | |

| Online-Versicherungen und Versicherungsmarktplätze | |

| Andere Servicevorschläge | |

| Nach Land | Großbritannien |

| Deutschland | |

| Frankreich | |

| Rest von Europa |

Häufig gestellte Fragen zur europäischen Fintech-Marktforschung

Wie groß ist der europäische Fintech-Markt derzeit?

Der europäische Fintech-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 10 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Fintech-Markt?

Adyen, Nexi, Klarna, N26, Revolut sind die größten Unternehmen, die auf dem europäischen Fintech-Markt tätig sind.

Welche Jahre deckt dieser europäische Fintech-Markt ab?

Der Bericht deckt die historische Marktgröße des europäischen Fintech-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Fintech-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Financial Services and Investment Intelligence Reports

Other Popular Industry Reports

Europäischer Fintech-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Fintechs in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Fintech-Analyse für Europa umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

.webp)