Marktanalyse für Futterhefe in Europa

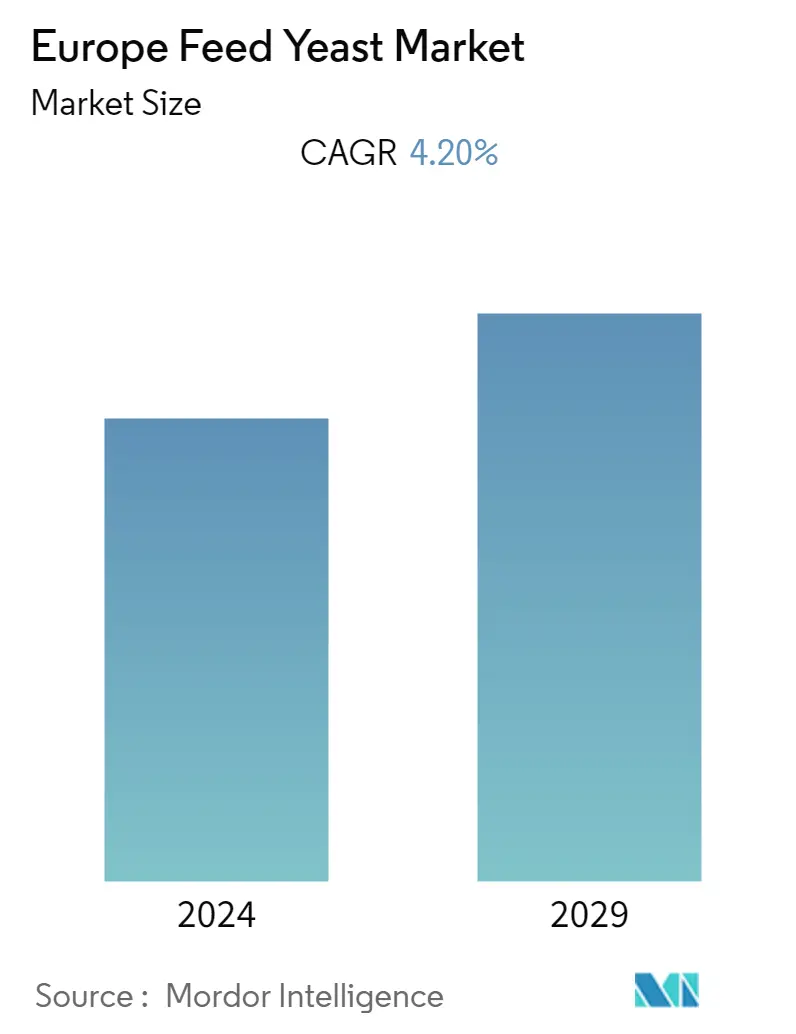

Der europäische Markt für Futterhefe wird im Prognosezeitraum 2020–2025 voraussichtlich eine jährliche Wachstumsrate von 4,2 % verzeichnen. Hefe wird Misch- und Hausfutter zugesetzt, um die Verdauung des Futters zu unterstützen und die Darmgesundheit des Tieres zu verbessern. Es wird erwartet, dass ein Anstieg der Produktion und Verwendung von Mischfuttermitteln und eine zunehmende industrialisierte Viehproduktion in der Region der Hauptfaktor für das Wachstum des Futterhefemarktes im Prognosezeitraum sein werden. Die Zukunft des Futterhefemarktes in Europa ist sehr rosig, da sich verschiedene Regierungen zunehmend auf die Reduzierung der Futterkosten und die Steigerung der Tierproduktivität konzentrieren.

Markttrends für Futterhefe in Europa

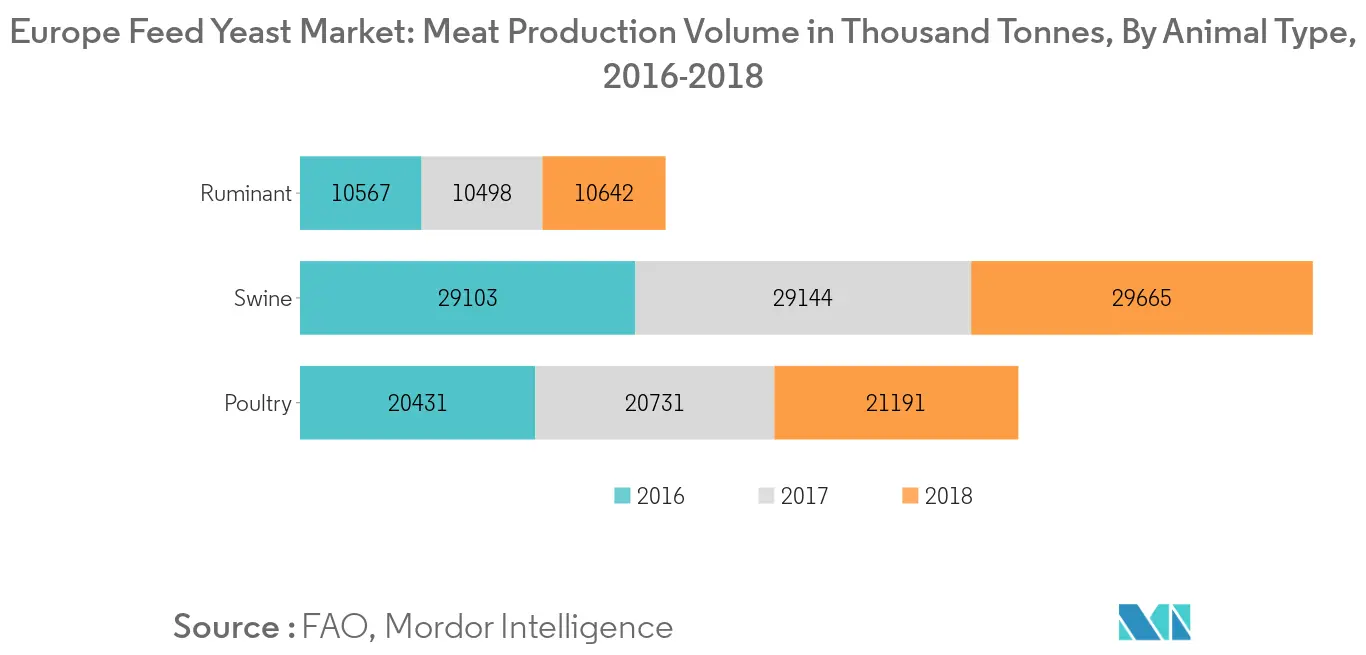

Erhöhter Konsum von Fleisch und Fleischprodukten

Laut der AllTech-Futtermittelumfrage aus dem Jahr 2019 verfügt die europäische Mischfutterindustrie über 4.000 Produktionsstandorte, oft in ländlichen Gebieten, die in der Region kaum andere Beschäftigungsmöglichkeiten bieten. Nutztiere in der Europäischen Union verbrauchen schätzungsweise 478 Millionen Tonnen Futter pro Jahr, und etwa 30 % (156 Millionen Tonnen) davon werden von Mischfutterherstellern produziert. Es wird erwartet, dass die steigende Nachfrage nach Tierfleisch und Milchprodukten die Produktion von Mischfuttermitteln in der Region ankurbeln und damit im Prognosezeitraum als Katalysator für den Markt für Futtermittelzusatzstoffe wirken wird. Die wachsende Nachfrage nach Tierprodukten hat zu erheblichen Veränderungen auf der Angebotsseite geführt, die auf eine Verbesserung der Erträge bei Tierprodukten abzielen. Neue kapitalintensive Technologien haben die Produktion von Geflügel- und Schweinefleisch in Produktionsanlagen im Industriestil in der gesamten Region ermöglicht, insbesondere in Ländern mit begrenzten Landflächen.

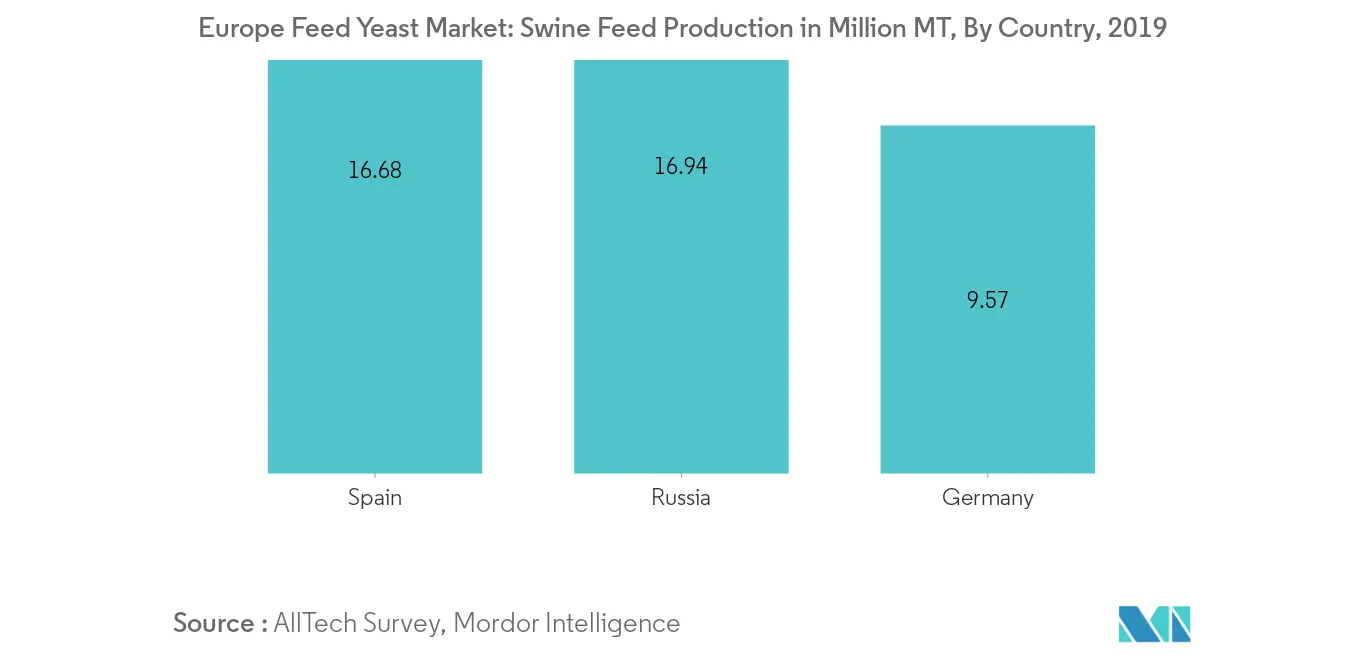

Erhöhte Mischfutterproduktion

Laut der AllTech-Futterumfrage im Jahr 2019 sind Spanien und Russland mit einer Jahresproduktion von 35 Millionen Tonnen und 40,5 Millionen Tonnen die größten Mischfutterhersteller in der Europäischen Union. Die Zugabe von Hefe zum Futter ist eine Möglichkeit, die Darmgesundheit des Tieres zu verbessern und zu einer höheren Futterverwertung beizutragen, was sich positiv auf den Fleischertrag auswirkt. Während Lebendhefe hauptsächlich in Heimfuttermitteln verwendet wird, die aus Mais und Sojabohnen hergestellt werden, sind andere Hefeformen in Mischfuttermitteln beliebt. Schätzungen zufolge entfallen fast 40 % des Futterhefeverbrauchs weltweit auf Schweinefutter, da es in dieser Region hauptsächlich konsumiert wird. Da die Schweinefleischproduktion jedes Jahr zunimmt und der Schwerpunkt stärker auf der Produktivität und Gewichtszunahme der Schweine liegt, wird der Markt für Schweinefutterhefe im Prognosezeitraum voraussichtlich kräftig wachsen.

Überblick über die Futterhefeindustrie in Europa

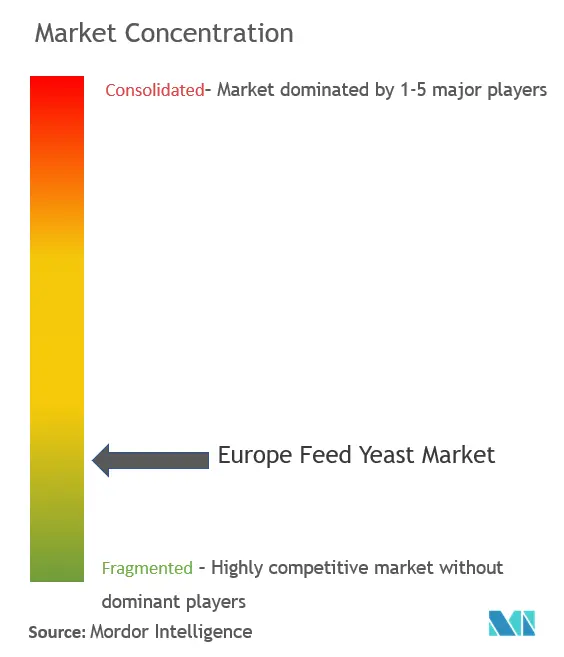

Der europäische Markt für Futterhefe ist fragmentiert, wobei führende globale und regionale Akteure im harten Wettbewerb mit lokalen Akteuren um den Gewinn von Marktanteilen stehen. Unternehmen investieren zunehmend in FE-Infrastruktur, um kontinuierliche Produktentwicklungszyklen zu entwickeln. Zu den Hauptakteuren auf dem europäischen Markt für Futterhefe zählen unter anderem Archer Daniels Midland Company, Nutreco NV, Alltech, Inc., Lallemand, Inc. und Leiber GmbH.

Europas Marktführer für Futterhefe

-

AllTech inc.

-

Nutreco N.V

-

ADM Animal Nutrition

-

Lallemand Inc.

-

Leiber GmbH

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Futterhefeindustrie in Europa

Hefe kann in unterschiedlichem Ausmaß sowohl bei Mischfutter als auch bei Heimfutter eingesetzt werden. Für die Zwecke dieses Berichts wurde die Hefe, die diesen beiden Futtermitteln zugesetzt wird, als Teil des Marktumfangs betrachtet. Zu den Endverbrauchern des Marktes zählen Mischfutterwerke. Der europäische Markt für Futterhefe ist nach Typ (lebende Hefe, verbrauchte Hefe und Hefederivate), nach Form (trocken, Instant und frisch) und nach Tierart (Wiederkäuer, Geflügel, Schweine und andere Tierarten) in den Ländern segmentiert wie das Vereinigte Königreich, Frankreich, Deutschland, Russland, Spanien und das übrige Europa.

| Lebendhefe |

| Verbrauchte Hefe |

| Hefederivate |

| Frisch |

| Sofortig |

| Trocken |

| Wiederkäuer |

| Geflügel |

| Schwein |

| Andere Tierarten |

| Deutschland |

| Großbritannien |

| Frankreich |

| Spanien |

| Russland |

| Italien |

| Rest von Europa |

| Typ | Lebendhefe |

| Verbrauchte Hefe | |

| Hefederivate | |

| Bilden | Frisch |

| Sofortig | |

| Trocken | |

| Tierart | Wiederkäuer |

| Geflügel | |

| Schwein | |

| Andere Tierarten | |

| Erdkunde | Deutschland |

| Großbritannien | |

| Frankreich | |

| Spanien | |

| Russland | |

| Italien | |

| Rest von Europa |

Häufig gestellte Fragen zur Futterhefe-Marktforschung in Europa

Wie groß ist der Futterhefemarkt in Europa derzeit?

Der europäische Markt für Futterhefe wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,20 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Markt für Futterhefe?

AllTech inc., Nutreco N.V, ADM Animal Nutrition, Lallemand Inc., Leiber GmbH sind die größten Unternehmen, die auf dem europäischen Markt für Futterhefe tätig sind.

Welche Jahre deckt dieser europäische Markt für Futterhefe ab?

Der Bericht deckt die historische Marktgröße des europäischen Futterhefemarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die europäische Futterhefemarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die europäische Futterhefeindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Futterhefe in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Europa-Futterhefe umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.