Marktgröße für Futtermittel-Probiotika in Europa

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | 661.90 Millionen US-Dollar |

|

|

Marktgröße (2029) | 832.80 Millionen US-Dollar |

|

|

Größter Anteil nach Zusatzstoff-Untergruppe | Bifidobakterien |

|

|

CAGR (2024 - 2029) | 4.69 % |

|

|

Größter Anteil nach Land | Spanien |

|

|

Marktkonzentration | Hoch |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Futtermittel-Probiotika in Europa

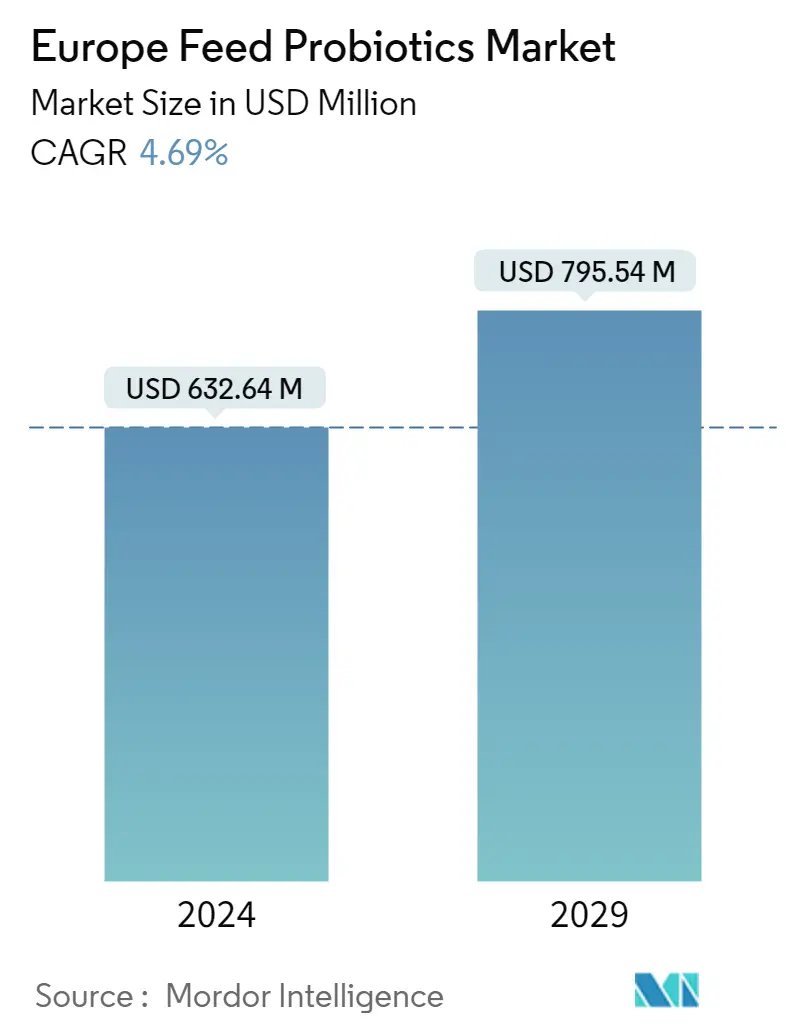

Die Marktgröße für Futtermittel-Probiotika in Europa wird im Jahr 2024 auf 632,64 Millionen US-Dollar geschätzt und soll bis 2029 795,54 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,69 % im Prognosezeitraum (2024–2029) entspricht.

- Im Jahr 2022 hielten Probiotika einen Marktanteil von 7,6 % am europäischen Markt für Futtermittelzusatzstoffe. Der Einsatz von Probiotika in Tierfutter hat zugenommen, da sie das Wachstum und die Produktion von Tieren fördern, vor Krankheitserregern schützen, die Funktion des Immunsystems verbessern, die Knochen stärken und Parasitismus bekämpfen. Dadurch stieg der Marktwert für Futtermittel-Probiotika von 2017 bis 2022 um 11,3 %.

- Bifidobakterien und Laktobazillen sind die größten in Europa konsumierten probiotischen Futtermittelzusätze und machen im Jahr 2022 57,1 % des probiotischen Futtermittelmarktwerts der Region aus. Laktobazillen regen das Verdauungssystem an, bekämpfen krankheitsverursachende Bakterien und produzieren Vitamine, während Bifidobakterien dabei helfen Gewichtszunahme und Verbesserung der Gesundheit und Leistung der Tiere.

- Geflügel war im Jahr 2022 mit einem Marktanteil von 36,0 % das größte Tierartensegment im europäischen Markt für Futtermittel-Probiotika. Dieses Segment wird im Prognosezeitraum voraussichtlich mit einer CAGR von 4,8 % wachsen. Der zunehmende Einsatz von Futter-Probiotika bei Geflügelvögeln ist auf deren positive Wirkung auf die Wachstumsleistung und die allgemeine Gesundheit zurückzuführen.

- Spanien ist ein wichtiger Markt für Futtermittel-Probiotika in Europa und macht im Jahr 2022 15,5 % des Marktwerts aus, gefolgt von Frankreich (15,3 %) und Deutschland (13,6 %). Der hohe Marktanteil Spaniens ist auf die im Jahr 2022 um 2,6 % im Vergleich zum Vorjahr gestiegene Futtermittelproduktion zurückzuführen.

- Der europäische Markt für Futtermittel-Probiotika wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 4,7 % verzeichnen. Dieses Wachstum ist in erster Linie auf die gestiegene Gesamtfutterproduktion in der Region zurückzuführen, die zwischen 2017 und 2022 um 2,0 % zunahm. Da die Nachfrage nach tierischen Produkten weiterhin steigt, wird außerdem erwartet, dass der Einsatz von Probiotika in Tierfutter im Laufe des Jahres zunimmt Prognosezeitraum.

- Probiotika erfreuen sich in der Viehwirtschaft immer größerer Beliebtheit, da sie Wachstum und Produktion steigern, Tiere vor Krankheitserregern schützen sowie das Immunsystem und die Knochenstärke verbessern können. In Europa machten Futtermittel-Probiotika wertmäßig 7,7 % des Marktes für Futtermittelzusatzstoffe aus, mit einem deutlichen Anstieg von 10,8 % zwischen 2017 und 2022.

- Bifidobakterien und Laktobazillen sind die beiden am häufigsten konsumierten Futtermittel-Probiotika in der Region und machen im Jahr 2022 wertmäßig 29,4 % bzw. 27,6 % des europäischen Futtermittel-Probiotika-Marktes aus. Der hohe Anteil dieser Probiotika wird auf ihre effektive Leistung und Funktion zurückgeführt. Allerdings wird erwartet, dass der Rest des Probiotika-Segments im Prognosezeitraum wettbewerbsfähig wachsen wird.

- Spanien, Frankreich, Deutschland und Russland waren mit einem Anteil von 56,3 % im Jahr 2022 die wichtigsten Märkte für Futtermittel-Probiotika in Europa. Spanien war mit einem Wert von 89,8 Mio. USD im Jahr 2022 der größte Markt. Bis zum Jahr wird ein Wert von 126,4 Mio. USD prognostiziert 2029, mit einem CAGR von 5,0 %, was hauptsächlich auf die erhöhte Futtermittelproduktion zurückzuführen ist, d. h. 2,5 % im Jahr 2022 im Vergleich zum Vorjahr.

- Das Vereinigte Königreich ist mit einer prognostizierten jährlichen Wachstumsrate von 5,4 % im Prognosezeitraum der am schnellsten wachsende Markt für Futtermittel-Probiotika in der Region. Das Wachstum hängt mit dem wachsenden Viehbestand und der Futtermittelproduktion des Landes zusammen. Beispielsweise stieg die gesamte Futtermittelproduktion im Vereinigten Königreich zwischen 2017 und 2022 um 4,7 %.

- Die gesamte Futtermittelproduktion in Europa betrug im Jahr 2022 262,9 Millionen Tonnen, ein Anstieg von 2,0 % gegenüber 2017. Die gestiegene Futtermittelproduktion und der steigende Viehbestand treiben vor allem den Markt der Region an. Daher wird erwartet, dass der europäische Markt für Futtermittel-Probiotika im Prognosezeitraum eine jährliche Wachstumsrate von 4,7 % verzeichnen wird.

Markttrends für Futtermittel-Probiotika in Europa

- Der Milchsektor in Europa verzeichnet ein Wachstum und Rindfleisch ist das drittgrößte Fleisch, das in der Region konsumiert wird, was zum Wachstum der Wiederkäuerpopulation beiträgt

- Der spanische Schweinebestand machte 24,3 % des europäischen Schweinebestands aus, und die staatliche Unterstützung der Schweinehaltung in Ungarn trägt zusätzlich dazu bei, die Nachfrage nach Schweinen zu steigern

- Der Ausbruch der Vogelgrippe und der Krieg zwischen Russland und der Ukraine hatten negative Auswirkungen auf die Futtermittelproduktion, aber das Wachstum der Geflügelpopulation hat die Nachfrage nach Geflügelfutter erhöht

- Staatliche Förderung und geringere finanzielle Risiken tragen dazu bei, die Futtermittelproduktion für Wiederkäuer zu steigern, doch Tierschutzmaßnahmen und steigende Betriebskosten stellen für die Region Hemmnisse dar

- Die Afrikanische Schweinepest (ASP)-Epidemie in den östlichen EU-Ländern und die hohen Getreidepreise wirkten sich im Zeitraum 2020-2021 negativ aus, und die steigende Schweinepopulation wird die Nachfrage nach der Produktion von Schweinefutter erhöhen

Überblick über die europäische Futtermittel-Probiotika-Branche

Der europäische Markt für Futtermittel-Probiotika ist ziemlich konsolidiert, wobei die fünf führenden Unternehmen 69,03 % ausmachen. Die Hauptakteure in diesem Markt sind Adisseo, Cargill Inc., DSM Nutritional Products AG, Evonik Industries AG und IFF (Danisco Animal Nutrition) (alphabetisch sortiert).

Europas Marktführer für Futtermittel-Probiotika

Adisseo

Cargill Inc.

DSM Nutritional Products AG

Evonik Industries AG

IFF(Danisco Animal Nutrition)

Other important companies include CHR. Hansen A/S, Kemin Industries, Kerry Group Plc, Marubeni Corporation (Orffa International Holding B.V.), MIAVIT Stefan Niemeyer GmbH.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Futtermittel-Probiotika in Europa

- Oktober 2022 Durch die Partnerschaft zwischen Evonik und BASF erhält Evonik bestimmte nicht-exklusive Lizenzrechte an OpteinicsTM, einer digitalen Lösung zur Verbesserung des Verständnisses und zur Reduzierung der Umweltauswirkungen der Tierprotein- und Futtermittelindustrie.

- Juli 2022 Kemin Industries hat die probiotischen Produkte Enterosure eingeführt, um das Wachstum pathogener Bakterien bei Geflügel und Nutztieren zu kontrollieren.

- Juli 2022 Cargill hat seine Partnerschaft mit Innovafeed erweitert, um Aquafarmer mit innovativen und nahrhaften Zutaten, einschließlich Zusatzstoffen, zu versorgen.

Europa-Marktbericht für Futtermittel-Probiotika – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

-

4.1 Tierbestand

- 4.1.1 Geflügel

- 4.1.2 Wiederkäuer

- 4.1.3 Schwein

-

4.2 Futtermittelproduktion

- 4.2.1 Aquakultur

- 4.2.2 Geflügel

- 4.2.3 Wiederkäuer

- 4.2.4 Schwein

-

4.3 Gesetzlicher Rahmen

- 4.3.1 Frankreich

- 4.3.2 Deutschland

- 4.3.3 Italien

- 4.3.4 Niederlande

- 4.3.5 Russland

- 4.3.6 Spanien

- 4.3.7 Truthahn

- 4.3.8 Großbritannien

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

-

5.1 Sub-Additiv

- 5.1.1 Bifidobakterien

- 5.1.2 Enterokokken

- 5.1.3 Laktobazillen

- 5.1.4 Pediokokken

- 5.1.5 Streptokokken

- 5.1.6 Andere Probiotika

-

5.2 Tier

- 5.2.1 Aquakultur

- 5.2.1.1 Von Sub Animal

- 5.2.1.1.1 Fisch

- 5.2.1.1.2 Garnele

- 5.2.1.1.3 Andere Aquakulturarten

- 5.2.2 Geflügel

- 5.2.2.1 Von Sub Animal

- 5.2.2.1.1 Broiler

- 5.2.2.1.2 Schicht

- 5.2.2.1.3 Andere Geflügelvögel

- 5.2.3 Wiederkäuer

- 5.2.3.1 Von Sub Animal

- 5.2.3.1.1 Rinder

- 5.2.3.1.2 Milchkühe

- 5.2.3.1.3 Andere Wiederkäuer

- 5.2.4 Schwein

- 5.2.5 Andere Tiere

-

5.3 Land

- 5.3.1 Frankreich

- 5.3.2 Deutschland

- 5.3.3 Italien

- 5.3.4 Niederlande

- 5.3.5 Russland

- 5.3.6 Spanien

- 5.3.7 Truthahn

- 5.3.8 Großbritannien

- 5.3.9 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

-

6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Adisseo

- 6.4.2 Cargill Inc.

- 6.4.3 CHR. Hansen A/S

- 6.4.4 DSM Nutritional Products AG

- 6.4.5 Evonik Industries AG

- 6.4.6 IFF(Danisco Animal Nutrition)

- 6.4.7 Kemin Industries

- 6.4.8 Kerry Group Plc

- 6.4.9 Marubeni Corporation (Orffa International Holding B.V.)

- 6.4.10 MIAVIT Stefan Niemeyer GmbH

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FUTTERZUSATZ-CEOS

8. ANHANG

-

8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Globale Marktgröße und DROs

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Futtermittel-Probiotika-Industrie in Europa

Bifidobakterien, Enterococcus, Lactobacilli, Pediococcus und Streptococcus werden als Segmente von Sub Additive abgedeckt. Aquakultur, Geflügel, Wiederkäuer und Schweine werden als Segmente von Tier abgedeckt. Frankreich, Deutschland, Italien, Niederlande, Russland, Spanien, Türkei und Vereinigtes Königreich werden als Segmente nach Ländern abgedeckt.

- Im Jahr 2022 hielten Probiotika einen Marktanteil von 7,6 % am europäischen Markt für Futtermittelzusatzstoffe. Der Einsatz von Probiotika in Tierfutter hat zugenommen, da sie das Wachstum und die Produktion von Tieren fördern, vor Krankheitserregern schützen, die Funktion des Immunsystems verbessern, die Knochen stärken und Parasitismus bekämpfen. Dadurch stieg der Marktwert für Futtermittel-Probiotika von 2017 bis 2022 um 11,3 %.

- Bifidobakterien und Laktobazillen sind die größten in Europa konsumierten probiotischen Futtermittelzusätze und machen im Jahr 2022 57,1 % des probiotischen Futtermittelmarktwerts der Region aus. Laktobazillen regen das Verdauungssystem an, bekämpfen krankheitsverursachende Bakterien und produzieren Vitamine, während Bifidobakterien dabei helfen Gewichtszunahme und Verbesserung der Gesundheit und Leistung der Tiere.

- Geflügel war im Jahr 2022 mit einem Marktanteil von 36,0 % das größte Tierartensegment im europäischen Markt für Futtermittel-Probiotika. Dieses Segment wird im Prognosezeitraum voraussichtlich mit einer CAGR von 4,8 % wachsen. Der zunehmende Einsatz von Futter-Probiotika bei Geflügelvögeln ist auf deren positive Wirkung auf die Wachstumsleistung und die allgemeine Gesundheit zurückzuführen.

- Spanien ist ein wichtiger Markt für Futtermittel-Probiotika in Europa und macht im Jahr 2022 15,5 % des Marktwerts aus, gefolgt von Frankreich (15,3 %) und Deutschland (13,6 %). Der hohe Marktanteil Spaniens ist auf die im Jahr 2022 um 2,6 % im Vergleich zum Vorjahr gestiegene Futtermittelproduktion zurückzuführen.

- Der europäische Markt für Futtermittel-Probiotika wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 4,7 % verzeichnen. Dieses Wachstum ist in erster Linie auf die gestiegene Gesamtfutterproduktion in der Region zurückzuführen, die zwischen 2017 und 2022 um 2,0 % zunahm. Da die Nachfrage nach tierischen Produkten weiterhin steigt, wird außerdem erwartet, dass der Einsatz von Probiotika in Tierfutter im Laufe des Jahres zunimmt Prognosezeitraum.

| Bifidobakterien |

| Enterokokken |

| Laktobazillen |

| Pediokokken |

| Streptokokken |

| Andere Probiotika |

| Aquakultur | Von Sub Animal | Fisch |

| Garnele | ||

| Andere Aquakulturarten | ||

| Geflügel | Von Sub Animal | Broiler |

| Schicht | ||

| Andere Geflügelvögel | ||

| Wiederkäuer | Von Sub Animal | Rinder |

| Milchkühe | ||

| Andere Wiederkäuer | ||

| Schwein | ||

| Andere Tiere |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Russland |

| Spanien |

| Truthahn |

| Großbritannien |

| Rest von Europa |

| Sub-Additiv | Bifidobakterien | ||

| Enterokokken | |||

| Laktobazillen | |||

| Pediokokken | |||

| Streptokokken | |||

| Andere Probiotika | |||

| Tier | Aquakultur | Von Sub Animal | Fisch |

| Garnele | |||

| Andere Aquakulturarten | |||

| Geflügel | Von Sub Animal | Broiler | |

| Schicht | |||

| Andere Geflügelvögel | |||

| Wiederkäuer | Von Sub Animal | Rinder | |

| Milchkühe | |||

| Andere Wiederkäuer | |||

| Schwein | |||

| Andere Tiere | |||

| Land | Frankreich | ||

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

Marktdefinition

- FUNKTIONEN - Für die Studie gelten Futterzusatzstoffe als kommerziell hergestellte Produkte, die bei Fütterung in geeigneten Mengenverhältnissen zur Verbesserung von Eigenschaften wie Gewichtszunahme, Futterverwertungsverhältnis und Futteraufnahme eingesetzt werden.

- WIEDERVERKÄUFER - Unternehmen, die Futtermittelzusatzstoffe ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Mischfutterhersteller gelten im untersuchten Markt als Endverbraucher. Vom Anwendungsbereich ausgenommen sind Landwirte, die Futtermittelzusatzstoffe kaufen, die direkt als Ergänzungsmittel oder Vormischungen verwendet werden sollen.

- UNTERNEHMENSINTERNER VERBRAUCH - Beteiligt sind Unternehmen, die sich mit der Herstellung von Mischfuttermitteln sowie mit der Herstellung von Futtermittelzusatzstoffen befassen. Bei der Schätzung der Marktgrößen wurde jedoch der interne Verbrauch von Futtermittelzusatzstoffen durch solche Unternehmen ausgeschlossen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.