Marktanalyse für Futtervormischungen in Europa

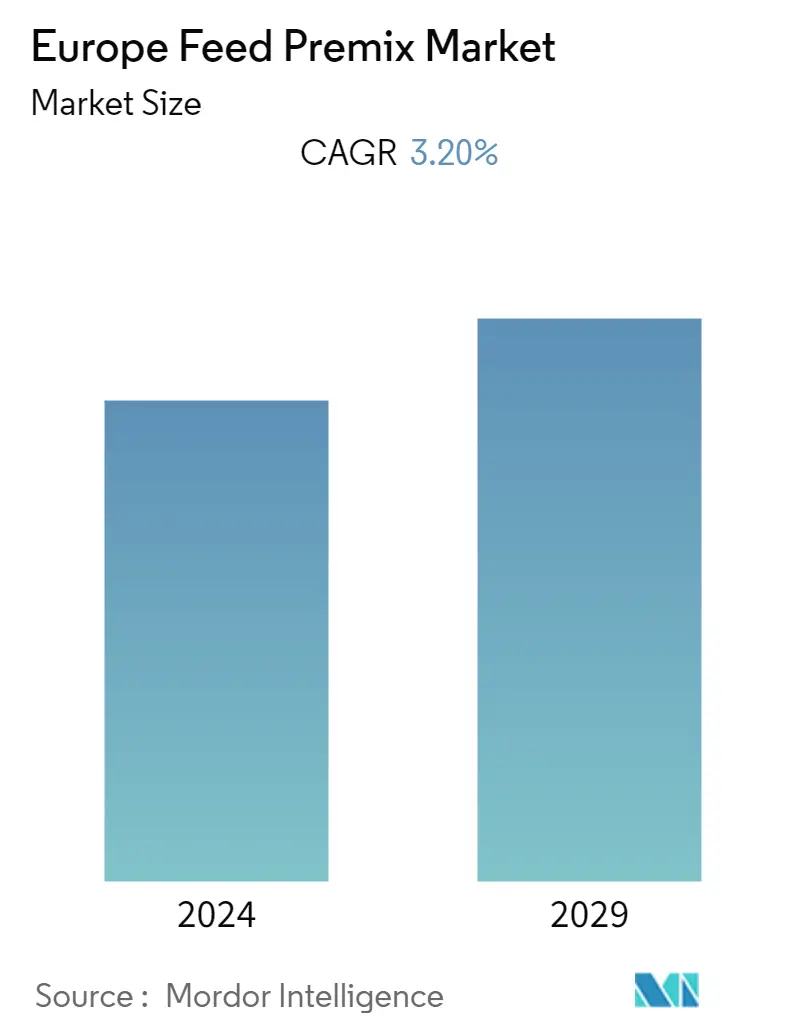

Der europäische Markt für Futtervormischungen wird im Prognosezeitraum (2020–2025) voraussichtlich eine jährliche Wachstumsrate von 3,2 % verzeichnen. Die steigende Nachfrage nach Fleisch, Fisch, Geflügel und anderen Produkten in der Region führte zu einer Ertragssteigerung durch Leistungssteigerung. Dies wiederum führte zu wissenschaftlichen Fütterungspraktiken. Das Wachstum des Marktes in der Region wird hauptsächlich durch die steigende Produktion, wachsende Bedenken hinsichtlich der Tiergesundheit und die zunehmende Industrialisierung der Viehhaltung vorangetrieben. Erhöhte Bedenken hinsichtlich der Lebensmittelsicherheit, insbesondere bei Fleisch und Milchprodukten, haben zu einem erhöhten Verbrauch von Mischfuttermitteln geführt und den Markt für Futtermittelvormischungen in der Region beeinflusst.

Es wird erwartet, dass das Geflügelsegment aufgrund des steigenden Fleischkonsums das am schnellsten wachsende Segment sein wird, was sich wiederum auf die Produktion von Futtermitteln und Futtervormischungen für das Segment auswirken wird. Nach Angaben der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung lag der Pro-Kopf-Verbrauch von Geflügelfleisch im Vereinigten Königreich beispielsweise im Jahr 2018 bei 27,8 kg und stieg im Jahr 2019 auf 28,3 kg. Royal Agrifirm Group, Trow Nutrition, Dutch Farm, Cargill, Incorporated und Vilofoss gehören zu den führenden Akteuren auf dem Markt.

Markttrends für Futtervormischungen in Europa

Steigende Futtermittelproduktion treibt den Markt an

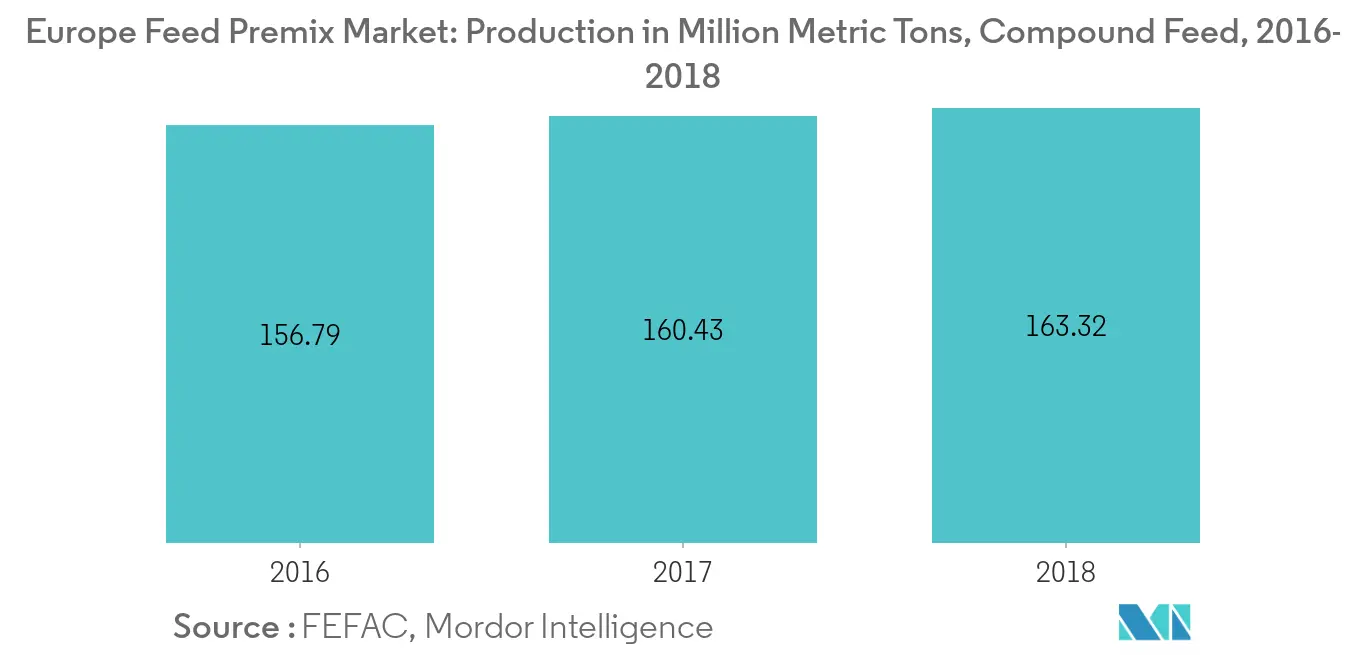

Es wird erwartet, dass die steigende Nachfrage nach Tierfleisch und Milchprodukten die Produktion von Mischfuttermitteln in der Region ankurbeln und damit im Prognosezeitraum als Katalysator für den Markt für Futtermittelvormischungen wirken wird. Laut Statistics Denmark ist die Milchproduktion in Dänemark im Jahr 2016 von 5.454,96 Millionen kg auf 5.693,89 Millionen kg im Jahr 2018 gestiegen. Der Anstieg der Milchproduktion deutet auf eine bessere Wirksamkeit des Viehfutters und einen Anstieg der Viehbestände in der Region hin. Beide Situationen begünstigen die steigende Nachfrage nach Futtermittel-Vormischungsprodukten auf dem Markt.

Nach Angaben des Europäischen Futtermittelherstellerverbandes (FEFAC) erreichte die industrielle Mischfutterproduktion für Nutztiere in der Region im Jahr 2018 ein geschätztes Niveau von 163,3 Millionen Tonnen, was einem Anstieg von 1,8 % gegenüber 2017 entspricht. Darüber hinaus hat Deutschland im Jahr 2018 Spanien und Frankreich bleiben mit 23,84 Millionen Tonnen, 24,25 Millionen Tonnen bzw. 20,84 Millionen Tonnen die drei führenden Länder in Bezug auf die gesamte Mischfutterproduktion. Deutschland ist mit 7 Millionen Tonnen und 9,5 Millionen Tonnen Produktion der führende Rinder- und Schweinefutterproduzent. während Frankreich mit 8,6 Millionen Tonnen seine führende Position als Geflügelfutterproduzent behauptet. Die wachsende Viehproduktion in Verbindung mit der steigenden Futtermittelproduktion wird den Markt für Futtervormischungen ankurbeln.

Geflügel bleibt das größte Segment

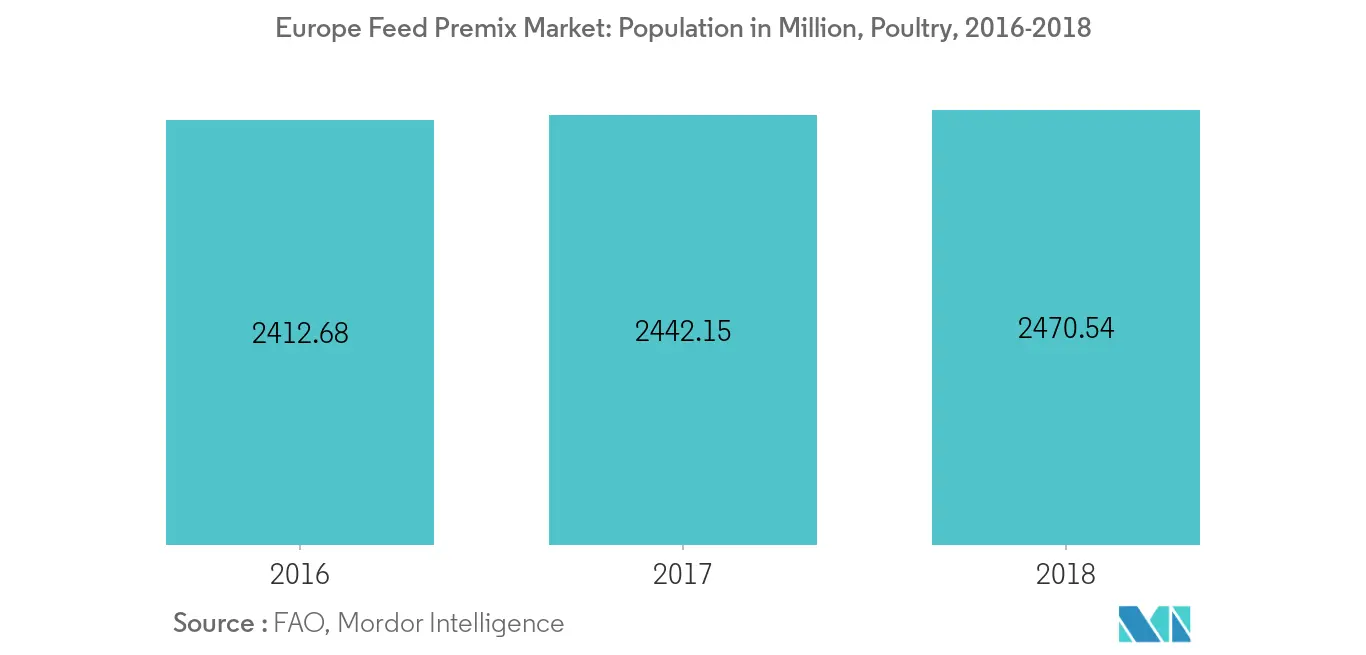

Schweinefutter ist der Hauptverbraucher von Vormischungen in Europa. Allerdings hat die jüngste Verlagerung des Konsums von rotem Fleisch zu weißem Fleisch aufgrund der mit weißem Fleisch verbundenen gesundheitlichen Vorteile zu einer erhöhten Geflügelfleischproduktion geführt. Geflügel ist die beliebteste Fleischsorte in Europa. Der Geflügelkonsum ist im Land in den letzten Jahren gestiegen. Der steigende Verbrauch hat Druck auf die Landwirte ausgeübt, die Wachstumsrate der Produktion auf dem gleichen Niveau wie der Verbrauch zu halten, um das Gleichgewicht zwischen Angebot und Nachfrage aufrechtzuerhalten.

Nach Angaben der Ernährungs- und Landwirtschaftsorganisation (FAO) beispielsweise betrug die Geflügelpopulation im Jahr 2018 2412,68 Millionen und ist im Jahr 2018 auf 2470,54 Millionen gestiegen. Diese wachsende Population hat die Nachfrage nach Mischfutter geschaffen. Nach Angaben des Europäischen Futtermittelherstellerverbandes (FEFAC) belief sich die Geflügelfutterproduktion im Jahr 2016 auf 54,3 Millionen Tonnen und stieg im Jahr 2018 auf 55,8 Millionen Tonnen. Regulatorische Bedenken hinsichtlich der Futtermittelzugabe bei Geflügel und die erhöhte Belastung der Lebensmittelsicherheit aufgrund der jüngsten Entwicklungen Krankheitsausbrüche wie die Vogelgrippe sind wichtige Faktoren für die Nachfrage in diesen Regionen.

Überblick über die Futtervormischungsbranche in Europa

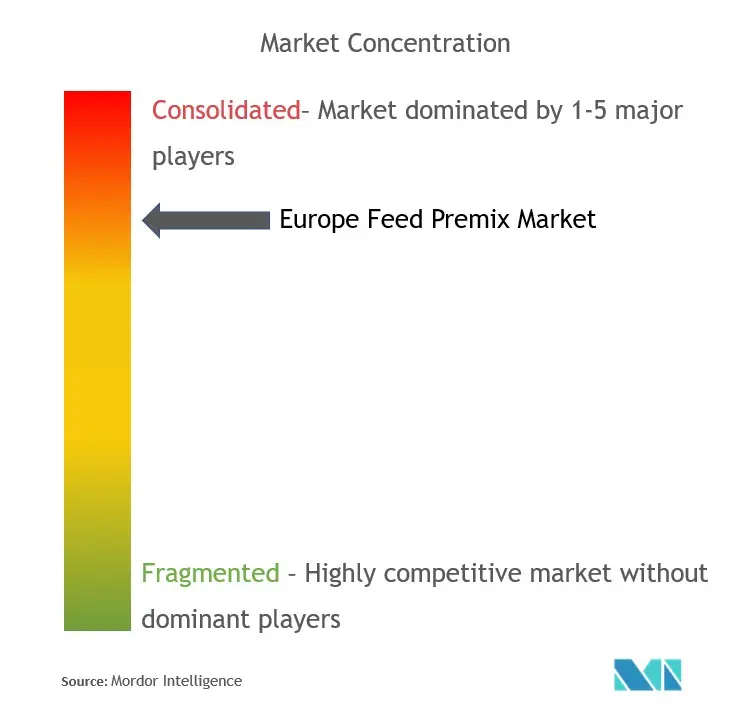

Der untersuchte Markt ist stark fragmentiert mit großen Akteuren wie BASF SE, Nutreco NV (Trow Nutrition), Cargill Inc., De Heus Voeders BV, Koninklijke DSM NV (DSM) und Royal Agrifirm Group. Fusionen und Übernahmen sind die Schlüsselstrategie der wichtigsten Marktteilnehmer. Die Mehrheit der Akteure akquiriert andere Marktteilnehmer und stärkt ihre Position im untersuchten Markt. Produkteinführungen sind die am zweithäufigsten angewandte Strategie, gefolgt von der Expansion. Beispielsweise erwarb Vilofoss, eine große Vormischungs- und Ernährungstochtergesellschaft der DLG-Gruppe, im Jahr 2019 das belgische Unternehmen Nutriprof, das auf Rindermineralien und Spezialprodukte für die Benelux-Länder spezialisiert ist. Damit gelang Vilofoss der Eintritt in einen weiteren wachsenden Markt durch die Stärkung seines Produktportfolios..

Europas Marktführer für Futtervormischungen

Cargill, Incorporated

Royal Agrifirm Group

Dutch Farm

Vilofoss

Trow Nutrition

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Futtervormischungsindustrie in Europa

Futtervormischungen sind Mischungen aus einem oder mehreren essentiellen Tiernährstoffen, die von Viehhaltern mit selbst angebautem Futter gemischt werden, um ihren Tieren und anderen wichtigen Futtermittelindustrien in der Region eine optimale Ernährung zu bieten.

Der Markt für Futtervormischungen ist nach Tierart (Wiederkäuer, Geflügel, Schwein, Aquakultur und andere Tierarten) und nach Inhaltsstoffen (Antibiotika, Vitamine, Antioxidantien, Aminosäuren, Mineralien und andere Arten) segmentiert. Der Markt ist nach geografischen Gesichtspunkten segmentiert, um die wichtigsten Trends in den wichtigsten Ländern wie Großbritannien, Spanien, Italien, Deutschland, Frankreich, Russland und dem übrigen Europa zu bewerten.

| Wiederkäuer |

| Geflügel |

| Schwein |

| Aquakultur |

| Andere Tierarten |

| Antibiotika |

| Vitamine |

| Antioxidantien |

| Aminosäuren |

| Mineralien |

| Andere Zutaten |

| Großbritannien |

| Spanien |

| Italien |

| Deutschland |

| Frankreich |

| Russland |

| Rest von Europa |

| Tierart | Wiederkäuer |

| Geflügel | |

| Schwein | |

| Aquakultur | |

| Andere Tierarten | |

| Zutat | Antibiotika |

| Vitamine | |

| Antioxidantien | |

| Aminosäuren | |

| Mineralien | |

| Andere Zutaten | |

| Erdkunde | Großbritannien |

| Spanien | |

| Italien | |

| Deutschland | |

| Frankreich | |

| Russland | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Futtervormischungen in Europa

Wie groß ist der Markt für Futtervormischungen in Europa derzeit?

Der europäische Markt für Futtervormischungen wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 3,20 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Markt für Futtervormischungen?

Cargill, Incorporated, Royal Agrifirm Group, Dutch Farm, Vilofoss, Trow Nutrition sind die größten Unternehmen, die auf dem europäischen Markt für Futtervormischungen tätig sind.

Welche Jahre deckt dieser europäische Markt für Futtervormischungen ab?

Der Bericht deckt die historische Marktgröße des europäischen Marktes für Futtermittel-Vormischungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Futtermittel-Vormischungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Futtervormischungen in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Futtervormischungen in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Europa Feed Premix-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.