Marktanalyse für Elektro-Lkw in Europa

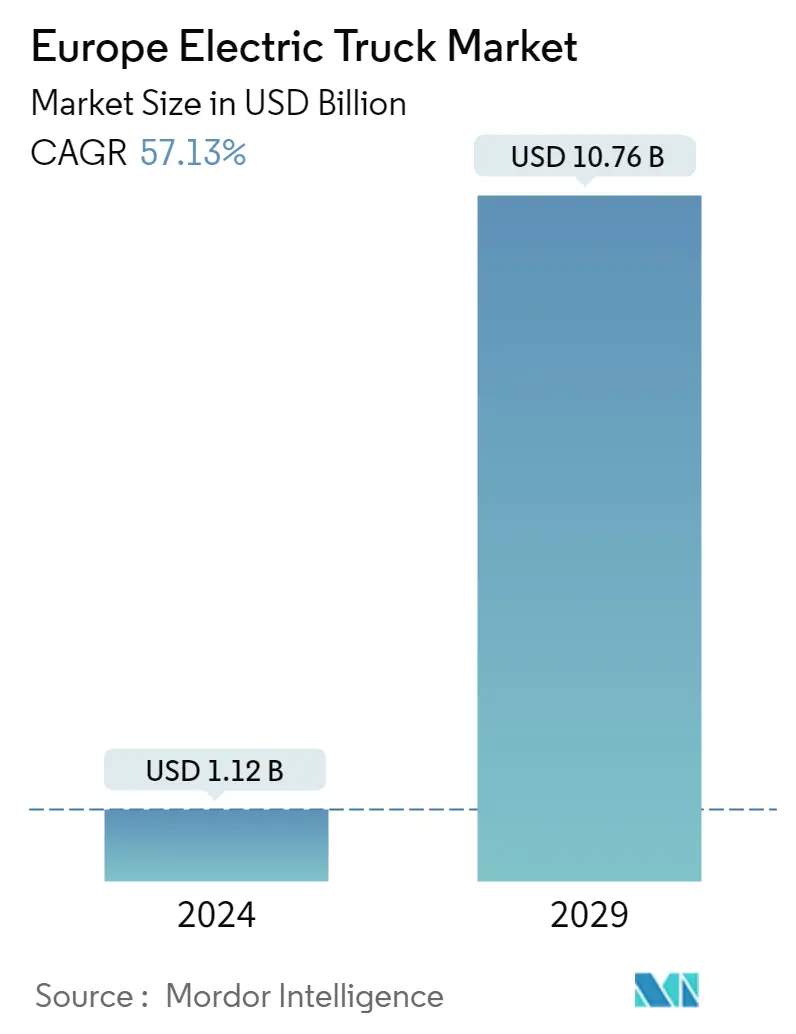

Die Größe des europäischen Elektro-Lkw-Marktes wird im Jahr 2024 auf 1,12 Milliarden US-Dollar geschätzt und soll bis 2029 10,76 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 57,13 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie behinderte das Wachstum des Elektro-Lkw-Marktes aufgrund von Handels- und Reisebeschränkungen, die von den Regierungen in der gesamten Region verhängt wurden. Allerdings gingen die Verkäufe von Elektro-Lkw im ersten Halbjahr 2020 deutlich zurück und erholten sich im zweiten Halbjahr deutlich.

Mittelfristig wird erwartet, dass Elektro-Lkw aufgrund ihrer bemerkenswerten Vorteile wie höheres Drehmoment, Lärmbelästigung, geringere Wartungskosten und andere die bevorzugte Wahl gegenüber Diesel-Lkw werden.

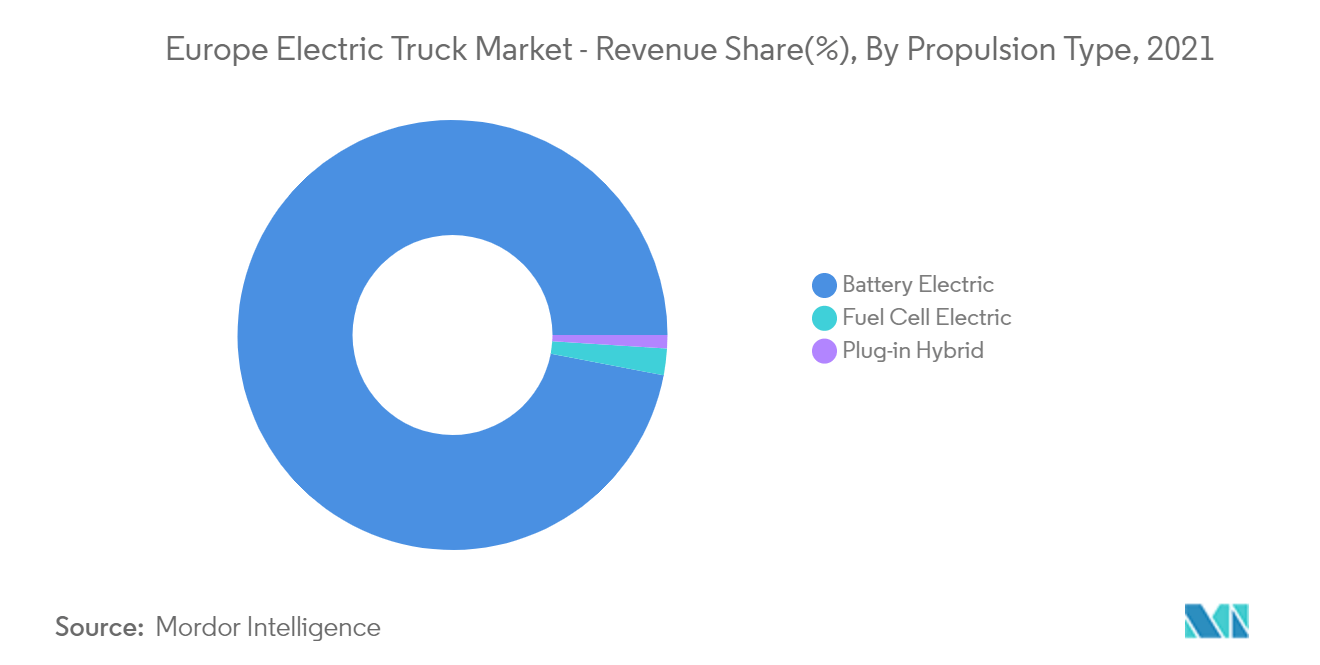

Als jedoch die Beschränkungen gelockert wurden, verzeichneten E-Commerce- und Logistikanbieter ein Umsatzwachstum, was zu einer steigenden Nachfrage nach Elektro-Lkw führte. Es wird erwartet, dass die aktuelle Situation durch die Entwicklung von Lkw mit Alternativantrieb, insbesondere kommerziellen batterieelektrischen Lkw, in der gesamten europäischen Region im Zuge der Umsetzung der bemerkenswerten Umweltziele weiter vorangetrieben wird. Beispielsweise fördert die Schweiz das Wachstum von Brennstoffzellen-Elektro-Lkw durch ihre Straßensteuer auf den Betrieb von Diesel-Lkw und macht alternative Kraftstoffe für große Schweizer Einzelhandelsverbände attraktiver.

- Die Europäische Kommission hat im Oktober 2021 die Infrastrukturfazilität für alternative Kraftstoffe ins Leben gerufen. Die 1,5 Milliarden US-Dollar schweren Fonds unterstützen den Aufbau emissionsfreier Infrastruktur wie Schnelllade- und Wasserstofftankstellen. Der Fonds bringt die europäischen Länder ihrem Ziel von 1 Million Ladestationen bis 2025 und 3,5 Millionen bis 2030 näher.

- Die deutsche Regierung hat außerdem zusätzliche 6,6 Milliarden US-Dollar zugesagt, um gewerbliche Flotten zum Austausch oder zur Aufrüstung ihrer Dieselfahrzeuge anzuregen. Die Förderung umfasst den Kauf von emissionsfreien Fahrzeugen der Klassen N1 (ähnlich US-Klasse 2), N2 (ähnlich US-Klasse 3-6) und N3 (ähnlich US-Klasse 7-8) sowie die Umrüstung auf Null-Emissions-Fahrzeuge. Emissionsantriebe in N2- und N3-Fahrzeugen. Das Programm umfasst auch Mittel für den Ausbau der emissionsfreien Infrastruktur, die für den Antrieb der neuen Fahrzeuge erforderlich ist. Es wird erwartet, dass Länder wie Belgien, Dänemark, Frankreich und Spanien künftig dem Beispiel Deutschlands folgen.

Es wird erwartet, dass die Einführung strenger Emissionsnormen für den Einsatz von Fahrzeugen mit Verbrennungsmotor sowie steigende staatliche Anreize und Subventionen, die auf die Verbesserung der Durchdringungsrate von kommerziellen Elektrofahrzeugen, insbesondere Lastkraftwagen, abzielen, den Markt im Prognosezeitraum ankurbeln werden. Entwicklung von Selbstfahrtechnologie, Leichtbaukomponenten und Materialien, um den Marktteilnehmern neue Möglichkeiten zu bieten.

Darüber hinaus sind steigende Investitionen in Forschung und Entwicklung durch wichtige Marktteilnehmer und bemerkenswerte Entwicklungen bei autonomen Lkw/selbstfahrenden Lkw weitere Faktoren, von denen erwartet wird, dass sie den gesamten europäischen Markt für Elektro-Lkw in Zukunft vorantreiben werden.

Markttrends für Elektro-Lkw in Europa

Batterieelektrischer Lkw gewinnt an Fahrt

Angesichts der wachsenden Umweltbedenken erlassen Regierungen und Umweltbehörden strenge Emissionsnormen und -gesetze, die im Prognosezeitraum zu höheren Herstellungskosten von Elektroantrieben und kraftstoffeffizienten Dieselmotoren führen könnten.

Darüber hinaus wird erwartet, dass innovative gesetzgeberische Maßnahmen der Regierung, die sich auf die Förderung der Verbreitung von Elektro-Lkw konzentrieren, die Nachfrage auf dem Markt im Prognosezeitraum ankurbeln werden. Beispielsweise haben die EU-Mitgliedstaaten im Februar 2022 ein neues Gesetz verabschiedet, das besagt, dass alle EU-Mitgliedstaaten bis 2023 Zeit haben, ein neues Mautsystem einzuführen, das große Anreize für emissionsfreie Lkw bietet.

- Bis Mai 2023 müssen Transportunternehmen, die emissionsfreie Lkw, also batteriebetriebene oder wasserstoffbetriebene Lkw, betreiben, mindestens 50 % Rabatt auf die streckenabhängigen Straßenbenutzungsgebühren erhalten. Die Mitgliedstaaten könnten sich stattdessen dafür entscheiden, zusätzliche CO2-basierte Abgaben auf Lkw zu erheben, die mit fossilen Brennstoffen betrieben werden, oder beide Maßnahmen umsetzen. Da die Straßenbenutzungsgebühren die Transportunternehmen jährlich bis zu 25.000 Euro pro LKW kosten, kann die Umstellung auf emissionsfreie Fahrzeuge ihre Gemeinkosten erheblich senken.

- Das neue Gesetz verpflichtet die Länder außerdem, ab 2026 Luftverschmutzungsgebühren für Lkw zu erheben. Ab 2024 können neue zeitbasierte Straßengebühren für Lkw, die weniger fair sind als die entfernungsabhängige Maut, auf bestimmte Umstände beschränkt werden. Bleibt es nach April 2024 bei den zeitabhängigen Gebühren auf großen Autobahnen, müssen diese je nach CO2-Ausstoß des Lkw variiert werden. Länder mit mautpflichtigen Straßen im Rahmen von Konzessionsverträgen können diese Mautgebühren sowohl von der CO2- als auch der Luftverschmutzungsgebühr befreien, jedoch nur bis diese Verträge erneuert oder wesentlich geändert werden.

Der grüne Transport nimmt weltweit rasant zu, weshalb auch die Gütertransportunternehmen ihre bestehende Flotte auf Fahrzeuge mit Elektroantrieb umstellen. Da die Nachfrage nach Elektro-Lkw steigt, planen Fahrzeughersteller die Einführung weiterer Elektro-Lkw. Zum Beispiel,.

- Im Juni 2022 stellte das schwedische Unternehmen Scania die nächste Stufe batterieelektrischer Lkw (BEV) vor. Mit R- oder S-Schlafkabinen könnte die Ladeleistung der neuen E-Lkw bis zu 375 kW betragen, was bedeutet, dass eine Stunde Ladezeit eine Reichweite von etwa 270 bis 300 km und die Leistung eines Scania 45 R erhöht oder S beträgt 410 kW (entspricht etwa 560 PS).

Darüber hinaus sind mehrere in diesen Sektoren tätige Unternehmen im Zuge der wachsenden E-Commerce- und Logistikaktivitäten in hohem Maße auf die Speditionsbranche angewiesen, um Güter im ganzen Land zu transportieren. Die Nachfrage nach einer Erhöhung der Versandgeschwindigkeit wird durch große Online-Konkurrenten wie Amazon und andere Einzelhändler angeheizt, die ihre LKWs und Fahrer als Teil ihrer E-Commerce-Lieferkette einsetzen. Zum Beispiel,.

- Im Jahr 2021 stieg der europäische E-Commerce um 13 % auf 718 Milliarden Euro. Die Wachstumsrate ist stabil geblieben, ist jedoch im Vergleich zu 2020 leicht gestiegen. Laut E-Commerce Europe und Euro Commerce Report 2022 ist Westeuropa mit 63 % die mit Abstand stärkste Region im B2C-E-Commerce-Umsatz der Gesamtumsatz für 2021. Südeuropa folgt mit nur 16 % des Gesamtumsatzes auf Platz zwei, Mitteleuropa und Nordeuropa liegen auf den Plätzen drei und vier (10 % bzw. 9 %) und Osteuropa (2 %) auf dem letzten Platz.

Großbritannien wird im Prognosezeitraum eine deutliche Wachstumsrate aufweisen

Es wird erwartet, dass das Vereinigte Königreich im Prognosezeitraum einen erheblichen Anteil am Gesamtabsatz von Elektro-Lkw ausmachen wird. Das Vereinigte Königreich investiert stark in den Infrastrukturausbau für Elektromobilität. Es eröffnete eine neue Elektroautobahn für Hybrid-Elektro-Lkw, die über Oberleitungen mit Strom versorgt werden. Das Unternehmen konzentriert sich ständig auf die Förderung der Elektromobilität und zielt mit seiner Politik darauf ab, Elektro-Lkw ins Land zu bringen, was voraussichtlich die Nachfrage auf dem Markt ankurbeln wird.

Die Umweltgesetze des Landes ändern sich ständig und dieselbetriebene Lkw könnten in Zukunft ganz aus dem Verkehr gezogen werden. Sie würden durch elektrische Gegenstücke ersetzt und würden sich dabei die Vorteile der Elektro-Baufahrzeugindustrie zunutze machen.

Darüber hinaus hat die britische Regierung ihr Förderprogramm für Elektro-Transporter und -Lkw um weitere zwei Jahre bis 2025 verlängert. Ab April können neue Gewichtsklassen förderfähig sein. Nach Angaben der Regierung soll die Subvention den Unternehmen dabei helfen, ihre Flotten rechtzeitig umzustellen und dem Ende des Verbrennungsmotors im Jahr 2030 einen Schritt voraus zu sein. Seit der Einführung des Programms im Jahr 2012 werden Zuschüsse für Plug-in-Transporter und Lkw dabei unterstützt Kauf von über 26.000 elektrischen Transportern und Lastkraftwagen im Vereinigten Königreich.

- Bis Ende 2021 hatte die Regierung die Fördersätze für Elektrofahrzeuge bereits gesenkt. Auch bei den großen Transportern und kleinen Elektro-Lkw kam es ab dem 1. April 2022 zu Änderungen. Die Untergewichtsanforderung für Elektro-Lkw steigt von 3,5 auf 4,25 Tonnen, während die Höchstgrenze weiterhin bei 12 Tonnen liegt. Diese Autos werden mit 20 % des Kaufpreises subventioniert, bis zu einem Höchstbetrag von 16.000 £ pro Fahrzeug. Darüber hinaus würde die Förderschwelle für kleine Elektro-Lkw bis 16.000 Pfund von 3,5 Tonnen auf 4,25 Tonnen angehoben. Elektro-Lkw mit einem Gewicht von bis zu 4,25 Tonnen haben Anspruch auf einen Zuschuss von 5.000 £.

Mit dem wachsenden E-Commerce-Sektor ist die Nachfrage von Logistik- und Lieferunternehmen im Land gestiegen. Um den Marktanteil zu kommerzialisieren, begannen diese Unternehmen mit der Ausarbeitung von Plänen für den Einsatz weiterer elektrischer Nutzfahrzeuge in ihrer Flotte in den kommenden Jahren. Zum Beispiel,.

- Im Mai 2022 haben Volvo Trucks und Deutsche Post DHL Group eine Zusammenarbeit vereinbart, um den Übergang zu emissionsfreien Fahrzeugen zu beschleunigen. DHL plant, die Umstellung auf große Elektrofahrzeuge durch den Einsatz von 44 neuen elektrischen Volvo-Lkw auf europäischen Strecken zu beschleunigen. Der geplante Auftrag umfasst 40 Elektro-Lkw der Marken Volvo FE und Volvo FL, die für Paketzustellungen in städtischen Gebieten eingesetzt werden. Elektro-Lkw für längere Strecken sind ebenfalls im Lieferumfang enthalten, und DHL hat sich für den Einsatz von Volvo-Lkw für den regionalen Transport entschieden, zunächst mit vier Volvo FM-Elektro-Lkw im Vereinigten Königreich. Im Dezember 2021 kündigte Tesco seine Pläne an, die ersten vollelektrischen Lkw auf den Markt zu bringen, die kommerziell in Großbritannien eingesetzt werden, um sein Vertriebszentrum in Wales zu bedienen. Die Fahrzeuge können mit einer einzigen Ladung etwa 100 Meilen zurücklegen, und diese beiden 37-Tonnen-Lastwagen werden Güter von einem Schienengüterverkehrsterminal in Cardiff zum Hub des Unternehmens in Magor transportieren.

Branchenüberblick für Elektro-Lkw in Europa

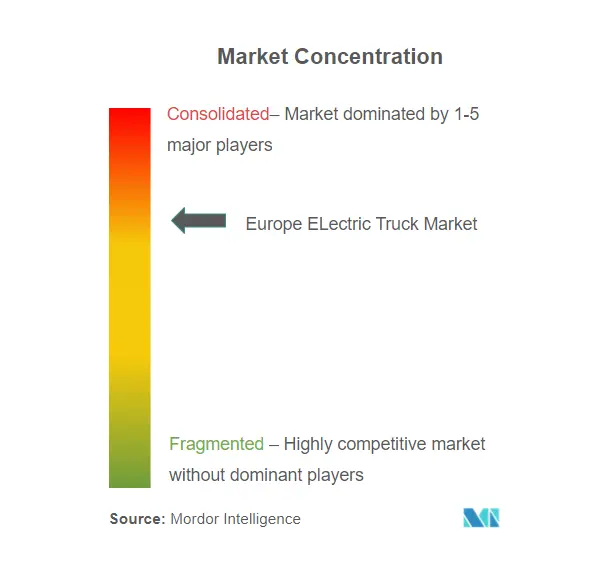

Der europäische Elektro-Lkw-Markt wird von großen Playern wie Daimler, Scania, MAN, Renault Trucks, Volvo Trucks usw. geprägt. Der Markt ist hart umkämpft, da große und lokale Player um die Gewinnung größerer Marktanteile konkurrieren. Unternehmen gehen Fusionen, Übernahmen, Joint Ventures und Kooperationsvereinbarungen ein, um ihre Position auf dem Markt zu stärken. Zum Beispiel,.

Im Mai 2022 haben Volvo Trucks und Bucher Municipal gemeinsam an der Elektrifizierung von Kanalreinigungsfahrzeugen gearbeitet. Bucher Municipal will bis Ende 2023 bis zu 80 vollelektrische Kanalreinigungsfahrzeuge für europäische Gemeinden bereitstellen. Bis Ende 2023 geht Bucher Municipal davon aus, dass bis zu 80 Abwasserfahrzeuge oder 50 % der Produktion von Reinigungsfahrzeugen Volvo auf Null verzichten werden -Emissions-Lkw.

Im März 2022 kündigte Renault Trucks den Start eines neuen Projekts mit Geodis an, dem Oxygen 16-Tonnen-E-Lkw. Renault Trucks kündigte sein E-Tech-Portfolio an, das einige wichtige Dienste umfasst, die Kunden bei der Umstellung auf Elektrofahrzeuge unterstützen können. Der Renault Trucks T E-Tech für den Regionalverkehr und der Renault Trucks C E-Tech für die Bauindustrie werden 2023 verfügbar sein.

Im Juni 2021 stellte Volta Trucks den ersten fahrbereiten Prototyp des Chassis des Volta Zero vor – das weltweit erste speziell für die innerstädtische Logistik entwickelte vollelektrische 16-Tonnen-Nutzfahrzeug. Der Volta Zero wird Europas erstes Nutzfahrzeug sein, das eine innovative E-Achse für mehr Effizienz und Fahrzeugreichweite nutzt. Ende 2022 folgt dann die Serienfertigung kundenspezifischer Fahrzeuge.

Im Juni 2021 unterzeichnete die Proton Motor Fuel Cell GmbH ein Memorandum of Understanding (MoU) mit dem britischen Unternehmen Electra Commercial Vehicles Limited, um den Markt für emissionsfreie Brennstoffzellen-Lkw in Großbritannien und Irland zu entwickeln. Im Rahmen der Absichtserklärung wird Electra als Systemintegrator fungieren, um die Brennstoffzellensysteme von Proton Motor Fuel Cell in ihr bestehendes Elektro-Lkw-Portfolio zu integrieren.

Basierend auf den oben genannten Fällen und Entwicklungen in der Region erwarteten die Marktteilnehmer daher, neue Möglichkeiten zu erkunden, um den größten Marktanteil auf dem europäischen Markt für Elektro-Lkw zu erobern.

Marktführer für Elektro-Lkw in Europa

Volvo Group

Renault Trucks

Scania AB

Daimler

MAN trucks

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Elektro-Lkw in Europa

Im Juni 2022 stellte der schwedische Nutzfahrzeughersteller Scania seinen regionalen Elektro-Lkw für den Fernverkehr vor, der in Europa sowohl als Sattelzugmaschine als auch als Sattelzugmaschine erhältlich sein wird. Der Lkw wäre in weniger als 90 Minuten vollständig aufgeladen, was der Hälfte der vom Fahrer vorgeschriebenen 45-minütigen Ruhezeit pro 4,5 Stunden Fahrt in Europa bei 375 kW entspricht. Sowohl die Scania 45 R- als auch die S-Serie verfügen über einen 410-kW-Antriebsstrang.

Im Juni 2022 gab Plastic Omnium bekannt, dass es mit der ACTIA Group eine Vereinbarung zur Übernahme von 100 % der ACTIA Power Division für einen Unternehmenswert von 52,5 Millionen Euro getroffen hat. Der Abschluss ist für das dritte Quartal 2022 geplant. ACTIA Power hat seinen Sitz im Vereinigten Königreich ist auf die Entwicklung und Herstellung von Bordbatterien, Leistungselektronik und Elektrifizierungssystemen für Elektrofahrzeuge im Schwerlastverkehr spezialisiert Lastkraftwagen, Busse, Reisebusse, Züge und Baumaschinen.

Im Juni 2022 stellte Mercedes Benz Trucks, eine Tochtergesellschaft von Daimler Trucks, auf der IAA Transportation 2022 in Hannover seinen neuen Langstrecken-Elektro-Lkw eActros für den Fernverkehr vor. Vor seiner Markteinführung gab das Unternehmen jedoch bekannt, dass der Lkw in 30 Minuten eine Ladung von 20 bis 80 % erreichen könne.

Im Mai 2022 gab Mercedes-Benz Trucks bekannt, die Einführung weiterer batterieelektrischer Modelle für diese und die Zukunft konsequent voranzutreiben. Für das wichtige Fernverkehrssegment soll 2024 der eActros LongHaul mit einer Reichweite von rund 500 Kilometern mit einer Batterieladung serienreif sein. Mercedes-Benz Trucks strebt eine Erhöhung des Anteils lokal CO2-neutraler Neuwagen an Fahrzeuge in Europa bis 2030 auf über 5 % steigern.

Im April 2022 stellte Volta Trucks die kleinen 7,5- und 12-Tonnen-Versionen des 16-Tonnen-Volta Zero vor. Beide neuen Lkw würden von vorne optisch dem 16-Tonner ähneln, wobei der 12-Tonner über ein langes Fahrgestell und ein zusätzliches Rad verfügt, um der Nutzlast gerecht zu werden.

Branchensegmentierung für Elektro-Lkw in Europa

Elektro-Lkw können als Nutzfahrzeuge definiert werden, die von einem Batteriepaket angetrieben werden und für den Transport von Gütern eingesetzt werden. Bei Elektro-Lkw bewegen sich im Inneren der Motoren weniger Teile als bei einem Diesel-Lkw und sie benötigen keine Mehrganggetriebe, was die Wartungskosten des Fahrzeugs senkt und die Zuverlässigkeit bei nahezu keiner Lärmbelästigung verbessert.

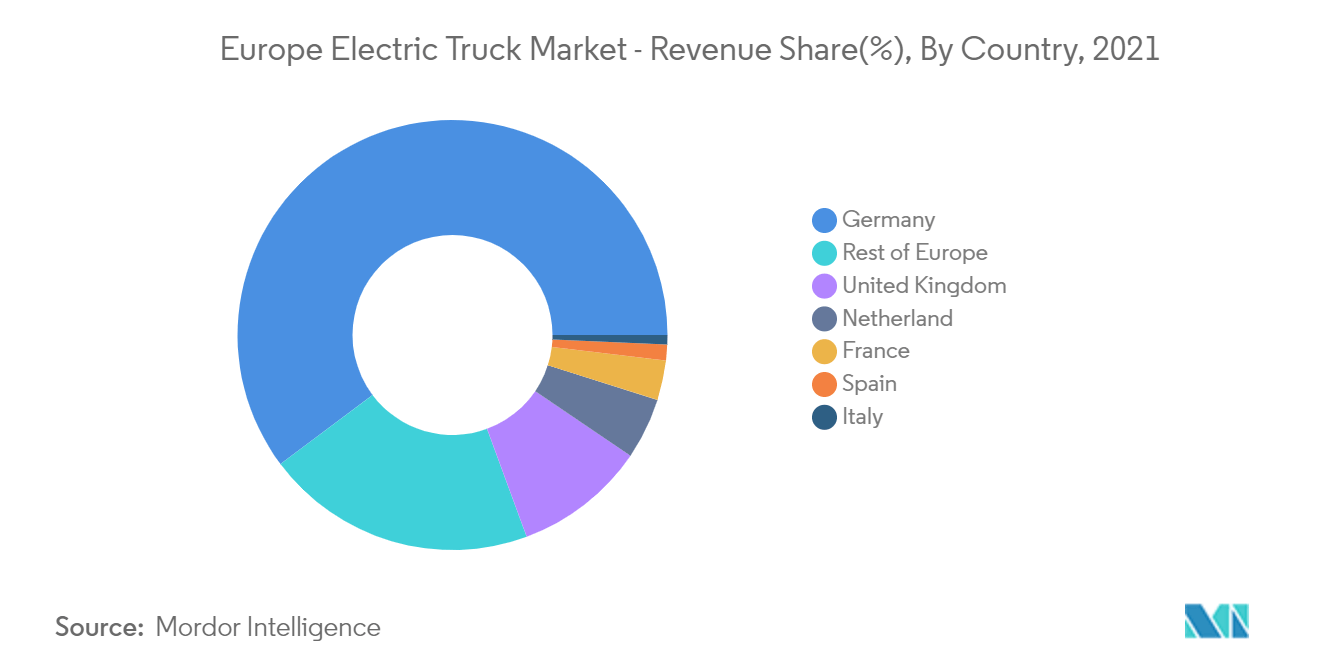

Der europäische Elektro-Lkw-Markt deckt die neuesten Trends und technologischen Entwicklungen auf dem Elektrobus-Markt in europäischen Ländern ab. Der Umfang des Berichts umfasst die Segmentierung nach Antriebsart, LKW, Anwendung und Land. Nach Antriebstyp ist der Markt in Plug-in-Hybrid, Brennstoffzellen-Elektroantrieb und Batterie-Elektroantrieb unterteilt. Nach Lkw-Typ ist der Markt in leichte Lkw, mittelschwere Lkw und schwere Lkw unterteilt. Je nach Anwendung ist der Markt in Logistik-, Kommunal- und andere Anwendungen unterteilt. Nach Ländern ist der Markt in Deutschland, das Vereinigte Königreich, Frankreich, Italien, die Niederlande, Spanien und das übrige Europa unterteilt. Für jedes Segment basieren die Marktgröße und Prognosen auf dem Wert (in Mio. USD).

| Plug-in-Hybrid |

| Brennstoffzellenelektrik |

| Batterieelektrisch |

| Kleintransporter |

| Mittelschwerer Lkw |

| Schwerlast-Lkw |

| Logistik |

| Kommunal |

| Andere Anwendungen |

| Deutschland |

| Großbritannien |

| Frankreich |

| Italien |

| Niederlande |

| Spanien |

| Rest von Europa |

| Nach Antriebsart | Plug-in-Hybrid |

| Brennstoffzellenelektrik | |

| Batterieelektrisch | |

| Nach LKW-Typ | Kleintransporter |

| Mittelschwerer Lkw | |

| Schwerlast-Lkw | |

| Auf Antrag | Logistik |

| Kommunal | |

| Andere Anwendungen | |

| Nach Land | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Niederlande | |

| Spanien | |

| Rest von Europa | |

Häufig gestellte Fragen zur Marktforschung für Elektro-Lkw in Europa

Wie groß ist der europäische Markt für Elektro-Lkw?

Es wird erwartet, dass der europäische Markt für Elektro-Lkw im Jahr 2024 ein Volumen von 1,12 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 57,13 % auf 10,76 Milliarden US-Dollar wachsen wird.

Wie groß ist der europäische Markt für Elektro-Lkw derzeit?

Im Jahr 2024 wird die Größe des europäischen Elektro-Lkw-Marktes voraussichtlich 1,12 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Elektro-Lkw-Markt?

Volvo Group, Renault Trucks, Scania AB, Daimler, MAN trucks sind die größten Unternehmen, die auf dem europäischen Elektro-Lkw-Markt tätig sind.

Welche Jahre deckt dieser europäische Markt für Elektro-Lkw ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Elektro-Lkw-Marktes auf 0,71 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Marktes für Elektro-Lkw für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Elektro-Lkw für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Elektro-Lkw in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Elektro-Lkw in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Electric Trucks Europe umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.