Größe des E-Bike-Marktes in Europa

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 22.08 Milliarden US-Dollar | |

| Marktgröße (2029) | 26.56 Milliarden US-Dollar | |

| Größter Anteil nach Antriebstyp | Pedalunterstützt | |

| CAGR (2024 - 2029) | 3.83 % | |

| Größter Anteil nach Land | Deutschland | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des europäischen E-Bike-Marktes

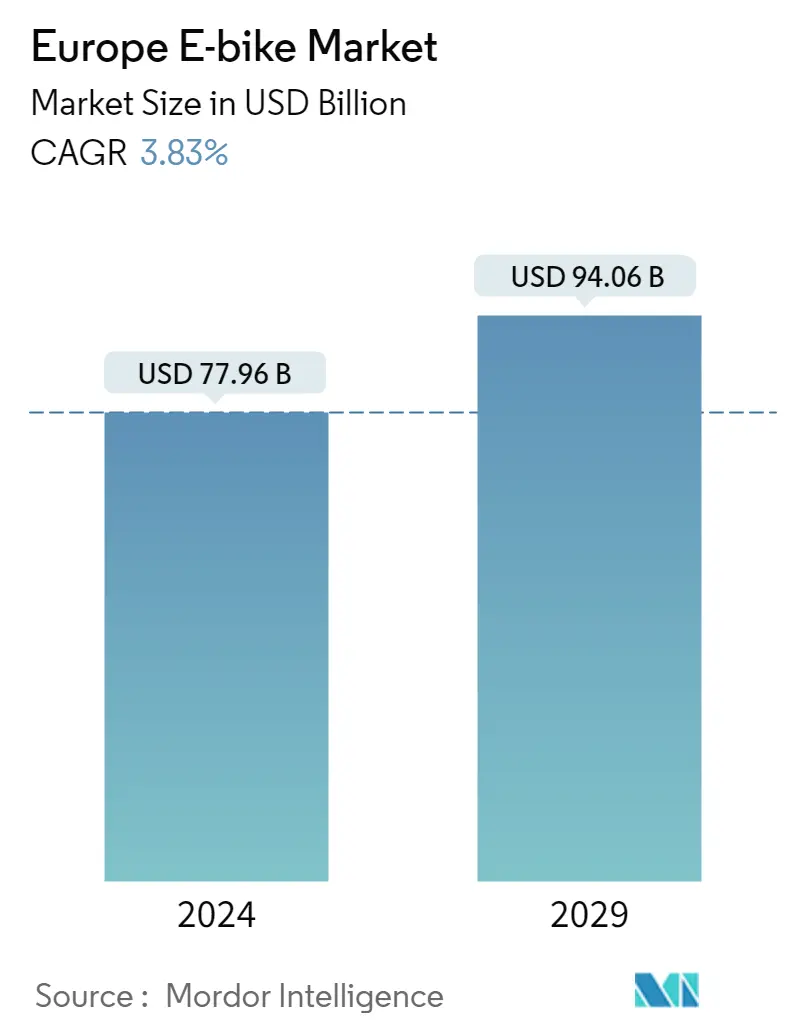

Die Größe des europäischen E-Bike-Marktes wird im Jahr 2024 auf 77,96 Milliarden US-Dollar geschätzt und soll bis 2029 94,06 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,83 % im Prognosezeitraum (2024–2029) entspricht.

ÜBERBLICK ÜBER DAS SEGMENT ANTRIEBSMARKT

- Im Jahr 2022 wurden in der Region insgesamt rund 26 Millionen Einheiten Elektrofahrräder verkauft, im Vergleich zu rund 24 Millionen Einheiten im Jahr 2021. E-City-/Urban-, E-Trekking- und E-MTB-Fahrräder waren die am meisten bevorzugten Unternehmen. Auf sie entfallen fast 94 % aller E-Bike-Verkäufe im Land. Zu den wesentlichen Umsatztreibern im E-Bike-Markt zählen der innovative Charakter des Produkts, vollständig integrierte Akkus und Antriebe, ansprechende Designs sowie die Verwendung hochwertiger Materialien.

- Nach Deutschland sind die Niederlande der zweitgrößte E-Bike-Markt in Europa. Im Jahr 2022 wurden im Land fast 0,55 Millionen E-Bikes verkauft, was einen leichten Anstieg im Vergleich zum Vorjahr darstellt, in dem fast 0,5 Millionen Einheiten verkauft wurden. Obwohl das Volumen der E-Bikes im Land im Vergleich zum Vorjahr gestiegen ist, gab es keine nennenswerte Veränderung. Dies ist darauf zurückzuführen, dass der Verkauf neuer Fahrräder durch Praktiken wie Bike-Sharing-Systeme und Tauschfahrräder beeinträchtigt wurde.

- Zu den Hauptgründen für die Einführung von E-Bikes in europäischen Ländern zählen gesundheitliche Vorteile, Vorteile für die Umwelt, geringere Ausgaben, die Vermeidung von Verkehrsstaus und die steigende Nachfrage nach E-Bikes als Sportausrüstung bei Jugendlichen.. Es wird erwartet, dass all diese Faktoren das Marktwachstum im Prognosezeitraum unterstützen.

Marktüberblick auf Länderebene in Europa

Europas E-Bike-Markttrends

- Wachsendes Verbraucherinteresse an Fahrrädern

- Deutschland ist die größte Volkswirtschaft Europas

- Auswirkungen der Inflation auf die Fahrradindustrie

- Verschiedene Länder in Europa übernehmen die Fahrradkultur

- Bemühungen der Regierung zur Verbesserung der Batterieindustrie

- Wachsender E-Commerce und Einführung umweltfreundlicher Lieferungen

- Ausbau der Fahrradinfrastruktur und verstärkte Fahrradnutzung

- Pandemie-Effekt auf Mountainbiker

- Fortschrittliche Batterietechnologie ermutigt Verbraucher, sich für Elektrofahrräder zu entscheiden

- Steigende Präferenz für Fahrräder, da Verkehr und Umweltverschmutzung zunehmen

Überblick über die europäische E-Bike-Branche

Der europäische E-Bike-Markt ist fragmentiert, wobei die fünf führenden Unternehmen 11,90 % ausmachen. Die Hauptakteure in diesem Markt sind Giant Manufacturing Co. Ltd., Kalkhoff Werke GmbH, Riese Müller, Trek Bicycle Corporation und Yamaha Bicycles (alphabetisch sortiert).

Europas E-Bike-Marktführer

Giant Manufacturing Co. Ltd.

Kalkhoff Werke GmbH

Riese & Müller

Trek Bicycle Corporation

Yamaha Bicycles

Other important companies include Accell Group N.V., Brompton Bicycle, Fritzmeier Systems GmbH & Co. KG (M1 Sporttechnik), KTM Bike Industries, Merida Industry Co. Ltd, Pedego Electric Bikes, Royal Dutch Gazelle, Swiss E-Mobility Group (SEMG), VanMoof BV, VanMoof BV, Volt Electric Bikes.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen E-Bike-Markt

- Dezember 2022 Volt Bikes und City AM arbeiten beim Start eines ESG-fokussierten Projekts zusammen. Impact AM ist eine brandneue Abteilung von City AM, die sich auf Umwelt-, Sozial- und Governance-Themen spezialisiert hat.

- November 2022 Das Stormguard E+, ein vollgefedertes E-Bike, wird von Giant vorgestellt. Die Fahrräder werden ab 2023 in Europa erhältlich sein und 7.999 Euro für das E+1 und 6.499 Euro für das E+2 kosten.

- August 2022 Das S3 Aluminium, ein stromlinienförmiges High-End-E-Bike von VanMoof, wurde veröffentlicht. Rohes Schweißen und ein Rahmen aus gebürstetem Metall sind alles, was vom S3 Aluminium übrig geblieben ist.

Europa-E-Bike-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Fahrradverkauf

- 4.2 Das BIP pro Kopf

- 4.3 Inflationsrate

- 4.4 Akzeptanzrate von E-Bikes

- 4.5 Prozentsatz der Bevölkerung/Pendler mit einer täglichen Reisedistanz von 5–15 km

- 4.6 Fahrradverleih

- 4.7 Preis für E-Bike-Akkus

- 4.8 Preistabelle verschiedener Batteriechemie

- 4.9 Hyperlokale Lieferung

- 4.10 Spezielle Fahrradwege

- 4.11 Anzahl der Wanderer

- 4.12 Ladekapazität des Akkus

- 4.13 Verkehrsstauindex

- 4.14 Gesetzlicher Rahmen

- 4.15 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Antriebstyp

- 5.1.1 Pedalunterstützt

- 5.1.2 Speed-Pedelec

- 5.1.3 Gasunterstützt

- 5.2 Anwendungstyp

- 5.2.1 Fracht/Nutzfahrzeuge

- 5.2.2 Stadt/Urban

- 5.2.3 Trekking

- 5.3 Akku-Typ

- 5.3.1 Blei-Säure-Batterie

- 5.3.2 Litium-Ionen-Batterie

- 5.3.3 Andere

- 5.4 Land

- 5.4.1 Österreich

- 5.4.2 Belgien

- 5.4.3 Tschechien

- 5.4.4 Frankreich

- 5.4.5 Deutschland

- 5.4.6 Italien

- 5.4.7 Luxemburg

- 5.4.8 Niederlande

- 5.4.9 Polen

- 5.4.10 Spanien

- 5.4.11 Schweiz

- 5.4.12 Vereinigtes Königreich

- 5.4.13 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Accell Group N.V.

- 6.4.2 Brompton Bicycle

- 6.4.3 Fritzmeier Systems GmbH & Co. KG (M1 Sporttechnik)

- 6.4.4 Giant Manufacturing Co. Ltd.

- 6.4.5 Kalkhoff Werke GmbH

- 6.4.6 KTM Bike Industries

- 6.4.7 Merida Industry Co. Ltd

- 6.4.8 Pedego Electric Bikes

- 6.4.9 Riese & Müller

- 6.4.10 Royal Dutch Gazelle

- 6.4.11 Swiss E-Mobility Group (SEMG)

- 6.4.12 Trek Bicycle Corporation

- 6.4.13 VanMoof BV

- 6.4.14 VanMoof BV

- 6.4.15 Volt Electric Bikes

- 6.4.16 Yamaha Bicycles

7. WICHTIGE STRATEGISCHE FRAGEN FÜR E-BIKES-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der europäischen E-Bike-Industrie

Tretunterstützung, Speed-Pedelec und Gasunterstützung werden als Segmente nach Antriebsart abgedeckt. Fracht/Versorgung, Stadt/Urban, Trekking werden als Segmente nach Anwendungstyp abgedeckt. Blei-Säure-Batterie, Lithium-Ionen-Batterie und andere werden als Segmente nach Batterietyp abgedeckt. Österreich, Belgien, die Tschechische Republik, Frankreich, Deutschland, Italien, Luxemburg, die Niederlande, Polen, Spanien, die Schweiz, das Vereinigte Königreich und das übrige Europa werden als Segmente nach Ländern abgedeckt.

- Im Jahr 2022 wurden in der Region insgesamt rund 26 Millionen Einheiten Elektrofahrräder verkauft, im Vergleich zu rund 24 Millionen Einheiten im Jahr 2021. E-City-/Urban-, E-Trekking- und E-MTB-Fahrräder waren die am meisten bevorzugten Unternehmen. Auf sie entfallen fast 94 % aller E-Bike-Verkäufe im Land. Zu den wesentlichen Umsatztreibern im E-Bike-Markt zählen der innovative Charakter des Produkts, vollständig integrierte Akkus und Antriebe, ansprechende Designs sowie die Verwendung hochwertiger Materialien.

- Nach Deutschland sind die Niederlande der zweitgrößte E-Bike-Markt in Europa. Im Jahr 2022 wurden im Land fast 0,55 Millionen E-Bikes verkauft, was einen leichten Anstieg im Vergleich zum Vorjahr darstellt, in dem fast 0,5 Millionen Einheiten verkauft wurden. Obwohl das Volumen der E-Bikes im Land im Vergleich zum Vorjahr gestiegen ist, gab es keine nennenswerte Veränderung. Dies ist darauf zurückzuführen, dass der Verkauf neuer Fahrräder durch Praktiken wie Bike-Sharing-Systeme und Tauschfahrräder beeinträchtigt wurde.

- Zu den Hauptgründen für die Einführung von E-Bikes in europäischen Ländern zählen gesundheitliche Vorteile, Vorteile für die Umwelt, geringere Ausgaben, die Vermeidung von Verkehrsstaus und die steigende Nachfrage nach E-Bikes als Sportausrüstung bei Jugendlichen.. Es wird erwartet, dass all diese Faktoren das Marktwachstum im Prognosezeitraum unterstützen.

| Pedalunterstützt |

| Speed-Pedelec |

| Gasunterstützt |

| Fracht/Nutzfahrzeuge |

| Stadt/Urban |

| Trekking |

| Blei-Säure-Batterie |

| Litium-Ionen-Batterie |

| Andere |

| Österreich |

| Belgien |

| Tschechien |

| Frankreich |

| Deutschland |

| Italien |

| Luxemburg |

| Niederlande |

| Polen |

| Spanien |

| Schweiz |

| Vereinigtes Königreich |

| Rest von Europa |

| Antriebstyp | Pedalunterstützt |

| Speed-Pedelec | |

| Gasunterstützt | |

| Anwendungstyp | Fracht/Nutzfahrzeuge |

| Stadt/Urban | |

| Trekking | |

| Akku-Typ | Blei-Säure-Batterie |

| Litium-Ionen-Batterie | |

| Andere | |

| Land | Österreich |

| Belgien | |

| Tschechien | |

| Frankreich | |

| Deutschland | |

| Italien | |

| Luxemburg | |

| Niederlande | |

| Polen | |

| Spanien | |

| Schweiz | |

| Vereinigtes Königreich | |

| Rest von Europa |

Marktdefinition

- Nach Anwendungstyp - Zu den in diesem Segment betrachteten E-Bikes gehören Stadt-/Stadträder, Trekking- sowie Lasten-/Nutzfahrzeug-E-Bikes. Zu den gängigen E-Bike-Typen in diesen drei Kategorien gehören Offroad-/Hybrid-, Kinder-, Damen-/Herren-, Cross-, MTB-, Falt-, Fettreifen- und Sport-E-Bikes.

- Nach Batterietyp - Dieses Segment umfasst Lithium-Ionen-Batterien, Blei-Säure-Batterien und andere Batterietypen. Die andere Batterietypkategorie umfasst Nickel-Metallhydroxid- (NiMH), Silizium- und Lithium-Polymer-Batterien.

- Nach Antriebsart - Zu den in diesem Segment berücksichtigten E-Bikes gehören E-Bikes mit Tretunterstützung, E-Bikes mit Gasunterstützung und Speed-Pedelecs. Während die Höchstgeschwindigkeit bei E-Bikes mit Tret- und Gasunterstützung in der Regel 25 km/h beträgt, beträgt die Geschwindigkeitsbegrenzung bei Speed-Pedelecs in der Regel 45 km/h (28 mph).

Forschungsmethodik

Mordor Intelligence folgt in allen seinen Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik zu entwickeln, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen erstellt.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Der Marktumsatz wird berechnet, indem die Mengennachfrage mit dem volumengewichteten durchschnittlichen Preis für Batteriepacks (pro kWh) multipliziert wird. Die Preisschätzung und -prognose für Batteriepacks berücksichtigt verschiedene Faktoren, die sich auf den ASP auswirken, wie Inflationsraten, Marktnachfrageverschiebungen, Produktionskosten, technologische Entwicklungen und Verbraucherpräferenzen, und liefert Schätzungen sowohl für historische Daten als auch für zukünftige Trends.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen