Marktanalyse für digitale Beschilderung in Europa

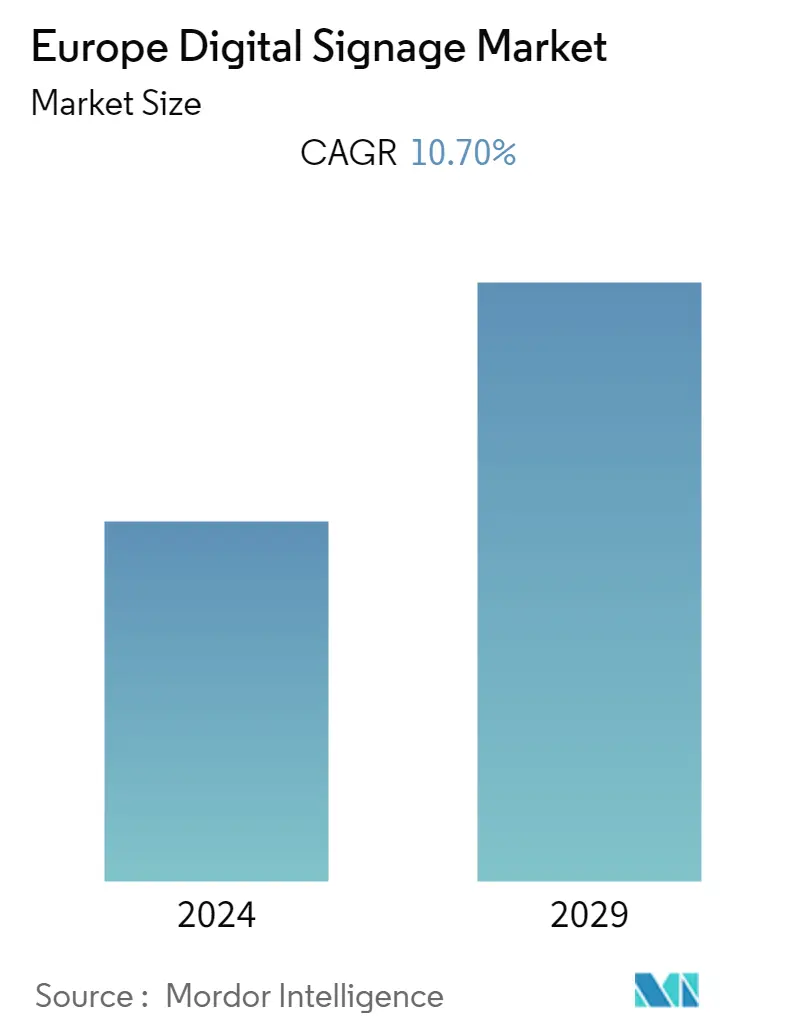

Der europäische Digital Signage-Markt wird im Prognosezeitraum eine jährliche Wachstumsrate von 10,7 % verzeichnen. Bei Digital Signage werden audiovisuelle Inhalte wie Nachrichten, Warnungen, Wegweiser, kommerzielle Inhalte oder Notfallmeldungen dynamisch über ein digitales Medium auf mehrere Bildschirme an verschiedenen Standorten übertragen. Digital Signage-Systeme beseitigen häufige Kompatibilitäts- und Interoperabilitätsprobleme zwischen Mediaplayern und Displays. Darüber hinaus werden Digital Signage-Tafeln, sogenannte Flight Information Display Systems (FIDS), in großem Umfang als Ankunfts- und Abflugtafeln auf Flughäfen eingesetzt.

- Das Wachstum der Verkehrsnetze, der öffentlichen Infrastruktur und neuer Gewerbebauten, insbesondere in Entwicklungsländern, schafft mehr Chancen auf diesem Markt. Digital Signage wird in und auf allen öffentlichen Verkehrsmitteln eingesetzt, um die Aufmerksamkeit von Zuschauern unterwegs zu erregen und eine Standort- und Kontexterkennung in Echtzeit in Bezug auf Reiseinformationen und Werbung zu ermöglichen. Darüber hinaus wird es in vielen Bildungseinrichtungen schnell zum Standard, da Schulen und Firmengelände Digital-Signage-Systeme ermöglichen.

- Auch die zusätzlichen Vorteile von Digital Signage steigern die Nachfrage. Darüber hinaus ermöglicht Digital Signage regionalen Anbietern, Anzeigen und Botschaften schneller und effektiver zu ändern. Darüber hinaus ist es im Vergleich zu herkömmlichen Anzeigen einfacher zu verwalten. Digitale Schilder bieten Echtzeitinformationen zu Produkten und Verfügbarkeit, interaktive Daten sowie visuell ansprechende Fotos und Videos. Darüber hinaus bietet die Digital Signage-Technologie eine hohe Kapitalrendite. Damit können Benutzer die Beschilderung über jeden browserbasierten Link steuern und die Beschilderung in ein bestehendes IT-Netzwerk integrieren, ohne Geräte austauschen zu müssen.

- Die wachsende Nachfrage in verschiedenen Branchen treibt auch Innovationen in der Digital Signage-Technologie voran. Laut Tele2IoT ist beispielsweise die Bereitstellung von Inhalten auf Displays über Mobilfunknetze im Vergleich zur Nutzung begrenzter LAN- und WLAN-Verbindungen immer attraktiver geworden, insbesondere in Bereichen, in denen der Zugang zu LAN oder WLAN begrenzt ist. Durch die Umsetzung solcher Ideen können digitale Displays überall dort installiert werden, wo es Mobilfunknetze gibt. Eine SIM-fähige Displaylösung kann auch dazu beitragen, die Kosten und die Komplexität für den Benutzer oder Endkunden zu reduzieren.

- Darüber hinaus wird erwartet, dass steigende Ausgaben führender Einzelhändler und Produktanbieter für Online- und Rundfunkwerbung das Marktwachstum behindern, da die Zahl der Personen, die das Internet in der Region nutzen, zunimmt.

- Digital Signage ist eine der besten Lösungen, um das Risiko einer Ansteckung mit COVID-19 in überfüllten Bereichen zu verringern. Es kann zur Aufklärung der Besucher eingesetzt werden, beispielsweise durch die Bereitstellung von Desinfektionsgel oder durch die Steuerung der Besucherzahl an einem Veranstaltungsort durch die Implementierung eines auf der Mitarbeiterzahl basierenden Gateways, um überfüllte Geschäfte zu vermeiden.

Markttrends für digitale Beschilderung in Europa

Der Einzelhandel wird voraussichtlich einen erheblichen Marktanteil halten

- Einzelhandelsbetreiber in der Region kombinieren digitale Tools, um relevantes und profitables Material in ihren Räumlichkeiten zu veröffentlichen und digitale Werbung in ihre Einzelhandelsgeschäfte zu integrieren, um ein einzigartiges Benutzererlebnis im Geschäft zu schaffen und sich so einen Vorteil gegenüber physischen Geschäften zu verschaffen. Die Beschilderung im Einzelhandel ist für die operativen Anbieter von entscheidender Bedeutung, da laut Samsung 53 % der Kunden ihre erste Wahrnehmung des Geschäfts auf die Außenseite der Geschäftsfront stützen.

- Digital Signage-Displays werden in Einzelhandelsgeschäften verwendet, um Werbung, Informationen oder andere relevante Inhalte anzuzeigen und maßgeschneiderte Nachrichten zu übermitteln. Durch die Maximierung der Wirkung der Botschaft ermöglicht Digital Signage Einzelhändlern, ihre Zielgruppe effizient und profitabel zu erreichen.

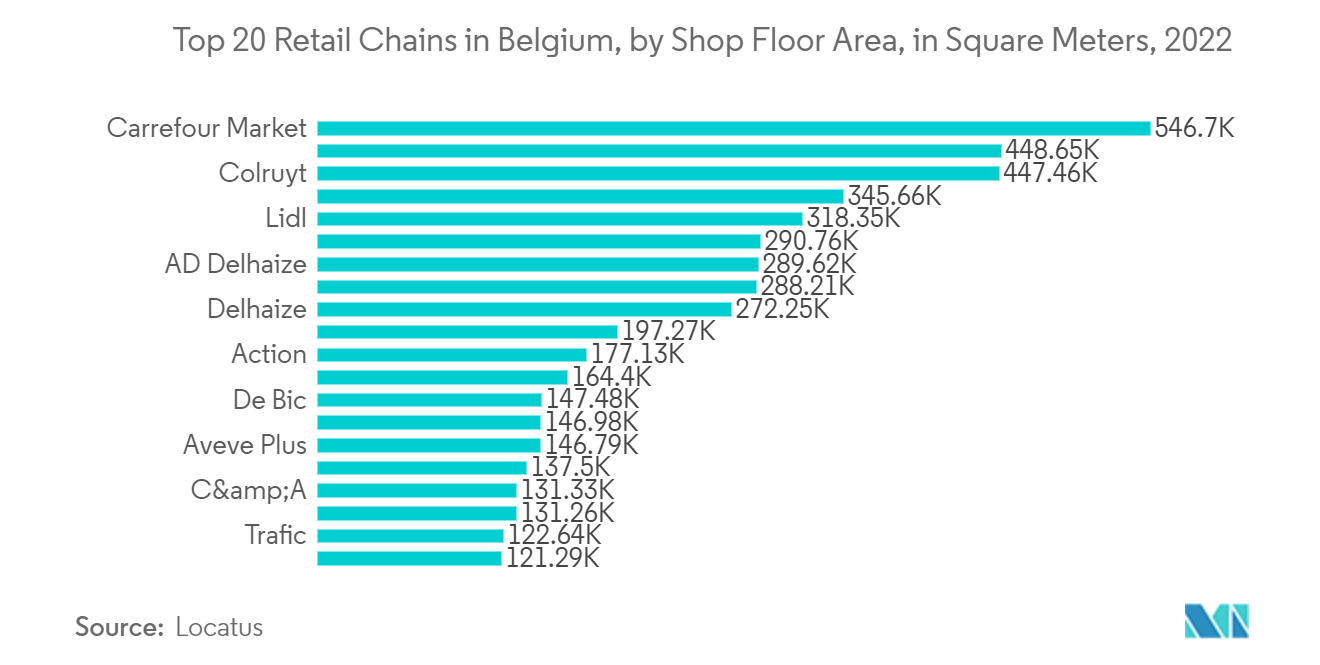

- Beispielsweise hat das führende europäische Einzelhandelsunternehmen Carrefour Group kürzlich seine Verbraucherkommunikation in den Filialen aktualisiert. Der Einzelhandelsriese installierte 150 Bildschirme in 25 Geschäften in Belgien; Das Netzwerk verfügt außerdem über ein integriertes Audiosystem, ein maßgeschneidertes Content-Management-System und integrierte Warteschlangen.

- Aufgrund der Dominanz des Einzelhandels in der Region entwickeln viele wichtige Zulieferer einzelhandelsspezifische Lösungen. Beispielsweise hat NEC Display Solutions Europe gerade eine neue Reihe großformatiger UHD-Displays mit enormen Bildschirmbreiten und hervorragender Auflösung vorgestellt, die eine Betrachtung aus der Nähe und aus der Ferne ermöglichen.

- Darüber hinaus arbeiten Einzelhändler daran, benutzerinteraktive Panels in Echtzeit zu aktualisieren, um die neuesten demografischen Geschlechter- oder Alterstrends im Geschäft widerzuspiegeln, um bestimmte Artikel zu bewerben oder ausverkaufte Produkte vom Bildschirm zu entfernen.

Belgien hat den größten Marktanteil

- Aufgrund der steigenden Nachfrage nach Digitalisierung konzentriert sich Belgien stärker auf die Kundenakquise für Digital-Signage-Lösungen, hauptsächlich im Einzelhandel. Um Kunden beispielsweise auf die neuesten Werbeaktionen und Produktinformationen aufmerksam zu machen und die Warteschlangen an den Kassen zu bewältigen, implementierte ein französischer multinationaler Einzelhändler in 25 seiner Filialen in Belgien eine umfassende In-Store-Digital-Signage-Lösung. Weitere werden folgen.

- Der lokale Scala-Systemintegrator DOBIT hat das gesamte Netzwerk auf Basis der Scala-Technologie eingeführt und angepasst, die als zentrales Rückgrat für die Verwaltung aller Bildschirme, Vorlagen, Inhalte und Audiodaten fungiert.

- In ähnlicher Weise ging ZetaDisplay im September 2021 eine Partnerschaft mit KFC Niederlande und Belgien, Omnichannel CRM und der Bestellverwaltungsplattform Booster Agency ein, um in den folgenden 12 Monaten Digital Signage-Lösungen für mehr als 100 KFC-Restaurants bereitzustellen. Es wird erwartet, dass diese Partnerschaft die digitale Beschilderung von KFC vorantreibt, einschließlich neuer und umgestalteter Restaurants in den Niederlanden und Belgien. Jedes Restaurant verfügt über sechs Bildschirme als digitale Menütafeln; In mehreren Restaurants werden derzeit Tests mit nach außen gerichteten digitalen Bildschirmen für Passanten durchgeführt.

- Darüber hinaus gibt es in Belgien 209 Krankenhäuser und eine der vielfältigsten Bevölkerungen der Welt (plus eine Million seit 2005), mit mehr als 180 Nationalitäten und 108 gesprochenen Sprachen. Bei 64.000 Betten, 64.000 Aufnahmen pro Tag und einem durchschnittlichen Aufenthalt von etwa 6,4 Tagen ist es von entscheidender Bedeutung, einen ständigen Kontakt aufrechtzuerhalten und gleichzeitig den Komfort und das Wohlbefinden der Patienten zu gewährleisten. Zweifellos fällt AZ Sint-Jan Brugge-Oostende AV in diese Kategorie.

Überblick über die Digital Signage-Branche in Europa

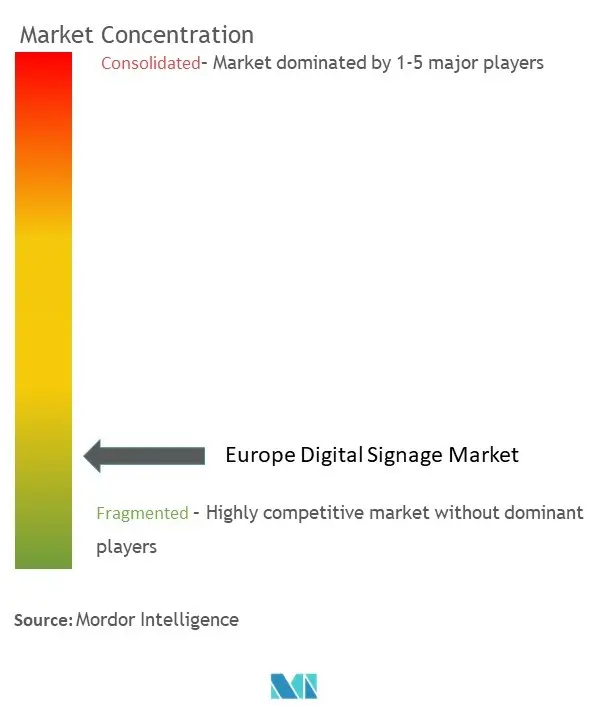

Der europäische Digital-Signage-Markt ist fragmentiert. Große Global Player wie Innolux Corp., Samsung Electronics Co. Ltd, Toshiba Tec Europe und FocusNeo AB decken das Hardware-Ende des Spektrums ab. Verschiedene mittelständische und kleinere Player bieten gleichzeitig Software für Digital Signage an. Darüber hinaus treten viele Unternehmen als spezialisierte Akteure der Branche in den Markt ein und bieten spezifische Produktanwendungen an.

- Dezember 2022 – SpinetiX SA, einer der führenden Anbieter von Digital-Signage-Lösungen, hat die Veröffentlichung neuer Funktionen in seinem Digital-Signage-SaaS (Software-as-a-Service) angekündigt. SpinetiX ARYA erweitert die Integration mit Elementi, der fortschrittlichen Autorensoftware von SpinetiX mit seinen über 250 datengesteuerten Widgets. Diese Innovation erweitert die kreativen Möglichkeiten der Endbenutzer, hält SpinetiX ARYA gleichzeitig einfach und bietet Mehrwertvorteile für Integratoren.

Europas Marktführer im Bereich Digital Signage

-

Samsung Display Solutions (Samsung Electronics Co. Ltd)

-

LG Display Co. Ltd

-

Innolux Corp.

-

FocusNeo AB

-

Raystar Optronics Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Europa-Digital-Signage-Marktnachrichten

- Dezember 2022 – SpinetiX SA und Media Solutions haben eine neue Vertriebspartnerschaft in der Schweiz bekannt gegeben. Im Rahmen der Vereinbarung würde Media Solutions die SpinetiX-Komplettlösung, wie HMP-Mediaplayer, DSOS-Betriebssystem, SpinetiX ARYA Cloud, Elementi Digital Signage-Software mit ihren über 250 Widgets, bis hin zu einer Reihe professioneller Dienstleistungen anbieten. Media Solutions hat sein Digital-Signage-Portfolio erweitert und kann Wiederverkäufern und Integratoren nun verschiedene anpassbare Hardware-, Software-, Content-Management- und Serviceoptionen für ihre Kunden anbieten.

- März 2022 – Broadsign und Clear Channel Europe gaben ihre Partnerschaft bekannt, um Medieneinkäufern die Nutzung der digitalen Out-of-Home-Bildschirme von Clear Channel in Großbritannien über Clear Channel LaunchPAD zu ermöglichen. Es wird erwartet, dass dadurch landesweit einheitlichere regionale Werbemöglichkeiten für Marken geschaffen werden. Werbetreibende erhalten Zugang zu AdshelLive, einem DOOH-Netzwerk mit mehr als 2.500 Bildschirmen, und dem digitalen Bildschirmnetzwerk Malls Live in britischen Einkaufszentren mit über 500 Bildschirmen.

Segmentierung der Digital Signage-Branche in Europa

Digital Signage ist eine Anzeigetechnologie zur Anzeige von Texten, Bildern und Videos. Es nutzt LCD, LED, Projektion und E-Paper zur Anzeige digitaler Werbeinhalte. Digital Signage soll eine bestimmte Botschaft an eine bestimmte Gruppe von Personen senden.

Der europäische Digital Signage-Markt ist nach Typ (Hardware (LCD/LED-Display, OLED-Display, Mediaplayer, Projektoren/Projektionsbildschirme), Software, Dienstleistungen) und vertikaler Endbenutzer (Einzelhandel, Transport, Gastgewerbe, Unternehmen, Bildung, Regierung) segmentiert ) und Land. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (in Mio. USD) angegeben.

| Hardware | LCD/LED-Anzeige |

| OLED-Display | |

| Medienplayer | |

| Projektoren/Leinwände | |

| Andere Hardware | |

| Software | |

| Dienstleistungen |

| Einzelhandel |

| Transport |

| Gastfreundschaft |

| Unternehmen |

| Ausbildung |

| Regierung |

| Andere Branchen für Endbenutzer |

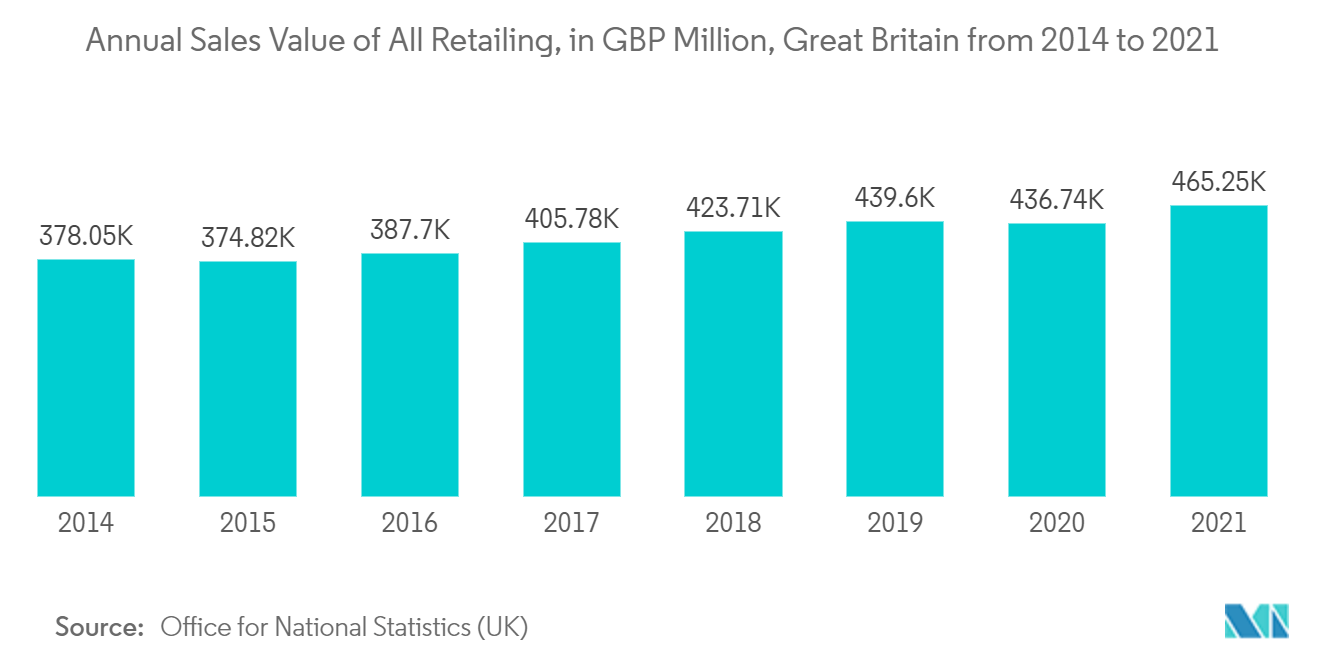

| Großbritannien | Marktgröße und Trends |

| List of System Integrators | |

| Deutschland | Marktgröße und Trends |

| Liste der Systemintegratoren | |

| Frankreich | Marktgröße und Trends |

| Liste der Systemintegratoren | |

| Italien | Marktgröße und Trends |

| Liste der Systemintegratoren | |

| Belgien | Marktgröße und Trends |

| Liste der Systemintegratoren | |

| Rest von Europa | Marktgröße und Trends |

| Liste der Systemintegratoren |

| Nach Typ | Hardware | LCD/LED-Anzeige |

| OLED-Display | ||

| Medienplayer | ||

| Projektoren/Leinwände | ||

| Andere Hardware | ||

| Software | ||

| Dienstleistungen | ||

| Nach Endbenutzer-Branche | Einzelhandel | |

| Transport | ||

| Gastfreundschaft | ||

| Unternehmen | ||

| Ausbildung | ||

| Regierung | ||

| Andere Branchen für Endbenutzer | ||

| Nach Land | Großbritannien | Marktgröße und Trends |

| List of System Integrators | ||

| Deutschland | Marktgröße und Trends | |

| Liste der Systemintegratoren | ||

| Frankreich | Marktgröße und Trends | |

| Liste der Systemintegratoren | ||

| Italien | Marktgröße und Trends | |

| Liste der Systemintegratoren | ||

| Belgien | Marktgröße und Trends | |

| Liste der Systemintegratoren | ||

| Rest von Europa | Marktgröße und Trends | |

| Liste der Systemintegratoren | ||

Häufig gestellte Fragen zur Marktforschung im Bereich Digital Signage in Europa

Wie groß ist der Digital Signage-Markt in Europa derzeit?

Der europäische Digital Signage-Markt wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 10,70 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Digital Signage-Markt?

Samsung Display Solutions (Samsung Electronics Co. Ltd), LG Display Co. Ltd, Innolux Corp., FocusNeo AB, Raystar Optronics Inc. sind die größten Unternehmen, die auf dem europäischen Digital Signage-Markt tätig sind.

Welche Jahre deckt dieser europäische Digital Signage-Markt ab?

Der Bericht deckt die historische Marktgröße des Europa-Digital-Signage-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Europa-Digital-Signage-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Digital Signage in Europa.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Digital Signage in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Digital Signage in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.