| Studienzeitraum | 2019-2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 23.57 Billion |

| Marktgröße (2029) | USD 36.43 Billion |

| CAGR (2024 - 2029) | 9.01 % |

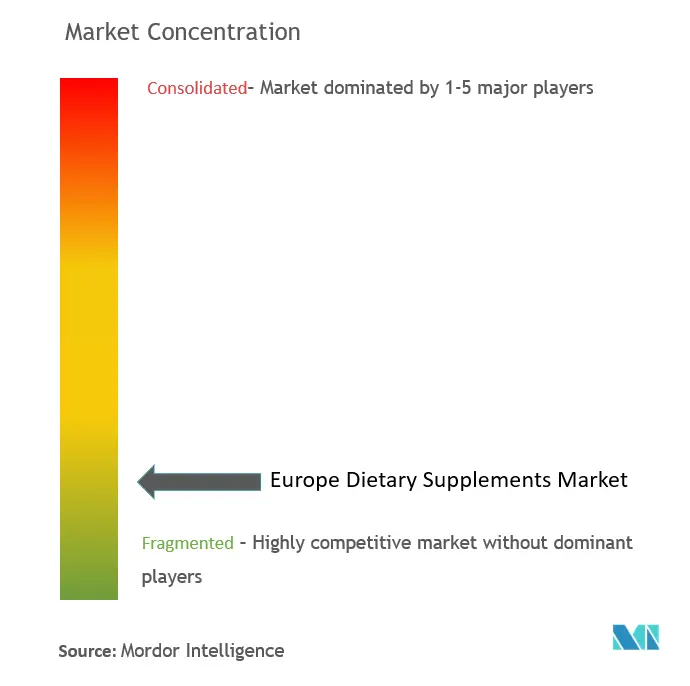

| Marktkonzentration | Niedrig |

Hauptakteure.webp)

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Nahrungsergänzungsmittel in Europa

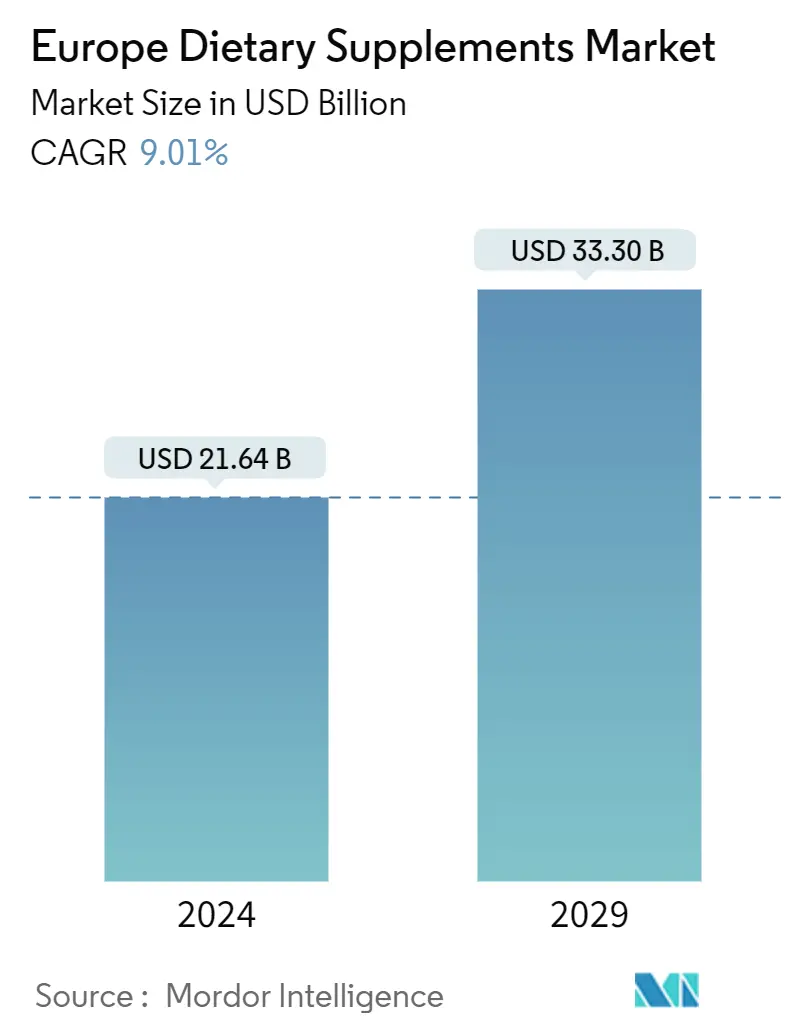

Die Marktgröße für Nahrungsergänzungsmittel in Europa wird im Jahr 2024 auf 21,64 Milliarden US-Dollar geschätzt und soll bis 2029 33,30 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,01 % im Prognosezeitraum (2024–2029) entspricht.

- In Europa ist der Verbrauch von Nahrungsergänzungsmitteln gestiegen, da sie durch die Aufnahme von Makro- und Mikronährstoffen einen gesünderen Lebensstil fördern. Viele Verbraucher betrachten Nahrungsergänzungsmittel als Selbstpflegemittel und Immunverstärker, die zur Aufrechterhaltung der allgemeinen Gesundheit, der Herz- und Verdauungsgesundheit, des Immunsystems, der Energie und der Hautgesundheit beitragen können. Das wachsende Bewusstsein der Verbraucher für vorbeugende Gesundheitsmaßnahmen und -praktiken hat die Nachfrage nach diesen Produkten weiter gesteigert.

- Um den sich wandelnden Bedürfnissen und Vorlieben der Verbraucher gerecht zu werden, experimentieren Hersteller auf dem Markt mit verschiedenen Lieferformaten für Nahrungsergänzungsmittel. Direktdosierte Pulver, Kaubonbons, Gummibonbons und andere interessante Formate erfreuen sich aufgrund ihrer Bequemlichkeit und einfachen Verfügbarkeit bei europäischen Verbrauchern immer größerer Beliebtheit.

- Im November 2021 stieg Procter and Gamble in den Markt für Vitamin-C-Formulierungen ein, die Zink und andere mineralische oder pflanzliche Inhaltsstoffe enthalten, indem es seine Produkte zusammen mit zwei seiner bekanntesten OTC-Arzneimittelmarken, Vick's DayQuil und NyQuil Erkältungsmitteln, auf den Markt brachte. Dieser Schritt unterstreicht den zunehmenden Trend, Nahrungsergänzungsmittel mit herkömmlichen Medikamenten zu kombinieren, um neue Produktangebote zu schaffen und der wachsenden Nachfrage nach präventiven Gesundheitsmaßnahmen gerecht zu werden.

Markttrends für Nahrungsergänzungsmittel in Europa

Eskalierende Verbraucherinvestitionen in präventive Gesundheitsprodukte

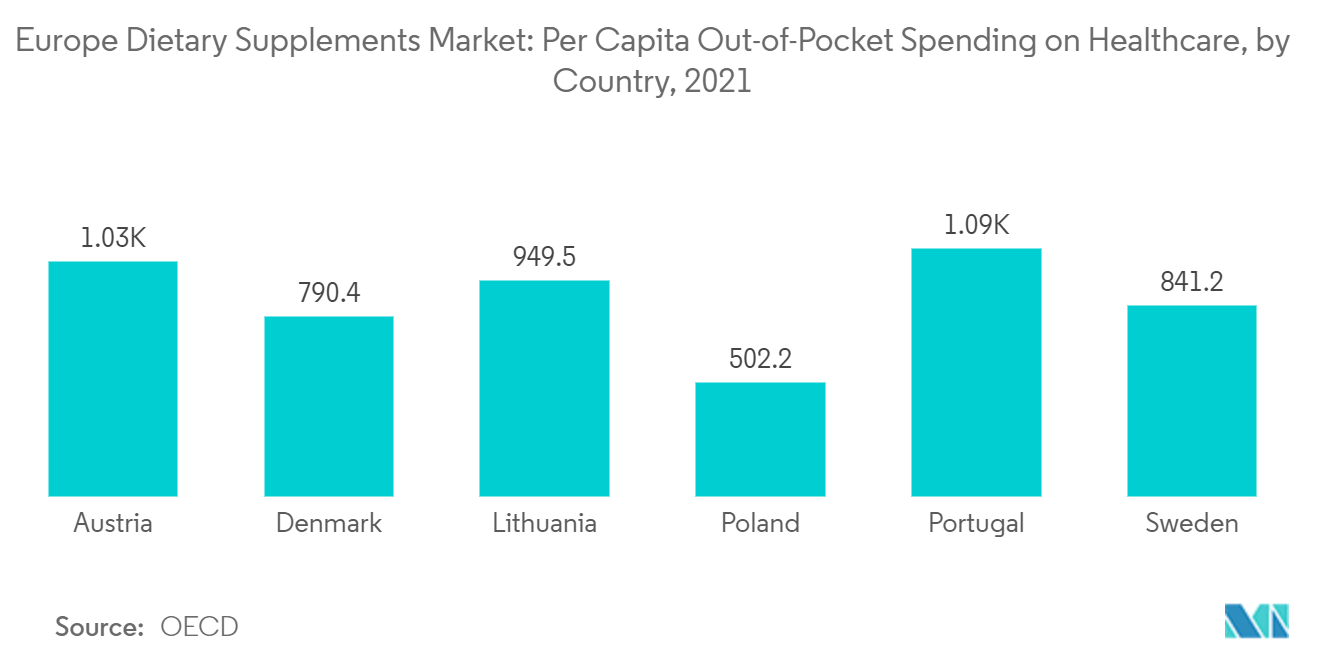

- Die alternde Bevölkerung in Europa steigert die Nachfrage nach verschiedenen Nahrungsergänzungsmitteln, die zur Erhaltung und Verbesserung der allgemeinen Gesundheit und des Wohlbefindens beitragen können. Dieser Trend wird durch die hohen Gesundheitskosten in der Region noch verstärkt, da die Europäer einen erheblichen Betrag aus eigener Tasche für die Gesundheitsausgaben sowohl für übertragbare als auch für nicht übertragbare Krankheiten aufwenden.

- Nach Angaben der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) beispielsweise beliefen sich die durchschnittlichen Pro-Kopf-Ausgaben für das Gesundheitswesen im Jahr 2021 auf 858,4 US-Dollar. Vegane und rein natürliche Nahrungsergänzungsmittel gehören zu den am schnellsten wachsenden Kategorien, da sie aufgrund ihrer angeblichen gesundheitlichen Vorteile immer beliebter werden. Vor allem Probiotika haben in den letzten Jahren einen deutlichen Aufschwung erlebt, da sie die Darmgesundheit unterstützen.

- Marktunternehmen haben schnell auf diesen Trend reagiert und ihr Produktportfolio um solche Nahrungsergänzungsmittel erweitert. Beispielsweise hat Procter Gamble im Juni 2022 eine neue Linie von Nahrungsergänzungsmitteln auf den Markt gebracht, auch in Europa.

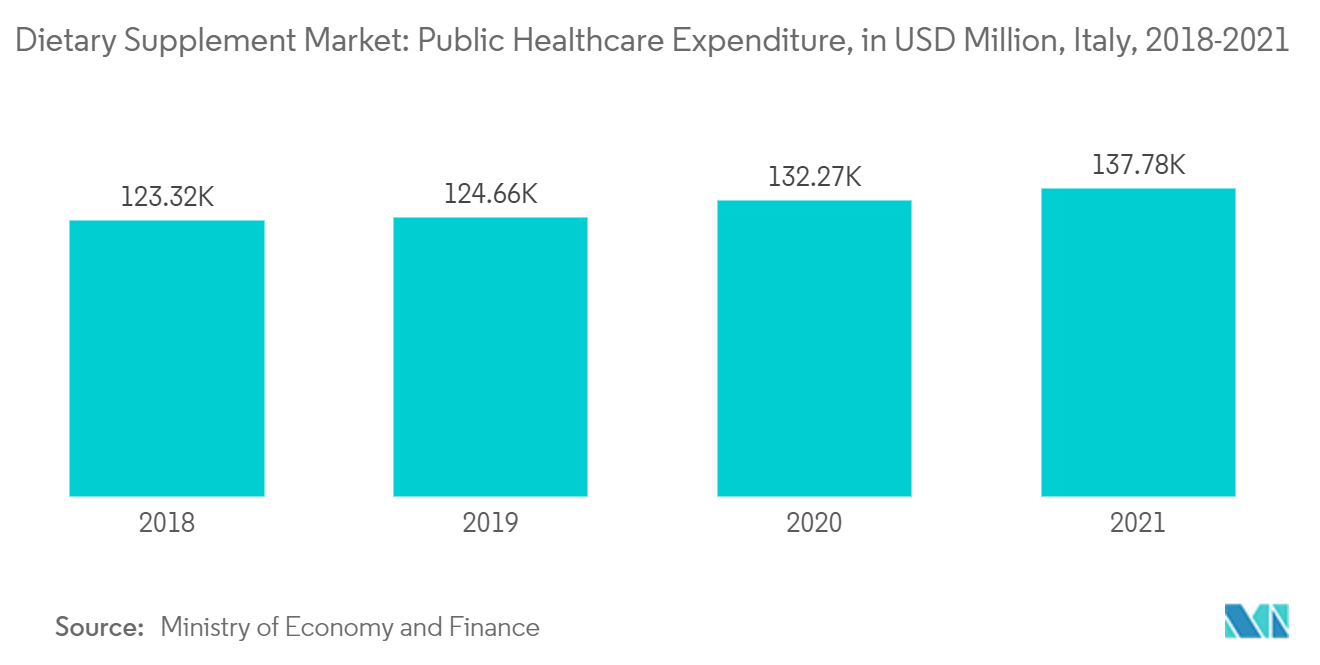

Italien hält den größten Marktanteil

- Italienische Verbraucher legen großen Wert auf funktionelle Lebensmittel und glauben, dass diese erhebliche gesundheitliche Vorteile bieten. Daher verlangen sie zunehmend erschwingliche Produkte mit funktionalen Eigenschaften. Dies hat zu einem erheblichen Wachstum des Marktes geführt, das auf das wachsende Bewusstsein für den Zusammenhang zwischen Ernährung und Gesundheit und den Wunsch nach Nahrungsergänzungsmitteln zurückzuführen ist, die die Gesundheit verbessern und gleichzeitig wichtige Nährstoffe liefern können.

- Die Verbraucher in der Region konzentrieren sich hauptsächlich auf die Gesundheitsvorsorge und geben daher mehr für die Gesundheitsversorgung aus. Darüber hinaus gibt es im Land eine zunehmende Prävalenz von Fettleibigkeit, was die Nachfrage nach Fitness- und anderen Nahrungsergänzungsmitteln steigert. Laut Daten der World Population Review aus dem Jahr 2023 sind 19,9 % der Erwachsenen in Italien fettleibig.

- Marktteilnehmer in der Region bringen neue Nahrungsergänzungsmittel auf den Markt, um den Verbraucherbedürfnissen gerecht zu werden. Beispielsweise hat Garden of Life im Februar 2021 neue Babyvitamine auf den Markt gebracht, die für optimales Wohlbefinden bei Babys sorgen sollen. Diese flüssigen Nahrungsergänzungsmittel sind vom US-Landwirtschaftsministerium (USDA) als biologischer, nicht gentechnisch veränderter Organismus (GMO) zertifiziert und vegan und glutenfrei.

Überblick über die europäische Nahrungsergänzungsmittelindustrie

Der europäische Markt für Nahrungsergänzungsmittel ist stark fragmentiert, wobei globale und regionale Akteure um Marktanteile konkurrieren. Zu den prominenten Marktteilnehmern zählen Nestle SA, Bayer AG, Haleon PLC, Procter Gamble Co und Perrigo Co Plc. Diese Unternehmen sind ständig bestrebt, ihr Produktportfolio und ihre Marktreichweite durch Fusionen und Übernahmen zu erweitern. Beispielsweise schloss Nestlé Health Science im Februar 2022 die Übernahme von Vital Proteins ab, einer führenden Lifestyle- und Wellness-Plattform, die eine Reihe von Nahrungsergänzungsmitteln, Getränken und Lebensmitteln anbietet. Dieser Schritt zielte darauf ab, die Position von Nestlé Health Science im Gesundheits- und Wellnessmarkt zu stärken, insbesondere im schnell wachsenden Segment der Kollagenpräparate. Durch die Übernahme konnte Vital Proteins außerdem das globale Vertriebsnetz und die Ressourcen von Nestlé Health Science nutzen, um sein Produktangebot und seinen Kundenstamm zu erweitern.

Europas Marktführer für Nahrungsergänzungsmittel

-

Bayer AG

-

Haleon PLC

-

Procter & Gamble Co

-

Perrigo Co Plc

-

Nestle SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Markt für Nahrungsergänzungsmittel

- März 2023 Amway bringt ein neues Nutrilite Omega auf den Markt, und Advanced Omega bietet Omega-3-Fettsäuren aus nachhaltig gewonnenem Fischöl an, nachdem es von Friend of the Sea die Zertifizierung für nutrazeutische Produkte weltweit, einschließlich Europa, erhalten hat.

- Juni 2022 Bayer bringt Berocca ImmunoBrausetabletten auf den Markt, ein Nahrungsergänzungsmittel für die Immunität. Das Produkt soll zehn essentielle Vitamine und Mineralien enthalten, die das Immunsystem stärken, darunter Zink, Kupfer, Eisen und Selen sowie die Vitamine D, C, A, B6, B9 und B12.

- Mai 2021 Nature's Bounty startet eine neue Marketingkampagne im Vereinigten Königreich und in Irland, um seine Markenpositionierung neu zu definieren. Die Kampagne zielt darauf ab, die Botschaft des Unternehmens an seinem ursprünglichen Gründungszweck, der Bereitstellung zugänglicher und natürlicher Ernährung, neu auszurichten. Mit der Kampagne unterstreicht Nature's Bounty sein Engagement für die Verwendung natürlicher, hochwertiger Inhaltsstoffe in seinen Produkten und fördert die Idee, dass gute Gesundheit mit guter Ernährung beginnt. Das Unternehmen ist außerdem bestrebt, Verbraucher über die Vorteile natürlicher Nahrungsergänzungsmittel aufzuklären und Informationen über die Wissenschaft hinter seinen Produkten bereitzustellen.

Segmentierung der Nahrungsergänzungsmittelindustrie in Europa

Nahrungsergänzungsmittel werden vor allem mit dem Ziel eingenommen, die Aufnahme essentieller Nährstoffe im menschlichen Körper zu verbessern.

Der europäische Markt für Nahrungsergänzungsmittel ist nach Typ, Vertriebskanal und Land segmentiert. Nach Typ wurde der Markt in Vitamine, Mineralien, Kräuterzusätze, Proteine und Aminosäuren, Fettsäuren, Probiotika und andere Typen unterteilt. Nach Vertriebskanälen ist der Markt in Apotheken und Drogerien, Supermärkte und Verbrauchermärkte, Online-Kanäle und andere Vertriebskanäle unterteilt. Geografisch ist der Markt in Spanien, das Vereinigte Königreich, Deutschland, Frankreich, Italien, Russland und das übrige Europa unterteilt.

Die Marktgröße wurde wertmäßig in USD für alle oben genannten Segmente ermittelt.

| Typ | Vitamine und Mineralien |

| Enzyme | |

| Pflanzliche Nahrungsergänzungsmittel | |

| Proteine und Aminosäuren | |

| Fettsäuren | |

| Probiotika | |

| Andere Arten | |

| Vertriebsweg | Apotheken und Drogerien |

| Supermärkte und Verbrauchermärkte | |

| Online-Kanäle | |

| Andere Vertriebskanäle | |

| Erdkunde | Spanien |

| Großbritannien | |

| Deutschland | |

| Frankreich | |

| Italien | |

| Russland | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Nahrungsergänzungsmittel in Europa

Wie groß ist der europäische Markt für Nahrungsergänzungsmittel?

Es wird erwartet, dass der europäische Markt für Nahrungsergänzungsmittel im Jahr 2024 21,64 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 9,01 % auf 33,30 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Nahrungsergänzungsmittel in Europa derzeit?

Im Jahr 2024 wird der Markt für Nahrungsergänzungsmittel in Europa voraussichtlich 21,64 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Markt für Nahrungsergänzungsmittel?

Bayer AG, Haleon PLC, Procter & Gamble Co, Perrigo Co Plc, Nestle SA sind die größten Unternehmen, die auf dem europäischen Markt für Nahrungsergänzungsmittel tätig sind.

Welche Jahre deckt dieser europäische Markt für Nahrungsergänzungsmittel ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Marktes für Nahrungsergänzungsmittel auf 19,69 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Marktes für Nahrungsergänzungsmittel für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Nahrungsergänzungsmittel für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Food & Beverage Reports

Other Popular Industry Reports

Branchenbericht über Nahrungsergänzungsmittel in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Nahrungsergänzungsmitteln in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der europäischen Nahrungsergänzungsmittel umfasst eine Marktprognose für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.