Marktgröße für Milchalternativen in Europa

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 10.84 Milliarden US-Dollar | |

| Marktgröße (2029) | 21.48 Milliarden US-Dollar | |

| Größter Anteil nach Vertriebskanal | Off-Trade | |

| CAGR (2024 - 2029) | 14.80 % | |

| Größter Anteil nach Land | Deutschland | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Milchalternativen in Europa

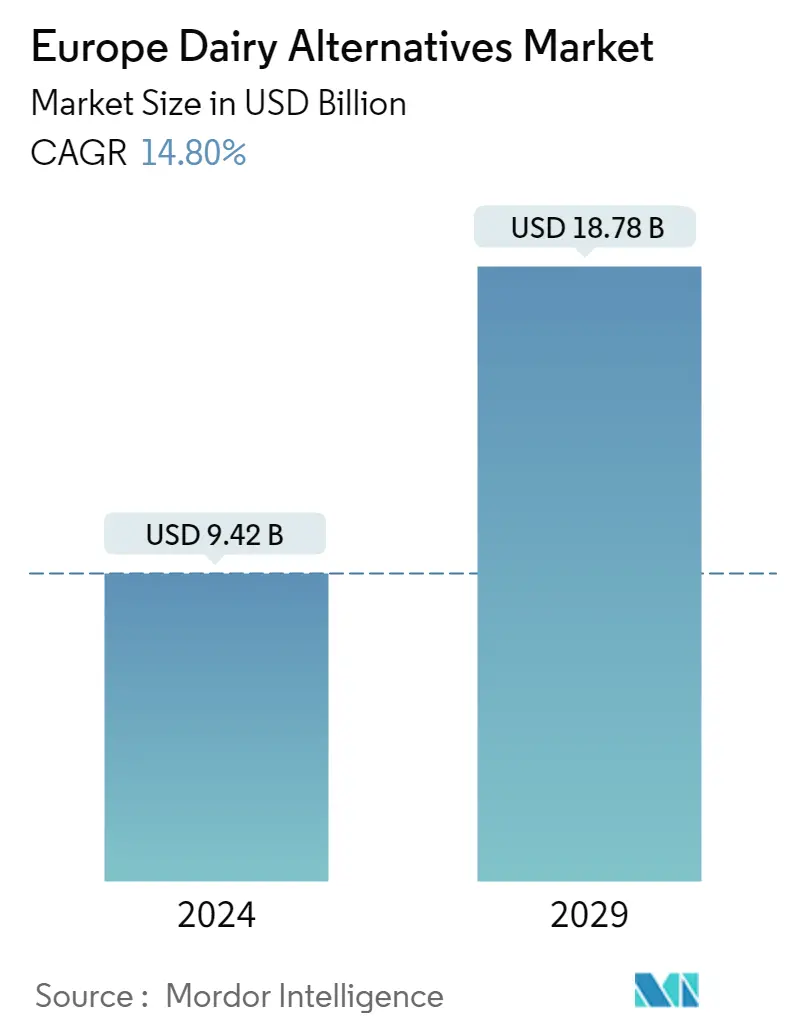

Die Marktgröße für Milchalternativen in Europa wird im Jahr 2024 auf 9,42 Milliarden US-Dollar geschätzt und soll bis 2029 18,78 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 14,80 % im Prognosezeitraum (2024–2029) entspricht.

Der Aufstieg des modernen Lebensmitteleinzelhandels, einschließlich Hypermärkten und Online-Shops, kurbelt den Verkauf über Off-Trade-Kanäle an

- Der hohe Marktanteil der Off-Trade-Kanäle ist vor allem auf Verbrauchermärkte und Supermärkte zurückzuführen. Supermärkte/Verbrauchermärkte haben beim Verkauf von Milchalternativen auf dem untersuchten Markt schon immer einen starken Vorsprung. Der Nähefaktor dieser Kanäle, insbesondere in großen und entwickelten Städten, bietet ihnen den zusätzlichen Vorteil, dass sie die Kaufentscheidung des Verbrauchers aus der großen Vielfalt der auf dem Markt verfügbaren Produkte beeinflussen. Supermärkte und Hypermärkte deckten im Jahr 2022 wertmäßig 61,38 % des Umsatzes mit Milchalternativen über Off-Trade-Kanäle ab.

- Der Online-Kanal wird voraussichtlich der am schnellsten wachsende Vertriebskanal sein, da moderne Verbraucher aufgrund ihres geschäftigen Lebensstils Online-Lebensmitteleinkäufe bevorzugen. Rund 68 % der Menschen in der Europäischen Union bestellten oder kauften im Jahr 2022 Waren oder Dienstleistungen für den privaten Gebrauch über das Internet, gegenüber 54 % im Jahr 2017. Die Niederlande, Frankreich, das Vereinigte Königreich, Deutschland und Italien sind die Länder mit hoher Durchdringung der Internetnutzer. Es wird geschätzt, dass der Online-Verkauf von Milchalternativen im Prognosezeitraum eine jährliche Wachstumsrate von 25,80 % verzeichnen wird.

- Nach Produkttyp ist pflanzliche Milch die am häufigsten verkaufte Kategorie in den Online-Einzelhandelskanälen. Zu den wichtigsten deutschen Supermärkten, die Kokosmilch anbieten, gehören Müller und Alnatura. Kokosmilch der Marke Koro ist in 122 Müller-Filialen in Deutschland erhältlich.

- Der Umsatz im Gastronomiebereich wird in erster Linie durch die steigende Zahl an Restaurants und Cafés angetrieben, die sich auf vegane Menüs in wichtigen Ländern wie dem Vereinigten Königreich, Deutschland und Italien spezialisiert haben. Im Vereinigten Königreich wird der Verkaufswert von Milchalternativen im Gastronomiebereich im Prognosezeitraum schätzungsweise eine jährliche Wachstumsrate von 22,62 % verzeichnen und bis 2029 einen Marktwert von 142,40 Mio. USD erreichen.

Die wachsende Zahl laktoseintoleranter Verbraucher in Europa befeuert den Markt für Milchalternativen

- Der europäische Markt für Milchalternativen verzeichnete im Jahr 2022 ein Wachstum von 17,25 % im Vergleich zu 2021. Das Wachstum wurde auf die steigende Zahl laktoseintoleranter Bevölkerungsgruppen in der gesamten Region zurückgeführt. Im Jahr 2022 waren 5 % der Gesamtbevölkerung laktoseintolerant. Im Vereinigten Königreich kommt Laktoseintoleranz häufiger bei Menschen asiatischer oder afrikanisch-karibischer Abstammung vor. Eine Laktoseintoleranz kann in jedem Alter auftreten. In vielen Fällen treten die Symptome erstmals bei Menschen im Alter von 20 bis 40 Jahren auf, es können aber auch Babys und Kleinkinder betroffen sein.

- Um die Auswirkungen einer Laktoseintoleranz abzumildern, konsumieren diese Verbraucher hauptsächlich Hafermilch als Ersatz für tierische Milch. Verbraucher, die mit dem Risiko von Fettleibigkeit zu kämpfen haben, bevorzugen fettarme Getränke. Produkte auf tierischer Milchbasis enthalten im Vergleich zu pflanzlichen Produkten einen höheren Fettanteil. Eine Tasse ungesüßte Cashewmilch enthält 25 Kalorien, weniger als 1 Gramm Protein und 2 Gramm Fett, während tierische Milch (Ziegenmilch) 10 Gramm Fett enthält. Infolgedessen steigt die Nachfrage nach milchfreien Produkten im europäischen Raum. Daher wird geschätzt, dass der Markt bis 2025 gegenüber 2022 um 58,64 % wachsen wird.

- Im Off-Trade-Segment halten Convenience-Stores mit 71,35 % der Einzelhandelsfläche des Landes den zweitgrößten Anteil. Diese Geschäfte bieten Cashewmilch zu unterschiedlichen Preisen (niedrig, mittel und hoch) an. Der durchschnittliche Verkaufspreis für Cashewmilch im Vereinigten Königreich beträgt 20,5 USD. Einige berühmte Convenience-Stores im ganzen Land sind 7-Eleven, Marks Spencer, Little Waitrose, The Co-op und Sainsbury's. Um die Aufmerksamkeit der Verbraucher auf das Hanfmilchsegment zu lenken, bieten diese Einzelhändler Hanfmilch zu unterschiedlichen Preisen (niedrig, mittel und hoch) an. Dieser Aspekt fördert auch die Kaufkraft der Verbraucher.

Markttrends für Milchalternativen in Europa

- Die zunehmende Kommerzialisierung von Rohstoffen wie Soja durch verschiedene staatliche Stellen wirkt sich stark auf die Produktion von Milchalternativen in Europa aus.

Überblick über die Milchalternativenbranche in Europa

Der europäische Markt für Milchalternativen ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 33,40 % einnehmen. Die Hauptakteure in diesem Markt sind Danone SA, Ecotone, Oatly Group AB, The Hain Celestial Group Inc. und Upfield Holdings BV (alphabetisch sortiert).

Marktführer für Milchalternativen in Europa

Danone SA

Ecotone

Oatly Group AB

The Hain Celestial Group Inc.

Upfield Holdings BV

Other important companies include Blue Diamond Growers, Califia Farms LLC, First Grade International Limited, Granarolo SpA, Unilever PLC.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Milchalternativen in Europa

- November 2022 Oatly Group AB kündigt die Veröffentlichung einer neuen Reihe von Joghurt auf Haferbasis an. Das neue Sortiment ist in vier Geschmacksrichtungen erhältlich Erdbeere, Blaubeere, Natur und griechischer Stil.

- September 2022 Die schwedische Kaffeekette Espresso House, die 35 Filialen in Deutschland betreibt, verlängert eine bestehende Partnerschaft mit Oatly, um die Oatly Barista Edition in ihren Coffeeshops in Skandinavien und Deutschland anzubieten.

- August 2022 Califia Farms erweitert sein Portfolio durch die Einführung eines milchfreien Produkts, Pumpkin Spice Oat Barista.

Europa-Marktbericht für Milchalternativen – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Pro-Kopf-Verbrauch

- 4.2 Rohstoff-/Warenproduktion

- 4.2.1 Milchalternative - Rohstoffproduktion

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Frankreich

- 4.3.2 Deutschland

- 4.3.3 Italien

- 4.3.4 Großbritannien

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Kategorie

- 5.1.1 Milchfreie Butter

- 5.1.2 Nichtmilchkäse

- 5.1.3 Milchfreies Eis

- 5.1.4 Milchfreie Milch

- 5.1.4.1 Nach Produkttyp

- 5.1.4.1.1 Mandelmilch

- 5.1.4.1.2 Cashewmilch

- 5.1.4.1.3 Kokosmilch

- 5.1.4.1.4 Haselnussmilch

- 5.1.4.1.5 Hanfmilch

- 5.1.4.1.6 Hafermilch

- 5.1.4.1.7 Ich bin Milch

- 5.1.5 Milchfreier Joghurt

- 5.2 Vertriebsweg

- 5.2.1 Off-Trade

- 5.2.1.1 Convenience-Stores

- 5.2.1.2 Online Einzelhandel

- 5.2.1.3 Fachhändler

- 5.2.1.4 Supermärkte und Verbrauchermärkte

- 5.2.1.5 Andere (Lagerclubs, Tankstellen usw.)

- 5.2.2 Im Handel

- 5.3 Land

- 5.3.1 Belgien

- 5.3.2 Frankreich

- 5.3.3 Deutschland

- 5.3.4 Italien

- 5.3.5 Niederlande

- 5.3.6 Russland

- 5.3.7 Spanien

- 5.3.8 Truthahn

- 5.3.9 Großbritannien

- 5.3.10 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Blue Diamond Growers

- 6.4.2 Califia Farms LLC

- 6.4.3 Danone SA

- 6.4.4 Ecotone

- 6.4.5 First Grade International Limited

- 6.4.6 Granarolo SpA

- 6.4.7 Oatly Group AB

- 6.4.8 The Hain Celestial Group Inc.

- 6.4.9 Unilever PLC

- 6.4.10 Upfield Holdings BV

7. WICHTIGE STRATEGISCHE FRAGEN FÜR CEOS VON DAIRY UND MILCH-ALTERNATIVE

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Branchensegmentierung für Milchalternativen in Europa

Milchfreie Butter, milchfreier Käse, milchfreies Eis, milchfreie Milch und milchfreier Joghurt werden als Segmente nach Kategorie abgedeckt. Off-Trade und On-Trade werden als Segmente durch den Vertriebskanal abgedeckt. Belgien, Frankreich, Deutschland, Italien, Niederlande, Russland, Spanien, Türkei und Vereinigtes Königreich werden als Segmente nach Ländern abgedeckt.

- Der hohe Marktanteil der Off-Trade-Kanäle ist vor allem auf Verbrauchermärkte und Supermärkte zurückzuführen. Supermärkte/Verbrauchermärkte haben beim Verkauf von Milchalternativen auf dem untersuchten Markt schon immer einen starken Vorsprung. Der Nähefaktor dieser Kanäle, insbesondere in großen und entwickelten Städten, bietet ihnen den zusätzlichen Vorteil, dass sie die Kaufentscheidung des Verbrauchers aus der großen Vielfalt der auf dem Markt verfügbaren Produkte beeinflussen. Supermärkte und Hypermärkte deckten im Jahr 2022 wertmäßig 61,38 % des Umsatzes mit Milchalternativen über Off-Trade-Kanäle ab.

- Der Online-Kanal wird voraussichtlich der am schnellsten wachsende Vertriebskanal sein, da moderne Verbraucher aufgrund ihres geschäftigen Lebensstils Online-Lebensmitteleinkäufe bevorzugen. Rund 68 % der Menschen in der Europäischen Union bestellten oder kauften im Jahr 2022 Waren oder Dienstleistungen für den privaten Gebrauch über das Internet, gegenüber 54 % im Jahr 2017. Die Niederlande, Frankreich, das Vereinigte Königreich, Deutschland und Italien sind die Länder mit hoher Durchdringung der Internetnutzer. Es wird geschätzt, dass der Online-Verkauf von Milchalternativen im Prognosezeitraum eine jährliche Wachstumsrate von 25,80 % verzeichnen wird.

- Nach Produkttyp ist pflanzliche Milch die am häufigsten verkaufte Kategorie in den Online-Einzelhandelskanälen. Zu den wichtigsten deutschen Supermärkten, die Kokosmilch anbieten, gehören Müller und Alnatura. Kokosmilch der Marke Koro ist in 122 Müller-Filialen in Deutschland erhältlich.

- Der Umsatz im Gastronomiebereich wird in erster Linie durch die steigende Zahl an Restaurants und Cafés angetrieben, die sich auf vegane Menüs in wichtigen Ländern wie dem Vereinigten Königreich, Deutschland und Italien spezialisiert haben. Im Vereinigten Königreich wird der Verkaufswert von Milchalternativen im Gastronomiebereich im Prognosezeitraum schätzungsweise eine jährliche Wachstumsrate von 22,62 % verzeichnen und bis 2029 einen Marktwert von 142,40 Mio. USD erreichen.

| Milchfreie Butter | ||

| Nichtmilchkäse | ||

| Milchfreies Eis | ||

| Milchfreie Milch | Nach Produkttyp | Mandelmilch |

| Cashewmilch | ||

| Kokosmilch | ||

| Haselnussmilch | ||

| Hanfmilch | ||

| Hafermilch | ||

| Ich bin Milch | ||

| Milchfreier Joghurt | ||

| Off-Trade | Convenience-Stores |

| Online Einzelhandel | |

| Fachhändler | |

| Supermärkte und Verbrauchermärkte | |

| Andere (Lagerclubs, Tankstellen usw.) | |

| Im Handel |

| Belgien |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Russland |

| Spanien |

| Truthahn |

| Großbritannien |

| Rest von Europa |

| Kategorie | Milchfreie Butter | ||

| Nichtmilchkäse | |||

| Milchfreies Eis | |||

| Milchfreie Milch | Nach Produkttyp | Mandelmilch | |

| Cashewmilch | |||

| Kokosmilch | |||

| Haselnussmilch | |||

| Hanfmilch | |||

| Hafermilch | |||

| Ich bin Milch | |||

| Milchfreier Joghurt | |||

| Vertriebsweg | Off-Trade | Convenience-Stores | |

| Online Einzelhandel | |||

| Fachhändler | |||

| Supermärkte und Verbrauchermärkte | |||

| Andere (Lagerclubs, Tankstellen usw.) | |||

| Im Handel | |||

| Land | Belgien | ||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

Marktdefinition

- Milchalternativen - Milchalternativen sind Lebensmittel, die aus pflanzlicher Milch/Ölen anstelle ihrer üblichen tierischen Produkte wie Käse, Butter, Milch, Eiscreme, Joghurt usw. hergestellt werden. Pflanzliche oder milchfreie Milchalternativen sind die schnell wachsende Alternative Segment in der neueren Lebensmittelproduktentwicklungskategorie Funktions- und Spezialgetränke auf der ganzen Welt.

- Nichtmilchbutter - Milchfreie Butter ist eine vegane Butteralternative, die aus einer Mischung pflanzlicher Öle hergestellt wird. Angesichts der zunehmenden Verbreitung alternativer Ernährungsweisen wie Vegetarismus, Veganismus und Glutenunverträglichkeit ist Pflanzenbutter ein gesunder, milchfreier Ersatz für normale Butter.

- Milchfreies Eis - Pflanzeneis ist eine wachsende Kategorie. Milchfreies Eis ist eine Dessertsorte, die ohne tierische Zutaten hergestellt wird. Dies gilt in der Regel als Ersatz für normales Eis für diejenigen, die keine tierischen oder tierischen Produkte wie Eier, Milch, Sahne oder Honig essen können oder nicht essen.

- Pflanzliche Milch - Pflanzenmilch ist ein Milchersatz, der aus Nüssen (z. B. Haselnüssen, Hanfsamen), Samen (z. B. Sesam, Walnüssen, Kokosnüssen, Cashewnüssen, Mandeln, Reis, Hafer usw.) oder Hülsenfrüchten (z. B. Soja) hergestellt wird. Pflanzenmilch wie Sojamilch und Mandelmilch erfreuen sich in Ostasien und im Nahen Osten seit Jahrhunderten großer Beliebtheit.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen erstellt.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird für jedes Land über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen