Europa CT-Marktgröße

| Studienzeitraum | 2021 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

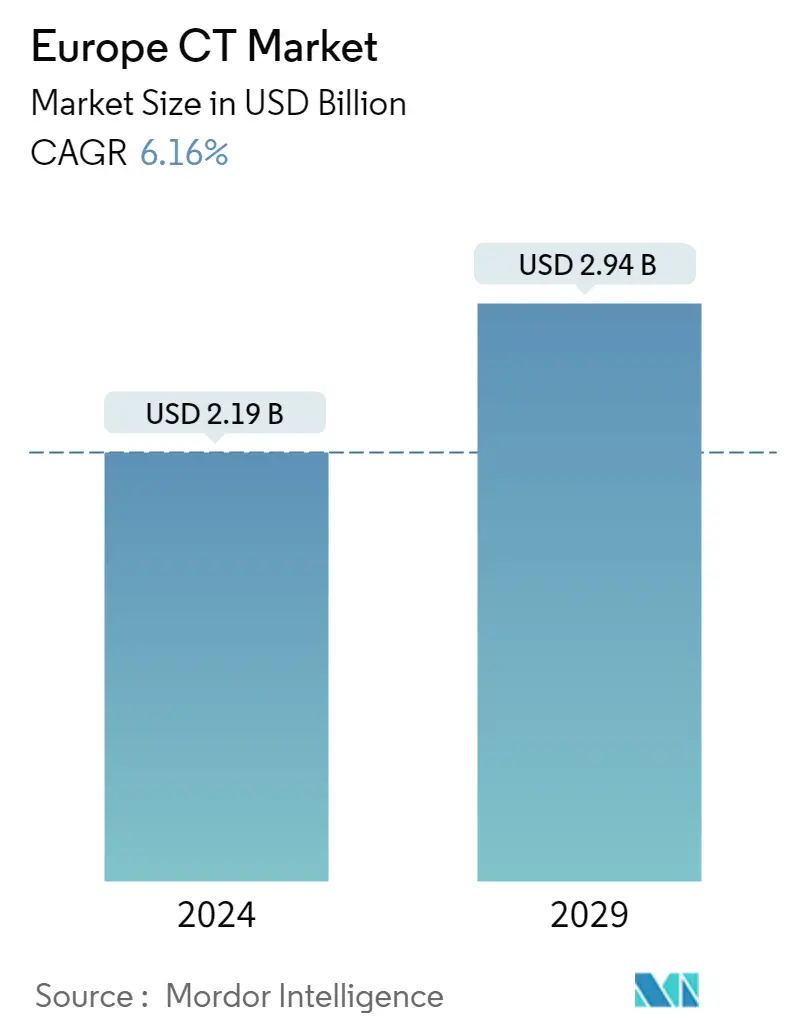

| Marktgröße (2024) | USD 2.19 Milliarden |

| Marktgröße (2029) | USD 2.94 Milliarden |

| CAGR(2024 - 2029) | 6.16 % |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Europa CT-Marktanalyse

Die Größe des europäischen CT-Marktes wird im Jahr 2024 auf 2,19 Milliarden US-Dollar geschätzt und soll bis 2029 2,94 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,16 % im Prognosezeitraum (2024–2029) entspricht.

COVID-19 hat das Wachstum des Marktes im Prognosezeitraum erheblich beeinflusst. Laut einem im Juni 2021 veröffentlichten NCBI-Artikel spielte die CT-Untersuchung eine wichtige Hilfsrolle bei der Diagnose und der anschließenden Behandlung von COVID-19-Patienten in Europa. CT-Scans können die Wahrscheinlichkeit falsch-negativer Ergebnisse im RT-PCR-Assay verringern. Diese Erkenntnisse führten während der COVID-19-Krise zu einer erhöhten Nachfrage nach CT-Scans in Europa und hatten damit einen erheblichen Einfluss auf das Wachstum des Marktes. Darüber hinaus wird erwartet, dass die Nachfrage nach CT in Europa aufgrund der verstärkten Betonung der Diagnose chronischer Krankheiten in der Zeit nach der Pandemie stabil bleiben wird, was zum Wachstum des Marktes im Prognosezeitraum beiträgt.

Zu den wesentlichen Faktoren für den europäischen Markt für Computertomographie (CT) gehören die wachsende geriatrische Bevölkerung und die Zunahme chronischer Krankheiten, eine zunehmende Verlagerung der medizinischen Versorgung hin zu bildgesteuerten Eingriffen sowie technologische Fortschritte in der Region. Die Belastung durch chronische Krankheiten nimmt in ganz Europa zu und medizinische Bildgebungsverfahren spielen eine entscheidende Rolle bei der genauen Diagnose dieser Krankheiten. Chronische Krankheiten wie Herzerkrankungen, Schlaganfall, Krebs, Diabetes, Fettleibigkeit und Arthritis gehören zu den häufigsten, teuersten und vermeidbaren Gesundheitsproblemen. Den Daten des Berichts der British Heart Foundation vom August 2022 zufolge leben 6,4 Millionen Menschen mit einer Herz- oder Kreislauferkrankung, und bei 12 Säuglingen wird ein Herzfehler diagnostiziert. Darüber hinaus lag den vom World Data Atlas veröffentlichten Daten zufolge im Jahr 2021 in Italien die Bevölkerung im Alter von 65 Jahren und älter bei 23,6 %, und diese Zielgruppe im Alter von 65 Jahren und älter stieg in Italien von 11,5 % im Jahr 1972 auf 23,6 % im Jahr 2021, das mit einer durchschnittlichen jährlichen Rate von 1,47 % wächst. Es wird erwartet, dass dieser Anstieg der alternden Bevölkerung im Land unter chronischen Krankheiten leiden wird, die eine erhöhte Diagnoserate erfordern, was voraussichtlich das untersuchte Marktwachstum im Prognosezeitraum vorantreiben wird.

Darüber hinaus wird erwartet, dass die zunehmenden Produkteinführungen verschiedener wichtiger Marktteilnehmer zum Wachstum des Marktes beitragen werden. Beispielsweise hat Siemens Healthcare im November 2021 einen photonenzählenden CT-Scanner namens Naeotom Alpha auf den Markt gebracht, und dieses System ist für den klinischen Einsatz in Europa zugelassen.

Teure Verfahren und Instrumente sowie ein strenger Regulierungsrahmen dürften jedoch das Wachstum des Marktes bremsen.

CT-Markttrends in Europa

Es wird erwartet, dass das Onkologie-Segment im Prognosezeitraum den größten Marktanteil am europäischen CT-Markt halten wird

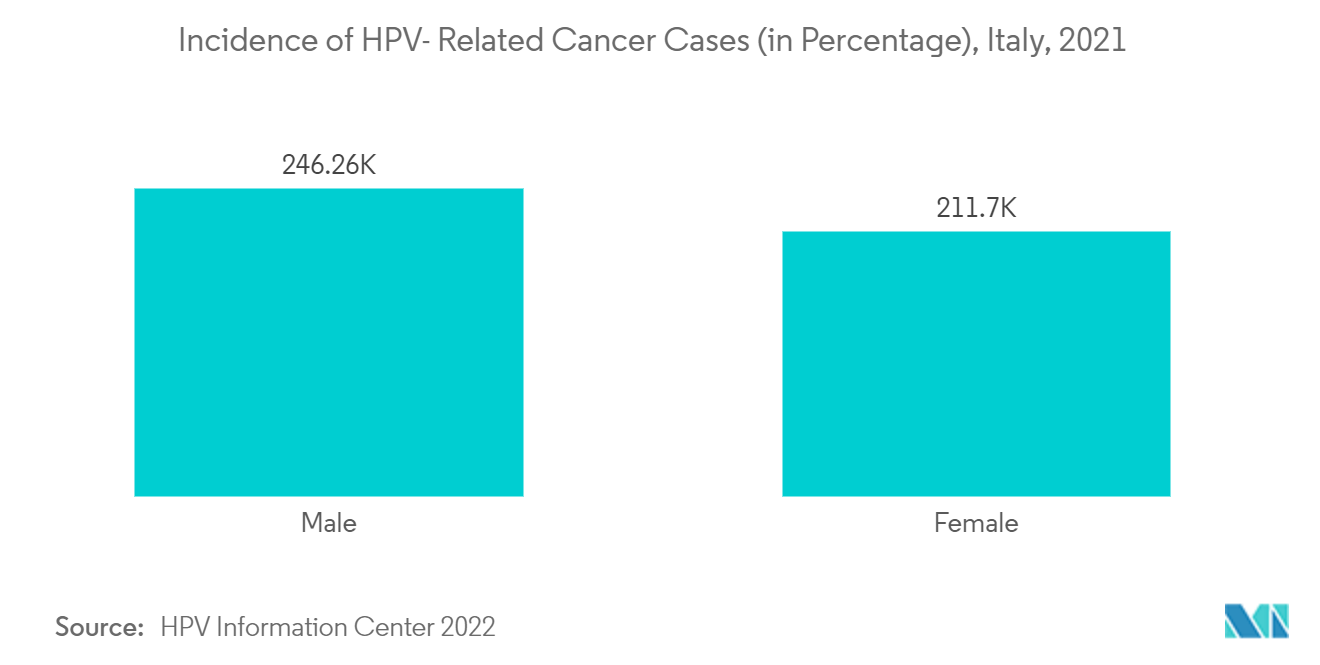

Die Onkologie befasst sich mit der Diagnose und Behandlung von Tumoren und Krebserkrankungen. Krebs ist eine der Hauptursachen für Morbidität und Mortalität. Bei beiden Geschlechtern gehören Gebärmutterhalskrebs, Analkrebs, Mundhöhlenkrebs, Brustkrebs und Darmkrebs zu den häufigsten Krebsarten. Laut dem im Jahr 2022 veröffentlichten Faktenblatt des HPV-Informationszentrums betrug die rohe Inzidenzrate von HPV-bedingtem Gebärmutterhalskrebs bei Frauen in Spanien im Jahr 2021 8,23 % und die Inzidenz von Mundhöhlenkrebs bei Männern lag im Jahr 2021 in Spanien bei 13,2 %. Die Krebslast nimmt in der Region zu und daher nimmt der Einsatz bildgebender Verfahren zur Diagnose von Krankheiten zu.

In ähnlicher Weise wurde in den von HPV-Informationszentren im Jahr 2022 veröffentlichten Daten erwähnt, dass die Inzidenz von HPV-bedingten Mundhöhlenentzündungen bei Männern 8,04 % bei Männern und 5,38 % bei Männern betrug. Darüber hinaus erwähnte dieselbe Quelle auch, dass die jährliche Inzidenz von Gebärmutterhalskrebs in Italien 3.152 betrug. Daher wird erwartet, dass die steigende Prävalenz von Krebserkrankungen in den europäischen Ländern aufgrund der frühen und effektiven Diagnose zu einem Anstieg der Nachfrage nach CT und damit zum Wachstum des untersuchten Segments beitragen wird.

Es wird erwartet, dass Deutschland im Prognosezeitraum einen erheblichen Marktanteil halten wird

Es wird erwartet, dass Deutschland im Prognosezeitraum den Gesamtmarkt dominieren wird. Der untersuchte Markt in Deutschland wächst aufgrund der zunehmenden Häufigkeit chronischer Erkrankungen wie Herz-Kreislauf-Erkrankungen, der alternden Bevölkerung und günstiger staatlicher Initiativen. So wurden nach im März 2021 aktualisierten Schätzungen des Global Cancer Observatory im Jahr 2021 in Deutschland rund 628.519 neue Krebsfälle identifiziert.

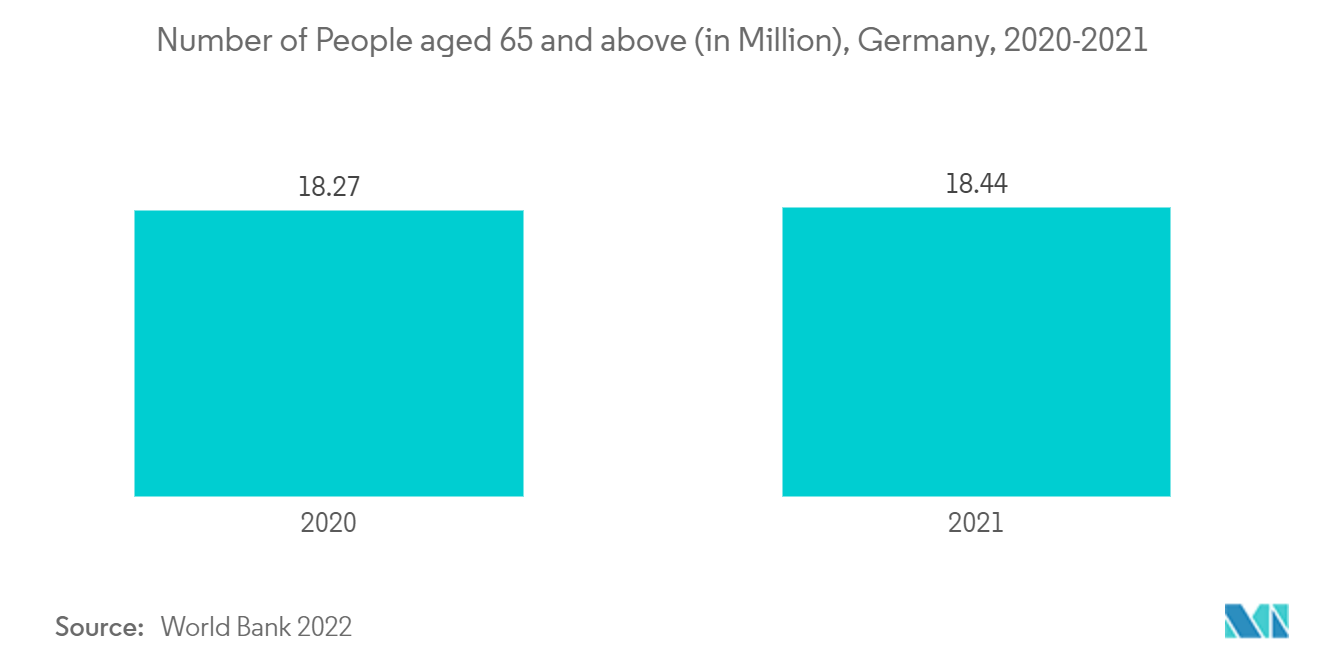

Darüber hinaus wurden laut dem im August 2022 von NCBI veröffentlichten Artikel im Jahr 2021 in Deutschland etwa 29.947 isolierte Koronararterien-Bypass-Operationen, 36.714 isolierte Herzklappenoperationen und 750 Implantationen von Assistenzgeräten registriert Die Zahl der Herztransplantationen in Deutschland ist im Jahr 2021 auf 340 angestiegen. Darüber hinaus wird nach den im Dezember 2022 vom DSB veröffentlichten Daten erwartet, dass die Zahl der Menschen im Alter von 67 Jahren oder älter bis zum Jahr 2030 auf 20 Millionen ansteigt, und die Zahl der Menschen im Alter von 20 Jahren wird voraussichtlich bis zum Jahr 2021 auf 20 Millionen ansteigen Es wird erwartet, dass die Zahl der über 80-Jährigen bis zum Jahr 2030 zwischen 5,8 und 6,7 Millionen ansteigt. Chronische Krankheiten wie orthopädische Erkrankungen, Herzerkrankungen und neurologische Störungen treten bei der älteren Bevölkerung häufiger auf und haben ein größeres Risiko, die ältere Bevölkerung zu beeinträchtigen. Aufgrund der oben genannten Faktoren, wie der Zunahme chronischer Krankheiten und der steigenden Nachfrage nach effektiven Diagnosen, wird daher erwartet, dass der Markt im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

Überblick über die europäische CT-Branche

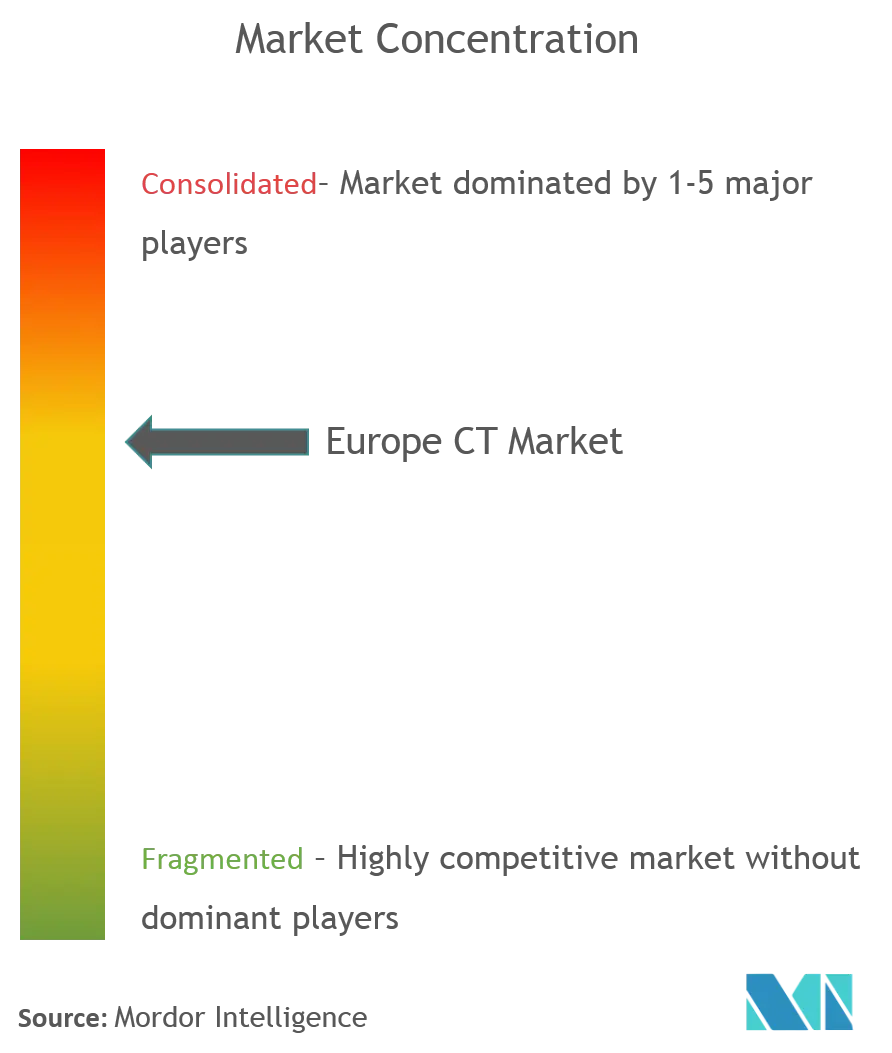

Der europäische CT-Markt ist wettbewerbsintensiv und besteht aus mehreren Akteuren. Was den Marktanteil angeht, dominieren derzeit einige der großen Player den Markt. Zu den Unternehmen, die derzeit den Markt dominieren, gehören GE Healthcare, Koninklijke Philips NV, Siemens AG, Canon Medical Systems und Fujifilm Holdings Corporation.

Europas CT-Marktführer

-

GE Healthcare

-

Koninklijke Philips NV

-

Siemens AG

-

Canon Medical Systems

-

Hitachi Medical Systems

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Europa CT-Marktnachrichten

- Oktober 2022 GE Healthcare stellt auf dem 36. Jahreskongress der European Association of Nuclear Medicine in Barcelona, Spanien, die Plattform Omni Legend für Positronenemissionstomographie/Computertomographie vor.

- Juni 2022 Siemens Healthineers stellt auf dem Europäischen Radiologiekongress in Deutschland Innovationen in der SPECT/CT-Bildgebung vor. Das Unternehmen stellte das Symbia Prospecta vor, ein SPECT/CT-System mit CE-Kennzeichnung, das in der Bildgebungstechnologie Fortschritte gemacht hat.

Europa CT-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Steigende Inzidenz von Krebs und chronischen Krankheiten

4.2.2 Fortschritt in der Technologie

4.3 Marktbeschränkungen

4.3.1 Teure Verfahren und Instrumente

4.3.2 Strenger regulatorischer Rahmen

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Bedrohung durch neue Marktteilnehmer

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Verhandlungsmacht der Lieferanten

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktwert – in Mio. USD)

5.1 Nach Typ

5.1.1 Niedrige Scheibe

5.1.2 Mittlere Scheibe

5.1.3 Hohe Scheibe

5.2 Auf Antrag

5.2.1 Onkologie

5.2.2 Neurologie

5.2.3 Herz-Kreislauf

5.2.4 Bewegungsapparat

5.2.5 Andere Anwendungen

5.3 Vom Endbenutzer

5.3.1 Krankenhäuser

5.3.2 Diagnosezentren

5.3.3 Andere Endbenutzer

5.4 Erdkunde

5.4.1 Großbritannien

5.4.2 Deutschland

5.4.3 Frankreich

5.4.4 Spanien

5.4.5 Italien

5.4.6 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Firmenprofile

6.1.1 GE Healthcare

6.1.2 Koninklijke Philips NV

6.1.3 Siemens AG

6.1.4 Canon Medical Systems

6.1.5 Hitachi Medical Systems

6.1.6 Shimadzu Corporation

6.1.7 Samsung Medison

6.1.8 Trivitron Technologies

6.1.9 Fujifilm Holdings Corporation

6.1.10 Carestream Health

6.1.11 Planmeca Group (Planmed OY)

6.1.12 Koning Corporation

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der europäischen CT-Branche

Gemäß dem Umfang des Berichts handelt es sich bei der Computertomographie (CT) um ein bildgebendes Verfahren, bei dem spezielle Röntgengeräte so angepasst werden, dass eine Folge umfassender Bilder oder Scans von Bereichen im Körperinneren erstellt werden. Es wird auch als computerisierte axiale Tomographie (CAT) bezeichnet und wird hauptsächlich in der Krebsdiagnose eingesetzt. Der europäische CT-Markt ist in vier Regionen unterteilt Deutschland, Großbritannien, Frankreich, Spanien, Italien und das übrige Europa. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Typ | ||

| ||

| ||

|

| Auf Antrag | ||

| ||

| ||

| ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

|

| Erdkunde | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur CT-Marktforschung in Europa

Wie groß ist der europäische CT-Markt?

Es wird erwartet, dass der europäische CT-Markt im Jahr 2024 ein Volumen von 2,19 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 6,16 % bis 2029 auf 2,94 Milliarden US-Dollar wachsen wird.

Wie groß ist der CT-Markt in Europa derzeit?

Im Jahr 2024 wird die Größe des europäischen CT-Marktes voraussichtlich 2,19 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen CT-Markt?

GE Healthcare, Koninklijke Philips NV, Siemens AG, Canon Medical Systems, Hitachi Medical Systems sind die größten Unternehmen, die auf dem europäischen CT-Markt tätig sind.

Welche Jahre deckt dieser europäische CT-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen CT-Marktes auf 2,06 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen CT-Marktes für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen CT-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Europa CT-Branchenbericht

Statistiken für den CT-Marktanteil, die Größe und die Umsatzwachstumsrate in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die CT-Analyse für Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.