Marktanalyse für Crowdlending und Crowdinvesting in Europa

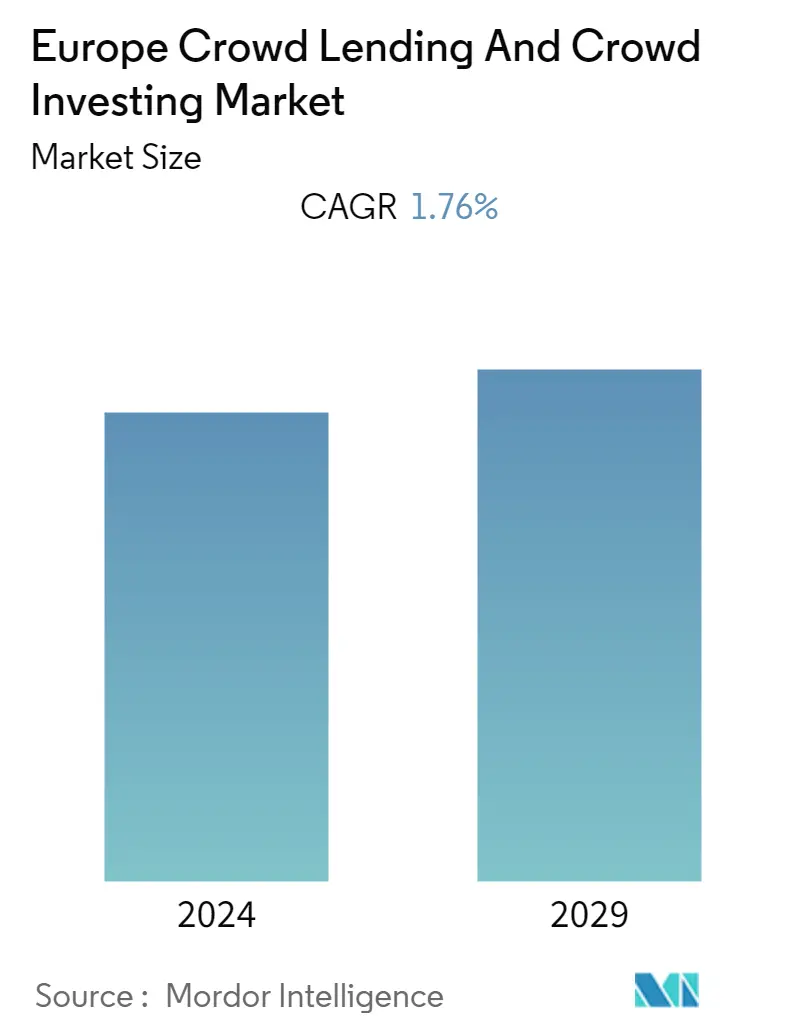

Die Größe des europäischen Crowd-Lending- und Crowd-Investing-Marktes wurde auf 13,21 Milliarden US-Dollar im laufenden Jahr und 14,41 Milliarden US-Dollar in fünf Jahren geschätzt, was einer durchschnittlichen jährlichen Wachstumsrate von 1,76 % im Prognosezeitraum entspricht.

- Laut Analyse wird der europäische Crowd-Lending- und Crowd-Investing-Markt in den kommenden Jahren ein stetiges Wachstum verzeichnen. Die zunehmende Digitalisierung gepaart mit einem immer einfacheren Zugang zu Finanzierungsdienstleistungen treibt das untersuchte Marktwachstum in Europa voran. Darüber hinaus eröffnet der Wandel hin zur digitalen Transformation den Marktanbietern in der Region neue Möglichkeiten. Länder wie Spanien, die Niederlande und das Vereinigte Königreich verzeichnen ein deutliches Wachstum des Marktes.

- Darüber hinaus eröffnet die Verlagerung auf digitale Medien zahlreiche neue Möglichkeiten für online angebotene Privatkredite und bankenunabhängige Kredite. Darüber hinaus hat die Pandemie die Entwicklung des Crowdlending deutlich beschleunigt. Laut einem aktuellen Bericht von Mastercard erwägen 62 % der Europäer den Wechsel vom traditionellen Banking zu digitalen Plattformen, und 42 % der Europäer verwalten ihre Finanzen jetzt regelmäßiger digital als vor der Pandemie. Der Übergang zu digitalen Technologien hat es für Kreditgeber einfacher gemacht, Finanzierungen zu erhalten.

- Der Wandel und die Ausweitung des Zugangs zu wesentlichen Finanzdienstleistungen werden durch die weit verbreitete Nutzung von Smartphones und digitalen Technologien vorangetrieben, darunter eine Vielzahl neu veröffentlichter Anwendungen, die es Online-Banken ermöglichen, mehr Kunden zu erreichen, sowie webbasierte Plattformen, um Sparer und Kreditnehmer miteinander zu verbinden zum direkten Verleihen von Geld.

- Darüber hinaus gibt es in der Region bedeutende Partnerschafts- und Akquisitionsaktivitäten zwischen Marktanbietern, die die Marktexpansion erheblich unterstützen. So gab es in den letzten Monaten mehrere Übernahmen, etwa die Übernahme der niederländischen Plattform Symbid durch das rumänische Crowdfunding-Unternehmen SeedBlink, das sich auf Technologie-Startups und Scale-Ups konzentriert, und die Übernahme der Plattform im Oktober durch den französischen Konkurrenten Credit.fr usw. werden analysiert, um den Markt in der Region zu verändern.

- Die COVID-19-Pandemie wirkte sich auf den Markt aus, da die aufgenommenen Mittel aufgrund des Verlusts von Arbeitsplätzen und des Wirtschaftsabschwungs in der Region gekürzt wurden. Anbieter, die auf dem untersuchten Markt tätig sind, mussten während der Pandemie einen erheblichen Umsatzrückgang verzeichnen, der auf die Auswirkungen des pandemiebedingten Lockdowns zurückzuführen war, der Unternehmen zur Schließung zwang, was zu geringen Investitionen in die Geschäftserweiterung und andere Aktivitäten führte. Verringerung des Bedarfs an Krediten, die sich während der Pandemie auf den untersuchten Markt ausgewirkt haben. Außerdem wird die Nachfrage nach Krediten nach der Pandemie durch die steigende Inflation und die finanziellen Auswirkungen des Krieges in der Ukraine gedämpft. Es wird jedoch erwartet, dass sich das Wachstum in den nächsten drei Jahren durch Initiativen wie staatlich geförderte Pandemie-Kreditprogramme erholt.

Crowdlending- und Crowdinvesting-Markttrends in Europa

Die starke Verbreitung von Smartphones in Kombination mit den Bemühungen der Anbieter, die jüngere Bevölkerung anzusprechen, wird den Markt antreiben

- Es wird analysiert, dass die starke Verbreitung von Smartphones in vielen europäischen Ländern in Verbindung mit den zunehmenden Bemühungen der Marktanbieter, die jüngere Bevölkerung anzusprechen, das Marktwachstum in der Region positiv beeinflusst. Anbieter auf dem untersuchten Markt nutzen zunehmend Smartphones, um KYC durchzuführen und sicherzustellen, dass sie neue Kreditnehmer aus der Ferne akquirieren; Es wird erwartet, dass sich die Ausgaben für digitale Werbung dieser Anbieter aus verschiedenen Gründen auf Smartphones konzentrieren.

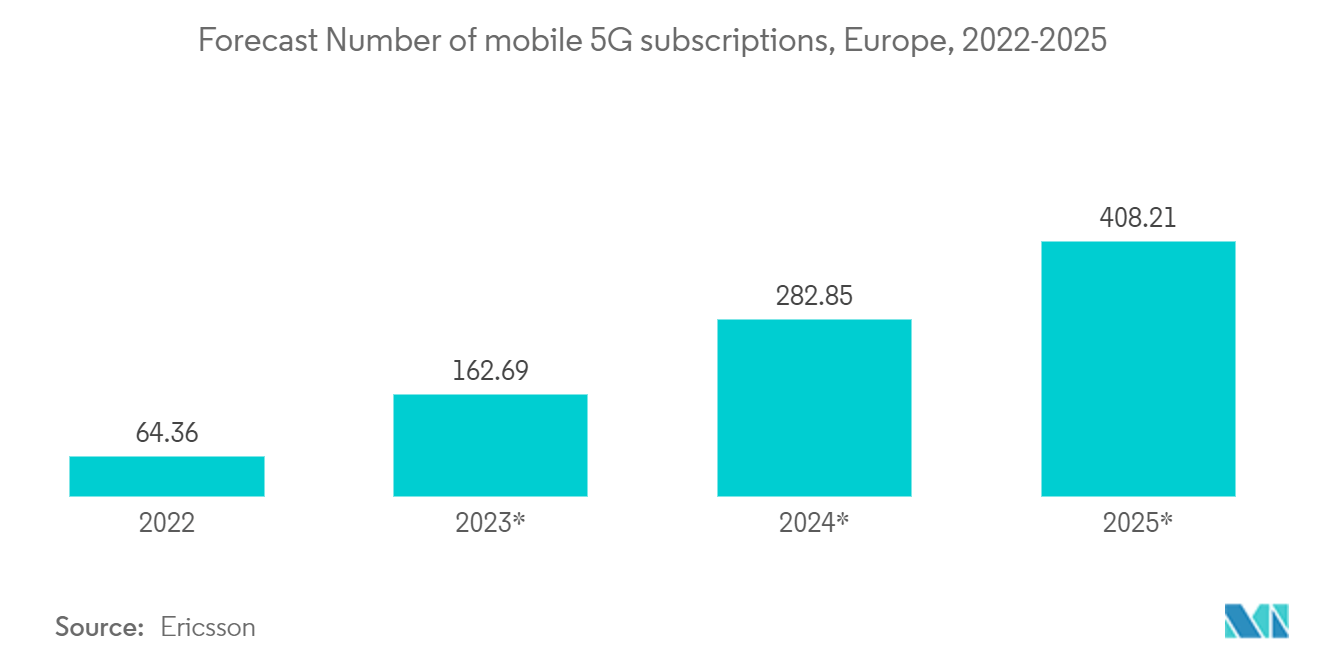

- Mit den wachsenden 5G-Investitionen ist die weltweite Smartphone-Nachfrage deutlich gestiegen. Es wird erwartet, dass technologische Fortschritte wie 5G die Smartphone-Zahlen in Europa weiter steigern werden. Laut Ericsson lag die Zahl der 5G-Abonnenten in Europa beispielsweise bei 64,36 Millionen und soll in zwei Jahren auf 408,21 ansteigen.

- Mit dem zunehmenden Zugang zum Hochgeschwindigkeitsinternet wird die Nachfrage nach mobilen Lösungen in den kommenden Jahren voraussichtlich ansteigen. Mit der Verbreitung von Smartphones und digitalen Initiativen wird erwartet, dass die Nachfrage nach mobilen Finanzdienstleistungen in den kommenden Jahren schneller wachsen wird, was den Bedarf an Crowd-Lending und -Investitionen in der Region erhöhen wird.

- Darüber hinaus wird erwartet, dass die Zahl der Smartphone-Nutzer in Europa steigt. Darüber hinaus haben digitale Initiativen wie die Einführung von 5G und die Entwicklung digitaler Infrastrukturen wie Smart Cities und Smart Homes die Nachfrage erhöht. Nach Angaben der GSMA wird beispielsweise erwartet, dass die Zahl der Mobilfunkabonnements in Europa in zwei Jahren auf 480 Millionen ansteigt. Darüber hinaus wird es in zwei Jahren europaweit 311 Millionen 5G-Verbindungen geben, was einer Akzeptanzrate von 44 % entspricht.

CEE-Länder verzeichnen deutliches Wachstum

- Crowdfunding-Plattformen verzeichneten in den letzten Jahren in CEE-Ländern wie Lettland, Bulgarien, Estland usw. ein deutliches Wachstum. Es wurden verschiedene Geschäftsmodelle initiiert, angefangen bei philanthropischen Aktivitäten bis hin zur Finanzierung von Unternehmen und persönlichen Bedürfnissen. Es wird erwartet, dass sich weitere Unternehmen dem Ökosystem anschließen und klare und transparente Richtlinien für ihre Kunden vorlegen. Länder in Mittel- und Osteuropa werden aufgrund der Entwicklungsanforderungen und der höheren Kapitalkosten im Vergleich zu den westeuropäischen Ländern besonders attraktiv für Crowdfunding. Fagura ist ein Unternehmen, das sein Crowd-Lending-Modell in Moldawien validiert hat und derzeit versucht, in den rumänischen Markt und die CEE-Region im weiteren Sinne einzutreten.

- Die CEE-Region ist auf der Kreditaufnahmeseite hauptsächlich auf Banken und Mikrokreditgeber und auf der Investorenseite auf Kreditmarktplätze angewiesen. In den letzten Jahren wurde Crowdfunding als ungenutzte und riesige neue Chance für Unternehmer und Start-ups gefeiert, die bei der Beschaffung von Finanzmitteln mit herkömmlichen Methoden Schwierigkeiten haben. Darüber hinaus tragen demografische und soziale Veränderungen, die rasante Urbanisierung und eine Verschiebung der Wirtschaftsmacht zur Entwicklung der digitalen Kreditbranche bei. Solche Trends haben dazu beigetragen, dass Crowdfunding Marktteilnehmer in der gesamten Region anzieht.

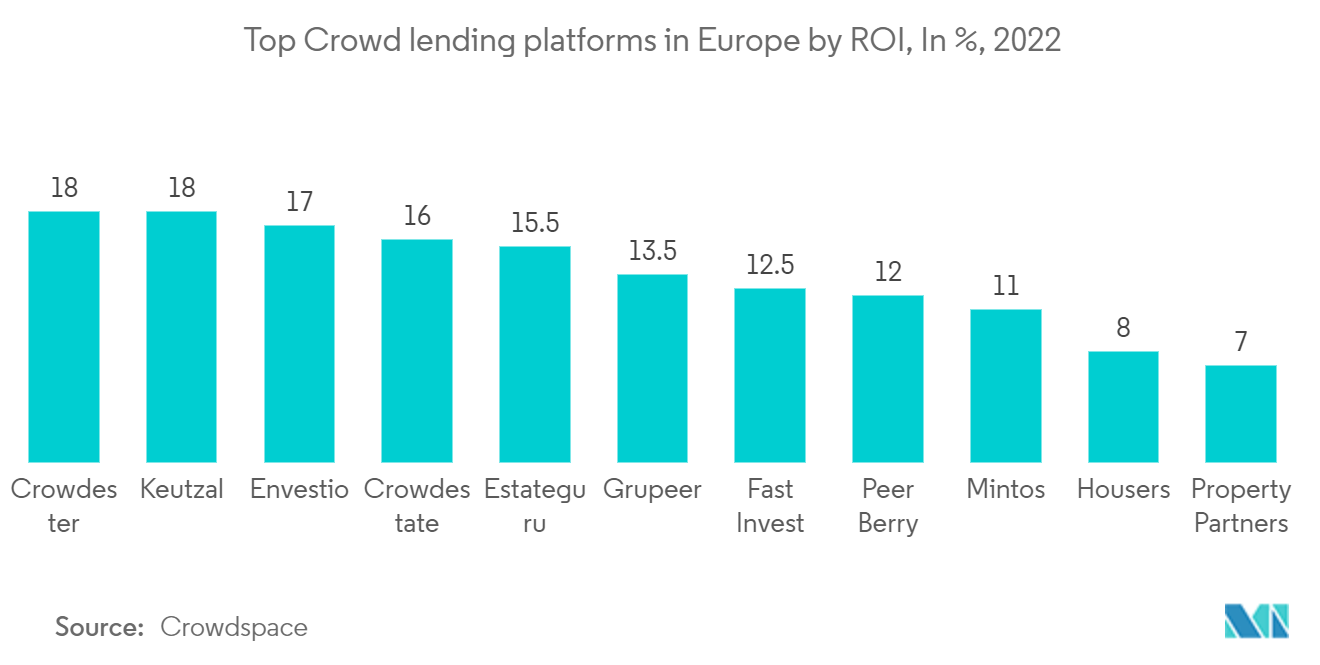

- Peer-to-Peer-Kredite oder P2P-Kredite sind das wichtigste Crowdfunding-Geschäftsmodell im europäischen Raum, wobei Großbritannien an der Spitze steht, gefolgt von Frankreich und Deutschland. Die Nachfrage nach P2P-Krediten bietet Unternehmen die Möglichkeit, in die CEE-Länder vorzudringen, da diese Länder einen starken Einfluss auf Softwareentwicklung und Cybersicherheit haben. Es wird erwartet, dass die Crowd-Lending-Plattformen mit hohem ROI in Europa den untersuchten Markt in den CEE-Ländern vorantreiben werden. Den Daten von Crowdspace zufolge können Crowdlending-Plattformen beispielsweise in Europa einen ROI von 13 % bieten, während Plattformen wie Crowdestor einen ROI von 18 % bieten.

- Ebenso bieten eine Handvoll Immobilien-Crowdfunding-Plattformen in Estland globale und inländische Immobilieninvestitionsoptionen bereits ab 50 USD an. Estateguru und Crowdestate gelten als zwei der größten und ältesten Plattformen. Estateguru finanzierte Projekte im Wert von über 665 Millionen US-Dollar, Crowdestate finanzierte fast 130 Millionen US-Dollar. Daher treibt diese Art von Investitionen in der CEE-Region den europäischen Crowdlending- und Investment-Markt an.

Überblick über die Crowdlending- und Crowdinvesting-Branche in Europa

Die europäischen Crowdlending- und Crowdinvesting-Märkte sind mäßig wettbewerbsintensiv, und nur wenige Unternehmen verfügen über einen dominanten Marktanteil. Die Unternehmen entwickeln weiterhin Innovationen und gehen strategische Partnerschaften ein, um ihren Marktanteil zu behalten. Darüber hinaus setzen Unternehmen leistungsstarke Wettbewerbsstrategien ein, um sich auf dem Markt zu behaupten. Einige der wichtigsten Entwicklungen auf dem Markt sind:.

Im November 2022 gaben die in Helsinki ansässige Invesdor Group, eine Investitions- und Finanzierungsplattform, und Oneplanetcrowd, eine in Amsterdam ansässige nachhaltige Crowdfunding-Plattform, eine Fusion bekannt, um eine der größten Crowdfunding-Plattformen in Europa zu schaffen. Mit über 170.000 Investoren hat das neu gegründete fusionierte Unternehmen mehr als 438 Mio. EUR (447,94 Mio. USD) in über 800 Projekten finanziert.

Im August 2022 startete das in Amsterdam ansässige Mobilitäts-Startup BAQME eine Crowdfunding-Kampagne, um das Wachstum in seinen bestehenden Städten weiter zu beschleunigen und durch die Zusammenarbeit mit Crowdcube in neue Märkte, darunter Amsterdam, zu expandieren, um so vielen Menschen wie möglich die Möglichkeit zu geben, in diese zu investieren BAQME.

Europas Marktführer für Crowdlending und Crowdinvesting

-

Funding Circle Holdings PLC

-

LendInvest Limited

-

Zopa Limited

-

International Personal Finance PLC (IPF)

-

Crowdcube

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Europa Crowdlending und Crowd Investing Marktnachrichten

- November 2022: Oneplanetcrowd, ein in den Niederlanden ansässiges Betreiberunternehmen, fusioniert mit Invesdor, einer größeren europäischen Crowdfunding-Plattform für Wertpapiere mit Sitz in Finnland. Die Oneplanetcrowd-Plattform ermöglicht es Unternehmen in der Frühphase, einschließlich nachhaltiger Energieprojekte, Kapital von Einzelpersonen zu beschaffen, die an sozial wirksamen Investitionen interessiert sind. Oneplanetcrowd meldet, dass über 43.000 Investoren 300 Finanzierungsrunden abgeschlossen haben.

- September 2022: Republic, eine in New York ansässige Investmentplattform, die Start-ups, Immobilien-, Krypto- und Videospielunternehmen unterstützt, übernimmt für etwa 100 Millionen US-Dollar die britische Crowdfunding-Plattform Seedrs, eine Online-Investmentplattform, um seine europäische Präsenz auszubauen. Seedrs ermöglicht Investoren den Kauf und Verkauf von Anteilen an Privatunternehmen und ambitionierten Unternehmern, um Investitionen für ihre Unternehmen zu erzielen und gleichzeitig Gemeinschaften aufzubauen.

Segmentierung der Crowdlending- und Crowdinvesting-Branche in Europa

Crowdlending ermöglicht es Unternehmen, sich über das Internet über eine große und vielfältige Gruppe von Menschen zu finanzieren, ohne eine Bank aufzusuchen. Zu den gängigsten Crowdfunding-Modellen gehört das eigenkapitalbasierte Crowdfunding (oder auch Crowdinvesting). Es handelt sich um eine Form der Eigenkapitalfinanzierung, des belohnungsbasierten, spendenbasierten, kreditbasierten Crowdfunding (oder Crowdlending) und einer schuldenbasierten Finanzierungslösung.

Der europäische Crowd-Lending- und Crowd-Investing-Markt ist nach Typ (Geschäft und Verbraucher) und Geografie (Vereinigtes Königreich, Deutschland, Frankreich, Italien, Polen, Tschechische Republik, andere CEE-Länder, übriges Europa) segmentiert.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig in USD angegeben.

| Nach Typ | Geschäft |

| Verbraucher | |

| Nach Geographie | Großbritannien |

| Deutschland | |

| Frankreich | |

| Italien | |

| Polen | |

| Tschechien | |

| Andere CEE-Länder | |

| Rest von Europa |

Häufig gestellte Fragen zur Crowdlending- und Crowdinvesting-Marktforschung in Europa

Wie groß ist der europäische Crowd-Lending- und Crowd-Investing-Markt derzeit?

Der europäische Crowd-Lending- und Crowd-Investing-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 1,76 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Crowd-Lending- und Crowd-Investing-Markt?

Funding Circle Holdings PLC, LendInvest Limited, Zopa Limited, International Personal Finance PLC (IPF), Crowdcube sind die größten Unternehmen, die auf dem europäischen Crowd-Lending- und Crowd-Investing-Markt tätig sind.

Welche Jahre deckt dieser europäische Crowd-Lending- und Crowd-Investing-Markt ab?

Der Bericht deckt die historische Marktgröße des europäischen Crowd-Lending- und Crowd-Investing-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Crowd-Lending- und Crowd-Investing-Marktes für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Unsere Bestseller-Berichte

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht über Crowdlending und Crowdinvesting in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Crowd Lending und Crowd Investing in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Crowd-Lending- und Crowd-Investing-Analyse für Europa umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.