Marktanalyse für Kontraktlogistik in Europa

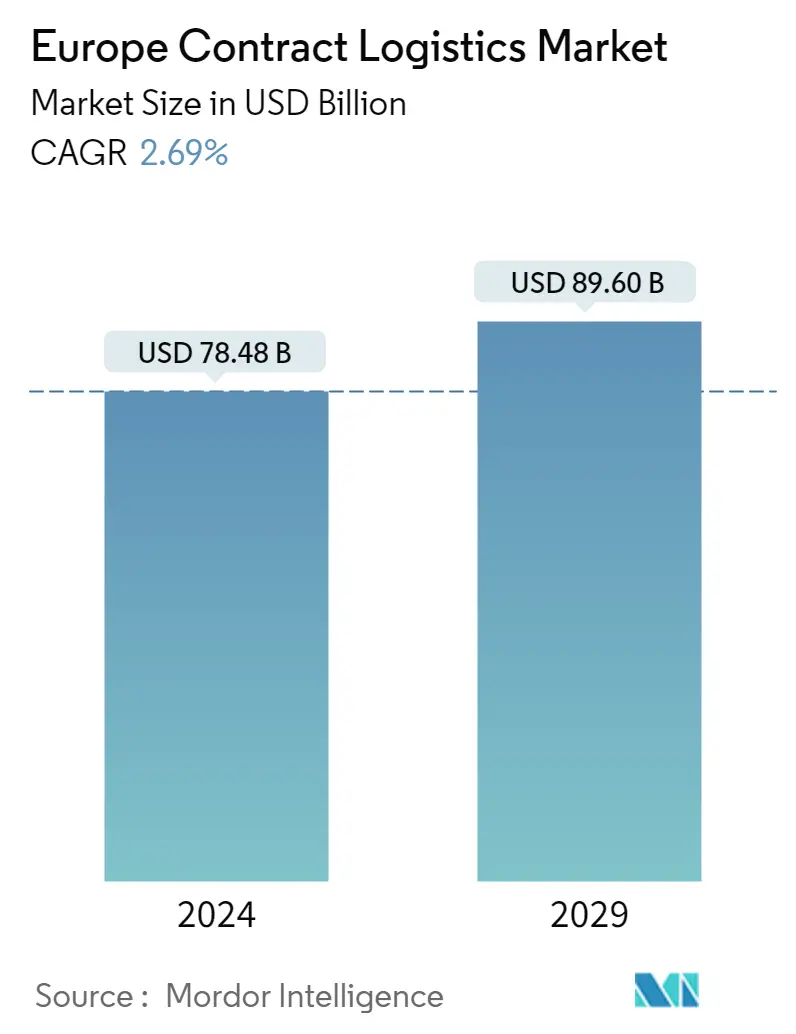

Die Größe des europäischen Kontraktlogistikmarkts wird im Jahr 2024 auf 78,48 Milliarden US-Dollar geschätzt und soll bis 2029 89,60 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,69 % im Prognosezeitraum (2024–2029) entspricht.

Europa ist führend auf dem globalen Kontraktlogistikmarkt. Während die Auswirkungen von COVID-19 insgesamt negativ auf die Wirtschaft waren, verzeichneten bestimmte Sektoren ein deutliches Umsatzwachstum, wie z. B. Lebensmittel, Einzelhandel und Unterhaltungselektronik, was positive Entwicklungen für den europäischen Kontraktlogistikmarkt im Jahr 2022 markiert. Aufgrund des Anstiegs Aufgrund der Nachfrage nach stärker integrierten Dienstleistungen und Datenmanagement sowie der Bevorzugung flexibler Lösungen wird für den Kontraktlogistikmarkt ein hohes Wachstum erwartet.

Da die Nachfrage nach spezifischen Prozessen entlang der Wertschöpfungskette und umfassenden Dienstleistungen wächst, wird die Kontraktlogistik zur idealen Lösung für Unternehmen. Der westeuropäische Raum dominiert den Markt mit einem Marktanteil von mehr als drei Vierteln, wobei Deutschland den größten Anteil ausmacht. Für die Länder Mittel- und Osteuropas wird jedoch in Zukunft ein hohes Wachstum erwartet.

Der Einzelhandel ist ein wichtiger Endverbrauchersektor des Kontraktlogistikmarktes im Allgemeinen. Da Europa ein globaler Knotenpunkt der Automobilindustrie ist, hat es einen erheblichen Anteil am europäischen Kontraktlogistikmarkt. Der Kontraktlogistikmarkt erlebt weltweit Konsolidierungstrends. Anhand der von großen Akteuren verfolgten Strategien lässt sich beobachten, dass die Unternehmen dem Trend der Akquisition folgen, um einen Wettbewerbsvorteil auf dem Markt zu wahren.

Markttrends für Kontraktlogistik in Europa

Markt für ausgelagerte Kontraktlogistik verzeichnet deutliches Wachstum

Der Outsourcing-Anteil der Kontraktlogistik ist gering und zeigt deutliches Wachstumspotenzial. Weltweit beträgt der Anteil der Kontraktlogistik am Gesamtmarkt lediglich 10-15 %. In Europa wird dieser Anteil auf etwa 20 % geschätzt. Der Umfang des Outsourcings ist von Land zu Land sehr unterschiedlich. Transport- und Lagerdienstleistungen werden in der Regel zu einem großen Teil ausgelagert.

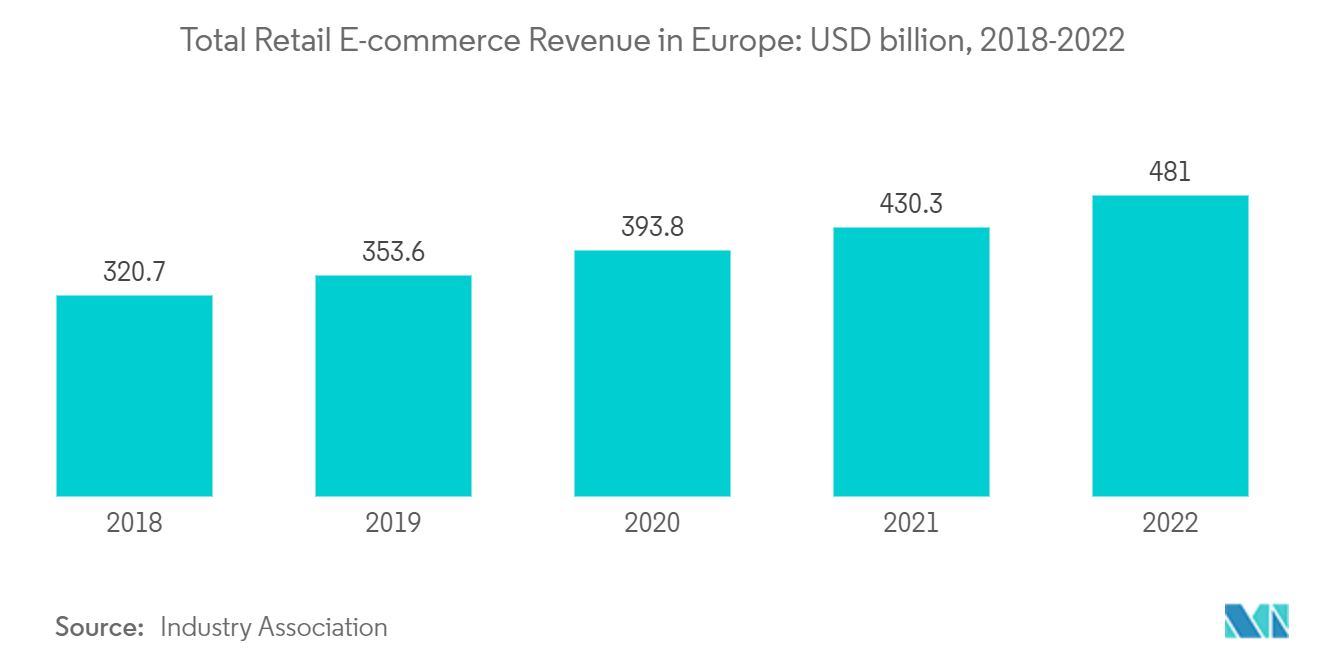

Es wird erwartet, dass E-Commerce ein wesentlicher Treiber des Outsourcing-Wachstums sein wird. Da der E-Commerce-Markt schnell wächst, steigen auch die Erwartungen der Verbraucher an eine schnellere und zuverlässigere Lieferung. Infolgedessen wird erwartet, dass die Auslagerung von Lagerhaltung und Auftragsabwicklung zunehmen wird. Kontraktlogistik bietet E-Commerce-Unternehmen jeder Größe die folgenden Vorteile Geschäftsverwaltbarkeit, fortschrittliche Technologielösungen, Risikominderung und Skalierbarkeit.

Kontraktlogistikunternehmen bieten Dienstleistungen für Online-Unternehmen an und helfen durch die sinnvolle Nutzung globaler Netzwerke bei der Erschließung neuer Märkte. Sie tragen auch dazu bei, näher am Kunden zu sein, indem sie eine Auswahl an Lieferoptionen anbieten, sich um Zoll- und Mehrwertsteuerdienstleistungen kümmern und vieles mehr.

Kontraktlogistikunternehmen bieten spezialisierte Dienstleistungen für Unternehmen an, die Unterhaltungselektronik, Telekommunikationsgeräte, Computerausrüstung oder andere High-Tech-Produkte herstellen. Sie helfen diesen Unternehmen, Lagerbestände zu reduzieren, Vertriebskosten zu senken und neue Produkte auf den Markt zu bringen.

Wachstum im verarbeitenden Gewerbe dürfte die Nachfrage nach Kontraktlogistikdienstleistungen ankurbeln

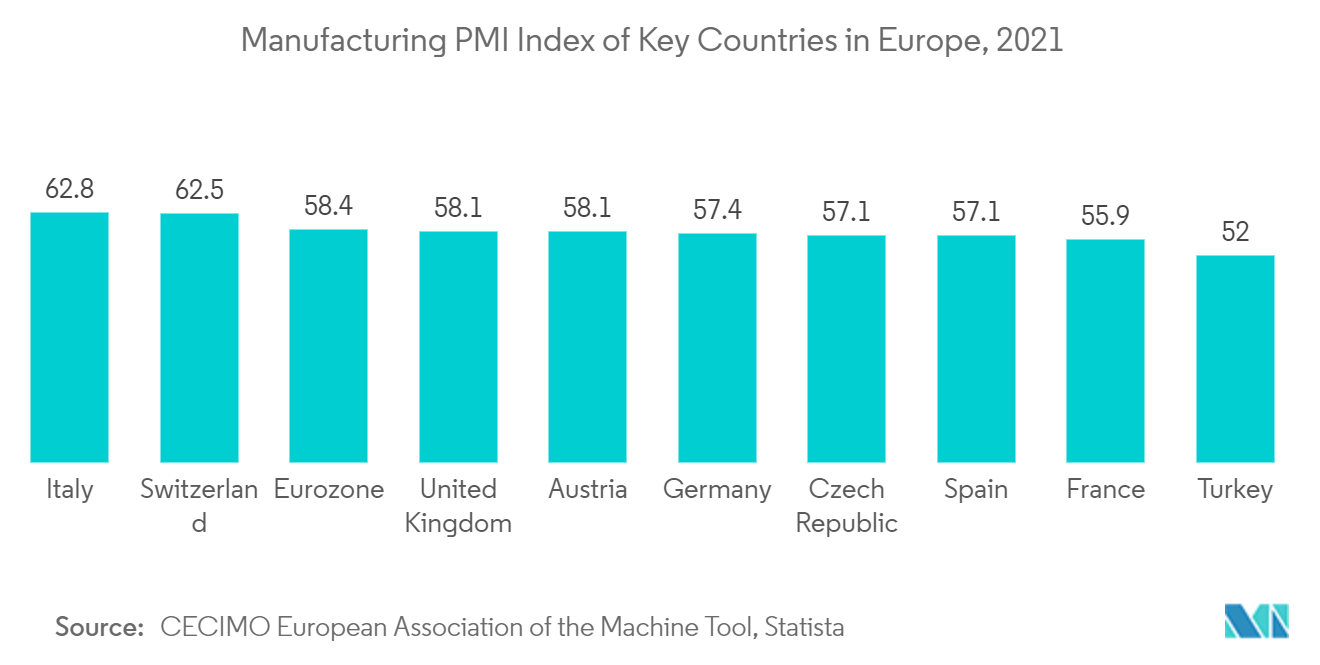

Das verarbeitende Gewerbe ist das Rückgrat der europäischen Wirtschaft. Europa nimmt in zahlreichen industriellen Fertigungsbereichen, etwa im Maschinen- und Pharmabereich, eine führende Position ein. Die Gesamtproduktion macht 17,3 % des EU-BIP und 83 % der Exporte aus, was Europa zum weltweit größten Exporteur von Industriegütern macht. Darüber hinaus sind 20 % der weltweiten FE-Investitionen auf das verarbeitende Gewerbe zurückzuführen und es entsteht ein Drittel hochwertiger wissenschaftlicher Publikationen.

Die europäische Industrie, insbesondere die europäischen Maschinenbau- und Fertigungsunternehmen, betreiben viel Forschung und Innovation. Vorwettbewerbliche Verbundforschung hat in Europa eine lange Tradition Unternehmen agieren in regionalen Innovations- und Industrieökosystemen, häufig unter der Führung von Weltklasseunternehmen und unter Beteiligung von KMU und Forschungsinstituten.

Traditionell dominieren die größten europäischen Nationen wie Deutschland, Großbritannien, Frankreich und Italien den verarbeitenden Sektor. Da diese Länder zunehmend dienstleistungsorientierter wurden, verzeichnete das verarbeitende Gewerbe große Verluste, da die Fertigungsindustrie verlagerte und die allgemeine Beschäftigung in diesem Sektor zurückging. Zum Glück für Europa wurde ein Großteil der Produktion nicht ins Ausland verlagert, sondern nach Mittel- und Osteuropa verlagert. Länder wie Polen, die Slowakei und die Tschechische Republik haben die Rolle des verarbeitenden Gewerbes in Europa übernommen. Diese Länder und ihre Nachbarn verzeichneten ein enormes Wachstum im verarbeitenden Gewerbe und tragen dazu bei, Europa als globales Fertigungszentrum zu stärken. Die entwickelten Länder in Europa sind von großer Bedeutung, da sie über die erforderliche Infrastruktur und die erforderlichen Fähigkeiten verfügen und diese schnell entwickeln können. Dies wird voraussichtlich zu einem Trend zur Rückverlagerung der Produktion nach Europa führen, und Automatisierung ist sehr oft einer der Gründe für die Rückverlagerung in Europa.

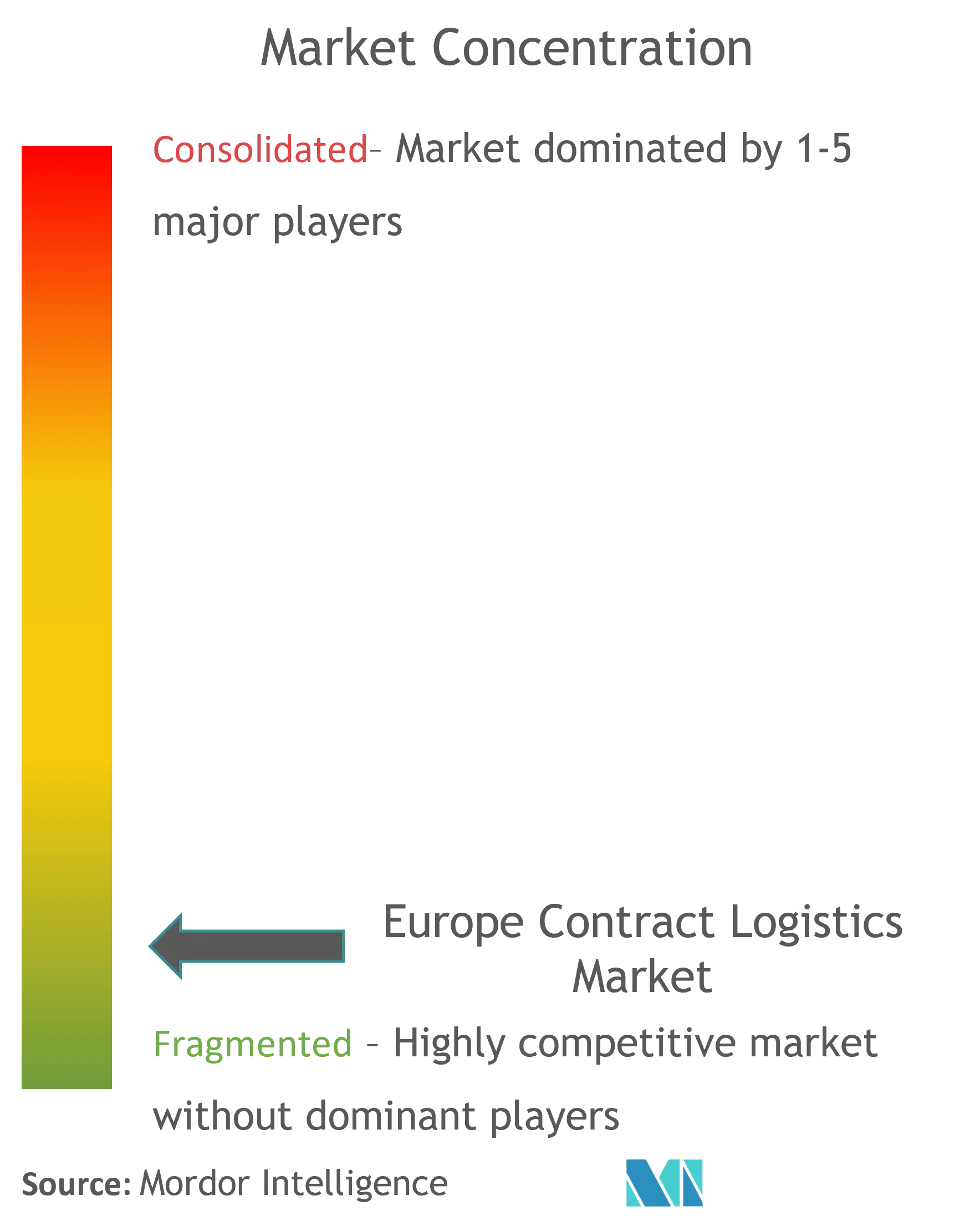

Überblick über die Kontraktlogistikbranche in Europa

Zu den prominenten Marktteilnehmern zählen Deutsche Post DHL Group, Schenker AG (DB Schenker), Ceva Logistics, DSV AS und SNCF Logistics/Geodis. Diese in Europa ansässigen Akteure sind weltweit stark vertreten. Obwohl diese großen Akteure in der gesamten Region stark vertreten sind und einen erheblichen Marktanteil ausmachen, ist der Markt immer noch in gewissem Maße fragmentiert, da viele Akteure Kontraktlogistikdienstleistungen auf unterschiedlichen Ebenen anbieten.

Unternehmen müssen sicherstellen, dass sie sich ständig weiterentwickeln, um den Branchentrends gerecht zu werden. Dies dürfte ihnen helfen, durch die Gewinnung neuer Kunden stärker Fuß zu fassen.

Die meisten großen Unternehmen haben ihren Sitz im westeuropäischen Raum. Die Zahl der lokalen Kontraktlogistikanbieter in der CEE-Region ist vergleichsweise geringer. Dies ist eine Chance für die bestehenden lokalen Logistikakteure in der CEE-Region, in den Kontraktlogistikmarkt einzusteigen und erhebliche Marktanteile zu gewinnen.

Europas Marktführer für Kontraktlogistik

Deutsche Post DHL Group

Kuehne + Nagel International AG

DB Schenker

CEVA Logistics

SNCF Logistics/Geodis

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Kontraktlogistikmarkt

- Mai 2023 ARKEMA, ein führender Anbieter von Spezialmaterialien, erweitert seine Partnerschaft mit GEODIS und unterzeichnet einen eigenständigen Zollabfertigungsvertrag zur Bereitstellung von Import- und Exportzollabfertigungsdiensten in 15 Ländern in Europa.

- März 2023 DHL Global Forwarding (UK) Limited erhält einen neuen International Secure Delivery-Vertrag mit dem Passamt Seiner Majestät (HM Passport Office) bis 2028.

Segmentierung der europäischen Kontraktlogistikbranche

Unter Kontraktlogistik versteht man eine langfristige Partnerschaft, die eine Vielzahl von Dienstleistungen umfasst, vom Transport von Waren oder Ersatzteilen bis zur Lieferung der Waren an den Endkunden.

Der Bericht bietet eine vollständige Hintergrundanalyse des europäischen Kontraktlogistikmarktes, einschließlich einer Einschätzung der Wirtschaft, eines Marktüberblicks, einer Schätzung der Marktgröße für Schlüsselsegmente, sich abzeichnender Markttrends, Marktdynamik und wichtiger Unternehmensprofile. Der Bericht befasst sich auch mit den Auswirkungen von COVID-19 auf den Markt.

Der Bericht deckt die europäischen Logistikunternehmen ab und ist nach Typ (in- und ausgelagert), Endbenutzer (Industriemaschinen und Automobil, Lebensmittel und Getränke, Bauwesen, Chemikalien, andere Konsumgüter und andere Endbenutzer) und Land (Deutschland) segmentiert , das Vereinigte Königreich, die Niederlande, Frankreich, Italien, Spanien, Polen, Belgien, Schweden und das übrige Europa). Der Bericht bietet die wertmäßige Marktgröße in USD für alle oben genannten Segmente.

| Insourced |

| Ausgelagert |

| Industriemaschinen und Automobil |

| Nahrungsmittel und Getränke |

| Konstruktion |

| Chemikalien |

| Andere Konsumgüter |

| Andere Endbenutzer |

| Deutschland |

| Großbritannien |

| Niederlande |

| Frankreich |

| Italien |

| Spanien |

| Polen |

| Belgien |

| Schweden |

| Rest von Europa |

| Nach Typ | Insourced |

| Ausgelagert | |

| Vom Endbenutzer | Industriemaschinen und Automobil |

| Nahrungsmittel und Getränke | |

| Konstruktion | |

| Chemikalien | |

| Andere Konsumgüter | |

| Andere Endbenutzer | |

| Nach Land | Deutschland |

| Großbritannien | |

| Niederlande | |

| Frankreich | |

| Italien | |

| Spanien | |

| Polen | |

| Belgien | |

| Schweden | |

| Rest von Europa |

Häufig gestellte Fragen zur Kontraktlogistik-Marktforschung in Europa

Wie groß ist der europäische Kontraktlogistikmarkt?

Die Größe des europäischen Kontraktlogistikmarktes wird im Jahr 2024 voraussichtlich 78,48 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,69 % auf 89,60 Milliarden US-Dollar wachsen.

Wie groß ist der Kontraktlogistikmarkt in Europa derzeit?

Im Jahr 2024 wird die Größe des europäischen Kontraktlogistikmarkts voraussichtlich 78,48 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Kontraktlogistikmarkt?

Deutsche Post DHL Group, Kuehne + Nagel International AG, DB Schenker, CEVA Logistics, SNCF Logistics/Geodis sind die wichtigsten Unternehmen, die auf dem europäischen Kontraktlogistikmarkt tätig sind.

Welche Jahre deckt dieser europäische Kontraktlogistikmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Kontraktlogistikmarktes auf 76,42 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Kontraktlogistikmarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die europäische Marktgröße für Kontraktlogistik für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Europa-Kontraktlogistik-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Kontraktlogistik in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der europäischen Kontraktlogistik umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

_-_Copy.webp)