Marktgröße und Marktanteil für kontinuierliche Glukosemessung in Europa

Marktanalyse für kontinuierliche Glukosemessung in Europa von Mordor Intelligence

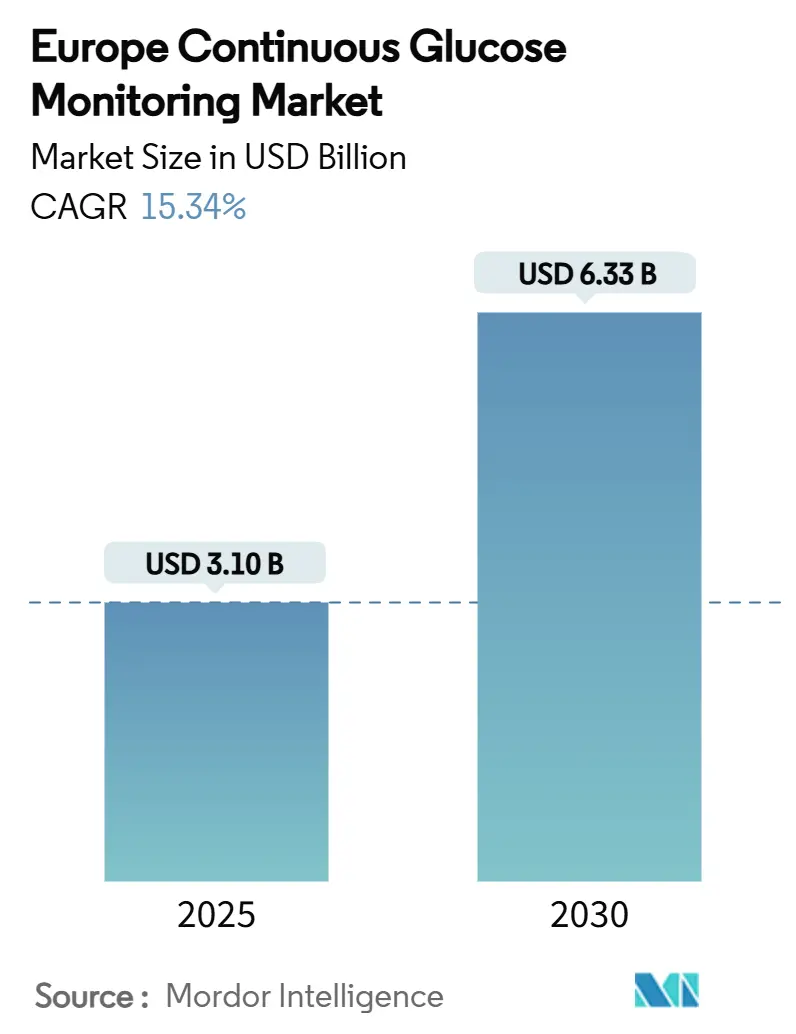

Die Marktgröße für kontinuierliche Glukosemessung in Europa wird auf USD 3.099,62 Millionen im Jahr 2025 bewertet und soll bis 2030 USD 6.328,31 Millionen erreichen, mit einem Anstieg von 15,34% CAGR. Die Expansion spiegelt europaweite Erstattungsreformen, beschleunigte Telegesundheitsintegration und das EU-MDR-Regelwerk wider, das Gerätezulassungen harmonisiert. Deutschland, Frankreich und das Vereinigte Königreich bleiben die zentralen Nachfragezentren, da gesetzliche Versicherer die Abdeckung für Typ-1- und insulinbehandelte Typ-2-Diabetes ausweiten. Fertigungslokalisierung-insbesondere Dexcoms EUR 300 Millionen irisches Werk und Abbotts erweiterter Dublin-Hub-reduziert Importrisiken und positioniert die Region als Sensoren-Produktionsbasis. Die Wettbewerbsintensität ist moderat: Abbott, Dexcom und Medtronic kontrollieren noch immer nahezu 70% des Umsatzes, doch Senseonics und i-SENS sichern sich neue CE-Kennzeichnungen, die länger tragbare und kostengünstigere Optionen einführen.

Wichtige Berichtserkenntnisse

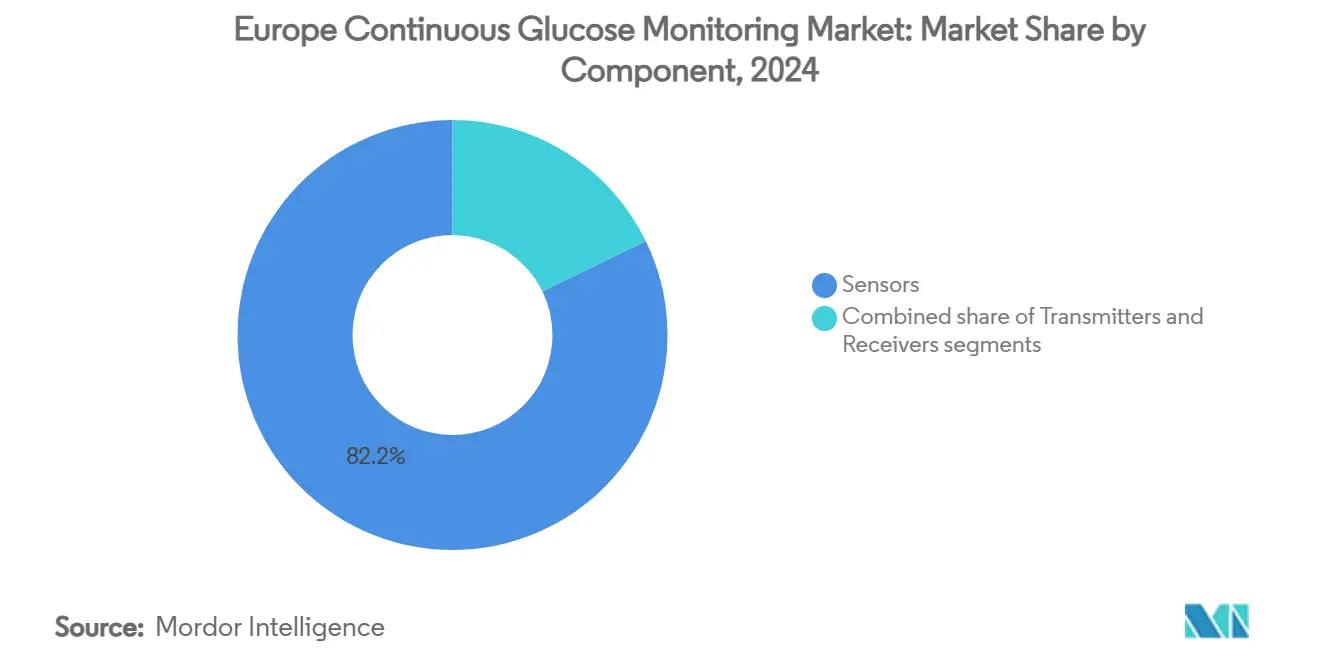

- Nach Komponente erfassten Sensoren 82,21% des Marktanteils für kontinuierliche Glukosemessung in Europa im Jahr 2024; Transmitter werden voraussichtlich bis 2030 mit einer CAGR von 14,62% wachsen.

- Nach Endnutzer machte die Nutzung zu Hause/privat 72,24% der Marktgröße für kontinuierliche Glukosemessung in Europa im Jahr 2024 aus, während Krankenhaus-/Klinikeinstellungen bis 2030 mit einer CAGR von 15,72% expandieren sollen.

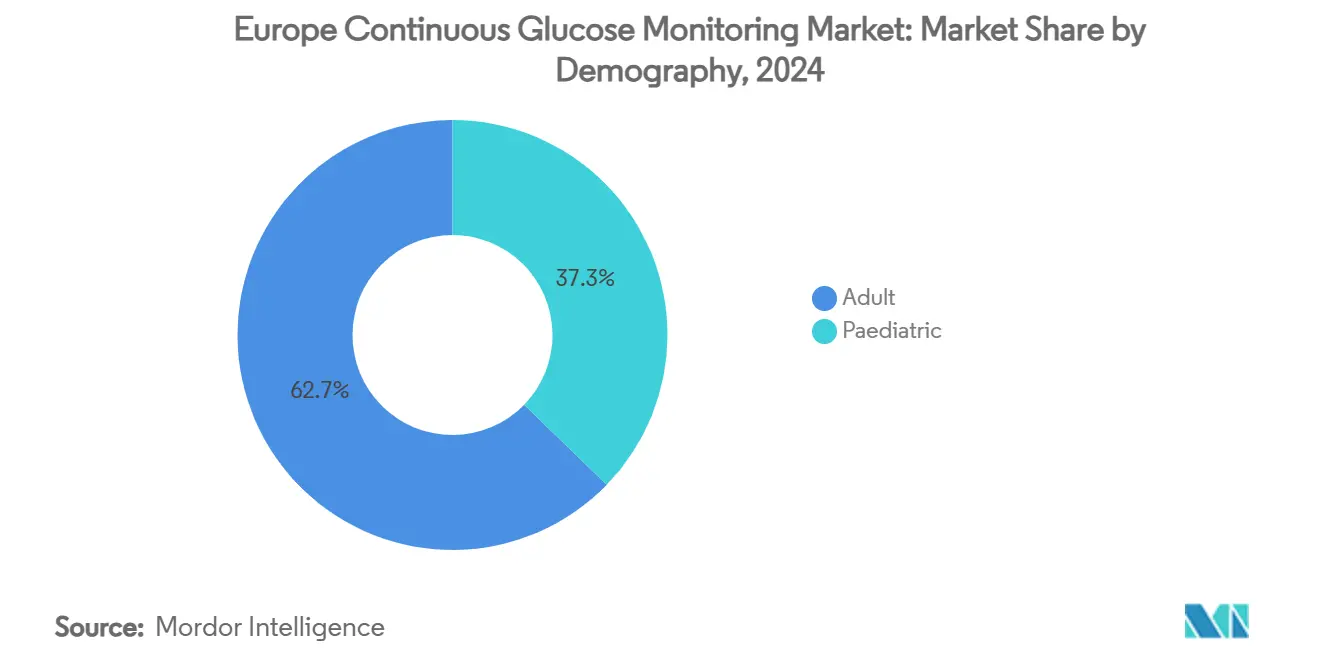

- Nach Demografie stellten erwachsene Nutzer 62,73% des Umsatzes im Jahr 2024 dar, während pädiatrische Anwendungen voraussichtlich die schnellste CAGR von 15,79% bis 2030 verzeichnen werden.

- Nach Geografie führte Deutschland mit 22,56% Umsatzanteil im Jahr 2024; das Land soll auch die höchste CAGR der Region von 17,07% bis 2030 verzeichnen.

Markttrends und Einblicke für kontinuierliche Glukosemessung in Europa

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Diabetes-Prävalenz in Europa | +2.8% | Deutschland, Frankreich, GB (höchste Auswirkung); übriges Europa | Langfristig (≥4 Jahre) |

| Ausweitung der Erstattung für CGM-Geräte | +3.2% | Deutschland, Frankreich, GB; Übertragung nach Italien & Spanien | Mittelfristig (2-4 Jahre) |

| Fortschritte bei benutzerfreundlichen tragbaren Sensoren | +2.1% | EU-weit; F&E-Zentren in Irland & Schweiz | Mittelfristig (2-4 Jahre) |

| Telegesundheits-getriebene Nachfrage nach Fernüberwachung | +1.9% | EU-weit, unterstützt durch Post-COVID-Digitale-Gesundheitspolitiken | Kurzfristig (≤2 Jahre) |

| Nationale EHR-Integration von CGM-Daten | +1.7% | Deutschland, Frankreich, GB, Niederlande führend bei Adoption | Langfristig (≥4 Jahre) |

| Fertigungsautomatisierung senkt Sensorkosten | +1.4% | Produktionszentren in Irland, Deutschland, Schweiz | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Diabetes-Prävalenz in Europa

Die Dynamik des Marktes für kontinuierliche Glukosemessung in Europa ist durch 65,6 Millionen Erwachsene verankert, die derzeit mit Diabetes leben, eine Zahl, die voraussichtlich bis 2050 auf 72,4 Millionen steigen wird[1]International Diabetes Federation, \"IDF Diabetes Atlas 11th Edition, \" idf.org . Früheres Auftreten von Typ-2-Diabetes in Osteuropa erweitert den adressierbaren Patientenpool über den historischen Typ-1-Fokus hinaus. Deutsche Kohortenstudien zeigen HbA1c-Verbesserungen auf 7,13% bei CGM-Nutzern gegenüber 7,66% bei Nicht-Nutzern, was das Vertrauen der Ärzte stärkt. Endokrinologen verschreiben zunehmend CGM bei der Diagnose anstatt nach dem Versagen von Fingerstich-Tests, wodurch die Technologie als Erstlinien-Management verankert wird. Dieser epidemiologische Rückenwind stützt den Markt für kontinuierliche Glukosemessung in Europa auch während wirtschaftlicher Abschwünge.

Ausweitung der Erstattung für CGM-Geräte

Gesetzliche Abdeckung in Deutschland seit 2016, Frankreichs erweiterte Assurance Maladie-Listung 2024 und das FreeStyle Libre-Programm des NHS England beseitigen gemeinsam Vorabkostenbarrieren. Erstattete Nutzer scannen Glukose 16,3-mal pro Tag im Vergleich zu 4-6 Fingerstich-Tests. Vorhersagbare Auszahlungen fördern Pipeline-Investitionen der Hersteller und skalieren die Produktion. Italien und Spanien folgen dem politischen Weg durch regionale Ausschreibungen, was einen Domino-Effekt in Südeuropa schafft. Die Erstattungswelle unterstützt zweistellige Umsatzsichtbarkeit für den Markt für kontinuierliche Glukosemessung in Europa bis 2030.

Fortschritte bei benutzerfreundlichen tragbaren Sensoren

Kalibrierungsfreie Designs, Smartphone-Kopplung und KI-gestützte Trend-Warnungen erhöhen die Adhärenz. Roches maschinenlernender CGM erhielt 2024 die CE-Kennzeichnung und bietet automatisierte Dosierungsvorschläge[2]Roche Holding AG, \"Roche Receives CE Mark for New CGM System, \" roche.com . Medtronics Simplera Sync verlängert die Tragedauer auf 7 Tage ohne Fingerstich-Kalibrierung. Dexcom und Abbott zielen auf 100 Millionen jährliche Sensorproduktion aus irischen Linien bis 2027 ab, um die Stückkosten um 25-30% zu senken. Diese Innovationen stärken die Patientenloyalität und ziehen Erstanwender an, wodurch der Fußabdruck des Marktes für kontinuierliche Glukosemessung in Europa gefestigt wird.

Telegesundheits-getriebene Nachfrage nach Fernüberwachung

EU-Gesundheitssysteme investierten 2024 EUR 2,3 Milliarden in digitale Plattformen und integrierten CGM-Feeds in Kliniker-Dashboards. Deutsche Diabeteszentren berichten über 40% weniger Notfälle bei fernüberwachten Patienten. Fernbeurteilung spart Klinikerzeit und Betriebsbudgets der Krankenhäuser, was Vertragsverlängerungen beschleunigt. Nationale EHR-Programme in Deutschland, Frankreich und den Niederlanden standardisieren CGM-Daten-Uploads und verstärken die digital-first Evolution des Marktes für kontinuierliche Glukosemessung in Europa.

Hemmnisse-Wirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Gerätekosten und partielle Erstattungslücken | -2.1% | Osteuropa; Süditalien & Spanien | Mittelfristig (2-4 Jahre) |

| Sensorgenauigkeit / Kalibrierungsbedenken | -1.5% | EU-weite Krankenhäuser & Kliniken | Kurzfristig (≤2 Jahre) |

| GLP-1-Medikamente verringern Überwachungsfrequenz | -1.8% | Deutschland, Frankreich, GB mit hoher GLP-1-Adoption | Kurzfristig (≤2 Jahre) |

| EU-MDR-Unsicherheit für nächste Generation nicht-invasiver CGM | -1.2% | EU-weite Innovations- pipeline | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Gerätekosten und partielle Erstattungslücken

Einkommensunterschiede in Osteuropa halten Patientenzuzahlungen hoch. Einige italienische südliche Regionen erstatten noch immer nur 70% der Sensorkosten, was die Aufnahme verzögert. Lokale Interessengruppen lobbieren für vollständige Abdeckung, aber Budgetbeschränkungen verlängern Verhandlungen. Hersteller setzen Patientenhilfe-Gutscheine ein, kämpfen aber damit, Erschwinglichkeitslücken schnell zu schließen. Diese Bereiche dämpfen das Volumenwachstum im Markt für kontinuierliche Glukosemessung in Europa, bis breitere Finanzierungsparität gesichert ist.

Sensorgenauigkeit und Kalibrierungsbedenken

Krankenhausadoption hinkt aufgrund von Sorgen über Genauigkeit bei raschen glykämischen Schwankungen hinterher. Nur 16,7% der GB-Trusts haben formelle stationäre CGM-Richtlinien. Klinische Teams nennen dosiskritische Entscheidungen und Interferenzrisiken. Schulungsmodule und neue Algorithmen, die sich selbst für Perfusionsveränderungen anpassen, werden in Studien getestet. Bis Ergebnisse institutionelle Komitees überzeugen, steht der Markt für kontinuierliche Glukosemessung in Europa vor Hindernissen im Akutpflege-Segment.

Segmentanalyse

Nach Komponente: Sensoren treiben Markterweiterung

Sensoren machten 82,21% des Umsatzes 2024 im Markt für kontinuierliche Glukosemessung in Europa aus, was ihre Verbrauchsnatur und 14-tägige Austauschzyklen widerspiegelt. Das Segmentwachstum wird mit einer CAGR von 15,68% bis 2030 prognostiziert, da Extended-Wear-Versionen wie Senseonics' 6-monatiger Eversense E3, 2024 zugelassen, an Traktion gewinnen. Automatisierte irische Produktionslinien von Dexcom und Abbott sollen die jährliche Kapazität bis 2027 auf 100 Millionen Einheiten heben und die Stückkosten unter EUR 30 drücken, wodurch die Nutzung in einkommensschwächeren Regionen angekurbelt wird. Empfänger und Transmitter hielten 17,79% Anteil, aber der Wandel zu Smartphone-Apps erodiert allmählich dedizierte Hardware-Verkäufe. Software-Abonnements, die CGM-Daten interpretieren, entstehen als frischer Margen-Pool und diversifizieren den Umsatz über physische Sensoren hinaus. Interoperabilitätsstandards, die in der EU-MDR eingebettet sind, fördern app-zentrierte Ökosysteme und Drittanbieter-Analytik, ein Trend, der Platform-Lock-in für den Markt für kontinuierliche Glukosemessung in Europa vertieft.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Private Nutzung zu Hause dominiert

Nutzer zu Hause/privat stellten 72,24% des Marktanteils für kontinuierliche Glukosemessung in Europa 2024 dar und sollen eine CAGR von 15,20% bis 2030 aufrechterhalten. Der Wandel spiegelt den Patientenwunsch nach Autonomie, Echtzeit-Smartphone-Alarmen und Telemedizin-Konsultationen wider, die Klinikfahrten reduzieren. Krankenhäuser und Kliniken mit 27,76% Anteil zeigen dennoch eine CAGR von 15,72%, da während COVID-19 angenommene Infektionskontrollprotokolle die Sensornutzung in Stationen normalisieren. GB-Daten zeigen eine 23% Reduzierung stationärer Hypoglykämie, wo CGM Standard ist. Kapitalbudgets favorisieren nun CGM über intermittierende Fingerstich-Monitore, weil die Pflegearbeitsbelastung sinkt und die Verweildauer abnimmt. Workflow-Integrationsmodule, die zu elektronischen Patientenakten hinzugefügt werden, mildern frühere Kalibrierungsbedenken und fördern die Krankenhauspenetration im Markt für kontinuierliche Glukosemessung in Europa.

Nach Demografie: Pädiatrisches Segment zeigt schnellstes Wachstum

Erwachsene umfassen 62,73% des Umsatzes 2024, aber pädiatrische Nutzer-mit 37,27%-verzeichnen die schnellste CAGR von 15,79% bis 2030. Aktualisierte ISPAD-Richtlinien schreiben CGM als Standard für Kinder vor, und Erstattungsregime in Deutschland decken 95% der pädiatrischen Kosten ab. Die Adoption übersteigt 85% bei neu diagnostizierten Kindern, verglichen mit 60% bei Erwachsenen, was die generationelle Tech-Akzeptanz unterstreicht, die die langfristige Nachfrage prägen wird. Steigende Adoleszenten-Typ-2-Inzidenz in Osteuropa erweitert den Pool weiter. Elterliche Nachfrage nach Fernalarmen und Schultag-Überwachung fügt einen Anwendungsfall-Vorteil hinzu, den Fingerstich-Messgeräte nicht bieten können. Gerätehersteller passen Haftfestigkeit, App-Grafiken und winzige Kaliber-Drähte an, um empfindliche Haut zu schützen. Pädiatrie-zentrierte Benutzeroberflächen fördern Selbstmanagement früher im Leben und verankern lebenslange Loyalität im Markt für kontinuierliche Glukosemessung in Europa. Während diese Kinder ins Erwachsenenalter altern, verlängern sich Austauschzyklen, dennoch bleiben Stückvolumen hoch, was eine dauerhafte Wachstumssäule für den Markt für kontinuierliche Glukosemessung in Europa gewährleistet.

Geografieanalyse

Deutschland generierte 22,56% des Umsatzes 2024 im Markt für kontinuierliche Glukosemessung in Europa und soll die höchste CAGR der Region von 17,07% bis 2030 verzeichnen. Die über 1.000 Diabeteszentren des Landes, großzügige gesetzliche Abdeckung und rasche Telegesundheitsreife positionieren es als Innovations-Testfeld. Frankreich folgte mit 17,39% Anteil und einer CAGR von 16,29%, da Assurance Maladie Indikationen erweiterte und heimische Majors wie Sanofi nationale Beschaffungsallianzen förderten. Das Vereinigte Königreich hielt einen 16,21% Anteil; NHS-Abdeckung für FreeStyle Libre gleicht Brexit-bedingte regulatorische Divergenz aus und erhält stetige Gerätevolumen.

Italien machte 12,44% der Marktgröße für kontinuierliche Glukosemessung in Europa 2024 aus und sollte mit 15,15% wachsen, da regionale Finanzierungslücken schrumpfen. Spaniens 9,88% Anteil und 13,61% CAGR spiegeln dezentralisierte Erstattung wider, die sich allmählich mit nationalen Diabetesplänen synchronisiert. Russland erfasste einen 9,36% Anteil; Sanktionen und Währungsdruck begrenzen das Wachstum auf 11,64%, dennoch könnten lokale Montageprojekte Versorgungslinien umleiten.

Das übrige Europa umfasste 12,15% Umsatz mit einer CAGR von 14,09%. Polen, die Tschechische Republik und Ungarn zeigen überproportionale Dynamik, da EU-Kohäsionsfonds digitale Gesundheitseinführungen unterstützen. Nordische Länder, obwohl kleiner in der Bevölkerung, verzeichnen nahezu universelle Sensornutzung aufgrund umfassender sozialer Gesundheitsversorgung und digitaler Aktenparität. Insgesamt gleicht steigende Penetration in Oststaaten reife Basiseffekte in Westeuropa aus und verstärkt die langfristige Widerstandsfähigkeit des Marktes für kontinuierliche Glukosemessung in Europa.

Wettbewerbslandschaft

Der Markt für kontinuierliche Glukosemessung in Europa ist moderat konsolidiert, wobei Abbott, Dexcom und Medtronic gemeinsam den Markt dominieren. Abbott nutzt First-Mover-Status bei Flash-Monitoring und die breitesten Kostenträger-Listungen; sein Libre-Ökosystem dominiert Apothekenkanäle. Medtronic integriert seinen Simplera Sync-Sensor mit dem MiniMed 780G Closed-Loop und bietet End-to-End-Insulin-Automation[3]Medtronic plc, \"MiniMed 780G Launches in Europe, \" medtronic.com .

Roche tritt wieder ein mit einem KI-fähigen Prädiktor, der sich durch Software statt Hardware differenziert, während kleinere europäische Startups nicht-invasive photonische Sensorik anzielen, aber EU-MDR-Evidenzhürden begegnen. Da Smartphone-Interoperabilität Datenleitungen standardisiert, schwenkt profitable Differenzierung zu Analytik-Abonnements, prädiktiven Alarmen und versicherer-verknüpften Adhärenz-Dashboards. Etablierte Marktführer investieren in Cloud-Plattformen, um ihre Anteile zu verteidigen, dennoch kooperieren wendige Software-Player mit Hardware-Incumbents und verteilen Werterfassung. Diese konvergierenden Strategien erhalten gesunde Rivalität und Produktkadenz aufrecht und stellen sicher, dass der Markt für kontinuierliche Glukosemessung in Europa technologisch lebendig und kundenorientiert bleibt.

Branchenführer für kontinuierliche Glukosemessung in Europa

-

Medtronic

-

Dexcom Inc.

-

Abbott Laboratories

-

Senseonics Holdings Inc.

-

F. Hoffmann-La Roche Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Senseonics reichte CE-Kennzeichnung für Eversense 365 ein, den ersten 12-Monats-kontinuierlichen Glukosemonitor.

- Juli 2024: Roche erhielt CE-Kennzeichnung für sein KI-fähiges CGM-System, das maschinelle Lern-Trendanalyse und automatisierte Insulindosierungsempfehlungen bietet.

- Januar 2024: Medtronic startete das MiniMed 780G erweiterte Hybrid-Closed-Loop-System in Europa mit dem Simplera Sync-Sensor.

- Januar 2024: DexCom hat den Bau seiner ersten europäischen Produktionsstätte in Athenry, County Galway, Irland, begonnen. Mit einer beträchtlichen Investition von €300 Millionen über fünf Jahre verteilt, markiert diese Anlage einen bedeutenden Meilenstein für DexCom in Europa. Sobald sie betriebsbereit ist, wird die irische Einrichtung DexComs Produktverteilung in Europa, dem Nahen Osten und Afrika (EMEA) verbessern.

Berichtsumfang für den Markt für kontinuierliche Glukosemessung in Europa

Kontinuierliche Glukosemessgeräte verwenden Glukoseoxidase zur Messung des Blutzuckerspiegels. Im Sensor verbindet sich Platin mit Glukoseoxidase, um Wasserstoffperoxidase zu produzieren, die dann ein elektrisches Signal erzeugt, das an den Transmitter gesendet wird. Europas Markt für kontinuierliche Glukosemessung ist nach Komponenten und Geografie segmentiert. Der Bericht bietet den Wert (in USD) und das Volumen (in Einheiten) für die oben genannten Segmente.

| Sensoren |

| Transmitter |

| Empfänger |

| Krankenhäuser / Kliniken |

| Zuhause / Privat |

| Erwachsene |

| Pädiatrie |

| Deutschland |

| Vereinigtes Königreich |

| Frankreich |

| Italien |

| Spanien |

| Russland |

| Übriges Europa |

| Nach Komponente | Sensoren |

| Transmitter | |

| Empfänger | |

| Nach Endnutzer | Krankenhäuser / Kliniken |

| Zuhause / Privat | |

| Nach Demografie | Erwachsene |

| Pädiatrie | |

| Nach Geografie | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Russland | |

| Übriges Europa |

Im Bericht beantwortete Schlüsselfragen

Welches Umsatzniveau wird für Geräte zur kontinuierlichen Glukosemessung in Europa bis 2030 erwartet?

Die Verkäufe sollen bis 2030 auf USD 6.328,31 Millionen steigen und damit die Gesamtsumme von 2025 mehr als verdoppeln.

Wie schnell wächst die Nachfrage nach kontinuierlicher Glukosemessung in Europa?

Der jährliche Umsatz soll zwischen 2025 und 2030 mit einer CAGR von 15,34% steigen, was starke Telegesundheitsaufnahme und breitere Erstattung widerspiegelt.

Welches Land führt derzeit bei der Adoption von Geräten zur kontinuierlichen Glukosemessung in Europa?

Deutschland hält die Spitzenposition mit 22,56% Anteil 2024 und soll die schnellste CAGR der Region von 17,07% bis 2030 verzeichnen.

Warum sind pädiatrische Nutzer das am schnellsten wachsende Segment für CGM in Europa?

Aktualisierte pädiatrische Richtlinien, nahezu universelle Erstattung in Deutschland und 85% Aufnahme bei neu diagnostizierten Kindern treiben eine CAGR von 15,79% für diese Gruppe an.

Wie beeinflussen Erstattungspolitiken die CGM-Penetration in europäischen Gesundheitssystemen?

Erweiterte gesetzliche Abdeckung in Deutschland, Frankreich und dem GB beseitigt Vorabkostenbarrieren, veranlasst tägliche Scan-Raten, die Fingerstich-Tests bei weitem übersteigen, und befeuert anhaltende Gerätenachfrage.

Welchen Effekt könnte eine weit verbreitete GLP-1-Therapie-Adoption auf CGM-Geräteverkäufe haben?

Breitere Nutzung von GLP-1-Rezeptor-Agonisten könnte Überwachungsfrequenz bei Typ-2-Patienten senken und eine moderate Gegenströmung schaffen, die schätzungsweise 1,8 Prozentpunkte vom Wachstum abzieht.

Seite zuletzt aktualisiert am: