Marktgröße für Verbraucherverpackungen in Europa

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

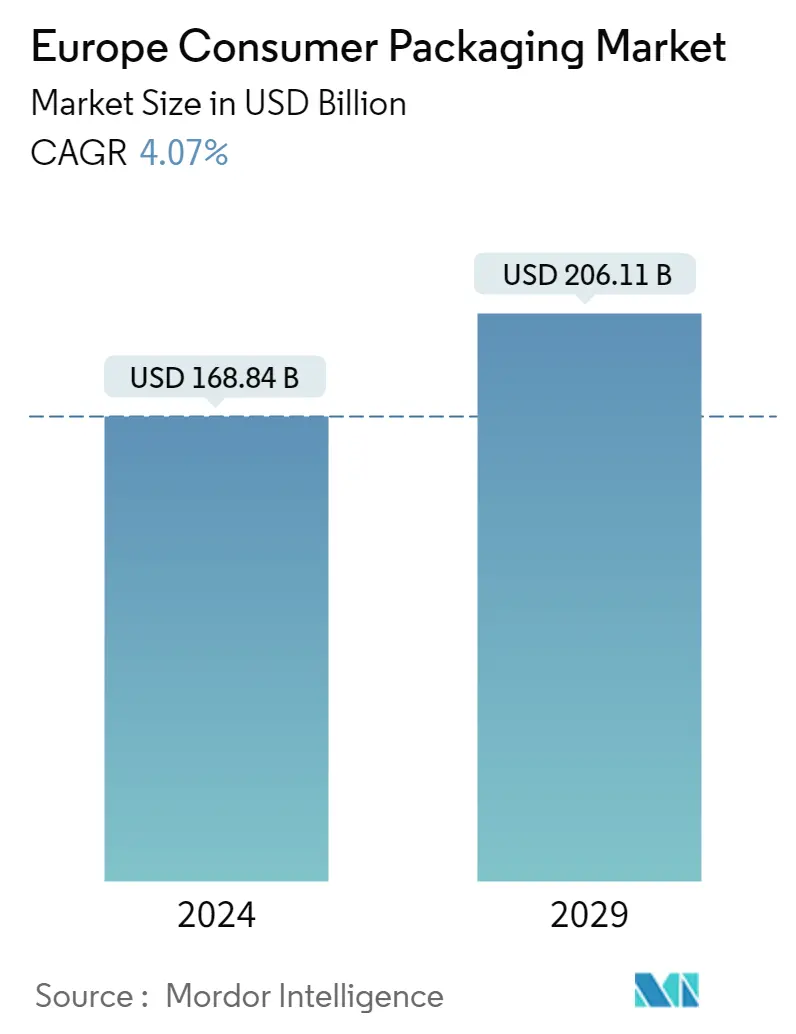

| Marktgröße (2024) | USD 168.84 Milliarden |

| Marktgröße (2029) | USD 206.11 Milliarden |

| CAGR(2024 - 2029) | 4.07 % |

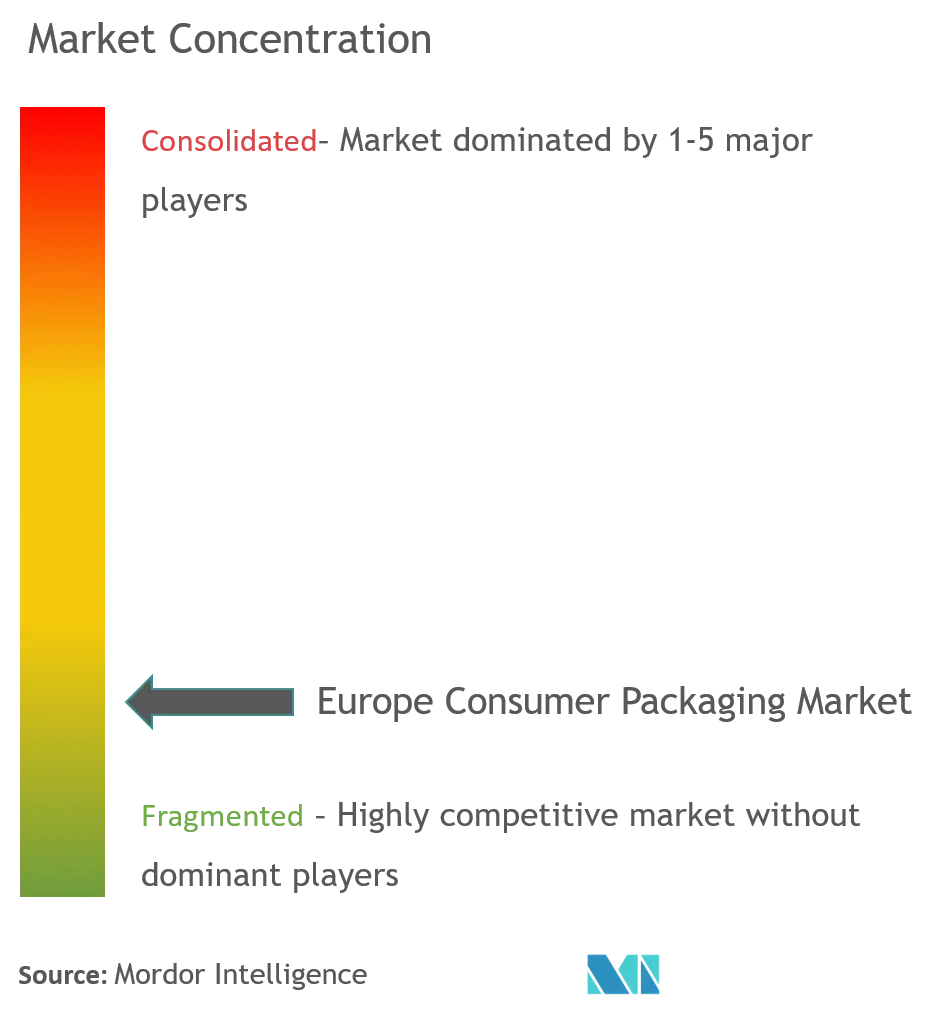

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Verbraucherverpackungen in Europa

Die Größe des europäischen Marktes für Verbraucherverpackungen wird im Jahr 2024 auf 168,84 Milliarden US-Dollar geschätzt und soll bis 2029 206,11 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,07 % im Prognosezeitraum (2024–2029) entspricht.

Technologische Innovationen, Bedenken hinsichtlich der Nachhaltigkeit und attraktive wirtschaftliche Rahmenbedingungen gehören zu den Faktoren, die das bemerkenswerte Wachstum von Verbraucherverpackungen vorantreiben.

- Verpackungen für die Konsumgüterindustrie spielen eine Schlüsselrolle dabei, das Produkt für den potenziellen Käufer attraktiv zu machen und dem Verbraucher Produkte zu liefern, die ausreichend anspruchsvoll, sicher, praktisch und angemessen sind. Laut Pro Carton glauben mehr als die Hälfte der Europäer, dass die COVID-19-Pandemie das größte Problem ist und der Klimawandel als zweitwichtigstes Problem eingestuft wird. Fast die Hälfte der befragten europäischen Verbraucher stimmten nachdrücklich zu, dass sie sich durch die Pandemie mehr Sorgen um die Umwelt gemacht und sich stärker auf nachhaltige Verpackungen konzentriert haben.

- Kunststoffverpackungen erfreuen sich bei Verbrauchern auch bei anderen Produkten großer Beliebtheit, da Kunststoffe leicht und unzerbrechlich sind und sich daher leichter handhaben lassen. Aufgrund der geringeren Produktionskosten bevorzugen selbst große Hersteller Kunststoffverpackungen. Darüber hinaus erweitert die Einführung von Polymeren wie Polyethylenterephthalat (PET) und hochdichtem Polyethylen (HDPE) die Anwendungen von Kunststoffverpackungen. Allerdings ist die Reduzierung der Menge an umweltschädlichen Polymeren, die in Verpackungen verwendet werden, einer der am meisten erforschten Bereiche auf dem Verbraucherverpackungsmarkt.

- Darüber hinaus ist die Europäische Union mit ihrem Streben nach Prinzipien der Kreislaufwirtschaft Vorreiter auf dem Kunststoffmarkt. Der Schwerpunkt liegt dabei insbesondere auf Kunststoffabfällen, da großvolumige Einwegverpackungen aus Kunststoff auf den Prüfstand geraten sind. Zur Bewältigung dieses Problems werden mehrere Strategien vorangetrieben, darunter der Ersatz alternativer Materialien, Investitionen in die Entwicklung biobasierter Kunststoffe, die Gestaltung von Verpackungen, die beim Recycling einfacher zu verarbeiten sind, sowie die Verbesserung des Recyclings und der Verarbeitung von Kunststoffabfällen.

- Im Jahr 2021 kam es auf dem europäischen Markt zu einem Anstieg der PET-Rohstoffpreise. Der starke Anstieg der PET-Preise war auf die Lieferengpässe bei PET in Europa zurückzuführen, die auf hohe Frachtraten aus Asien und Rohstoffknappheit zurückzuführen sind. Darüber hinaus erreichte der Aufschlag für recycelte PET-Flocken (RPET) gegenüber reinem PET in Nordwesteuropa im Juni 2021 ein Rekordhoch. Die Preise für reines PET gerieten durch Angebot und Nachfrage sowie ein schwaches Kaufinteresse unter Druck, was zu einem Mangel an verbesserter Konsumfähigkeit führte liefern. Solche Schwankungen der Rohstoffpreise haben das Marktwachstum erheblich beeinträchtigt.

- Obwohl der Preisunterschied zwischen recyceltem und neuem Kunststoff in letzter Zeit zugenommen hat, hat die COVID-19-Pandemie diesen Unterschied noch verstärkt. Infolgedessen sind die Kosten für recyceltes PET in Lebensmittelqualität im Vergleich zu Neu-PET fast doppelt so hoch, was zu einem starken Substitutionsdruck führt. Laut Plastic Recyclers Europe (PRE) mit Sitz in Brüssel wurde die Nachfrage nach Kunststoffabfällen durch die Pandemie dramatisch beeinträchtigt. Darüber hinaus stellt der Großteil der europäischen Kunststoffrecyclingindustrie aufgrund der aktuellen Marktentwicklungen die Produktion ein. Zu den Faktoren, die zur Einstellung der Produktion beigetragen haben, gehören die mangelnde Nachfrage aufgrund der Schließung von Verarbeitungsbetrieben, die rekordtiefen Preise für Neukunststoffe und die weltweit zurückgegangene Aktivität.

Markttrends für Verbraucherverpackungen in Europa

Wachstum in Vertriebskanälen wie Convenience Stores und E-Commerce, um den Markt voranzutreiben

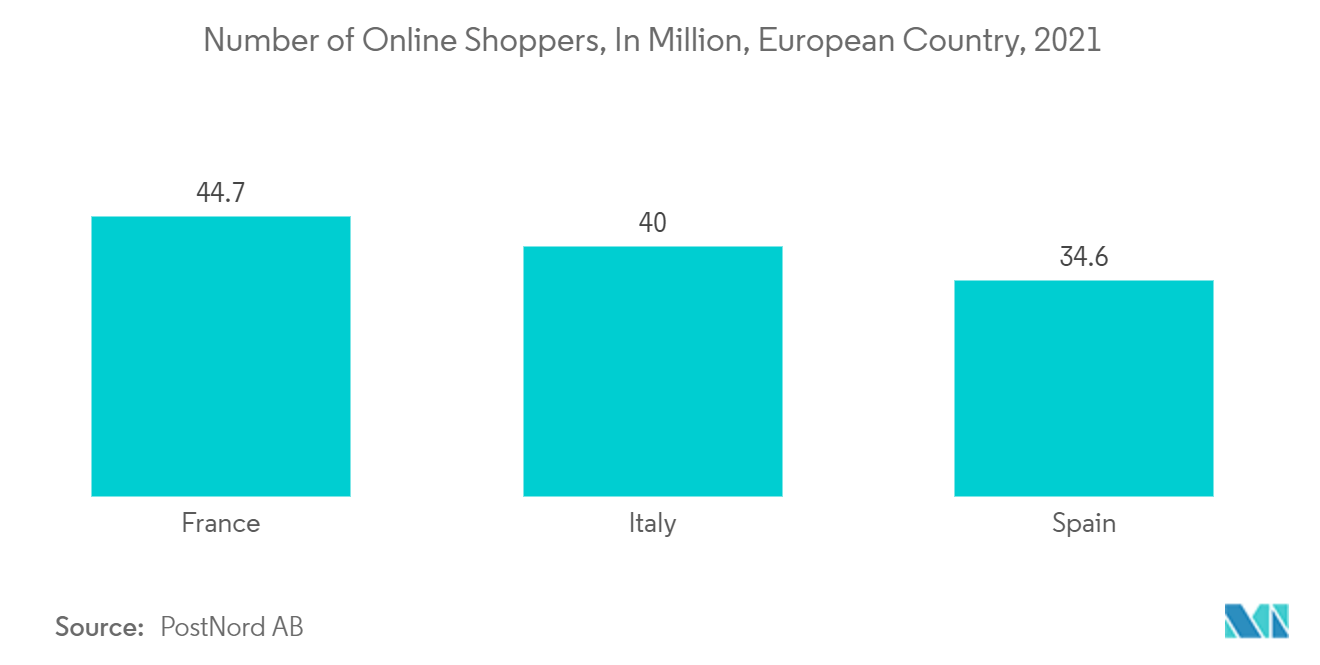

- In Europa haben die Einzelhandels- und Online-Verkäufe effektiv zugenommen. Um während der COVID-19-Pandemie sicher zu sein, haben viele Menschen begonnen, Lebensmittel zu kaufen und zu Hause zuzubereiten, anstatt in Restaurants zu essen.

- Nach Angaben des CBI – Ministerium für Auswärtige Angelegenheiten (EU) wird Europa voraussichtlich der weltweit größte Importeur von verarbeitetem Obst und Gemüse sein und etwa 40 % des weltweiten Angebots ausmachen. Rund 30 % des europäischen Handels mit verarbeitetem Obst und Gemüse stammen aus Entwicklungsländern. Darüber hinaus besteht der größte Teil des innereuropäischen Handels aus Reexporten von verarbeitetem Obst und Gemüse aus Entwicklungsländern. Die Importe von verarbeitetem Obst und Gemüse nach Europa werden in den nächsten fünf Jahren je nach Produktkategorie voraussichtlich um 2 bis 3 % pro Jahr wachsen.

- Laut Appinio hat ein erheblicher Prozentsatz der Verbraucher im Vereinigten Königreich im vergangenen Jahr über Veränderungen in ihren Kaufgewohnheiten im Internet berichtet.

- Das Wachstum bei Lebensmittelverpackungen und die ständig steigende Nachfrage nach Wellpappverpackungen bei wachsenden E-Commerce-Sendungen während der COVID-19-Pandemie sind die Haupttreiber des Marktes. In E-Commerce-Portalen ist die Nachfrage nach Lebensmittelverpackungen, Gesundheitsprodukten und E-Commerce-Sendungen stark gestiegen.

- Die Verlagerung hin zum E-Commerce-Wachstum bedeutet eine Erweiterung des Bestellmixes, größere Komplexität und mehr Verpackungsvielfalt. Arbeitsaufwand und Saisonalität wirken sich auch auf die Fähigkeit der Auftragsabwicklung aus, Bestellungen zu erfüllen, was die Verpackung erschwert und zu höheren Schäden führt. Darüber hinaus ist zu erwarten, dass die Einschränkungen im Netztransport und die steigenden Kosten anhalten. Möglicherweise sind mehr Individualisierung und einzigartige Lösungen erforderlich, um effektiv im Wettbewerb zu bestehen und Kundentreue zu erreichen.

- Im April 2022 investierte Pregis in eine neue 1960 Quadratmeter große Kundenerlebniseinrichtung in Europa, die ganzheitliche Lösungen für Herausforderungen bei Schutzverpackungen bieten und kostspieligen Abfall durch beschädigte Produkte reduzieren soll.

Polen verzeichnet erhebliches Marktwachstum

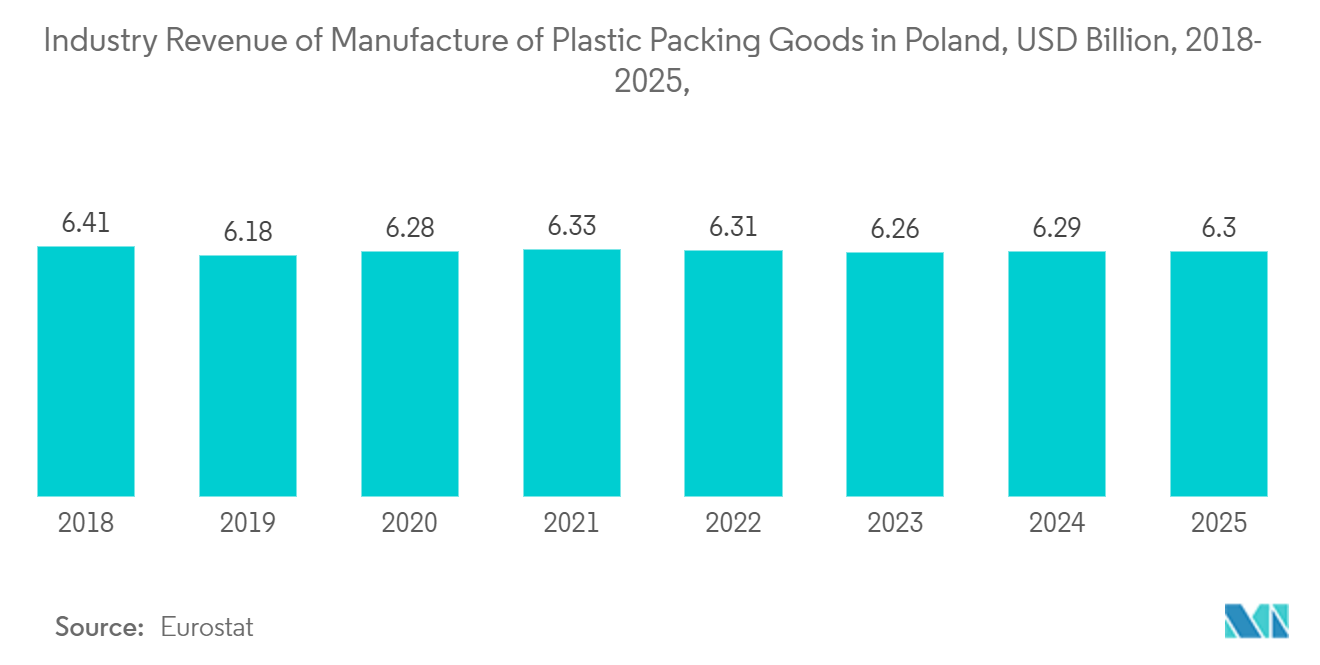

- Polen ist aufgrund der hohen Investitionsrate in fortschrittliche und innovative Verpackungen in den verschiedenen Endverbraucherbranchen und der wachsenden Konzentration des Landes auf leichte, tragbare, flexible und umweltfreundliche Verpackungen einer der bedeutendsten Märkte für europäische Anbieter von Verbraucherverpackungen.

- Das Land war Zeuge zahlreicher Investitionen verschiedener Marktteilnehmer und einer steigenden Nachfrage nach Verbraucherverpackungen in verschiedenen Branchen, beispielsweise der Lebensmittel- und Getränkeindustrie.

- Im Februar 2021 eröffnete UFlex Limited in Polen seine Brownfield-BOPET-Folienlinie mit einer Kapazität von 45.000 TPA. Der Probebetrieb für die BOPP-Anlage in Ungarn und die BOPET-Anlage in Nigeria hat bereits begonnen, und beide Anlagen werden voraussichtlich bald in Betrieb genommen.

- Die frühere Kapazität des Verpackungsfolienwerks der Gruppe in Polen betrug 30.000 TPA, und eine zusätzliche 10,4 m lange BOPET-Linie mit 45.000 TPA wurde in Betrieb genommen, was UFlexs Tochtergesellschaft Flex Films zu einem der größten BOPET-Hersteller in der Europäischen Union macht.

- Viele polnische Verpackungsunternehmen erweitern auch ihre geografische Präsenz durch die Eröffnung neuer Produktionsstätten, was voraussichtlich den Umfang des Marktes für flexible Verpackungen in der Region vergrößern wird. So hat beispielsweise die Plast-Box Group, einer der führenden polnischen und europäischen Hersteller von Kunststoffverpackungen, in der Nähe von Warschau ein neues Lager- und Logistikzentrum mit einer Gesamtfläche von über 3.800 Quadratmetern eröffnet.

- DS Smith baut seit 2021 ein neues Werk für Wellpappverpackungen in Bełchatów, einer Stadt südlich von Łódź in Zentralpolen. Die Inbetriebnahme des neuen Werks, einschließlich einer neuen Wellpappenanlage, die für eine Jahresproduktion von 180.000 m² ausgelegt ist, ist geplant Ende Juni 2022. Dies ist das sechste Wellpappenverpackungswerk von DS Smith im Land.

Überblick über die europäische Verbraucherverpackungsindustrie

Der Verbraucherverpackungsmarkt in Europa scheint aufgrund der Präsenz einer großen Anzahl von Anbietern fragmentiert zu sein. Dieser Bericht bietet Informationen über das Wettbewerbsumfeld unter den Akteuren in diesem Marktbereich und analysiert die wichtigsten Verbraucherverpackungsunternehmen und ihre Produkte.

- April 2022 – Tetra Pak bringt in Zusammenarbeit mit führenden Getränkeherstellern Halteverschlüsse auf Kartonverpackungen auf den Markt. Nach Angaben des Unternehmens wurden die neuen Kappen, die von BBL in Irland, Cido Grupa im Baltikum, LY Company Group und Lactalis Puleva in Spanien sowie Weihenstephan in Deutschland eingeführt wurden, entwickelt, um Müll zu verhindern und den Übergang zu erneuerbaren Materialien zu beschleunigen.

- Januar 2022 – Huhtamaki gibt bekannt, dass das Unternehmen das vollständige Eigentum an seinem polnischen Joint-Venture-Unternehmen Huhtamaki Smith Anderson Sp. z o.o. übernommen hat. Zoo von Smith Anderson Group Ltd (SA). Das Unternehmen produziert und vertreibt Papiertüten für die Gastronomie in Osteuropa im Huhtamaki-Werk in Czeladz, Polen.

- Januar 2022 – Amcor kündigt die Aufnahme neuer, nachhaltigerer Hochschutzlaminate in sein Pharmaverpackungsportfolio an. Die neuen kohlenstoffarmen, recycelbaren Verpackungsoptionen bieten zwei Vorteile Sie erfüllen die hohen Barriere- und Leistungsanforderungen, die die Branche benötigt, und unterstützen gleichzeitig die Recyclingpläne der Pharmaunternehmen.

Europas Marktführer für Verbraucherverpackungen

-

Huhtamaki Group

-

Amcor Limited

-

Tetra Pak Inc.

-

International Paper Company

-

Constantia Flexibles Group GmbH

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Markt für Verbraucherverpackungen

- April 2022 – Amcor führt eine neue Plattform für papierbasierte Verpackungsprodukte namens AmFiberTM ein. Die AmFiber-Plattform verdeutlicht Amcors verbraucherorientierten und anpassungsfähigen Innovationsansatz, der darauf abzielt, die Fähigkeiten traditioneller Papierverpackungen neu zu definieren und so ein breiteres Spektrum an Funktionen und funktionalen Vorteilen bereitzustellen, um den sich ändernden Bedürfnissen der Verbraucher gerecht zu werden.

- April 2022 – Sealed Air stellt Prismiq vor, eine Marke für digitale Verpackungen mit einem Portfolio aus Digitaldruck, Designdienstleistungen und intelligenten Verpackungslösungen. Die digitale Drucktechnologie schafft einen bahnbrechenden Mehrwert für Kunden und ermöglicht eine berührungslose Automatisierung in den Einrichtungen des Unternehmens und im Betrieb der Kunden.

- März 2022 – Der Standort von Huhtamaki Oyj in Alf, Deutschland, gab bekannt, dass er seinen Schwerpunkt von Kunststoffen auf SMF-Produkte (Smooth Moulded Fiber) verlagert, um der steigenden Nachfrage nach kunststofffreien Alternativen zu Lebensmittelverpackungen gerecht zu werden. Nach Angaben des Unternehmens plant die Einheit, im Jahr 2022 mehr als 2.000 Tonnen Kunststoff durch Fasern zu ersetzen.

Europa-Marktbericht für Verbraucherverpackungen – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.2.1 Verhandlungsmacht der Lieferanten

4.2.2 Verhandlungsmacht der Verbraucher

4.2.3 Bedrohung durch neue Marktteilnehmer

4.2.4 Bedrohung durch Ersatzspieler

4.2.5 Wettberbsintensität

4.3 Analyse der Branchenwertschöpfungskette

4.4 Bewertung der Auswirkungen von COVID-19 auf die Branche

5. MARKTDYNAMIK

5.1 Marktführer

5.1.1 Erhöhte Nachfrage nach flexiblen Kunststoffverpackungslösungen in allen Endverbraucherbranchen

5.1.2 Zunehmende Nutzung von Vertriebskanälen wie Convenience Stores und E-Commerce

5.2 Marktbeschränkungen

5.2.1 Zunehmende Preisvolatilität bei Rohstoffen

6. MARKTSEGMENTIERUNG

6.1 Material

6.1.1 Plastik

6.1.1.1 Materialtyp

6.1.1.1.1 PE (Polyethylen)

6.1.1.1.2 PP (Polypropylen)

6.1.1.1.3 PVC (Polyvinylchlorid)

6.1.1.1.4 PET (Polyethylenterephthalat)

6.1.1.1.5 Andere Materialtypen

6.1.1.2 Nach Typ

6.1.1.2.1 Starre Kunststoffverpackungen

6.1.1.2.2 Flexible Kunststoffverpackungen

6.1.2 Papier

6.1.2.1 Typ

6.1.2.1.1 Kartontafel

6.1.2.1.2 Containerboard und Linerboard

6.1.2.1.3 Andere Arten

6.1.3 Glas

6.1.4 Metall

6.1.4.1 Typ

6.1.4.1.1 Büchsen

6.1.4.1.2 Kappen und Verschlüsse

6.1.4.1.3 Andere Arten

6.2 Endverbraucherindustrie

6.2.1 Essen

6.2.2 Getränk

6.2.3 Pharmazeutik und Gesundheitswesen

6.2.4 Kosmetik, Körperpflege und Haushaltspflege

6.3 Land

6.3.1 Großbritannien

6.3.2 Deutschland

6.3.3 Frankreich

6.3.4 Italien

6.3.5 Polen

6.3.6 Rest von Europa

7. WETTBEWERBSFÄHIGE LANDSCHAFT

7.1 Firmenprofile

7.1.1 Huhtamaki Oyj

7.1.2 Amcor PLC

7.1.3 Tetra Pak Group

7.1.4 International Paper Company

7.1.5 Constantia Flexibles Group GmbH

7.1.6 Sealed Air Corporation

7.1.7 DS Smith PLC

7.1.8 Mondi Group

7.1.9 Ardagh Group

7.1.10 Crown Holdings Inc.

7.1.11 Massilly Holding SAS

7.1.12 Tubex GmbH

7.1.13 Owens-Illinois Inc.

8. INVESTITIONSANALYSE

9. ZUKUNFT DES MARKTES

Segmentierung der Verbraucherverpackungsindustrie in Europa

Der europäische Marktbericht für Verbraucherverpackungen umfasst Kunststoff, Papier, Glas und Metall als Hauptmaterialien für Endverbraucherindustrien wie Lebensmittel, Getränke, Pharmazeutik und Gesundheitswesen, Kosmetik, Haushalt und Körperpflege. Der Bericht identifiziert auch die kontinuierliche Entwicklung neuer Produkte sowie neuere Trends und staatliche Vorschriften, die die Hauptgründe für das Wachstum von Verbraucherverpackungen darstellen.

| Material | ||||||||||||||||||||

| ||||||||||||||||||||

| ||||||||||||||||||||

| ||||||||||||||||||||

|

| Endverbraucherindustrie | ||

| ||

| ||

| ||

|

| Land | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Verbraucherverpackungen in Europa

Wie groß ist der europäische Markt für Verbraucherverpackungen?

Es wird erwartet, dass der europäische Verbraucherverpackungsmarkt im Jahr 2024 ein Volumen von 168,84 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 4,07 % bis 2029 auf 206,11 Milliarden US-Dollar wachsen wird.

Wie groß ist der europäische Markt für Verbraucherverpackungen derzeit?

Im Jahr 2024 wird die Größe des europäischen Marktes für Verbraucherverpackungen voraussichtlich 168,84 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Markt für Verbraucherverpackungen?

Huhtamaki Group, Amcor Limited, Tetra Pak Inc., International Paper Company, Constantia Flexibles Group GmbH sind die größten Unternehmen, die auf dem europäischen Markt für Verbraucherverpackungen tätig sind.

Welche Jahre deckt dieser europäische Verbraucherverpackungsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Marktes für Verbraucherverpackungen auf 162,24 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Marktes für Verbraucherverpackungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Verbraucherverpackungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für Verbraucherverpackungen in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Verbraucherverpackungen in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Verbraucherverpackungen in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.