Größe des Süßwarenmarktes in Europa

|

|

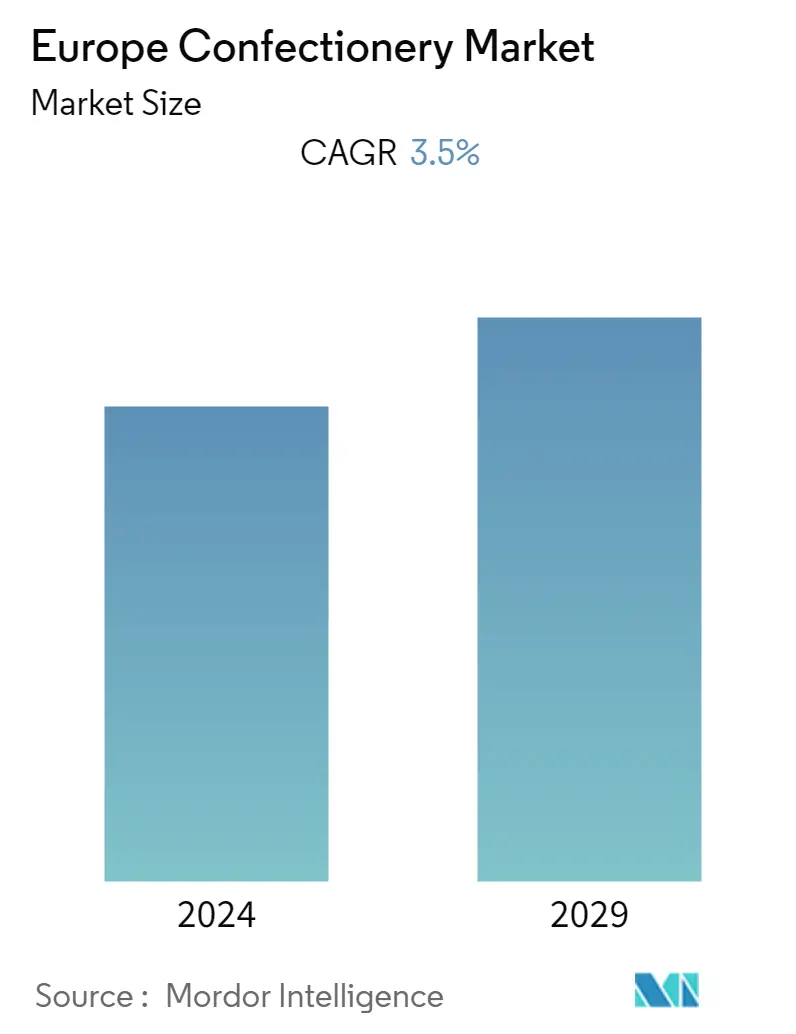

Studienzeitraum | 2018 - 2029 |

|

|

Basisjahr für die Schätzung | 2023 |

|

|

Prognosedatenzeitraum | 2024 - 2029 |

|

|

Historischer Datenzeitraum | 2018 - 2022 |

|

|

CAGR | 3.50 % |

|

|

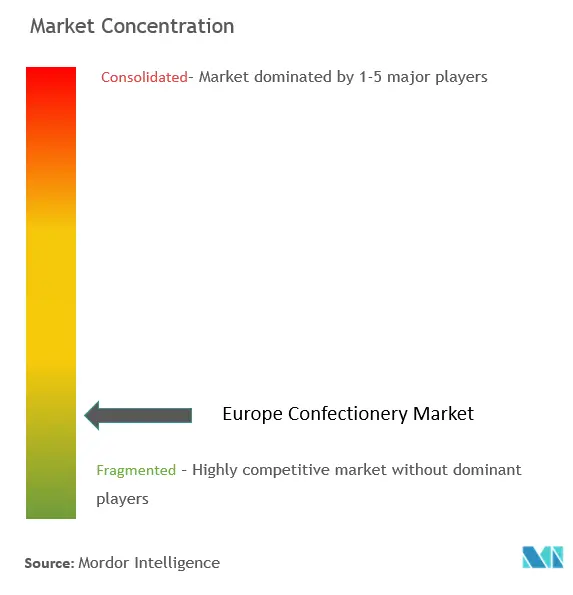

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des europäischen Süßwarenmarktes

Der europäische Süßwarenmarkt wird im Prognosezeitraum voraussichtlich mit einer jährlichen Wachstumsrate von 3,50 % wachsen.

Europa ist eine herausragende Region auf dem Süßwarenmarkt. Die Verbrauchernachfrage hat sich hin zu gesunden Lebensmitteln verlagert, zu denen auch nährstoffreiche Lebensmittel mit Mehrwert gehören, zu denen auch Snackriegel gehören. Auch die Marktteilnehmer nutzen die steigende Nachfrage nach veganen Produkten und passen Snackriegel entsprechend an. Beispielsweise brachte OGGS im Jahr 2021 vier neue Snackriegel auf den Markt. Der Geschmack der Verbraucher und ihre Vorliebe für Schokolade und Süßigkeiten waren der Grund für das Wachstum des Süßwarenmarktes in der gesamten Region. Der Markt verzeichnete erhebliche Investitionen wichtiger Akteure, die sich auf den Ausbau ihrer Produktionskapazitäten und Präsenz in verschiedenen Ländern und die Förderung des Süßwarenmarktes in der gesamten Region konzentrierten.

Darüber hinaus investieren Unternehmen aufgrund veränderter Verbraucherpräferenzen strategisch in die Entwicklung innovativer Produkte mit erhöhtem Nutzen, um sich einen Wettbewerbsvorteil am Markt zu verschaffen. Somit steigern auch die Investitionen und aggressiven Wettbewerbsstrategien der Akteure das Marktwachstum. Das steigende Verlangen der Verbraucher nach einer Vielzahl von Schokoladen und Bonbons hat zu einem Anstieg des Verkaufs kalorienarmer und zuckerfreier Süßwaren in Europa geführt. Darüber hinaus haben die Innovation und die Einführung thematischer Süßwaren während der Festtage den Markt beflügelt. Beispielsweise kündigte Nestlé Confectionery im November 2022 ein Weihnachtssortiment 2022 voller festlicher Süßwaren-Neueinführungen seiner renommierten Marken in den Vereinigten Staaten an. Mit den Neueinführungen wurde die Quality Street-Beuteltasche um zwei neue Quality Street Favorites-Taschen ergänzt The Purple One und Strawberry Delight.

Wachsende Nachfrage nach innovativen und funktionalen Süßwaren

Der Verbrauchertrend zu gesünderen Snacks bietet Bonbons, Kaugummis, Schokolade und Snackriegeln mit funktionellen Inhaltsstoffen die Möglichkeit, ihre Marktanteile in den Produktkategorien Gesundheit und Wellness zu erobern. Funktionelle Süßwaren wecken weiterhin das Interesse sowohl von Unternehmen als auch von Verbrauchern, die sich auf neuere Produkte mit Mehrwert freuen. Daher fügen auf dem Markt tätige Unternehmen ihren Marken gesunde Inhaltsstoffe hinzu, um sich von den anderen abzuheben. Süßwarenunternehmen formulieren Produkte mit Chiasamen, Granatäpfeln und Meersalz.

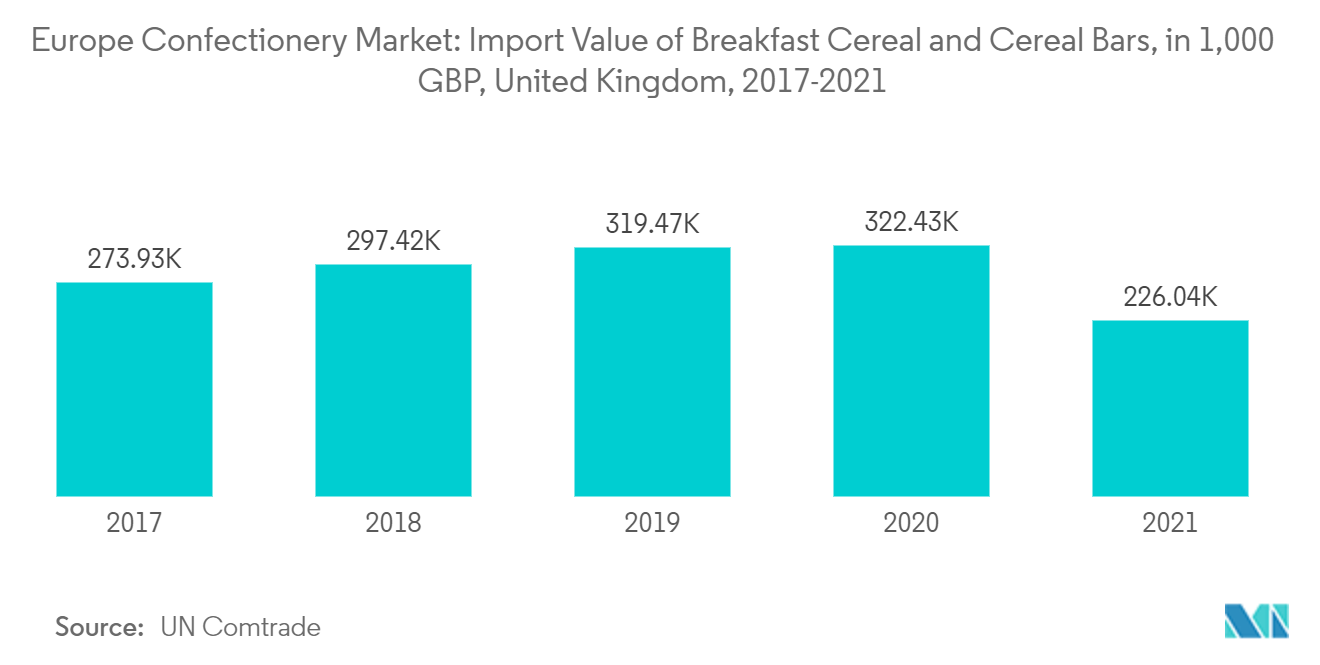

Meersalz und Superfrüchte verzeichnen in der Kategorie der funktionellen Süßwaren ein kontinuierliches Wachstum, da Süßwarenhersteller trendige Zutaten wie Granatapfel, Cranberry und Acai auf innovative Weise verwenden. Allerdings wurden die Importe und Verkäufe dieser Produkte durch den anhaltenden Krieg zwischen Russland und der Ukraine beeinträchtigt, der sich wahrscheinlich auf das Marktwachstum auswirken wird, weshalb die Importe der funktionellen Snacks im Jahr 2021 im Vergleich zu 2020 zurückgegangen sind Die Importe von UN Comtrade, Frühstückszerealien und Müsliriegeln in das Vereinigte Königreich (UK) beliefen sich im Jahr 2021 auf etwa 226 Millionen britische Pfund.

Einer der beliebtesten Träger für funktionelle Inhaltsstoffe ist Kaugummi, der aufgrund seiner Attraktivität als einzigartiges Abgabesystem genutzt wird. Zahnfleisch verbessert auch die Zufuhr gesunder Inhaltsstoffe. Auch Pfefferminzbonbons und Gummi werden immer beliebter, wenn es um energiebasierte Gesundheitsvorteile geht. Funktionelle Kaugummi- und Minzprodukte konzentrieren sich auf Vorteile wie die Vorbeugung von Karies, die Mundreinigung und die Zahnaufhellung. Die zunehmende Innovation im Bereich der funktionellen Süßwaren führt zu einem Wachstum des Marktes.

Deutschland als dominierender Akteur auf dem Süßwarenmarkt

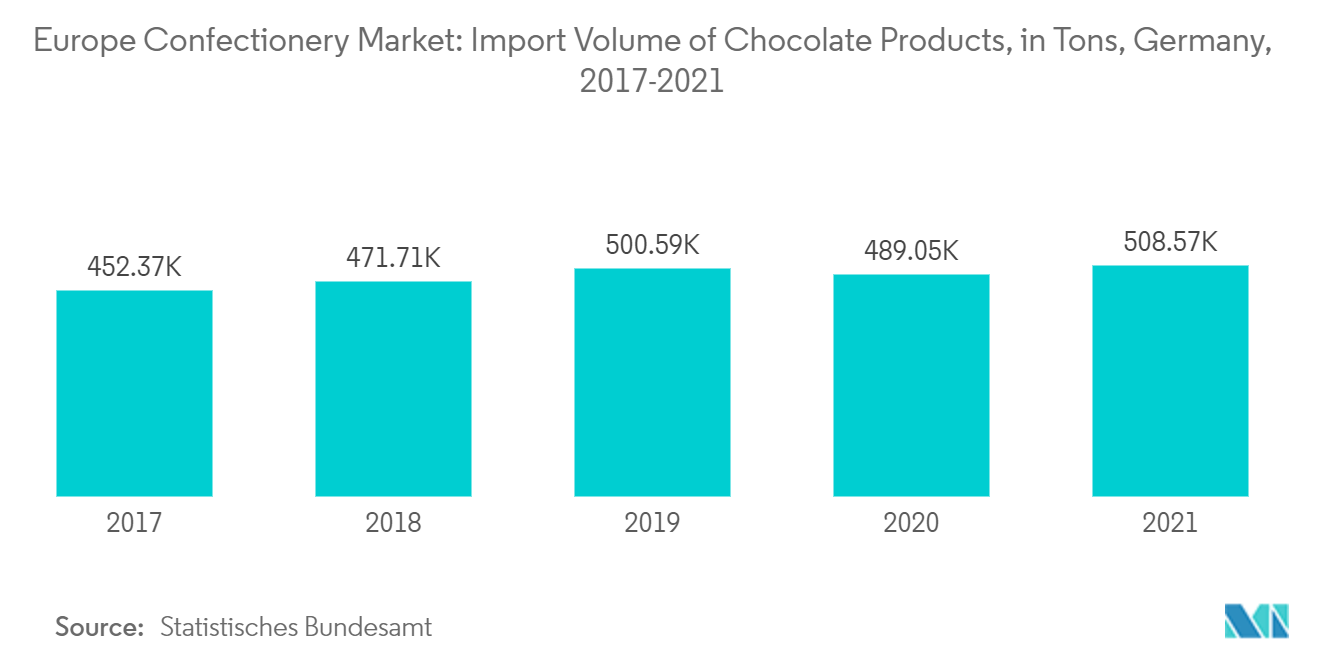

Deutschland verfügt über einen der größten Kakao- und Schokoladensüßwarenmärkte im Massen- und Spezialitätensegment. Da der Massenmarkt jedoch bereits gesättigt ist, gewinnt das Segment Spezialkakao und Pralinen im Süßwarenmarkt an Dynamik. Dies wird durch die gestiegene Nachfrage nach dem großen Bio- und nachhaltigen Kakaomarkt unterstützt. Aufgrund der Entwicklungen im Einzelhandel verzeichnet die Branche große Umsätze über Online-Kanäle. Lebensmitteleinkäufe über Online-Händler werden von Verbrauchern bevorzugt, da sie erhebliche Einsparungen ermöglichen. Dadurch wächst der Imbissverkauf in Deutschland am schnellsten über Kanäle wie Amazon, eBay, Otto, Tchibo und Weltbild, die ebenfalls zu den wichtigsten Online-Playern des Marktes zählen. Laut Handelsverband Deutschland erreichte der Online-Lebensmittelhandel inklusive Süßwarenverkauf im Jahr 2021 in Deutschland einen Marktanteil von 2,7 % und laut Statistischem Bundesamt belief sich der gesamte Süßwarenumsatz in Deutschland im Jahr 2021 auf 14,45 Milliarden Euro.

Darüber hinaus nimmt bei Schokoladenkonsumenten in Deutschland der Trend zu Premium-Schokolade mit Getreide- oder Cerealienzusatz zu. Darüber hinaus spielt auch die Verpackung eine herausragende Rolle. Daher verpacken die Hersteller die Süßwaren in innovative Verpackungen, beispielsweise in ökologische Verpackungen, um insbesondere jüngere Verbraucher anzulocken, die ein ausgeprägtes Nachhaltigkeitsbewusstsein haben. Darüber hinaus hat die vegane Bevölkerung in Deutschland in den letzten Jahren stark zugenommen. Der Trend zu veganer Ernährung in den entwickelten Märkten treibt die Nachfrage nach veganer Schokolade an. Unternehmen erweitern ihr Schokoladenportfolio im Land, um von den lukrativen Möglichkeiten zu profitieren.

Überblick über die europäische Süßwarenindustrie

Der Süßwarenmarkt in Europa ist wettbewerbsintensiv und wird von einigen der großen Unternehmen wie Ferrero International SA, Perfetti Van Melle Group BV, Chocoladefabriken Lindt Sprüngli AG, HARIBO GmbH Co. KG und Nestle SA dominiert. Der Markt besteht aus mehreren Marken, die eine lange Geschichte auf dem Markt haben und während der Festivalsaison eine traditionelle Bedeutung haben. Darüber hinaus erweitern viele Süßwarenunternehmen ihr Produktportfolio um eine neue Produktvielfalt mit verbessertem Nährwert, neuem Produktformat und neuen Verpackungsformaten, um ihre Attraktivität für europäische Verbraucher zu steigern.

Europas Marktführer für Süßwaren

Nestlé S.A.

HARIBO GmbH & Co. KG

Chocoladefabriken Lindt & Sprüngli AG

Ferrero International S.A.

Perfetti Van Melle Group B.V.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Süßwarenmarkt

- Im Februar 2022 brachte Nestlé neue Süßwaren auf den Markt, darunter KitKat Biscoff Giant Egg und Aero Melts. Für Schokoladen- und Süßigkeitenliebhaber führte Nestlé eine Reihe neuer Produkte ein, darunter Chocolate Caramel KitKat Bites und KitKat Bites, die in den Geschäften im Vereinigten Königreich erhältlich waren.

- Im September 2021 fügte KIND, ein Hersteller von nahrhaften Snackriegeln mit Hauptsitz im Vereinigten Königreich, seiner Proteinriegel-Produktlinie eine brandneue Geschmacksrichtung hinzu. Die Tafel dunkler Haselnussschokolade war in den gesamten Vereinigten Staaten erhältlich. WHSmith Travel, BP, Amazon, Nisa und Costcutter waren einige Einzelhändler, die das neu eingeführte Produkt verkauften. Darüber hinaus wurden die Produkte über verschiedene Vertriebshändler wie Simply Heavenly, DDC Foods und Tree of Life an unabhängige Einzelhändler angeboten.

- Im Juli 2021 brachte General Mills Inc. Nature Valley im Vereinigten Königreich Full-Mix-Snackbars auf den Markt. Die Riegel, die Beeren, Samen, Erdnüsse, Vollkornhafer und Erdnussbutter enthielten, wurden zunächst in den Vereinigten Staaten eingeführt, bevor sie auf dem europäischen Markt eingeführt wurden.

Europäischer Süßwarenmarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

- 1.1 Studienannahmen und Marktdefinitionen

- 1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

- 4.1 Marktführer

- 4.2 Marktbeschränkungen

-

4.3 Porters Fünf-Kräfte-Analyse

- 4.3.1 Bedrohung durch neue Marktteilnehmer

- 4.3.2 Verhandlungsmacht von Käufern/Verbrauchern

- 4.3.3 Verhandlungsmacht der Lieferanten

- 4.3.4 Bedrohung durch Ersatzprodukte

- 4.3.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

-

5.1 Typ

- 5.1.1 Schokoladenkonfekt

- 5.1.2 Zuckerwaren

- 5.1.3 Snack-Bars

- 5.1.4 Zahnfleisch

-

5.2 Vertriebsweg

- 5.2.1 Supermärkte und Verbrauchermärkte

- 5.2.2 Convenience-Stores

- 5.2.3 Fachhändler

- 5.2.4 Online Einzelhandel

- 5.2.5 Andere

-

5.3 Land

- 5.3.1 Deutschland

- 5.3.2 Großbritannien

- 5.3.3 Spanien

- 5.3.4 Italien

- 5.3.5 Frankreich

- 5.3.6 Russland

- 5.3.7 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Marktanteilsanalyse

- 6.2 Schlüsselstrategien angepasst

-

6.3 Firmenprofile

- 6.3.1 Mondelēz International, Inc.

- 6.3.2 Mars, Incorporated

- 6.3.3 Ferrero International S.A.

- 6.3.4 Nestlé S.A.

- 6.3.5 Perfetti Van Melle Group B.V.

- 6.3.6 Chocoladefabriken Lindt & Sprüngli AG

- 6.3.7 United Confectioners

- 6.3.8 HARIBO GmbH & Co. KG

- 6.3.9 The Hershey Company

- 6.3.10 Meiji Holdings Company, Ltd.

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. HAFTUNGSAUSSCHLUSS

Segmentierung der europäischen Süßwarenindustrie

Der europäische Süßwarenmarkt ist nach Typ, Vertriebskanal und Geografie segmentiert. Nach Produkttyp umfasst die Marktsegmentierung Schokolade, Zuckerwaren, Snackriegel und Kaugummi. Der Markt ist auch nach Vertriebskanälen segmentiert, darunter Supermärkte/Hypermärkte, Convenience-Stores, Fachhändler, Online-Einzelhandel und andere. Die Studie umfasst die Analyse von Regionen wie Deutschland, Großbritannien, Frankreich, Italien, Spanien, Russland und dem Rest Europas. Für jedes Segment wurden die Marktgröße und Prognosen basierend auf dem Wert (in Mio. USD) erstellt.

| Schokoladenkonfekt |

| Zuckerwaren |

| Snack-Bars |

| Zahnfleisch |

| Supermärkte und Verbrauchermärkte |

| Convenience-Stores |

| Fachhändler |

| Online Einzelhandel |

| Andere |

| Deutschland |

| Großbritannien |

| Spanien |

| Italien |

| Frankreich |

| Russland |

| Rest von Europa |

| Typ | Schokoladenkonfekt |

| Zuckerwaren | |

| Snack-Bars | |

| Zahnfleisch | |

| Vertriebsweg | Supermärkte und Verbrauchermärkte |

| Convenience-Stores | |

| Fachhändler | |

| Online Einzelhandel | |

| Andere | |

| Land | Deutschland |

| Großbritannien | |

| Spanien | |

| Italien | |

| Frankreich | |

| Russland | |

| Rest von Europa |

Marktdefinition

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.