Marktgröße für die Kabinenausstattung von Verkehrsflugzeugen in Europa

| Studienzeitraum | 2017 - 2030 | |

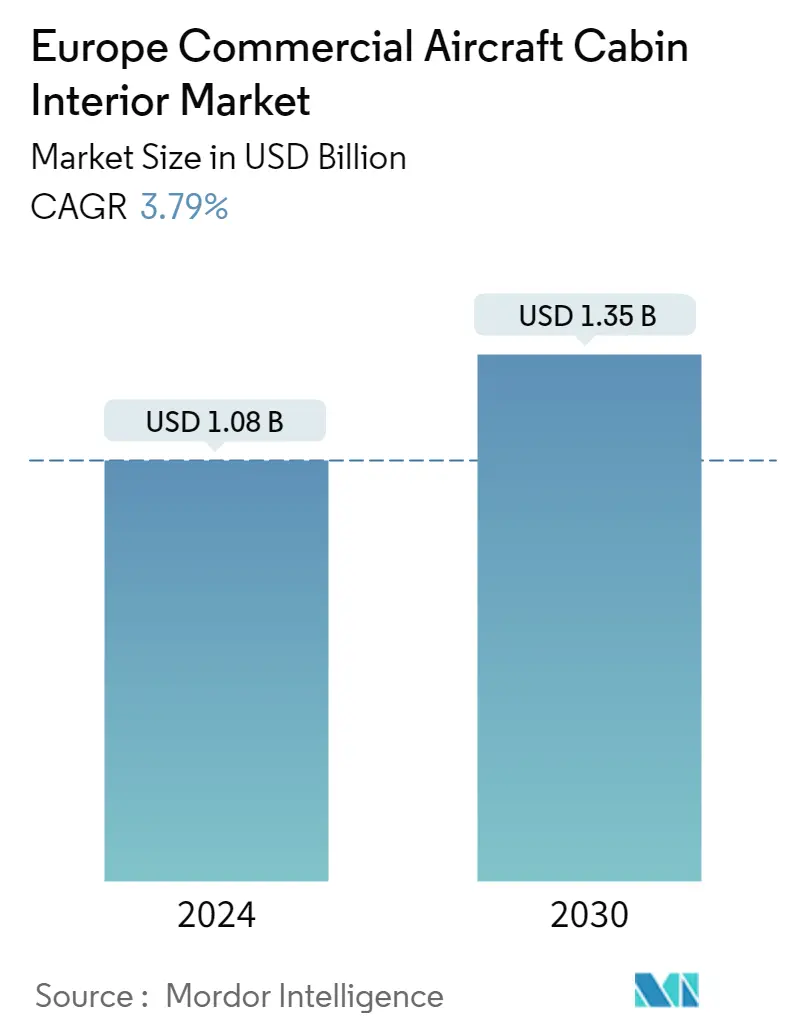

| Marktgröße (2024) | 1.14 Milliarden US-Dollar | |

| Marktgröße (2030) | 1.35 Milliarden US-Dollar | |

| Größter Anteil nach Produkttyp | Passagiersitze | |

| CAGR (2024 - 2030) | 3.79 % | |

| Größter Anteil nach Land | Truthahn | |

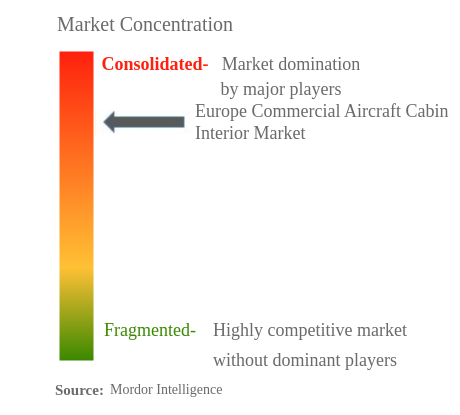

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für die Kabinenausstattung von Verkehrsflugzeugen in Europa

Die Größe des europäischen Marktes für Kabineninnenausstattung von Verkehrsflugzeugen wird im Jahr 2024 auf 1,08 Milliarden US-Dollar geschätzt und soll bis 2030 1,35 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,79 % im Prognosezeitraum (2024–2030) entspricht.

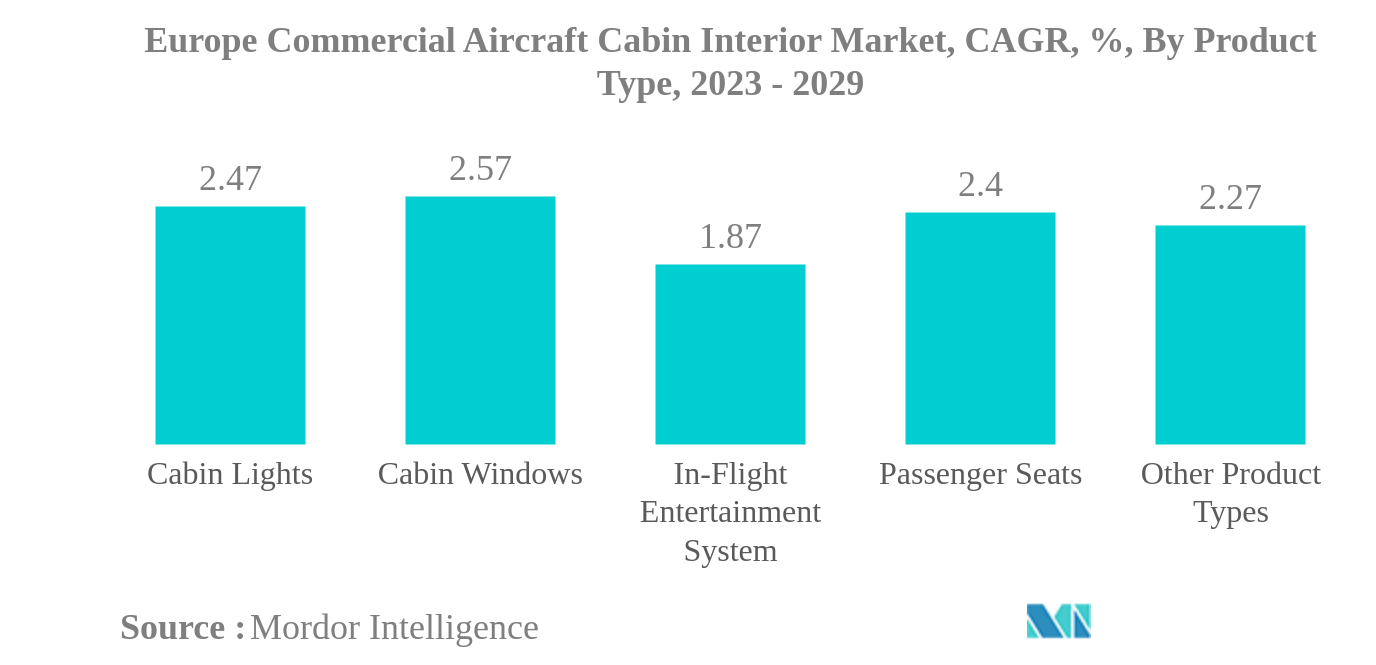

- Passagiersitze sind der größte Produkttyp Kommerzielle Fluggesellschaften modernisieren ihre Sitze, um mehr erstklassige Sitzplätze in der Economy-Klasse zu bieten, und gestalten Flugzeugkabinen neu, um größere Räume zwischen der ersten und der Business-Klasse zu ermöglichen.

- Kabinenfenster sind der am schnellsten wachsende Produkttyp Ein Anstieg beim Ersatz alter Flugzeuge, eine erhöhte Nachfrage nach Programmen zur Entwicklung neuer Flugzeuge und ein zunehmender Einsatz leichter Flugzeugmaterialien zur Treibstoffeffizienz treiben die Nachfrage nach Kabinenfenstern an.

- Großraumflugzeuge sind der am schnellsten wachsende Flugzeugtyp Eine Flotte von Schmalrumpfflugzeugen erhöht die Flexibilität im Hinblick auf das Flottenmanagement und trägt dazu bei, die Betriebskosten der Fluggesellschaften zu senken, was zu einer schnellen Einführung führt. Der Anstieg des Inlandsflugverkehrs weltweit ist der Grund für den dominierenden Anteil von Narrowbody-Flugzeugen.

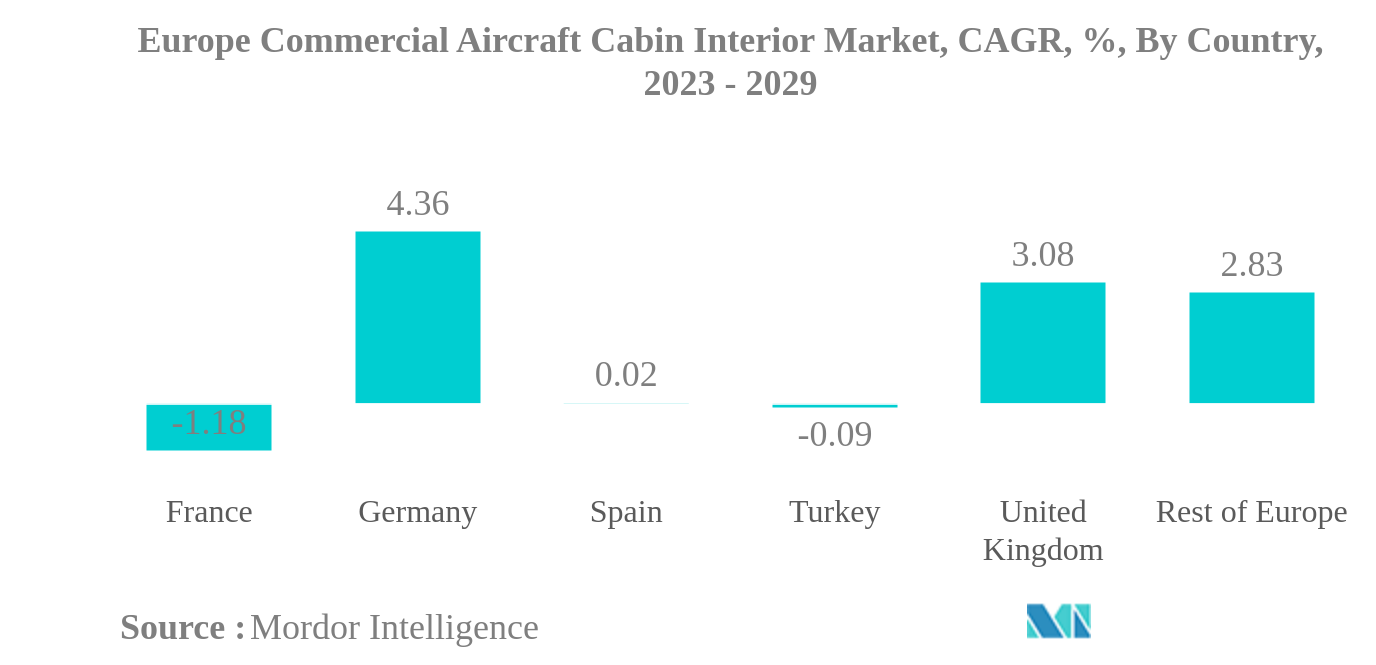

- Die Türkei ist das größte Land Es wird erwartet, dass die Türkei im Zeitraum 2023–2029 einen großen Umsatzanteil verzeichnen wird, da der Lufttransport zunimmt und die Zahl der Bestellungen von Verkehrsflugzeugen bei großen Fluggesellschaften steigt.

Passagiersitze sind der größte Produkttyp

- Der europäische Markt für die Kabinenausstattung von Verkehrsflugzeugen ist in Sitze, Kabinenbeleuchtung, Bordunterhaltungssysteme, Fenster, Bordküche, Toiletten und andere Produkttypen unterteilt. Die Fluggesellschaften in der Region legen Wert darauf, den Nutzen dieser Produkte zu steigern und gleichzeitig den Komfort und das Erlebnis der Passagiere insgesamt zu verbessern.

- Eine verbesserte Sitzstruktur mit mehr Platz als in der Economy-Klasse wird aufgrund der steigenden Präferenzen von Business-Class-Reisenden immer wichtiger. Europäische Fluggesellschaften und OEMs verstärken ihre Bemühungen zur Gewichtsreduzierung und entwickeln eine nachhaltige Art und Weise, die Luftfahrtindustrie unter Berücksichtigung des Null-Emissions-Ziels bis 2050 zu verwalten.

- Die Fluggesellschaften in der Region setzen auf fortschrittliche LED-Beleuchtung, da sie den Fluggesellschaften dabei geholfen hat, verschiedene Nachteile der vorhandenen Kabineninnenbeleuchtung in Bezug auf Effizienz, Zuverlässigkeit, Haltbarkeit und Gewicht zu beseitigen. Daher verfügen verschiedene OEMs über fortschrittliche LED-Beleuchtung gegenüber herkömmlichen Flugzeugkabinenbeleuchtungen.

- Die großen europäischen Fluggesellschaften wie Air Europa, Air France, British Airways und Iberia Airlines haben ihre Bordunterhaltungssysteme hinsichtlich Bildschirmqualität und Funktionen improvisiert. Im Zeitraum 2023–2029 sollen in der Region rund 2.500 Passagierflugzeuge ausgeliefert werden. Es wird erwartet, dass der Anstieg der Flugzeugbeschaffungszahlen im Prognosezeitraum die Nachfrage nach Produkten für die Kabinenausstattung von Verkehrsflugzeugen im europäischen Passagierluftfahrtsektor ankurbeln wird.

Die Türkei ist das größte Land

- Kabineninnenräume in Flugzeugen haben sich zu einem wichtigen Bestandteil des gesamten Passagiererlebnisses entwickelt. Europäische Fluggesellschaften konzentrieren sich nun auf modernisierte Kabinen, um das Passagiererlebnis zu verbessern.

- Der Anstieg des Flugpassagierverkehrs treibt die Nachfrage nach Neuanschaffungen von Flugzeugen voran und beflügelt den Markt für Kabineninnenausstattung weiter. Beispielsweise verzeichnete der Fluggastverkehr in Europa im Jahr 2021 1,05 Milliarden, was einem Wachstum von 191 % im Vergleich zu 2020 und -9 % im Vergleich zu 2019 entspricht. Fluggesellschaften in der europäischen Region setzen Pläne zur Flottenerweiterung um, um dem wachsenden Luftverkehr gerecht zu werden Personenverkehr in den wichtigsten Ländern. Auf das Vereinigte Königreich, Deutschland und Spanien entfielen 36 % des gesamten Flugpassagierverkehrs im europäischen Raum. Daher wird erwartet, dass der wachsende Fluggastverkehr in diesen Ländern im Vergleich zu anderen europäischen Ländern zu einer Nachfrage nach neuen Flugzeugen führen wird.

- Der zunehmende Fluggastverkehr könnte letztendlich zu einem Anstieg der Flugzeugbestellungen und -auslieferungen führen. Es wird erwartet, dass die großen Hersteller von Verkehrsflugzeugen, Boeing und Airbus, eine große Anzahl von Flugzeugen in der Region ausliefern. In diesem Zusammenhang wird erwartet, dass mehr als 2.500 neue Jets in die Region geliefert werden. Von den mehr als 2.500 Jets werden voraussichtlich mehr als 2.100 Narrowbody-Flugzeuge sein, was vor allem auf die Bevorzugung sparsamer kleinerer Flugzeuge, den Erfolg von LCCs und die Einführung von Langstrecken-Narrowbody-Flugzeugen zurückzuführen ist. Die großen Fluggesellschaften in der Region, wie Air France, British Airways und Lufthansa, legen Wert auf die Verbesserung des Gesamterlebnisses der Passagiere im Flugzeug und unterstützen so die Nachfrage nach Produkten für die Kabinenausstattung von Verkehrsflugzeugen in der Region.

Überblick über die europäische Kabinenausstattung für Verkehrsflugzeuge

Der europäische Markt für die Kabinenausstattung von Verkehrsflugzeugen ist ziemlich konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 66,16 % ausmachen. Die Hauptakteure in diesem Markt sind Collins Aerospace, Diehl Aerospace GmbH, FACC AG, Recaro Group und Safran (alphabetisch sortiert).

Europas Marktführer für die Kabinenausstattung von Verkehrsflugzeugen

Collins Aerospace

Diehl Aerospace GmbH

FACC AG

Recaro Group

Safran

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für die Innenausstattung von Verkehrsflugzeugen in Europa

- Juni 2022 Collins Aerospace bringt sein Hypergamut™-Beleuchtungssystem auf den Markt, dessen Inbetriebnahme für Anfang 2024 geplant ist.

- Juni 2022 Recaro Aircraft Seating wurde von KLM Royal Dutch Airlines (KLM), Transavia France und der in den Niederlanden ansässigen Transavia Airlines ausgewählt, um neue Airbus-Flugzeuge mit Economy-Class-Sitzen auszustatten.

- Juni 2022 Recaro Aircraft Seating hat sich mit der Panasonic Avionics Corporation (Panasonic Avionics) zusammengetan, um eine neue Bordunterhaltungs-Sitzendlösung vorzustellen, die auf dem Economy-Class-Sitz CL3810 installiert ist.

Europa-Marktbericht für die Kabinenausstattung von Verkehrsflugzeugen – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Flugpassagierverkehr

- 4.2 Auslieferung neuer Flugzeuge

- 4.3 BIP pro Kopf (aktueller Preis)

- 4.4 Umsatz der Flugzeughersteller

- 4.5 Flugzeugstau

- 4.6 Bruttobestellungen

- 4.7 Ausgaben für Flughafenbauprojekte (laufend)

- 4.8 Ausgaben der Fluggesellschaften für Treibstoff

- 4.9 Gesetzlicher Rahmen

- 4.10 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Produktart

- 5.1.1 Kabinenbeleuchtung

- 5.1.2 Kabinenfenster

- 5.1.3 Bordunterhaltungssystem

- 5.1.4 Passagiersitze

- 5.1.5 Andere Produkttypen

- 5.2 Flugzeugtyp

- 5.2.1 Schmaler Körper

- 5.2.2 Breiter Körper

- 5.3 Kabinenklasse

- 5.3.1 Business und First Class

- 5.3.2 Economy- und Premium-Economy-Klasse

- 5.4 Land

- 5.4.1 Frankreich

- 5.4.2 Deutschland

- 5.4.3 Spanien

- 5.4.4 Truthahn

- 5.4.5 Großbritannien

- 5.4.6 Rest von Europa

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Astronics Corporation

- 6.4.2 Collins Aerospace

- 6.4.3 Diehl Aerospace GmbH

- 6.4.4 FACC AG

- 6.4.5 GKN Aerospace Service Limited

- 6.4.6 Jamco Corporation

- 6.4.7 Panasonic Avionics Corporation

- 6.4.8 Recaro Group

- 6.4.9 Safran

- 6.4.10 SCHOTT Technical Glass Solutions GmbH

- 6.4.11 Thales Group

- 6.4.12 Thompson Aero Seating

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR DIE CEOS VON KABINENINTERIERN VON VERKEHRSFLUGZEUGEN

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Europa Segmentierung der Kabineninnenausstattung für Verkehrsflugzeuge

Kabinenbeleuchtung, Kabinenfenster, Bordunterhaltungssystem und Passagiersitze werden als Segmente nach Produkttyp abgedeckt. Narrowbody und Widebody werden als Segmente nach Flugzeugtyp abgedeckt. Business und First Class, Economy und Premium Economy Class werden als Segmente durch die Cabin Class abgedeckt. Frankreich, Deutschland, Spanien, die Türkei und das Vereinigte Königreich werden als Segmente nach Ländern abgedeckt.| Kabinenbeleuchtung |

| Kabinenfenster |

| Bordunterhaltungssystem |

| Passagiersitze |

| Andere Produkttypen |

| Schmaler Körper |

| Breiter Körper |

| Business und First Class |

| Economy- und Premium-Economy-Klasse |

| Frankreich |

| Deutschland |

| Spanien |

| Truthahn |

| Großbritannien |

| Rest von Europa |

| Produktart | Kabinenbeleuchtung |

| Kabinenfenster | |

| Bordunterhaltungssystem | |

| Passagiersitze | |

| Andere Produkttypen | |

| Flugzeugtyp | Schmaler Körper |

| Breiter Körper | |

| Kabinenklasse | Business und First Class |

| Economy- und Premium-Economy-Klasse | |

| Land | Frankreich |

| Deutschland | |

| Spanien | |

| Truthahn | |

| Großbritannien | |

| Rest von Europa |

Marktdefinition

- Flugzeugtyp - Alle Passagierflugzeuge wie Narrowbody und Widebody, die Single-Aisle- und Twin-Aisle-Flugzeuge sind, werden in diese Studie einbezogen.

- Kabinenklasse - Business und First Class, Economy und Premium Economy sind Flugklassen der Fluggesellschaften, die den Passagieren verschiedene Dienstleistungen anbieten.

- Produktart - Produkte für die Kabinenausstattung von Verkehrsflugzeugen wie Passagiersitze, Kabinenbeleuchtung, Bordunterhaltungssystem, Kabinenfenster, Toiletten, Bordküche und Staufächer wurden in dieser Studie unter den Produkttyp einbezogen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen