Europa Blutzuckermessgeräte Marktgröße und -anteil

Europa Blutzuckermessgeräte Marktanalyse von Mordor Intelligence

Der Europa Blutzuckermessgeräte Markt steht bei USD 5,61 Milliarden in 2025 und wird voraussichtlich USD 8,40 Milliarden bis 2030 erreichen, mit einem Wachstum von 8,38% CAGR. Die Region verlagert sich von episodischen Fingerstich-Tests hin zu integrierten kontinuierlichen Glukosemessgeräten, da gesetzliche Kostenträger die Abdeckung erweitern und die Gerätegenauigkeit sich verbessert. Die Konvergenz von Sensoren, Cloud-Plattformen und automatisierten Insulinabgabesystemen stärkt klinische Ergebnisse und vereinfacht das tägliche Management für Millionen von Menschen mit Diabetes. Deutschlands gesetzliche Krankenversicherungsverträge und die Einführung künstlicher Bauchspeicheldrüsen im Vereinigten Königreich validieren skalierbare Erstattungsmodelle, während nordische Programme Datenaustausch-Frameworks zeigen, die die Fernbetreuung beschleunigen. Der sich intensivierende Wettbewerb, verstärkt durch einen 10-jährigen Patentfrieden zwischen Abbott und Dexcom, treibt Funktionen der nächsten Generation wie Predictive Analytics, längere Sensorlebensdauer und nicht-invasive Bauformen voran. Supply-Chain-Risikomanagement, insbesondere unter neuen Benachrichtigungsregeln der Europäischen Kommission, prägt nun die Beschaffungsstrategie ebenso wie reine Innovation.

Wichtige Erkenntnisse des Berichts

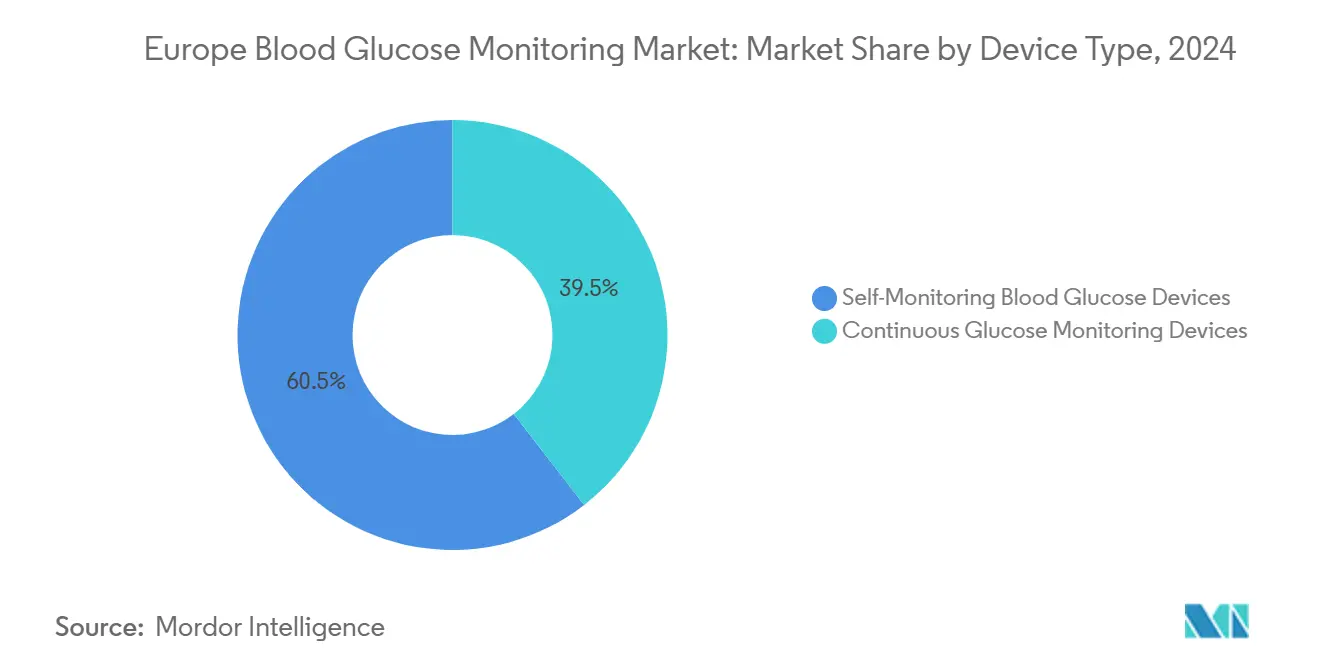

- Nach Gerätetyp hielten Blutzucker-Selbstmessgeräte 60,52% des Europa Blutzuckermessgeräte Marktanteils in 2024, während kontinuierliche Glukosemessgeräte voraussichtlich mit einer CAGR von 15,25% bis 2030 expandieren werden.

- Nach Endnutzern führten Krankenhäuser und Kliniken mit 45,82% Umsatzanteil in 2024, während häusliche Pflege voraussichtlich mit einer CAGR von 13,26% bis 2030 wachsen wird.

- Nach Geografie kommandierte Deutschland 38,82% der Europa Blutzuckermessgeräte Marktgröße in 2024 und bleibt der größte nationale Markt; das Vereinigte Königreich wird voraussichtlich die schnellste CAGR von 12,62% bis 2030 verzeichnen.

Europa Blutzuckermessgeräte Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Alterung & Anstieg der Diabetes-Prävalenz | 2.1% | Global, mit Osteuropa & Südeuropa mit höchster Belastung | Langfristig (≥ 4 Jahre) |

| CGM-SMBG Technologie-Konvergenz & Genauigkeitssteigerungen | 1.8% | Deutschland, Frankreich, UK führend bei Adoption | Mittelfristig (2-4 Jahre) |

| Erweiterte öffentliche Erstattung für CGM-Sensoren | 1.5% | Frankreich, Deutschland, UK mit NHS-Abdeckungserweiterung | Kurzfristig (≤ 2 Jahre) |

| Digital-Health-Plattform-Integration & Fernüberwachung | 1.2% | Nordische Länder, Deutschland, Niederlande | Mittelfristig (2-4 Jahre) |

| Steigender Bedarf an Hypoglykämie-Überwachung | 0.9% | APAC-Kern, Übertragung nach Westeuropa | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Alternde Bevölkerung treibt beispiellose Diabetes-Belastung in europäischen Demografien voran

Eine alternde Bevölkerung vergrößert die adressierbare Nutzerbasis für Europa Blutzuckermessgeräte Marktgeräte. Scientific Reports bestätigt, dass 61 Millionen Europäer im Alter von 20-79 Jahren mit Diabetes leben, mit Projektionen von 69 Millionen bis 2045. Ost- und südeuropäische Volkswirtschaften weisen die steilsten Komorbiditätsindizes auf und konzentrieren die Nachfrage in Gesundheitssysteme mit begrenzter Finanzkapazität. NHS England-Daten registrieren eine halbe Million neu identifizierte Personen mit hohem Typ-2-Diabetes-Risiko in einem Jahr, was die Dynamik der Präventionsvorsorge unterstreicht. Die demografische Welle unterstützt multisektorale Zusammenarbeit bei früherer Erkennung, Fernbetreuung und Coaching. Langfristig wird erwartet, dass risikostratifizierte Programme eine stabile Gerätenutzung und wiederkehrende Sensoreinnahmen auf dem gesamten Kontinent verankern.

Technologie-Konvergenz beseitigt traditionelle CGM-SMBG-Grenzen durch Genauigkeitsinnovationen

Europäische Kliniker vergleichen nun kontinuierliche und kapillare Überwachung auf gleicher analytischer Basis, da die Sensor-MARD unter 9% fällt. Dexcom G7 verzeichnet eine 8,0% MARD mit einer 15,5-tägigen Tragedauer[1]Europäische Kommission, "Continuous glucose monitoring device (freestyle libre)," ec.europa.eu. Abbott FreeStyle Libre 3 überträgt Glukose jede Minute über 14 Tage, während Medtronics MiniMed 780G alle 5 Minuten automatisch Insulin anpasst und routinemäßige Fingerstich-Bestätigungen eliminiert. Roche erhielt im Juli 2024 die CE-Kennzeichnung für sein Accu-Chek SmartGuide CGM mit KI-gesteuerter Hypoglykämie-Vorhersage. FDA-iCGM-Regeln benchmarken nun die Genauigkeit über Populationen hinweg und harmonisieren weitere Evidenzanforderungen. Zusammen lösen diese Meilensteine historische Silos zwischen SMBG- und CGM-Geräteklassen auf und erhöhen Ersatzzyklen.

Europäische Erstattungsrevolution erschließt CGM-Zugang für Typ-2-Diabetes-Populationen

Policy-Dynamik ist entscheidend für die Europa Blutzuckermessgeräte Markt Expansion. Frankreich wurde das erste Land, das Dexcom ONE für 100.000 Typ-2-Nutzer ohne intensive Insulintherapie mit HbA1c ≥ 8% erstattet. Deutschlands gesetzliche Kassen verhandeln über 100 Lieferantenverträge, die CGM-Berechtigung spezifizieren und die Geräteaufnahme in der ambulanten Versorgung normalisieren. Das NICE des Vereinigten Königreichs empfiehlt nun Real-Time-CGM für alle Erwachsenen mit Typ-1-Diabetes und bestimmte Hochrisiko-Typ-2-Kohorten. Belgien und Norwegen haben die Abdeckung erweitert, was eine kontinentweite Konvergenz signalisiert. Kurzfristige Budgetauswirkungsmodelle in England zeigen 20.000 weniger akute Behandlungen nach CGM-Adoption und schaffen ein fiskalisches Argument für schnelle Skalierung.

Digital Health Plattform-Integration transformiert Diabetes-Management durch Fernüberwachungskapazitäten

Cloud-Portale verankern nun geschlossene Ökosysteme im Europa Blutzuckermessgeräte Markt. Die Verordnung zum Europäischen Gesundheitsdatenraum gewährt Klinikern berechtigten Zugang zu therapierelevanten Daten und ermöglicht Plattformen wie Abbott LibreView, DSGVO-konforme Dashboards für Remote-Überprüfung zu liefern. Deutschlands Digital-Health-Acts etablieren ein zentrales Repository zur Erleichterung des KI-Modelltrainings mit Gerätedaten. Medtronics CareLink überträgt Live-Messwerte an Betreuungsteams, während NHS-Analysen zeigen, dass reale CGM-Abdeckung schwere Hypoglykämie-Episoden und diabetische Ketoazidose-Aufnahmen reduziert. Europäische Kliniker, die bei ATTD 2025 befragt wurden, bewerteten CGM-Zugang und -Bildung als wirkungsvoller als neue Pharmakotherapien für Typ-2-Management.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Kosten von CGM-Geräten & Verbrauchsmaterialien | -1.4% | Osteuropa, Südeuropa kostensensitive Märkte | Mittelfristig (2-4 Jahre) |

| Halbleiter-MEMS Supply-Chain-Beschränkungen | -0.8% | Global, mit EU-Abhängigkeit von asiatischen Lieferanten | Kurzfristig (≤ 2 Jahre) |

| DSGVO-Datenschutz-Compliance-Belastung | -0.6% | EU-weit, mit unterschiedlicher nationaler Umsetzung | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe CGM-Gerätekosten schaffen Zugangsbarrieren trotz bewährter klinischer Vorteile

Die Einheitsökonomie bleibt ein Hindernis für budgetbeschränkte Systeme in Ost- und Südeuropa. Frankreichs Sozialversicherungsfinanzierungsgesetz 2025 projiziert bereits ein EUR 22 Milliarden Defizit, auch wenn die Krankenversicherungsausgaben um 3,4% auf EUR 265,9 Milliarden steigen[2]Ministère de l'Économie, "Loi de financement de la sécurité sociale pour 2025," budget.gouv.fr. Eine französische Kosten-Nutzen-Studie findet, dass CGM EUR 4,6 Millionen an Gerätekosten hinzufügt, aber langfristige Aufnahmen reduziert und Nettoeinsparungen über den Prognosehorizont erzielt. Dennoch identifiziert Dexcom begrenzte Finanzierung und restriktive Einschlussregeln als Top-Adoptionsbarrieren in seiner europäischen Kliniker-Umfrage 2025. Deutsche Versicherer verlangen unabhängige medizinische Überprüfungen zur Validierung intensiver Insulinverwendung vor CGM-Genehmigung, was administrative Reibung hinzufügt. Diese Kostenbedenken dämpfen ansonsten starke Nachfrageentwicklungen.

Halbleiter-MEMS Supply Chain Beschränkungen bedrohen Kontinuität der Medizingeräteproduktion

CGM-Sensoren basieren auf mikro-elektro-mechanischen Systemen, die vorwiegend in Asien gefertigt werden. Malaysias verschärfte Chip-Exportregulationen im April 2025 haben Aufrufe für einen stärkeren EU Chips Act mit angemessenen Anreizen für fortgeschrittene Prozessknoten ausgelöst. Die Europäische Kommission wird ab Januar 2025 sechsmonatige Vorabmeldungen bevorstehender Geräte-Lieferunterbrechungen verlangen und Hersteller zwingen, Kontinuitätspläne zu formalisieren. FDA-Analysen zeigen, wie Lieferschocks unverhältnismäßig pädiatrische Glukosemonitor-Nutzer betreffen und grenzüberschreitende Kontrolle über Lagerbestände-Puffer erhöhen. Gerätehersteller diversifizieren Lieferanten und übernehmen digitale Rückverfolgbarkeit zur Minderung kurzfristiger Risiken.

Segmentanalyse

Nach Gerätetyp: CGM-Innovation beschleunigt trotz SMBG-Marktdominanz

Blutzucker-Selbstmessgeräte bewahrten 60,52% Europa Blutzuckermessgeräte Marktanteil in 2024 aufgrund niedriger Anschaffungskosten und etablierter klinischer Routinen. Einmal-Teststreifen bleiben das volumenreichste Verbrauchsmaterial, besonders in der Primärversorgung für Typ-2-Patienten, die Gewicht und orale Medikation managen. Dennoch steigt das kontinuierliche Glukosemessgeräte-Segment mit einer CAGR von 15,25% bis 2030 und verankert nun die meisten strategischen Investitionen. Europa Blutzuckermessgeräte Marktgröße für CGM-Sensoren allein wird voraussichtlich USD 1,4 Milliarden zwischen 2025 und 2030 hinzufügen, was Übergänge von frühen Adoptoren zu Mainstream-Verschreibungen widerspiegelt. Durchbruch-Genauigkeitsgewinne - Dexcom G7s 8,0% MARD und Abbott Libre 3s Ein-Minuten-Übertragung - erhöhen klinisches Vertrauen und vereinfachen Erstattungsdossiers. Integration mit Insulinpumpen, wie bei Omnipod 5s Verbindung zu Libre 2 Plus, verwischt Hardware-Grenzen weiter.

Dauerhafte Komponenten wie Transmitter und Empfänger untermauern wiederkehrende Sensoreinnahmen, während Algorithmus-Lizenzen als entstehender Wert-Pool aufkommen. Nicht-invasive Optik, angeführt von DiaMonTech und EU-geförderten Talisman-Prototypen, verspricht sprunghafte Bequemlichkeit, wenn Präzisionsschwellen erreicht werden. FDA-iCGM-Regulierung harmonisiert nun Leistungsstudien und ermutigt SMBG-Platzhirsche wie Roche zum Wiedereinstieg mit KI-fähigen Plattformen. Kollektiv leiten diese Verschiebungen F&E-Budgets von Streifen-Chemie zu Sensor-Firmware, Echtzeit-Analytik und Cloud-Konnektivität um und formen Lieferketten und Vertriebsschulungs-Curricula neu.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Endnutzer: Häusliche Pflege-Transformation durch Fernüberwachungskapazitäten vorangetrieben

Krankenhäuser und Kliniken eroberten 45,82% der Europa Blutzuckermessgeräte Marktgröße in 2024 durch Betreuung komplexer Fälle, perioperativer stationärer Patienten und strukturierter Bildungsprogramme. Zentralisierte Teams setzen CGM-Starter-Pakete ein, interpretieren glykämische Muster und passen Therapie für Patienten mit beeinträchtigtem Hypoglykämie-Bewusstsein an. Hybrid-Closed-Loop-Berechtigungsbestimmungen im Vereinigten Königreich und Deutschland erfolgen oft in Tertiärzentren und verankern institutionelle Nachfrage. Doch Kostenträger-Kostendämpfung und COVID-Ära-Telehealth-Normalisierung haben neue Verschreibungen aus Krankenhäusern umgeleitet.

Häusliche Pflege zeigt nun eine CAGR von 13,26%, die schnellste unter Endnutzern. Europa Blutzuckermessgeräte Marktanteil für häusliche Einstellungen wird voraussichtlich bis 2030 35% überschreiten, da Fernüberwachungsportale virtuelle Titrationsbesuche und asynchrones Coaching ermöglichen. NHS England-Modellierung zeigt, dass CGM-fähige Heimprogramme 20.000 akute Behandlungen jährlich abwenden und greifbare Budgetentlastung erzielen. Deutschland wird 2025 versicherte Bürger automatisch in elektronische Patientenakten einschreiben und Nutzern und Anbietern zuverlässigen Datenaustausch für Do-it-yourself-Loop-Communities gewähren. Apotheken verstärken Adhärenz durch Bevorratung rezeptfreier Varianten wie Abbott Lingo und Libre Rio und sprechen wellness-orientierte Verbraucher an, die schmerzlose Trendüberwachung suchen. Dieses verteilte Modell erfordert robuste Cybersicherheit und klare Protokolle für Kliniker-Eskalation.

Geografieanalyse

Deutschland verankert den Europa Blutzuckermessgeräte Markt mit 38,82% Anteil in 2024 aufgrund früher CGM-Erstattung, ausgereifter Diabetes-Zentren und Kostenträger-Lieferanten-Vertragstiefe. Gesetzliche Versicherer decken Sensoren für intensive Insulin-Nutzer ab und haben über 100 verhandelte Vereinbarungen implementiert, die Stückpreise stabilisieren. Die elektronische Patientenakte-Einführung 2025 wird Gerätedaten automatisch in nationale Portale einpflegen, es sei denn Patienten entscheiden sich dagegen, was endokrine Beratungs-Workflows glättet. Deutsche Forschungsinstitute testen auch CGM in pädiatrischen Kohorten und erweitern Long-Tail-Nachfrage.

Das Vereinigte Königreich wird voraussichtlich eine CAGR von 12,62% verzeichnen, was es zur am schnellsten wachsenden Subregion macht. NHS England hat eine weltweite erste Einführung von Hybrid-Closed-Loop-Systemen unter einem GBP 2,5 Millionen Startfonds begonnen, mit Abdeckung für Kinder, schwangere Frauen und Erwachsene über HbA1c 58 mmol/mol. NICE schreibt nun Real-Time-CGM für alle Typ-1-Erwachsene vor und verstärkt Gerätepenetration über Spezialistenzentren hinaus. Robuste klinische Audit-Infrastruktur unterstützt Ergebnismessung und überzeugt Treasury-Beamte von langfristigen Einsparungen durch weniger schwere Ereignisse.

Frankreich beschleunigt durch Policy-Wendepunkt, nachdem es Dexcom ONE-Erstattung für 100.000 Menschen ohne intensive Insulintherapie gewährt hat. Das Sozialversicherungsgesetz 2025 erhöht Gesundheitsausgaben, flaggt aber ein beträchtliches Defizit und hält Druck auf Kosten-Wirksamkeits-Verhältnisse. Belgiens Indikationserweiterung, Norwegens Flash-Monitoring-Abdeckung und Spaniens Gesundheitstechnologie-Bewertungen führen Flickwerk-Wachstum über südliche und nordische Cluster ein.

Wettbewerbslandschaft

Der Europa Blutzuckermessgeräte Markt zeigt moderate Konzentration, da Platzhirsche ihre Produktsuiten stärken, während neue Marktteilnehmer regulatorischen Rückenwind nutzen. Abbott verzeichnete 18,3% Wachstum im CGM-Umsatz und erreichte USD 1,7 Milliarden in Q1 2025, unterstützt durch FreeStyle Libres anhaltende Marktanteilsgewinne bei Typ-2-Kohorten. Dexcom meldete USD 1,036 Milliarden Q1 2025-Umsatz, plus 17%, wobei Frankreichs Erstattung überproportionales Wachstum beitrug. Die Januar-2025-Einigung der Firmen beendet Patentstreitigkeiten für 10 Jahre, bietet gegenseitige lizenzgebührenfreie Lizenzen und stabilisiert F&E-Planung.

Strategische Allianzen definieren nun Differenzierung. Insulet integrierte Abbotts Libre 2 Plus in Omnipod 5 und bietet interoperable algorithmische Dosierung. Medtronics Simplera Sync-Sensor, genehmigt im Januar 2024, positioniert das MiniMed 780G als schlüsselfertigen Closed-Loop und eliminiert Kalibrierungsbelastungen[3]Medtronic plc, "Medtronic Diabetes Announces World's First Approval for MiniMed 780G System with Simplera Sync Sensor," news.medtronic.com. Roche stieg mit Accu-Chek SmartGuide wieder ein und eingebetteter Cloud-KI für prädiktive Warnungen. Jenseits der Platzhirsche unterstreichen DiaMonTechs CE-zertifiziertes Infrarotgerät und das EU PREVENTDIABETES-Konsortiums magnetohydrodynamischer Prototyp zukünftige Konkurrenz von nicht-invasiven Bauformen.

Lieferresilienz ist ein steigender Differenziator. Europäische Firmen beziehen MEMS-Komponenten aus zwei Quellen und investieren in regionale Wafer-Kapazität zur Einhaltung der sechsmonatigen Unterbrechungs-Benachrichtigungsregeln ab Januar 2025. Unternehmen setzen digitale Kontrollzentren ein, um Lead-Times zu verfolgen und Lagerbestände dynamisch umzuverteilen, entsprechend Best Practice, die durch Medtronics Logistik-Überholung hervorgehoben wurde. Da algorithmische Features konvergieren, können Brand-Equity und ununterbrochene Erfüllung Marktanteilsgewinne über den Prognosehorizont definieren.

Europa Blutzuckermessgeräte Branchenführer

-

F. Hoffmann-La Roche AG

-

Abbott Laboratories

-

Dexcom Inc.

-

Medtronic plc

-

Ascensia Diabetes Care

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Januar 2025: Abbott und Dexcom finalisieren eine 10-jährige Patentvergleichsvereinbarung, die weitere Streitigkeiten über Diabetes-Sensor-Patente verbietet, einschließlich lizenzgebührenfreier Kreuzlizenzierung.

- Juli 2024: Roche erhält CE-Kennzeichnung für Accu-Chek SmartGuide CGM mit KI-gesteuerter Glukosevorhersage.

- Juni 2024: Französische Regierung genehmigt Erstattung für Dexcom ONE-Sensoren für 100.000 Typ-2-Diabetes-Patienten ohne intensive Insulintherapie mit HbA1c ≥ 8%.

- März 2024: i-SENS erhält CE-MDR-Genehmigung für CareSens Air CGM, das erste lokal entwickelte nicht-invasive System, das alle fünf Minuten Daten überträgt.

Europa Blutzuckermessgeräte Marktbericht Umfang

Eine der besten Methoden, Diabetes zu verstehen und wie verschiedene Nahrungsmittel, Medikamente und Aktivitäten Diabetes beeinflussen, ist das Testen Ihrer Blutzuckerwerte. Die Überwachung von Blutzuckerwerten kann einem Arzt helfen, eine Managementstrategie für diese Krankheit zu entwickeln. Europas Humaninsulin-Medikamentenmarkt ist in Medikamente und Geografie segmentiert. Der Bericht bietet den Wert (in USD) und das Volumen (in Einheiten) für die oben genannten Segmente.

| Blutzucker-Selbstmessgeräte | Glukometer-Geräte |

| Teststreifen | |

| Lanzetten | |

| Kontinuierliche Glukosemessgeräte | Sensoren |

| Verbrauchsmaterialien |

| Häusliche Pflege |

| Krankenhäuser & Kliniken |

| Apotheken & Andere |

| Deutschland |

| Frankreich |

| Vereinigtes Königreich |

| Italien |

| Spanien |

| Restliches Europa |

| Nach Gerätetyp | Blutzucker-Selbstmessgeräte | Glukometer-Geräte |

| Teststreifen | ||

| Lanzetten | ||

| Kontinuierliche Glukosemessgeräte | Sensoren | |

| Verbrauchsmaterialien | ||

| Nach Endnutzer | Häusliche Pflege | |

| Krankenhäuser & Kliniken | ||

| Apotheken & Andere | ||

| Geografie | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Europa Blutzuckermessgeräte Markt?

Der Markt ist 2025 mit USD 5,61 Milliarden bewertet und wird voraussichtlich bis 2030 USD 8,40 Milliarden erreichen.

Welcher Gerätetyp wächst am schnellsten in Europa?

Kontinuierliche Glukosemessgeräte expandieren mit einer CAGR von 15,25% und übertreffen Selbstmessprodukte.

Warum ist das Vereinigte Königreich die am schnellsten wachsende Geografie?

NHS Englands Künstliche-Bauchspeicheldrüsen-Initiative und NICE-Richtlinien, die CGM-Zugang für alle Erwachsenen mit Typ-1-Diabetes gewähren, treiben eine CAGR von 12,62% voran.

Wie beeinflussen Erstattungspolitiken die Marktadoption?

Erweiterte Abdeckung, wie Frankreichs Entscheidung, Dexcom ONE für 100.000 Typ-2-Nutzer zu finanzieren, beseitigt Kostenbarrieren und beschleunigt Aufnahme in Gesundheitssystemen.

Welche Supply-Chain-Risiken betreffen Glukosemessgeräte?

Abhängigkeit von asiatischer Halbleiterfertigung und neue EU-Regeln, die sechsmonatige Mangel-Benachrichtigungen verlangen, zwingen Hersteller, Quellen zu diversifizieren und strategische Lagerbestände zu halten.

Seite zuletzt aktualisiert am: