Analyse des europäischen Luftfahrtmarktes

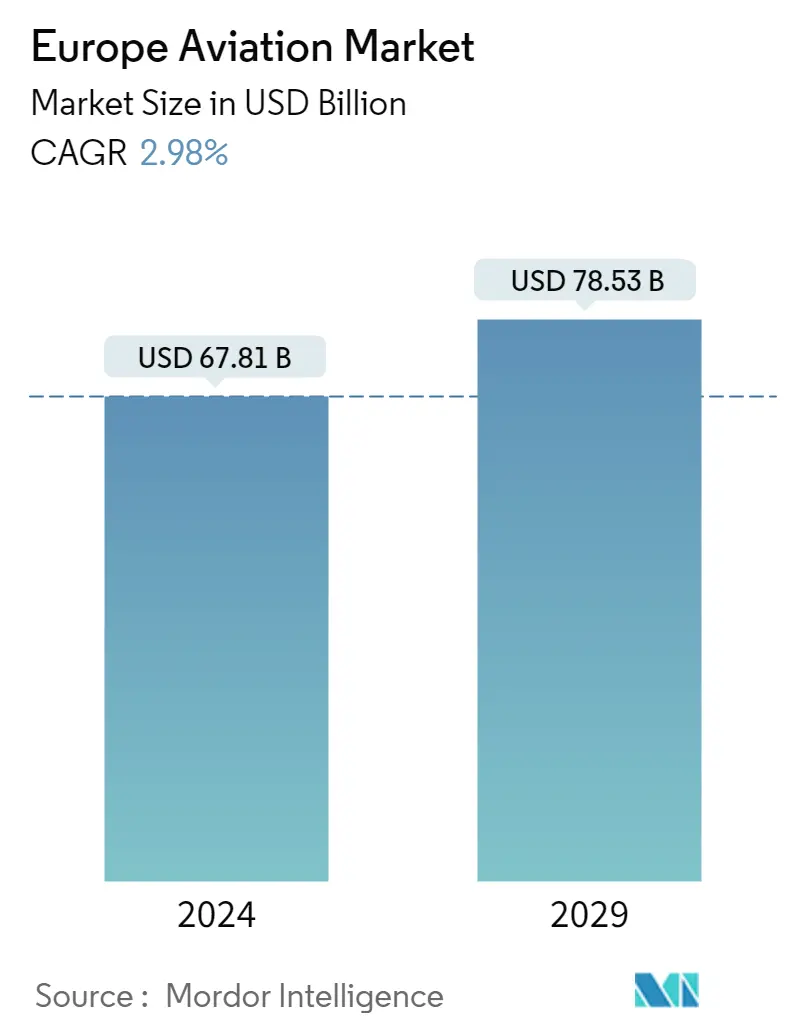

Die Größe des europäischen Luftfahrtmarktes wird im Jahr 2024 auf 67,81 Milliarden US-Dollar geschätzt und soll bis 2029 78,53 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 2,98 % im Prognosezeitraum (2024–2029) entspricht.

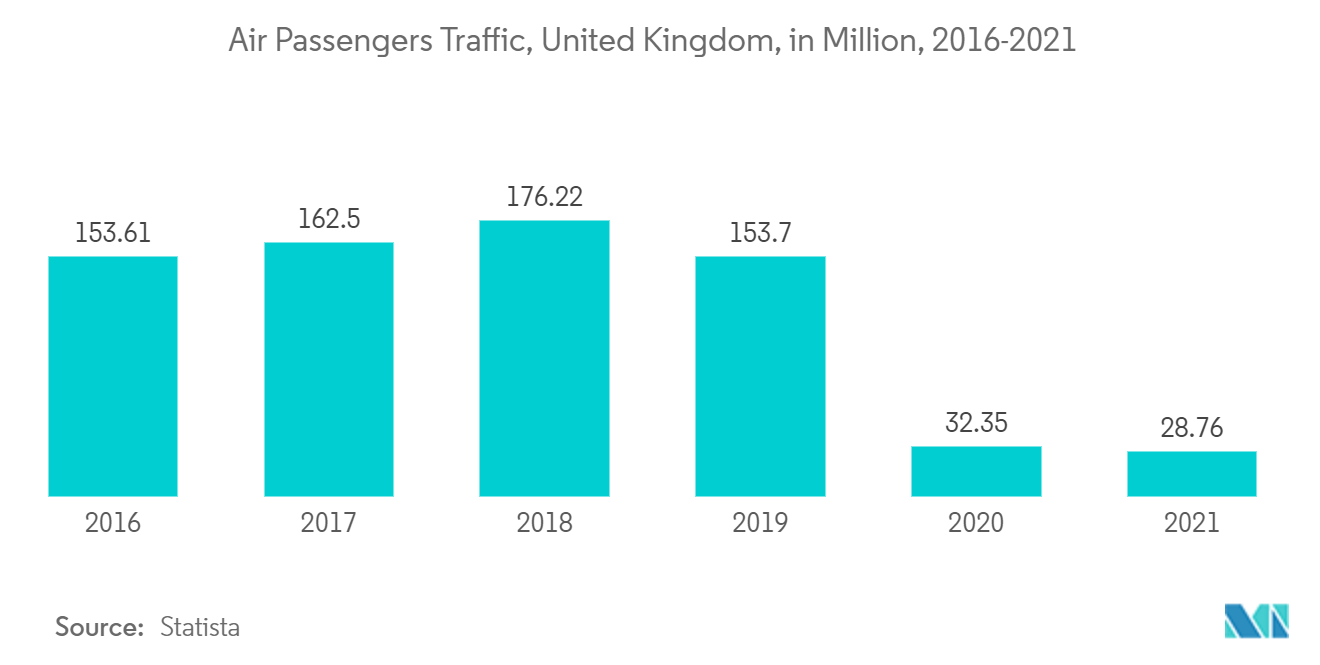

Europa war während des COVID-19-Ausbruchs eine der am frühesten und am stärksten betroffenen Regionen der Welt. Die Luftfahrtindustrie ist für mehrere Länder der Region von strategischer Bedeutung. Der Rückgang des Passagieraufkommens und der Flugaktivität im Jahr 2020 führte zu enormen Verlusten für regionale Fluggesellschaften. Im Jahr 2021 verbesserte sich die Situation jedoch und die Erholung begann im Sommer 2021. Laut Eurostat wuchsen die Flugpassagiere, Fracht und Post in der Europäischen Union zwischen August 2021 und August 2022 um 25 %. Aber der Luftverkehrsmarkt in ganz Europa verzeichnete erneut ein Wachstum aufgrund des Russland-Ukraine-Krieges aufgrund von Flugausfällen von und nach Russland behindert.

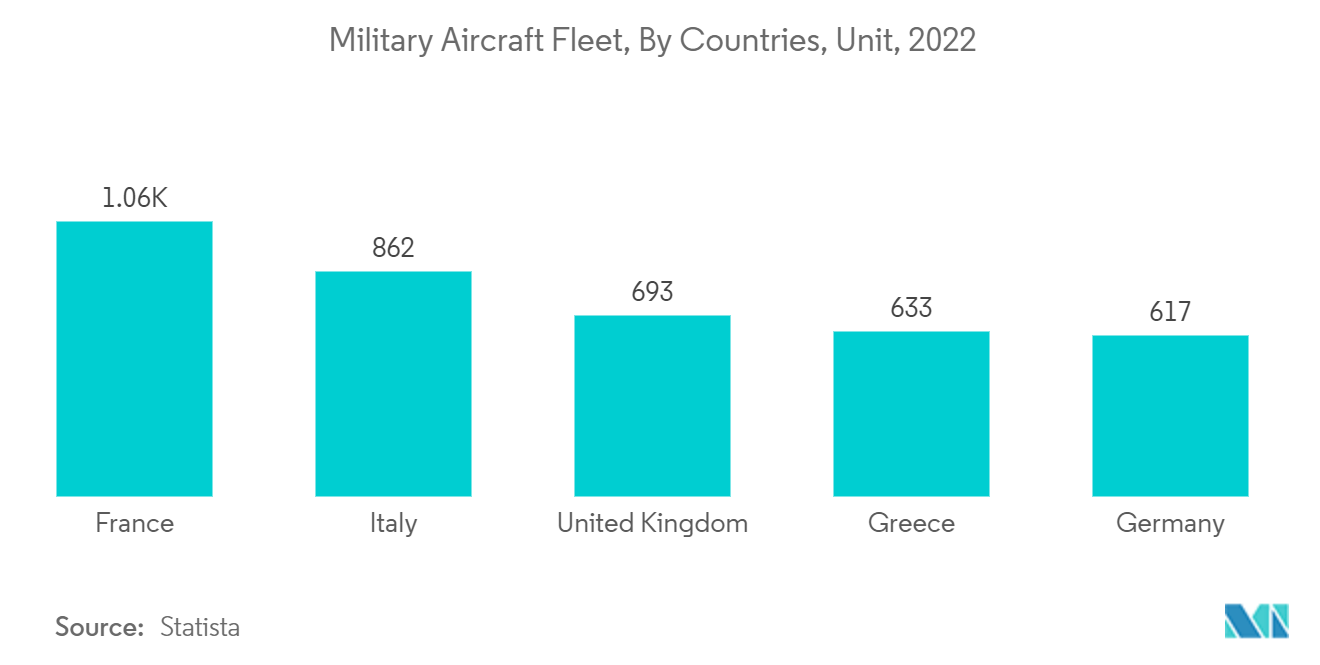

Aufgrund des zunehmenden Drucks der Vereinigten Staaten auf die NATO-Mitglieder, ihr Verteidigungsausgabenziel (2 % des BIP) zu erreichen, planen mehrere europäische Länder, ihre Militärbudgetzuweisungen in den kommenden Jahren zu erhöhen. Es wird geschätzt, dass ein großer Teil der Mittel für die Entwicklung und Beschaffung militärischer Kampf- und Nichtkampfflugzeuge bestimmt ist, da mehrere große Länder in der Region an der Entwicklung von Militärflugzeugen der nächsten Generation beteiligt sind erfordern eine rasche Modernisierung der Flotte, um ihre technologische Überlegenheit gegenüber ihren Gegnern aufrechtzuerhalten.

Darüber hinaus treiben der wachsende Flugverkehr, eine zunehmende Anzahl von Flughäfen und steigende Ausgaben für die Anschaffung von Geschäftsflugzeugen das Marktwachstum in ganz Europa voran. Der Flugzeughersteller Airbus prognostiziert für die nächsten 20 Jahre einen Bedarf an 39.490 neuen Passagier- und Frachtflugzeugen. Von der Gesamtnachfrage nach Flugzeugen wird Europa von 2022 bis 2041 eine Nachfrage nach 8.140 Flugzeugen aufweisen. Somit treibt die wachsende Nachfrage nach Verkehrsflugzeugen aufgrund des zunehmenden Flugverkehrs im Vereinigten Königreich, in Deutschland, Frankreich und anderen Ländern das Marktwachstum an.

Trends auf dem europäischen Luftfahrtmarkt

Das Militärsegment wird aufgrund steigender Verteidigungsausgaben europäischer Länder ein bemerkenswertes Wachstum verzeichnen

In Europa waren aufgrund der Grenzbeschränkungen und des Rückgangs der Passagiernachfrage in den Jahren 2020 und 2021 sowohl der kommerzielle als auch der allgemeine Luftfahrtbereich betroffen. Der Auftrag aus dem Militärbereich dürfte jedoch relativ unbeeinflusst von der Pandemie bleiben. Trotz der Auswirkungen der Pandemie auf die Volkswirtschaften der Länder in der Region haben die meisten Länder in Europa ihre Verteidigungsausgaben im Jahr 2020 erhöht. Außerdem wird erwartet, dass die russische Invasion in der Ukraine die NATO-Länder in den kommenden Jahren dazu zwingen wird, ihre Verteidigungsausgaben zu erhöhen Jahre.

Im Mehrjährigen Finanzrahmen (MFR) 2022 wurden 43,9 Milliarden Euro für Verteidigung und Sicherheit bereitgestellt, was einer Steigerung von 123 % gegenüber den 19,7 Milliarden Euro im vorherigen EU-Haushalt entspricht. Der Europäische Verteidigungsfonds, der die Forschung und Entwicklung militärischer Technologien unterstützt, ist auf 8 Milliarden Euro gestiegen. Als Reaktion auf die anhaltende Eskalation kündigte Deutschland beispielsweise im Februar 2022 die Schaffung eines speziellen Militärfonds in Höhe von 100 Milliarden Euro oder 112 Milliarden US-Dollar an, zusätzlich zu den regulären 47,31 Milliarden Euro oder 52,8 Milliarden US-Dollar, wie vom SIPRI geschätzt des Russisch-Ukrainischen Krieges und sind damit die drittgrößte der Welt. Es wird erwartet, dass solche Faktoren Europa zu einer der am schnellsten wachsenden Regionen im Hinblick auf die weltweiten Verteidigungsausgaben machen werden.

Mehrere europäische Länder haben Pläne zur Modernisierung und Verbesserung ihrer Militärflugzeugflotten im Laufe des nächsten Jahrzehnts ausgearbeitet. Das Vereinigte Königreich, Frankreich, Deutschland, Polen, Italien, Spanien, Finnland, die Slowakei, Rumänien, Bulgarien und Kroatien kündigten Pläne und Aufträge zur Beschaffung neuer Kampf- und Nichtkampfflugzeuge im Prognosezeitraum an. Darüber hinaus verbessern die Länder der Region ihre lokalen Kapazitäten für die Flugzeugherstellung. Während Frankreich, Deutschland und Spanien gemeinsam am Future Combat Air System (FCAS) arbeiten, arbeitet das britische BAE-System am Tempest-Kampfflugzeug der sechsten Generation. Mittlerweile arbeitet Russland auch an mehreren Kampf- und Nichtkampf-Luftplattformen der nächsten Generation. Es wird erwartet, dass all diese Faktoren das militärische Marktsegment im Prognosezeitraum antreiben werden.

Es wird geschätzt, dass das Vereinigte Königreich im Prognosezeitraum den Markt dominieren wird

Im europäischen Luftverkehrsmarkt hat das Vereinigte Königreich derzeit einen großen Umsatzanteil. Das Vereinigte Königreich verfügt über einige der verkehrsreichsten internationalen Flughäfen in Europa, darunter den Flughafen London Heathrow, den Flughafen Gatwick und den Flughafen Manchester. Trotz eines enormen Rückgangs des Passagieraufkommens in den Jahren 2020 und 2021 blieb der Flughafen London Heathrow einer der verkehrsreichsten Flughäfen Europas. Obwohl die COVID-19-Pandemie die zukünftigen Wachstumspläne von Fluggesellschaften wie EasyJet und Virgin Atlantic drastisch beeinträchtigt hat, trotzten einige Fluggesellschaften dem Pessimismus der Branche hinsichtlich der Auswirkungen von COVID-19 und haben in den letzten zwei Jahren ihr Auftragsbuch erweitert.

Beispielsweise gab EasyJet im Dezember 2021 bekannt, dass es sieben A320-200N-Optionen und zwölf Kaufrechte gesichert hat, wobei die Auslieferungen zwischen Januar 2025 und September 2027 geplant sind. Nach der Bestellung verfügt EasyJet über 106 A320-200N und sechzehn A321-200N Auftrag von Airbus mit weiteren sechs A320neo-Optionen und 53 Kaufrechten. Auch die Flotte neuer Flugzeuge von British Airways wächst, da die Fluggesellschaft nach der Ausmusterung ihrer Boeing 747 Anfang 2020 die Auslieferung von Airbus A350-Flugzeugen entgegennimmt. Allerdings hat die Fluggesellschaft die ersten Auslieferungen der Boeing 777X-Flugzeuge von 2022 auf verschoben 2024 aufgrund von Verzögerungen seitens Boeing. Abgesehen von der kommerziellen Luftfahrt hatte die britische Regierung stark in die Modernisierung ihrer Kampfflugzeugflotte investiert.

Im Februar 2022 kündigte das britische Verteidigungsministerium Pläne an, von 2021 bis 2031 238 Milliarden Euro (270 Milliarden US-Dollar) in hochmoderne militärische Ausrüstung und notwendige Unterstützungsdienste zu investieren. Die Royal Air Force und die Royal Navy planten die Beschaffung Insgesamt 138 Lockheed Martin F-35B STOVL-Flugzeuge, von denen 21 im Jahr 2020 im Einsatz waren, von den 48, die bis 2025 beschafft werden sollen. Die Regierung hat außerdem angekündigt, 2 Milliarden Pfund in das neue Unternehmen Tempest zu investieren Kampfflugzeugprojekt (in Entwicklung) bis 2025.

Darüber hinaus verzeichnete auch der Geschäftsluftfahrtsektor im Vereinigten Königreich im Laufe der Jahre eine enorme Wachstumsrate. Das Land verfügt über zwei der zehn verkehrsreichsten Geschäftsflughäfen Europas den Flughafen Farnborough und den Flughafen London Luton. VistaJet, Ravenair, Wijet und Luxaviation United Kingdom gehören zu den wichtigsten Anbietern von Charterflügen im Vereinigten Königreich. Da sich immer mehr Menschen für Geschäftsreisen in Europa für Charterdienste entscheiden, beschaffen Charterjet-Dienstleister neue Flugzeuge, um ihre Flotte zu vergrößern. Es wird erwartet, dass all diese Faktoren den Markt im Land in den kommenden Jahren antreiben werden.

Überblick über die europäische Luftfahrtindustrie

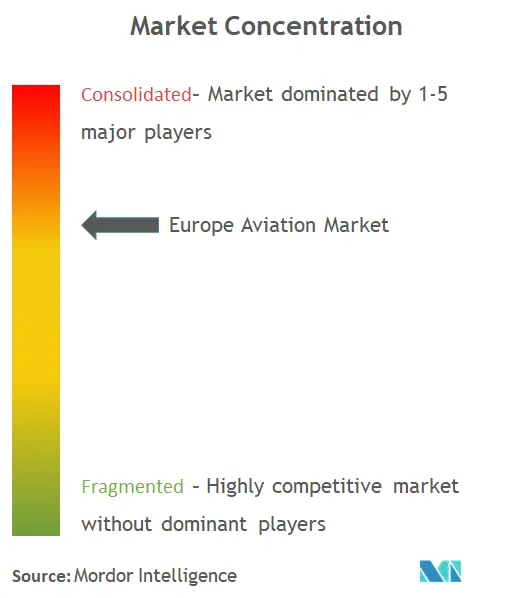

Der europäische Luftfahrtmarkt ist konsolidiert, da nur wenige Akteure nennenswerte Marktanteile halten. Zu den Hauptakteuren in dieser Region zählen Airbus SE, Boeing, Lockheed Martin Corporation, Leonardo SpA und Dassault Aviation SA. Airbus dominiert den Markt in Europa sowohl in der kommerziellen als auch in der militärischen Luftfahrt.

Es wird erwartet, dass in der Flugzeugindustrie Innovationen im Flugzeugdesign umgesetzt werden, die die Landschaft in Bezug auf Sicherheit, Komfort und Effizienz sowohl für Passagiere als auch für Flugzeughersteller verändern werden. Die Unternehmen freuen sich darauf, die Chancen der neuen technologischen Innovationen zu nutzen und ihre jeweiligen Marktanteile zu steigern. Mehrere Länder arbeiten zusammen, um neue Militärflugzeugmodelle zu entwickeln, was voraussichtlich die Aussichten der lokalen Akteure in diesen Ländern verbessern wird.

Beispielsweise sind Deutschland, Frankreich und Spanien an der Entwicklung eines Kampfflugzeugs der nächsten Generation namens Future Combat Air System (FCAS) beteiligt. Es wird erwartet, dass solche Programme im Prognosezeitraum das Wachstum der lokalen Akteure in diesen Ländern vorantreiben werden.

Europas Luftfahrtmarktführer

-

Lockheed Martin Corporation

-

Leonardo SpA

-

Dassault Aviation

-

The Boeing Company

-

Airbus SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Luftfahrtmarkt

- Im Oktober 2022 bestellte Jet2, eine britische Fluggesellschaft, 35 neue Flugzeuge der A320neo-Familie und behielt eine Option zum Kauf weiterer 36 Flugzeuge. Die Lieferungen erfolgen im Jahr 2031 und der ungefähre Auftragswert beträgt 3,9 Milliarden US-Dollar. Bei Ausübung der Option auf zusätzliche Flugzeuge wird der Gesamtwert des Vertrags voraussichtlich auf 8 Milliarden US-Dollar steigen.

- Im Juli 2022 gab das US-Außenministerium die Genehmigung für den ausländischen Militärverkauf (FMS) für bis zu 35 F-35A-Flugzeuge nach Deutschland bekannt. Die neu beschafften F-35-Kampfflugzeuge dürften den in die Jahre gekommenen Tornado ersetzen. Im Rahmen des Vertrags wird erwartet, dass Deutschland 35 F-35A-Flugzeuge, Munition und zugehörige Ausrüstung für nukleare Abschreckungsmissionen erhält. Der Gesamtwert des Vertrags betrug 8,4 Milliarden US-Dollar.

Segmentierung der europäischen Luftfahrtindustrie

Der europäische Luftfahrtmarkt umfasst den Verkauf von Starrflüglern und Drehflügelflugzeugen im kommerziellen, militärischen und allgemeinen Luftfahrtsektor in der europäischen Region. Der Markt bietet einen Überblick über den Flugpassagierverkehr, Flugzeugbestellungen und -lieferungen, eine Analyse der Verteidigungsausgaben, die Einführung neuer Routen und Investitionen nach Ländern in den Luftfahrtsektor in der Region.

Der europäische Luftfahrtmarkt ist nach Typ und Land segmentiert. Nach Typ ist der Markt in kommerzielle Luftfahrt, militärische Luftfahrt und allgemeine Luftfahrt unterteilt. Das Segment der kommerziellen Luftfahrt wird weiter in Passagierflugzeuge und Frachtflugzeuge unterteilt. Die militärische Luftfahrt wird weiter in Kampfflugzeuge und Nichtkampfflugzeuge unterteilt. Das Segment der allgemeinen Luftfahrt wird weiter in Hubschrauber, Kolbenstarrflügler, Turboprop-Flugzeuge und Geschäftsflugzeuge unterteilt. Nach Ländern ist der Markt in Deutschland, das Vereinigte Königreich, Frankreich, Russland und das übrige Europa unterteilt. Der Wert der Marktgröße und Prognosen für jedes Segment wurden in Milliarden US-Dollar angegeben.

| Kommerzielle Luftfahrt | Passagierflugzeug |

| Frachtflugzeug | |

| Militärische Luftfahrt | Kampfflugzeug |

| Nichtkampfflugzeuge | |

| Allgemeine Luftfahrt | Hubschrauber |

| Kolbenstarrflügler | |

| Turboprop-Flugzeuge | |

| Business-Jet |

| Großbritannien |

| Deutschland |

| Frankreich |

| Italien |

| Spanien |

| Russland |

| Rest von Europa |

| Typ | Kommerzielle Luftfahrt | Passagierflugzeug |

| Frachtflugzeug | ||

| Militärische Luftfahrt | Kampfflugzeug | |

| Nichtkampfflugzeuge | ||

| Allgemeine Luftfahrt | Hubschrauber | |

| Kolbenstarrflügler | ||

| Turboprop-Flugzeuge | ||

| Business-Jet | ||

| Land | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

Häufig gestellte Fragen zur europäischen Luftfahrtmarktforschung

Wie groß ist der europäische Luftfahrtmarkt?

Es wird erwartet, dass der europäische Luftfahrtmarkt im Jahr 2024 ein Volumen von 67,81 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,98 % auf 78,53 Milliarden US-Dollar wachsen wird.

Wie groß ist der europäische Luftfahrtmarkt derzeit?

Im Jahr 2024 wird die Größe des europäischen Luftfahrtmarktes voraussichtlich 67,81 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Luftfahrtmarkt?

Lockheed Martin Corporation, Leonardo SpA, Dassault Aviation, The Boeing Company, Airbus SE sind die größten Unternehmen, die auf dem europäischen Luftfahrtmarkt tätig sind.

Welche Jahre deckt dieser europäische Luftfahrtmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des europäischen Luftfahrtmarktes auf 65,85 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Luftfahrtmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Luftfahrtmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der europäischen Luftfahrtindustrie

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate europäischer Fluggesellschaften im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse europäischer Fluggesellschaften umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.