Marktanalyse für Flugkraftstoffe in Europa

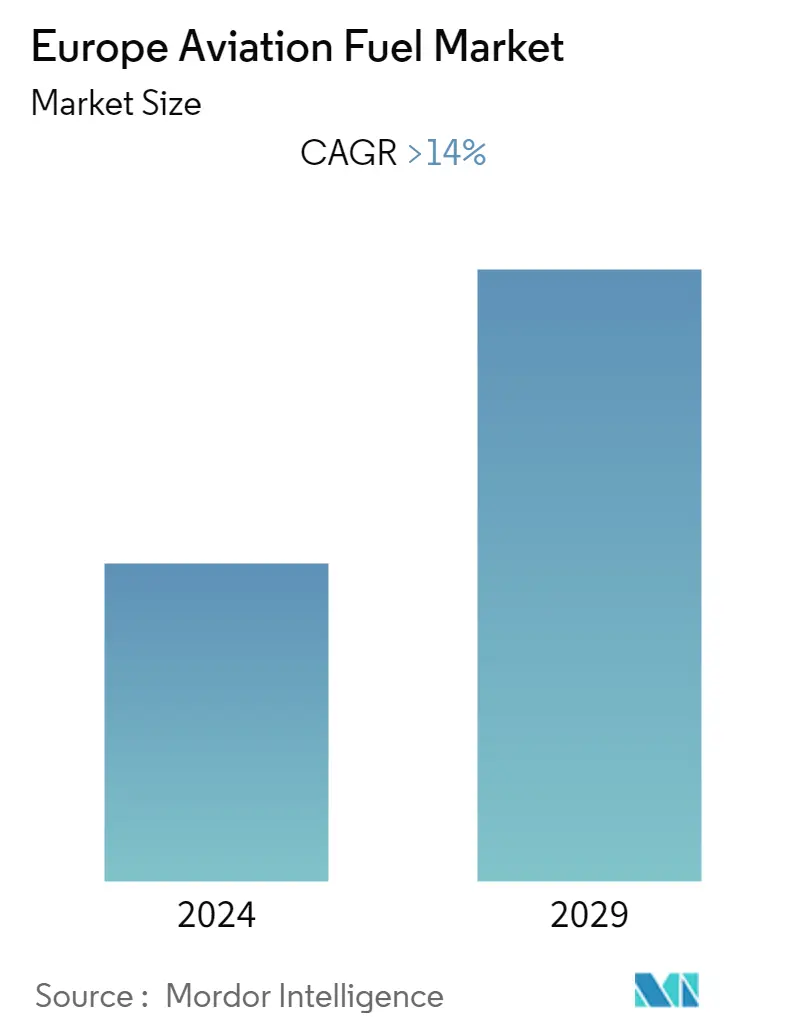

Der Flugkraftstoffmarkt in Europa wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 14 % verzeichnen.

Der Markt wurde durch den Ausbruch von COVID-19 aufgrund regionaler Sperren und Flugbeschränkungen negativ beeinflusst. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Zu den wichtigsten treibenden Faktoren für den Markt zählen die steigende Zahl an Flugpassagieren aufgrund der in jüngster Zeit günstigeren Flugpreise, eine bessere wirtschaftliche Lage und ein steigendes verfügbares Einkommen. Auch Bemühungen, den Anteil von Biokraftstoffen im Luftfahrtsektor zu erhöhen, treiben den Markt erheblich an.

- Es wird jedoch erwartet, dass die hohen und volatilen Kosten für Flugtreibstoff den Markt bremsen.

- Die Europäische Kommission strebt an, den Anteil nachhaltiger Flugkraftstoffe (SAF) bis 2040 auf 40 % zu erhöhen, um die Treibhausgasemissionen zu reduzieren. Es wird erwartet, dass die Initiative erhebliche Chancen auf dem Flugkraftstoffmarkt schaffen wird.

- Mit der größten Marktgröße in Europa ist Spanien der Marktführer in der Region und dürfte seine Dominanz auch im Prognosezeitraum beibehalten.

Trends auf dem europäischen Flugkraftstoffmarkt

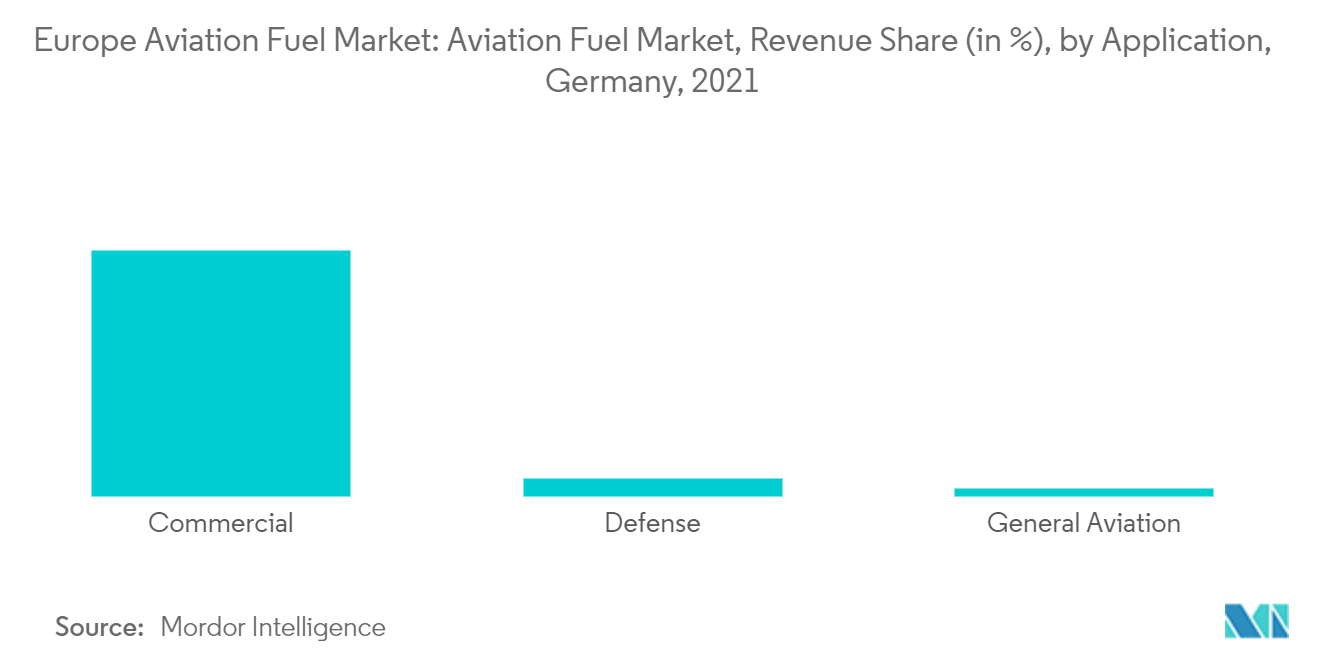

Der kommerzielle Sektor soll den Markt dominieren

- Die kommerzielle Luftfahrt umfasst den Betrieb von Linien- und Gelegenheitsflugzeugen, bei denen es sich um den kommerziellen Lufttransport von Passagieren oder Fracht handelt. Das kommerzielle Segment ist einer der größten Verbraucher von Flugbenzin und macht ein Viertel der gesamten Betriebsausgaben eines Fluglinienbetreibers aus.

- Der Luftverkehr von Passagieren in europäischen Ländern nimmt erheblich zu. Deutschland meldete zwischen April 2022 und Oktober 2022 rund 54,6 Millionen Passagierbeförderungen per Flugzeug.

- Im Jahr 2021 stieg die Gesamtzahl der von kommerziellen Fluggesellschaften beförderten Passagiere auf rund 4,54 Milliarden und lag damit um 5,58 % über den Vorjahren. Auf Europa entfielen im Jahr 2020 26,4 % des gesamten weltweiten Flugverkehrs.

- Die Europäische Union (EU) hat ein Mandat für den Einsatz nachhaltiger Flugkraftstoffe von 2 % im Jahr 2025 auf 63 % im Jahr 2050 vorgeschlagen. Solche Maßnahmen dürften im Prognosezeitraum zu erheblichen Entwicklungen bei der Verwirklichung nachhaltiger Biokraftstoffe für die Luftfahrt führen.

- Aufgrund der oben genannten Faktoren wird daher erwartet, dass der kommerzielle Sektor den Markt dominieren wird.

Spanien wird den Markt dominieren

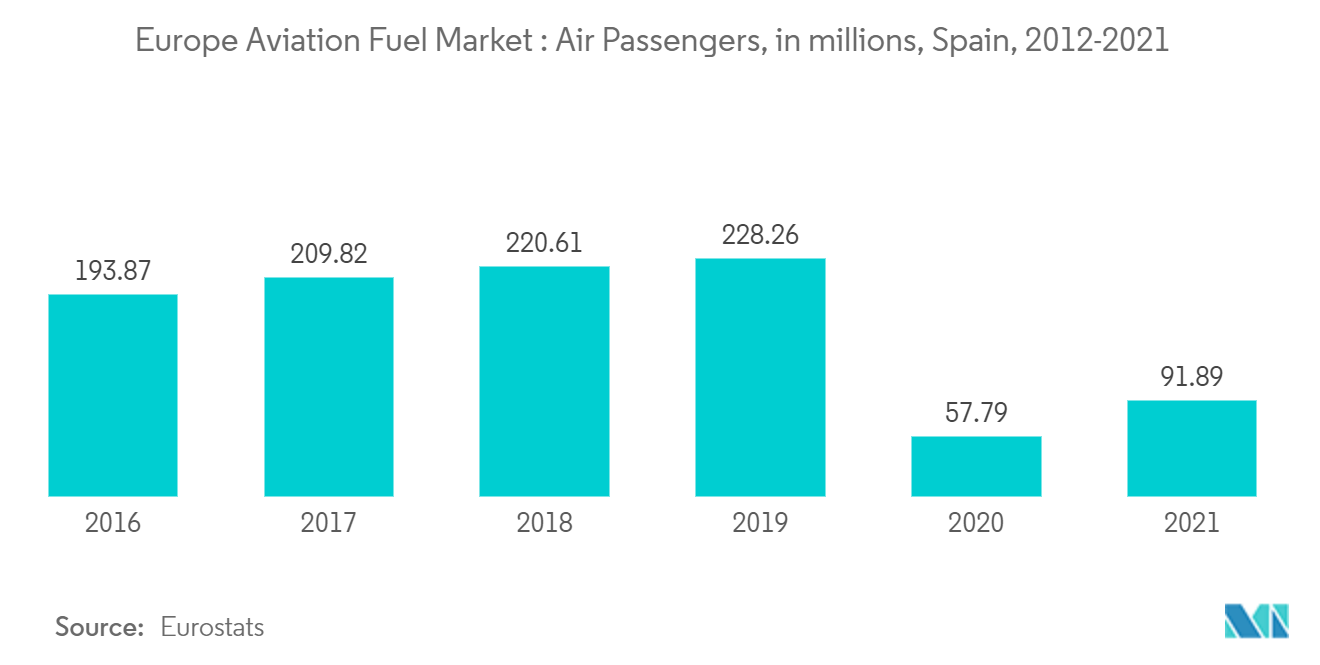

- Spanien ist nach Sitzplätzen einer der größten Inlandsflugmärkte Westeuropas und verzeichnete in den letzten fünf Jahren ein Wachstum beim Flugpassagieraufkommen und erreichte im Jahr 2019 eine Gesamtzahl von 228 Millionen.

- Aufgrund eines strikten Reiseverbots der spanischen Regierung sank die Zahl der reisenden Passagiere im Jahr 2020 jedoch auf 57,79 Millionen. Doch als sich die Situation verbesserte, stiegen die Zahlen für 2021 um mehr als 59 % und erreichten eine Gesamtzahl von 91,89 Millionen.

- Es wird erwartet, dass der Flugkraftstoffmarkt des Landes im Prognosezeitraum ein deutliches Wachstum verzeichnen wird, das hauptsächlich auf den zunehmenden Tourismus und den inländischen Flugverkehr zurückzuführen ist.

- Darüber hinaus trägt die steigende Zahl der Passagiere im Land direkt zur Nachfrage nach Kerosinverbrauch im Land bei. Insbesondere aufgrund der zunehmenden Zahl von Touristen aus europäischen Ländern wie Frankreich und dem Vereinigten Königreich wird mit einer Trendwende gerechnet.

- Aufgrund der oben genannten Faktoren wird daher erwartet, dass Spanien im Prognosezeitraum den Markt dominieren wird.

Überblick über die europäische Flugkraftstoffindustrie

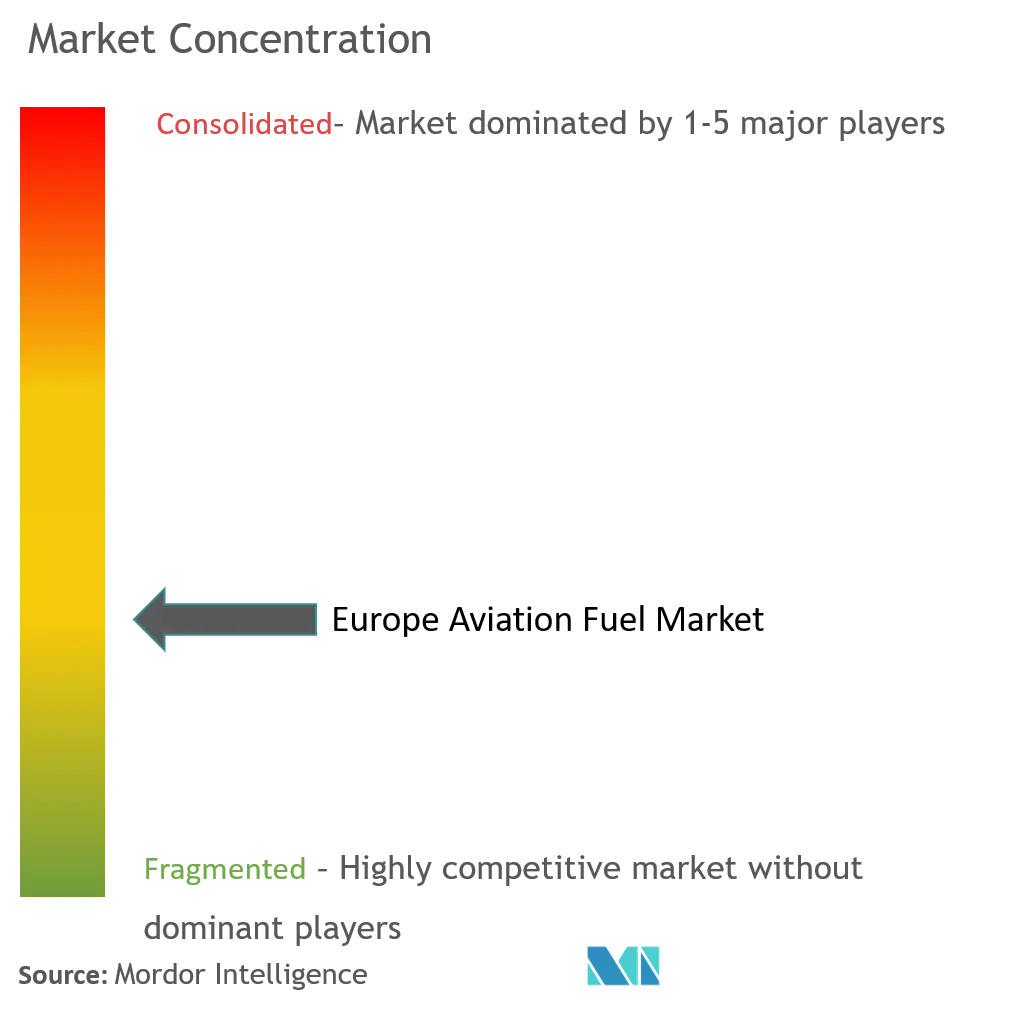

Der europäische Flugkraftstoffmarkt ist mäßig fragmentiert. Zu den großen Unternehmen (in keiner bestimmten Reihenfolge) gehören PJSC Gazprom, BP PLC, Shell PLC, TotalEnergies SE, Neste Oyj und andere.

Europas Marktführer für Flugkraftstoffe

-

PJSC Gazprom

-

Neste Oyj

-

BP PLC

-

TotalEnergies SE

-

Shell Plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Flugkraftstoffmarkt

- Januar 2022 Die Türkei eröffnet ein Labor zur Züchtung von Algen zur Herstellung von Kerosin und steht damit im Einklang mit der Initiative der Europäischen Union für eine saubere Luftfahrt. Das 6,8 Millionen US-Dollar teure Demonstrationsprojekt wird von der türkischen Regierung und der Europäischen Union finanziert.

- Juli 2022 Das britische Verkehrsministerium startet die neue Jet Zero-Strategie mit dem Ziel, den SAF-Sektor des Landes zu stärken und bis 2040 Netto-Null-Emissionen in der inländischen Luftfahrt zu erreichen.

Segmentierung der europäischen Flugkraftstoffindustrie

Flugkraftstoffe sind Kraftstoffe auf Erdölbasis oder Mischungen aus Erdöl und synthetischen Kraftstoffen, die zum Antrieb von Flugzeugen verwendet werden. Sie unterliegen strengeren Vorschriften als Kraftstoffe, die für stationäre Zwecke wie Heizen und Fahren verwendet werden. Sie enthalten Additive zur Verbesserung oder Erhaltung von Eigenschaften, die für das Kraftstoffmanagement oder die Leistung wichtig sind.

Der europäische Flugkraftstoffmarkt ist nach Kraftstoffart, Anwendung und Geografie segmentiert. Nach Treibstofftyp ist der Markt in Luftturbinentreibstoff, Luftfahrt-Biotreibstoff und AVGAS unterteilt. Je nach Anwendung ist der Markt in kommerzielle Luftfahrt, Verteidigungsluftfahrt und allgemeine Luftfahrt unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Flugkraftstoffmarkt in den wichtigsten Ländern der Region. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

| Luftturbinenkraftstoff (ATF) |

| Biokraftstoff für die Luftfahrt |

| AUSPUFF |

| Kommerziell |

| Verteidigung |

| Allgemeine Luftfahrt |

| Das Vereinigte Königreich |

| Frankreich |

| Deutschland |

| Spanien |

| Rest von Europa |

| Treibstoffart | Luftturbinenkraftstoff (ATF) |

| Biokraftstoff für die Luftfahrt | |

| AUSPUFF | |

| Anwendung | Kommerziell |

| Verteidigung | |

| Allgemeine Luftfahrt | |

| Erdkunde | Das Vereinigte Königreich |

| Frankreich | |

| Deutschland | |

| Spanien | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Flugkraftstoffe in Europa

Wie groß ist der europäische Flugkraftstoffmarkt derzeit?

Der europäische Flugkraftstoffmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 14 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Flugkraftstoffmarkt?

PJSC Gazprom, Neste Oyj, BP PLC, TotalEnergies SE, Shell Plc sind die größten Unternehmen, die auf dem europäischen Flugkraftstoffmarkt tätig sind.

Welche Jahre deckt dieser europäische Flugkraftstoffmarkt ab?

Der Bericht deckt die historische Marktgröße des europäischen Flugkraftstoffmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Flugkraftstoffmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die europäische Flugkraftstoffindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Flugkraftstoff in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Flugkraftstoffen für Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.