Marktanalyse für Automobiltelematik in Europa

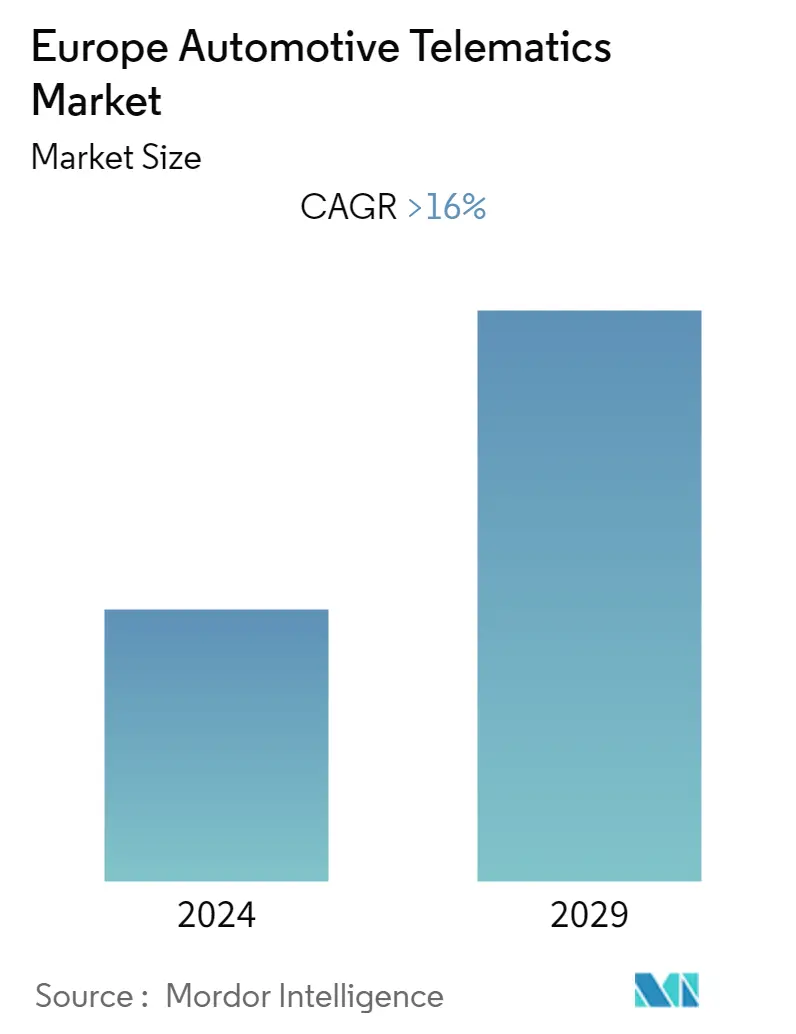

Der europäische Automobiltelematikmarkt wird derzeit auf 7,3 Milliarden US-Dollar geschätzt und wird voraussichtlich 34,3 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 16 % im Prognosezeitraum entspricht.

Die COVID-19-Pandemie hatte negative Auswirkungen auf viele Branchen, und auch die Telematikbranche bildet da keine Ausnahme. Der Markt wurde durch die Lockdowns und die anschließende Betriebsschließung der Hersteller aufgrund der Richtlinien zur Eindämmung des Virus negativ beeinflusst. Die Unterbrechungen der Lieferkette haben zu Verzögerungen und anderen betrieblichen Herausforderungen geführt.

Das Jahr 2021 galt als das Jahr des Übergangs, in dem sich die Dinge wieder normalisierten und der Automobilproduktions- und Servicemarkt seine Wachstumsphase wiedererlangte, was die starke Nachfrage nach Fahrzeugtelematik in ganz Europa abschwächte.

Langfristig betrachtet stehen die Automobilhersteller an vorderster Front bei der Verbesserung der Fahrersicherheit. Daher werden moderne Autos mit verschiedenen Technologien ausgestattet, die verschiedene Funktionen des Fahrzeugs überwachen und steuern. Die Reduzierung der Konnektivitätskosten, die zunehmende Verbreitung von Smartphones und strenge Sicherheitsvorschriften sind einige der Hauptgründe für das Marktwachstum.

Die meisten vernetzten Fahrzeuge sind heutzutage mit Sensoren ausgestattet, die viele wertvolle Daten generieren, die von Flottenmanagern für einen reibungslosen Betrieb und zur Unterstützung der Automobilhersteller bei der Bereitstellung eines personalisierten Erlebnisses für ihre Kunden verwendet werden. Mit fortschrittlicheren Funktionen und Technologien werden Autos heute von Software angetrieben, was zum Eintritt weiterer Technologie- und Softwaregiganten in die Automobilindustrie führt.

Es wird erwartet, dass auch die Einführung der Automobiltelematik in Elektrofahrzeugen das Wachstum des Marktes in der Zukunft vorantreiben wird. Die führenden Marktteilnehmer freuen sich darauf, die Chancen zu nutzen, die die Einführung von Elektrofahrzeugen (EVs) auf dem Markt bietet.

Markttrends für Automobiltelematik in Europa

Die Einführung neuer Technologien treibt den Markt voran

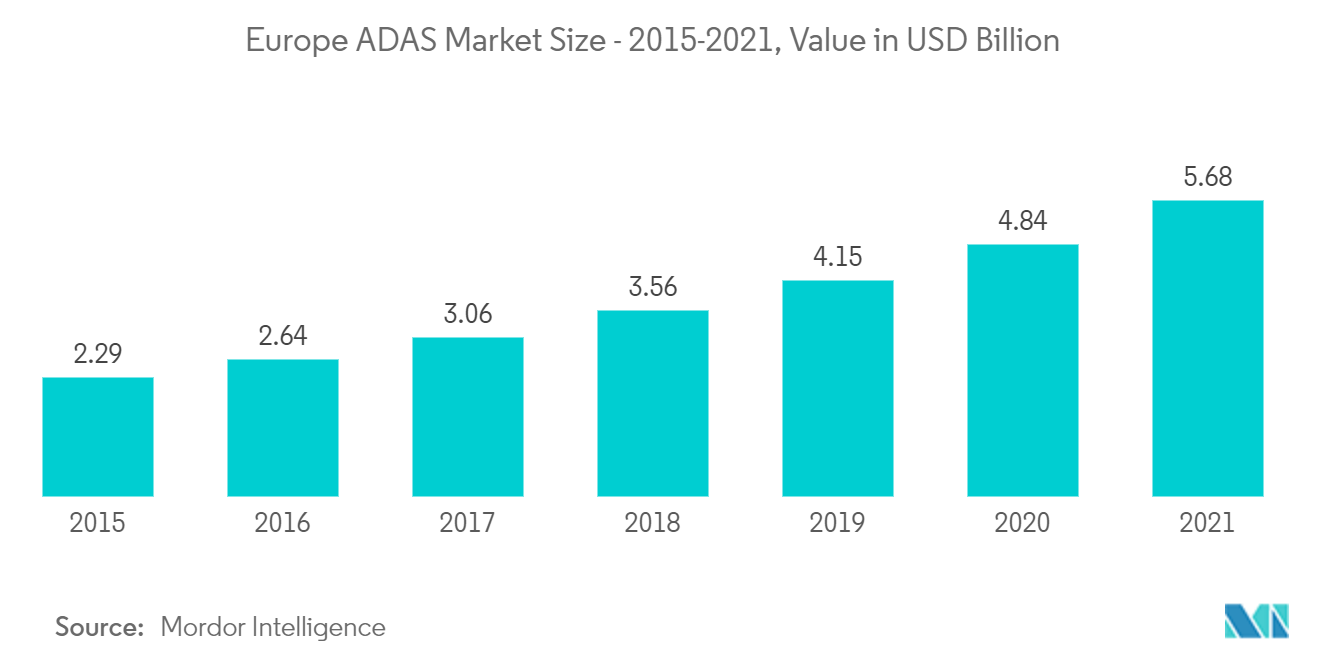

Die Einführung neuer Technologien wie KI, maschinelles Lernen und IoT sowie deren Integration in Automobilsysteme wie ADAS und Fahrzeugkonnektivität werden in den kommenden Jahren zu beobachten sein. Viele große Automobilhersteller investieren Milliarden in die Forschung und Entwicklung der Telematik für zukünftige Fahrzeuge und veröffentlichen mit ihren Produkten neueste Entwicklungen.

Die auf dem Markt tätigen Akteure bieten im Rahmen ihres Telematikportfolios fortschrittliche und zuverlässige Angebote an, um höhere Umsatzschwellen zu erreichen. Im Bereich der Infotainmentsysteme gehören Denso Corporation, Alpine Electronics Inc., Harman International, Continental AG, Panasonic Corporation, Pioneer Corporation, Kenwood, Blaupunkt, Fujitsu Ten, Garmin Ltd, Nvidia Corporation, Qualcomm Inc. und AptivPLC zu den führenden Unternehmen Marktführer, die erweiterte Infotainmentfunktionen in den Fahrzeugen anbieten. Beispielsweise stellte Alfa Romeo Tonale im Oktober 2022 seinen Mini-SUV 2023 für den australischen Markt vor. Der SUV verfügt über einen 1,5-Liter-Motor mit einer 118 kW starken Batterie im Hybridmodus. Der SUV ist mit einem 12,3-Zoll-TFT-Kombiinstrument und einem 10,25-Zoll-Touchscreen-Infotainment mit drahtlosem Apple CarPlay und Android Auto ausgestattet, das dem Fahrer Zugriff auf zahlreiche Informationen bietet.

Angesichts der zunehmenden Weiterentwicklung der Fahrzeugsicherheitsstandards integrieren OEMs fortschrittliche Fahrassistenzfunktionen in ihre jeweiligen Automodelle. Diese ADAS-Funktion hat die Fahrzeugsicherheitsstandards verbessert und das Fahrerlebnis insgesamt verbessert. Verschiedene Branchenakteure arbeiten kontinuierlich mit anderen Marktteilnehmern zusammen, um ihre aktuellen Fahrzeuge auf den neuesten Stand der Technik zu bringen. Zum Beispiel,.

- Im November 2022 gaben die Renault Group und Qualcomm Technologies ihre gemeinsame Zusammenarbeit bekannt, um die Integration der Telematiktechnologie in die softwaredefinierten Fahrzeugmodelle der nächsten Generation von Renault aufzunehmen. Die leistungsstarke Automobilplattform der Renault-Fahrzeuge würde aus dem Qualcomm Snapdragon Digital Chassis bestehen, um das digitale Cockpit, ADAS-Funktionen und Konnektivität zu unterstützen.

- Im April 2021 gründeten Marelli und Quectel ein Joint Venture, um die weitere laufende Arbeit an 5G- und Cellular Vehicle-to-X (CV2X)-Plattformen voranzutreiben. Die umfassende Zusammenarbeit der beiden Unternehmen hat dazu geführt, dass sie an vielen Projekten in der Automobilindustrie zusammengearbeitet haben, einschließlich der Ermöglichung weiterentwickelter LTE-Konnektivität mithilfe der Plattformen Quectel AG520R und AG55xQ, die für Automobilanwendungen wie Flottenmanagement, Fahrzeugverfolgung und fahrzeuginterne Navigationssysteme geeignet sind , Fernüberwachung von Fahrzeugen, Fernsteuerung von Fahrzeugen, Ferndiagnose von Fahrzeugen, Sicherheitsüberwachung und Alarme, drahtlose Fahrzeugführung, Unterhaltung im Auto und viele andere.

Die Regierungen erlassen neue Regeln und Vorschriften für die Sicherheit der Fahrzeuginsassen im Falle eines Unfalls. So soll beispielsweise jedes Neufahrzeug mit e-Call ausgestattet sein, so eine Vorgabe der Europäischen Kommission. Dies hat zum Wachstum des Telematikmarktes in Europa beigetragen. In der Region sind auch mehrere Automobil-Telematik-Hardware-Lieferanten ansässig, darunter die Robert Bosch GmbH und die Continental AG.

Unter Berücksichtigung dieser Faktoren und Entwicklungen wird erwartet, dass die Nachfrage nach Telematik im Prognosezeitraum eine hohe Wachstumsrate verzeichnen wird.

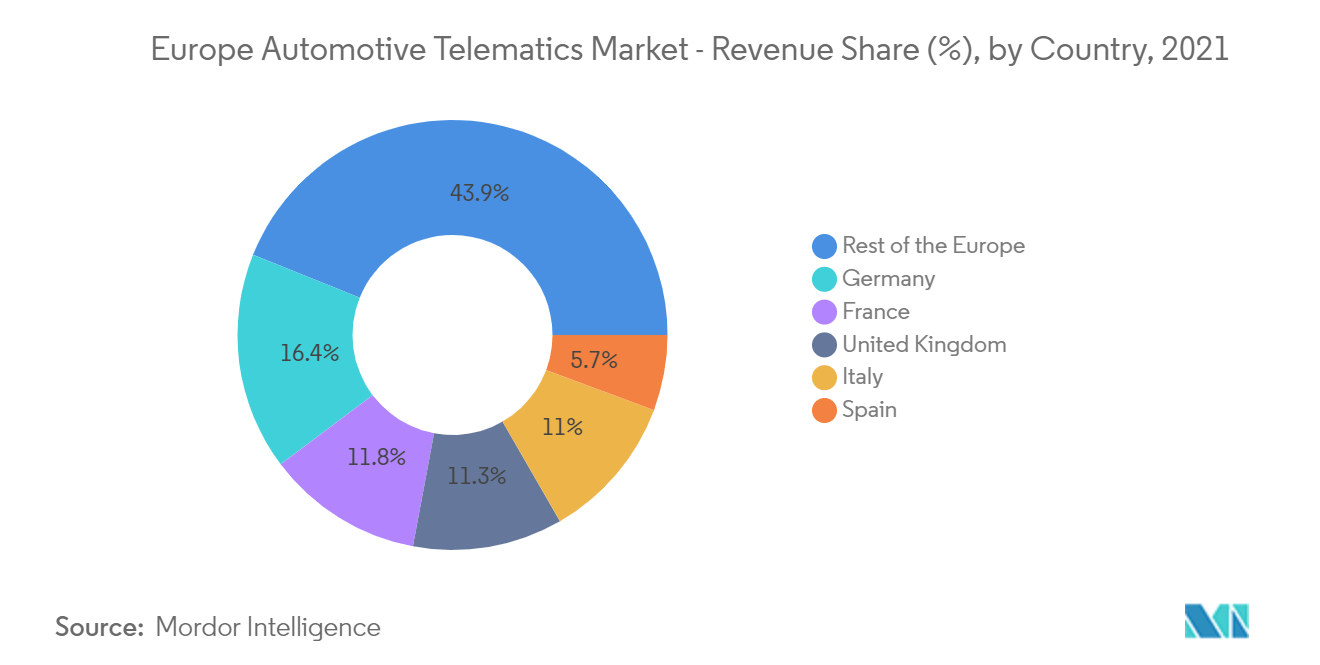

Deutschland wird im Prognosezeitraum Marktführer sein

Der deutsche Automobilsektor war in den letzten Jahrzehnten das Rückgrat der europäischen Automobilindustrie. Deutschland hat sich zu einem der größten Länder entwickelt, wenn es um die Produktion und Innovation von Hightech-Automobilprodukten geht. Darüber hinaus wurde im europäischen Automobilsektor ein Nettowachstum von +60 % für Forschung und Entwicklung aufgrund Deutschlands beobachtet.

Neben der enormen lokalen Nachfrage deckt Deutschland auch die Bedürfnisse zahlreicher ausländischer Automobilmärkte auf der ganzen Welt ab. Drei Viertel der in Deutschland hergestellten Pkw, darunter auch Nutzfahrzeuge, werden in den Rest der Welt exportiert. Nach Angaben des VDA stiegen im August 2022 die monatlichen Pkw-Exporte von 162.300 Einheiten um 58 % und die Inlandsproduktion von 207.400 Einheiten um 68 % gegenüber dem Vorjahr.

Hersteller konzentrieren sich auf die Entwicklung zuverlässiger und fortschrittlicher Diagnosetools, um die Effizienz der Fahrzeugwartung zu steigern und Herausforderungen bei der Fahrzeugwartung zu lösen. OBD II erwies sich als potenzielles Werkzeug zur Lösung verschiedener Herausforderungen bei der Überwachung von Automobilteilen, darunter Katalysatorheizungen, Verdunstungssysteme, Klimaanlagen, Kraftstoffsysteme, Sauerstoffsensoren und -heizungen, AGR, Thermostate, Tankdeckel und Partikelfilter.

Aufgrund des größeren Marktpotenzials drängen wichtige OEMs auf Investitionen im Land, um erhebliche Marktanteile zu gewinnen, was wiederum die Reifenhersteller voraussichtlich dazu ermutigen wird, ihre Präsenz auszubauen. Zum Beispiel,.

- Im August 2022 gab Mahle bekannt, dass die Diagnose- und Servicelösungen MahleBattery PRO, einschließlich der Modi E-Scan, E-Health und E-Care, bald in Lösungen für den Kfz-Ersatzteilmarkt verfügbar sein werden. Das Unternehmen hat das TechPROdiagnostic-Tool bereits im März 2022 auf den Markt gebracht.

- Im November 2021 brachte Continental AutodiagnosDrive™ auf den Markt, eine Fernlösung für Fahrzeugdaten, die darauf ausgelegt ist, erweiterte Diagnoseinformationen bereitzustellen, die Dienstleister, Flottenmanager und Reparaturbetriebe nutzen können, um ihre datengesteuerten Dienste zu maximieren.

Überblick über die Automobiltelematikbranche in Europa

Der europäische Automobiltelematikmarkt ist aufgrund der Präsenz vieler lokaler und globaler Akteure wie der Robert Bosch GmbH und der ACTIA Group fragmentiert. Der Markt verändert sich mit der Weiterentwicklung der Technologien, aber die konventionelle Technologie wird weiterhin den größten Anteil haben. Die Unternehmen haben stark in Forschungs- und Entwicklungsprojekte investiert, um Autobesitzern den besten Service durch Telematik zu bieten, und große Marktteilnehmer bauen ihre Präsenz durch die Übernahme kleiner Unternehmen und die Gründung neuer Werke in anderen Ländern aus. Zum Beispiel-.

- Im Mai 2022 gab KPIT Technologies Ltd die Übernahme des cloudbasierten Fahrzeugdiagnosespezialisten SOMIT Solutions bekannt. Die Partnerschaft wird eine E-Cloud-basierte Fahrzeugdiagnoseplattform und Expertenberatungsdienste ermöglichen

- Im Juni 2021 stimmte Investindustrial der Übernahme von Targa Telematics zu, einem italienischen Technologieunternehmen, das Lösungen in den Bereichen Telematik, intelligente Mobilität und digitale IoT-Plattformen für Mobilitätsbetreiber anbietet.

Europas Marktführer für Automobiltelematik

Robert Bosch GmbH

Continental AG

Magnetic Marelli SpA

Valeo Group

ACTIA Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Automobiltelematik in Europa

November 2022 TDK Corporation kündigt die Einführung der SmartAutomotive-Produktlinie an, einschließlich ASIL- und Nicht-ASIL-Bewegungssensoren. Der Sensor findet seine Anwendung in der Fahrzeugtelematik, einschließlich Navigation und Koppelnavigation sowie Türsteuerung.

November 2022 CerebrumX Lab Inc., ein KI-gesteuertes Automobildatendienstleistungsunternehmen, gab seinen Plan bekannt, seine Dienste in die Modelle der Ford Motor Company zu integrieren. Die Modelle bieten kostengünstige UBI-Programme mit eingebetteter Telematik für berechtigte Lincoln- und Ford-Fahrzeugmodelle.

Mai 2021 Alphabet Italia wählte Octo Telematics als Partner für die Implementierung eines Fahrzeughygienesystems, das es Fahrern und Flottenmanagern ermöglicht, ihre Fahrzeuge sicherer zu nutzen. In Zusammenarbeit mit Octo präsentiert Alphabet Alphabet CleanAir, das neue automatische Hygienesystem für die Autos seiner Flotte.

Segmentierung der Automobiltelematik-Branche in Europa

Die Automobiltelematik umfasst mehrere Funktionen und Dienste, darunter GPS-Systeme, On-Board-Fahrzeugdiagnose und drahtlose Geräte.

Der europäische Automobiltelematikmarkt ist nach Diensttyp (Infotainment und Navigation, Flottenmanagement, Sicherheit und Diagnose) und Land (Deutschland, Vereinigtes Königreich, Italien, Frankreich, Spanien und das übrige Europa) segmentiert. Der Bericht bietet Marktgrößen und Prognosen zum Wert (in Milliarden US-Dollar) für alle oben genannten Segmente.

| Infotainment und Navigation |

| Flottenmanagement |

| Sicherheit und Schutz |

| Diagnose |

| Deutschland |

| Großbritannien |

| Italien |

| Frankreich |

| Spanien |

| Rest von Europa |

| Nach Servicetyp | Infotainment und Navigation |

| Flottenmanagement | |

| Sicherheit und Schutz | |

| Diagnose | |

| Erdkunde | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Spanien | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Automobiltelematik in Europa

Wie groß ist der europäische Automobiltelematikmarkt derzeit?

Der europäische Automobiltelematikmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 16 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Markt für Automobiltelematik?

Robert Bosch GmbH, Continental AG, Magnetic Marelli SpA, Valeo Group, ACTIA Group sind die wichtigsten Unternehmen, die auf dem europäischen Automobiltelematikmarkt tätig sind.

Welche Jahre deckt dieser europäische Automobiltelematikmarkt ab?

Der Bericht deckt die historische Marktgröße des europäischen Automobiltelematikmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die europäische Automobiltelematikmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Automobiltelematik in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Automobiltelematik in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Automobiltelematik in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.