Marktanalyse für Arthroskopiegeräte in Europa

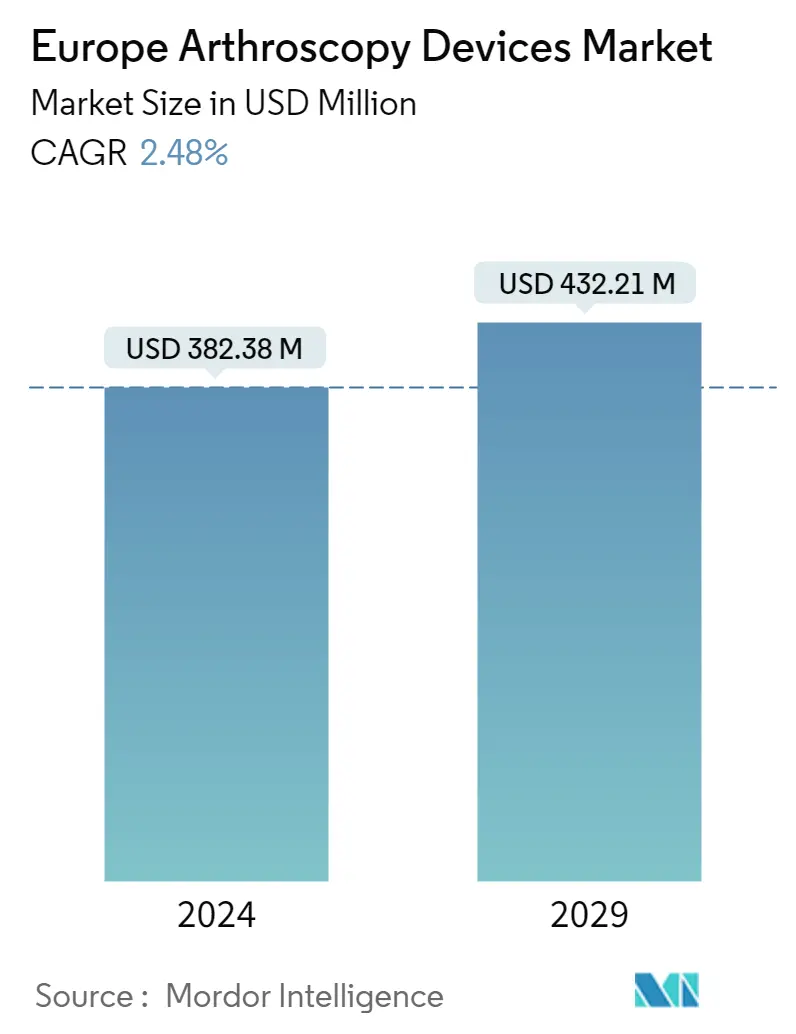

Die Marktgröße für Arthroskopiegeräte in Europa wird im Jahr 2024 auf 382,38 Millionen US-Dollar geschätzt und soll bis 2029 432,21 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,48 % im Prognosezeitraum (2024–2029) entspricht.

- COVID-19 stellte Gesundheitseinrichtungen weltweit vor unerwartete Herausforderungen und hatte Auswirkungen auf europäische Gesundheitseinrichtungen. Dieses Virus wirkte sich auch auf den europäischen Markt für Arthroskopiegeräte aus. Beispielsweise wurde in einem im Februar 2022 von der European Federation of National Associations of Orthopaedics and Traumatology (EFORT) veröffentlichten Artikel berichtet, dass die COVID-19-Pandemie zu einem nahezu vollständigen Stillstand von Operationen zur totalen Gelenkendoprothetik in Europa geführt habe. Die Quelle berichtete auch, dass die Zahl der Endoprothetik-Operationen in Europa im Jahr 2020 im Vergleich zum Vorjahr um 28,7 % zurückgegangen sei. Nur lebensbedrohliche Pathologien wie periprothetische Frakturen und akute septische Endoprothetik wurden einer chirurgischen Behandlung unterzogen. Daher haben die Absage und Verschiebung von endoprothetischen chirurgischen Eingriffen in Europa das Wachstum des untersuchten Marktes beeinflusst. Da die staatlichen Beschränkungen derzeit flexibler werden und die Zahl der COVID-19-Fälle sinkt, ist die Zahl der in Europa durchgeführten chirurgischen Eingriffe im Vergleich zum Beginn der Pandemie gestiegen, und daher wird erwartet, dass der Markt ein deutliches Wachstum verzeichnen wird über den Prognosezeitraum.

- Die Faktoren, die das Wachstum dieses Marktes vorantreiben, sind die zunehmende Häufigkeit von Sportverletzungen, eine wachsende geriatrische Bevölkerung und technologische Fortschritte bei arthroskopischen Implantaten.

- Die Häufigkeit von Sportverletzungen hat in den letzten Jahren zugenommen, was vor allem auf die zunehmende sportliche Betätigung sowie die aktive Teilnahme an Fitnessaktivitäten zurückzuführen ist. Zum Beispiel ein Artikel, der in der Zeitschrift Sec veröffentlicht wurde. Injury Prevention and Rehabilitation berichtete im Juni 2021, dass die 1-Jahres-Prävalenz einer schweren Sportverletzungsepisode 31 % betrug. Die häufigsten Verletzungsorte dieser Verletzungen waren das Knie (25 %), der Knöchel (20 %) und die Hüfte/Leistengegend (15 %). Die Prävalenz einer anhaltenden Verletzungsepisode betrug 19 %. Die große Zahl sportbedingter Verletzungen erhöht somit die Nachfrage nach Endoprothetikleistungen und befeuert so das Wachstum des untersuchten Marktes.

- Darüber hinaus sind die technologischen Fortschritte bei arthroskopischen Implantaten ein weiterer Grund für das Wachstum des Marktes in der Region. Beispielsweise brachte die NGMedical GmbH, ein Medizingerätehersteller, der sich ausschließlich auf die Entwicklung innovativer Technologien für Wirbelsäulenanwendungen konzentriert, im Juni 2022 ihr neues Produkt, das ART Fixation System, in Europa auf den Markt. Ebenso führte Safe im Mai 2021 die CE-Kennzeichnung von Sycamore ein, einem Implantat, das die Behandlung von Wirbelfrakturen sichern und das Risiko benachbarter Frakturen verringern soll. Somit treiben solche Produkteinführungen das Wachstum des untersuchten Marktes voran.

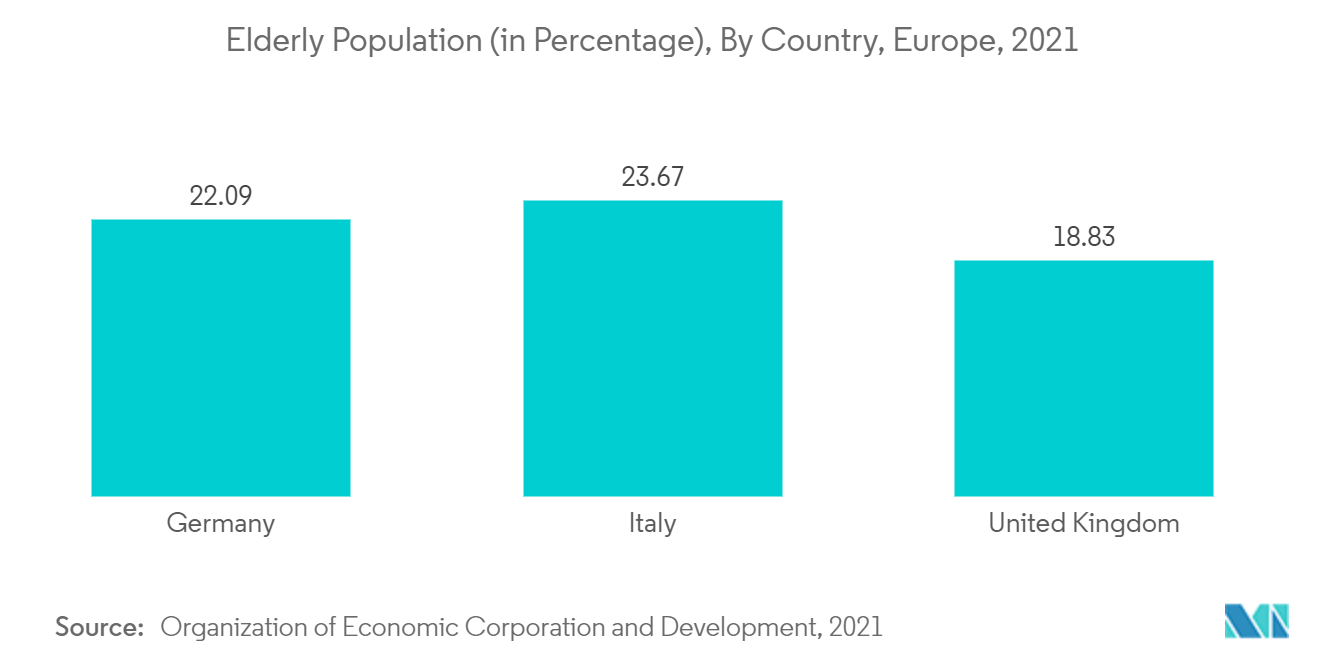

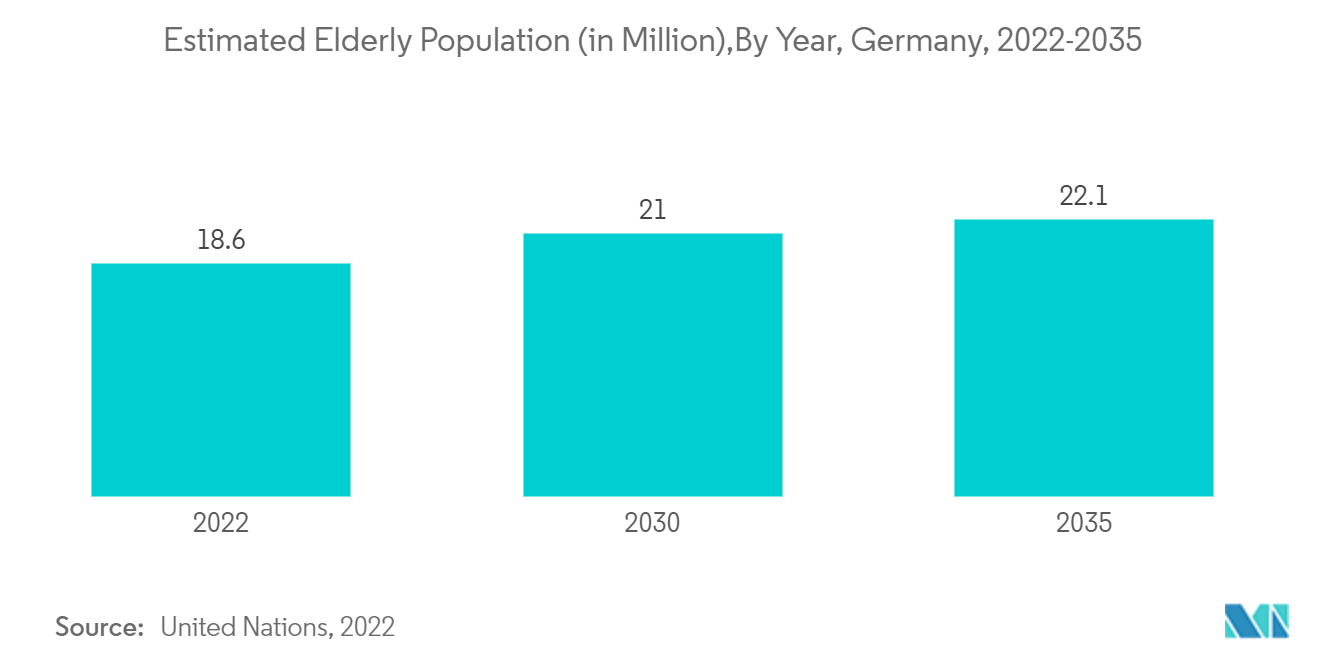

- Die europäischen Länder haben einen großen Anteil der geriatrischen Bevölkerung an ihrer Gesamtbevölkerung. Endoprothetische Eingriffe werden überwiegend in der Bevölkerung im Alter von 65 Jahren und älter durchgeführt. Beispielsweise berichtete die Prognose der Vereinten Nationen im Juli 2022, dass in Spanien im Jahr 2022 9,6 Millionen Menschen über 65 Jahre alt seien und dass diese Bevölkerung bis 2030 voraussichtlich auf 11,4 Millionen und im Jahr 2040 auf 13,8 Millionen ansteigen werde. Das ist eine hohe Zahl Die Zahl der arthroskopischen Operationen bei der zunehmenden Zahl geriatrischer Patienten treibt das Wachstum des untersuchten Marktes voran.

- Aufgrund der zunehmenden Häufigkeit von Sportverletzungen, einer wachsenden geriatrischen Bevölkerung und technologischen Fortschritten bei arthroskopischen Implantaten wird der Markt im Prognosezeitraum voraussichtlich ein deutliches Wachstum verzeichnen. Der Mangel an qualifizierten Chirurgen und strenge regulatorische Anforderungen könnten jedoch das Wachstum des Marktes im Prognosezeitraum verlangsamen.

Markttrends für Arthroskopiegeräte in Europa

Es wird erwartet, dass die Kniearthroskopie im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

- Es wird erwartet, dass die Kniearthroskopie im Prognosezeitraum aufgrund einer Zunahme der geriatrischen Bevölkerung, der technologischen Entwicklung in Europa und der stark zunehmenden Prävalenz degenerativer Knieerkrankungen deutlich zunehmen wird. Beispielsweise wurde im Factsheet 2022 von Euro Stats berichtet, dass die Region durch die Anwesenheit einer hohen Zahl geriatrischer Personen gekennzeichnet ist und bis 2050 etwa 129,8 Millionen Menschen 65 Jahre und älter sein werden arthroskopische Chirurgie und treibt damit den untersuchten Markt voran.

- Die arthroskopische Knieoperation bei degenerativen Knieerkrankungen ist der häufigste orthopädische Eingriff in europäischen Ländern. Die Nachfrage nach Kniearthroskopie steigt in der Region aufgrund der zunehmenden Prävalenz von Sportverletzungen, insbesondere solchen, die durch Kontaktsportarten verursacht werden. Beispielsweise wurde in einem im Januar 2022 in der Zeitschrift Sports Medicine veröffentlichten Artikel eine retrospektive Studie mit 7.809 Sportlern aus Deutschland, der Schweiz und Österreich durchgeführt, die an Wettkampf- oder Freizeitsportarten teilnahmen. Bei ihnen waren Knie und Schulter mit einer Prävalenz von 28 % bzw. 14 % die häufigsten Verletzungsbereiche. Daher können hohe Knieverletzungen im Sport die Nachfrage nach Knieimplantologieoperationen erhöhen.

- Die Unternehmen treiben ihre Technologie im Bereich resorbierbarer Polymere voran, beispielsweise durch die Entwicklung von Kalziumpolymer-Verbundmaterialien zur Herstellung dieser Implantate. Beispielsweise stellte Image Navigation Ltd im September 2022 während des Kongresses der European Association for Osseointegration (EAO) in Genf sein Image Guided Implantology (IGI)-System der zweiten Generation vor.

- In ähnlicher Weise berichtete das Magazin European Research and Innovation im Mai 2022 über die neue Technologie der Verwendung von Spinnseide in der nächsten Generation von Augen- und Knieimplantaten. Das Seidenproteinimplantat bildet ein Gerüst für das Wachstum von Knochen und Bindegewebe, sodass sich selbst langsam reparierender Knorpel zu regenerieren beginnt. Derzeit befindet sich die Studie in der klinischen Prüfung. Es wird erwartet, dass solche technologischen Fortschritte im Prognosezeitraum beispiellose Wachstumschancen für die Segmenterweiterung bieten werden.

- Aufgrund des Anstiegs der geriatrischen Bevölkerung, der technologischen Entwicklung in Europa und der stark zunehmenden Prävalenz degenerativer Knieerkrankungen wird erwartet, dass das Segment im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

Es wird erwartet, dass Deutschland im Prognosezeitraum den Markt dominieren wird.

- Es wird erwartet, dass Deutschland im Prognosezeitraum aufgrund der wachsenden geriatrischen Bevölkerung und des Vorhandenseins technologischer Fortschritte den Markt dominieren wird. Darüber hinaus wird erwartet, dass die steigende Zahl medizinischer Zentren und wachsende Investitionen in die Entwicklung von Sportverletzungschirurgien zu einer raschen Produkteinführung im ganzen Land führen werden.

- Die wichtigsten Akteure auf dem deutschen Markt haben ein umfangreiches Produktportfolio aufgebaut und sind in allen wichtigen europäischen Ländern präsent. Beispielsweise brachte die NGMedical GmbH, ein Medizingerätehersteller, der sich ausschließlich auf die Entwicklung innovativer Technologien für Wirbelsäulenanwendungen konzentriert, im Juni 2022 ihr neues Produkt, das ART-Fixierungssystem, in Europa auf den Markt.

- Außerdem heißt es in dem im Januar 2022 von der Deutschen Kniegesellschaft veröffentlichten Bericht, dass zwischen Mai 2020 und April 2021 mehr als 13.000 Knieoperationen durchgeführt wurden, die meisten davon in der geriatrischen Bevölkerung des Landes. Somit trägt eine hohe Anzahl von Knieoperationen zum Marktwachstum im Land bei.

- Darüber hinaus fördern Forschung und klinische Studien auch das Wachstum des Marktes im Land. Beispielsweise wurde in einem im Mai 2021 in der Fachzeitschrift Knee Surgery Sports Traumatology Arthroscopy veröffentlichten Artikel berichtet, dass die arthroskopische Popliteus-Bypass-Technik (PB) bei Patienten mit posterolateraler Beeinträchtigung gute bis ausgezeichnete klinische Ergebnisse in der mittelfristigen Nachuntersuchung lieferte Rotationsinstabilität (PLRI) und eine damit einhergehende Verletzung des hinteren Kreuzbandes (PCL) des Knies.

- Aufgrund der wachsenden geriatrischen Bevölkerung, des Vorhandenseins technologischer Fortschritte, der steigenden Zahl medizinischer Zentren und wachsender Investitionen in die Entwicklung von Sportverletzungschirurgien wird die Region im Prognosezeitraum voraussichtlich ein deutliches Wachstum verzeichnen.

Überblick über die Branche für Arthroskopiegeräte in Europa

Der europäische Markt für Arthroskopiegeräte ist hart umkämpft und fragmentiert. Es besteht aus mehreren großen Playern wie Arthrex Inc., Conmed Corporation, Johnson Johnson, Karl Storz GmbH Co. KG, Medtronic PLC, Richard Wolf GmbH, Smith Nephew PLC, Stryker Corporation, Henke Sass Wolf GmbH, Zimmer Biomet Holdings Inc., Sklar Corporation, Millennium Surgical, GPC Medical und B. Braun Melsungen AG.

Europas Marktführer für Arthroskopiegeräte

-

Johnson & Johnson (DePuy Synthes)

-

Arthrex Inc.

-

Conmed Corporation

-

Richard Wolf GmbH

-

Karl Storz GmbH & Co. KG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Arthroskopiegeräte in Europa

- September 2022 Olympus Corporation bringt VISERA ELITE III auf den Markt, die neue chirurgische Visualisierungsplattform. VISERA ELITE III bietet verschiedene Bildgebungsfunktionen. Es wurde in Europa, Japan und vielen anderen Teilen der Welt eingeführt.

- April 2022 Smith Nephew PLC stellte das neueste unikompartimentelle Kniesystem (UK) JOURNEY II während des Kongresses der European Society of Sports Traumatology, Knee Surgery Arthroscopy 2022 in Paris, Frankreich, vor. Dieses Gerät verfügt über die nächste Generation fortschrittlicher Designs mit individuellen Größenoptionen.

Branchensegmentierung für Arthroskopiegeräte in Europa

Gemäß dem Umfang des Berichts werden Arthroskopiegeräte verwendet, um die Knochengelenke auf bestimmte Erkrankungen wie Arthrose, rheumatoide Arthritis, Sehnenentzündung und Knochentumor zu untersuchen.

Der europäische Markt für Arthroskopiegeräte ist segmentiert nach Anwendung (Kniearthroskopie, Hüftarthroskopie, Wirbelsäulenarthroskopie, Schulter- und Ellenbogenarthroskopie, andere Arthroskopieanwendungen), Produkt (Arthroskop, arthroskopisches Implantat, Flüssigkeitsmanagementsystem, Hochfrequenzsystem (RF), Visualisierungssystem) und Andere Produkte) und Geografie (Deutschland, Vereinigtes Königreich, Frankreich, Italien, Spanien und das übrige Europa). Der Bericht bietet die Marktgröße und Prognosen zum Wert (in Mio. USD) für die oben genannten Segmente.

| Auf Antrag | Kniearthroskopie |

| Hüftarthroskopie | |

| Arthroskopie der Wirbelsäule | |

| Schulter- und Ellenbogenarthroskopie | |

| Andere Arthroskopieanwendungen | |

| Nach Produkt | Arthroskop |

| Arthroskopisches Implantat | |

| Flüssigkeitsmanagementsystem | |

| Hochfrequenzsystem (RF). | |

| Visualisierungssystem | |

| Andere Produkte | |

| Nach Geographie | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Arthroskopiegeräte in Europa

Wie groß ist der europäische Markt für Arthroskopiegeräte?

Die Marktgröße für Arthroskopiegeräte in Europa wird im Jahr 2024 voraussichtlich 382,38 Millionen US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,48 % auf 432,21 Millionen US-Dollar wachsen.

Wie groß ist der Markt für Arthroskopiegeräte in Europa derzeit?

Im Jahr 2024 wird die Marktgröße für Arthroskopiegeräte in Europa voraussichtlich 382,38 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Markt für Arthroskopiegeräte?

Johnson & Johnson (DePuy Synthes), Arthrex Inc., Conmed Corporation, Richard Wolf GmbH, Karl Storz GmbH & Co. KG sind die wichtigsten Unternehmen, die auf dem europäischen Markt für Arthroskopiegeräte tätig sind.

Welche Jahre deckt dieser europäische Markt für Arthroskopiegeräte ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Arthroskopiegeräte in Europa auf 373,13 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des europäischen Marktes für Arthroskopiegeräte für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Arthroskopiegeräte für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Branchenbericht über Arthroskopieinstrumente in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Arthroskopieinstrumenten in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Arthroskopieinstrumenten für Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.