Marktanalyse für alkoholische Getränke in Europa

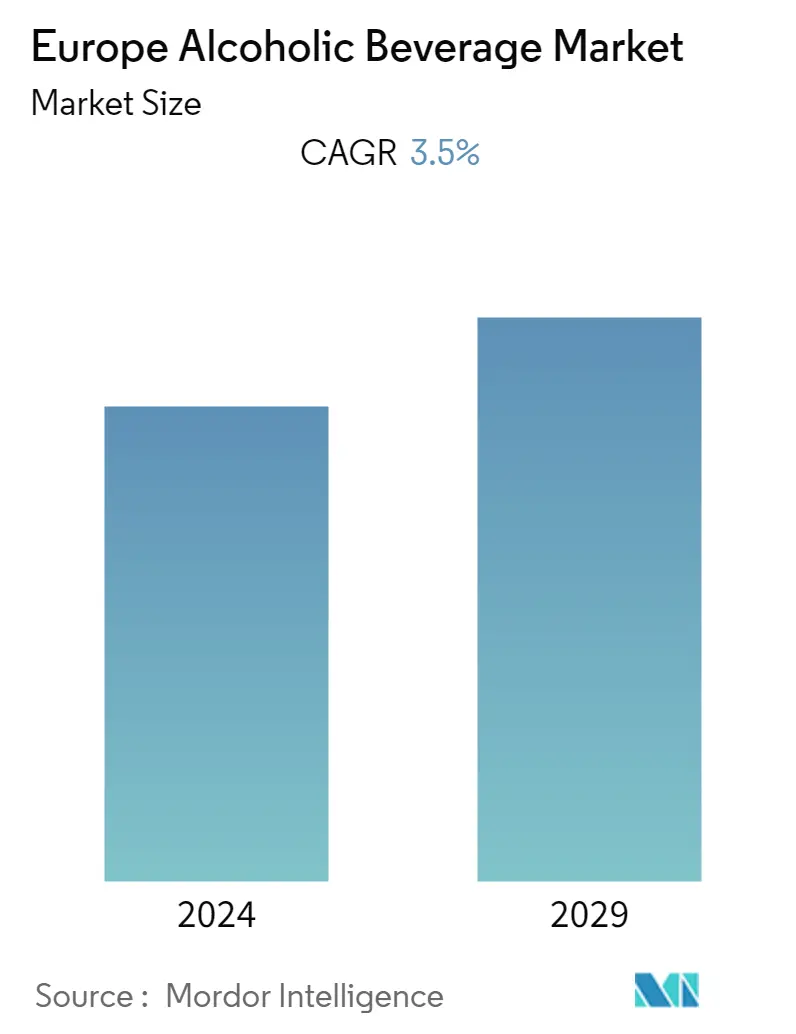

Der europäische Markt für alkoholische Getränke wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 3,5 % verzeichnen.

- Verbraucher in der gesamten Region haben einen anspruchsvolleren Gaumen entwickelt als zuvor. Sie sind ständig auf der Suche nach einem einzigartigen und qualitativ hochwertigen alkoholischen Getränk. Dies hat die Nachfrage nach hochwertigen alkoholischen Getränken auf dem Markt erhöht. Produktinnovationen und Wirtschaftswachstum veranlassen Verbraucher, sich für teure alkoholische Getränke zu entscheiden. Neue Produkteinführungen und Innovationen bei alkoholischen Getränken führen zur Entwicklung der Branche.

- Aufgrund der sich ändernden Verbraucherpräferenzen bringen Unternehmen innovative Produkte auf den Markt. Dieser Anstieg des Gesundheitsbewusstseins hat zur Entwicklung funktionaler alkoholischer Premiumgetränke geführt. Die Einbeziehung verschiedener natürlicher und exotischer Inhaltsstoffe in Alkohol führt tendenziell zu einer Verbesserung seiner funktionellen Eigenschaften und erregt dadurch die Aufmerksamkeit eines breiteren Kundenkreises.

- Beispielsweise brachte Whitley Neill, eine Premium-Gin-Marke im Vereinigten Königreich, im März 2022 eine neue Gin-Variante auf den Markt Oriental Spiced Gin. Dieser Gin besteht aus verschiedenen Pflanzenstoffen und Gewürzen wie Koriander, Ingwer, Chili, Kreuzkümmel, Safran, Sternanis und Paradieskörnern.

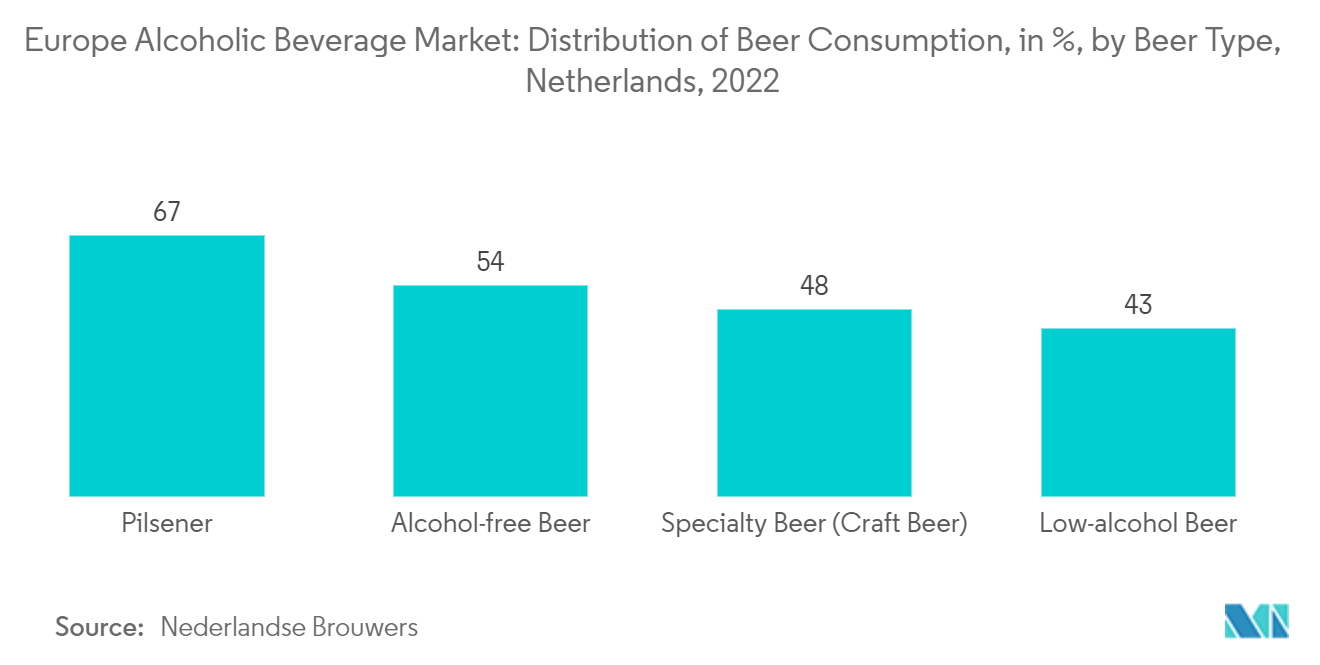

- Darüber hinaus erfreuen sich Spezialbier auf dem europäischen Markt für alkoholische Getränke zunehmender Beliebtheit, insbesondere bei jüngeren Verbrauchern. Die Nachfrage nach leichten und fruchtigen Aromen in alkoholischen Getränken treibt die Nachfrage nach Craft-Bier voran und steigert dadurch die Nachfrage nach alkoholischen Getränken auf dem Markt.

- Allerdings sind in ganz Europa die mit übermäßigem Konsum alkoholischer Getränke einhergehenden gesundheitlichen Beeinträchtigungen von großer Bedeutung. Die Zahl der Todesfälle im Zusammenhang mit Alkoholkonsum steigt und bremst das Wachstum des untersuchten Marktes.

- Nach Angaben der Weltgesundheitsorganisation (WHO) belief sich die Zahl der durch schädlichen Alkoholkonsum verursachten Todesfälle im Jahr 2022 weltweit auf 3 Millionen, was etwa 5,3 % aller Todesfälle weltweit entspricht. Daher könnten die zahlreichen mit Alkohol verbundenen gesundheitlichen Auswirkungen das Wachstum des Marktes bremsen.

Markttrends für alkoholische Getränke in Europa

Erhöhte Nachfrage nach Craft Beer

- Das Marktwachstum wird vor allem durch die zunehmende Zahl der Millennials angekurbelt, die Interesse an Craft-Bieren zeigen und einen frischen und neuen Geschmack sowie die beruhigende Atmosphäre der Mikrobrauereien und Braukneipen suchen. Es wird erwartet, dass Faktoren wie die steigende Nachfrage nach Biervarianten, der Pro-Kopf-Verbrauch und die Anzahl der Verbände, die sich auf die Verbreitung von Informationen über verschiedene Biere konzentrieren, das Wachstum des Marktes vorantreiben werden.

- Nach Angaben der Brewers of Europe hatte Tschechien im Jahr 2020 mit 135 Litern Bier den höchsten Pro-Kopf-Bierkonsum in Europa, gefolgt von Österreich mit 100 Litern pro Person, Deutschland mit 95 Litern, Polen mit 93 Litern und Rumänien bei 87 Litern.

- Darüber hinaus erfreut sich die Beliebtheit von Spezialbier (Craft Beer) zunehmender Beliebtheit. Viele Player drängen mit speziell auf unterschiedliche Kundenzielgruppen zugeschnittenen Produktangeboten auf den Markt.

- Laut der Bierstatistik der Europäischen Union waren im Jahr 2020 in der Europäischen Union 9.500 Brauereien in Betrieb, ein Anstieg von fast 1.000. Im Jahr 2021 gibt es rund 6.000 Brauereien mehr als im Vorjahr. Wichtige Akteure wie Anheuser-Busch In Bev positionieren ihre Strategien neu und bringen Craft-Biere als wesentlichen Bestandteil ihrer Wachstumspläne ein, um den Umsatz zu ergänzen.

Deutschland dominiert den Markt

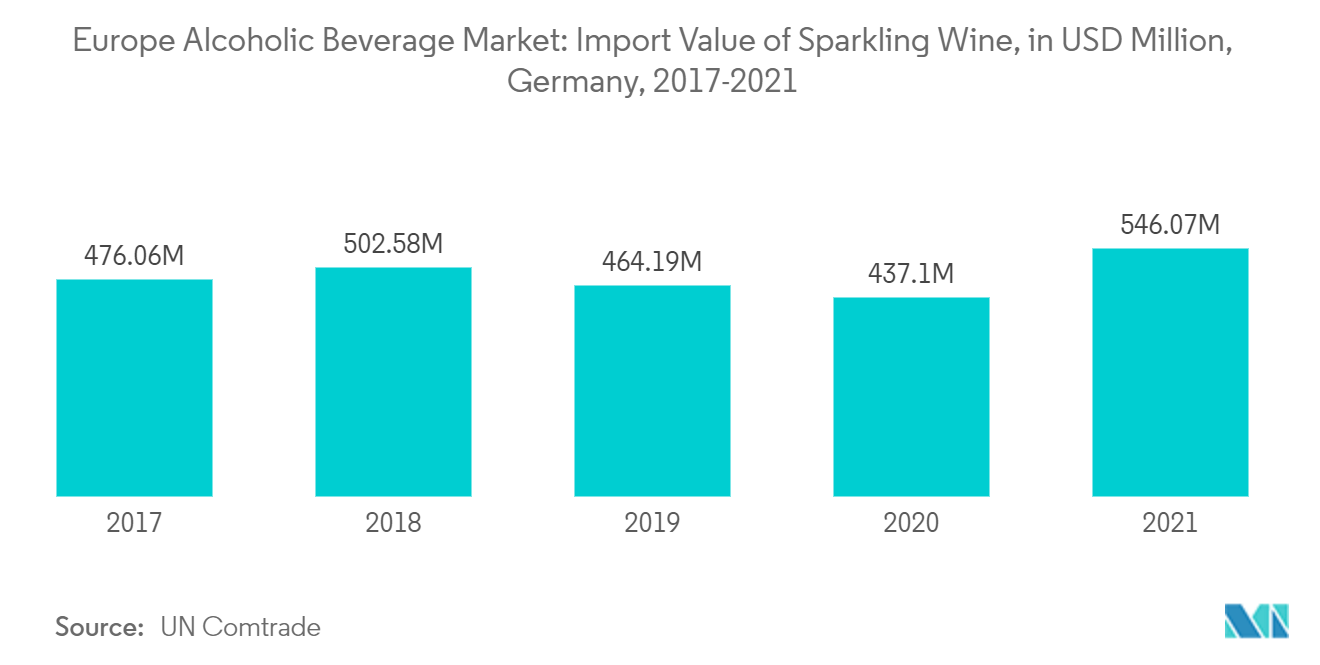

- Der Markt für alkoholische Getränke in Deutschland wird durch den langen und heißen Sommer und die verschiedenen Produktneueinführungen in Trendkategorien bestimmt. Diese Faktoren haben zu einem Anstieg der Nachfrage nach Erfrischungsgetränken geführt, darunter auch alkoholische Getränke wie Schaumweine, Martinis und andere Getränke dieser Art.

- Der Megatrend Gesunder Lebensstil hat sich auf unterschiedliche Weise manifestiert, unter anderem in der steigenden Nachfrage nach Weinen mit Naturweinen und der zunehmenden Verwendung natürlicher Pflanzenstoffe als Gin-Zutaten. Laut UN Comtrade importierte Deutschland im Jahr 2021 Sekt im Wert von rund 546 Millionen US-Dollar.

- Darüber hinaus hat die Premiumisierung deutsche Weinsorten ausgenutzt, da die Aufmerksamkeit für lokalen Wein gestiegen ist und der Anstieg des Inlandstourismus, auch in Weinanbaugebieten wie denen entlang der Mosel und des Rheins, unterstützt wurde.

- Darüber hinaus führte dies zu einer steigenden Nachfrage nach stillem Weißwein Pinot Gris, auch bekannt als Grauburgunder, in der gesamten Region. Dies ist einer der am schnellsten wachsenden lokalen Premiumweine. Darüber hinaus werden Supermärkte und Internethandel aufgrund des erweiterten Produktsortiments, darunter ein größeres Angebot an Premium- und Craft-Alkoholgetränken, bevorzugt. Die Qualitätswahrnehmung der Supermärkte überzeugte weiterhin mehr Verbraucher, diesen Kanal zu nutzen.

Überblick über die alkoholische Getränkeindustrie in Europa

Die europäische alkoholische Getränkeindustrie ist konsolidiert, wobei einige wenige Unternehmen die größten Marktanteile halten. Produkteinführungen, neue Fusionen und Übernahmen, Partnerschaften und Erweiterungen sind die von Unternehmen am meisten bevorzugten Strategien zur Stärkung ihrer Marktposition. Trotz der Präsenz einer großen Anzahl von Akteuren auf dem untersuchten Markt werden die größten Marktanteile von wichtigen Akteuren gehalten, darunter Diageo, Bacardi, Heineken Holding NV, Pernod Ricard und Anheuser-Busch InBev auf dem europäischen Markt für alkoholische Getränke. Die Premiumisierung der Branche bleibt einer der Hauptfaktoren für den Markt für alkoholische Getränke, insbesondere für Spirituosen und Wein. Einer der führenden Anbieter, Diageo, versucht zunehmend, die Premium-Spirituosen unter seinen Marken Ciroc, Ketel One und Smirnoff zu dominieren.

Europas Marktführer für alkoholische Getränke

-

Pernod Ricard

-

Diageo Plc

-

Bacardi Limited

-

Anheuser-Busch InBev

-

Heineken Holding NV

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Markt für alkoholische Getränke

- März 2022 Heineken bringt Heineken Silver auf den Markt, ein Premium-Lagerbier, das sich an Trinker der Generationen Y und Z im Vereinigten Königreich und in der Europäischen Union richtet. Das neue Lagerbier (4 % Vol.) ist in 4x330-ml-Flaschen, 12x330-ml-Flaschen und 6x330-ml-Slim-Line-Dosen erhältlich. Das Sortiment bietet ein hochwertiges und modernes Verpackungsdesign.

- Februar 2022 Die britische Abteilung von Anheuser-Busch InBev bringt im Land das ungefilterte Lagerbier Stella Artois auf den Markt. Standard Stella Artois hat einen Alkoholgehalt von 4,6 % und ist in 6er- und 12er-Packungen mit 33-cl-Dosen und 66-cl-Einzeldosen erhältlich.

- März 2021 Heineken führt nach einem erfolgreichen Test in Mexiko und Neuseeland das Hard Seltzer Pure Piraña in Europa ein. Der Hard Seltzer ist zunächst in Österreich, Irland, den Niederlanden, Portugal und Spanien erhältlich.

Segmentierung der alkoholischen Getränkeindustrie in Europa

Ein alkoholisches Getränk ist ein ethanolhaltiges Getränk, allgemein bekannt als Alkohol. Alkoholische Getränke werden typischerweise in drei allgemeine Klassen eingeteilt Biere, Weine und Spirituosen.

Der europäische Markt für alkoholische Getränke ist nach Produkttyp, Vertriebskanal und Land segmentiert. Basierend auf der Produktart wird der Markt in Bier, Wein und Spirituosen unterteilt. Basierend auf dem Vertriebskanal wird der Markt in On-Trade und Off-Trade unterteilt. Das Off-Trade-Segment ist weiter unterteilt in Supermärkte/Hypermärkte, Fachgeschäfte, Online-Einzelhandelsgeschäfte und andere Off-Trade-Kanäle. Basierend auf dem Land ist der Markt in das Vereinigte Königreich, Deutschland, Frankreich, Italien, Spanien, Russland und das übrige Europa unterteilt.

Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (in Mio. USD) erstellt.

| Bier |

| Wein |

| Spirituosen |

| Im Handel | |

| Off-Trade | Supermärkte/Hypermärkte |

| Fachgeschäfte | |

| Online-Einzelhandelsgeschäfte | |

| Andere Off-Trade-Kanäle |

| Großbritannien |

| Deutschland |

| Spanien |

| Frankreich |

| Russland |

| Italien |

| Rest von Europa |

| Produktart | Bier | |

| Wein | ||

| Spirituosen | ||

| Vertriebsweg | Im Handel | |

| Off-Trade | Supermärkte/Hypermärkte | |

| Fachgeschäfte | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere Off-Trade-Kanäle | ||

| Land | Großbritannien | |

| Deutschland | ||

| Spanien | ||

| Frankreich | ||

| Russland | ||

| Italien | ||

| Rest von Europa | ||

Häufig gestellte Fragen zur Marktforschung für alkoholische Getränke in Europa

Wie groß ist der Markt für alkoholische Getränke in Europa derzeit?

Der europäische Markt für alkoholische Getränke wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 3,5 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Markt für alkoholische Getränke?

Pernod Ricard, Diageo Plc, Bacardi Limited, Anheuser-Busch InBev, Heineken Holding NV sind die größten Unternehmen, die auf dem europäischen Markt für alkoholische Getränke tätig sind.

Welche Jahre deckt dieser europäische Markt für alkoholische Getränke ab?

Der Bericht deckt die historische Marktgröße des europäischen Marktes für alkoholische Getränke für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für alkoholische Getränke für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der europäischen alkoholischen Getränkeindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate alkoholischer Getränke in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse alkoholischer Getränke in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.