Marktanalyse für Aerosoldosen in Europa

Der europäische Markt für Aerosoldosen wird im Prognosezeitraum (2021 – 2026) voraussichtlich eine jährliche Wachstumsrate von 3,2 % verzeichnen. Die COVID-19-Pandemie hinterlässt europaweit in zahlreichen Branchen der Branche eine Spur der Verwüstung. Von der Regierung verordnete Ausgangssperren und Einschränkungen der Mobilität, einschließlich der grenzüberschreitenden Bewegung und der vollständigen oder teilweisen Schließung von Unternehmen, führen zu erheblichen Störungen innerhalb der engmaschigen internationalen Lieferketten. In vielen europäischen Ländern sind Verpackungen bereits als relevanter Bestandteil des Systems zur Versorgung der Bevölkerung mit Lebensmitteln, Gesundheits- und Arzneimittelprodukten identifiziert und von staatlich verordneten Beschränkungen ausgenommen. Daher bleiben Lebensmittelgeschäfte, Drogerien und Apotheken geöffnet, um sicherzustellen, dass die Bevölkerung mit verpackten Lebensmitteln, Kosmetika und pharmazeutischen Produkten versorgt wird.

- Aerosol bietet eine breite Produktpalette an, die von Massenartikeln wie Haushalts- und Kosmetikprodukten bis hin zu speziellen Aerosoltypen für industrielle oder medizinische Zwecke reicht. Die Aerosoldosen werden für Beschichtungen, Reinigungsmittel, Lufterfrischer, Körperpflegeartikel, Insektizide und eine Vielzahl anderer Produkte verwendet. Während der Markt Anfang der 1990er Jahre aufgrund der zunehmenden Besorgnis über FCKW-Treibmittel vor Herausforderungen stand, haben Innovationen bei Sprühtechnologien und der Einsatz umweltfreundlicher Treibmittel eine schnelle Einführung von Aerosoldosen in zahlreichen Branchen ermöglicht.

- Aufgrund der steigenden Nachfrage aus dem Körperpflege- und Lebensmittelsegment der führenden europäischen Wirtschaft hat Europa einen erheblichen Anteil am untersuchten Markt.

- Darüber hinaus ist in der Pharmabranche ein wachsendes Interesse an Aluminium-Aerosoldosen zu beobachten, da die Dosen ein hohes Maß an Sicherheit bieten und zudem bequem zu handhaben sind. Es wird erwartet, dass solche Faktoren die Nachfrage in der Region steigern werden. Das Streben der Regierung nach Nachhaltigkeit und deren Akzeptanz in der Industrie hat sich enorm positiv auf die Nachfrage nach Aluminium-Aerosoldosen in der Region ausgewirkt.

- Der Pro-Kopf-Verbrauch von Aerosolen in Deutschland, Frankreich und Russland dürfte im Prognosezeitraum für mehr Nachfrage sorgen. Neben dem Körperpflegesektor verzeichnet auch der Pharmabereich ein Wachstum, da das Aerosolsystem maßgeschneidert für eine hygienische, sichere und präzise Anwendung von Produkten ist. Da außerdem viele Industrie- und Automobilsegmente nach innovativen Verpackungslösungen suchen, ist der Verbrauch von Aerosolprodukten aus diesen Sektoren rapide gestiegen, wobei eine breite Palette von Produkten in Aerosoldosen verpackt wird.

- Darüber hinaus wird erwartet, dass zunehmende Investitionen in die Infrastrukturentwicklung und positive Wirtschaftstrends die Industrienachfrage im Prognosezeitraum weiter stützen werden. Darüber hinaus sind Aerosoldosen aufgrund der Bequemlichkeit und Stabilität, die Aerosolverpackungen bieten, in vielen Branchen zur Standardverpackung geworden. Darüber hinaus wird erwartet, dass ständige Innovationen der Unternehmen am Markt und technologische Entwicklungen im Verpackungsbereich das Marktwachstum vorantreiben.

- Darüber hinaus haben sich im September 2020 über 85 Unternehmen und Organisationen aus der gesamten Wertschöpfungskette der Verpackung, darunter Beiersdorf, Procter Gamble, Unilever, L'Oréal, ALPLA und Henkel, zusammengeschlossen, um zu prüfen, ob digitale Technologie eine bessere Sortierung ermöglichen kann. Sie konzentrieren sich auch auf verbesserte Recyclingquoten für Verpackungen in der Europäischen Union, um eine Kreislaufwirtschaft voranzutreiben.

- Kürzlich stellte die Ball Corporation auf der ADF PCD-Ausstellung in Paris ihre neueste Dosentechnologie, die 360-Grad-Custom-Shaping-Technologie, vor. Die neue Technologie brachte eine neue Dimension der Dosenkonturierung mit einem Verfahren, das eine individuelle Formung, symmetrisch oder asymmetrisch, bis zum gesamten Umfang der Dose ermöglicht, was sowohl Markeninhabern als auch Endverbrauchern zugute kommt. Darüber hinaus werden durch in Gesetzen, Richtlinien oder Vorschriften festgelegte Regelungen auch Vorgaben für die Anforderungen in der Industrie gemacht, z. B. FEA-Normen (European Aerosol Federation).

Markttrends für Aerosoldosen in Europa

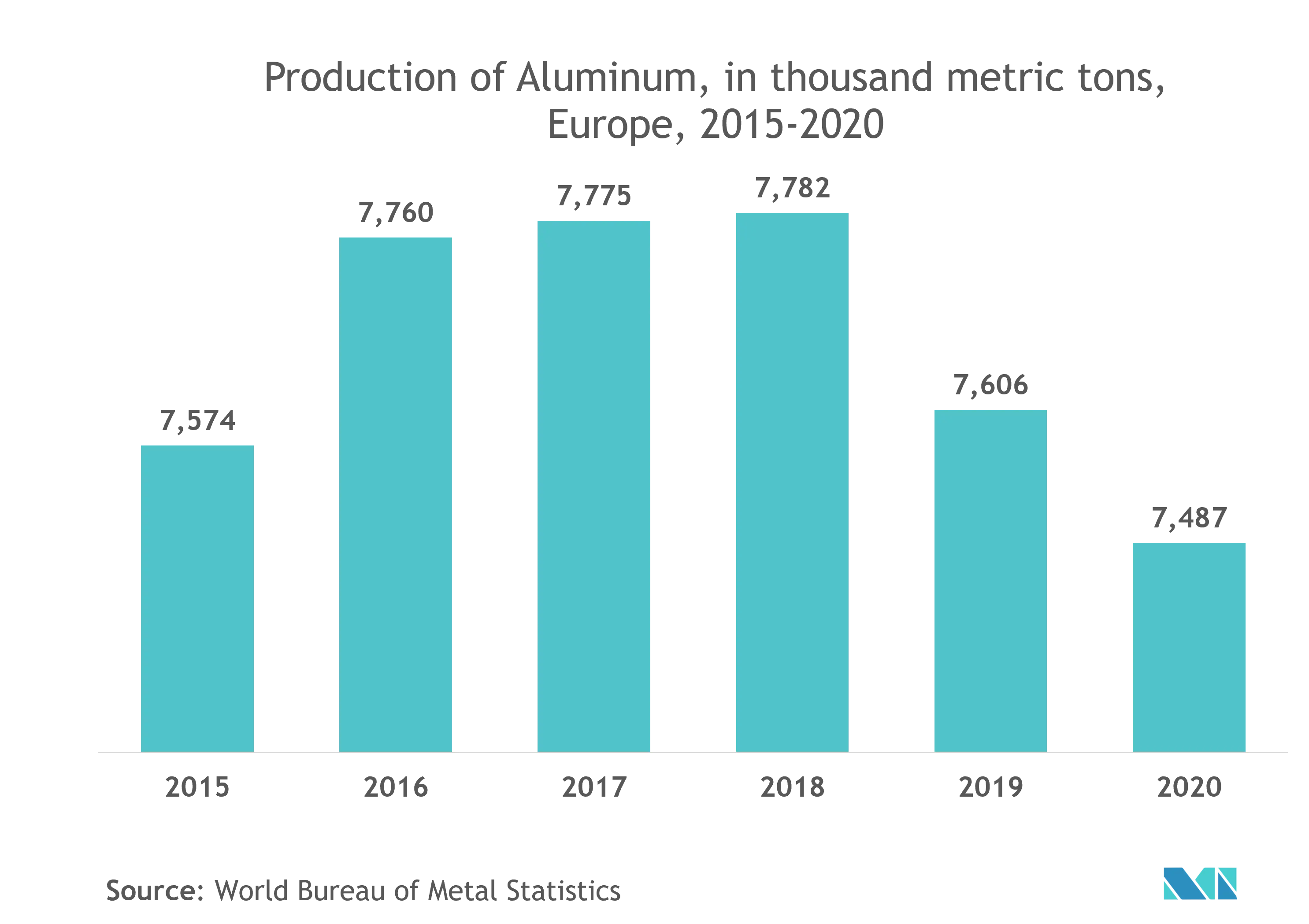

Aluminium hat den größten Marktanteil

- Aluminium ist eines der beliebtesten Metalle für Verpackungslösungen für Aerosoldosen. Seine Metallleinwand für den Werbedruck, schnelle Abkühlung, 100 % Recyclingfähigkeit und Inertheit tragen zur Reduzierung des Frachtgewichts bei, was zu niedrigen Transportkosten und reduzierten CO2-Emissionen führt. Die zunehmende Vorliebe für Deodorants und das steigende verfügbare Einkommen der Kunden treiben die Nachfrage nach Aluminium-Aerosoldosen in Europa voran.

- Darüber hinaus kam es in Europa zu einem beispiellosen Anstieg des Verbrauchs von Farben und Haarspray zu Hause. Aufgrund der Versammlungsbeschränkungen im Zusammenhang mit der COVID-19-Pandemie im Jahr 2020 verwenden nur wenige Europäer Haarsprays in Salons. Die steigende Nachfrage nach Sprays zum Mitnehmen machte auch höhere Importe von Dosenfolien in das Vereinigte Königreich erforderlich. Das Land ist auf eine Mischung aus inländischen und importierten Haarspraydosen aus Aluminium angewiesen, die von Unternehmen wie Ball and Crown zu Dosen geformt werden.

- Insgesamt schrecken viele Faktoren wie Kosten, ökologischer Fußabdruck, Komfort und Flexibilität verschiedener Verpackungslösungen Verbraucher von Metalldosen ab. Beispielsweise wird für Aluminium Bauxit verwendet, und der Bauxitabbau ist sehr energieintensiv. Der Prozess erfordert viel Energie sowie die Umwandlung in Aluminium und das Formen zur Herstellung der Dosen.

- Darüber hinaus bieten Aluminiumdosen die Vorteile der Recyclingfähigkeit und der einfachen Bedruckbarkeit. Darüber hinaus sind sie leicht und wirken hervorragend als Gasbarriere. Solche Faktoren ermöglichen eine höhere Verbreitung von Aluminiumvarianten in der Körperpflegeindustrie als andere Metalldosen und andere Materialien wie Kunststoff oder Glas.

- Darüber hinaus besteht die Aluminiumbasis für Deodorantdosen hauptsächlich aus Aluminium, enthält jedoch geringe Mengen anderer Metalle, darunter 0,4 % Eisen, 0,2 % Silizium, 1 % Magnesium, 1 % Mangan und 0,15 % Kupfer. Ein erheblicher Teil des in der Deodorantdosenindustrie verwendeten Aluminiums stammt aus recyceltem Material. Ungefähr 25 % des gesamten europäischen Aluminiumangebots stammen aus recyceltem Schrott, und die Industrie für Körperpflegedosen ist der Abnehmer von recyceltem Material. Einige Hersteller gaben an, dass die Aluminiumdosenindustrie mehr als 65 % der gebrauchten Dosen zurückgewinnt (recycelt).

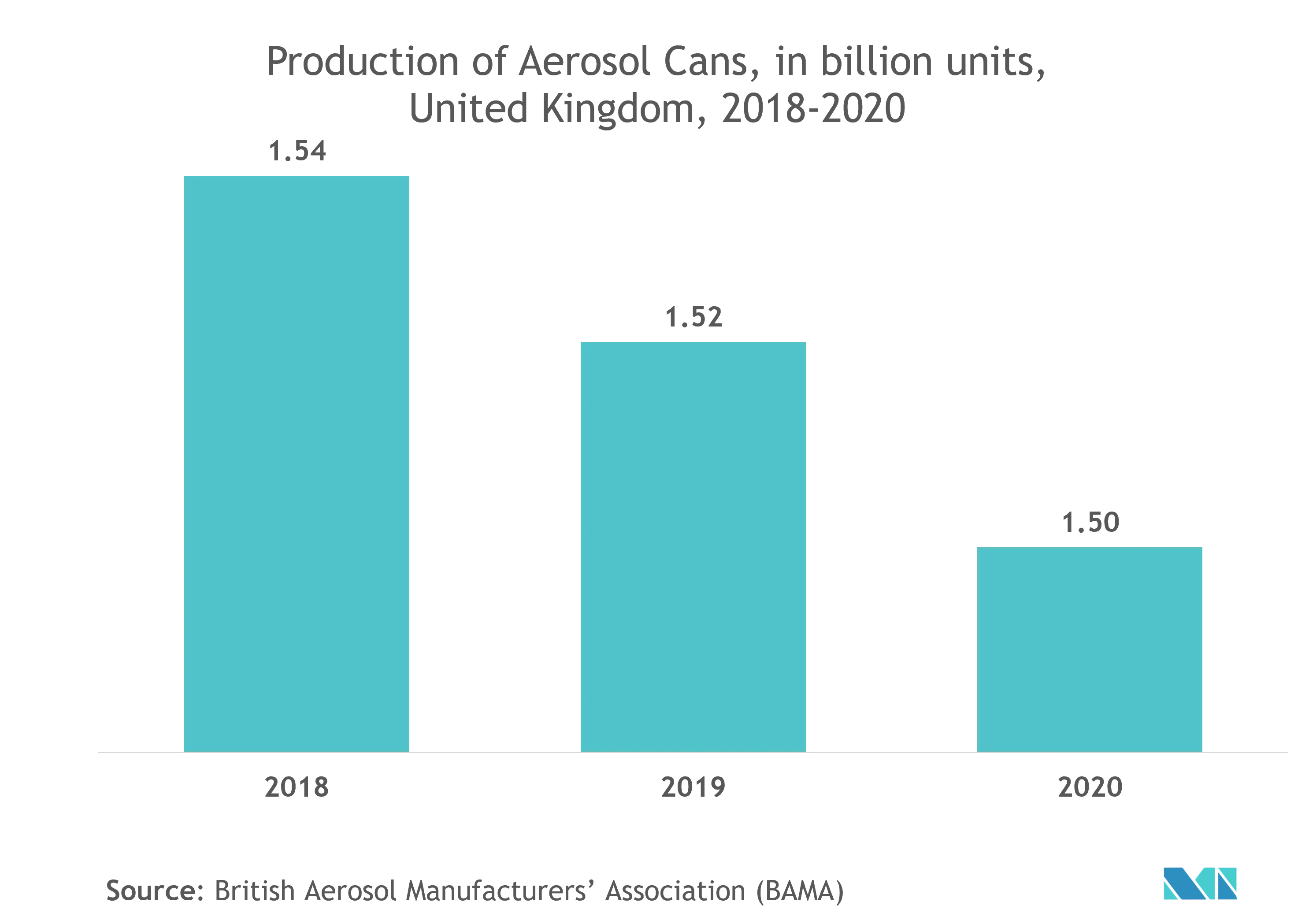

Das Vereinigte Königreich hat den größten Marktanteil

- Viele Länder in Europa, darunter auch das Vereinigte Königreich, haben strenge Recyclinggesetze, die Unternehmen dazu ermutigen, Aluminium anstelle von Stahl zu verwenden. Aluminium-Aerosoldosen bieten hohe Flexibilität und helle Verpackungen, entscheidende Aspekte der Körperpflegeindustrie. Darüber hinaus erhöht die erleichterte Verfügbarkeit von wiederverwertbarem Material dessen Verwendbarkeit und treibt so die Nachfrage an.

- Im September 2020 hatte sich die britische Stadt Leicester mit der Aluminium Packaging Recycling Organization (Alupro) und MetalMatters zusammengetan, um das Recycling von Metallverpackungen zu fördern. Die vom Stadtrat von Leicester ins Leben gerufene Kampagne Make Metals Matter wird voraussichtlich über 140.000 Haushalte in der Stadt ansprechen, um die Menschen daran zu erinnern, ihren gesamten Metallverpackungsmüll im Haushalt zu recyceln.

- Darüber hinaus werden in Leicester jedes Jahr schätzungsweise über 168 Millionen Dosen, Folienschalen und Aerosolbehälter verwendet, und das Metall, aus dem sie bestehen, ist endlos recycelbar. Wenn alle in den Häusern der Stadt verwendeten Metallverpackungen zum Recycling gesammelt würden, könnte dies laut Stadtrat von Leicester dazu beitragen, 4.500 Tonnen CO2-Emissionen einzusparen, was dem Verzicht auf 950 Autos pro Jahr auf den örtlichen Straßen entspricht.

- Nach Angaben der British Aerosol Manufacturers' Association (BAMA) waren viele Anwender von den landesweiten Lockdowns und der Schließung nicht lebensnotwendiger Einzelhandelsgeschäfte betroffen. Die Aerosolindustrie konnte sich schnell an die veränderten Umstände anpassen und auf neue Marktanforderungen reagieren, während die Gesamtproduktion weiterhin anhielt über 1,5 Milliarden Einheiten im Jahr 2020, nur 1,3 % weniger als 2019.

- Darüber hinaus hat der in Großbritannien ansässige Anbieter von Markenmanagement, Digitaldruck und interaktiven Medien Springfield Solutions im September 2020 einen neuen digitalen Verschönerungsservice für Aerosole eingeführt. Bislang war das Hinzufügen von Premiumeffekten zu Aerosolen wie Spotlacken, Gold-, Silber- und mehrfarbigen Folien, haptischen Oberflächen und Prägeeffekten ein kostspieliger, unflexibler und langwieriger Prozess. Dies wird sich jedoch aufgrund der einzigartigen digitalen Etikettenverschönerungsangebote von Springfield ändern.

Überblick über die Aerosoldosen-Branche in Europa

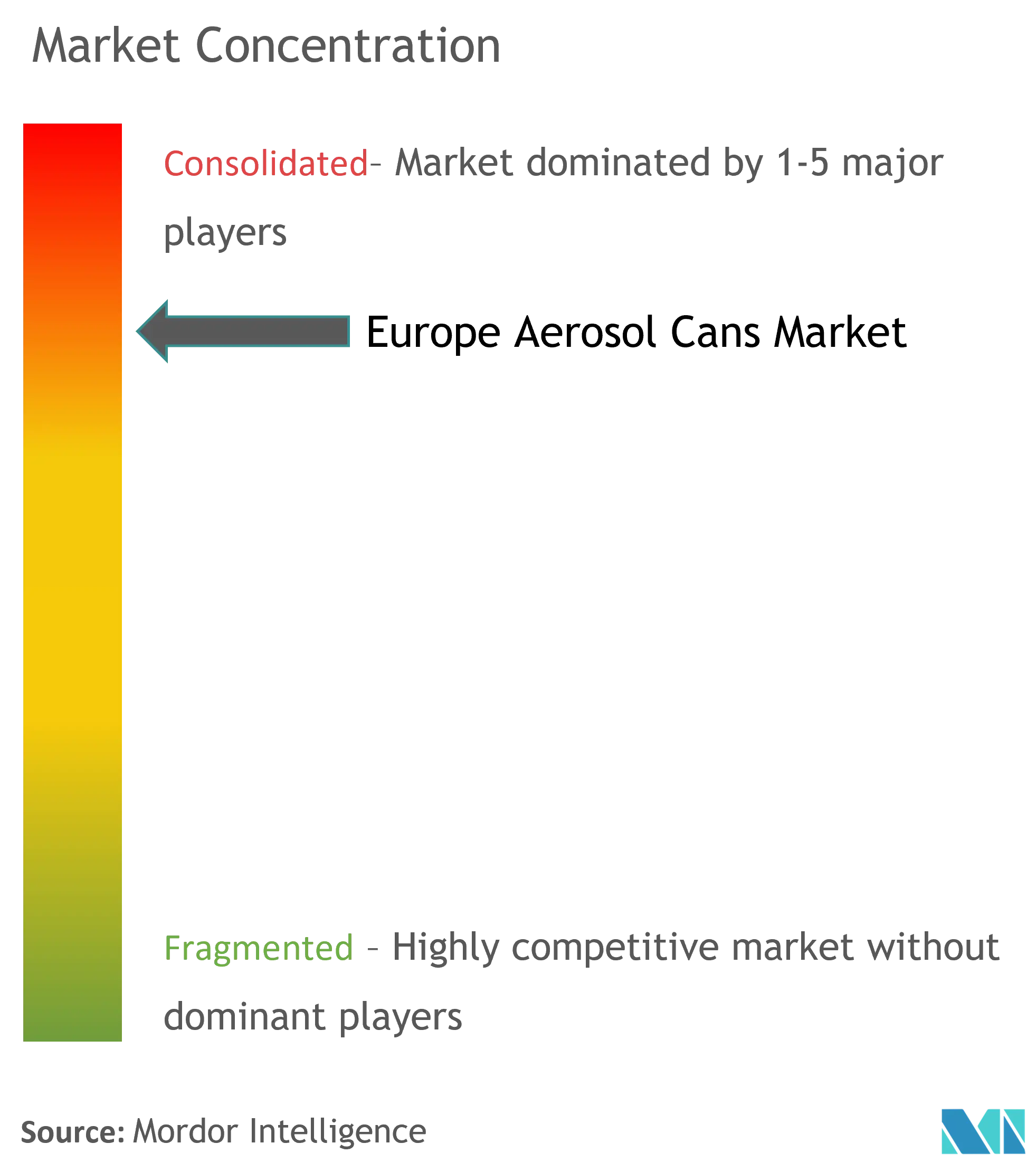

Der europäische Markt für Aerosoldosen ist stark konsolidiert und weist einige bedeutende Akteure auf, da der Markt preissensibel ist. Daher ist es anspruchsvoll, am Markt zu bestehen. Darüber hinaus werden Anbieter auf dem Markt von Nachhaltigkeit und Produktverbesserungen angetrieben, um Marktanteile und Rentabilität zu erobern. Einige der jüngsten Entwicklungen auf dem Markt sind:.

- März 2021 – LINDAL hat in Deutschland einen Online-3D-Aerosol-Konfigurator eingeführt, um traditionelle Verpackungsdesignprozesse zu transformieren. Der neue 3D-Aerosol-Konfigurator wird exklusiv auf der Website des Unternehmens gehostet. Kunden können auf eine Reihe hochentwickelter Bearbeitungs- und Designtools zugreifen, um sofort und einfach 3D-Aerosolverpackungen zu erstellen.

- September 2020 – Nussbaum Matzingen AG, ein schwedischer Hersteller von Aluminium-Monoblockdosen, hat eine Aerosoldose auf den Markt gebracht, die zu 100 % aus recyceltem Post-Consumer-Aluminium (PCR) besteht. Das Produkt ist die erste Aerosoldose dieser Art, die überhaupt kein Primäraluminium enthält. Ziel von Nussbaum ist es, eine Aerosoldose aus recycelten Dosen herzustellen und so einen Kreislaufwirtschaft-Materialfluss umzusetzen.

Europas Marktführer für Aerosoldosen

-

Crown Holdings inc.

-

Ball Corporation

-

Toyo Seikan Group Holdings

-

CCL Industries

-

Can-Pack SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Aerosoldosen in Europa

- September 2020 – Das Aerosol-Dosierunternehmen LINDAL Group hat einen neuen Aktuator auf den Markt gebracht, der hauptsächlich für Lebensmittelanwendungen wie Speiseöle entwickelt wurde. Diese Produkte wurden im Januar 2020 auf der ADFPCD und PLD Paris offiziell vorgestellt. Der 35-mm-Olive-Aktuator ist als Alternative zum Cosy-Aktuator des Unternehmens erhältlich.

Branchensegmentierung für Aerosoldosen in Europa

Als Verpackungsprodukt werden Aerosoldosen verwendet, bei denen der Inhalt mithilfe eines Ventils dosiert werden kann. Die meisten Dosen werden aus Aluminium, Stahl und Glas hergestellt, während die anderen aus Kunststoff bestehen. Die Studie konzentriert sich auf Schlüsselländer in Europa, wie das Vereinigte Königreich, Deutschland, Frankreich, Italien und den Rest Europas. Darüber hinaus behandelt der Bericht auch die Wettbewerbslandschaft und eine Analyse von COVID-19 auf dem Markt.

| Nach Material | Aluminium |

| Stahl-Weißblech | |

| Andere Materialien | |

| Nach Endverbraucherbranche | Kosmetik- und Körperpflege (Deodorants/Antitranspirantien, Haarsprays, Haarschaum und andere) |

| Haushalt | |

| Pharmazeutik/Veterinärmedizin | |

| Farben und Lacke | |

| Automobil/Industrie | |

| Andere Endverbraucherbranchen | |

| Nach Land | Großbritannien |

| Deutschland | |

| Frankreich | |

| Italien | |

| Rest von Europa |

Häufig gestellte Fragen zur Marktforschung für Aerosoldosen in Europa

Wie groß ist der Markt für Aerosoldosen in Europa derzeit?

Der europäische Markt für Aerosoldosen wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 3,20 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Markt für Aerosoldosen?

Crown Holdings inc., Ball Corporation, Toyo Seikan Group Holdings, CCL Industries, Can-Pack SA sind die größten Unternehmen, die auf dem europäischen Markt für Aerosoldosen tätig sind.

Welche Jahre deckt dieser europäische Markt für Aerosoldosen ab?

Der Bericht deckt die historische Marktgröße des europäischen Marktes für Aerosoldosen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Marktes für Aerosoldosen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Packaging Materials Reports

Popular Packaging Reports

Other Popular Industry Reports

Branchenbericht für Aerosoldosen in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Aerosoldosen in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Europa-Aerosoldosen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.