Marktanalyse für Aktivkohle in Europa

Die Größe des europäischen Aktivkohlemarkts wird im Jahr 2024 auf 0,98 Milliarden US-Dollar geschätzt und soll bis 2029 1,27 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,41 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie wirkte sich negativ auf den Aktivkohlemarkt weltweit aus, da die Endverbraucherindustrien erheblich betroffen waren. Allerdings erholte sich der Aktivkohlemarkt von der Pandemie und wuchs deutlich.

- Kurzfristig wird erwartet, dass die zunehmende Bedeutung der Luftreinhaltung (insbesondere der Quecksilberentfernung) den Markt ankurbeln wird.

- Umgekehrt wird erwartet, dass die Bedrohung durch Ersatzstoffe wie Kieselgel und die Entwicklung besserer Alternativen das Marktwachstum behindern.

- Es wird erwartet, dass neue Anwendungen im medizinischen und pharmazeutischen Sektor zukünftige Möglichkeiten schaffen werden.

- Deutschland hielt den größten Marktanteil und wird voraussichtlich im gesamten Prognosezeitraum dominieren.

Trends auf dem Aktivkohlemarkt in Europa

Medizinsegment wird die am schnellsten wachsende Anwendung sein

- Aktivkohle wird in der Hämodialyse und in pharmazeutischen Anwendungen eingesetzt. Es entfernt Schadstoffe wie Chlor und Chloramin, die den Patienten schaden können, aus dem für die Dialyse verwendeten Wasser.

- Aktivkohle wird üblicherweise zur Behandlung von Vergiftungen oral eingenommen. Es wird auch bei Blähungen, hohem Cholesterinspiegel, Kater, Magenbeschwerden und Gallenflussproblemen während der Schwangerschaft eingesetzt.

- Bei pharmazeutischen Anwendungen entfernt Aktivkohle Farbe und Verunreinigungen aus den Zwischen- und Endprodukten. Es reinigt und gewinnt Vitamine, Steroide, Schmerzmittel, pharmazeutische Wirkstoffe, Antibiotika und andere pharmazeutische Produkte zurück.

- Europas pharmazeutische Industrie ist robust und verfügt über mehrere Weltmarktführer. Deutschland, die Schweiz, das Vereinigte Königreich, Frankreich, Italien und Spanien gehören zu den führenden Pharmaproduzenten Europas.

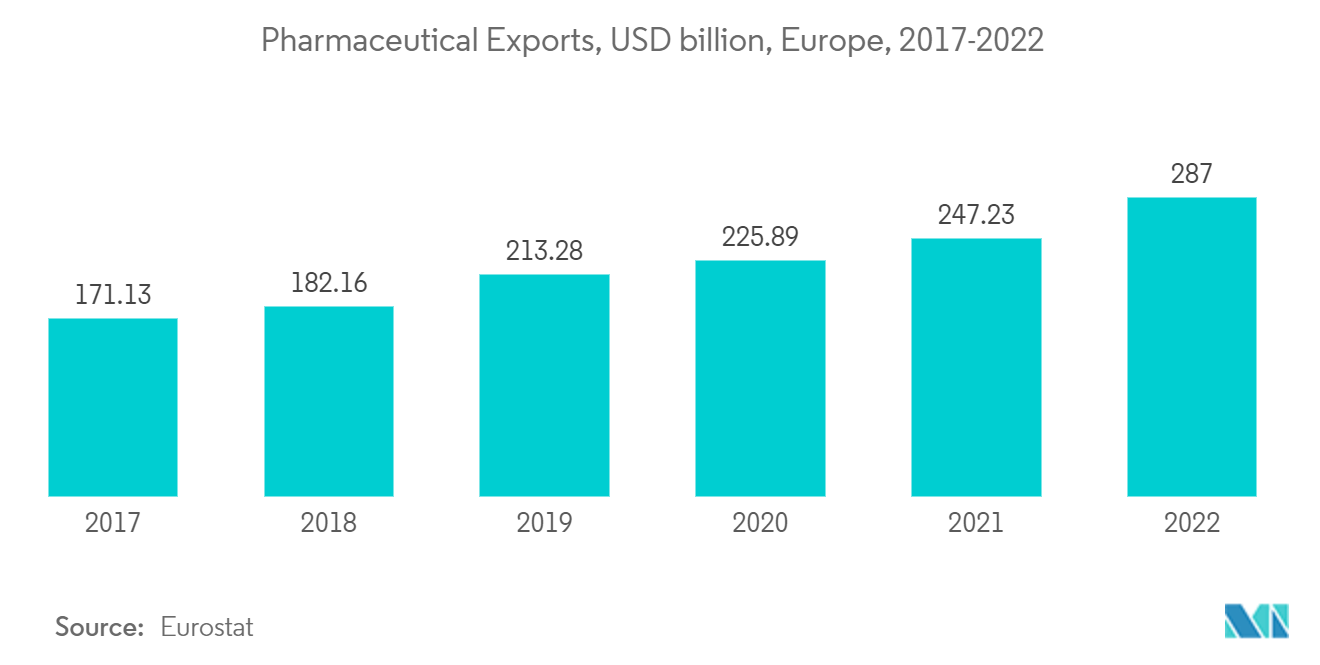

- Laut AstraZeneca wird der prognostizierte Pharmaumsatz im Jahr 2024 voraussichtlich 633 Milliarden US-Dollar betragen, wobei Nordamerika den größten Anteil hält. An zweiter Stelle folgt die Europäische Union (ohne das Vereinigte Königreich) mit 287 Milliarden US-Dollar, gefolgt von Südost- und Ostasien mit voraussichtlich 232 Milliarden US-Dollar. Obwohl sich die Gesamtausgaben für Medikamente im Jahr 2020 auf 1,26 Billionen US-Dollar beliefen, wird erwartet, dass die Nachfrage im Jahr 2025 einen Umsatz von 1,59 Billionen US-Dollar generieren wird.

- Europa ist die Heimat der Pharmaindustrie. Die European Federation of Pharmaceutical Industries and Association (EFPIA) vertritt einen beträchtlichen Teil der europäischen Arzneimittelhersteller. Ihr gehören 36 nationale Pharmaverbände und 39 der führenden Pharmaunternehmen Europas an. In Europa ist Deutschland der größte Gesundheitsmarkt. Die jährlichen Gesundheitsausgaben des Landes werden auf mehr als 375 Milliarden Euro (411,4 Milliarden US-Dollar) geschätzt, ohne Fitness und Wellness. Angesichts des demografischen Wandels und der Digitalisierung investiert das Land in eine mobile Gesundheitseinrichtung, die eine Plattform für den weiteren Ausbau des deutschen Gesundheitswesens bietet.

- Es wird erwartet, dass die wachsende Nachfrage nach Aktivkohle aus pharmazeutischen Produkten und medizinischen Anwendungen den Markt im Prognosezeitraum antreiben wird.

Deutschland soll den Markt dominieren

- Der deutsche Markt für Wasseraufbereitungstechnik ist der größte in Europa und wächst erheblich. Die zunehmenden Wasseraufbereitungsaktivitäten, vor allem in der nördlichen Region des Landes, steigern die Nachfrage nach Aktivkohle. Auf die Wasserversorgungs- und Abwasserbehandlungssektoren des Landes entfallen jährlich rund 23,6 Milliarden US-Dollar.

- Das Land stellt auf grüne Energie um und reduziert den Einsatz von Atom-, Öl-, Kohle- und Erdgaskraftwerken. Das Land gab seine Entscheidung bekannt, bis Ende 2022 mit der Stilllegung aller 17 Atomkraftwerke des Landes zu beginnen.

- Aktivkohle wird typischerweise bei der Herstellung von Lithium-Ionen-Batterien verwendet, die in verschiedenen elektronischen Geräten, einschließlich Elektrofahrzeugen, eingesetzt werden. Aktivkohle kann als Elektrodenmaterial in einer Batterie verwendet werden, um die Energiespeicherung zu unterstützen. Wenn Aktivkohle in der Anode der Batterie verwendet wird, bietet sie eine große Oberfläche für die Anlagerung von Lithiumionen und erhöht so die Energiespeicherkapazität der Batterie. Laut Statistischem Bundesamt wurden im Jahr 2022 rund 500.000 Elektrofahrzeuge im Wert von 26,2 Milliarden Euro (28,7 Milliarden US-Dollar) aus Deutschland exportiert.

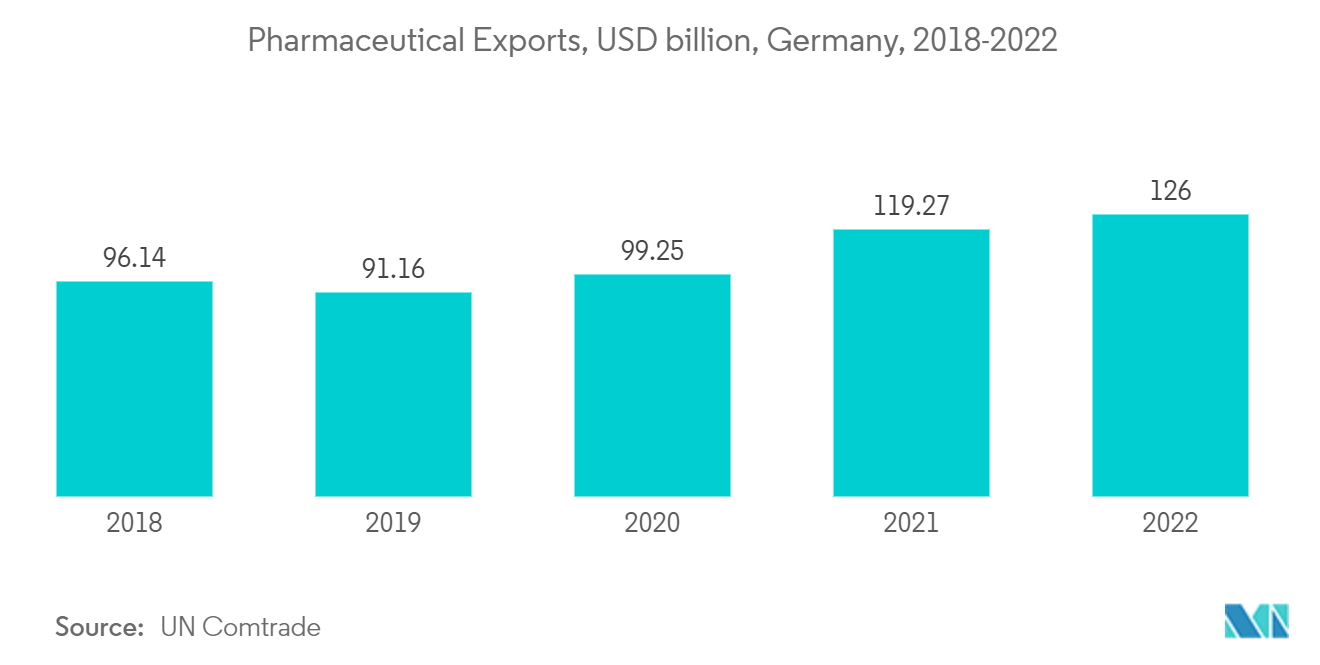

- Laut der UN-Comtrade-Datenbank beliefen sich die deutschen Arzneimittelexporte bis Ende 2022 auf 126 Milliarden US-Dollar. Das entspricht einem Anstieg von 5,6 % gegenüber 2021, als sich die Exporte auf insgesamt 119,27 Milliarden US-Dollar beliefen. Deutschland ist nach dem Vereinigten Königreich der zweitgrößte Pharmaexporteur in Europa. Die Vereinigten Staaten sind das wichtigste außereuropäische Zielland für den überwiegenden Teil der deutschen Pharmaexporte.

- Aufgrund der oben genannten Aspekte wird erwartet, dass Deutschland im untersuchten Markt die Region Europa dominieren wird.

Überblick über die Aktivkohleindustrie in Europa

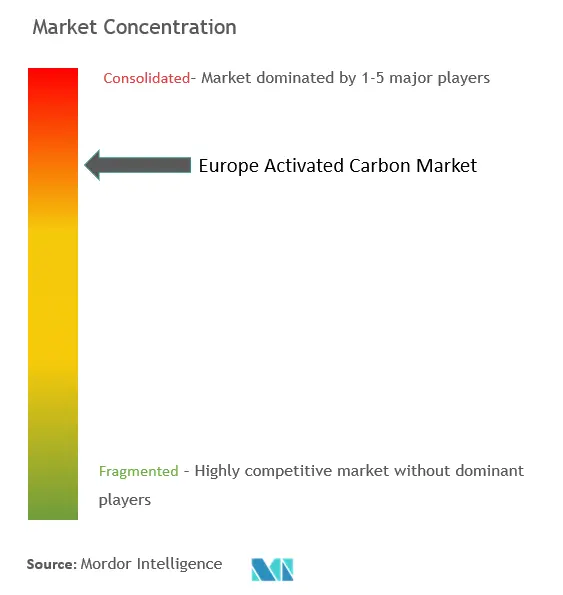

Der europäische Aktivkohlemarkt ist konsolidiert, wobei die sieben größten Akteure rund 70 % des Marktanteils ausmachen. Zu den wichtigsten Marktteilnehmern (nicht in einer bestimmten Reihenfolge) zählen unter anderem Kuraray Co. Ltd, Cabot Corporation, Jacobi Carbons Group (Osaka Gas Chemicals Co. Ltd), Ingevity und Albemarle Corporation.

Europas Marktführer für Aktivkohle

-

Kuraray Co. Ltd

-

Cabot Corporation

-

Ingevity

-

Albemarle Corporation

-

Jacobi Carbons Group (Osaka Gas Chemicals Co. Ltd)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Europa-Aktivkohlemarktnachrichten

- August 2022: Ingevity investiert 60 Millionen US-Dollar in einer 170-Millionen-Dollar-Runde, um eine Kapitalbeteiligung an Nexeon Limited zu erwerben. Es handelt sich um einen strategischen Schritt, um die Präsenz des Unternehmens auf dem Markt für Elektrofahrzeuge (EV) zu etablieren und die Möglichkeiten für das Wachstum seines Aktivkohlegeschäfts zu erhöhen.

Segmentierung der Aktivkohleindustrie in Europa

Aktivkohle ist eine Form von Kohlenstoff, der mit kleinen, kleinvolumigen Poren verarbeitet wird, die die Oberfläche für Adsorption oder chemische Reaktionen vergrößern. Normalerweise wird Aktivkohle aus Holzkohle gewonnen. Der europäische Aktivkohlemarkt ist nach Typ, Anwendung und Geografie segmentiert. Der Markt ist nach Typ in pulverförmige Aktivkohle, körnige Aktivkohle und extrudierte oder pelletierte Aktivkohle unterteilt. Der Markt ist je nach Anwendung in Gasreinigung, Wasserreinigung, Metallgewinnung, Medizin und andere Anwendungen unterteilt. Der Bericht deckt auch die Marktgrößen und Prognosen für den Aktivkohlemarkt in fünf Ländern im gesamten europäischen Raum ab. Die Marktgröße und Prognosen jedes Segments basieren auf dem Umsatz (USD).

| Pulverförmige Aktivkohle (PAC) |

| Granulat-Aktivkohle (GAC) |

| Extrudierte oder pelletierte Aktivkohle |

| Gasreinigung |

| Wasserreinigung |

| Metallgewinnung |

| Medizin |

| Andere Anwendungen |

| Deutschland |

| Großbritannien |

| Frankreich |

| Italien |

| Spanien |

| Rest von Europa |

| Typ | Pulverförmige Aktivkohle (PAC) |

| Granulat-Aktivkohle (GAC) | |

| Extrudierte oder pelletierte Aktivkohle | |

| Anwendung | Gasreinigung |

| Wasserreinigung | |

| Metallgewinnung | |

| Medizin | |

| Andere Anwendungen | |

| Erdkunde | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa |

Häufig gestellte Fragen zur Aktivkohle-Marktforschung in Europa

Wie groß ist der europäische Aktivkohlemarkt?

Es wird erwartet, dass die Größe des europäischen Aktivkohlemarkts im Jahr 2024 0,98 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 5,41 % bis 2029 auf 1,27 Milliarden US-Dollar wachsen wird.

Wie groß ist der Aktivkohlemarkt in Europa derzeit?

Im Jahr 2024 wird die Größe des europäischen Aktivkohlemarkts voraussichtlich 0,98 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem europäischen Aktivkohlemarkt?

Kuraray Co. Ltd, Cabot Corporation, Ingevity, Albemarle Corporation, Jacobi Carbons Group (Osaka Gas Chemicals Co. Ltd) sind die größten Unternehmen, die auf dem europäischen Aktivkohlemarkt tätig sind.

Seite zuletzt aktualisiert am:

Europa-Aktivkohle-Branchenbericht

Statistiken zum Marktanteil, zur Größe und zur Umsatzwachstumsrate von Aktivkohle in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Aktivkohle in Europa umfasst eine Marktprognose für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.